Обновлено 28.01.2020.

Для сохранения и приумножения капитала существуют разнообразные инструменты. Нельзя сказать однозначно, какой из них лучше или хуже, всё зависит от конкретной ситуации и предполагаемых целей.

Очень часто от любителей обычных банковских депозитов можно услышать мнение, что на бирже все только проигрывают. В свою очередь, биржевые аналитики не устают повторять, что хранение денег в банке приводит к обесцениванию капитала, поскольку доходность вкладов обычно ниже инфляции.

Среди сторонников биржи тоже нет единодушия, одни говорят, что облигации – это самый лучший и надёжный вариант, обеспечивающий постоянный денежный поток, другие утверждают, что историческая доходность рынка акций всегда выше доходности рынка облигаций. Третьи настаивают, что серьезные деньги можно сделать только на срочном или валютном рынке. Поклонники драгоценных металлов считают, что самым разумным является инвестирование в золото, серебро, платину и т.д.

Однако мало кто спорит с тем, что для снижения риска инвестирования нужна диверсификация. Крайне неразумно вкладывать все свои сбережения в акции или облигации одной компании, какой бы надёжной она нам сейчас не казалась, или, например, открывать депозит только в одном банке.

С вкладами в банках всё более или менее понятно. Думаю, каждому под силу подобрать себе несколько выгодных депозитов в различных кредитных организациях. А вот какие конкретно акции или облигации, и в каких пропорциях прикупить, чтобы одновременно и риски снизить, и доходность получить, совсем неочевидно.

Для решения данной задачи как раз и создаются фонды ETF. Мы не будем сейчас разбирать полную структуру мировых ETF со всеми теоретическими выкладками, главное – это понять механизм работы инструмента, особенно тех ETF, акции которых каждый желающий сможет купить на Московской Бирже.

Перед знакомством с ETF я рекомендую освежить в памяти статьи про еврооблигации, про ИИС и ОФЗ, а также про то, как покупать валюту на Московской Бирже.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

В чём суть ETF. Кратко

В чём суть ETF. Кратко

ETF (англ. Exchange Traded Fund), дословно – торгуемый на бирже фонд. ETF фонды инвестируют в какой-либо набор акций, облигаций или других активов согласно заранее продуманному алгоритму, позволяющему рассчитывать на получение доходности.

Далее эти фонды выпускают собственные акции, которые мы можем купить на бирже. Стоимость 1 такой акции равняется стоимости приобретенных активов, поделенной на количество выпущенных акций. Выпустить необеспеченные акции фонд не может. Другими словами, изменение цены купленной акции отражает изменение стоимости активов, в которые инвестирует ETF. Купив акции ETF, мы приобретаем пропорциональную часть заранее составленного портфеля.

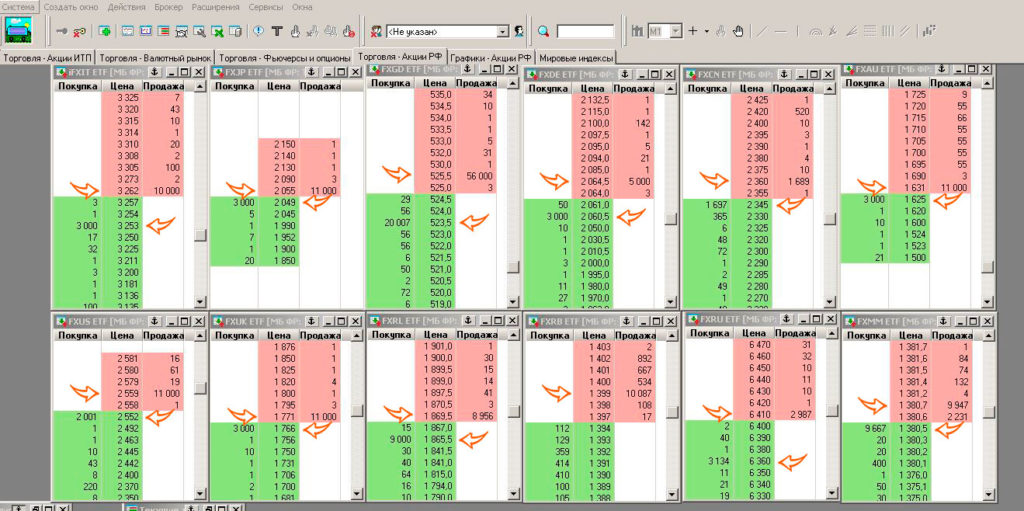

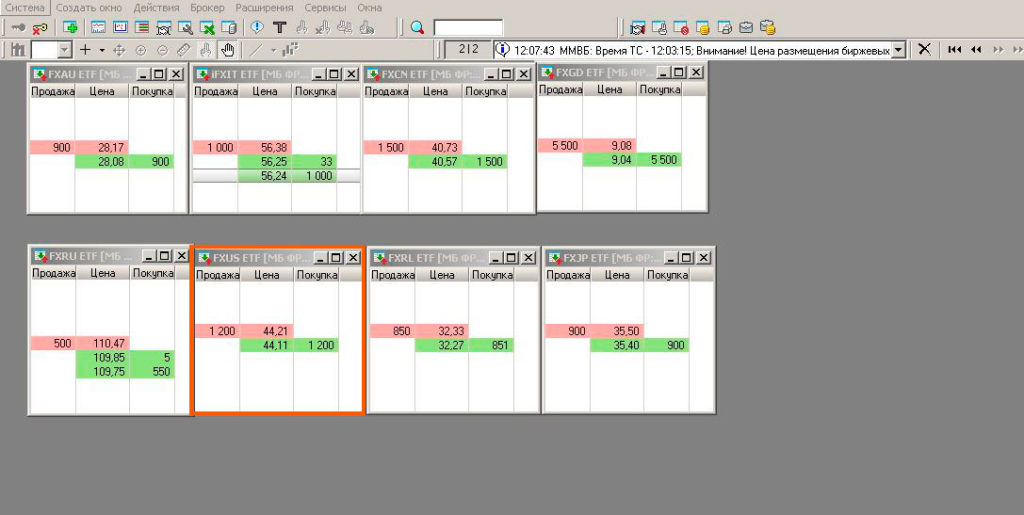

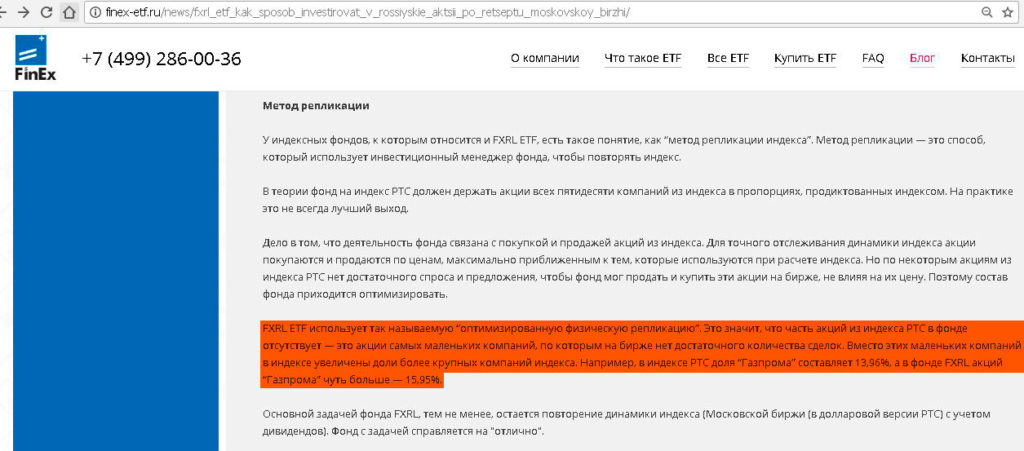

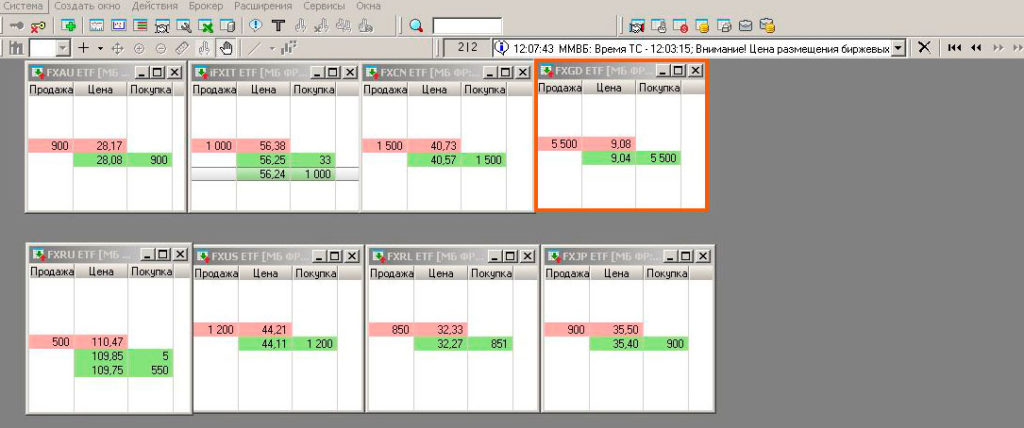

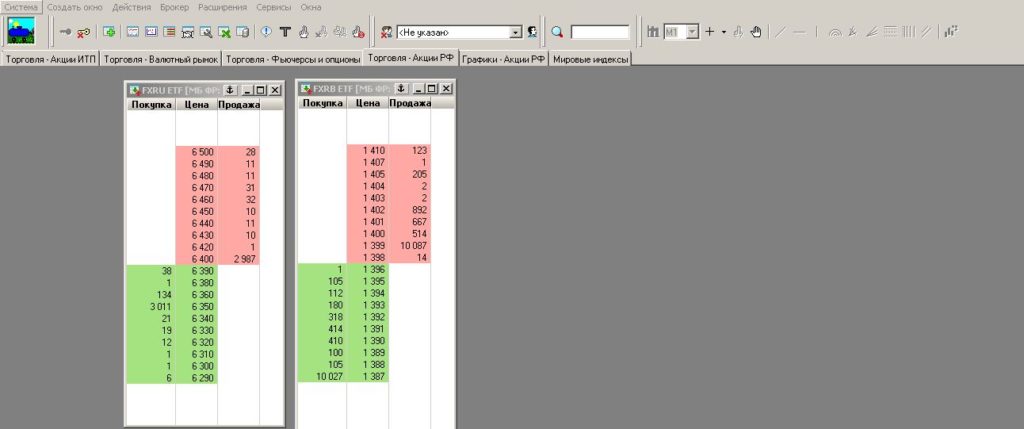

Для обеспечения соответствия реальной стоимости акции (по которой мы сможем её купить или продать на бирже) её расчётной стоимости (СЧА – стоимость чистых активов на одну акцию), на бирже всегда присутствует маркетмейкер (его присутствие обязательно, ETF без него существовать не могут). Задача маркетмейкера – установление цены, максимально близкой к стоимости чистых активов, приходящихся на одну акцию, таким образом, цена акции ETF на вторичном рынке не определяется соотношением спроса и предложения. Маркетмейкера в стакане котировок найти очень просто, самые большие заявки на покупку и продажу выставлены как раз им. Взгляните на скриншот, где я собрал стаканы котировок всех 12 ETF фондов, доступных на Московской Бирже, маркетмейкера там не потеряешь:

Различных алгоритмов придумано уже очень много. Они обычно составляются индекс-провайдерами. ETF берет какой-нибудь индекс (иными словами, инструкцию) и инвестирует согласно этой инструкции. За свою работу по следованию алгоритму ETF фонд получает небольшую комиссию с покупателей своих акций (комиссия не взимается единомоментно, а учитывается в стоимости акций, у фондов FinEx она колеблется от 0,45-0,95% в год, в зависимости от конкретного ETF). Чем точнее фонд следует индексу, тем лучше.

Вечно бесплатная Tinkoff ALL Airlines, бесплатная «Карта возможностей» от «ВТБ» с кэшбэком 20% на всё, 2000 баллов за «120 дней на максимум» от «Уралсиба», 1000 руб. за бесплатную карту «ВТБ», 1000 руб. за бесплатную «Альфа-Карту», 1000+1000 руб. на OZON за карту «Газпромбанка» с кэшбэком 25%, 1000 руб. за «120 дней без %» от «Хоум Банка», 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за бесплатную «120 дней без %» от «ОТП Банка», 1500 руб. за Tinkoff Black, «Год без %» от «Альфа-Банка» с бесплатным первым годом

Храни Деньги! рекомендует:

ETF от FinEX на Московской Бирже. Структура

ETF от FinEX на Московской Бирже. Структура

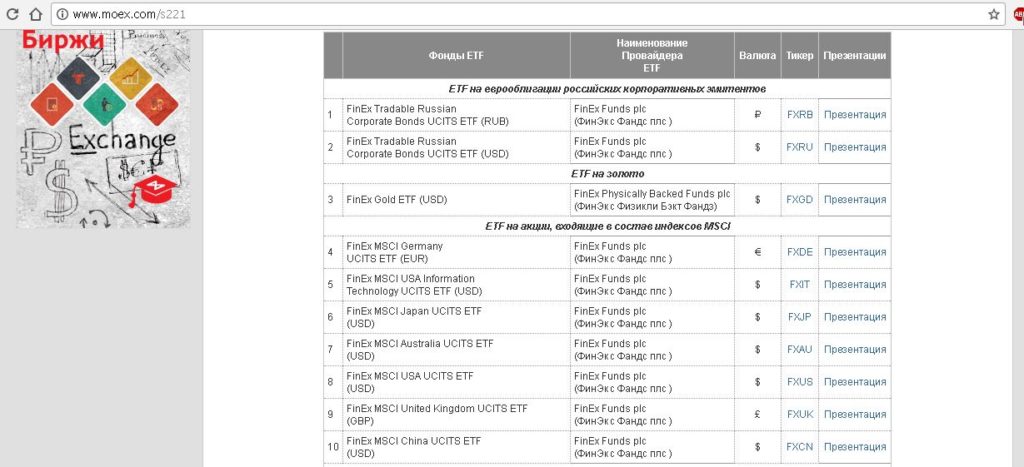

На Московской Бирже представлены 2 ETF на еврооблигации российских компаний, 1 ETF на золото, 7 ETF на акции компаний различных стран, 1 ETF денежного рынка и 1 ETF на акции российских компаний, входящие в индекс РТС:

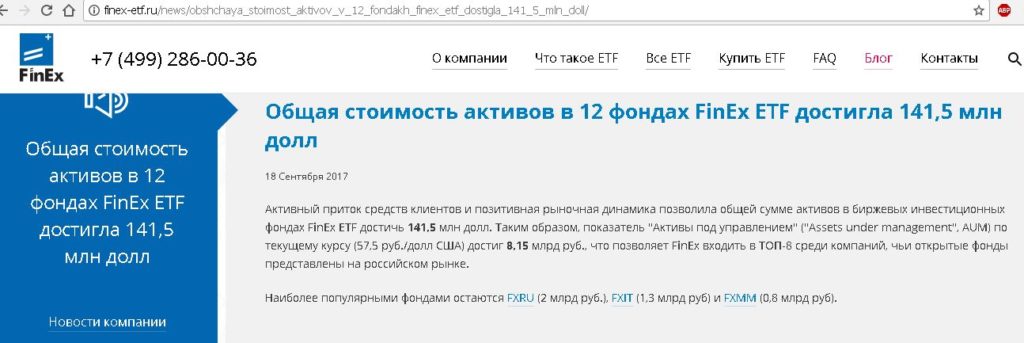

Под управлением данных фондов по состоянию на сентябрь 2017 года находится 8,15 млрд. руб.

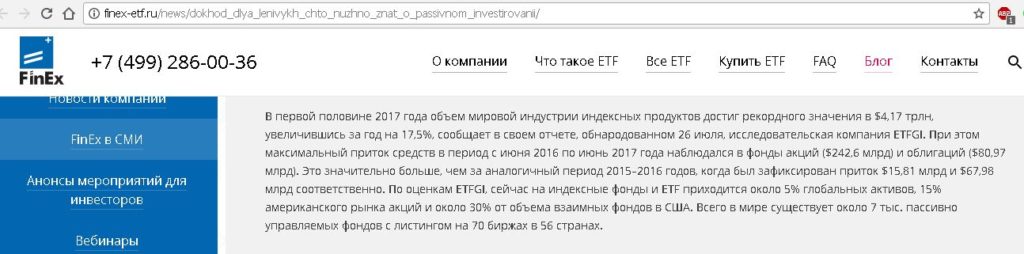

В сравнении с объемом мировой индустрии индексных продуктов, составляющей 4,17 трлн. долларов, это, конечно же, капля в море.

Сама схема функционирования ETF может показаться несколько запутанной и сложной, но именно благодаря ей мы, сидя дома, можем купить/продать акции ETF по справедливой цене, которая отражает реальную стоимость активов фонда, приобретенных согласно следуемому алгоритму, а не является какими-то цифрами, взятыми с потолка:

Эмитентами акций данных фондов (или провайдерами ETF) выступают ирландские компании «ФинЭкс Фандс плс» (FinEx Funds plc, эмитент 11 ETF) и «ФинЭкс Физикли Бэкт Фандз плс» (FinEx Physically Backed Funds plc, эмитент акций FXGD). Управляющей компанией является английская «ФинЭкс Кэпитал Менеджмент ЛЛП» (FinEx Capital Management LLP). Администратором и кастодианом (дословно – хранителем) фонда является Bank of New York Mellon (там хранятся все активы фонда, банк также оказывает административные услуги, такие как расчёт стоимости чистых активов фонда и подготовка отчетов). Маркетмейкером выступают компании Goldenberg и Otkritie Securities Limited. Аудитором – компания PWC, контролером – Kinetic Partners и A Division Of Duff & Phelps:

UPD: 27.09.2018

УК “Сбербанк управление активами” в середине сентября создала первый российский ETF — биржевой паевой инвестиционный фонд SBMX, инвестирующий в акции и расписки, входящие в состав индекса МосБиржи. До конца года компания “Сбербанк управление активами” планирует запустить ещё 2 биржевых ПИФа: на индекс S&P500 и облигационный. Подробный обзор нового инструмента, а также сравнение с традиционными ПИФами и иностранными ETF читайте в статье “Биржевой ПИФ Сбербанка SBMX: первый российский ETF”.

На этом предлагаю закончить с теоретическим вступлением и рассмотреть конкретные 12 ETF, на примерах любой материал всегда понятнее.

ETF на акции иностранных компаний, использующие индекс MSCI

ETF на акции иностранных компаний, использующие индекс MSCI

● FXUS – иностранный биржевой фонд, инвестирующий в акции компаний США согласно индексу MSCI Daily TR Net USA USD Index. В состав этого индекса входят акции более 600 крупнейших американских компаний (данный индекс является практически полным аналогом широко известного индекса S&P500). Самая большая доля акций в портфеле приходится на Apple 3,81%, на Microsoft Corp – 2,44%, на Facebook – 1,81%, на Amazon – 1,79%, на Johnson& Johnson – 1,66%.

Доходность данного индекса за 5 лет составила 84,37% (в долларах США). Т.е. данный алгоритм вполне неплох и показывает хорошую доходность на протяжении довольно длительного времени. Можно предположить, что составители данной инструкции всё-таки что-то понимают в фондовом рынке :)

Следование индексу MSCI Daily TR Net USA USD Index у FXUS означает, что фонд физически покупает акции компаний США в соотношениях, которые прописаны в индексе:

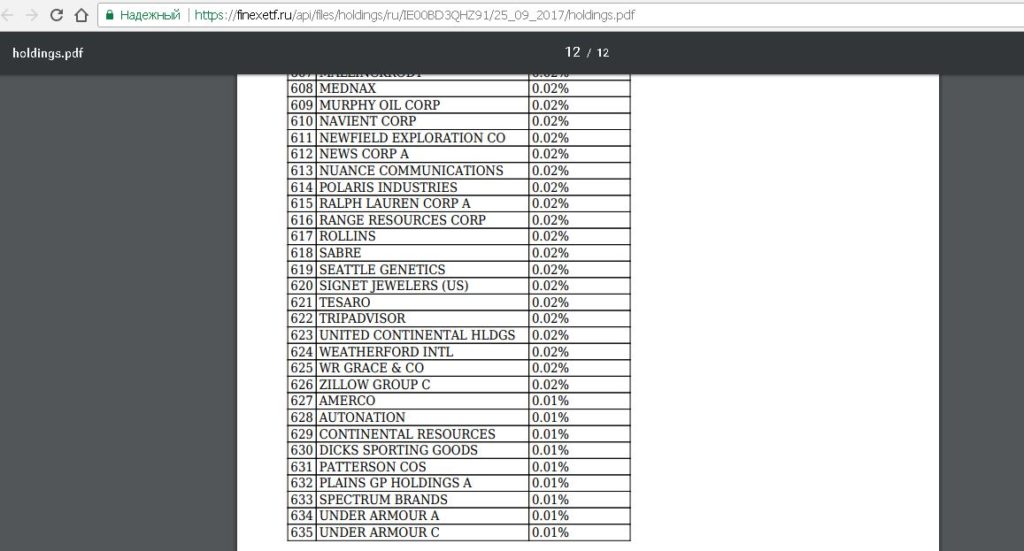

Доля акций компаний из 7-й сотни индекса совсем незначительная:

Стоимость одной акции фонда FXUS, умноженная на количество выпущенных акций, равняется стоимости купленных фондом акций компаний США.

Дивиденды от акций, входящих в индекс, отдельно не выплачиваются, а реинвестируются, на них покупаются дополнительные акции американских компаний из индекса. Т.е. стоимость чистых активов, приходящихся на нашу акцию ETF, увеличивается, следовательно, мы сможем продать её чуть дороже.

Таким образом, покупая одну акцию фонда ETF FXUS, мы покупаем «кусочек» портфеля, состоящего из акций крупнейших компаний США. Для самостоятельной покупки акций согласно заданному индексу нужно было бы совершить большое количество сделок, заплатить множество комиссий и при этом иметь достаточное количество капитала. К тому же на нашей Санкт-Петербургской бирже доступны далеко не все компании США из индекса MSCI. Спустя какое-то время нам пришлось бы самостоятельно проводить ребалансировку, чтобы восстановить процентное соотношение акций в нашем портфеле.

Соответственно, когда стоимость базового актива растет (в данном случае это акции компаний США, купленные согласно индексу), растет и долларовая стоимость нашей акции FXUS, которую мы купили на Московской Бирже. Если американский рынок падает, то и долларовая цена нашей акции тоже падает. А вот рублевая доходность зависит ещё и от курса рубля.

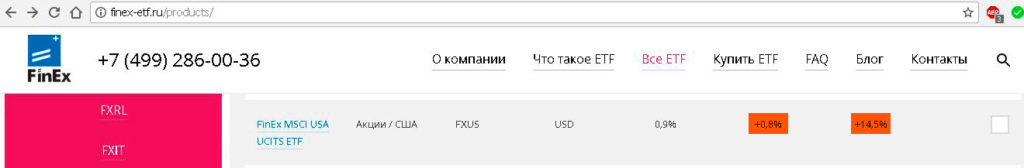

Доходность фонда FXUS за период с 01.09.2016 по 01.09.2017 в долларах США составила 14,5%. Т.е. за это время американские акции из индекса MSCI выросли. Однако за этот же период сильно укрепился рубль, поэтому рублевая доходность оказалась всего 0,8%:

Если бы была рублевая девальвация, то мы бы получили дополнительный рублевый доход, поскольку хоть мы и покупаем FXUS за рубли на Московской Бирже, но валюта фонда – доллар США и базовый актив покупается/продается за доллары США. Посмотрите, как подорожали акции фонда во время девальвации рубля в конце 2014 года:

С недавнего времени акции FinEx на Московской Бирже можно купить и за доллары, правда, пока не все брокеры предлагают такую услугу. Брокер «ВТБ24» находится в передовиках, и его клиенты уже могут прикупить ETF сразу в долларах США.

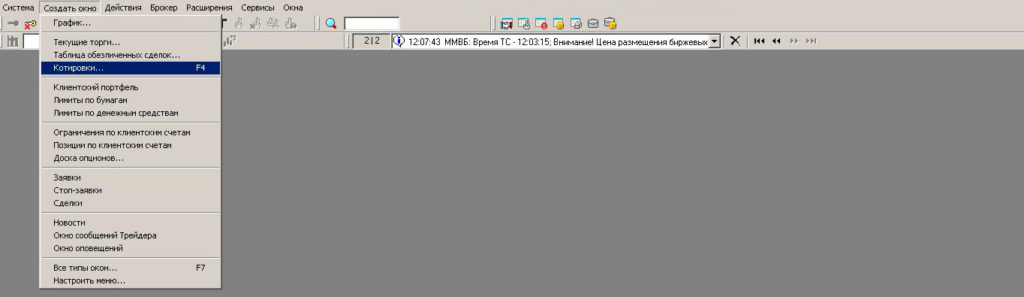

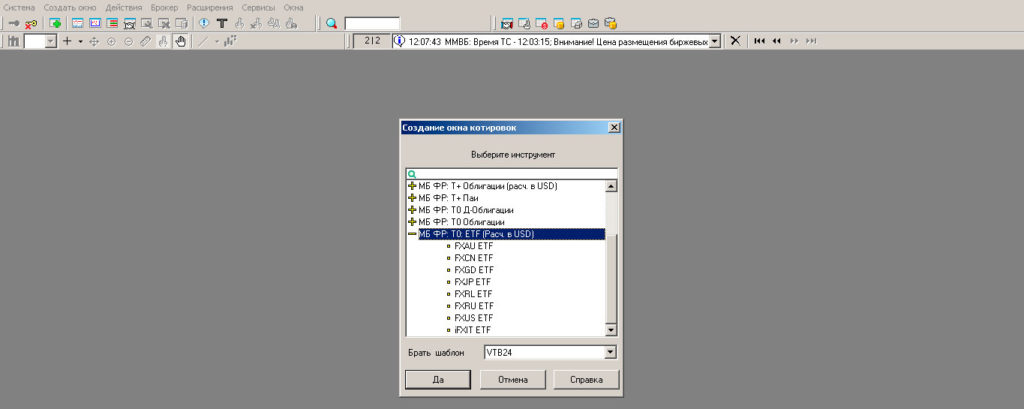

Открываем Quik, нажимаем вкладку «Создать окно» и находим там пункт «Котировки»:

Выбираем раздел МБ ФР T0 ETF (Расч USD) и щелкаем на интересующих нас ETF для отображения стакана котировок.

На данный момент за доллары можно купить 8 ETF: FXAU, FXIT, FXCN, FXGD, FXRU, FXRL, FXJP и наш FXUS. Видим, что стаканы котировок практически пусты, но это и не важно, главное, есть маркетмейкер, у которого мы всегда сможем купить/продать интересующую нас акцию по справедливой цене. На данный момент одна акция FXUS стоит 44,21$, продать мы бы её смогли за 44,11$. Соответственно, для покупки или продажи нужно просто два раза щёлкнуть мышкой на интересующем стакане и откроется окно заявки на покупку/продажу акций интересующего ETF. Комиссия брокера за покупку акции ETF будет такая же, как и при покупке любой акции, торгующейся на фондовом рынке:

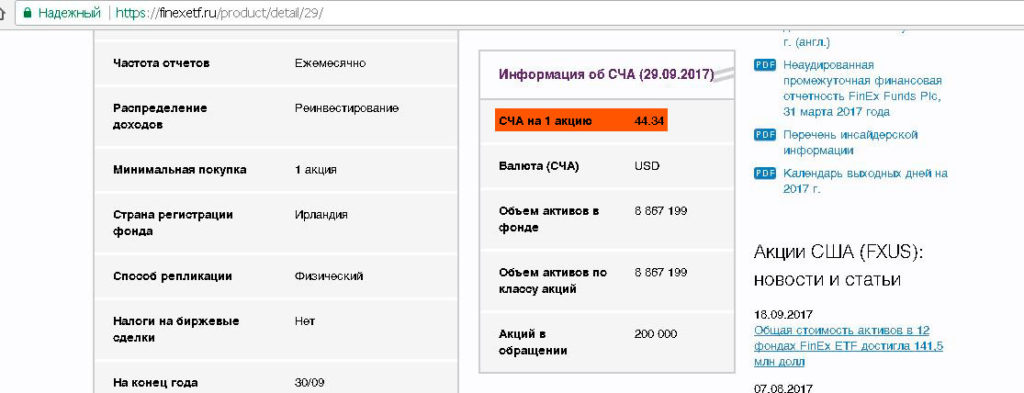

Расчетная стоимость активов фонда, приходящаяся на одну акцию, в это время составляла 44,34$:

● FXIT очень похож на FXUS, но этот фонд инвестирует только в акции компаний IT сектора США согласно индексу MSCI Daily USA Information Technology Net TR Index. Туда входят акции почти 100 крупнейших IT компаний, наибольшая доля приходится на акции Apple (16,26%), Microsoft Corp (10,42%), Facebook (7,75%), Alphabet C (5,6%), Alphabet A (5,42%), Visa A 3,75%, Intel Corp (3,18%). Доходность индекса за 5 лет составила 110,78%.

Ещё 5 фондов от FinEx на Московской Бирже также используют алгоритм от индекс-провайдера MSCI, базовым активом у них являются акции компаний других стран.

● FXAU инвестирует в акции крупнейших компаний Австралии согласно индексу MSCI Daily TR Net Australia USD Index. В списке около 70 компаний. Доходность индекса за 5 лет составила 21,83% в долларах США.

● FXDE инвестирует в акции крупнейших компаний Германии согласно индексу MSCI Germany. В списке около 60 компаний, самая большая доля акций приходится на Bayer (7,97%), SAP (7,79%), Siemens (7,64%). Доходность индекса за 5 лет составляет 65,76%.

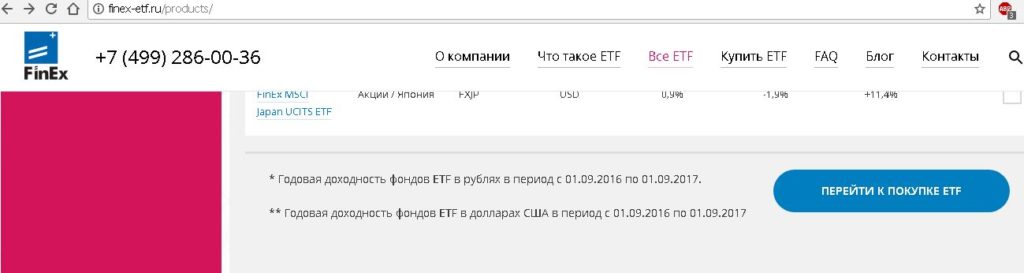

● FXJP инвестирует в акции крупнейших компаний Японии согласно индексу MSCI Daily TR Net Japan USD Index. Туда входят акции более 300 компаний, список возглавляют Toyota Motor (4,54%) и Mitsubishi (2,26%) Доходность индекса за 5 лет составила 62,53%.

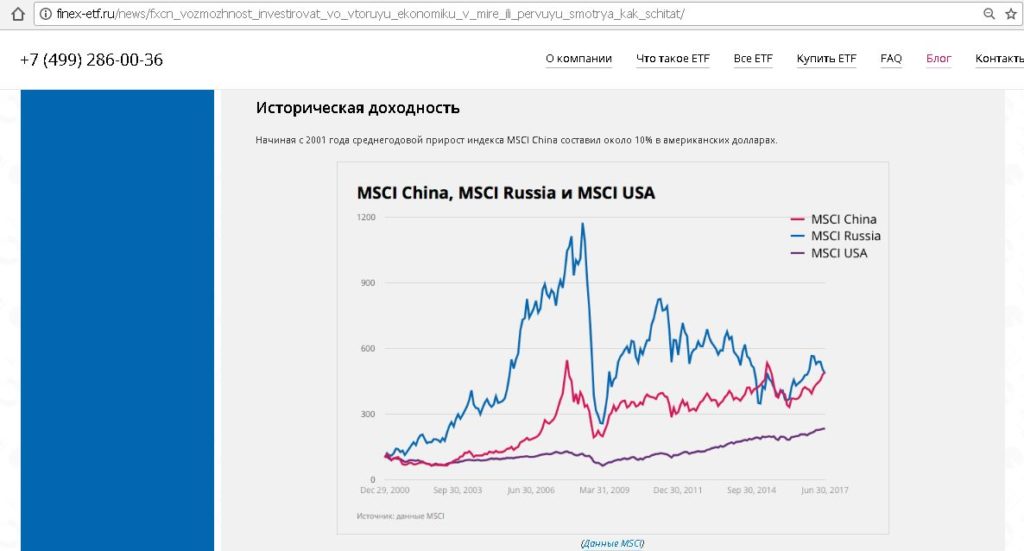

● FXCN инвестирует в акции крупнейших компаний Китая согласно индексу MSCI Daily TR Net China USD Index. В списке 150 компаний, самая большая доля акций приходится на TENCENT HOLDINGS (16,3%), на ALIBABA GROUP (13,67%). Долларовая доходность индекса за 5 лет составила 72,63%.

● FXUK инвестирует в акции крупнейших компаний Великобритании согласно индексу MSCI Daily TR Net United Kingdom Local Index. В списке более 100 компаний, самая большая доля акций приходится на HSBC HOLDINGS (7,74%), BRITISH AMERICAN TOBACCO (5,77%), ROYAL DUTCH SHELL (4,94%). Доходность индекса за 5 лет составила 48,73%.

Рублевая доходность указанных фондов, естественно, зависит от колебаний курса рубля. Когда рубль укрепляется, рублевая доходность падает, когда ослабевает – повышается.

UPD: 11.04.2019

С октября 2018 линейка ETF от Finex пополнилась новым фондом FXKZ, следующим за индексом Казахстанской биржи (Kazakhstan Stock Exchange Index (KASE Index). В составе индекса акции 7 крупнейших компаний Казахстана. Валютой фонда является казахстанский тенге. Комиссия за управление фондом составляет 1,39%.

UPD: 28.01.2020

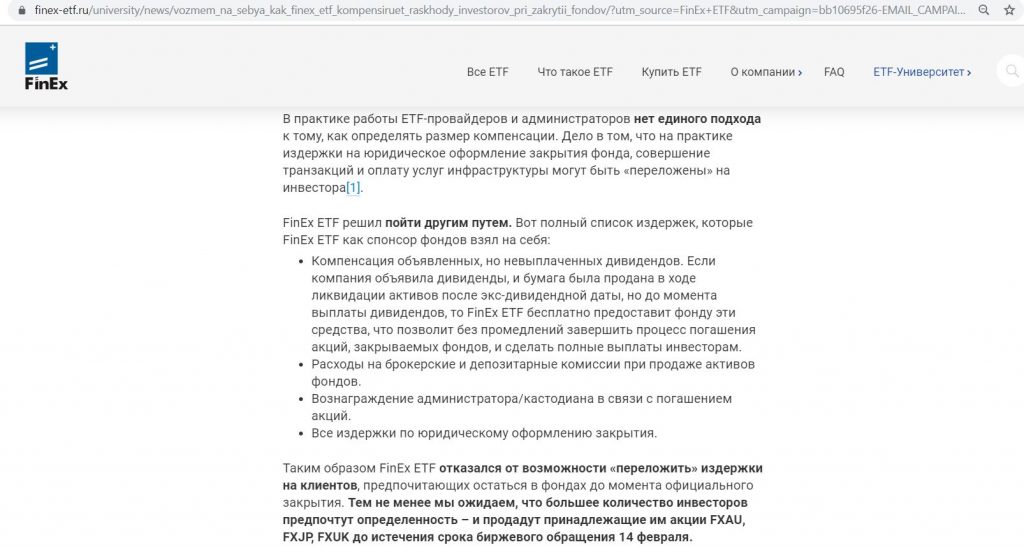

Компания FinEx решила ликвидировать три своих ETF-фонда: на рынок Австралии (FXAU), Японии (FXJP) и Великобритании (FXUK) из-за недостаточной их популярности среди инвесторов:

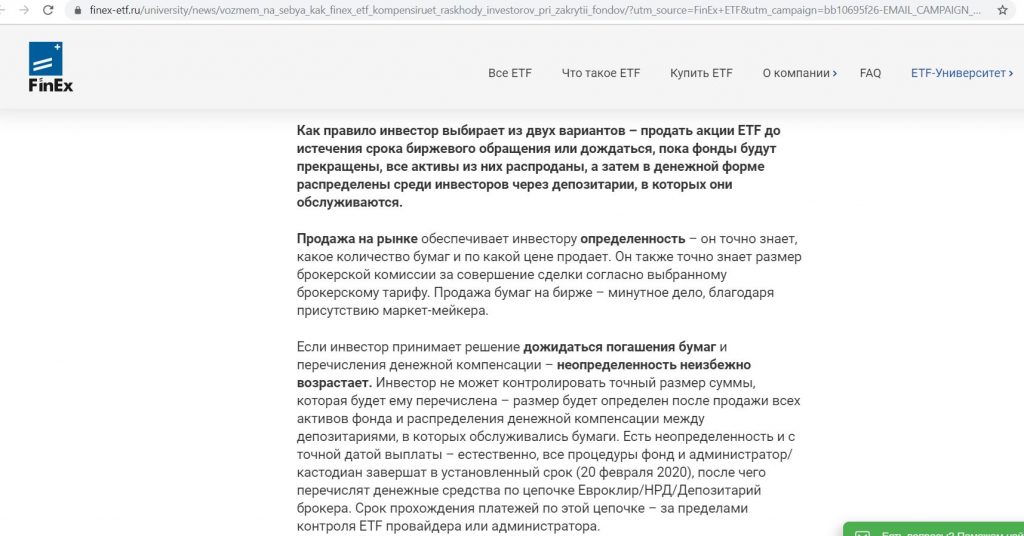

У владельцев этих акций есть два варианта действий: можно либо продать их до истечения срока биржевого обращения по справедливой рыночной цене (до 14 февраля включительно), либо дождаться погашения ценных бумаг и перечисления денежной компенсации (ориентировочно 20 февраля 2020):

В общем, инвестор ничего не теряет, кроме дополнительной комиссии брокера на продажу ценных бумаг, а также возможности получения налоговой льготы по владению ценной бумагой более 3 лет (налоговую не будет волновать, что вы владели бумагой менее трех лет не по своей воле, а из-за ликвидации фонда).

ETF FXRL на акции российских компаний

ETF FXRL на акции российских компаний

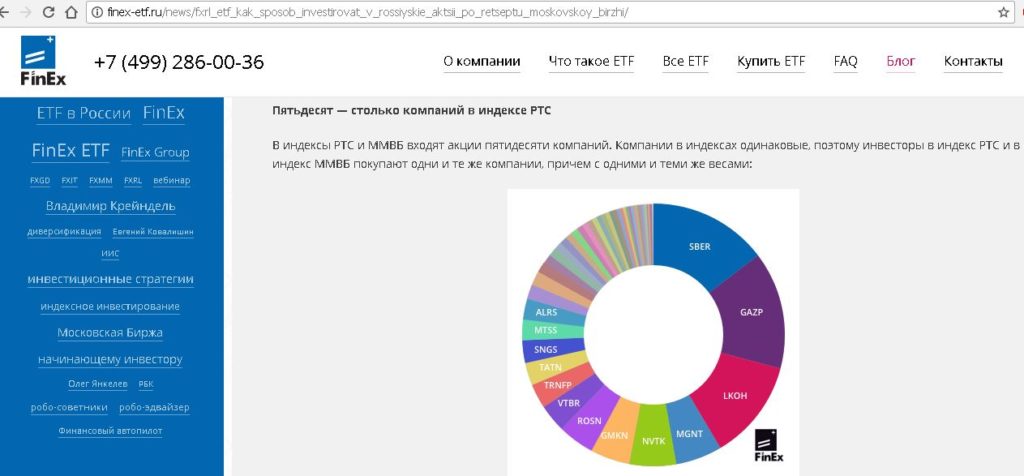

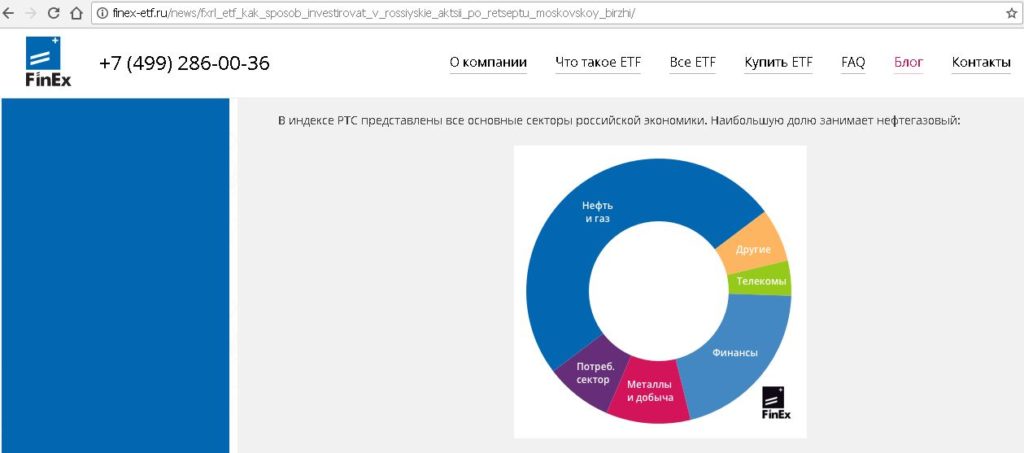

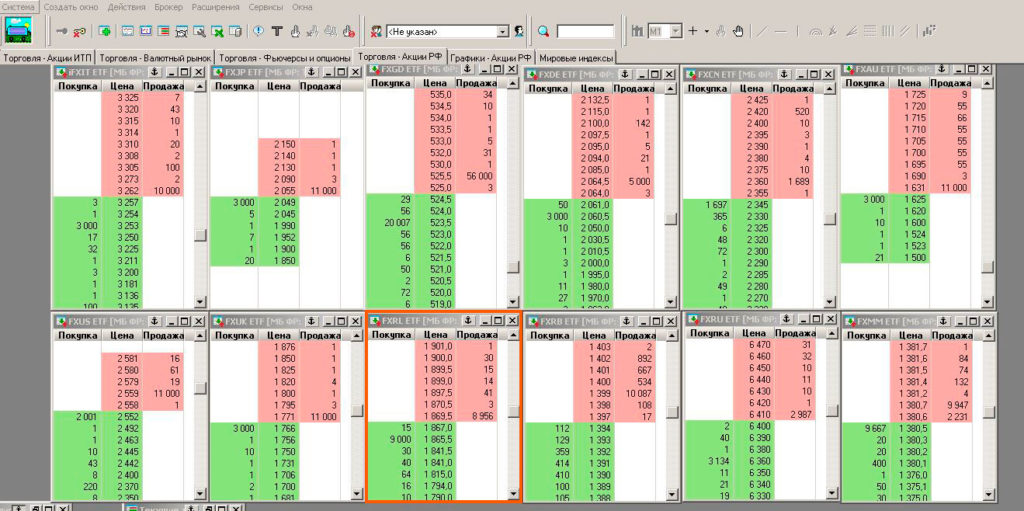

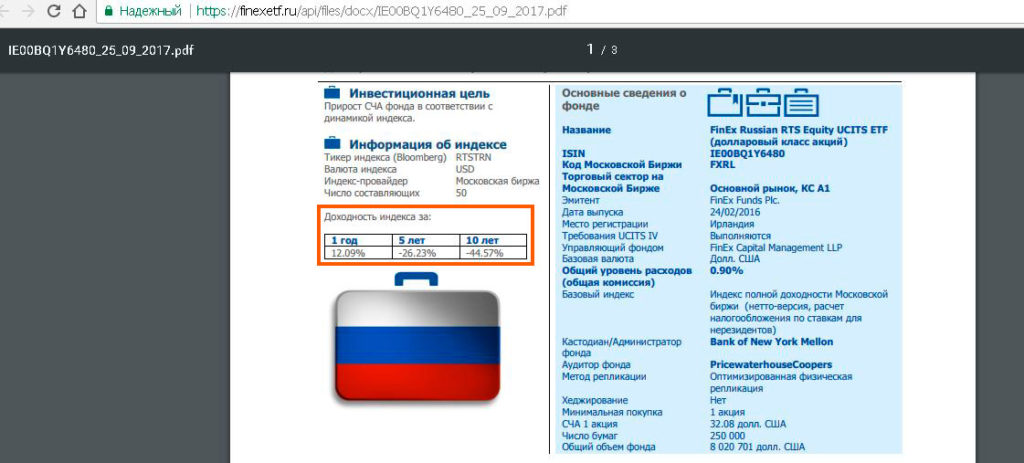

FXRL инвестирует в акции крупнейших российских компаний и очень похож на ETF, рассмотренные ранее. Информация о том, в какой пропорции покупать акции и какие конкретно, берется не из индекса MSCI, а из индекса РТС, который формирует сама Московская Биржа. Данный индекс отражает изменение суммарной стоимости цен акций крупнейших российских эмитентов с учетом дивидендных выплат.

В индекс РТС (как и в индекс ММВБ, который отражает изменение рублевой цены акций) входят акции 50 компаний:

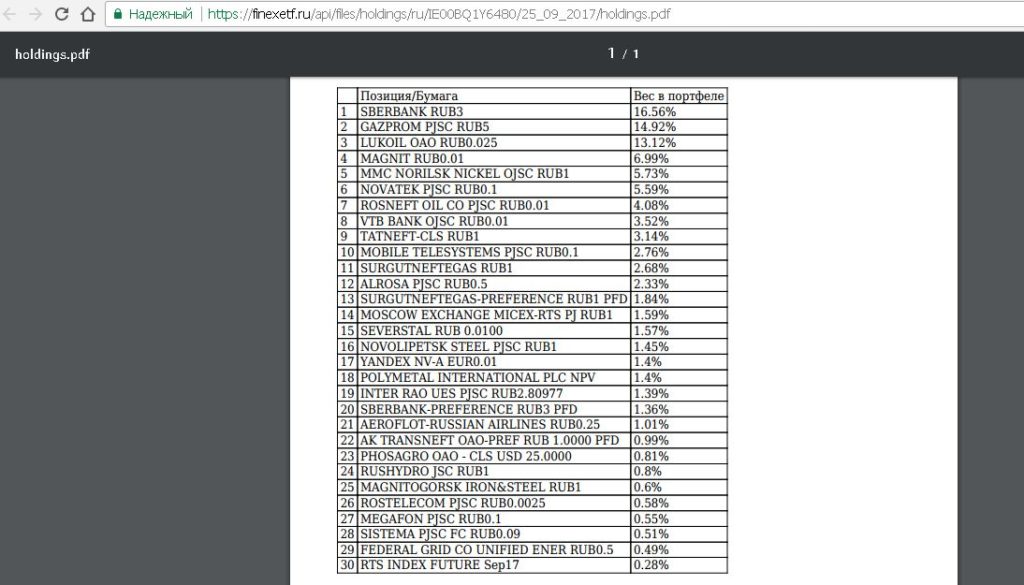

Однако фонд покупает акции только 30 крупнейших компаний (“Газпром”, “Сбербанк”, “Лукойл”, “Магнит”, “Норильский Никель”, “Роснефть”, “ВТБ”, “Сургутнефтегаз”, “Транснефть”, “Северсталь” и др.)

Ликвидности у остальных 20 компаний не хватает, т.е. их нельзя в любой момент купить или продать, не повлияв на цену, поэтому в портфеле просто увеличены доли акций крупных компаний. Точность следования индексу РТС у FXRL вполне приемлемая.

В конкретный момент наблюдения стоимость одной акции FXRL, которая, по сути, отражает целый портфель из акций крупнейших российских компаний, составляла 1869,5 руб.

На горизонте 10 лет динамика рынка наших акций, конечно же, не впечатляет. Доходность индекса РТС за 10 лет составила -44,57%:

Наш рынок как упал в 2008 году, так до сих пор не восстановился, в то время как, например, акции, входящие в индекс MSCI USA не только отыграли потери, но и прибавили в цене:

За период с 01.09.2016 по 01.09.2017 рублевая доходность FXRL составила 6,2%:

Стоит отметить, что акции базового актива номинированы в рублях, поэтому когда мы покупаем или продаем ETF FXRL за рубли, то девальвация или, наоборот, укрепление рубля не будут оказывать влияния на доходность.

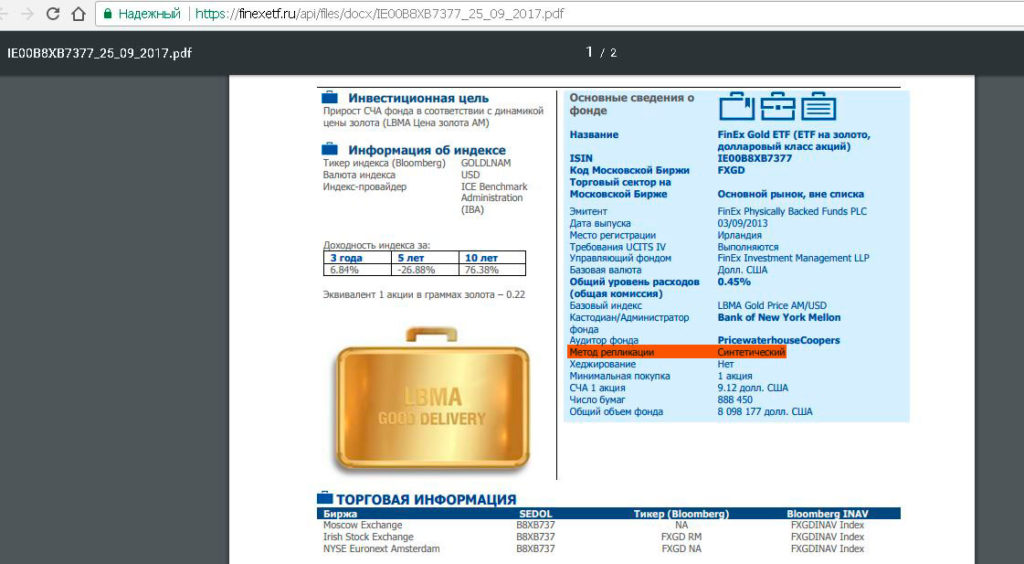

В чем особенность ETF на золото FXGD

В чем особенность ETF на золото FXGD

ETF могут отслеживать цену не только набора акций или облигаций, но также и драгоценных металлов. На Московской Бирже представлен ETF FXGD, который следует за ценой золота.

В отличие от предыдущих ETF, где для следования за индексом использовался физический метод репликации (т.е. там на самом деле покупаются указанные в индексе акции), здесь используется синтетический метод (физически золото не покупается, следование за ценой происходит при помощи других инструментов). Комиссия за управление составляет 0,45% в год:

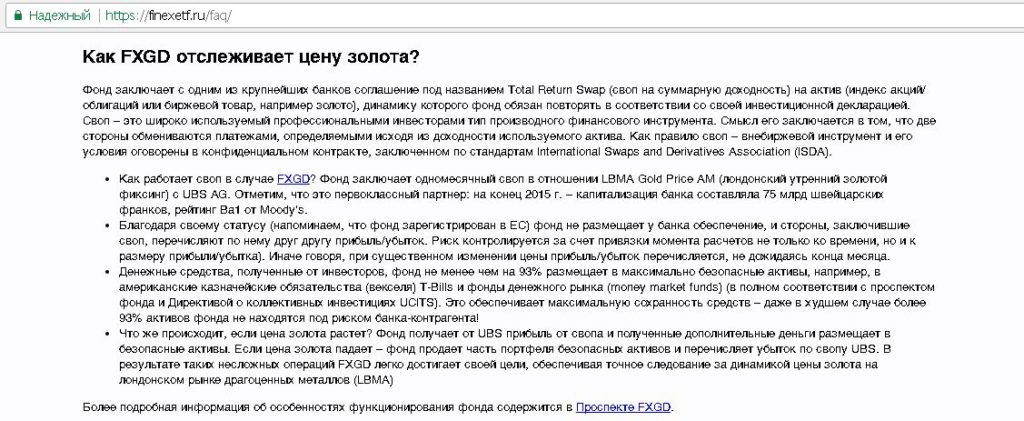

Следование за ценой золота осуществляется с помощью операции Total Return Swap на золото, при этом не менее 93% денежных средств инвесторов вкладываются в американские казначейские векселя (аналог наших ОФЗ). Подробно про механизм данного синтетического инструмента можно почитать здесь:

Стоит отметить, что ETF, использующие физический метод следования за индексом или ценой, гораздо популярнее тех, которые используют синтетический метод репликации, хоть он в большинстве случаев дешевле и точнее. Физический метод проще и понятнее для инвестора. Ошибка в слежении FXGD за ценой золота составляет всего 0,07%:

Стоимость 1 акции FXGD является самой низкой из всех представленных в линейке ETF на Московской Бирже и составляет сейчас всего 9,08$ (раньше этот ETF был доступен только за рубли, с недавнего времени его можно купить и за доллары США):

Рублевая доходность у этого инструмента, как и у рассмотренных выше, сильно зависит от курса рубля, посмотрите на скачки стоимости акций фонда в начале 2015 и начале 2016 годов:

FXGD является хорошей альтернативой обезличенным металлическим счетам (ОМС), предлагаемым банками. Данный фонд, в отличие, от банка, не сможет раздвинуть разницу между ценой покупки и продажи золота по собственному усмотрению. У FXGD спред минимальный.

FXMM ETF денежного рынка

FXMM ETF денежного рынка

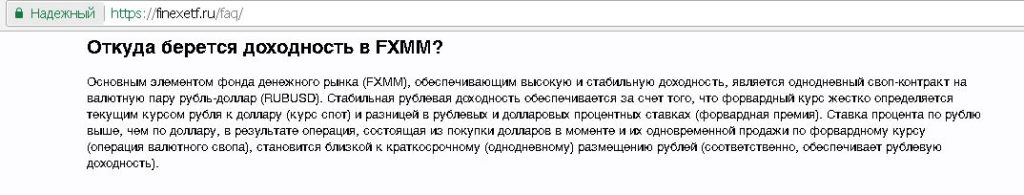

Очень интересный инструмент, который позволяет получить гарантированную доходность независимо от курса рубля, правда, не очень большую. Инструмент отлично подойдёт для краткосрочного размещения свободных денежных средств, находящихся на брокерском счете.

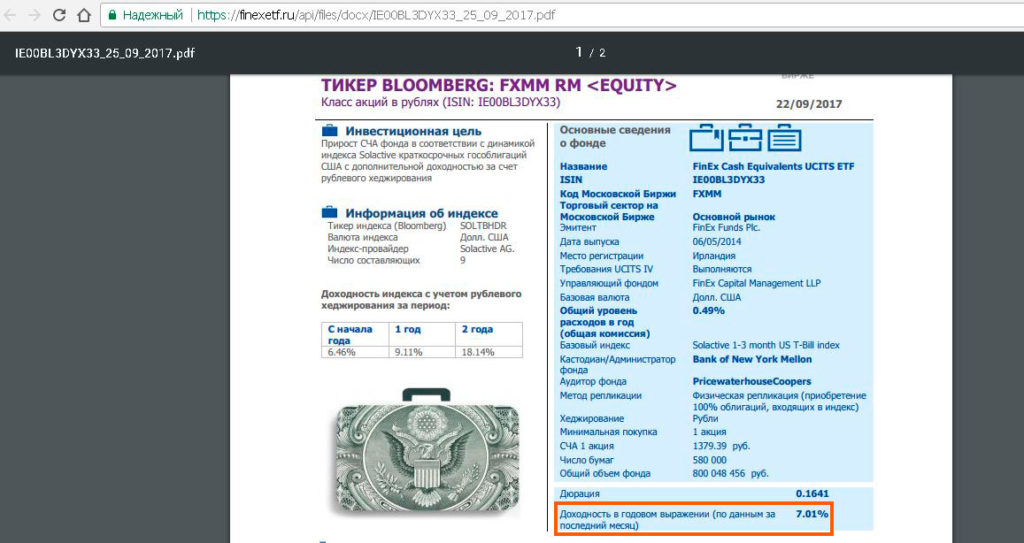

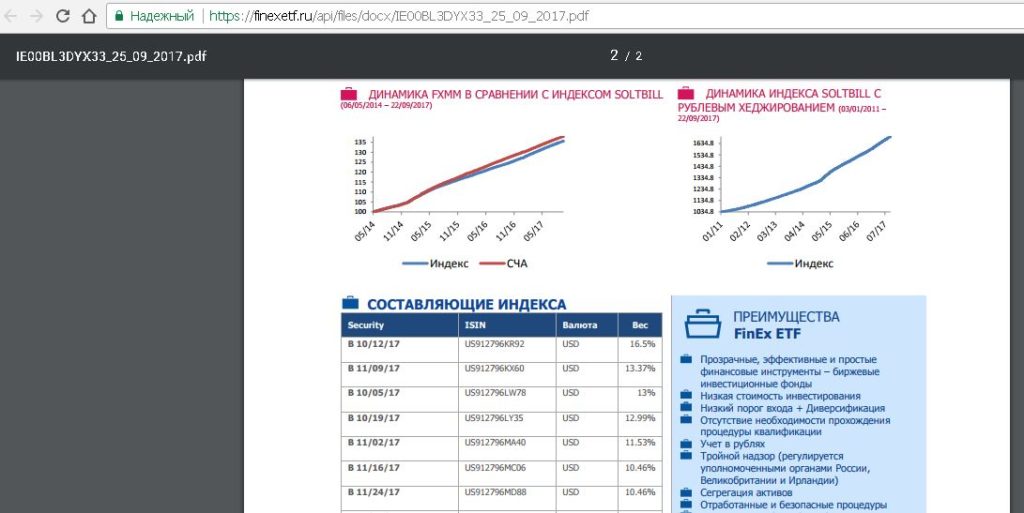

Данный фонд вкладывается в краткосрочные казначейские облигации США (трежерис). Комиссия фонда составляет 0,49% в год. Доходность данного инструмента по расчётам за последний месяц составляет примерно 7,01% годовых:

В 2016 доходность FXMM была 9% годовых, в 2015 – 12,8%, в 2014 – 5,3%:

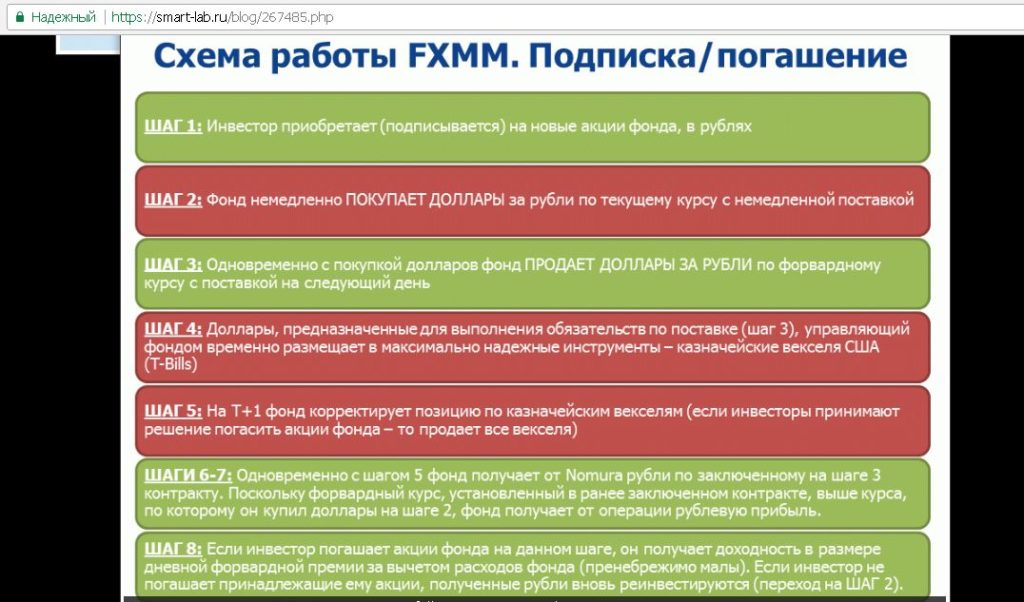

Доходность фонда образуется из-за разницы между рублевыми и долларовыми ставками, действующими на межбанковском рынке. Ежедневно происходит одновременная покупка доллара за рубли с поставкой сегодня и его продажа с поставкой завтра по более выгодной цене (вы, наверное, замечали, что на валютной секции курс USDRUB_TOM чуть выше, чем USDRUB_TOD). Профит контрагента заключается в том, что он покупает валюту завтра по зафиксированному сегодня курсу, т.е. он застраховал себя от возможных скачков курса.

На смартлабе есть наглядная картинка, показывающая работу данного фонда:

Вот как выглядит график доходности FXMM. Чем выше разница между ключевыми ставками США и РФ, тем выше будет доходность. Девальвация или укрепление рубля на доходность данного фонда влияния не оказывает:

Сторонники ETF говорят, что инструмент FXMM предпочтительнее ОФЗ, поскольку не всегда можно выйти из ОФЗ без потерь (например, в 2014 году они сильно просели в цене, т.к. была повышена ключевая ставка):

UPD: 11.04.2019

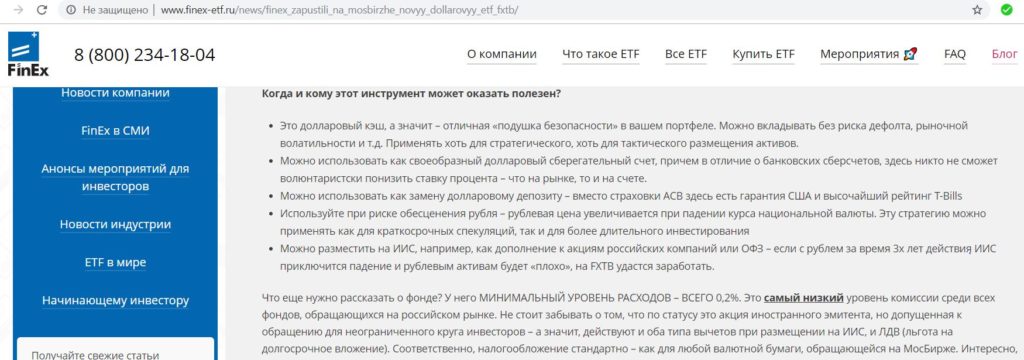

Компания FinEx запустила новый интересный долларовый ETF FXTB, инвестирующий в американские краткосрочные облигации казначейства США, так называемые T-Bills (1-3 месячные). Долларовые доходности этих казначейских векселей практически не колеблются в зависимости от рыночной ситуации и считаются «безопасной гаванью» (рейтинг AAA). Сейчас их доходность составляет примерно 2,4% годовых. Отняв комиссию фонда за управление в 0,2%, получаем примерную долларовую доходность в 2,2% годовых. Новый FXTB можно сравнить с долларовым депозитом в банке.

Купить акции FXTB можно как за доллары, так и за рубли (при ослаблении рубля рублевая цена акции будет пропорционально увеличиваться). В момент наблюдения (11.04.2019) цена одной акции была чуть больше 10$ (644 руб.):

Инструмент доступен в том числе и для покупки на ИИС.

ETF на еврооблигации российских корпоративных эмитентов FXRU и FXRB

ETF на еврооблигации российских корпоративных эмитентов FXRU и FXRB

На Московской Бирже можно найти два ETF фонда, инвестирующие в еврооблигации крупнейших российских корпоративных заемщиков и банков. Они оба инвестируют в еврооблигации согласно индексу российских корпоративных облигаций EMRUS (Bloomberg Barclays). В алгоритме данного индекса также заложено, что бумаги не могут быть короче 18 месяцев. Когда срок до погашения той или иной еврооблигации становится меньше, она продаётся, а вместо неё покупается более длинная бумага.

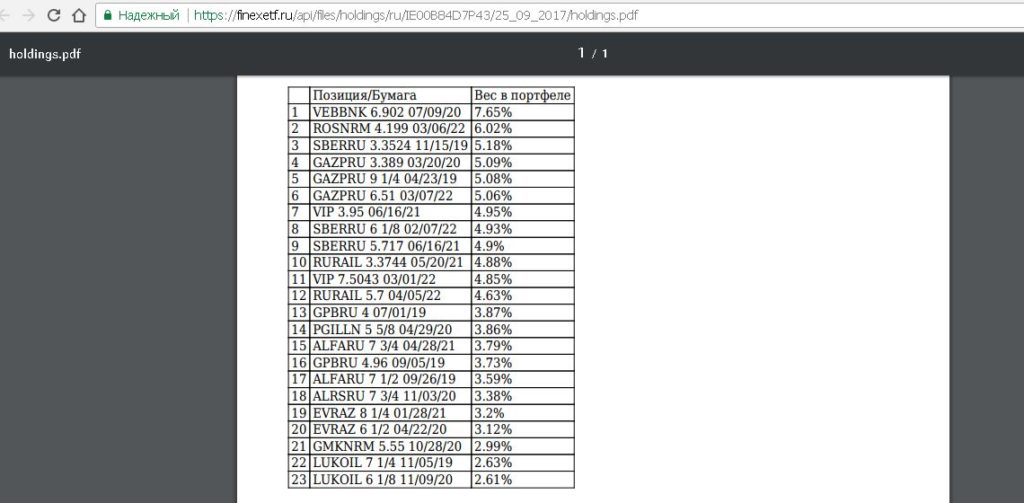

В состав индекса сейчас входят 23 различных еврооблигации, самая большая доля в портфеле приходится на VEB-20 – 7,65% (как раз ее мы и выбрали в статье про еврооблигации):

Самостоятельно составить подобный портфель из еврооблигаций крайне затруднительно, поскольку основная их часть торгуется на внебиржевом рынке и один лот одной еврооблигации составляет 100 000 – 200 000 долларов США.

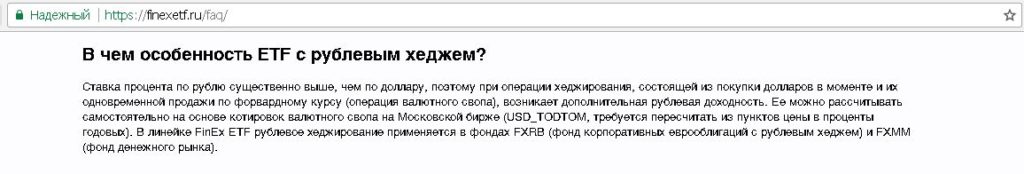

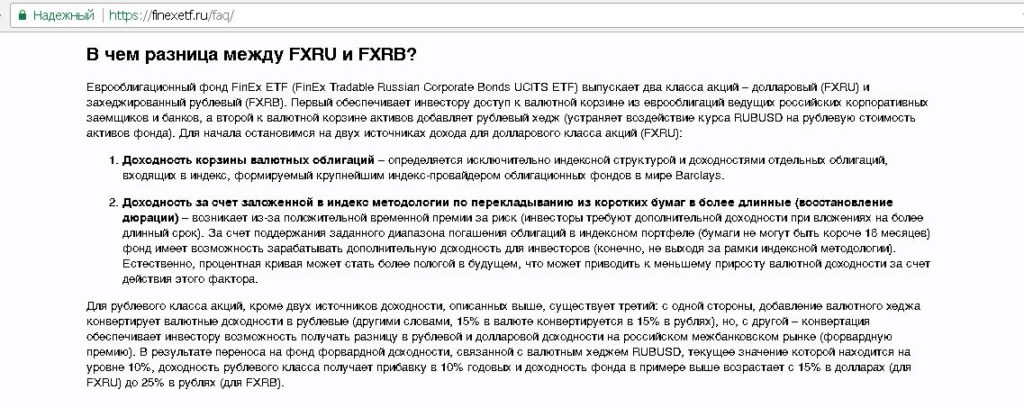

FXRB отличается от FXRU тем, что у него есть рублевый хедж, который позволяет конвертировать долларовую доходность в рублевую и добавляет дополнительную доходность за счет разницы между рублевой и долларовой ставками на межбанковском рынке (форвардную премию):

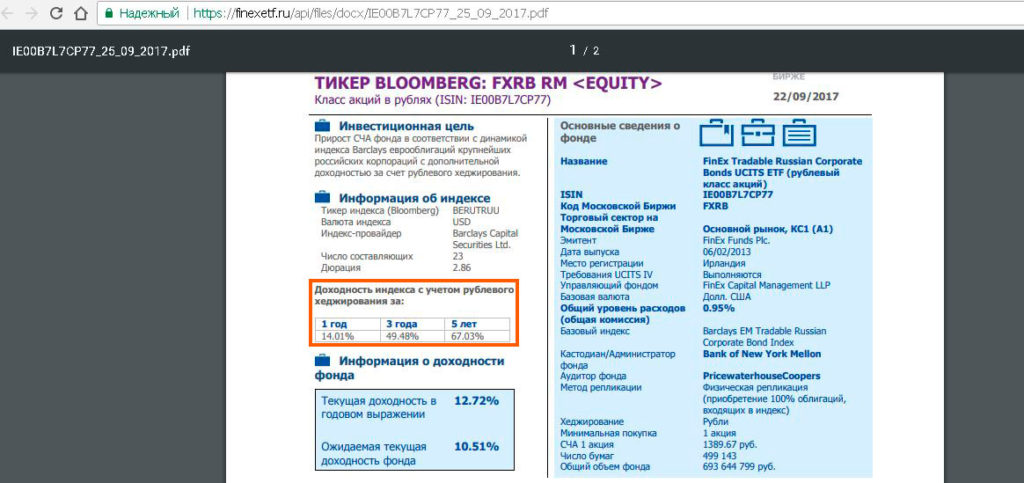

Доходность индекса с учётом валютного хеджа составила за год 14,01%, за три года – 49,48% (его использует FXRB):

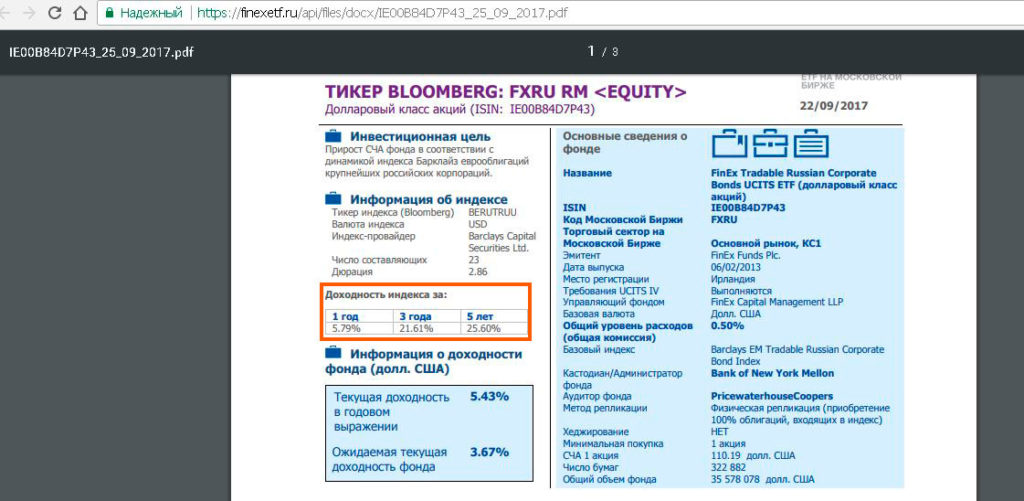

Доходность индекса Bloomberg Barclays без валютного хеджа составила 5,79%, за три года 21,61% (его использует FXRU):

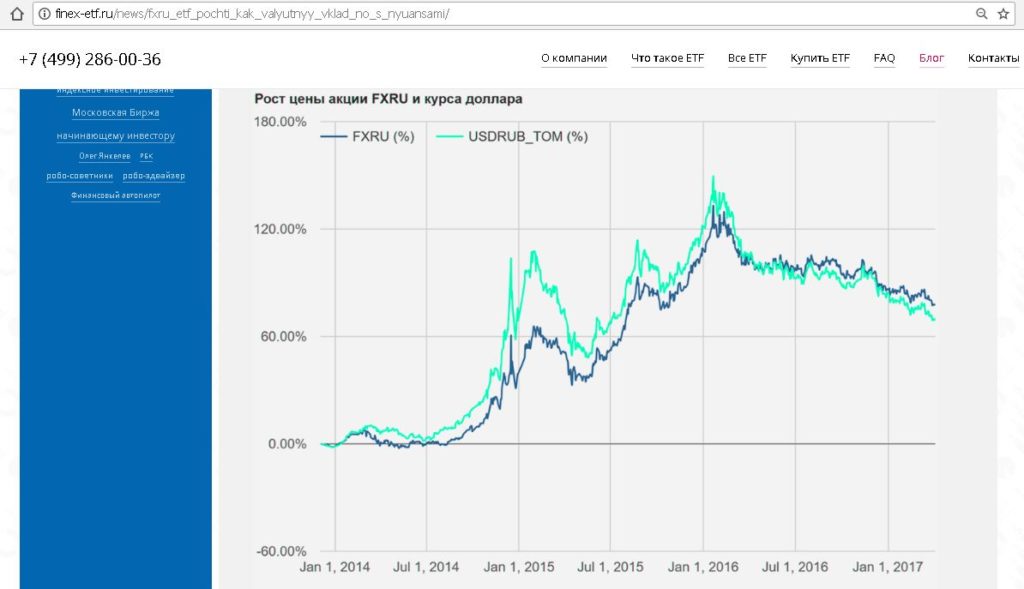

Раньше FXRU можно было купить только за рубли и динамика цены данного фонда очень походила на динамику изменения курса RUB/USD, поскольку данные изменения более существенны, чем доходность еврооблигаций:

А вот на стоимость FXRB изменение курса RUB/USD влияния не оказывает благодаря хеджированию. В конце 2014 его стоимость упала, т.к. сами еврооблигации просели в цене из-за повышения ключевой ставки и возникшей паники, основанной на том, что заёмщики могут объявить дефолт. Однако потом фонд отыграл все потери:

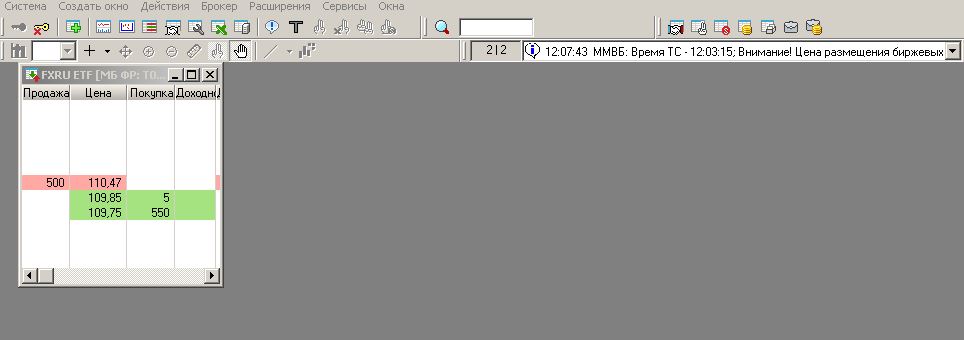

C недавнего времени FXRU можно купить сразу за доллары и наслаждаться долларовой доходностью от диверсифицированного портфеля еврооблигаций первоклассных заёмщиков. 1 акция FXRU в момент наблюдения стоила 110,47$:

FXRU при желании можно купить и за рубли, как и FXRB. В момент наблюдения 1 акция FXRB стоила 1398 руб., 1 акция FXRU – 6400 руб.

Покупка ETF на ИИС

Покупка ETF на ИИС

Никто не запрещает покупать ETF на индивидуальном инвестиционном счете. Единственное, если вы захотите купить ETF за доллары, то возникнут некоторые трудности, поскольку пополнить ИИС можно только рублями, в отличие от обычного брокерского счета. Нужно, чтобы брокер позволял на ИИС торговать на валютной секции и предоставлял доступ к покупке ETF за валюту. Насколько я знаю, пока эти условия есть только у «ВТБ24». Однако комиссии на валютной секции у «ВТБ24» совсем негуманные.

Даже если вы предпочитаете использовать ИИС только для покупки ОФЗ, FXMM с гарантированной доходностью также может быть полезным. Использовать данный инструмент следует во время перерывов между покупками облигаций, чтобы деньги не лежали на брокерском счете без дела.

Интерес представляет и фонд еврооблигаций с валютным хеджем FXRB. С учетом добавления форвардной премии к доходности еврооблигаций, FXRB получается выгоднее ОФЗ. Риск дефолта сразу нескольких эмитентов еврооблигаций, входящих в индекс, не очень большой.

ETF на акции я бы всё-таки рекомендовал покупать на срок более длительный, чем три года. На коротком горизонте волатильность акций может быть довольно существенной.

Налогообложение ETF

Налогообложение ETF

В плане налогообложения акции ETF ничем не отличаются от обычных акций, скажем «Газпрома» или «Сбербанка». Если мы получили прибыль от продажи бумаги, то нужно будет заплатить налог в 13% (брокер является налоговым агентом и удержит его самостоятельно).

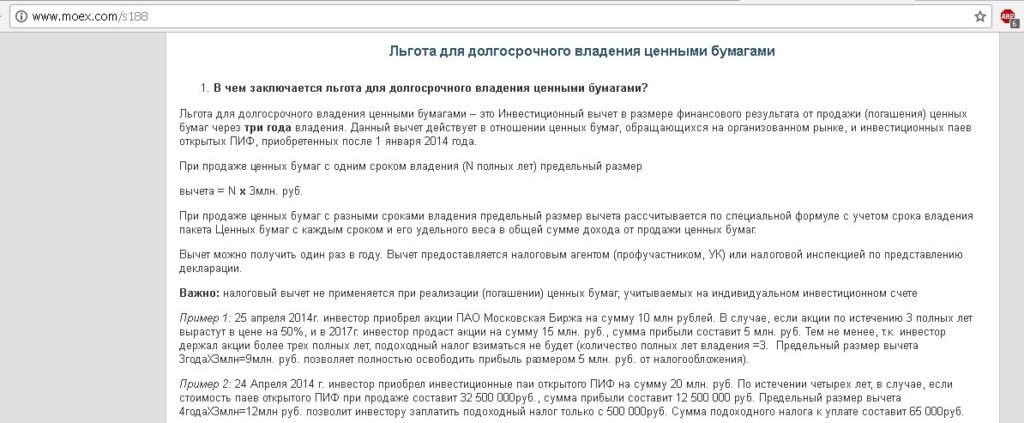

Однако существует налоговая льгота при владении бумагой больше 3-х лет (данная льгота не действует на ИИС). Предельный размер вычета рассчитывается по формуле N*3 млн. руб., где N – это срок владения бумагой. Т.е. если мы продержали бумагу 3 года, то предельный размер вычета будет 9 млн. руб., если 4 года – 12 млн. руб.

Допустим, мы купили акции ETF на 10 млн. руб., продержали их три года и продали за 15 млн. руб. Наша прибыль в 5 млн. руб. меньше предельного размера вычета в 9 млн. руб., и налоги с этой суммы нам платить не нужно.

На ИИС можно выбрать налоговый вычет от положительного финансового результата, в этом случае также не нужно будет платить налоги с дохода от продажи ETF.

Данные вычеты помогут защититься от налогов при валютной переоценке, если вы покупаете ETF за доллары США. Налогооблагаемая база у нас рассчитывается в рублях. При сильной девальвации может случиться так, что в долларах вы получили фактический убыток, но из-за разницы курса есть рублевая доходность, с которой нужно уплатить 13% налог (в обратную сторону это правило тоже работает, если получена доходность в долларах, а курс рубля вырос по отношению к доллару, и в рублях получился фактический минус, то налог платить не нужно). Подробно валютную переоценку мы разбирали в статье про еврооблигации.

Риски инвестирования в ETF от компании FinEx

Риски инвестирования в ETF от компании FinEx

Схема обращения ETF выглядит немного запутано: сама компания, выпускающая акции, ирландская, управляющая компания английская, а администратором фонда является американский банк, есть ещё какие-то авторизованные участники, аудиторы и пр. Однако на самом деле это означает, что ETF находятся под множественным контролем и риск мошенничества сводится к минимуму.

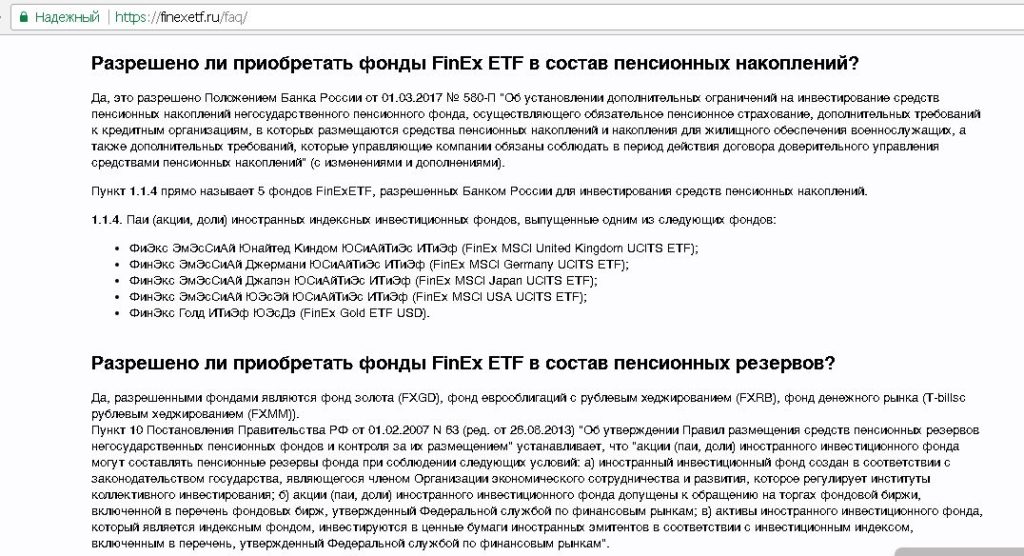

В конце концов, Московская Биржа и наш Регулятор (ЦБ РФ) наверняка многократно перепроверили всю схему, прежде чем допустить к торгам акции ETF, к тому же фонды FinEx разрешено приобретать в состав пенсионных накоплений и резервов:

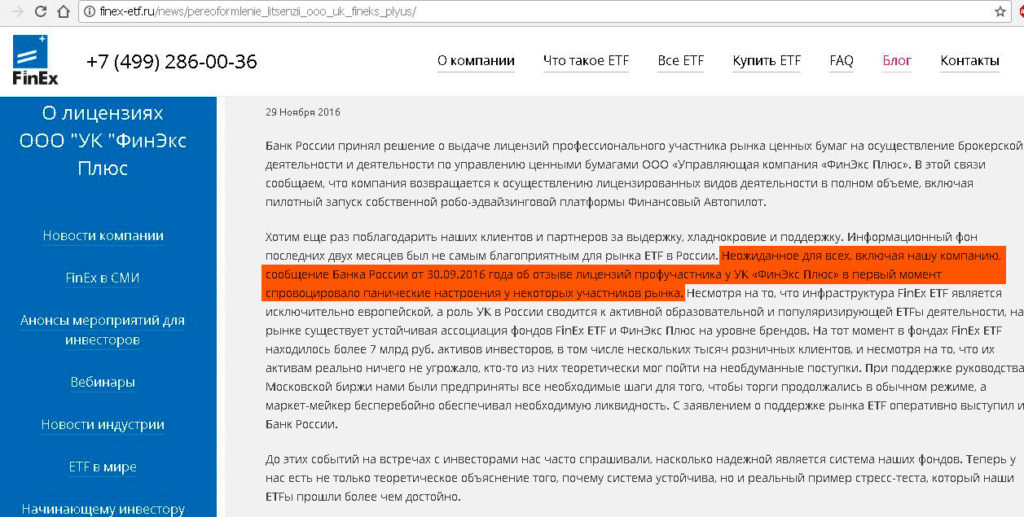

Неприятный осадок оставил недавний отзыв лицензии у российской «УК ФинЭксПлюс», основной задачей которой была популяризация ETF (ещё данная компания имела возможность осуществлять подписку и погашение акций на внебиржевом рынке). Правда, потом лицензию снова выдали. Стоит отметить, что в это время акции ETF от FinEx можно было также спокойно купить или продать на бирже, маркетмейкер работал в штатном режиме:

Основной риск я вижу в том, что пока в ETF фонды от FinEx инвестировано не очень много денежных средств, т.е. их ежегодной комиссии в 0,45-0,95% может не хватить для поддержания всей инфраструктуры. На Западе непопулярные фонды расформировывают, базовый актив продаётся, а держателям акций возвращаются деньги. У нас пока такой процедуры не было, и, надеюсь, не будет. Конечно, если что-нибудь случится с Bank of New York Mellon, то держателей акций FinEx, наверняка, ничего хорошего не ждёт.

UPD: 28.03.2018

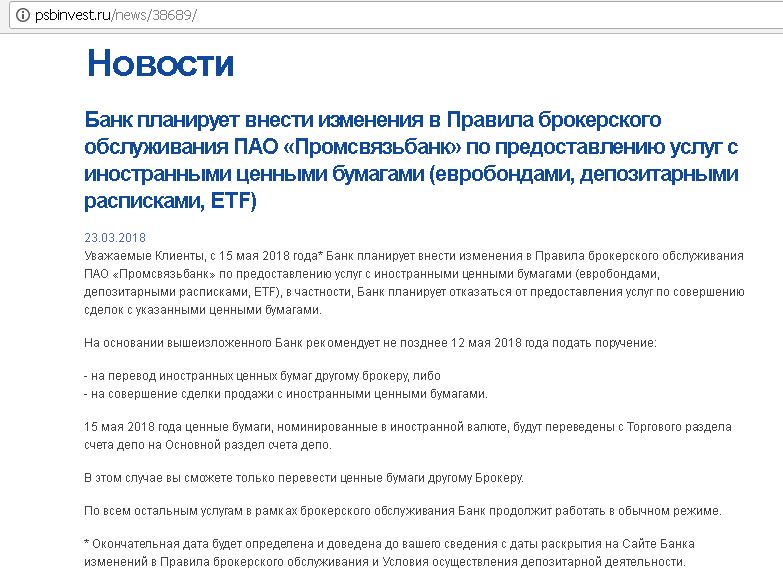

Брокер “Промсвязьбанк” разослал своим клиентам уведомление о предстоящем прекращении работы с иностранными ценными бумагами (евробондами, депозитарными расписками, ETF). Список «запрещенки» можно посмотреть здесь: скачать перечень.

Не позднее 12 мая 2018 “ПСБ” рекомендует перевести эти ценные бумаги к другому брокеру или продать их. С 15 мая данные ценные бумаги перейдут с торгового раздела счета депо в основной, т.е. после этой даты их можно будет только перевести:

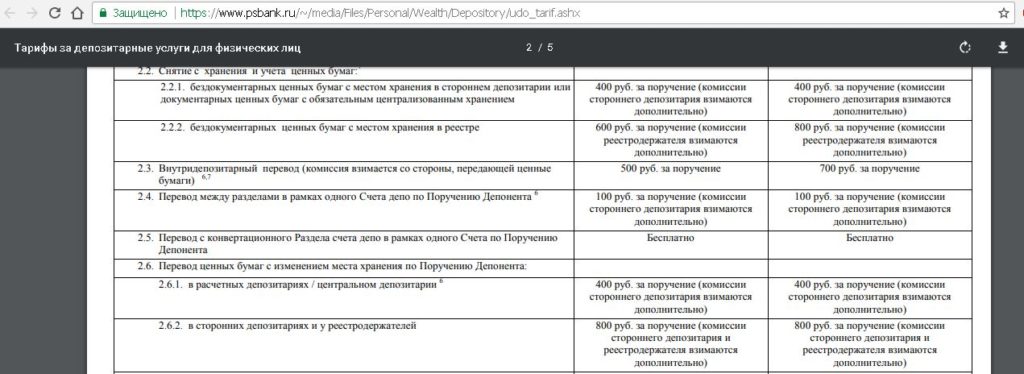

Причём нет никакого упоминания, что “Промсвязьбанк” готов перевести ценные бумаги бесплатно. Так что за перевод каждого выпуска придётся раскошелиться примерно на 400-800 рублей (точную стоимость перевода для каждого выпуска нужно уточнять у брокера), и это ещё без учёта комиссии принимающей стороны. Если иностранные ценные бумаги куплены на ИИС в “ПСБ”, и нет желания их продавать, то необходимо переводить весь ИИС к другому брокеру.

Вывод

Вывод

Прежде всего, стоит напомнить, что доходность в прошлом не гарантирует доходности в будущем.

Какой конкретно ETF купить и какому индексу лучше всего довериться, никто точно не знает. Однако принято считать, что на длинном горизонте рынки всё-таки растут.

Для развлечения можете воспользоваться финансовым автопилотом, разработанным компанией ООО «УК «ФинЭкс Плюс», программа бесплатно составит портфель из ETF, учитывая вашу терпимость к риску и финансовые цели. Мою готовность рисковать сайт оценил в 4 балла из 10.

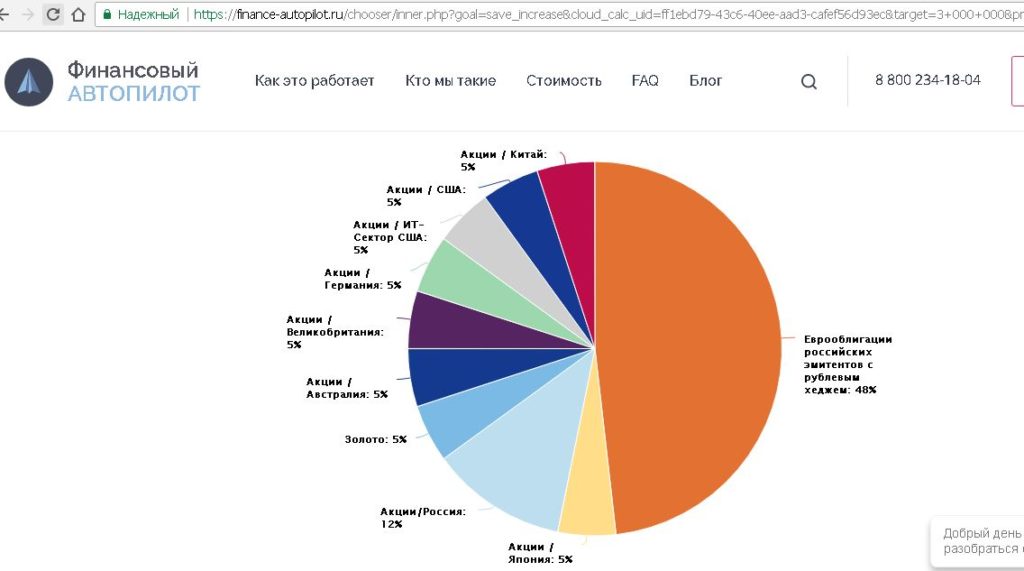

Вот предложенный портфель. Вполне ожидаемо почти половину его заняли еврооблигации с рублевым хеджем FXRB:

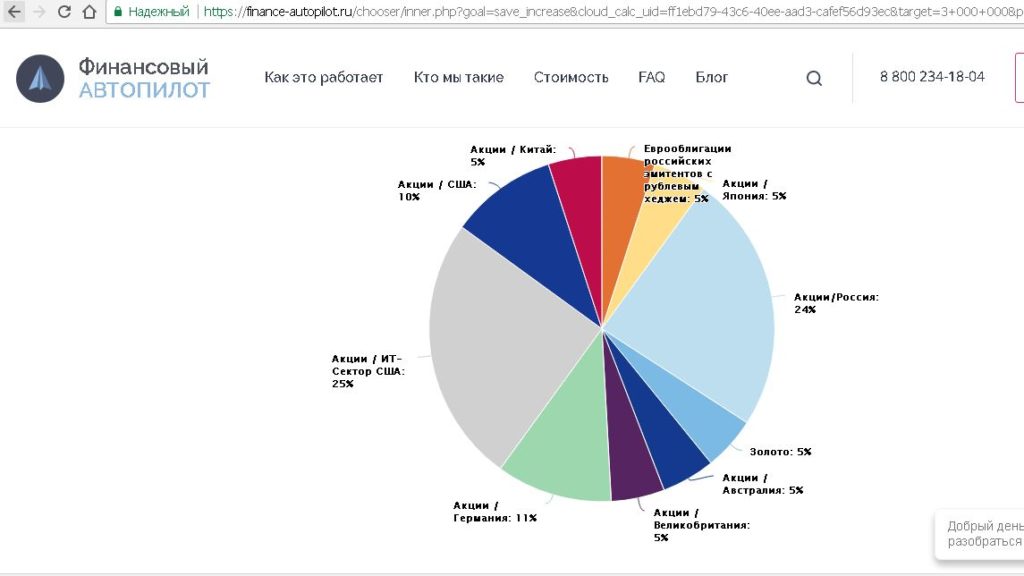

Если терпимость к риску поднять до 10, то доля ETF на облигации заметно снижается, зато резко возрастает доля акций (90% от портфеля):

Думаю, принимать данные портфели как руководство к действию не стоит, но для общих ориентиров они вполне подойдут.

Также полезно будет посмотреть какие-нибудь вебинары на тему инвестирования, которые организует почти каждый брокер. Бесплатные или недорогие курсы иногда проводят частные опытные инвесторы (найти их можно на сайте школы инвестирования «Красный Циркуль»).

Различные исследования доказывают, что лишь немногие трейдеры обыгрывают рынок на горизонте 3-5 лет. Честно говоря, я солидарен с теми, кто считает, что пассивный вариант инвестирования в итоге оказывается эффективнее активного.

Инструмент ETF, на мой взгляд, очень нужный и полезный, особенно для долгосрочного инвестирования. Благодаря ему можно значительно диверсифицировать свой портфель, приложив при этом минимум усилий. Комиссии у ETF действительно низкие.

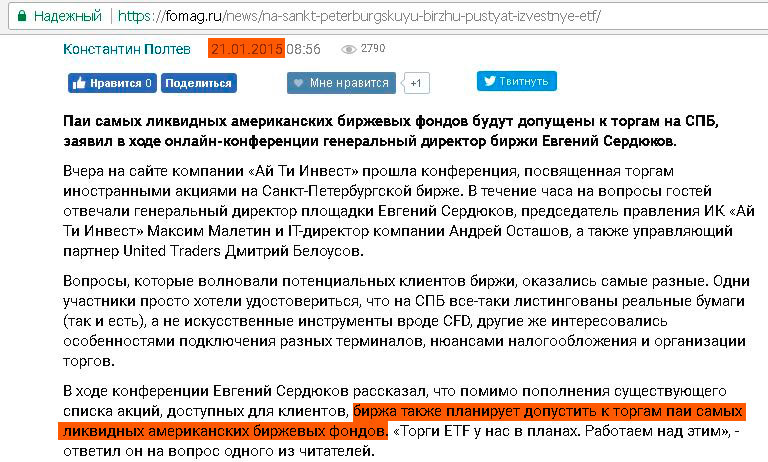

Конечно же, хотелось бы, чтобы мировые лидеры индустрии ETF, такие как Vanguard, iShares, SPDR всё таки появились на нашей Санкт-Петербургской Бирже, у них и выбор побольше и комиссии пониже, а то с начала 2015 года одни только обещания:

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.