Обновлено 22.05.2016.

В конце 2015 года опять началось бурное обсуждение возможности появления очередных новшеств в системе страхования вкладов. Сразу после введения моратория на удовлетворение требований кредиторов во “Внешпромбанке” (22 декабря) поползли слухи о применении к клиентам банка так называемой схемы Bail-in (бэйл-ин), при которой вкладчики принудительно становятся акционерами банка и вместо денег получают фантики, т.е. акции.

В этой статье мы подробно рассмотрим, что же всё-таки означает загадочный термин «Bail-in», какова вероятность введения данной процедуры в российскую банковскую систему, а также остановимся на некоторых моментах применения данного механизма в мировой практике – так называемом «Кипрском сценарии».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Что такое bail-in

Что такое bail-in

Bail-in (от англ. bail – залог, поручитель) – механизм, который позволяет при санации проблемного банка использовать средства кредиторов, денежные требования которых превращаются в акции (а сами кредиторы – в акционеров) или размещаются на субординированных депозитах (безотзывных) под невысокий процент.

По сути, данная процедура представляет собой промежуточный этап между отзывом лицензии и обычной санацией за счёт государства. Чтобы понять разницу, давайте сравним все три возможных сценария:

1 Санация за счёт государства (так называемый bail-out): все кредиторы остаются при своих средствах, бывшее руководство банка, за редким исключением, остаётся с выведенными деньгами, а образовавшаяся дыра в балансе банка покрывается за счёт государства.

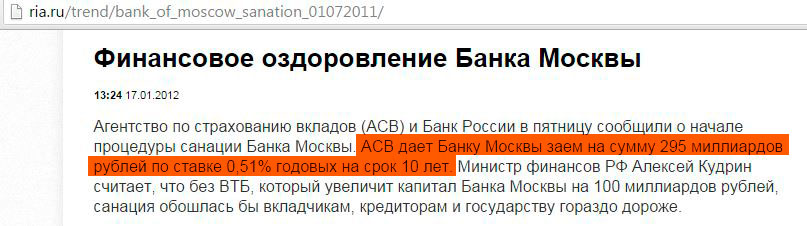

Например, дыра в “Банке Москвы” составила 295 млрд рублей. И Банк России вместе с АСВ не нашли ничего лучше, чем выдать на оздоровление банка практически беспроцентный кредит, за счёт простых налогоплательщиков, естественно:

2 Отзыв лицензии: физические лица и ИП получают сразу 1,4 млн рублей страхового возмещения, а оставшуюся сумму могут получить как кредиторы первой очереди после завершения конкурсного производства при ликвидации или банкротстве банка (подробно об этом читайте в статье: “У банка отзывают лицензию. Что делать?”)

По банкам-банкротам требования кредиторов первой очереди, в среднем, удовлетворяются, на 54,8%:

Юридические лица сразу ничего не получают, а становятся в третью очередь кредиторов, требования которых, в среднем, удовлетворяются на 7,7%.

3 Bail-in: ИП и физические лица также получают 1,4 млн рублей. Превышенцы, а также юридические лица должны выйти с меньшими потерями, по сравнению с отзывом лицензии. Т.е., грубо говоря, кредиторы первой очереди должны получить больше, чем 54,8% от своих требований, а третьей очереди – больше, чем 7,7%. Для этого и придуман механизм, при котором кредиторы становятся акционерами проблемной кредитной организации (за счёт собственных средств) или вынуждены разместить деньги на субординированных депозитах, по сути выдать проблемному банку дешевый кредит за свой счёт.

Соответственно, в теории, за счёт денег новоиспеченных владельцев банка (акционеров) должно наступить восстановление работоспособности банка, или же это самое восстановление должно произойти от грамотного управления средствами, привлеченными в рамках субординированных депозитов.

Расчёт на то, что при улучшении платежеспособности банка его акции вырастут в цене, и со временем кредиторы смогут вернуть свои деньги, реализовав акции.

Только вот на настоящий момент при санации за счёт государственных денег санируемые кредитные организации показывают далеко не блестящие результаты, например, “Банк Москвы”, санируемый банком «ВТБ», по итогам 3-х кварталов 2015 года является почти самым убыточным банком в России (хуже только «Газпромбанк»):

Непонятно, конечно, почему именно кредиторы (т.е. мы с вами) должны спасать проблемный банк своими деньгами. Ведь обычные вкладчики участия в образовании дыры в активах банка не принимали, в отличие от прежнего руководства кредитной организации. Поэтому без привлечения текущего руководства проблемного банка к ответственности и конфискации их активов схема bail-in выглядит слегка комичной. Воруют или принимают неэффективные бизнес-решения одни, а расплачиваются другие.

Законодательная база процедуры bail-in

Законодательная база процедуры bail-in

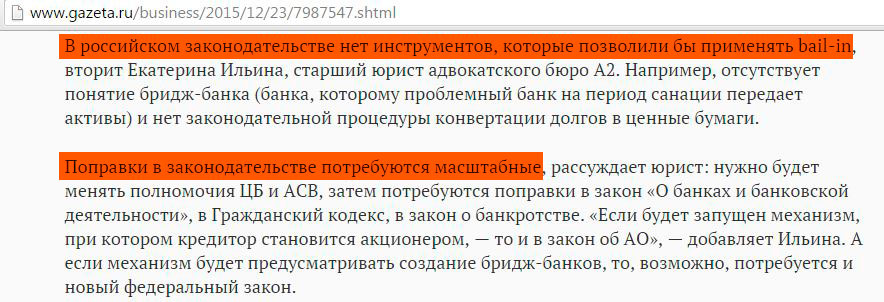

А её нет. Понятное дело, что при желании необходимые законы можно быстро принять, но на данный момент понятия bail-in в российском законодательстве не существует. Т.е. в одно прекрасное утро нам не смогут сообщить, что правила игры изменились, и вкладчики теперь, в случае возникновения проблем у банка, будут спасать кредитную организацию своим капиталом:

Обсуждение ввода процедуры bail-in

Обсуждение ввода процедуры bail-in

Отсутствие конкретных законов, регулирующих процедуру bail-in, нисколько не мешает высокопоставленным чиновникам её всерьёз обсуждать.

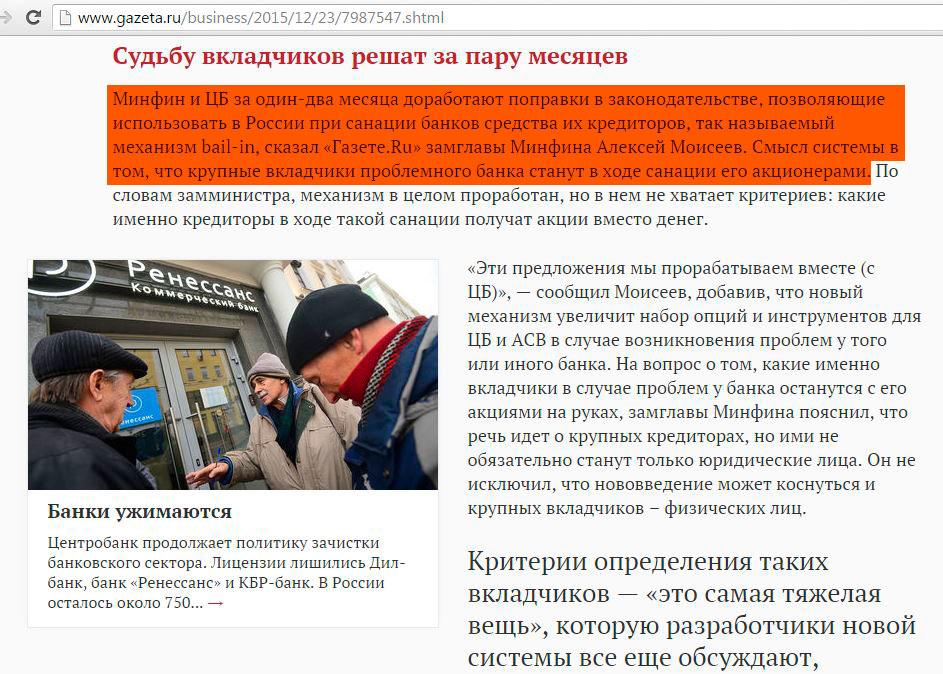

О целесообразности введения такого механизма в конце декабря 2015 года высказался замглавы Минфина Алексей Моисеев. По его мнению, для спасения проблемного банка было бы неплохо использовать средства крупных кредиторов, причем, как юридических лиц, так и физических. Только вот кого конкретно считать крупным кредитором, а кого не очень, Моисеев не уточнил:

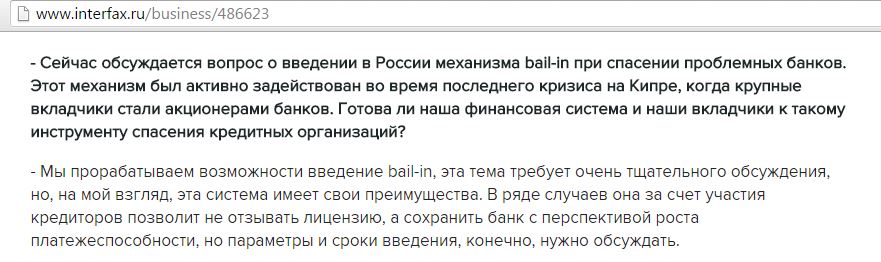

Также преимущества в введении схемы bail-in видит и глава Банка России Эльвира Набиуллина, о чём она рассказала в конце декабря 2015 в интервью агентству «Интерфакс»:

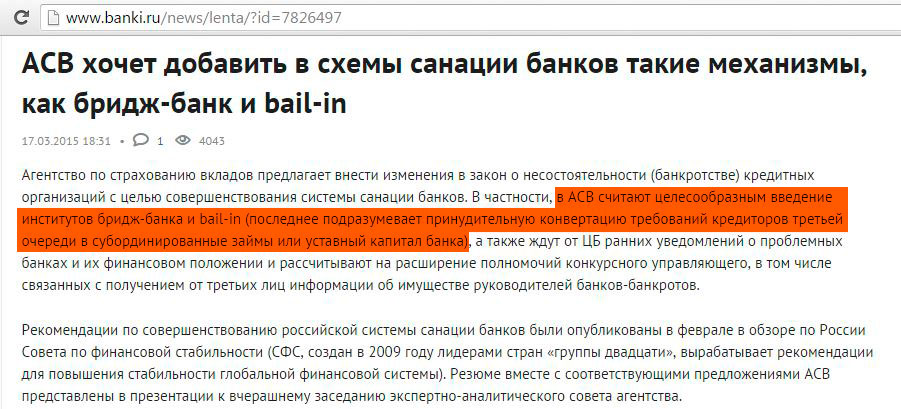

Причём, о необходимости введения процедуры bail-in в АСВ говорили ещё в марте 2015 года. По мнению агентства, принудительная конвертация требований кредиторов третьей очереди в субординированные займы (безотзывные депозиты, как правило, с низкой процентной ставкой) или уставный капитал банка является весьма целесообразной. О вкладчиках (т.е. о кредиторах первой очереди) тогда ещё не упоминалось:

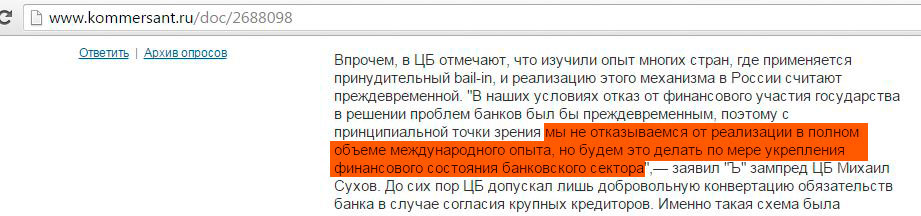

Тогда, правда, зампред ЦБ РФ Михаил Сухов заявил, что идея принудительного введения bail-in является преждевременной, и вернуться к ней стоит при укреплении финансового состояния банковского сектора:

Получается, наша банковская система уже достаточно укрепилась, если обсуждения о принудительном вводе процедуры bail-in опять появились на самом высоком уровне.

Опыт Bail-in в России

Опыт Bail-in в России

Как ни странно, но в нашей стране уже были случаи, когда средства кредиторов применялись для спасения банков. Правда, не принудительно, а добровольно, “по велению сердца”, так сказать, добровольный bail-in :)

Так, например, крупнейшие кредиторы ОАО «Банка «Таврический» «Ленэнерго» и «МРСК Северо-Запада» для спасения банка перевели часть своих средств (почти 13 млрд рублей) в субординированные депозиты сроком на 20 лет.

Ещё «добровольно» в спасении ОАО «Фондсервисбанк» поучаствовал его крупнейший кредитор «Роскосмос», конвертировавший часть своих требований к банку (27 млрд рублей) в субординированный десятилетний депозит по ставке ниже 1% .

Bail-in на Кипре, «Кипрский сценарий»

Bail-in на Кипре, «Кипрский сценарий»

Не будем подробно останавливаться на полной предыстории кризиса на Кипре, нас интересует только результат.

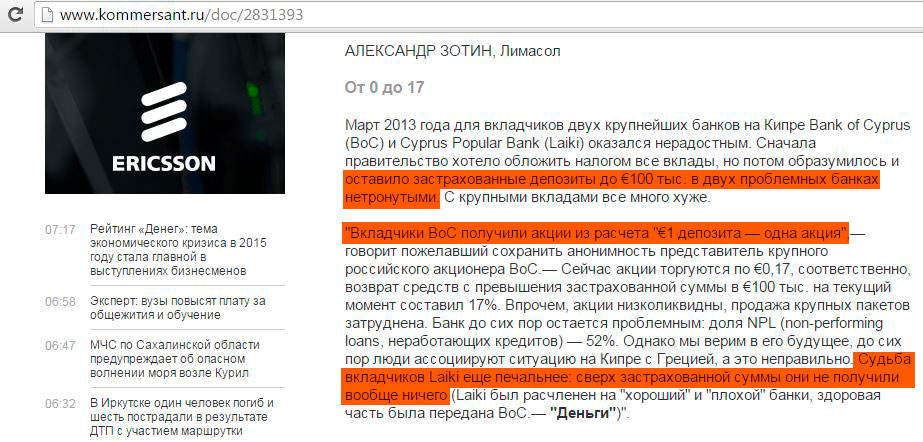

В марте 2013 года власти Кипра решили «постричь» вклады превышенцев двух крупнейших банков Кипра, “Bank of Cyprus” (“BoC”) и “Cyprus Popular Bank” (“Laiki”). Причём, пострадали только вкладчики, чьи депозиты превышали сумму застрахованных средств местного АСВ (100 тыс. евро). Клиенты банка «Laiki» лишились полностью всего превышения. А вот вкладчикам «Bank of Cyprus» повезло чуть больше, все их требования, превышающие установленный лимит в 100 тыс евро, превратились в акции банка по курсу 1 евро= 1 акция:

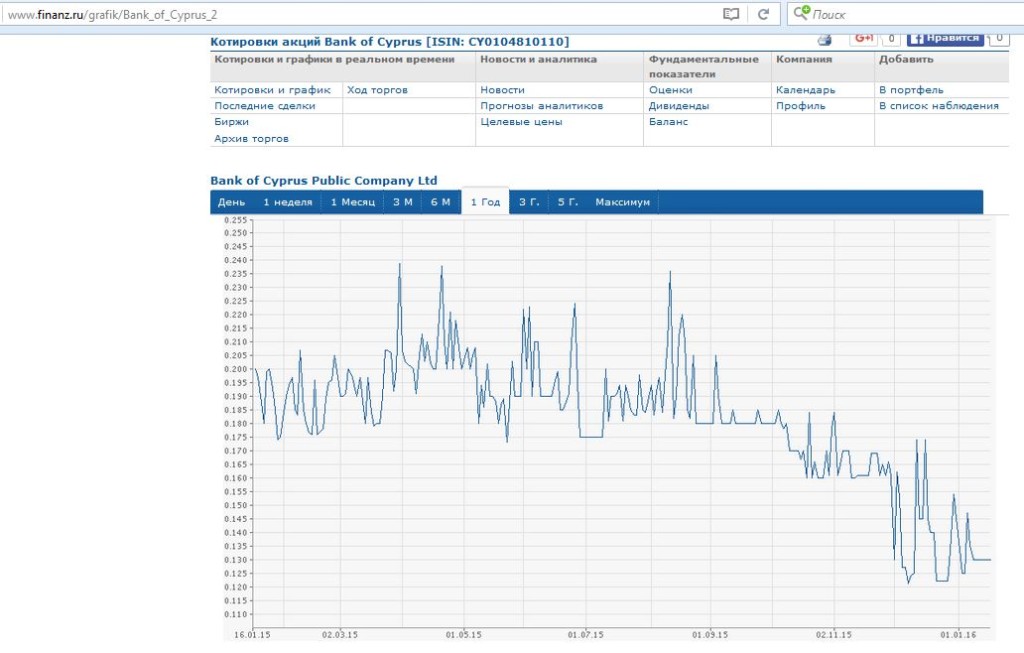

Только вот акции оказались неликвидными и реальная стоимость акции «Bank of Cyprus» сейчас составляет 0,13 евро:

В общем, будем внимательно наблюдать за изменением законодательства в области страхования вкладов и введения процедуры bail-in. Главное, ни при каких обстоятельствах, каким бы надежным банк не казался,

НЕ ПРЕВЫШАЙТЕ сумму в 1,4 млн рублей при размещении своих денег в одном банке.

Ведь даже на Кипре вкладчики, имевшие депозиты ДО максимальной суммы страхового возмещения местного АСВ в 100 тыс. евро, деньги свои не потеряли, только некоторое время были слегка ограничены в их использовании:

UPD: 22.05.2016

По мнению зампреда ЦБ РФ Михаила Сухова, механизм bail-in может быть внедрён в 2017 году:

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.