Обновлено 18.11.2025.

Борьба с сомнительными, подозрительными и мошенническими операциями частенько заканчивается блокировкой банковских услуг у законопослушных пользователей. Обычные на первый взгляд действия могут возбудить соответствующие подразделения кредитных организаций.

На основе антиотмывочного 115-ФЗ, дополнительных писем и инструкций от Банка России (самое свежее из них — от 06.09.2021), отзывов клиентов и личного опыта я составил перечень «нелюбимых» банками операций, которые могут привести к блокировке карты и счета и попаданию в «черный список», а также действий, которые, наоборот, лучше совершать, чтобы не нарваться на блокировку.

Если я что-то забыл, буду очень рад вашим дополнениям :)

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Что нужно делать, чтобы банк не заблокировал карту и счет

Что нужно делать, чтобы банк не заблокировал карту и счет

1 Лучше не нагружать переводами одну карту.

Для банка очень подозрительно, если:

– Количество получателей/плательщиков больше 10 в день и 50 в месяц;

– Число операций зачисления/списания превышает 30 за день;

– Размер зачисления/списания средств между физическими лицами составляет более 100 000 руб./день, и более 1 000 000 руб. в месяц;

– Промежуток времени между зачислением и списанием короткий (меньше минуты);

– Операций зачисления и списания совершаются в течение 12 часов (и более) одних суток;

– Средний остаток на счете в течение недели не превышает 10% от дневного оборота средств за этот период.

2 Банки не любят регулярные снятия наличных с карты.

В тарифах по картам могут быть указаны довольно большие лимиты на обналичку денежных средств, однако на практике лучше использовать их максимум на 30-40%, за исключением, может быть, зарплатной карты, если сама зарплата превышает этот порог.

3 По «транзитным» картам нужно обязательно проводить реальные покупки и платежи.

Если вы часто используете карту для транзитных операций, то обычные покупки и платежи по ней тоже крайне желательно совершать, даже если за такие операции не предусмотрен кэшбэк. Тогда банк видит, что карта используется для обычной жизнедеятельности человека, а не для мошеннических операций.

26 000 руб. за брокерский счёт «Совкомбанка», сертификат на 2500 руб. за накопительный счёт «Газпромбанка», кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

4 По картам, где баланс равен балансу номера телефона, тоже нужно иногда делать реальные покупки.

Карты, где баланс телефона равен балансу карты находятся под пристальным вниманием банков, так как на мобильный телефон можно вывести деньги с очень интересных мест (например, криптобирж и электронных кошельков), кроме того пополнение мобильного телефона частенько используется в мошеннических схемах.

Чтобы обезопасить себя от лишних вопросов, желательно хотя бы иногда использовать этот номер телефона и по прямому назначению (для разговоров, отправки смс), а также совершать реальные покупки в магазинах.

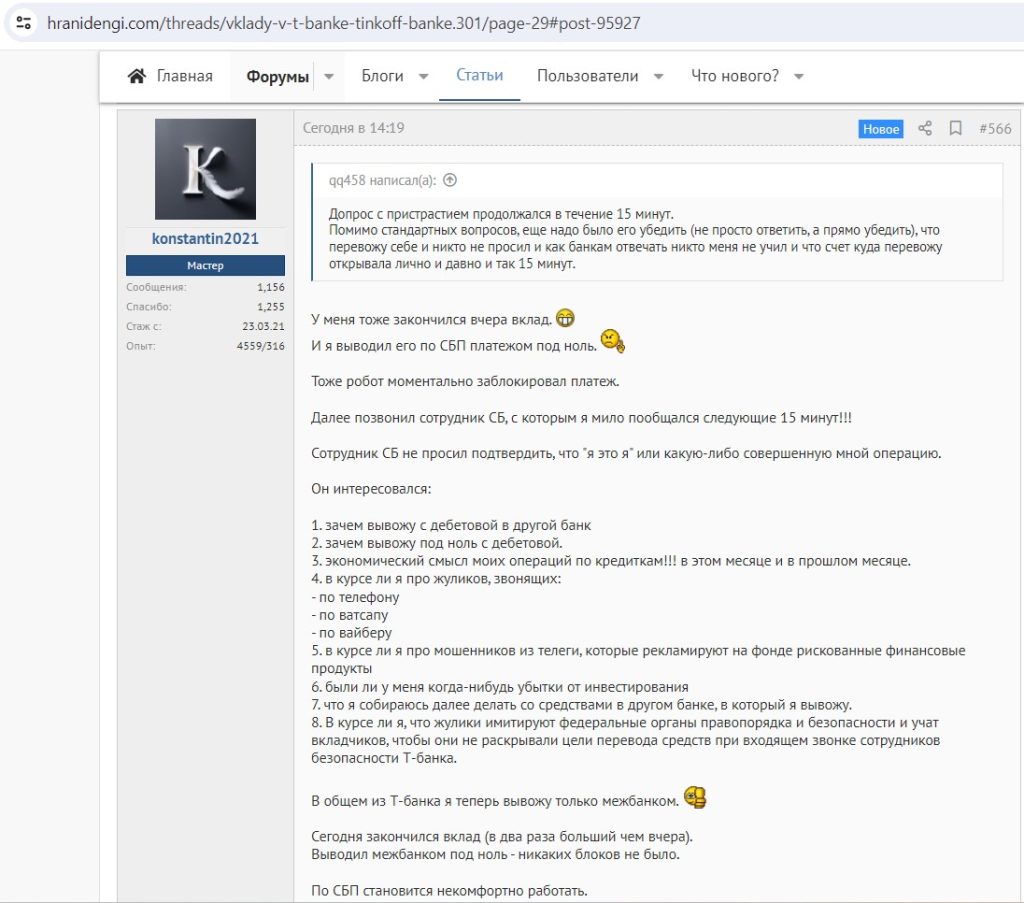

5 Переводы межбанком предпочтительнее СБП.

Стали попадаться отзывы о том, что переводы через СБП отправляются на дополнительный контроль гораздо чаще, чем старый добрый межбанк.

Видимо, считается, что раз уж клиент смог самостоятельно ввести двадцатизначный номер счёта, БИК банка, ФИО получателя и назначение платежа, то он менее подвержен мошенническим атакам и не будет совершать подозрительные операции :)

6 Банки не любят «затратных» клиентов.

Кредитные организации не любят невыгодных клиентов, которые совершают много затратных для банка операций, это касается бесплатного межбанка, бесплатной обналички в сторонних банкоматах, бесплатного пополнения с карт сторонних банков и т.д. Для самого банка эти операции стоят денег.

Соответственно, если очень сильно нагружать такими операциями одну карту, то можно нарваться на блокировку со стороны банка или, как минимум, на существенное урезание лимитов. Поэтому такие операции лучше распределять по картам нескольких банков.

Лимиты на бесплатные переводы и обналичку лучше использовать максимум на 50% от разрешённых тарифами.

7 Открытый вклад или накопительный счет повышают лояльность банка.

Свежестянутые на карту деньги (или зачисленные в банкомате) перед отправкой в другую кредитную организацию лучше минимум на 2-3 дня оставить в банке. Для этих целей хорошо подойдет открытый в нем накопительный счет или расходно-пополняемый вклад. Пусть проценты будут не самые высокие, но лучше «день потерять, а потом за пять минут долететь» :)

8 Нужно предупредить банк о заграничной поездке.

Любая операция за рубежом для банка считается подозрительной, поэтому перед поездкой за границу стоит сообщить ему, что вы собираетесь отправиться в ту или иную страну, чтобы избежать блокировки карты в самый неподходящий момент.

9 К премиальным клиентам реже возникают вопросы по 115-ФЗ.

Разумеется, у меня нет полной статистики по этому вопросу, но я постоянно читаю множество отзывов о различных банках и на основании этого делаю вывод, что чем состоятельнее клиент, тем меньше его беспокоят по 115-ФЗ.

Так что при оперировании большими суммами нелишним будет оформить премиальные пакеты в соответствующих кредитных организациях.

Ещё раз подчеркну, что данный пункт очень субъективен, возможно, я ошибаюсь.

10 Сумма операции больше 600 000 руб. выглядит подозрительной.

Согласно 115-ФЗ, банку может показаться подозрительной любая операция, однако при суммах более 600 000 руб. вероятность «возбуждения» банка заметно повышается. Так что такую сумму лучше разбить на несколько частей и, в идеале, разнести на несколько дней.

UPD: 07.07.2022

Нижняя граница операций с денежными средствами, подлежащими обязательному контролю со стороны Росфинмониторинга, будет повышена с 600 тыс. до 1 млн рублей. Кроме того, пороговое значение таких операций, проводимых по сделке с недвижимым имуществом, увеличится с 3 млн до 5 млн рублей.

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Беспроцентный кредит на год. Легальный способ. Все подробности в статье.

Храни Деньги! рекомендует:

11 После совершения переводов нужно «быть на телефоне».

Спустя некоторое время после осуществления переводов, даже если деньги уже появились в банке-получателе, из банка-отправителя могут позвонить для подтверждения, что действия совершали именно вы. И если пропустить звонок, то банк просто заблокирует соответствующую карту. Иногда для разблокировки может потребоваться визит в офис и перевыпуск карты.

12 Выводить деньги со своего счета ИП лучше на свой счет в этом же банке.

Банки всегда с большим подозрением относятся к переводам со счета ИП на счет физического лица, подозревая незаконную обналичку.

Любому банку гораздо спокойнее, когда индивидуальный предприниматель выводит деньги на свой счет физического лица в этом же банке, поскольку у него есть возможность тщательно оценить бизнес ИП-шника на соответствие законодательству.

13 Банки не любят поступления из электронных кошельков.

Регулярные поступления на счет физического лица денежных средств из электронных кошельков (QIWI, ЮMoney, Элекснет, WebMoney и др.) нервируют любой банк. Поэтому без использования нескольких карт для этих целей не обойтись, причем лучше их чередовать месяц через месяц.

Сами электронные кошельки во избежание блокировок тоже нужно периодически использовать по прямому назначению (например, оплачивать с их помощью какие-либо услуги), также хорошо бы выпустить к ним пластиковые карты и совершать по ним покупки в обычных магазинах.

14 Банки не любят платежи в пользу букмекерских контор, онлайн-казино.

МСС-коды операций, связанных с азартными играми и лотереями (например, МСС 7995, 9754, 7800, 9406) действуют на банки как красная тряпка на быка.

Такие операции банк нормально переварит, только если вы активно используете его карту для обычных покупок, а в самом банке у вас открыты и другие продукты (вклады, кредиты и т.д.).

15 Банки не любят платежи с некоторыми «особенными» МСС-кодами.

У любого банка на контроле есть несколько МСС-кодов, за которыми он следит особенно внимательно, считая их потенциально подозрительными, поэтому нагружать ими одну карту точно не стоит. Я имею в виду, например:

МСС 5999 — Различные магазины и специальные розничные магазины;

МСС 8999 — Профессиональные услуги, нигде ранее не классифицируемые;

МСС 4816 — Компьютерная сеть/информационные услуги;

МСС 7299 — Иной сервис;

МСС 7372 — Программирование, обработка данных, интегрированные системы, дизайн;

МСС 6051 — Нефинансовые институты: иностранная валюта, денежные переводы, дорожные чеки, квази-кэш;

МСС 6540 — Транзакции по финансированию POI (за исключением MoneySend);

МСС 4829 — Денежные переводы.

16 В поле «Назначение платежа» при переводах лучше не креативить.

В графе «Назначение платежа» при переводах юмор лучше не использовать, чтобы не привлекать лишнего внимания. В большинстве случаев подойдет стандартная формулировка вроде «Перевод собственных средств, НДС не облагается». При переводах третьим лицам обычно не вызывает подозрений фраза «возврат долга».

Если вы переводите деньги юридическому лицу, постарайтесь описать данную процедуру максимально подробно (№ договора, дата, наименование услуги и т.д.).

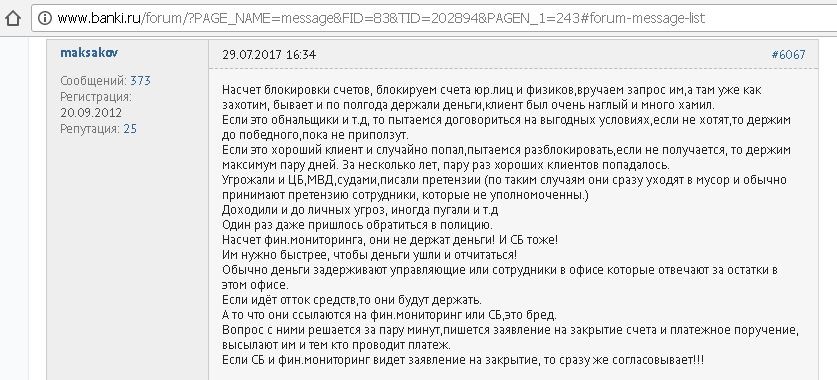

17 К запросу подтверждающих документов или пояснений нужно относиться спокойно.

Если банк запрашивает у вас какие-либо документы, постарайтесь оперативно предоставить максимально подробную информацию, изображайте повышенную заинтересованность в решении вопроса. Будьте откровенны с банком. Даже если у вас есть не все требуемые документы, важно предъявить хоть что-то.

Ни в коем случае на этом этапе не устраивайте скандал и не грозите засудить кредитную организацию за незаконное удержание своих средств.

Вот любопытный отзыв насчет блокировок от сотрудника банка, знакомого с процессом изнутри:

В конце концов, банки любопытничают не по своей воле, они просто обязаны отчитываться о применении 115-ФЗ и о своих успехах в борьбе с легализацией средств, полученных преступным путем. Поэтому вполне вероятно, что банк запрашивает у вас документы «для галочки», чтобы показать, что служба финансового контроля работает (условно говоря, было столько-то запросов, получено столько-то ответов, работа проведена успешно, контроль не дремлет, граница на замке и т.д.).

UPD: 17.01.2022

18 Банку не нравятся частые дорогие покупки с одинаковыми МСС.

Частые дорогие покупки c одинаковыми МСС-кодами вызывают у банка подозрение в том, что карта используется в предпринимательской деятельности, а значит, появляется повод заблокировать ее и отключить вас от дистанционного банковского обслуживания.

Главный совет тут — это все то же разбавление трат.

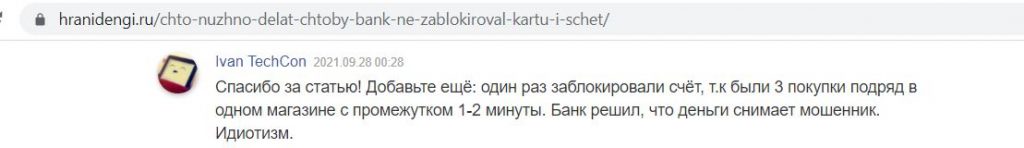

19 Для банка выглядит подозрительным множество операций в одном ТСП в течение дня.

Совершение по карте нескольких покупок в одном ТСП с незначительным промежутком времени частенько провоцирует банк позвонить вам и уточнить, действительно ли вы делаете эти покупки или это все-таки мошеннические списания. И если в этот момент не взять трубку, то банк просто заблокирует карту. А для разблокировки может потребоваться и визит в офис.

20 Не нужно грубить сотрудникам банка.

Человеческий фактор никто не отменял, решение о блокировке/разблокировке принимает не бездушная машина, и поэтому у грубящих и наглых клиентов риск решения вопроса не в свою пользу заметно повышается.

21 Банки не любят возвраты.

Банки не любят частые возвраты средств на карту за отменённые покупки, они видят в этом махинации с бонусной программой или льготным периодом (при честном грейсе возвратами можно перезапускать льготный период).

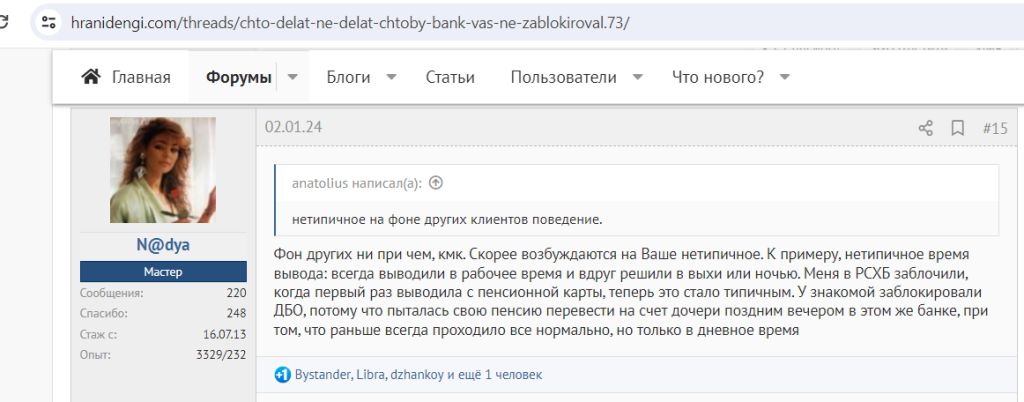

22 Банки кажутся подозрительными операции, которые совершаются в нетипичное для вас время.

Банк запоминает, в какое время и какие операции вы обычно делаете, и если что-то будет сильно выбиваться из вашего обычного графика (к примеру, попытка снять наличные в три часа ночи, если вы так раньше не делали), то риск блокировки сильно повышается. И не всегда снять блокировку получится дистанционно.

23 Для доказательства легальности происхождения средств лучше всего подходят договоры купли-продажи недвижимости и авто.

Для доказательства легальности происхождения средств, помимо 2-НДФЛ, хорошо подходят договоры купли-продажи недвижимости и авто, а вот расходники со счетов в других банках обычно кредитные организации не устраивают.

24 Банку не нравятся переводы третьим лицам.

Крупные переводы третьим лицам (а также входящие переводы от них) вызывают у банка подозрения в мошенничестве и попадают на дополнительный контроль.

25 Лучше не говорить сотруднику банка, что вам ранее поступали подозрительные и мошеннические звонки.

Для подтверждения операций сотрудники банка часто перезванивают с уточняющими вопросами, чтобы подтвердить, что операцию совершаете именно вы. В это время они спрашивают, поступали ли вам ранее какие-либо подозрительные звонки. И если сказать да, то велика вероятность, что ваш перевод не пройдет:

26 Несколько переводов лучше разнести во времени.

Если требуется совершить несколько переводов, то лучше не слать их пачкой, а разнести по времени.

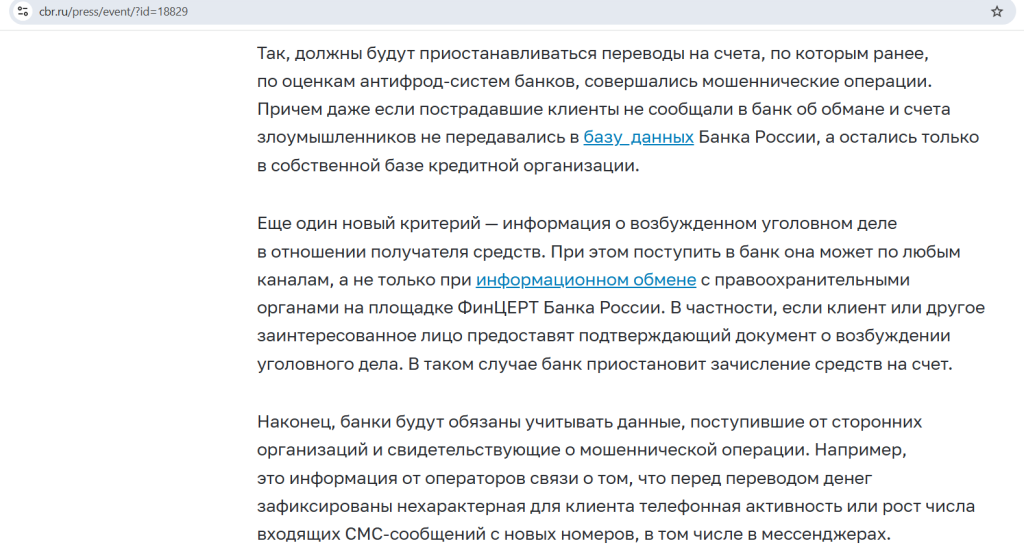

27 Дополнительные признаки мошеннических операций.

Летом 2024 Банк России дополнил список признаков мошеннических операций:

– будут приостаналиваться переводы на счета, по которым ранее совершались мошеннические операции по мнению антифрод-ситемы банков;

– на адресата перевода возбуждено уголовное дело;

– по номеру телефона, привязанному к банку, была подозрительная активность перед переводом денег (зафиксированы нехарактерная для клиента телефонная активность или рост числа входящих СМС-сообщений с новых номеров, в том числе в мессенджерах).

Прежние три критерия были:

– Переводы на счета злоумушленников из базы банка России о мошеннических платежах;

– Нетипичная для клиента сумма операции;

– Попытка совершить операцию с устройства, которое ранее использовалось злоумышленниками и информация о нём есть в базе регулятора.

28 Новые признаки подозрительных переводов с 01.01.26.

Полный перечень из документа.

С 1 января 2026 банки будут жёстче отслеживать операции, которые могут быть совершены без добровольного согласия клиента.

1️⃣ Получатель в базе ЦБ.

Совпадение с человеком или картой, которые уже фигурировали в мошеннических переводах.

2️⃣ Получатель в реестре IT-мошенников.

Государственный реестр киберправонарушений начнёт применяться с 01.03.26.

3️⃣ Странная работа карты в банкомате.

Например, слишком долго отвечает чип.

4️⃣ Сигнал от платежной системы или СБП.

Информация о высоком риске операции или признаках компрометации карты.

5️⃣ Совпадение устройства с устройством из прошлых мошенничеств.

Если перевод делается с телефона или ПК, которые уже использовались злоумышленниками.

6️⃣ Операция совсем не похожа на стиль клиента.

• непривычное время;

• непривычная сумма;

• новый получатель;

• новое устройство;

• нетипичная частота;

Банк сравнивает с историей операций.

7️⃣ Получатель в чёрном списке банка.

8️⃣ На получателя заведено уголовное дело.

Именно по мошенническим переводам.

9️⃣ Подозрительные звонки и сообщения перед переводом.

Если за 6 часов до операции:

• были странные звонки;

• выросло количество SMS или писем (в том числе от банков и Госуслуг);

• появились новые отправители;

🔟 Проблемы с безопасностью устройства или входа.

Банк или операторы связи обнаружили:

• вредоносное программное обеспечение;

• необычный провайдер связи;

• вход с непривычной ОС или приложения;

• VPN или инструменты сокрытия данных;

• смену номера телефона в банке или на Госуслугах за 48 часов до перевода;

• смену SIM-карты;

• резкое изменение параметров устройства;

1️⃣1️⃣ Трансграничный перевод более 100 000 руб. + внесение наличных через банкомат.

Если это произошло в течение 24 часов и через цифровую карту.

1️⃣2️⃣ Пополнение по СБП от себя более 200 000 руб. + перевод новому получателю.

Если за сутки пришло >200 000 руб. от самого себя из другого банка, а затем клиент пытается отправить деньги человеку, которому 6 месяцев ничего не переводил.

Что ещё банк может сделать, помимо блокировки

Что ещё банк может сделать, помимо блокировки

Помимо блокировки счёта и карты, банк может и по-другому воздействовать на неугодных и невыгодных клиентов. Он может, например, отключить от бонусной программы, отказаться принимать распоряжения дистанционно, ограничить размер бонусов, уменьшить возможный размер снятия наличных и переводов, отключить чат поддержки и т.д.:

Чтобы избежать подобных ситуаций, нужно соблюдать те же правила, изложенные выше в статье.

Вывод

Вывод

Даже если следовать всем приведенным в статье рекомендациям, нет 100% гарантии, что банк не заблокирует карту. Однако вероятность наступления неблагоприятных событий заметно сократится. Но меру, конечно, тоже надо знать.

Я сам пользуюсь этими советами и могу на практике подтвердить их эффективность :)

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.