Обновлено 21.07.2020.

Данная статья актуальна для карт, которые оформлялись до 20 июля 2020 г. Условия у карт, выпущенных до этой даты продолжают действовать в случае сохранения действующей бонусной опции. С 20.07.2020 выдаются карты с новыми условиями, актуальный обзор тут: «Мультикарта ВТБ и Привилегия ВТБ: свежий обзор».

В середине июля 2017 года «ВТБ24» объявил о создании «Мультикарты», которая вобрала в себя всё самое лучшее: бесплатное обслуживание, хороший кэшбэк, процент на остаток, возможность снимать наличные в любых банкоматах и делать бесплатные межбанковские переводы.

Другими словами, перед нами очередная попытка создания универсальной карты, которая бы удовлетворила все запросы клиента. Причём, по мнению «ВТБ24», у них получилось создать карточку, которая является одной из самых выгодных на рынке. За год планируется увеличить количество действующих карт с 6 млн до 8 млн во многом за счёт нового продукта:

Основная суть «Мультикарты» заключается в том, что клиент может самостоятельно выбрать одну из 6 программ лояльности для подключения к карточке, а выгода от бонусной программы будет зависеть от объема трат. Причём «Мультикарта» может быть как дебетовой, так и кредитной.

Итак, вот как выглядит реклама новой «Мультикарты» на сайте банка:

UPD: 21.07.2020

С 20 июля 2020 «ВТБ» существенно изменил условия кэшбэка по «Мультикарте» для новых клиентов (у действующих клиентов пока все по-старому, до первого изменения бонусной опции):

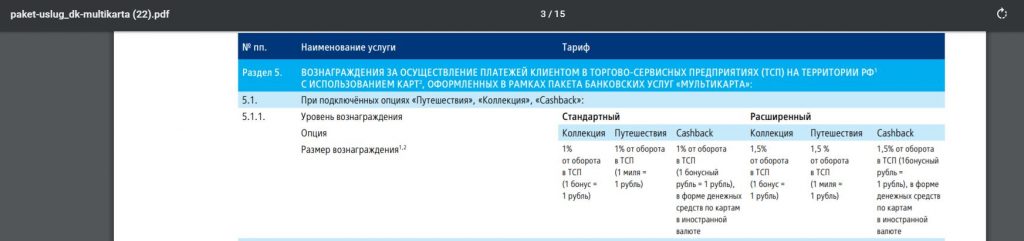

● Обслуживание «Мультикарты» стало бесплатным без условий, правда, на стандартном уровне будет положен только 1% кэшбэка (на опциях «Кэшбэк», «Путешествия», «Коллекция») и только с суммы трат до 30 000 руб./мес.

● При подключении «Расширенного» уровня вознаграждения будет положен кэшбэк в 1,5% с суммы трат до 75 000 руб./мес. При этом если за месяц покупок было менее чем на 10 000 руб./мес., то предусмотрена плата в 249 руб./мес.

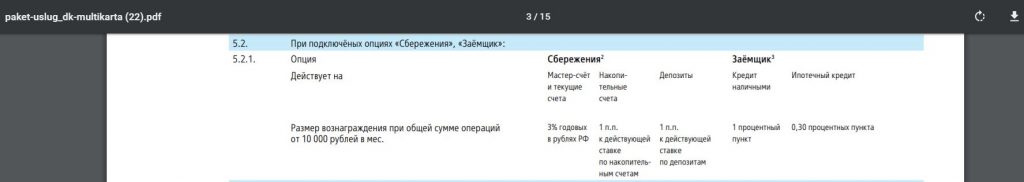

● Опции «Заемщик» (-1% к ставке по потребительскому кредиту или -0,3% к ставке по ипотеке) и «Сбережения» (+1% к ставке по вкладу, +1% к ставке по накопительному счету, +3% к ставке по текущему счету) работают только при обороте трат от 10 000 руб. При этом данные опции бесплатны независимо от оборота. Максимальный размер вознаграждения на опции «Заемщик» — 5000 руб./год.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Мультикарта от ВТБ24. Достоинства

Мультикарта от ВТБ24. Достоинства

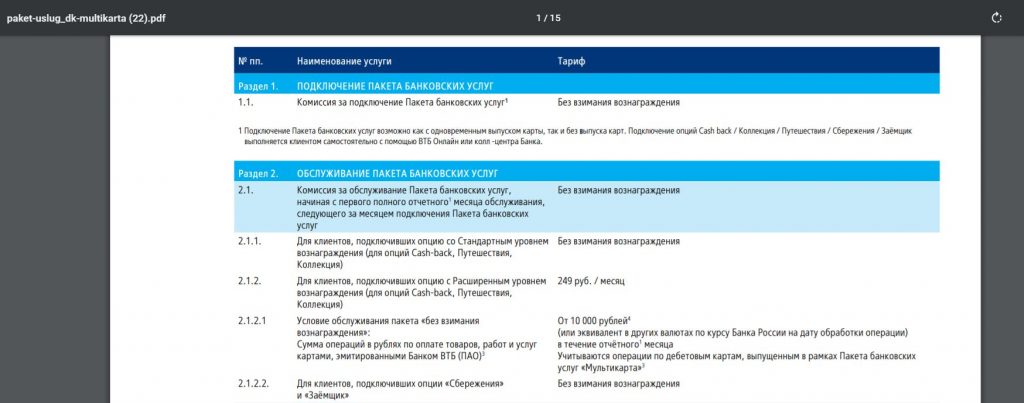

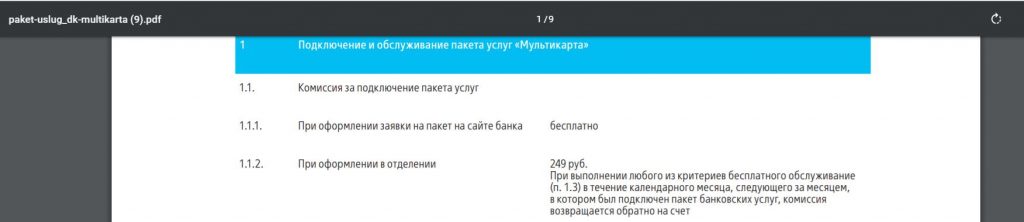

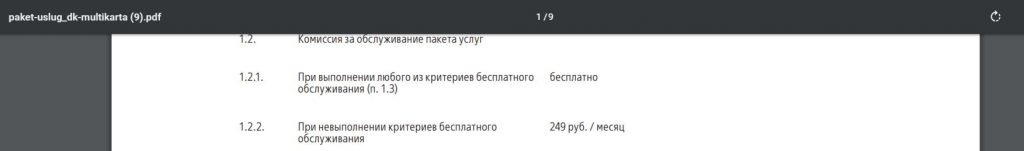

1 Бесплатный выпуск и обслуживание.

«Мультикарта» – это наименование не только карточки, но и пакета банковских услуг, за подключение которого придётся сразу заплатить 249 руб., если заказывать карту не онлайн. Однако эти деньги все равно вернутся в следующем месяце при соблюдении условий бесплатности пакета.

Пакет бесплатен при наличии покупок на сумму от 5000 руб./мес. (иначе 249 руб./мес.). Также плата не взимается при получении пенсии на карту. Чтобы сэкономить время, заявку на «Мультикарту» можно оставить онлайн.

Если заказать бесплатную дебетовую карту «ВТБ» по этой ссылке до 31.08.2023 и успеть совершить первую покупку до 15.09.2023, то дадут в подарок сертификат на 500 руб. в «Л’Этуаль» (придёт в SMS на номер, указанный при оформлении карты).

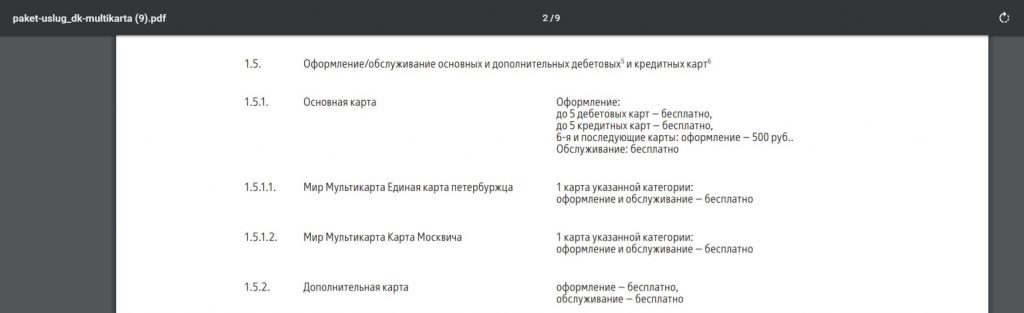

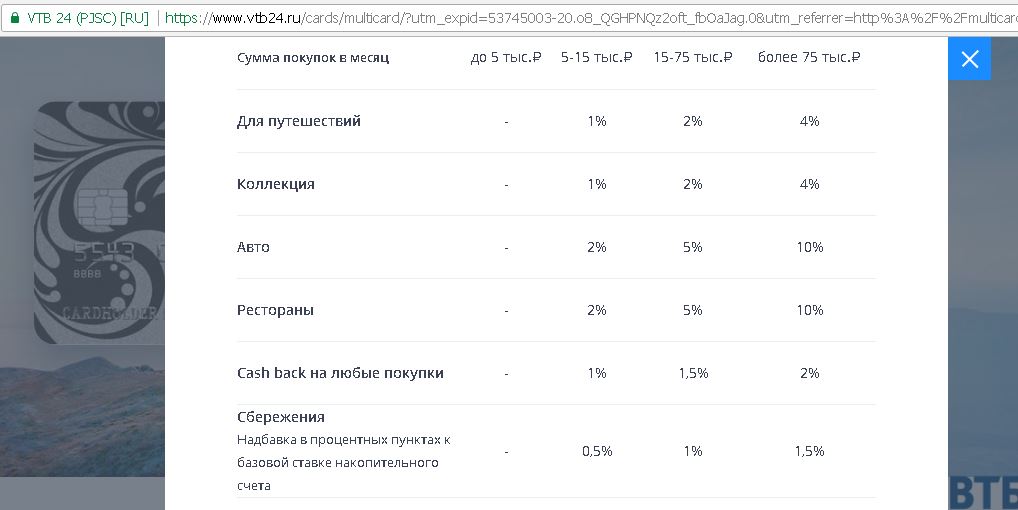

В рамках пакета можно открыть до 5 дебетовых и кредитных карт (в том числе в разной валюте и разных платежных систем):

2 Бонусная программа.

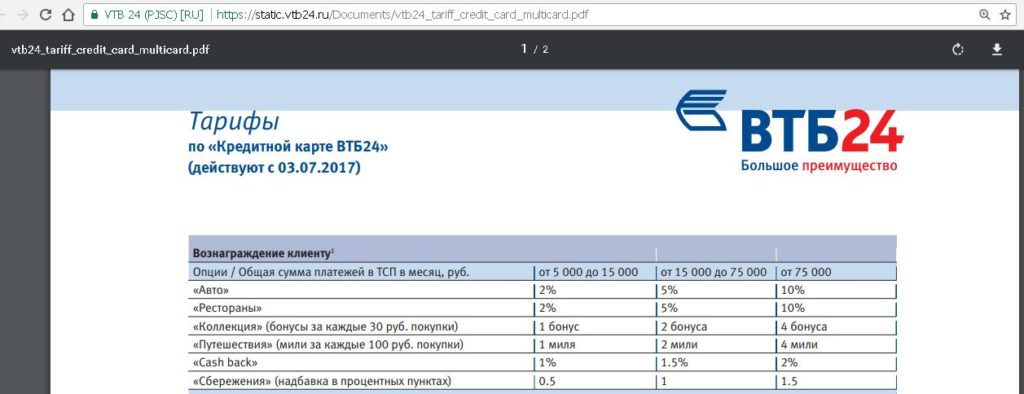

В рамках пакета «Мультикарта» ко всем карточкам можно подключить одну бонусную опцию на выбор: «Путешествия», «Коллекция», «Авто», «Рестораны», Cash Back на всё, «Сбережения».

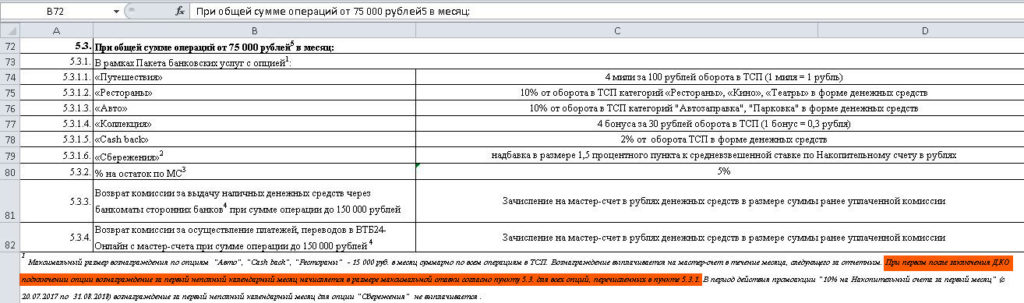

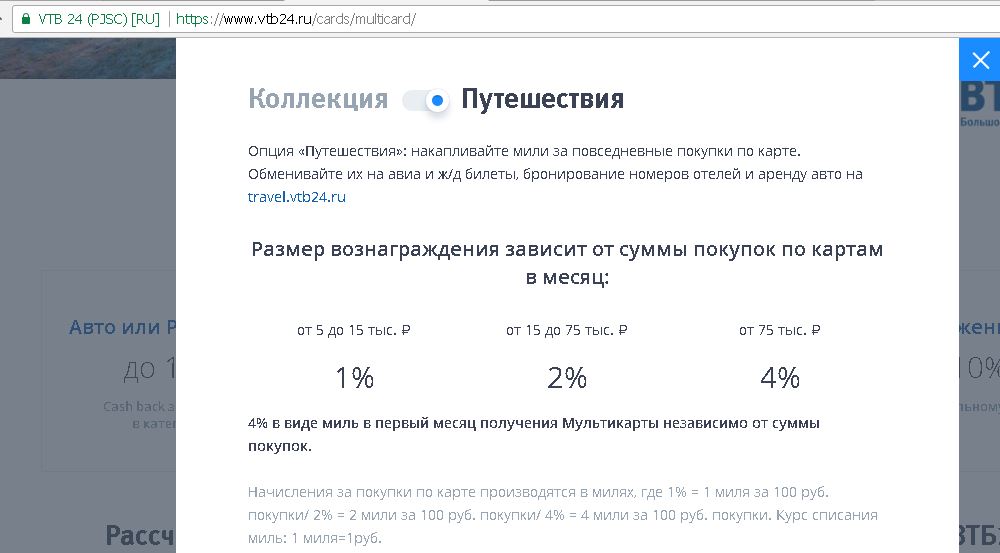

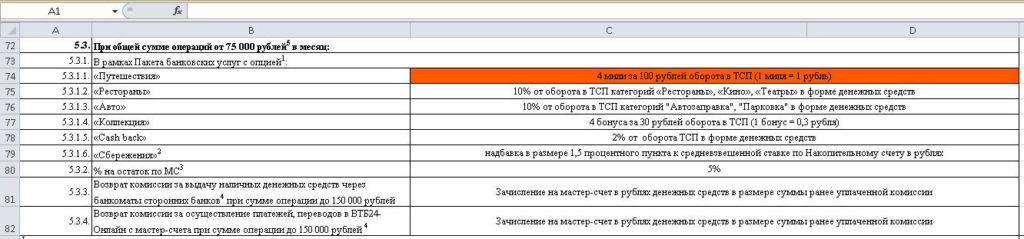

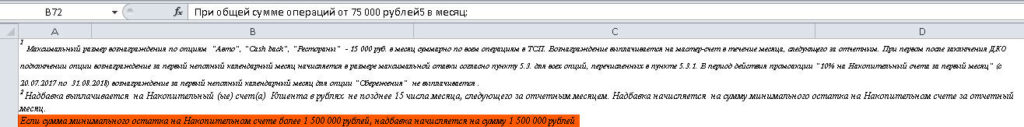

Как видим, хорошее вознаграждение выплачивается при сумме трат по всем картам в рамках пакета «Мультикарта» от 75 000 руб. По категории «Путешествия» начисляется 4% милями (4 мили за каждые 100 руб. покупки), В опциях «Авто» и «Рестораны» предусмотрен 10% кэшбэк в этих категориях (за покупки в других категориях кэшбэк равен 0), в категории Cash Back – 2% на все покупки, «Коллекция» – 4% бонусами на все покупки, «Сбережения» – прибавка к Накопительному счёту в 1,5% годовых.

В месяц оформления «Мультикарты» начисляется максимальное вознаграждение независимо от суммы трат:

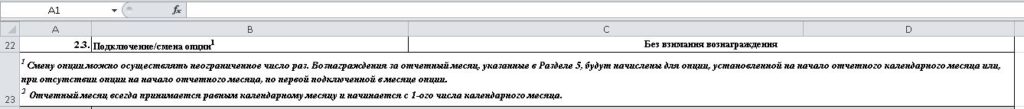

В каждый момент времени у всех карт может быть подключена только одна одинаковая опция, менять её можно раз в месяц (бесплатно):

Для расчёта вознаграждения учитывается опция, которая была активной на первое число месяца или на дату оформления «Мультикарты»:

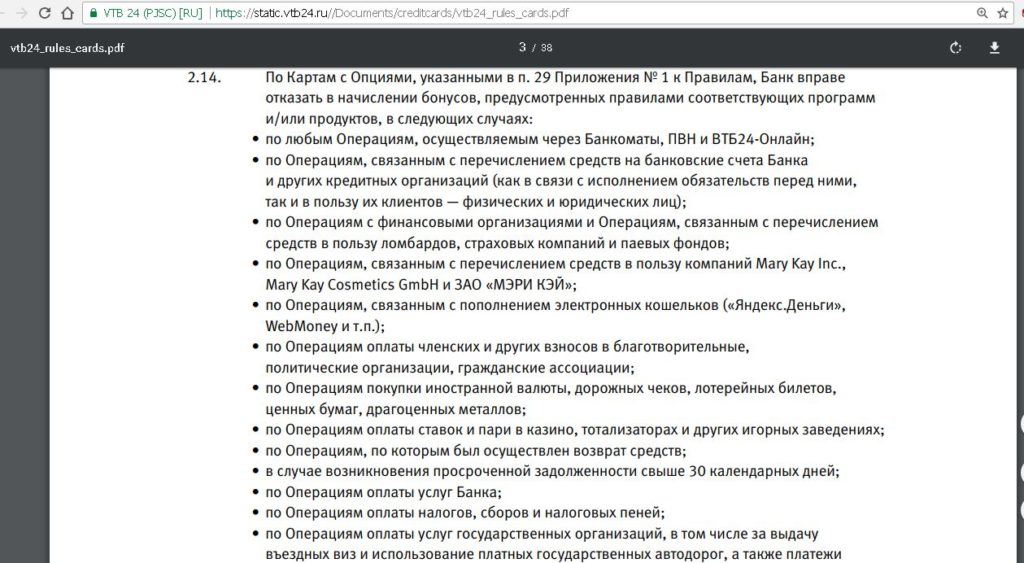

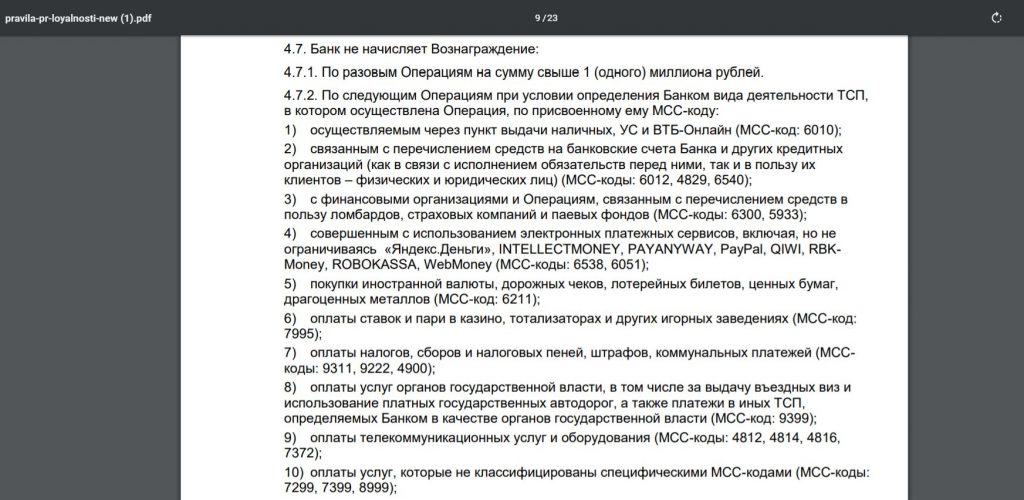

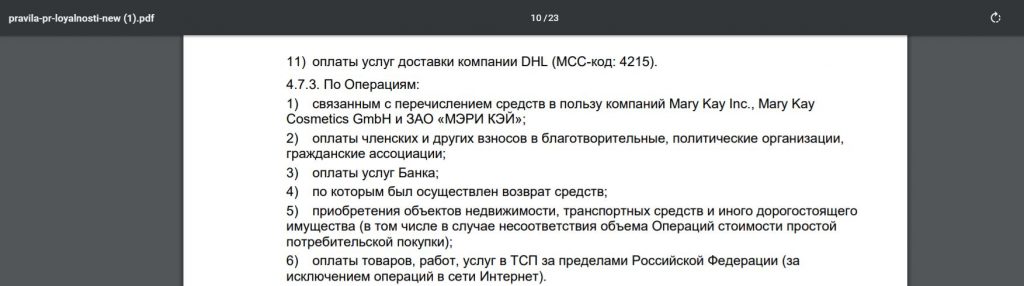

Список исключений, за которые кэшбэк не положен, и которые не учитываются при расчёте оборота по карте, весьма лоялен. Коммуналки и связи в нём нет. За крупные покупки (например, покупка авто), или если стоимость покупок в одном ТСП более 70% от общих трат, кэшбэка не будет.:

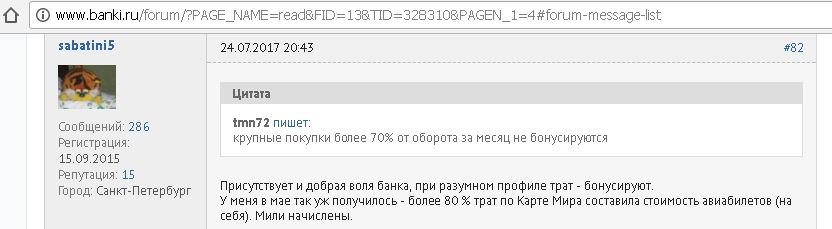

Тем не менее, даже если сумма трат в одном ТСП больше 70%, «ВТБ» всё равно может начислить положенное вознаграждение. Вот отзыв клиента, столкнувшегося с данной ситуацией (по «Карте Мира», там такое же ограничение):

UPD: 23.02.2019

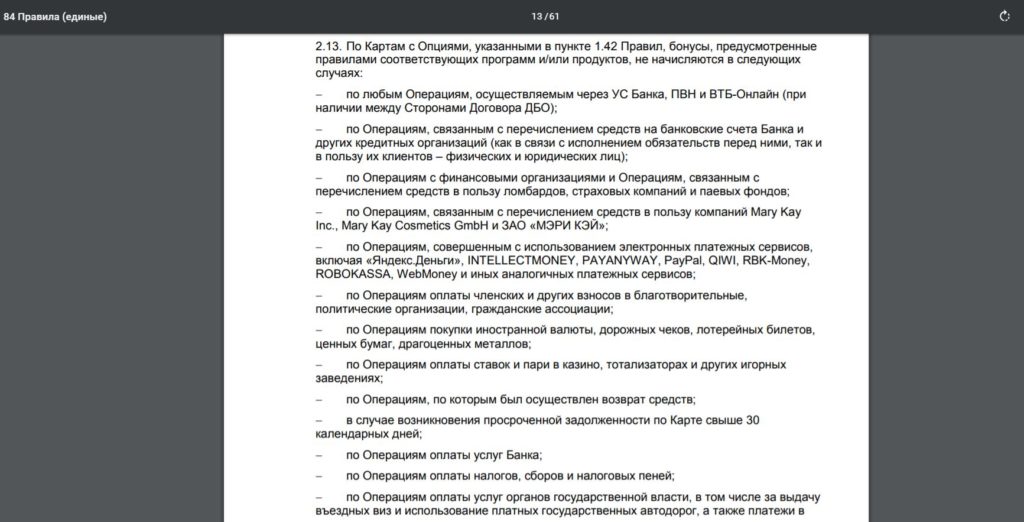

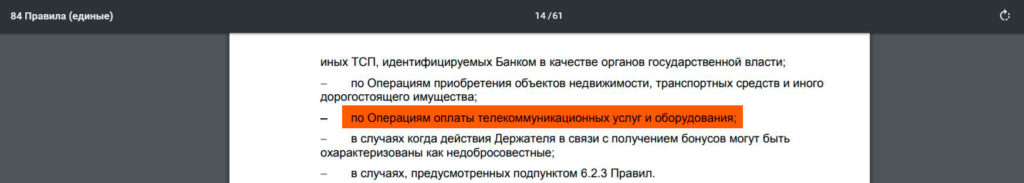

С 21.02.2019 в «ВТБ» действуют новые правила предоставления и использования банковских карт. К списку исключений, за которые не положен кэшбэк по «Мультикарте», добавились телекоммуникационные услуги и оборудование (МСС 4812, 4814). Пункт о возможности неначисления кэшбэка, если сумма трат в одном ТСП больше 70%, пропал:

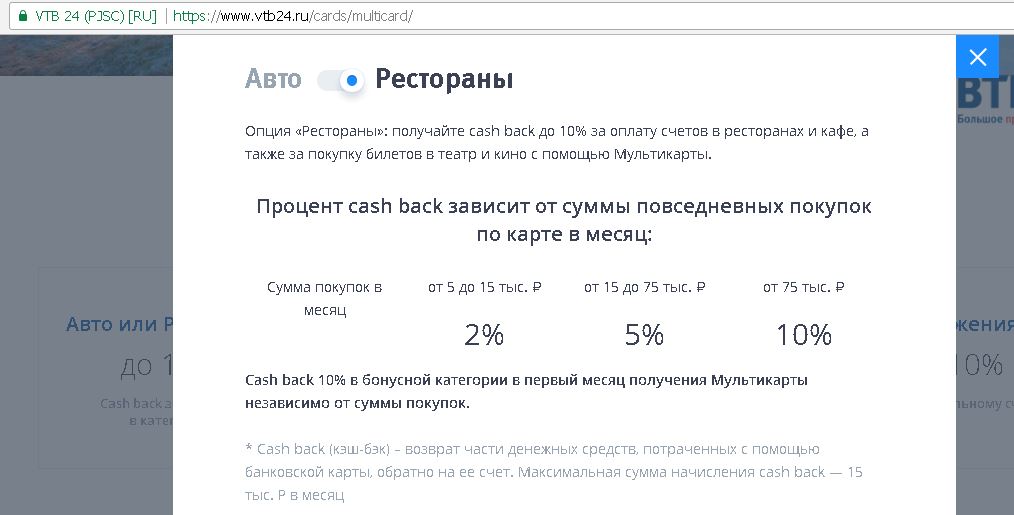

● Опции «Авто» и «Рестораны» (куда помимо ресторанов также входят билеты в театр и кино) имеет смысл подключать, если у вас большие траты именно в этих категориях, поскольку за покупки в других категориях кэшбэка нет. Месячный лимит вознаграждения ограничен 15 000 руб:

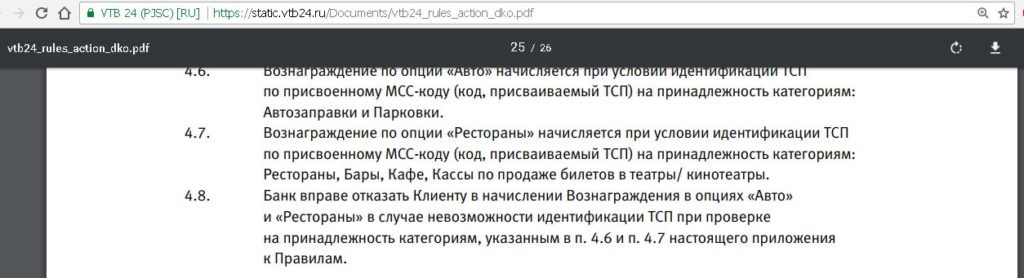

Какие именно MCC входят у «ВТБ» в категорию «Авто» (автозаправки и парковки) и «Рестораны» (рестораны, бары, кафе, кассы по продаже билетов в кино/театры), неизвестно. В Правилах банк просто прописал, что операции для выплаты кэшбэка должны соответствовать этим категориям:

UPD: 02.11.2018

С 01.11.2018 опции «Авто» и «Рестораны» становятся совсем непривлекательными, т.к. месячный лимит кэшбэка теперь только 3000 руб. А это значит, что при подключении этих опций можно рассчитывать максимум на 5% кэшбэка при тратах от 15 000 до 60 000 руб. Больше тратить не имеет смысла из-за месячного ограничения по каше.

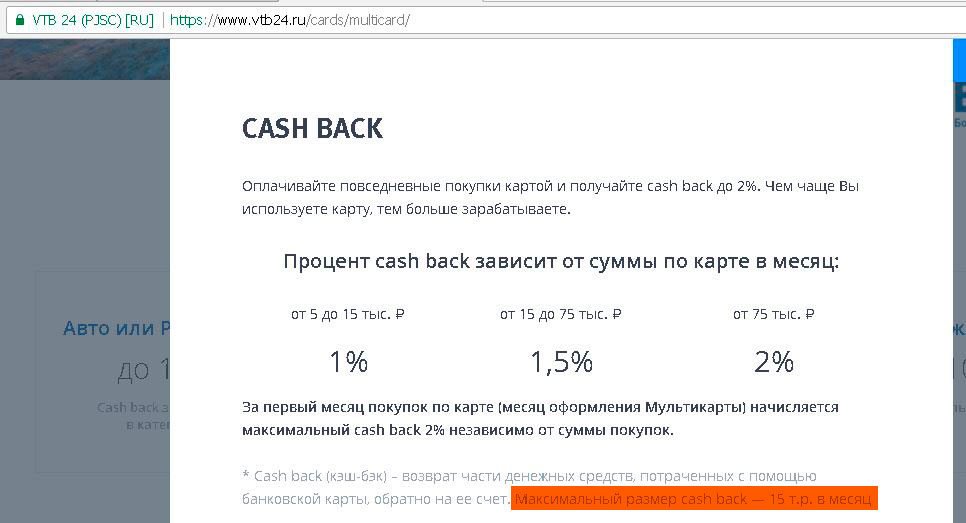

● Опция Cash Back на всё с 2% кэшбэком при тратах от 75 000 руб., по моему мнению, не очень-то интересна, т.к. кэшбэк милями по опции «Путешествия» соответствует примерно 3,6-3,8%. При этом в опции «Путешествия» нет месячного лимита в начислении бонусов, а в опции Cash Back лимит ограничен 15 000 руб.:

UPD: 02.11.2018

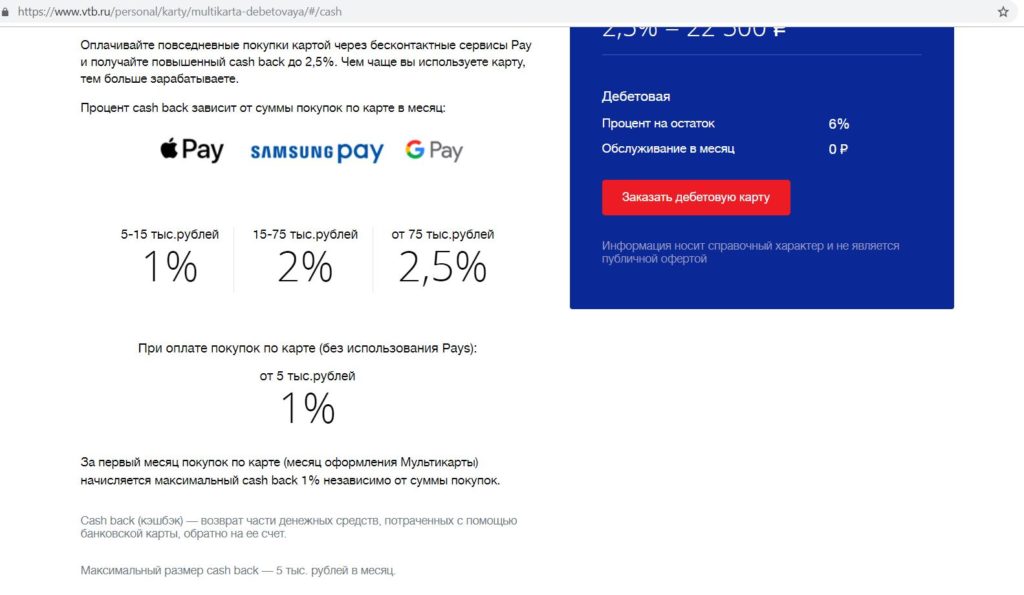

Опция Cash Back на всё стала немного выгоднее, но только при использовании сервисов Google Pay, Samsung Pay и Apple Pay.

Без использования смартфона для покупок кэшбэк при подключении данной опции составит только 1% независимо от уровня трат. При оплате смартфоном и сумме трат от 15 000 до 75 000 руб. будет кэшбэк 2%, при тратах более 75 000 — 2,5%. Месячный лимит 5000 руб.

● Опция «Сбережения», по которой можно получить надбавку к Накопительному счёту, выгодностью не отличается. Подробнее о ней чуть ниже.

UPD: 02.02.2019

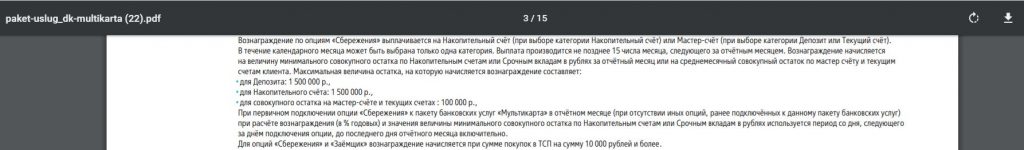

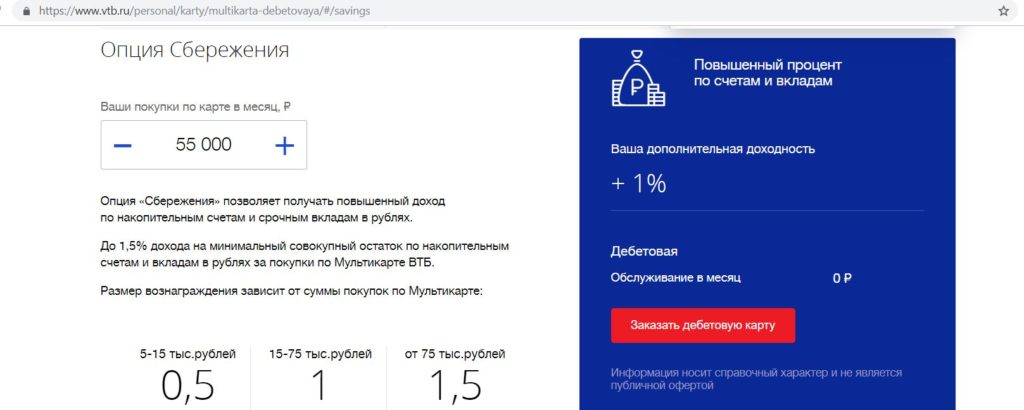

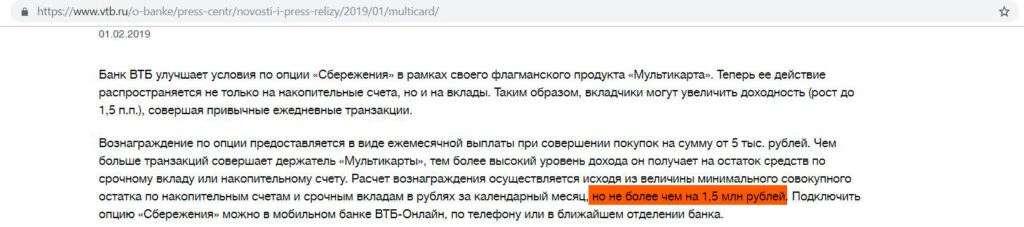

В феврале 2019 «ВТБ» сделал более привлекательной опцию «Сбережения» для «Мультикарты». Теперь надбавка к процентной ставке за оборот по карте распространяется не только на накопительный счет, но и на вклады в банке. При обороте трат от 5000 до 15 000 руб. будет прибавка в 0,5%, при тратах от 15 000 до 75 000 — 1%, при тратах более 75 000 — 1,5%. Расчет вознаграждения исчисляется исходя из величины совокупного минимального остатка за месяц на накопительных счетах и срочных вкладах в рублях (не более 1,5 млн руб).

К примеру, у вас на вкладах в «ВТБ» лежит 1,5 млн руб. Если тратить по «Мультикарте» 15 000 руб./мес. при подключенной опции «Сбережения», то выплата по надбавке составит в среднем 1250 руб./мес. Больше тратить особого смысла нет, так как при обороте до 75 000 руб. надбавка все равно 1%.

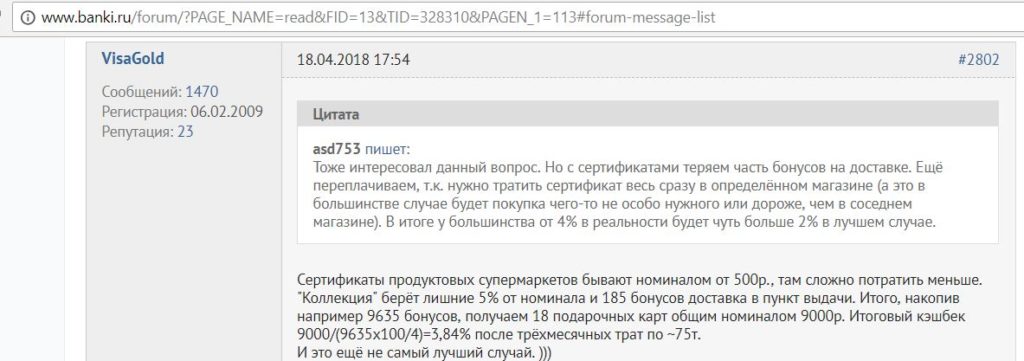

● Товары и услуги, на которые можно обменять бонусные баллы программы «Коллекция» имеют завышенные цены, так что эффективный кэшбэк будет не очень большим.

UPD: 23.05.2018

Баллы «Коллекции» можно обменять на вполне выгодные сертификаты некоторых супермаркетов (правда, эти сертификаты не всегда доступны). Итоговая выгода получается в районе 3,8%:

UPD: 02.11.2018

Месячный лимит баллов программы «Коллекция» теперь ограничен 5000.

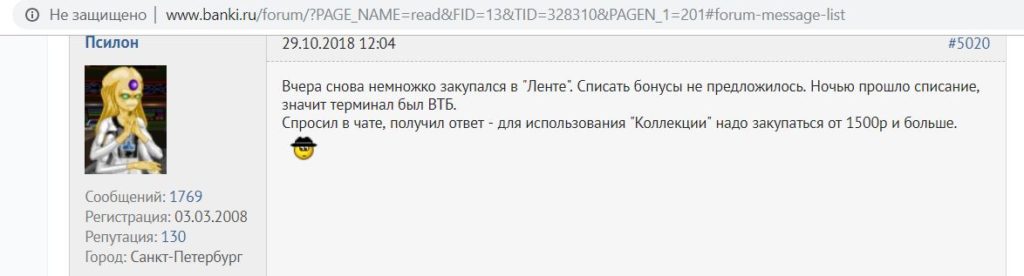

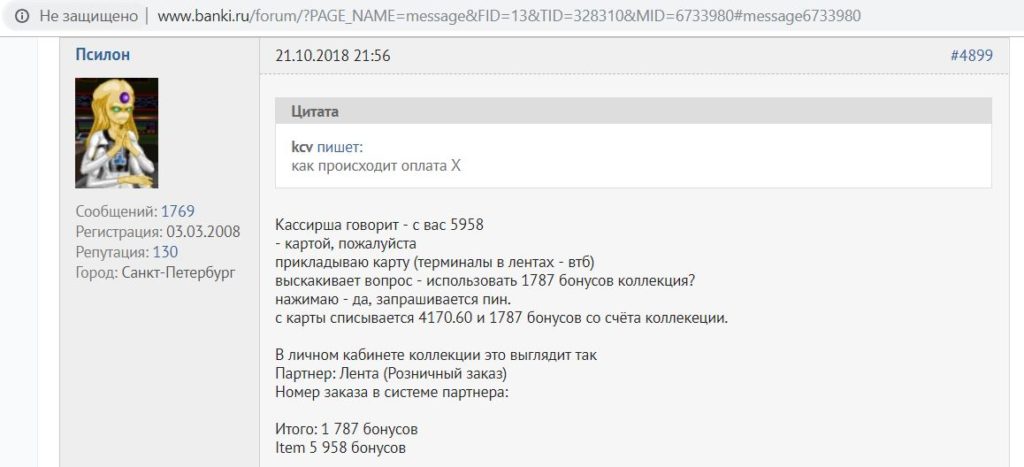

Баллы «Коллекция» можно использовать в качестве скидки в супермаркетах «Лента», в которых установлены терминалы «ВТБ». Сумма покупки должна быть от 1500 руб. 1 балл соответствует 1 рублю:

UPD: 08.03.2019

Для «Мультикарт» платежной системы MasterСard при подключенной опции «Коллекция» стало возможно получать 5% кэшбэка баллами при общей сумме покупок от 75 000 руб./мес. и оплате с использованием технологий Apple Pay/Samsung Pay/Google Pay (подобная акция для карт Visa и категории «Путешествия» действует уже давно).

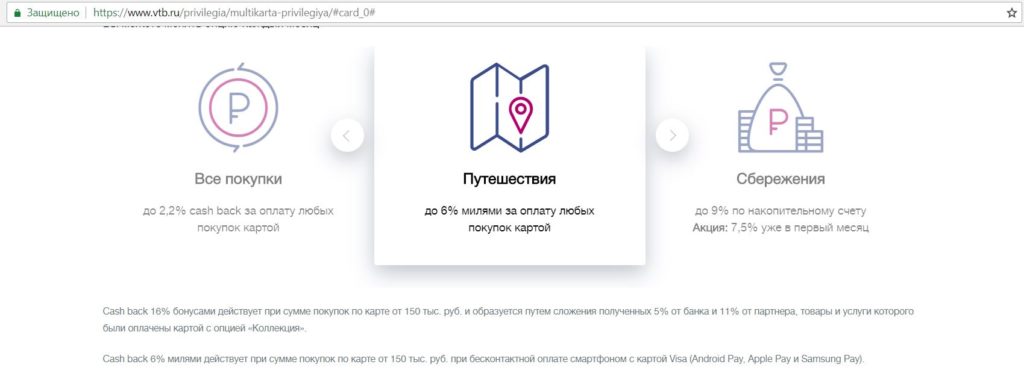

По «Мультикарте» в пакете «Привилегия» можно получать кэшбэк 6% при тратах от 150 000 руб./мес. Месячный лимит бонусов «Коллекция» для «Мультикарты-Привилегия» — 15 000 баллов.

● А вот программа «Путешествия», по которой за каждые 100 руб. покупки при обороте трат по всем картам от 75 000 руб. будет начисляться 4 мили, является вполне неплохим предложением. Максимального лимита начисления миль за месяц нет.

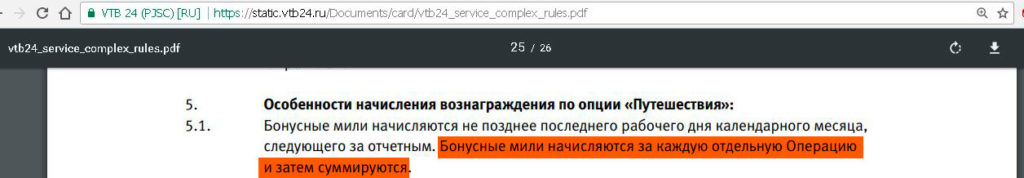

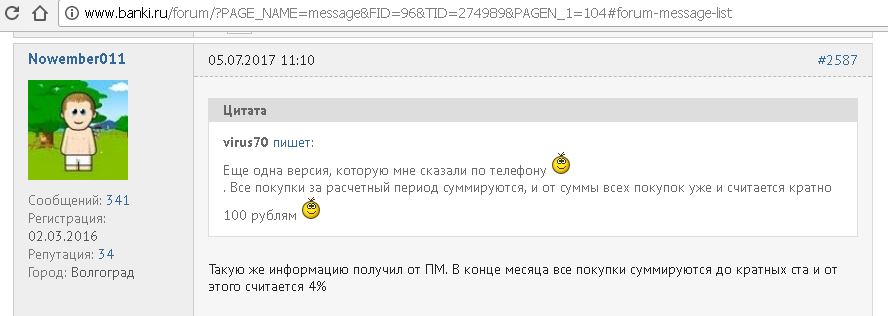

Бонусные мили начисляются за каждую операцию в отдельности, а потом суммируются. Так что, скорее всего, присутствует округление не в пользу клиента. За покупку в 199 рублей будет начислено только 4 мили:

В тарифах по поводу округления написано неоднозначно, можно подумать, что все операции суммируются и потом уже за каждые 100 руб. начисляют положенные мили, т.е. итоговое округление будет не таким заметным: «4 мили за 100 руб. оборота в ТСП»:

Именно эту схему расчёта миль сообщили некоторым клиентам «Привилегии» по «Карте Мира», у которой с июля такой же механизм начисления миль:

В общем, вопрос с округлением нужно будет уточнить дополнительно.

UPD: 23.05.2018

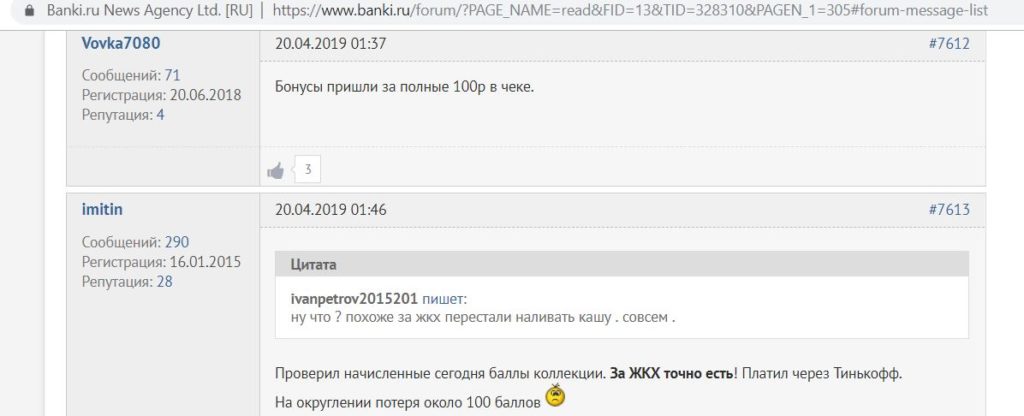

С округлением у «ВТБ» все хорошо, кэшбэк считается от общей суммы покупок за месяц, а не по каждой операции в отдельности:

UPD: 21.04.2019

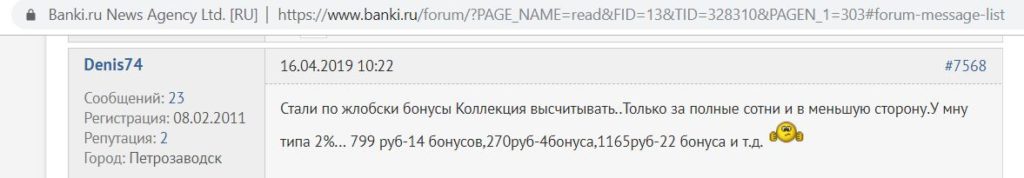

В марте «ВТБ» поменял принцип начисления кэшбэка по «Мультикарте» на опции «Коллекция», изменения, естественно, не в пользу клиентов.

Теперь каша рассчитывается за каждые полные 100 рублей в чеке по соответствующему коэффициенту, а не как процент от общей суммы покупок за месяц.

По опции «Путешествия» действует такой же механизм. По опциям Cash back, «Рестораны», «Авто» изменений нет.

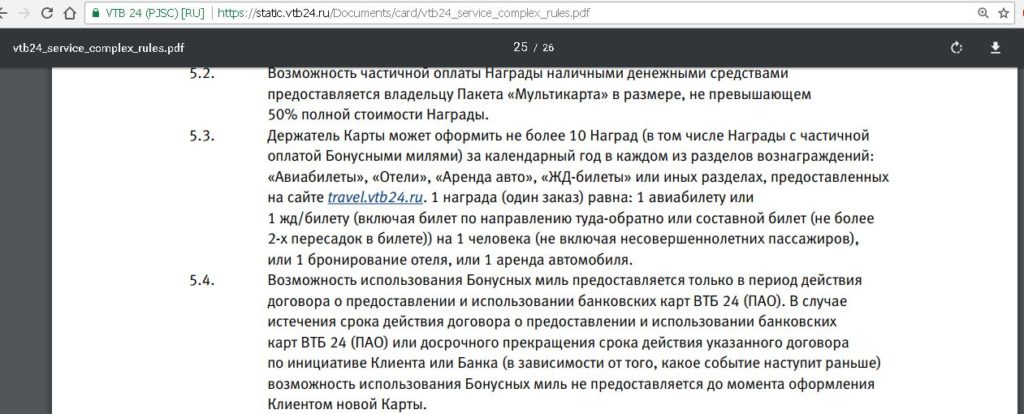

Милями можно оплатить не меньше 50% от стоимости билета на самолёт, поезд, аренды автомобиля или гостиницы, представленных на сайте travel.vtb24.ru (1 миля = 1 руб.). За год можно получить компенсацию не больше 10 раз в каждой категории:

С учётом чуть более высоких цен на билеты на сайте travel.vtb24.ru и округления можно считать, что мильный кэшбэк 4% на все покупки примерно соответствует реальному денежному кэшбэку в 3,6-3,8%.

UPD: 05.08.2018

По «Мультикарте» платежной системы Visa с опцией «Путешествия» можно получать 5% кэшбэка милями на всё при использовании для покупок технологий Google Pay, Samsung Pay или Apple Pay (т.е. при оплате смартфоном или часами).

Для этого сумма трат по всем картам (основной и всем дополнительным) в пакете банковских услуг «Мультикарта» должна быть от 75 тыс. руб. в месяц.

Данная акция действует аж до 30.06.2020, правда, фонд для выплаты вознаграждения ограничен 185 млн руб.

В пакете «Мультикарта-Привилегия», согласно этой же акции, будет 6% кэшбэка при тратах более 150 000 руб./мес. с подключенной опцией «Путешествия» при использовании Google Pay, Samsung Pay или Apple Pay.

UPD: 02.11.2018

Максимальная сумма начисления с 01.11.2018 — 5000 миль в месяц.

UPD: 20.10.2018

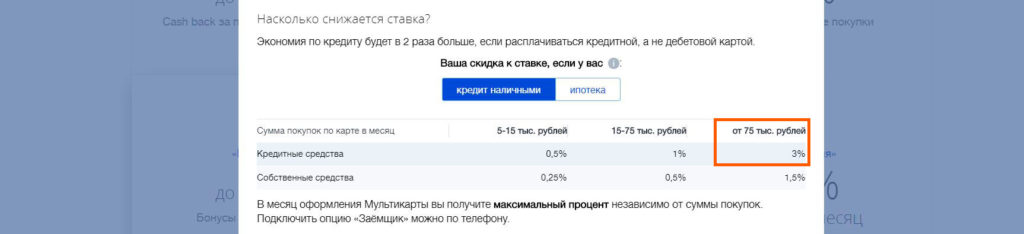

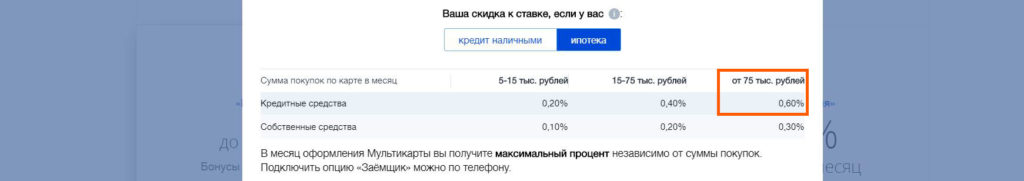

У «Мультикарты» появилась ещё одна опция «Заемщик», которая позволяет экономить на платежах по кредиту в «ВТБ».

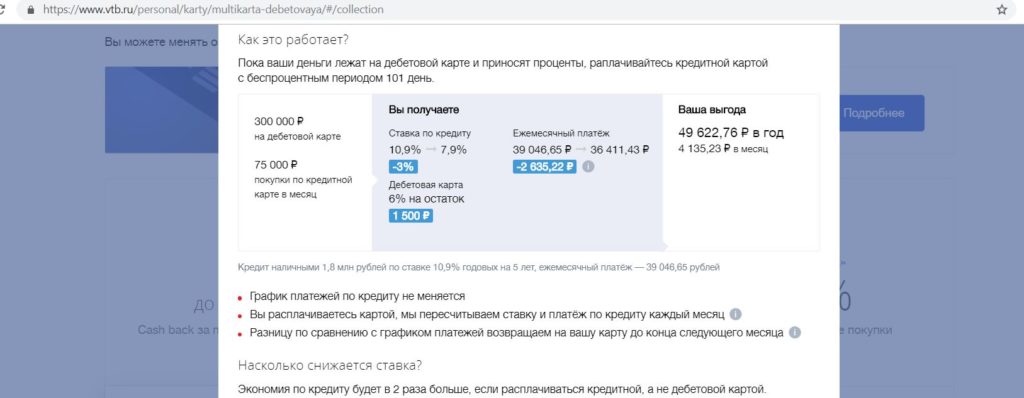

При подключении данной опции банк пересчитывает ставку и платёж по кредиту каждый месяц в зависимости от уровня трат. Разница по сравнению с графиком платежей возвращается на карту до конца следующего месяца, максимум 5000 руб./мес.

Однако выгода по сравнению с другими опциями появляется, только если у вас очень большая сумма кредита, вы тратите больше 75 000 руб./мес. и используете кредитку, а не дебетовку. В этом случае ставка по кредиту наличными снизится на 3%, по ипотеке – на 0,6%.

Вот примерная выгода при кредите 1,8 млн руб по ставке 10,9% на 5 лет при тратах по кредитке более 75 000 и хранении в это время на дебетовке под 6% суммы в 300 000.

UPD: 04.08.2019

Летом 2019 «ВТБ» несколько модернизировал бонусную программу по «Мультикарте».

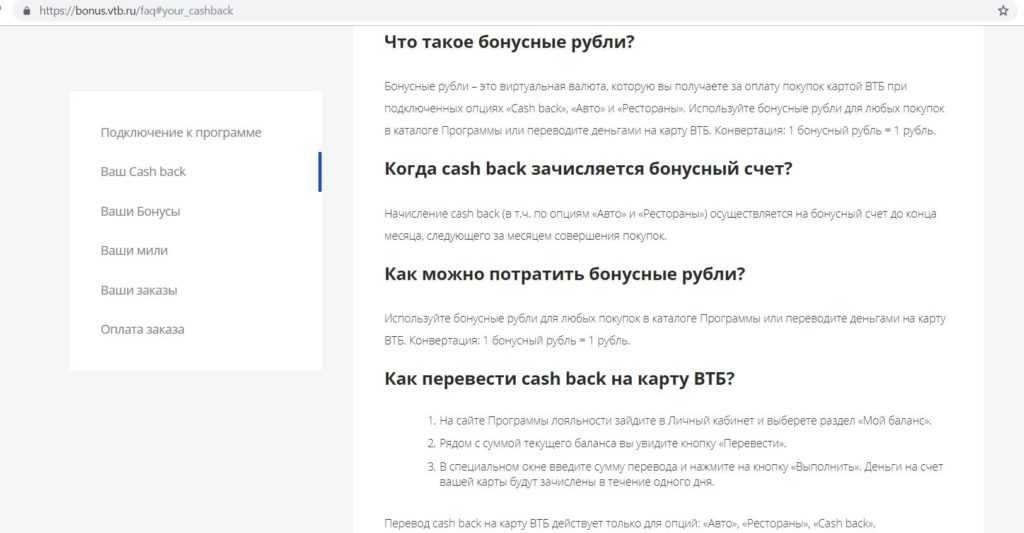

По категориям Cash Back, «Авто», «Рестораны» кэшбэк выплачивается не напрямую на карту, а в виде бонусных рублей на специальный бонусный счет, но при этом их можно превратить в реальные рубли на сайте программы лояльности bonus.vtb.ru (1 бонус соответствует 1 рублю):

Бонусы «Коллекции» и мили в опции «Путешествия» стали, по сути, равнозначными, на них можно купить одинаковые товары из каталога на сайте bonus.vtb.ru (электронные сертификаты, подарочные карты, билеты на транспорт, и т.д.). 1 миля, как и 1 бонус, также соответствуют 1 рублю. Срок их действия 24 месяца. Если миль или бонусов не хватает на выбранный сертификат или товар, то недостающую часть стоимости можно доплатить обычными рублями.

UPD: 06.08.2019

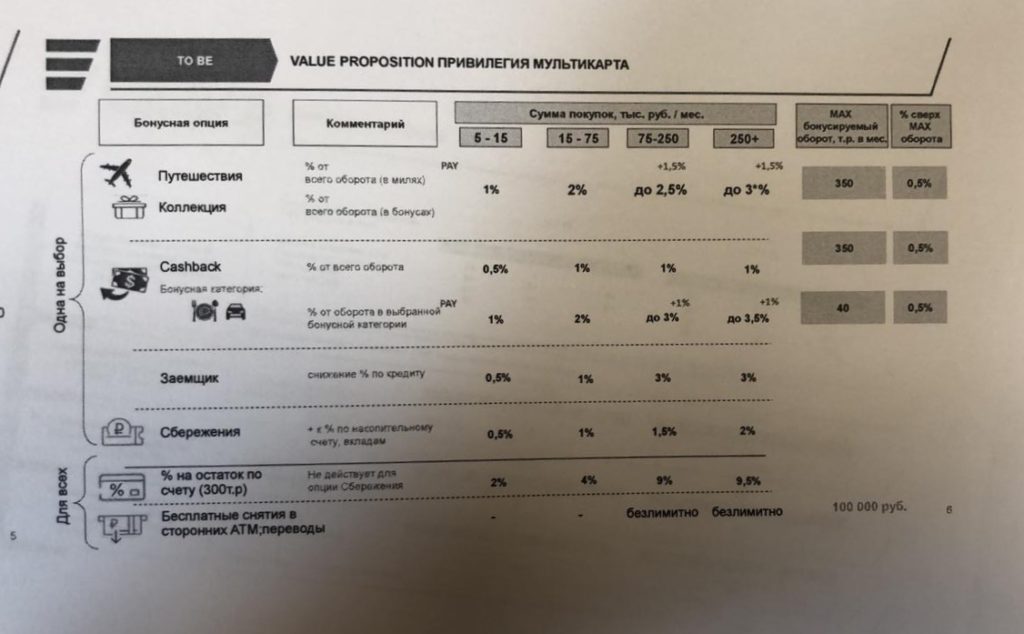

По сети гуляет брошюрка с возможными изменениями по пакету «Привилегия Мультикарта» от «ВТБ». Логично предположить, что обычную «Мультикарту» тоже может ждать что-то подобное:

Если такие условия действительно примут, то клиентов у «ВТБ», скорее всего, заметно поубавится, у многих банков есть более выгодные предложения.

UPD: 31.08.2019

В сеть просочилась брошюрка с предполагаемыми изменениями по «Мультикарте» с 01.10.19.

Условия заметно ухудшаются, теперь для максимального кэшбэка нужны не только обороты по карте, но и остатки на счетах (от 100 тыс. руб.), а сам кэшбэк снижается.

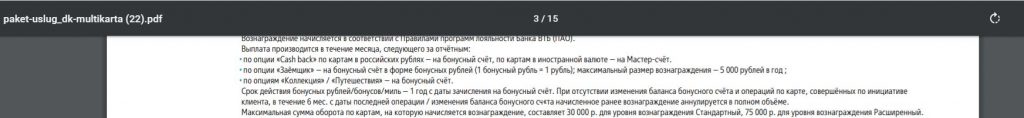

Срок жизни бонусов сокращается до 1 года, если при этом не будет движений по бонусному счету в течение 6 месяцев, то баллы сгорят.

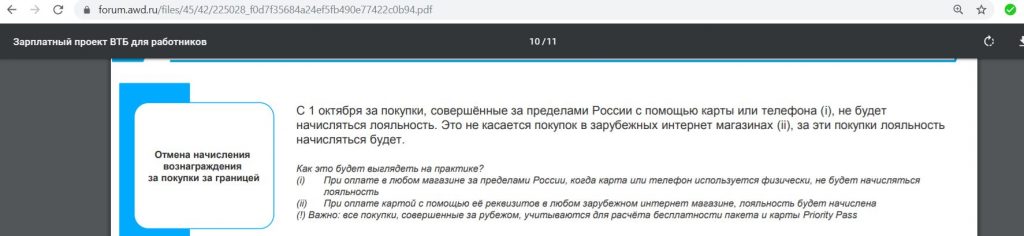

За покупки за границей кэшбэка не будет (данное условие не касается покупок в зарубежных интернет-магазинах).

UPD: 14.10.2019

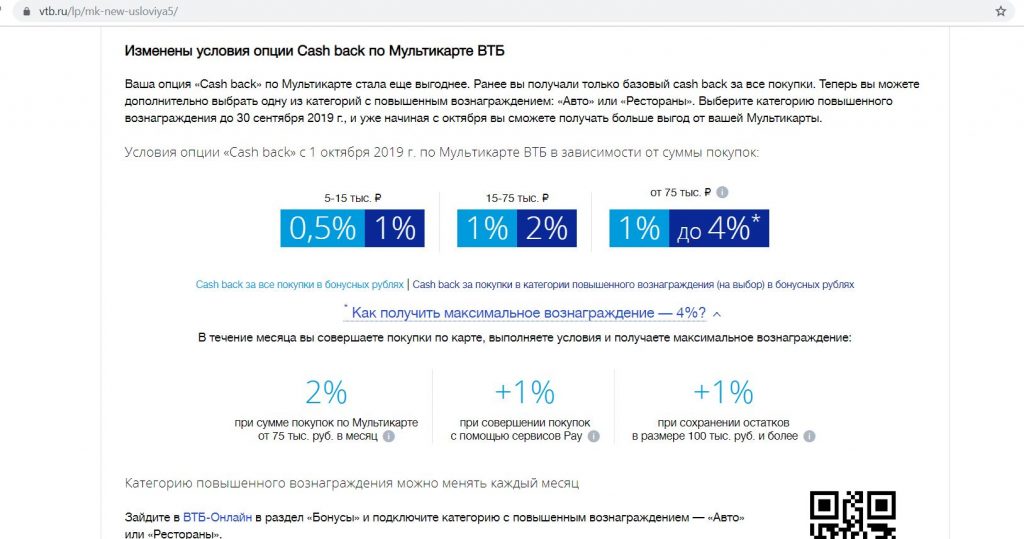

Опасения подтвердились, с 01.10.19 по «Мультикарте» произошли существенные ухудшения, одна из лучших бонусных программ на рынке превратилась в весьма посредственную:

● При обороте от 75 000 руб. на опции «Коллекция» максимальный кэшбэк может достигать 4% только при выполнении ряда условий: 2% базовый + 0,5% за оплату смартфоном от банка + 1% за оплату смартфоном от MasterCard по акции + 0,5%, если поддерживается среднемесячный остаток на счетах от 100 000 руб. При тратах более 150 000 руб./мес. ставка кэшбэка опускается до 0,5%.

● С опцией «Путешествия» все аналогично, 2% базовый + 0,5% за оплату смартфоном от банка + 1% за оплату смартфоном от Visa по акции + 0,5%, если поддерживается среднемесячный остаток на счетах от 100 000 руб. При тратах более 150 000 руб./мес. ставка кэшбэка опускается до 0,5%.

● Опция Cash Back, по сути, объединилась с опцией «Рестораны» и «АЗС», при этом процент вознаграждения снизился. Теперь клиентам положен кэшбэк от 0,5 до 1% на все и от 1 до 4% в выбранной категории «Рестораны» или «Авто», в зависимости от оборота и выполнения дополнительных условий:

● Опции «Заемщик» и «Сбережения» остались без изменений.

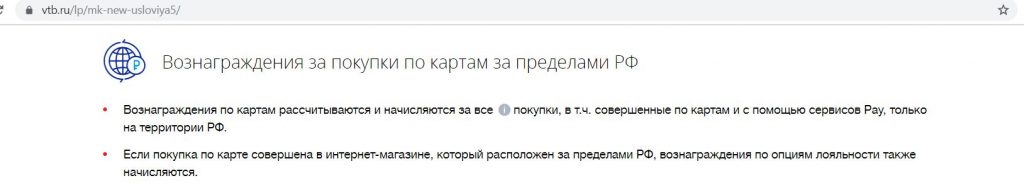

Кэшбэк за покупки за рубежом больше не начисляется (это пока не касается иностранных интернет-магазинов):

Срок жизни баллов/бонусов/миль теперь ограничен 12 месяцами, а при отсутствии движений по бонусному счету в течение 6 месяцев они сгорят досрочно:

UPD: 06.01.2020

30.01.2020 заканчивается акция от MasterCard, по которой положен дополнительный 1% кэшбэка по программе «Коллекция» при тратах смартфоном от 75 000 руб./мес.

13.01.2020 заканчивается акция от Visa, по которой положен дополнительный 1% кэшбэка по программе «Путешествия» при тратах смартфоном от 75 000 руб./мес.

Таким образом, максимум, на что можно будет рассчитывать по опциям «Коллекция» и «Путешествия» – это кэшбэк в 3%: 2% базовый + 0,5% за оплату смартфоном от банка + 0,5%, если поддерживается среднемесячный остаток на счетах от 100 000 руб.

UPD: 08.02.2020

Акция с дополнительным 1% кэшбэка при тратах смартфоном от 75 000 руб./мес. по «Мультикарте» платежной системы MasterCard для опции «Коллекция» была продлена до 31.03.2020:

Таким образом, максимум, на что можно будет рассчитывать по опции «Коллекция» — это кэшбэк в 4%: 2% базовый + 0,5% за оплату смартфоном от банка при покупках от 75 000 руб./мес. + 0,5%, если при этом поддерживается среднемесячный остаток на счетах от 100 000 руб. и +1% за оплату смартфоном от MasterCard. При тратах более 150 000 руб./мес. ставка кэшбэка, как и раньше, опускается до 0,5%.

Акцию с дополнительным 1% кэшбэка для опции «Путешествия» по картам Visa не продлевали.

UPD: 03.04.2020

На сайте «ВТБ» нет информации, что акция с дополнительным 1% кэшбэка при тратах смартфоном от 75 000 руб./мес. по «Мультикарте» от платежной системы MasterCard для опции «Коллекция» была продлена (раньше действовала до 31.03.20). Стало быть, максимальный кэшбэк по ней теперь только 3% (2% базовый + 0,5% от банка за оплату смартфоном при покупках от 75 000 руб./мес. + 0,5%, если при этом поддерживается среднемесячный остаток на счетах от 100 000 руб.).

UPD: 02.05.2020

С 1 мая «ВТБ» перестал начислять по «Мультикарте» кэшбэк за коммуналку (МСС 4900), также к списку исключений добавился МСС 4816 («Компьютерные сети»). В оборот эти операции, как и многие другие из списка исключений, по-прежнему засчитываются.

Появилось уточнение, что максимальная величина покупки, за которую будет начислено вознаграждение, ограничена 1 млн руб. При этом кэшбэк не положен за покупку транспортных средств, недвижимости, а также другого дорогостоящего имущества.

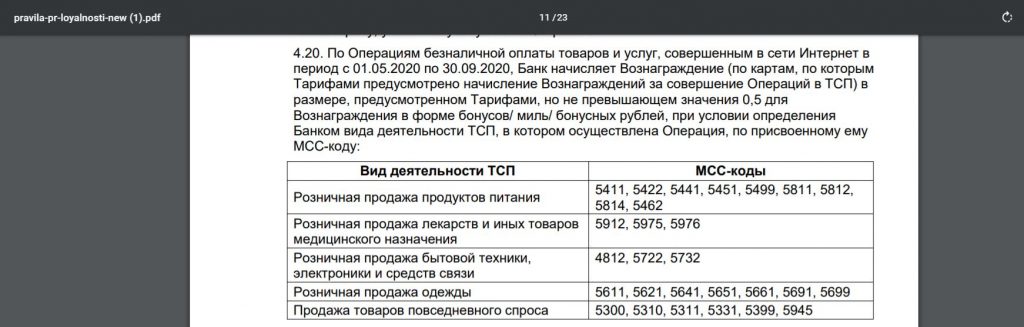

На период с 01.05.2020 до 30.09.2020 максимальный кэшбэк за онлайн-покупки в некоторых категориях (продукты питания, аптеки, бытовая техника и средства связи, одежда, продажа товаров повседневного спроса) будет составлять максимум 0,5%.

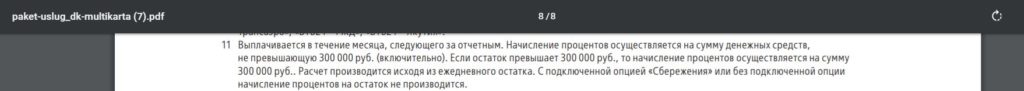

3 Накопительный счёт.

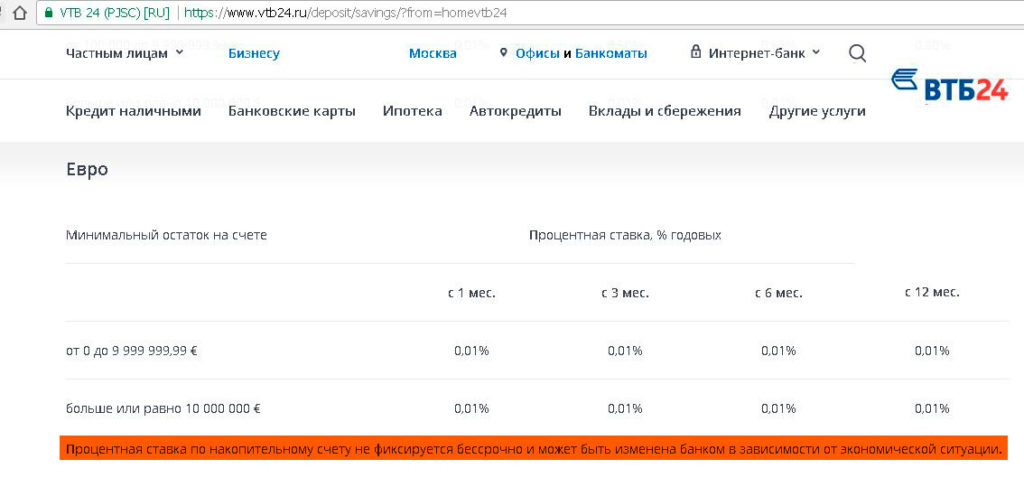

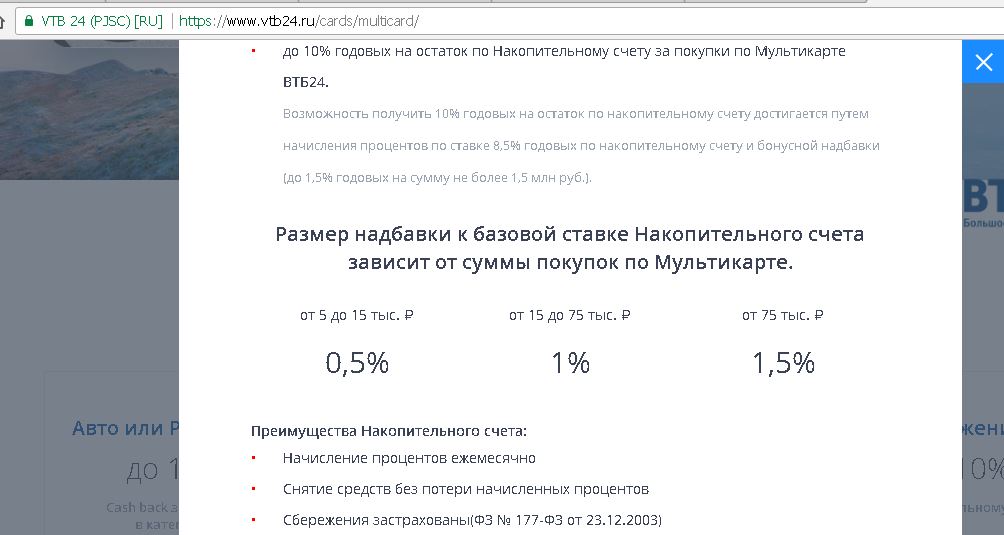

Держателям пакета услуг «Мультикарта» доступен Накопительный счет, он может быть в рублях, долларах США и евро. На сайте банка заявляется, что процентная ставка по данному счёту достигает 10%. Базовая ставка 8,5% + можно получить прибавку 1,5%, если выбрана бонусная категория «Сбережения» и поддерживается необходимый оборот трат по картам в рамках пакета услуг «Мультикарта» (от 75 000 руб.):

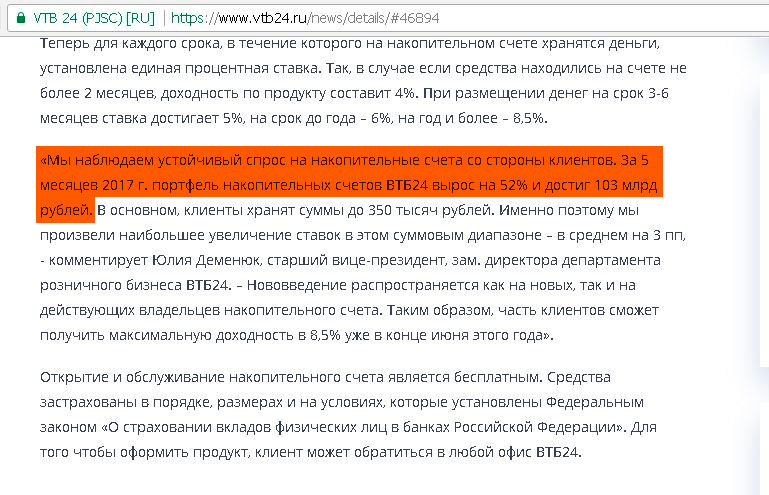

Однако при пристальном рассмотрении правил начисления процентов на Накопительный счёт в «ВТБ» возникают некоторые сомнения по поводу выгодности данного продукта для клиента. Тем не менее, спрос на Накопительные счета в «ВТБ» только растёт:

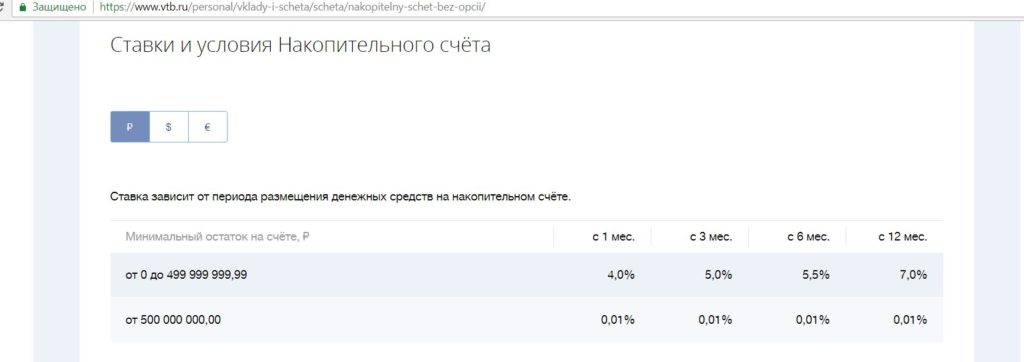

Итак, базовая процентная ставка по накопительному счёту зависит от времени нахождения денежных средств на счёте. С первого месяца она составляет 4%, с 3-го – 5%, с 6-го – 6%, с 12-го 8,5%:

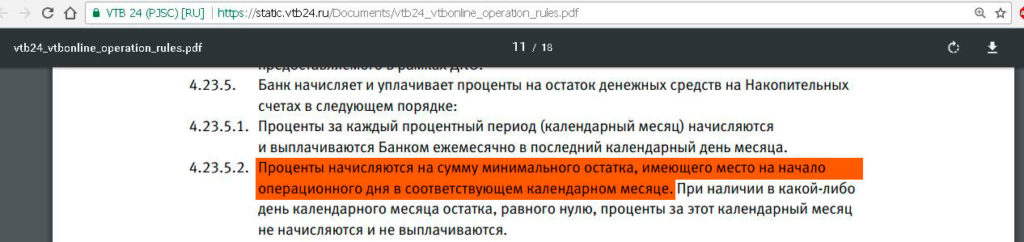

Процент начисляется на минимальный остаток за месяц, выплачивается в конце месяца:

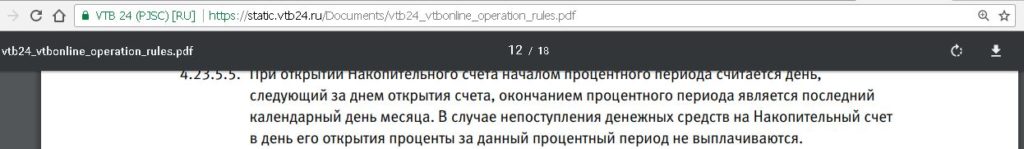

Накопительный счёт нужно обязательно пополнить в день его открытия, иначе проценты за первый месяц составят 0 руб.

При закрытии Накопительного счёта доход за последний месяц не выплачивается:

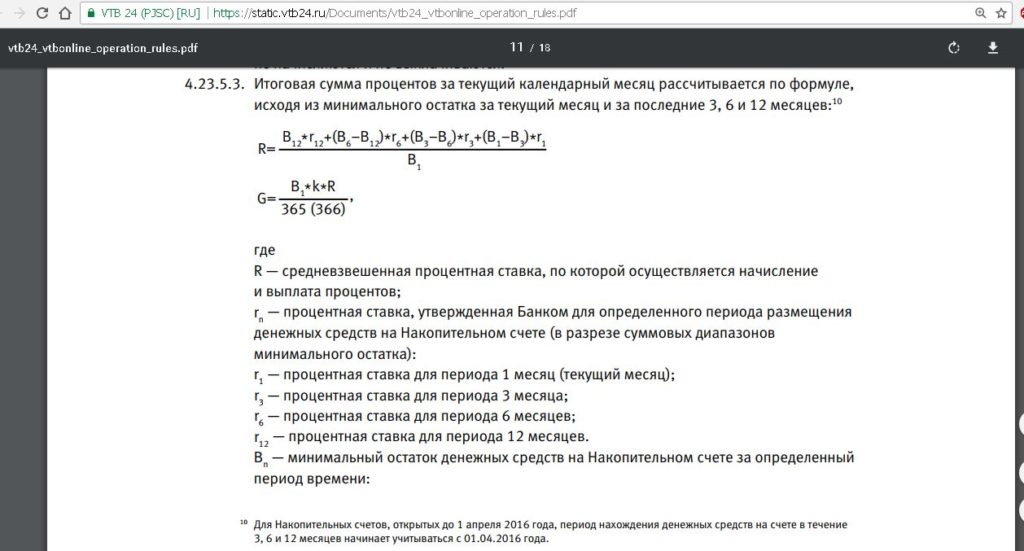

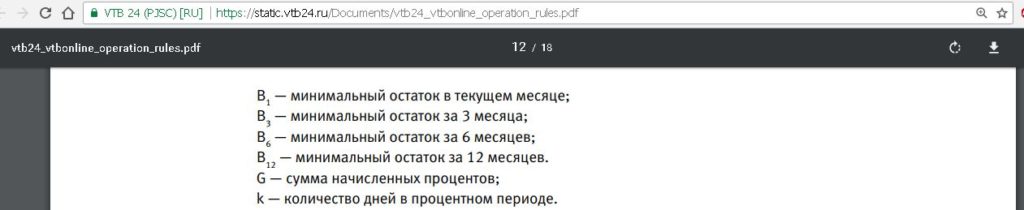

Процент по Накопительному счёту начисляется по весьма витиеватой формуле, суть которой понять не так-то и просто:

В общем, основной смысл заключается в том, что на дополнительные взносы начинает действовать новый отсчёт времени для определения процентной ставки. Допустим, вы продержали год первоначальную сумму на накопительном счёте, с 12-го месяца на неё станет начисляться 8,5%, а вот если вы внесете дополнительный взнос на счёт, то на него будет распространяться ставка 4%, и только ещё через 12 месяцев процентная ставка на дополнительный взнос доберется до 8,5%.

Также стоит учитывать, что Накопительный счёт в «ВТБ» – это не вклад с зафиксированной процентной ставкой. Банк имеет полное право снизить процент в одностороннем порядке. Т.е. вы будете держать деньги сначала под 4%, потом под 5%, потом под 6%, а когда подберетесь к заветным 8,5%, «ВТБ» может сказать, что в связи со сменой экономической обстановки процент по Накопительному счёту снижается:

Если к «Мультикарте» подключить опцию «Сбережения», то, в зависимости от уровня трат по карточке, положена прибавка к процентной ставке на Накопительном счёте (на рублёвом), при тратах от 5 до 15 тыс. руб. – 0,5%, от 15 до 75 тыс. руб. – 1%, более 75 тыс. руб. – 1,5%:

На мой взгляд, подключать опцию «Сбережения» к «Мультикарте» и тратить больше 75 000 руб./мес. по карте без кэшбэка ради прибавки 1,5% к процентной ставке на Накопительном счёте нецелесообразно. К тому же прибавка распространяется только на остаток, не превышающий 1,5 млн рублей.

UPD: 23.05.2018

С мая 2018 «ВТБ» снизил проценты по накопительному счету, теперь базовая ставка с 1-го месяца — 4%, с 3-го — 5%, с 6-го – 5,5% (было 6%), с 12-го — 7% (было 8,5%):

Т.е. даже первые клиенты «Мультикарты» (получившие её летом 2017), которых заманивали Накопительным счетом со ставкой в 8,5% с 12-го месяца, так и не дождались такой процентной ставки. На мой взгляд, налицо явное введение клиентов в заблуждение и недобросовестная реклама, можно было тогда хоть 20% или все 100% с 12-го месяца обещать.

Стоит, правда, отметить, «ВТБ» честно предупреждал, что имеет право снизить ставку в любой момент.

UPD: 14.10.2019

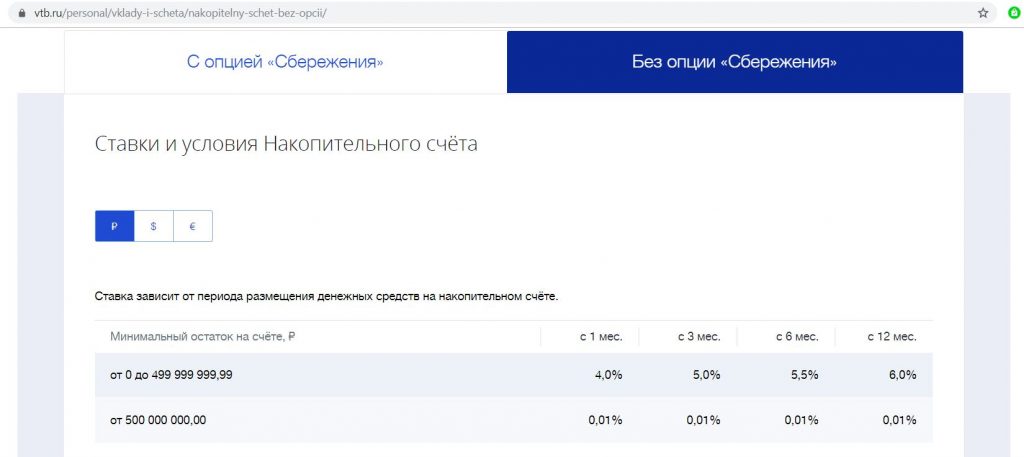

Проценты по Накопительному счету в очередной раз были снижены, ставка с 12-го месяца становится все меньше и меньше, теперь это 6% годовых:

UPD: 03.04.2020

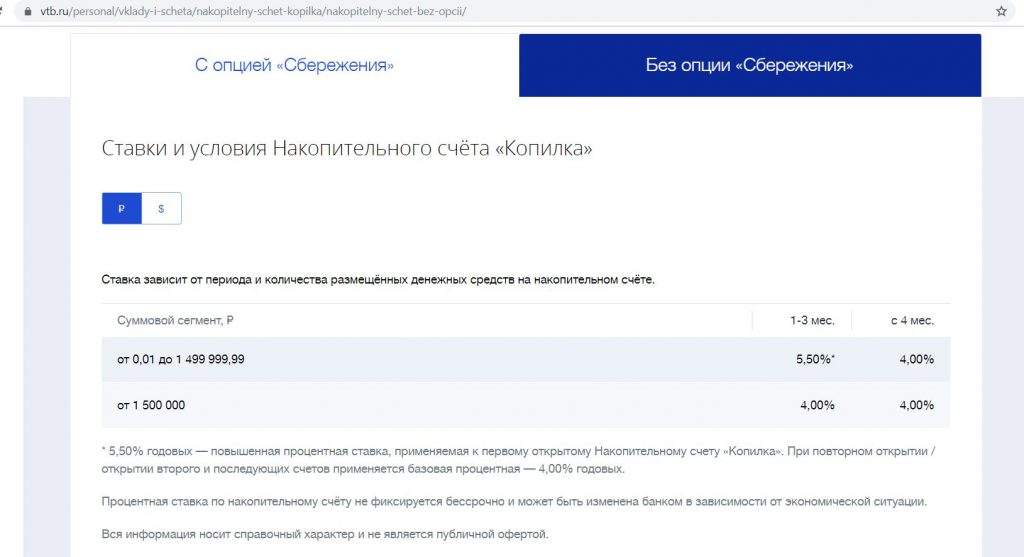

Накопительный счет новым клиентам больше не открывают. Вместо него предлагают открыть счет «Копилка». Процент там начисляется на ежедневный остаток, в первые три месяца по первому такому счету на остаток до 1,5 млн руб. будет начисляться 5,5% (при большем остатке 4%), потом 4% годовых.

5000 руб. + сертификат на 1500 руб. за бесплатный брокерский счёт в «Альфа-Банке», 2000 руб. за «Платинум» от «Т-Банка», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1000 руб. за бесплатную «МТС Деньги», сертификат на 1000 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», 1000 руб. за бесплатную дебетовую карту «ВТБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», 1000 баллов + сертификат на 1000 руб. за карту «Газпромбанка» с кэшбэком 35%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

4 Бесплатный донор.

С дебетовых карточек «ВТБ» можно стягивать денежные средства без комиссии. Подробнее о картах, которые можно пополнять таким образом, читайте в статье «Card2Card: Как переводить деньги с карты на карту бесплатно».

5 Выгодные валютные карты.

В рамках «Мультикарты» можно открыть бесплатные валютные карты, за покупки по которым будет также начисляться вознаграждение или мили (стоимость покупки в валюте будет переведена по курсу ЦБ РФ на момент проведения операции по счёту, и уже на эту сумму будет начислено вознаграждение).

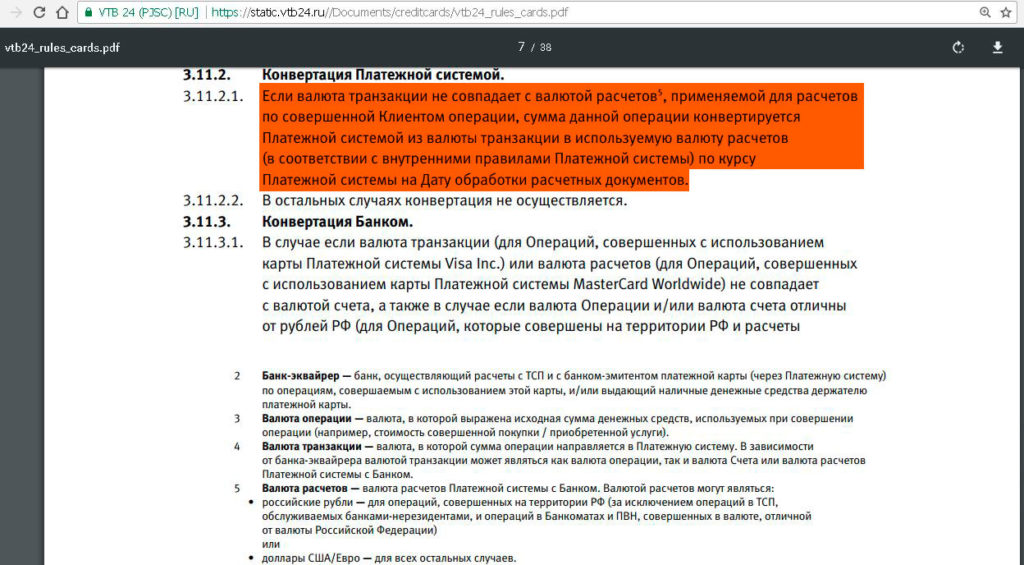

При покупках по долларовой «Мультикарте» в евро или в «тугриках» будет одна конвертация в доллар по выгодному курсу платежной системы без дополнительных комиссий, да ещё и с кэшбэком. При покупках в долларах, естественно, никакой конвертации не будет:

Рублевые карты «ВТБ» для поездок за рубеж не подойдут, курс конвертации у банка выгодностью не отличается.

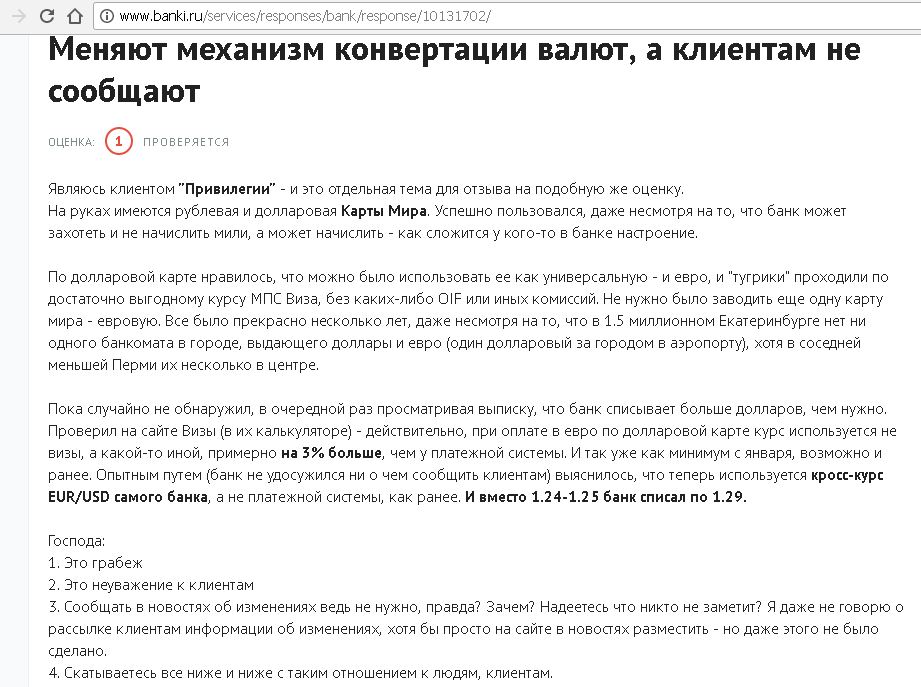

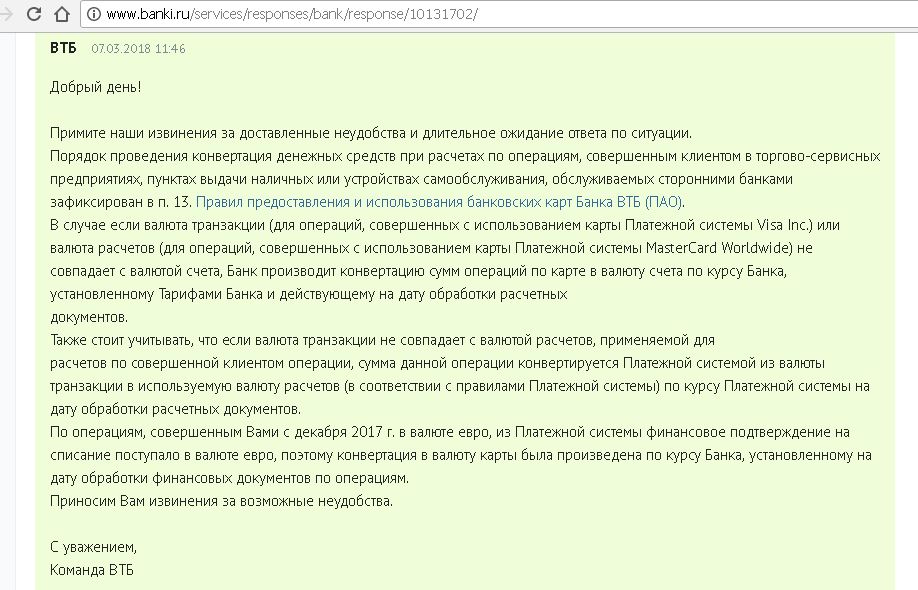

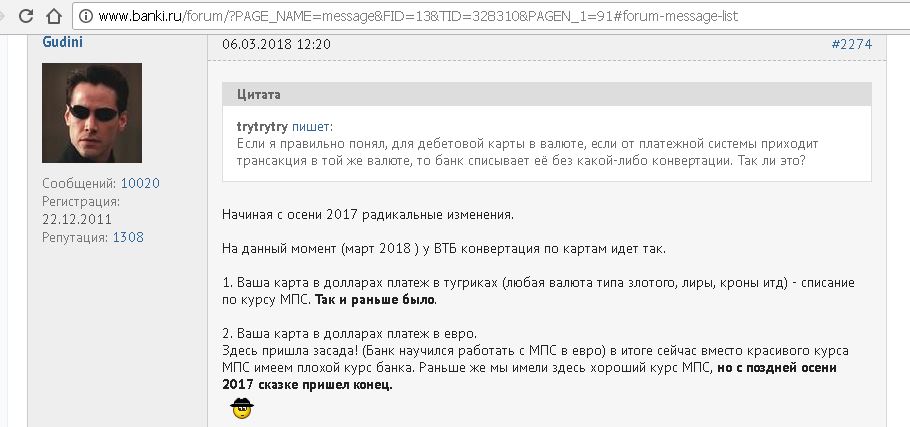

UPD: 14.03.2018

В конце 2017 года «ВТБ» изменил правила конвертации по картам. Если раньше по долларовой карте покупки в евро и в тугриках проходили по хорошему курсу МПС, то теперь при покупках в евро по долларовой карте конвертация происходит по невыгодному кросс-курсу банка «ВТБ»:

Так что для зоны евро оптимальной будет карта «ВТБ» именно в евро. Для «тугриковых» стран карта в долларах по-прежнему остается выгодной.

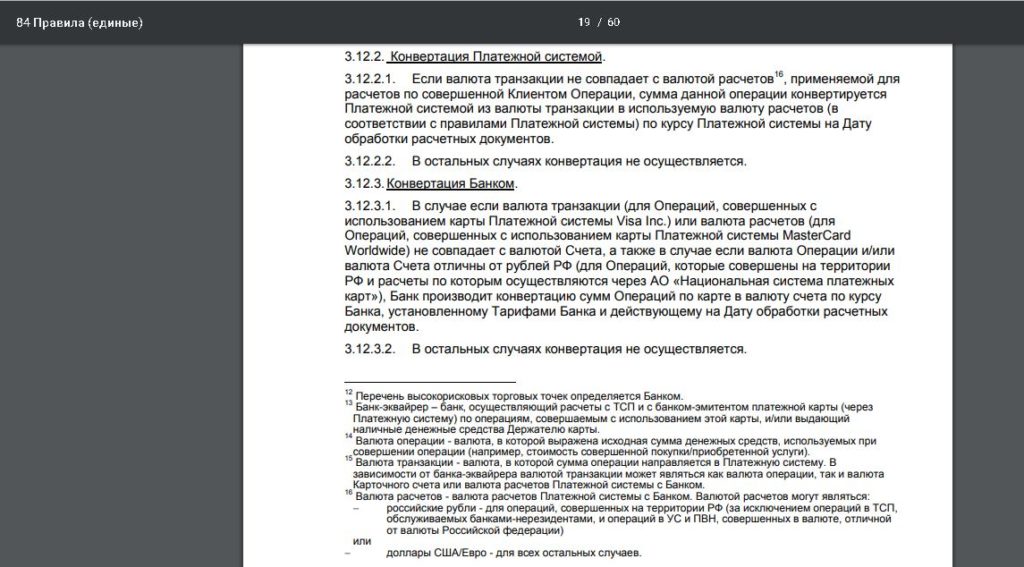

Стоит отметить, что в официальных документах процесс конвертации описан весьма запутанно:

UPD: 14.03.2018

Кэшбэк за покупки за рубежом больше не начисляется (это пока не касается иностранных интернет-магазинов).

6 Бесплатный межбанк.

С 01.08.2019 комиссия за рублевый межбанк и за исходящие переводы по номеру карты в рамках месячного лимита в 20 000 руб. вернется, только если оборот покупок по «Мультикарте» в отчетном месяце превысит 75 000 руб.

При меньшем обороте подобные операции только с комиссией (0,4% от суммы операции, минимум 20, максимум 1000 руб. за межбанк и 1,25% от суммы операции, минимум 50 руб. за исходящие С2С).

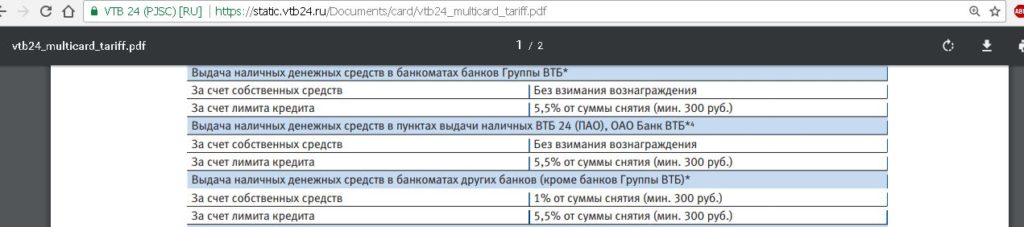

7 Снятие наличных в любых банкоматах без комиссии.

С 01.08.2019 комиссия за снятие наличных в сторонних банкоматах на территории РФ вернется, только если оборот покупок по «Мультикарте» в отчетном месяце превысит 75 000 руб. Иначе придется смириться с драконовской комиссией за подобные операции в 1%, минимум 300 руб.

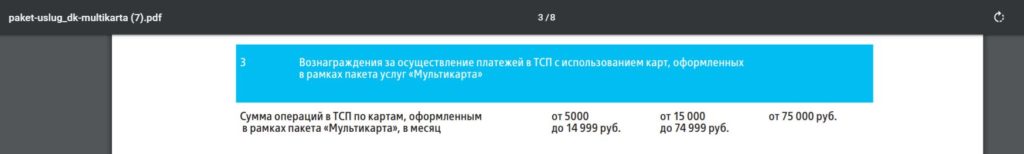

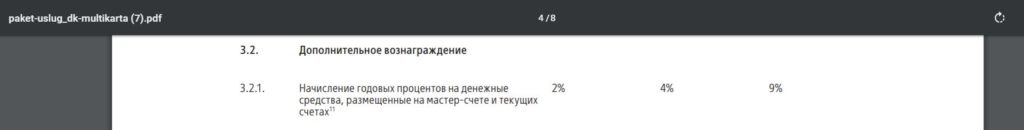

8 Процент на остаток.

С 01.08.2019 проценты по мастер-счету и текущим счетам повышаются. При тратах от 5000 руб. до 14 999 руб. на ежедневный остаток положено 2% годовых, при тратах от 15 000 до 74 999 — 4% годовых, при тратах более 75 000 руб. — 9% годовых. Проценты начисляются на совокупный остаток до 300 000 руб., на превышение ничего начисляться не будет.

UPD: 08.02.2020

Процент на остаток был снижен. При покупках от 15 000 до 74 999 руб./мес. он составит 2% годовых (было 4%), при тратах от 75 000 руб./мес. — 6% (было 9%).

UPD: 03.04.2020

Процент на остаток по «Мультикарте» с 01.04.2020 не начисляется.

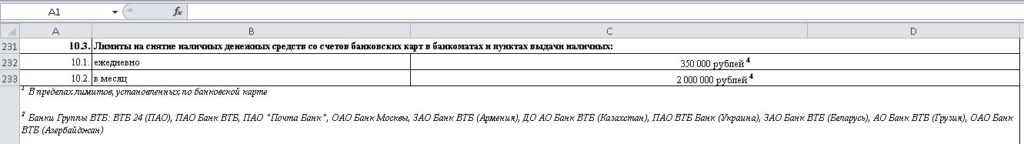

9 Хорошие лимиты на обналичку.

В банкоматах группы «ВТБ» с «Мультикарты» можно снять без комиссии 350 000 руб. в день, месячный лимит составляет 2 000 000 руб.:

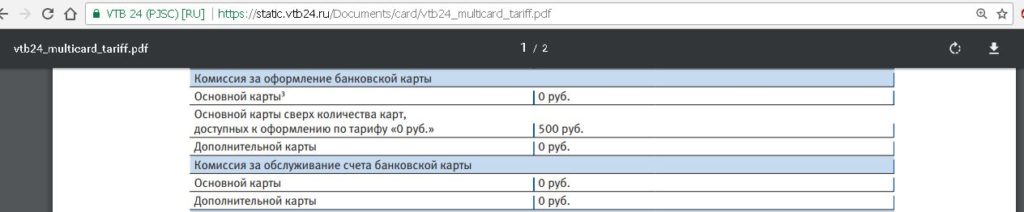

10 Кредитная «Мультикарта».

В рамках пакета «Мультикарта» можно открыть кредитные карты. Плата за выпуск и обслуживание не взимается:

На кредитные карты также распространяется одна бонусная категория на выбор (у дебетовых и кредитных «Мультикарт» будет действовать одинаковая бонусная категория):

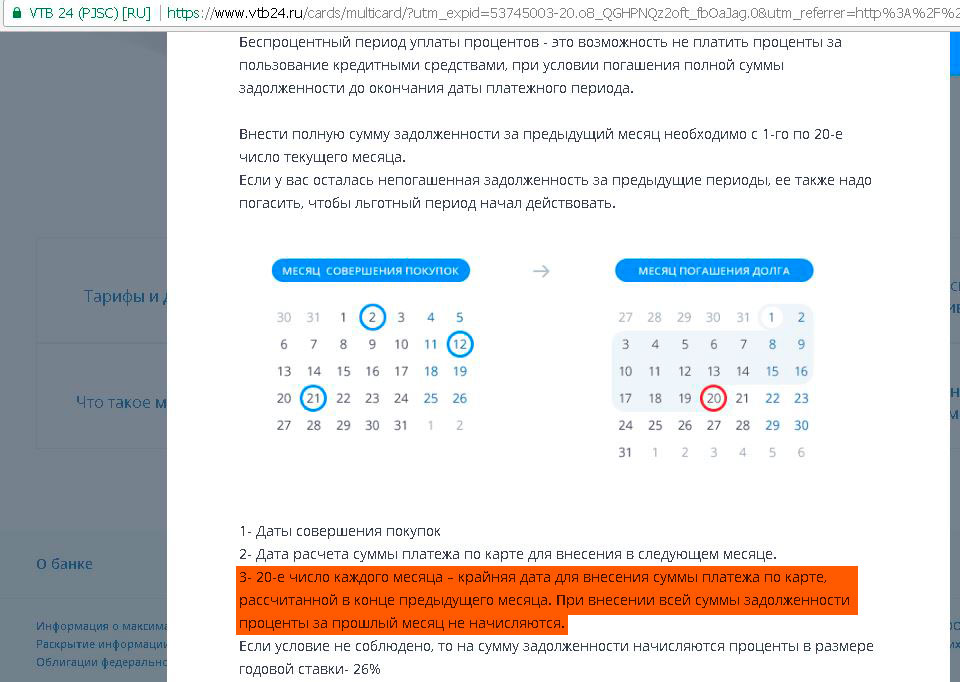

У кредиток «ВТБ» честный грейс до 50 дней. Расчётный период – календарный месяц, платежный период с 1 по 20 число месяца, следующего за расчётным:

За снятие нала за счёт кредитных средств предусмотрена комиссия в 5,5%, минимум 300 руб. Вылета из грейса при этом не происходит:

UPD: 23.09.2018

C 3 сентября 2018 «ВТБ» выдает новым клиентам кредитные «Мультикарты» не с честным грейсом до 50 дней, а с нечестным грейсом до 101 дня.

Механизм льготного периода на новой «Мультикарте» один в один как на кредитке «Альфы» «100 дней без процентов». С момента проведения по счету первой покупки начинается длинный грейс-период в 101 день, внутри длинного грейса нужно вносить минимальные платежи (3% от суммы задолженности) до 20-го числа каждого месяца, а к 101 дню вывести «Мультикарту» в ноль. При списании следующей покупки начнется новый длинный грейс в 101 день:

У тех, кто оформлял кредитную «Мультикарту» до 03.09.2018, сохраняется старый механизм честного грейса до 50 дней.

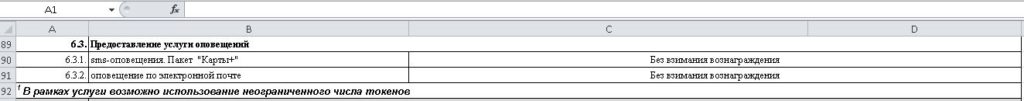

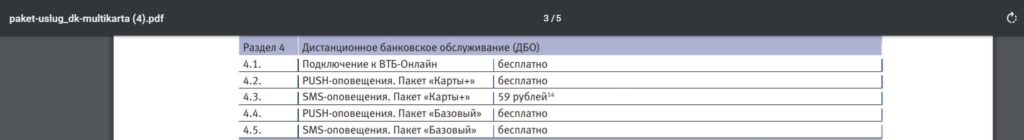

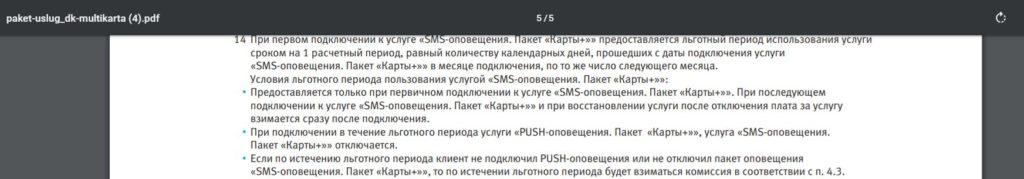

11 Бесплатное смс-информирование.

В пакет услуг «Мультикарта» входит бесплатное смс-информирование:

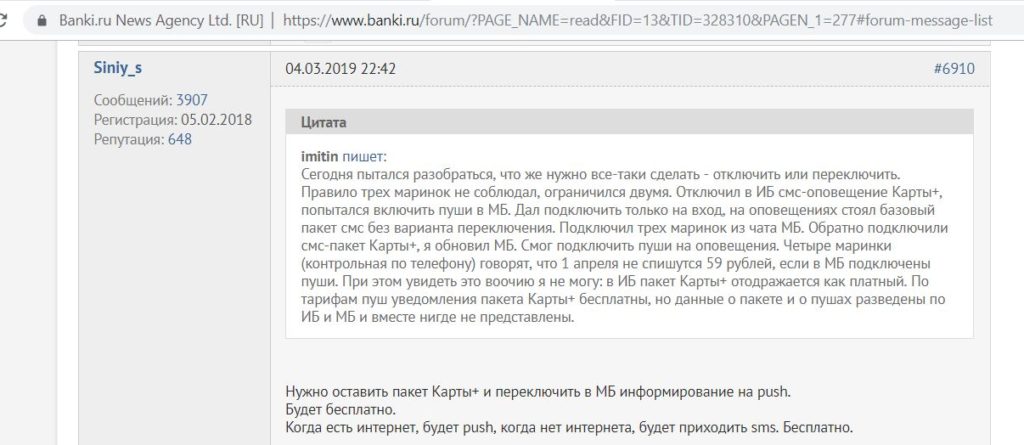

UPD: 08.03.2019

Пакет смс-информирования «Карта+», на котором приходят смс-оповещения о приходных и расходных операциях по карте, становится платным (кроме льготного месяца с момента подключения), 59 руб./мес. Бесплатными остаются только push-уведомления.

Небольшой лайфхак: если при подключенном пакете «Карта+» в мобильном приложении включить push-уведомления, а потом удалить мобильное приложение, то вместо push будут приходить бесплатные смс.

12 Надёжность.

Думаю, риск отзыва лицензии у «ВТБ» принадлежащего системообразующему «ВТБ», стремится к нулю. Объединение «ВТБ» и «ВТБ» запланировано на конец 2017:

13 Участник системы быстрых платежей.

С «Мультикарты» можно отправить (и получить) бесплатные переводы по номеру телефона в другие банки, которые также подключились к Системе быстрых платежей. Подробнее о СБП можно почитать тут.

Мультикарта от ВТБ. Недостатки

Мультикарта от ВТБ. Недостатки

1 Требование к обороту.

Основным недостатком «Мультикарты» является требование большого оборота трат для получения всех плюшек карты. Если траты по всем картам меньше 75 000 руб./мес., то целесообразность использования «Мультикарты» под вопросом.

2 Комиссия при работе с кассой.

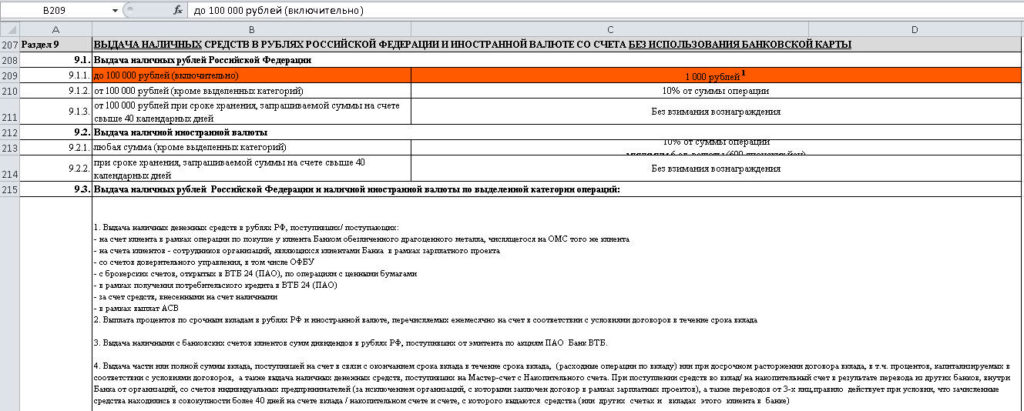

«ВТБ» активно борется за сокращение операций через кассу без использования карты. Например, если вы захотите снять со счёта без использования карты до 100 000 руб., а при этом в отделении есть рабочие банкоматы, и ваша карточка вполне исправна, то придётся раскошелиться на комиссию в 1000 руб.

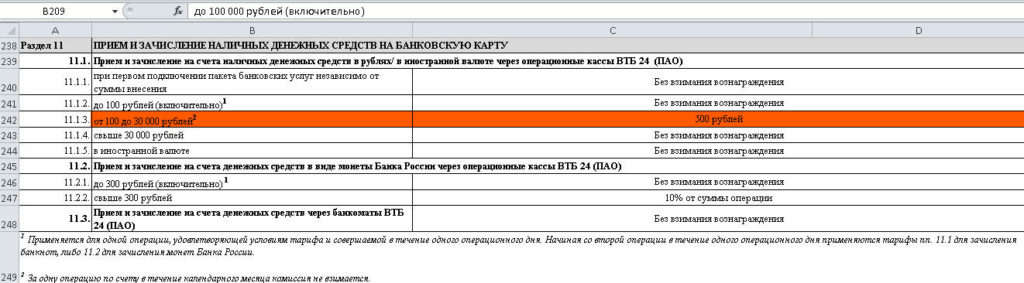

За внесение на счёт без карты от 100 руб. до 30 000 руб. в «ВТБ» предусмотрена комиссия в 500 руб. (без комиссии так можно сделать только один раз за месяц):

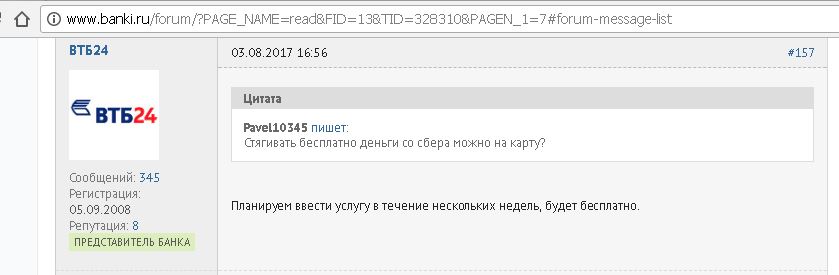

3 Карточки «ВТБ» не умеют стягивать.

Карты «ВТБ» не умеют стягивать денежные средства с других карт без комиссии. Правда, представитель банка уверяет, что скоро «Мультикарта» всё-таки научится бесплатно стягивать с других карточек:

Для пополнения «Мультикарты» «ВТБ» предлагает использовать собственные терминалы и банкоматы.

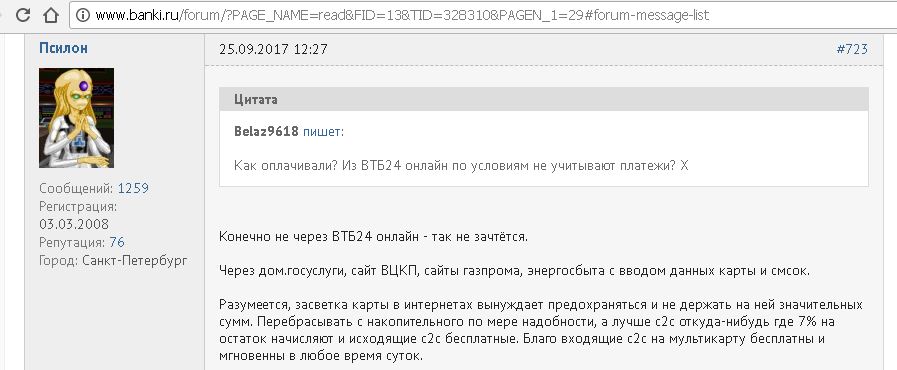

Естественно, «Мультикарту» можно пополнять межбанком. Делать это нужно из кредитных организаций, у которых есть бесплатный межбанк.

UPD: 27.09.2017

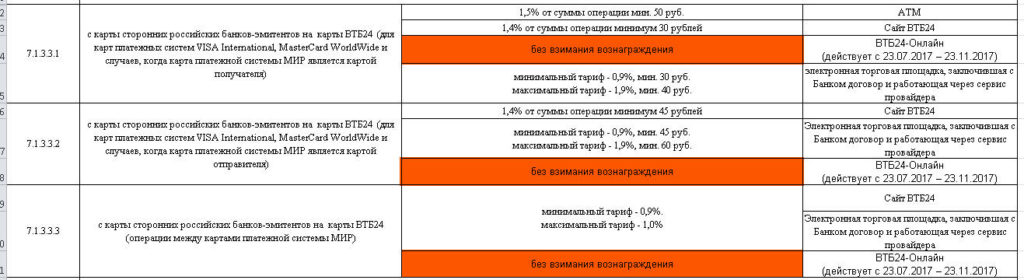

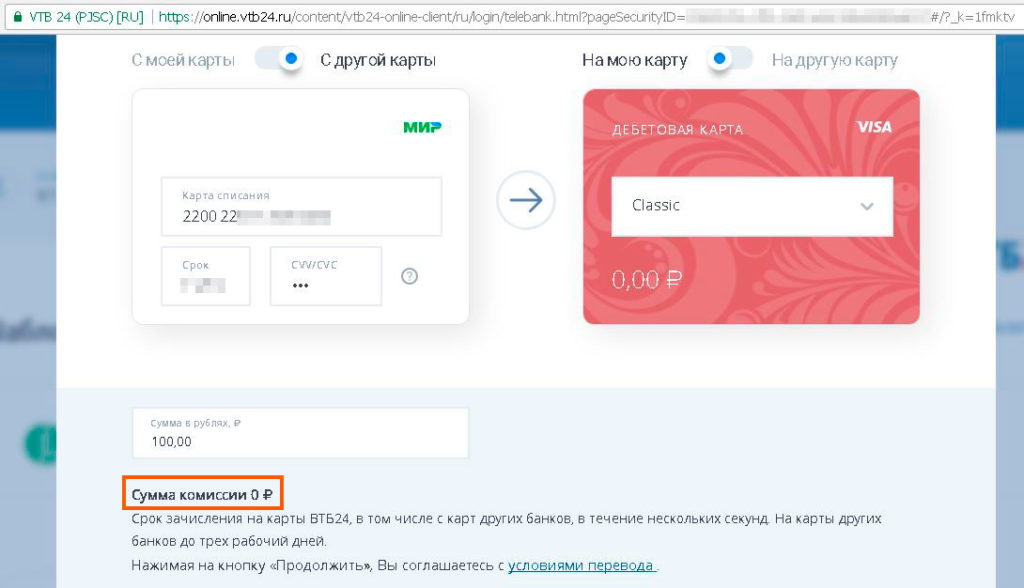

«Мультикарта» научилась стягивать, т.е. теперь её можно пополнять с карт других банков без комиссии (важно только убедиться, что карта-донор не берет комиссию за подобные операции) с помощью интернет-банка «ВТБ».

В тарифах, правда, написано, что бесплатное С2С-пополнение карт «ВТБ» пока действует только до 23.11.2017. Будем надеяться, что банк продлит данную возможность:

Обратите внимание, что «Мультикарта» умеет стягивать без комиссии не только с карт Visa и MasterCard, но и с карточек платежной системы МИР.

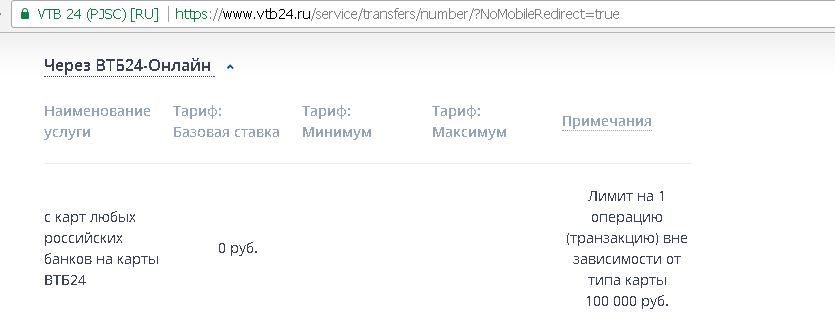

Лимит одной операции ограничен 100 000 руб.:

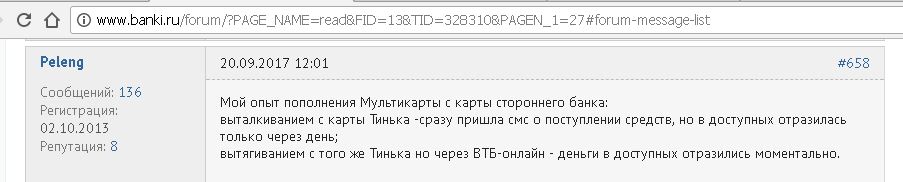

С2С-пополнение с помощью сервиса в интернет-банке «ВТБ» обрабатывается почти мгновенно, деньги сразу доступны для покупок и переводов, технического овердрафта не возникает:

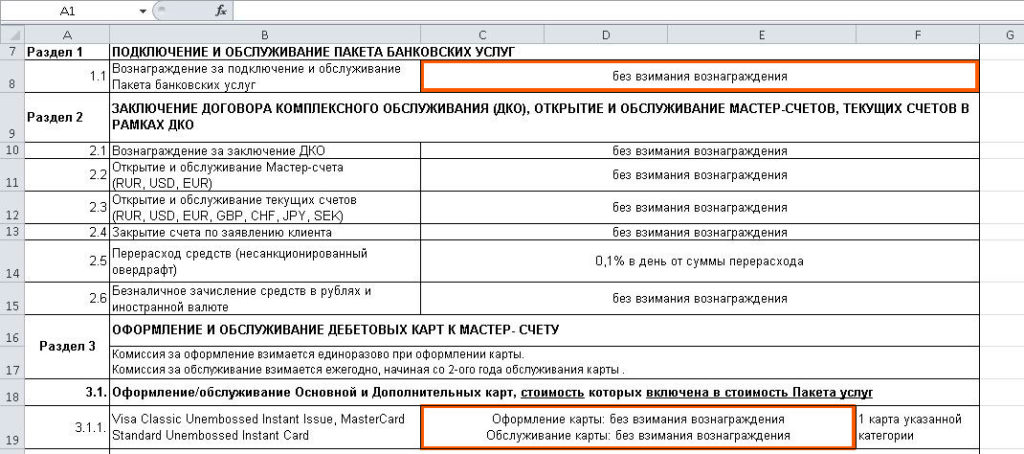

Если вам нужна карточка, которая умеет бесплатно стягивать с карточек МИР, но «Мультикарту» вы открывать не хотите, у «ВТБ24» есть бесплатный пакет услуг «Базовый», к которому выдают бесплатную неименную карточку (Visa Classic или MasterCard Standard). Она тоже умеет стягивать без комиссии с карт других банков и также, как и «Мультикарта», не берет комиссию, когда стягивают с неё:

UPD: 27.12.2017

Бесплатное С2С-пополнение карт «ВТБ» теперь действует без ограничения по сроку.

4 Использование «антиотмывочного» закона (115-ФЗ).

Уже ставшие привычными пункты, согласно которым банк может отказать в проведении операции, заблокировать карту, запросить документы, у «ВТБ» также имеются.

Вывод

Вывод

У «ВТБ» получился неплохой продукт. Однако подойдет он только для клиентов, которые способны поддерживать месячный оборот трат в размере 75 000 руб. «Мультикарта» требует безоговорочной любви использования в качестве основной карты, иначе большого смысла в ней нет.

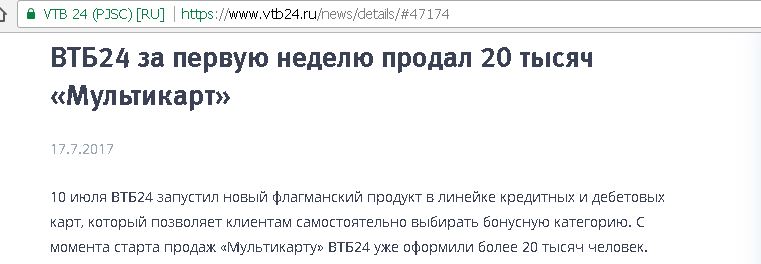

За первую неделю после запуска «Мультикарты» было выдано уже более 20 000 карт:

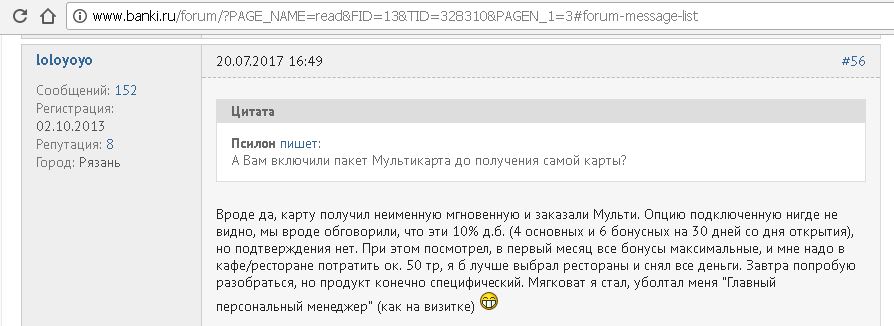

Правда, судя по некоторым отзывам, не все клиенты знали о тонкостях «Мультикарты», когда поддались на уговоры оформить данный продукт:

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.