Обновлено 16.04.2025.

У «АТБ Банка», помимо довольно интересной «Универсальной» кредитной карты (с грейсом 120-180 дней, кэшбэком 1-7% и возможностью бесплатной обналички заёмных денег в грейс), есть ещё неплохая дебетовая «АТБ Карта» с кэшбэком 7-10%, которая в том числе может иметь платёжную систему UnionPay.

Вот как выглядит реклама дебетовки «АТБ» на сайте банка:

Сегодня мы подробно рассмотрим карту МИР (иногда из старых запасов вместо неё могут дать моменталки Visa с такими же условиями), а потом уже возьмёмся за карту китайской платёжной системы.

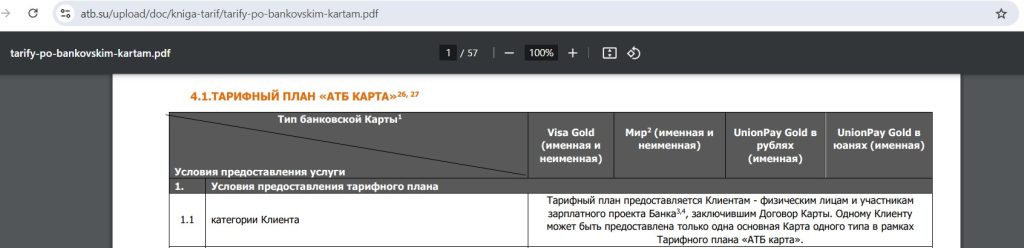

То, что «АТБ Карта» может быть UnionPay, банк, кстати, не особо афиширует. Узнать об этом можно только из тарифных сборников.

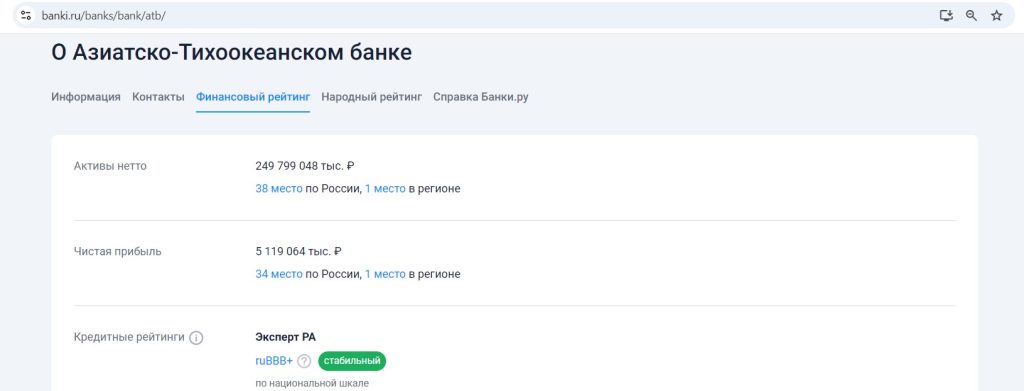

«АТБ Банк» — это довольно крупная кредитная организация, занимает 38-е место по России по размерам активов нетто. С октября 2021 года 100% акций принадлежит ТОО «Пионер Кэпитал Инвест» (Казахстан).

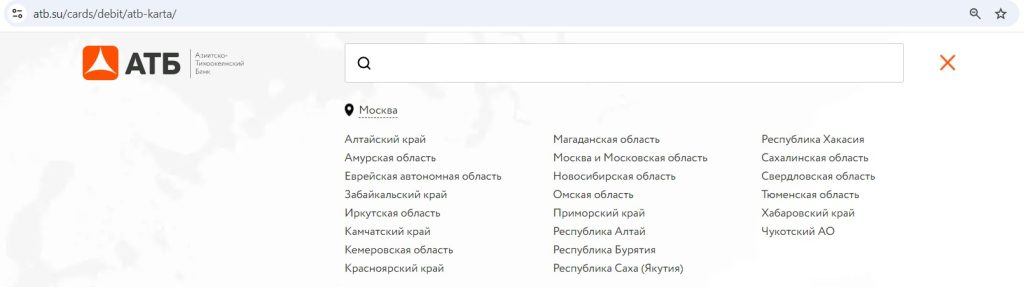

Банк представлен во многих регионах неевропейской части страны (в европейской части отделения есть только в Москве), куда многие другие кредитные организации не добираются.

Клиентом банка можно стать в том числе дистанционно с помощью Единой Биометрической Системы (ЕБС), подробнее тут.

Правда, сейчас в этом разделе висит баннер, что проводятся «регламентные работы».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

АТБ Карта МИР от АТБ. Особенности

АТБ Карта МИР от АТБ. Особенности

1 Бесплатный выпуск и обслуживание.

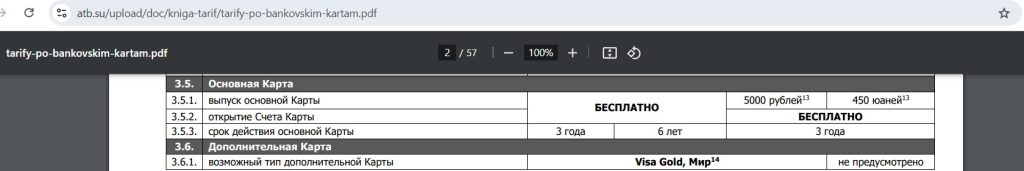

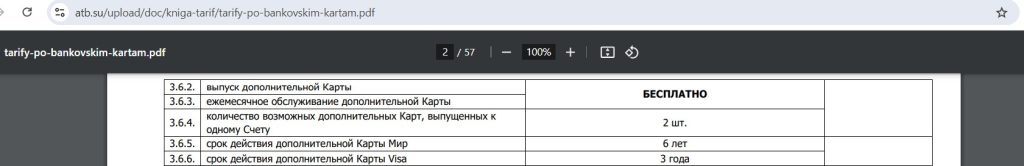

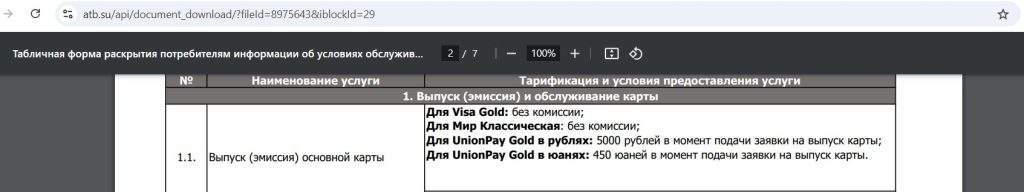

Выпуск и обслуживание дебетовой «АТБ Карты» платёжной системы МИР(Visa) бесплатны без условий. Перевыпуск карты по любой причине бесплатен. Допки тоже бесплатны (максимум 2 шт.).

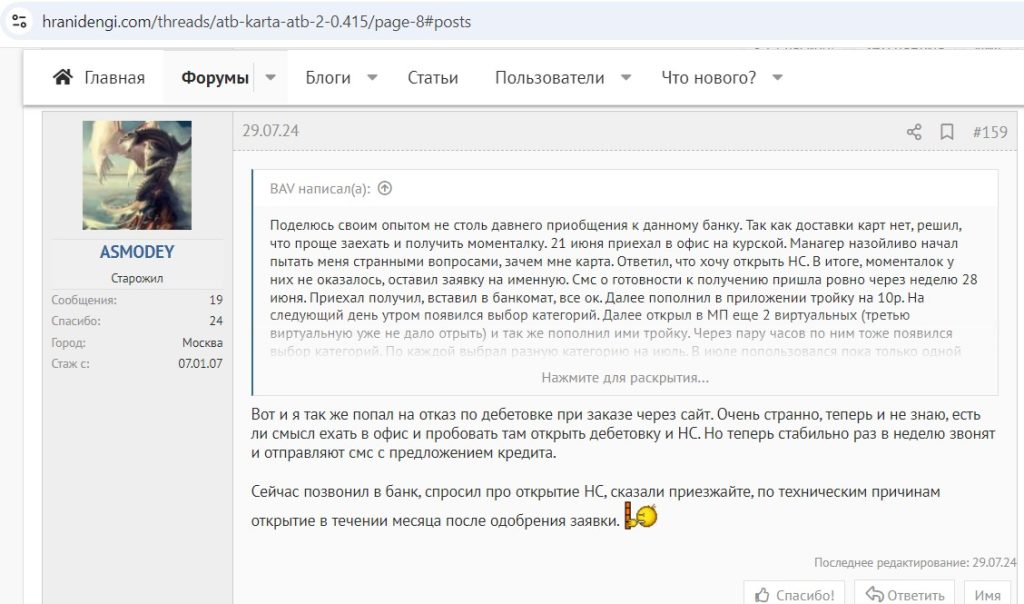

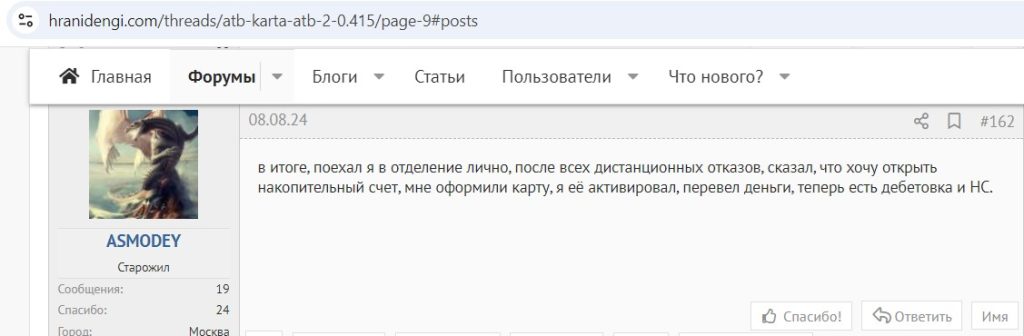

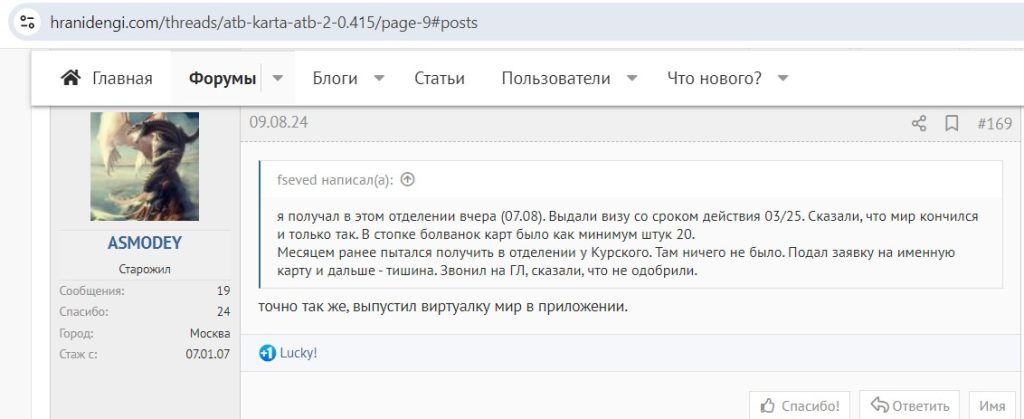

Онлайн-заявка на карту ничего не даёт, доставки нет (иногда даже высвечивается сообщение об отказе в выдаче карты, хотя в отделении её можно спокойно получить):

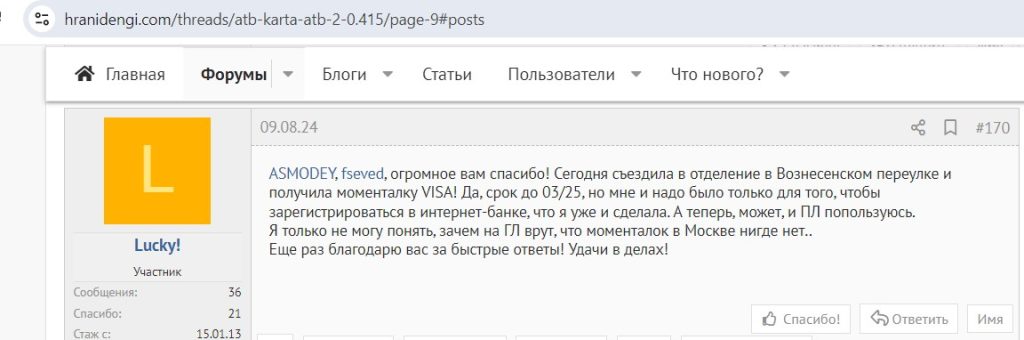

Карта может быть как неименной, так и именной. При этом встречается много отзывов о том, что в отделениях напряжёнка с неименным пластиком.

Действующие клиенты банка в приложении могут выпустить бесплатную виртуальную «АТБ Карту» с такими же условиями (не больше 2-х).

Есть странные отзывы о том, что банк почему-то иногда отказывает в выдаче своей дебетовой карты даже при непосредственном обращении в офис. В чем причина — мне непонятно, а сам банк никаких подробностей не разглашает:

5000 руб. + сертификат на 1500 руб. за бесплатный брокерский счёт в «Альфа-Банке», 2000 руб. за вечно бесплатную Tinkoff Platinum, 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1000 руб. за бесплатную «МТС Деньги», сертификат на 1000 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», 1000 руб. за бесплатную дебетовую карту «ВТБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», 1000 баллов + сертификат на 1000 руб. за карту «Газпромбанка» с кэшбэком 35%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

2 Кэшбэк 7-10%.

У «АТБ» по бесплатной дебетовой «АТБ Карте» с 01.06.25 будет действовать новая бонусная программа.

Можно будет выбирать 3 любимых категории с кэшбэком 5% (либо 2 с кэшбэком 5% и 1% на остальные покупки). При получении зарплаты на карту ставка кэшбэка в повышенных категориях будет 7%.

Общий список категорий, из которого будут предлагать несколько для выбора любимых, расширится до 41 шт. (+ кэшбэк на всё).

Месячный лимит вознаграждения прежний — 3000 баллов/5000 баллов (для зарплатников). Баллы переводятся в деньги по курсу 1:1.

Выбор на май (ещё будет действовать прежняя бонусная программа) нужно успеть сделать в апреле (маркетплейсов, кстати, в этот раз нет).

Информация ниже относится к прежней бонусной программе, которая действует до 01.06.25.

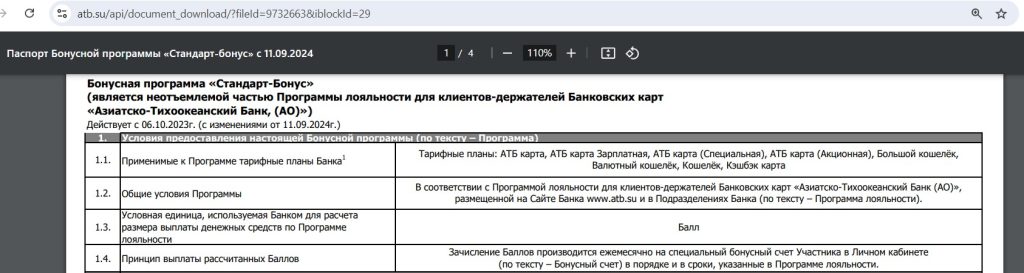

Бонусная программа по дебетовой «АТБ Карте» называется «Стандарт-Бонус».

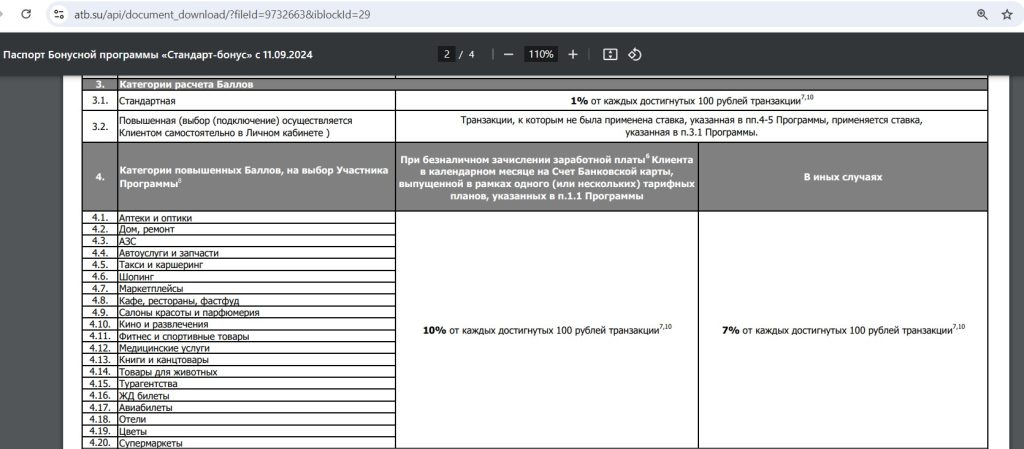

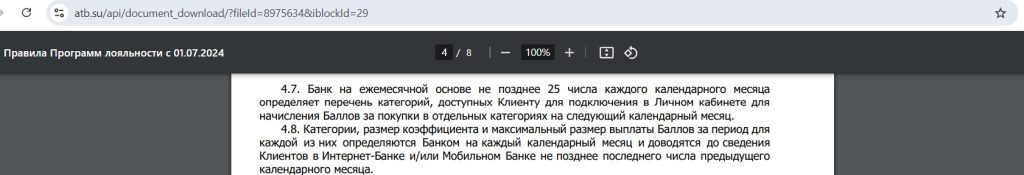

Ежемесячно с 25-го числа можно выбирать одну любимую категорию с 7% кэшбэка на следующий месяц (либо с 10% кэшбэка, если на карту поступает зарплата) из 10 предложенных, за остальные покупки положен 1% кэшбэка:

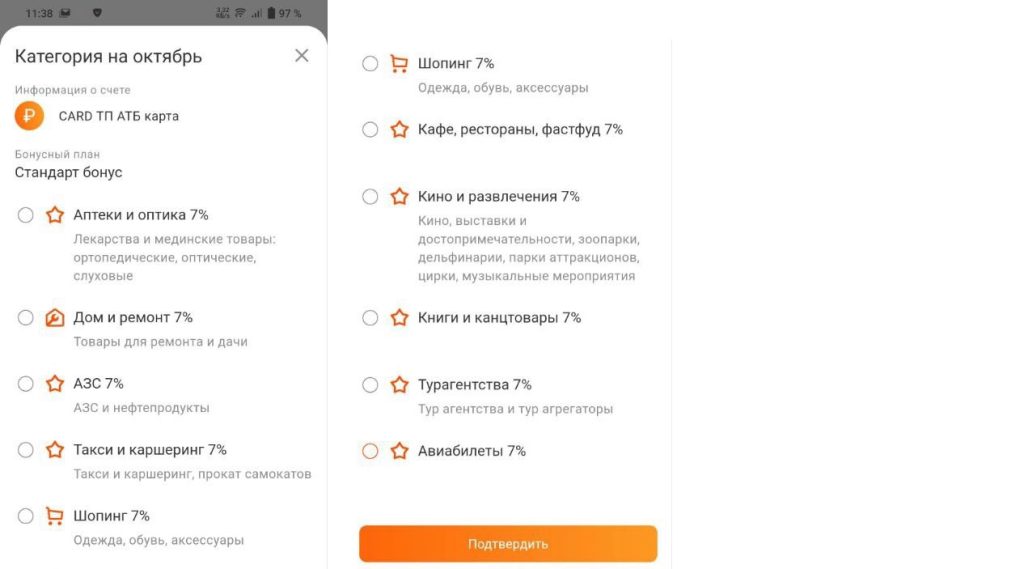

На октябрь, например, доступен выбор из следующих категорий:

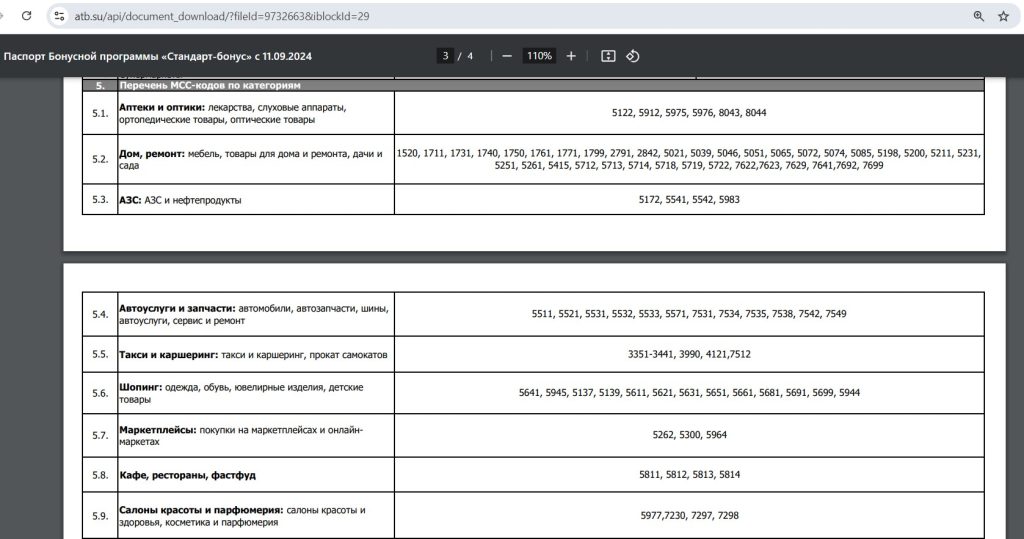

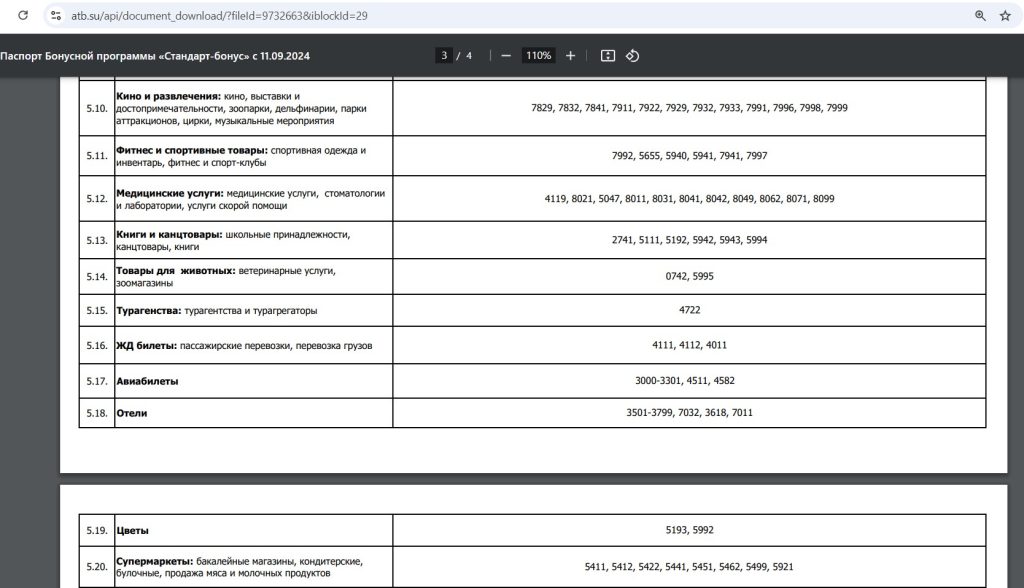

Общий список, из которого банк предлагает категории, состоит из 20 шт. (среди них есть очень интересные, например, «Маркетплейсы», «Дом и ремонт», «Автоуслуги и запчасти», «Медицинские услуги», «ЖД билеты»,«Авиабилеты», «Супермаркеты»):

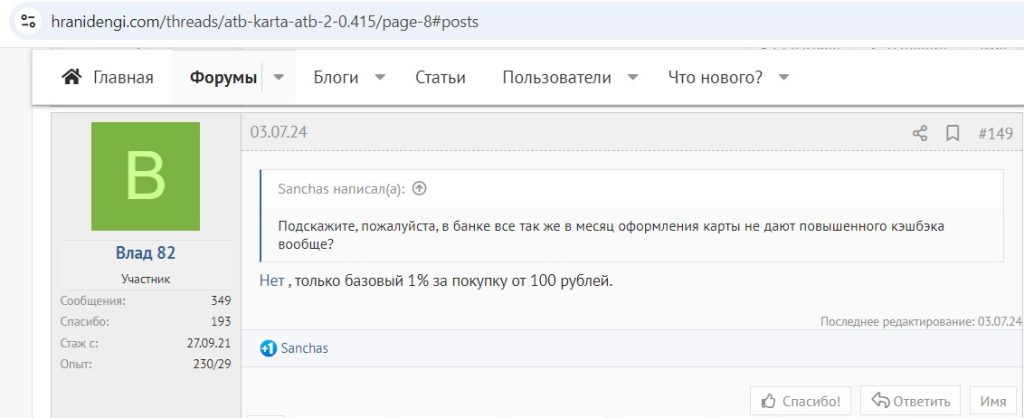

Категории на следующий месяц не пролонгируются, так что до начала месяца нужно обязательно сделать свой выбор (если его не сделать, то целый месяц не будет категории с повышенным кэшбэком, поскольку выбранная категория начинает работать только со следующего месяца. По этой же причине в месяц получения карты повышенного кэшбэка нет).

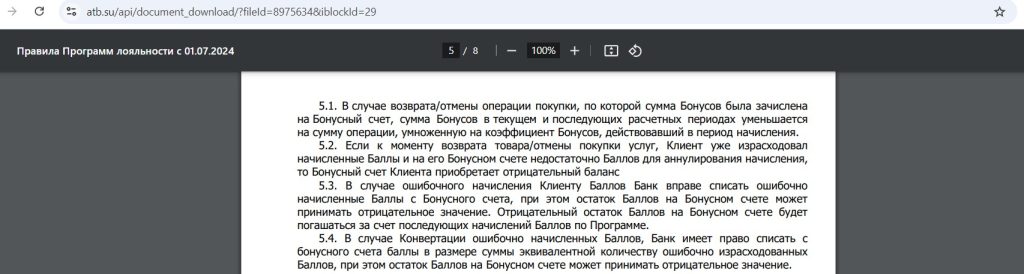

При возвратах начисленный кэшбэк отберут (баллы для этого посчитают по тому коэффициенту, который действовал для категории покупки на момент её совершения):

Вознаграждение начисляется баллами за каждые полные 100 руб. покупки:

Для выплаты кэшбэка оборот трат должен быть от 5000 руб./мес. (складываются каждые полные 100 руб. каждой покупки не из списка исключений, т.е. фактически оборот трат из-за округлений должен быть чуть больше 5000 руб./мес.):

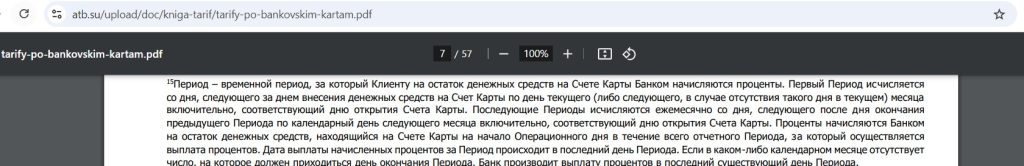

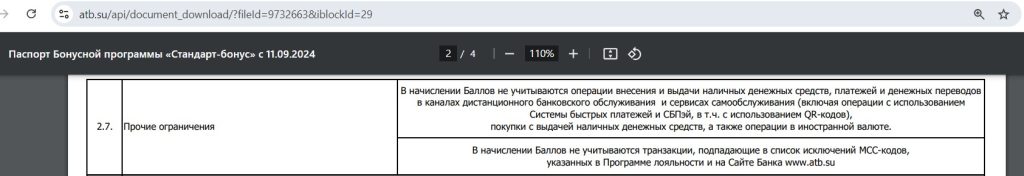

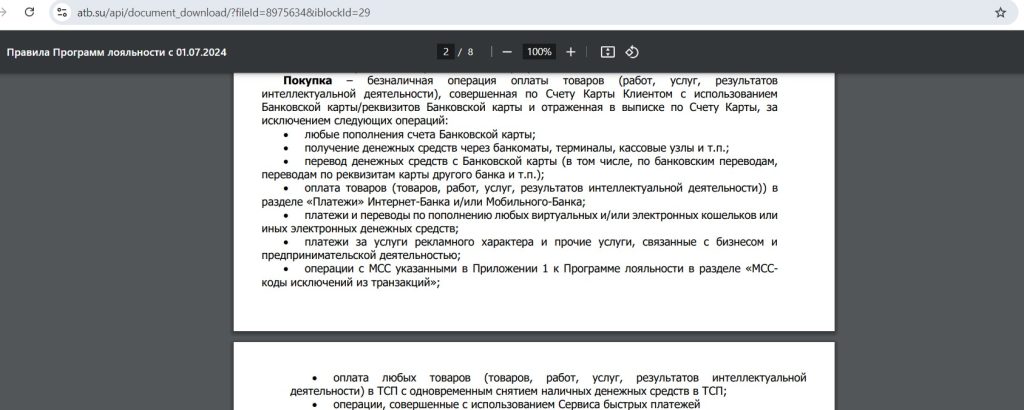

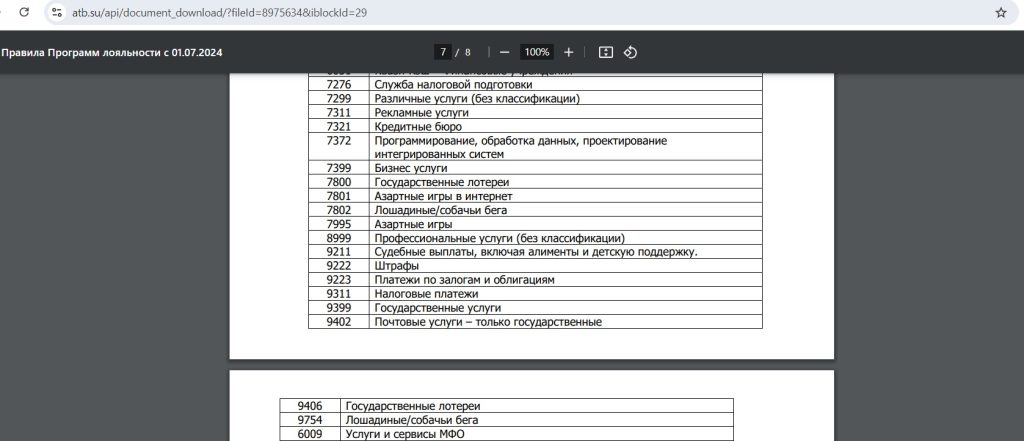

Список исключений для кэшбэка стандартный, за покупки через СБП вознаграждение также не положено:

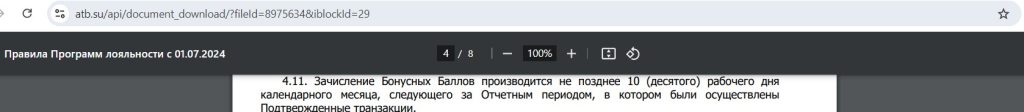

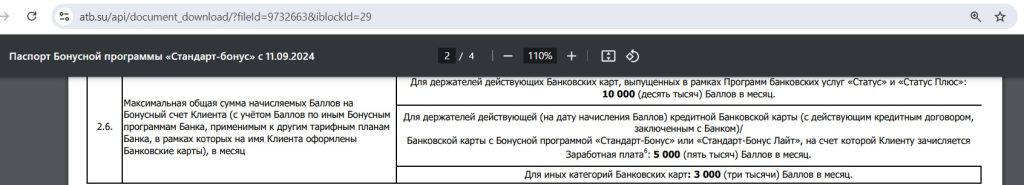

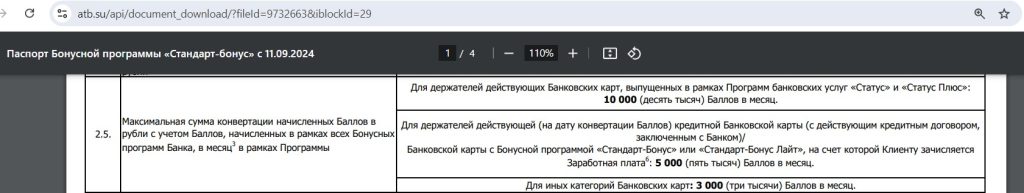

Месячный лимит кэшбэка (считается по датам авторизации) — 3000 баллов (он общий для всех дебетовых карт клиента), при зачислении зарплаты или наличии кредитной «Универсальной карты» — 5000 баллов, у премиальных клиентов (с пакетами «Статус» и «Статус Плюс») — 10 000 баллов. Вознаграждение начисляется до 10 рабочего дня следующего месяца:

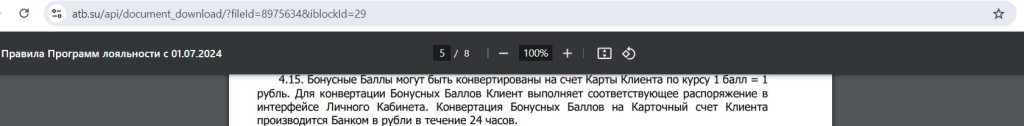

Баллы можно перевести в деньги по курсу 1 балл=1 руб., при этом имеется лимит для перевода баллов в рубли (3000 баллов/мес. для всех, 5000 баллов для тех, кто получает зарплату на карту и 10 000 баллов/мес. для премиальных клиентов). Срок годности баллов — 6 месяцев:

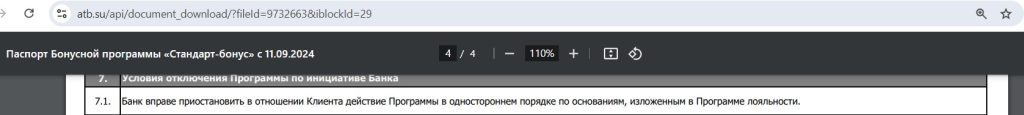

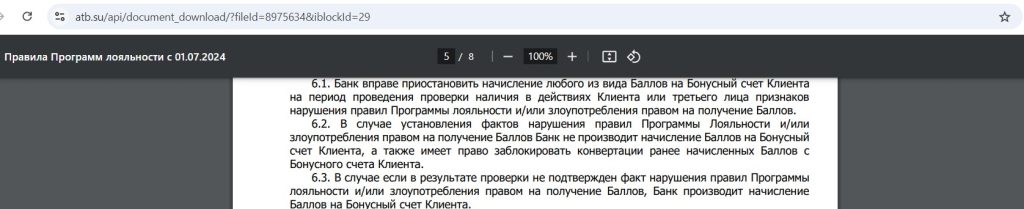

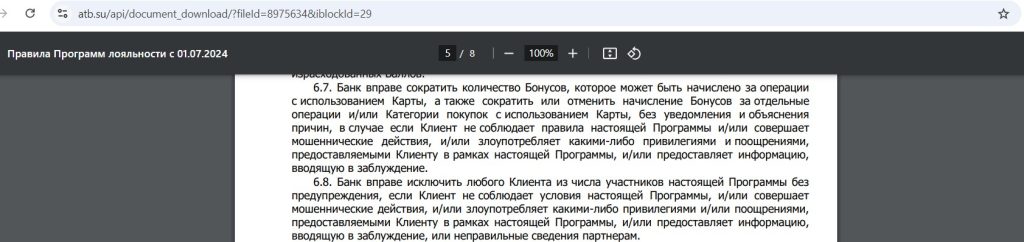

В бонусной программе «АТБ Банка» нет чёткого запрета делать покупки только в повышенных категориях, но банк в общих формулировках оставил за собой право не выплачивать кэшбэк в случае злоупотребления бонусной программой:

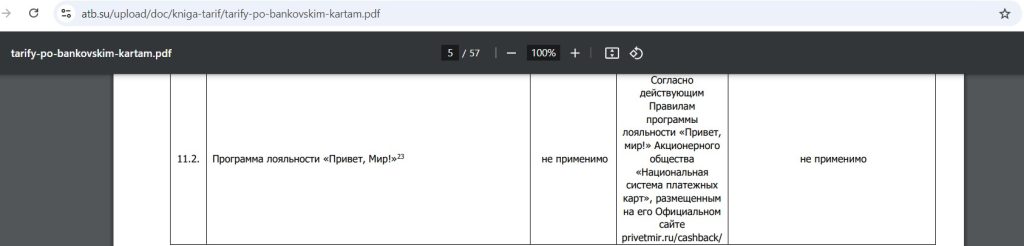

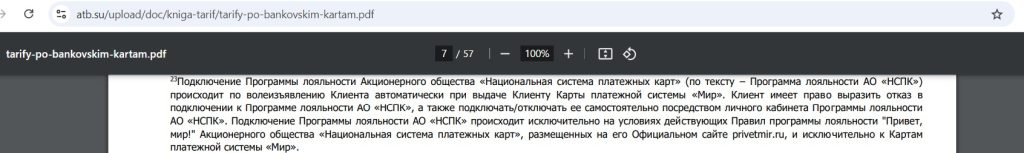

Карты МИР «АТБ Банка» участвуют в бонусной программе от НСПК МИР, при этом в документах написано, что подключение карт к программе происходит автоматически (на всякий случай, лучше перепроверить на сайте vamprivet.ru). Иногда дополнительный кэшбэк от НСПК бывает довольно неплохим, самые выгодные предложения я собираю тут.

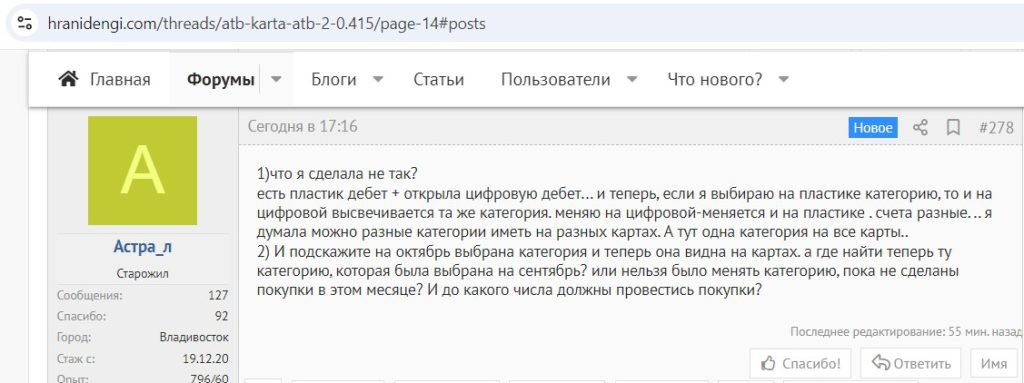

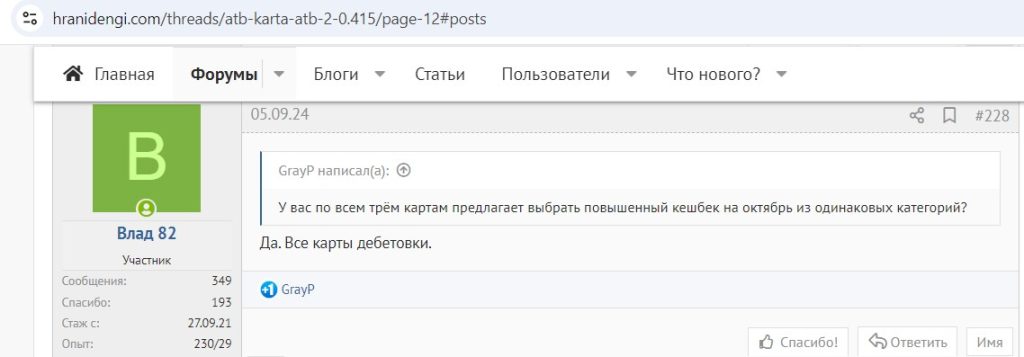

Раньше когда деревья были большими «АТБ» позволял выбирать любимую категорию для каждой «АТБ Карты» клиента (а он мог иметь пластиковую карту и две виртуалки), при этом лимит кэшбэка в 3000/5000 баллов действовал для каждой карты отдельно.

Сейчас это уже пофиксили, один клиент — одна любимая категория на все имеющиеся дебетовые карты и общий лимит кэшбэка в 3000/5000 баллов/мес.

3 Удобство использования.

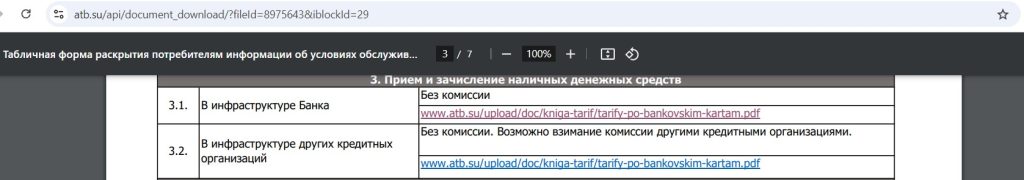

Карту МИР «АТБ Банка» можно бесплатно пополнить в любом банкомате:

Карта умеет стягивать (т.е. пополняться с карт других банков по номеру карты). Однако данные виды переводов с введением бесплатного межбанка и СБП на свои счёта уже мало кто использует:

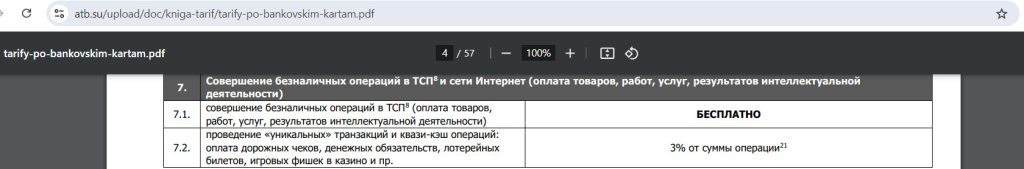

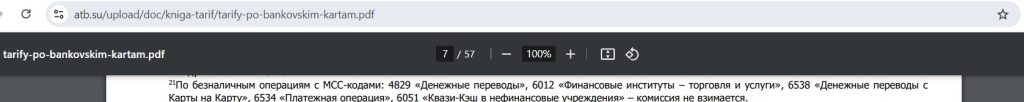

Стягивать с самой «АТБ Карты» бесплатно нельзя, в «АТБ Банке» предусмотрена комиссия за квази-кэш в 3% (МСС 4829, 6012, 6538, 6534, 6051):

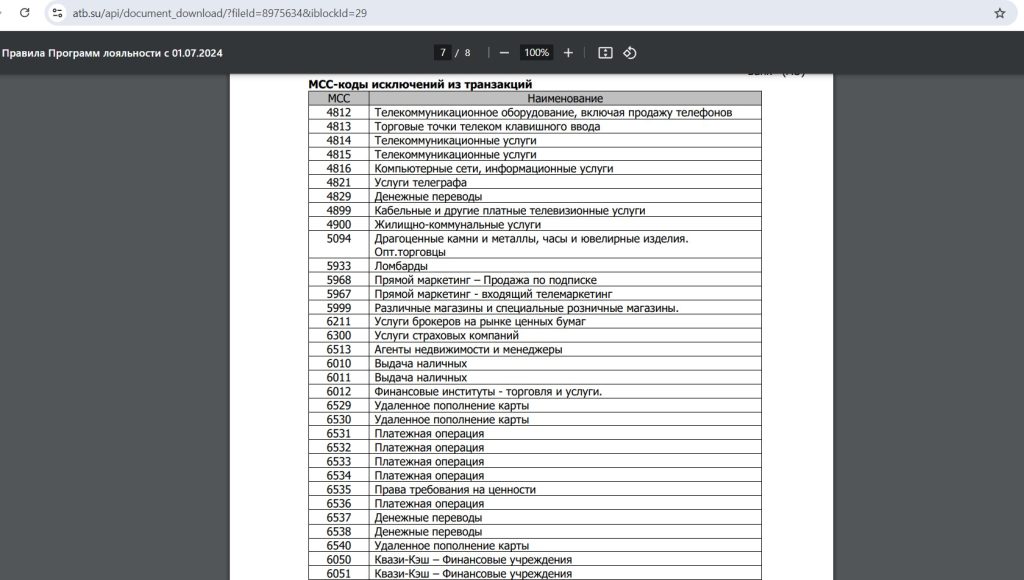

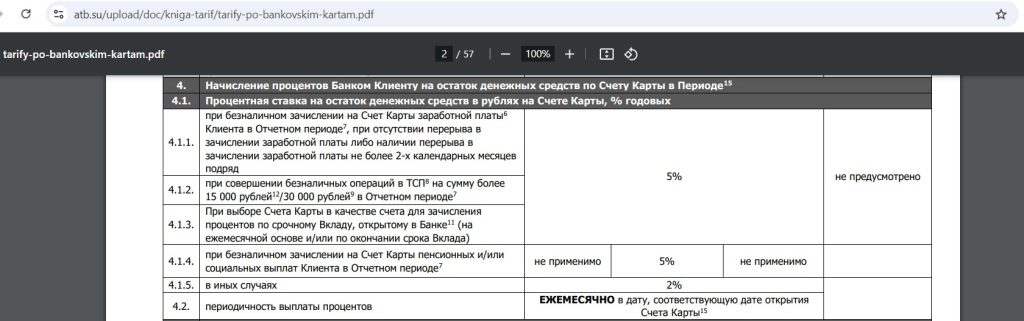

У рублёвых «АТБ Карт» (в том числе UnionPay) есть 5% годовых на ежедневный остаток при покупках от 30 000 руб. за отчётный период, или при зачислении пенсии/зарплаты, или при получении процентов по вкладу на карту (в остальных случаях — 2% годовых):

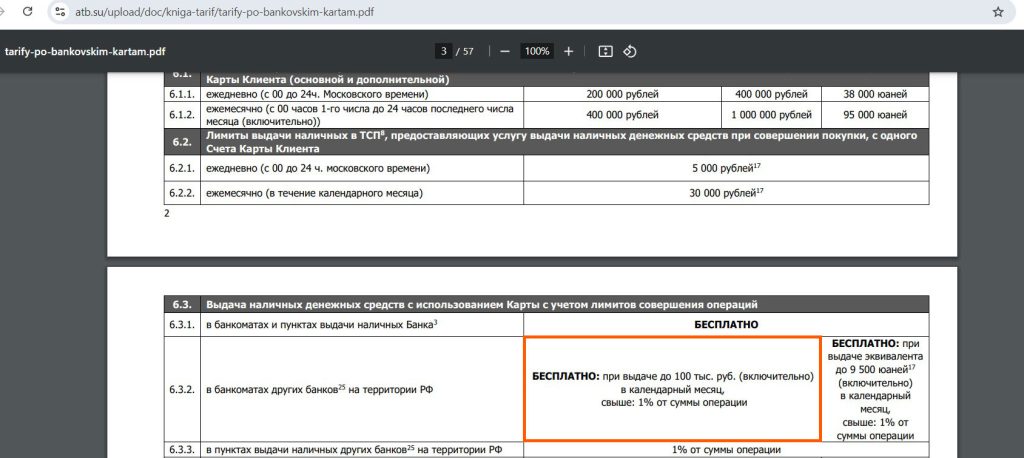

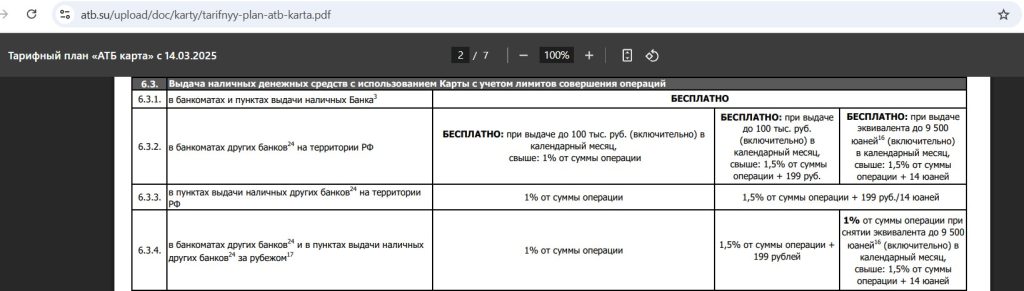

С «АТБ Карты» можно снимать до 100 000 руб./мес. в любых банкоматах без комиссии (на территории РФ):

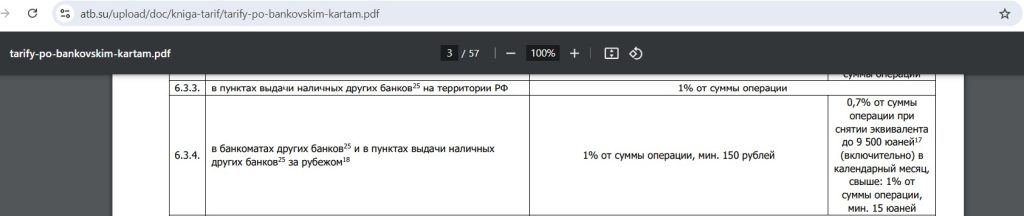

Обналичка за границей для карт МИР стоит 1%, минимум 150 руб. (данная операция возможна в тех странах, где принимают карты МИР):

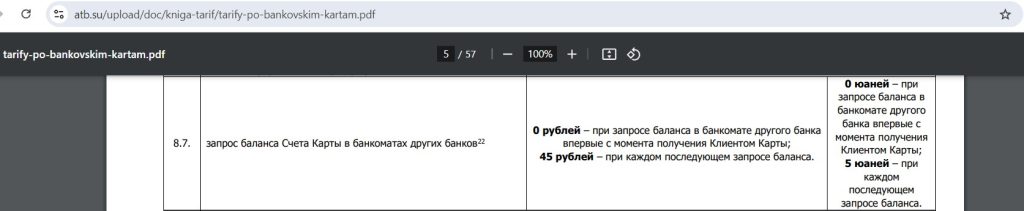

Запрос баланса в сторонних банкоматах платный, стоит 45 руб. (кроме первого раза с момента получения карты).

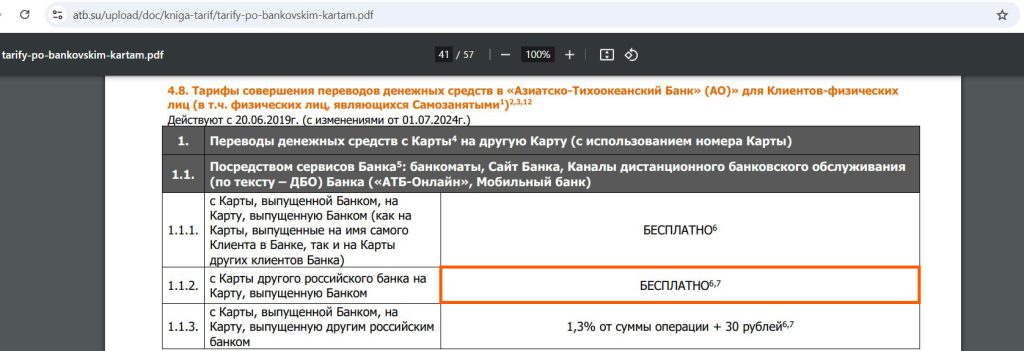

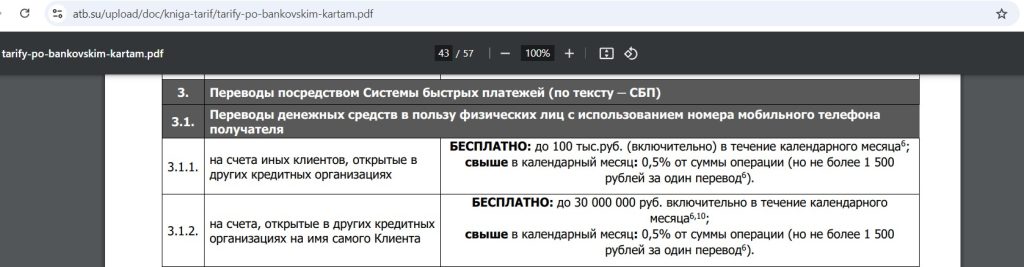

Как и везде, в «АТБ» переводы на свои счета в других банках бесплатны с лимитом до 30 млн руб./мес. На чужие счета бесплатный лимит на переводы через СБП — 100 000 руб./мес.:

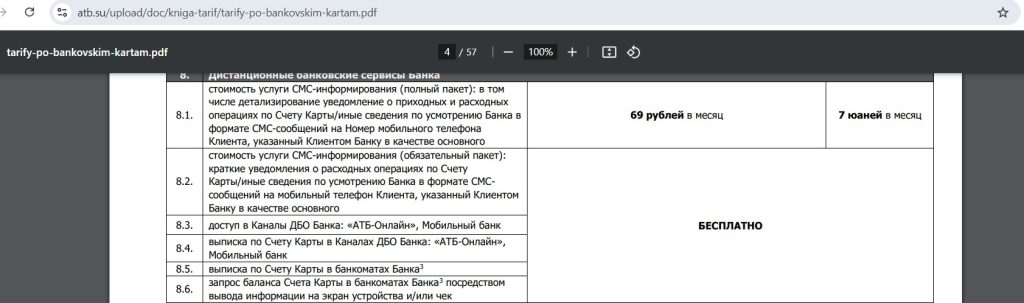

Стоимость полного пакета смс-информирования — 69 руб./мес., но его подключать не обязательно, вполне достаточно бесплатного базового варианта:

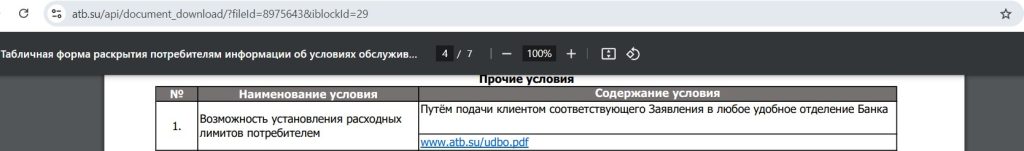

По карте можно установить индивидуальные расходные лимиты на операции, правда, сделать это можно только в офисе:

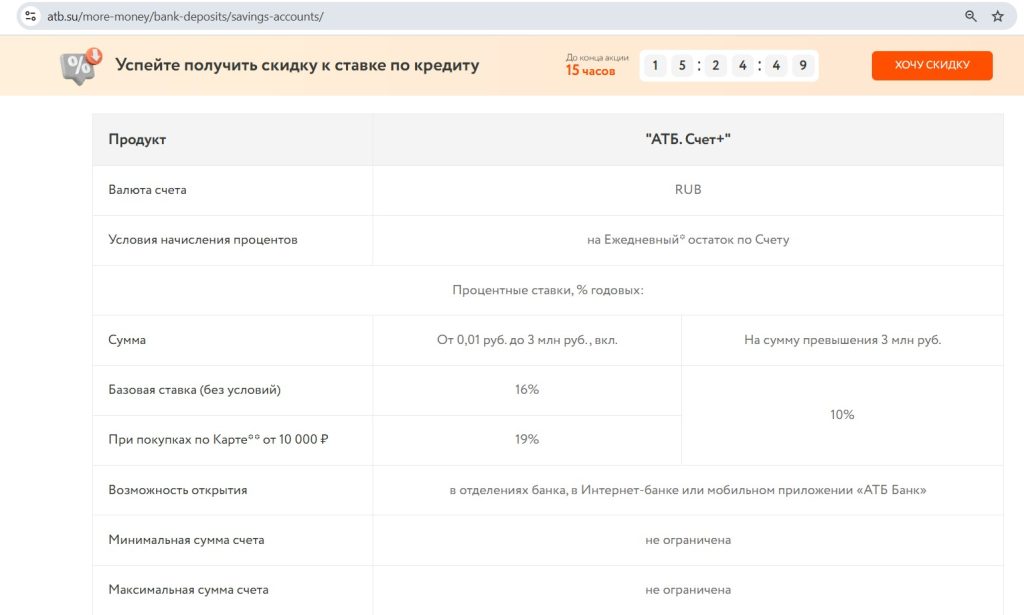

По накопительному «АТБ Счёту+» сейчас предлагают 16% годовых на среднемесячный остаток до 3 млн руб., при тратах по карте от 10 000 руб./мес. будет 19% годовых. На фоне предложений конкурентов данное предложение выглядит середнячком:

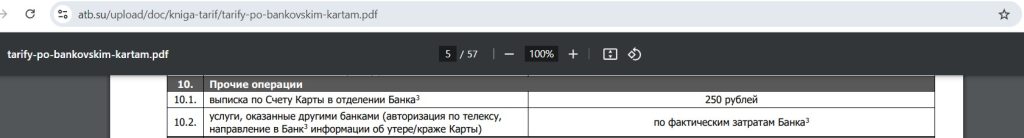

Бумажная выписка по карте в отделении банка почему-то стоит 250 руб.:

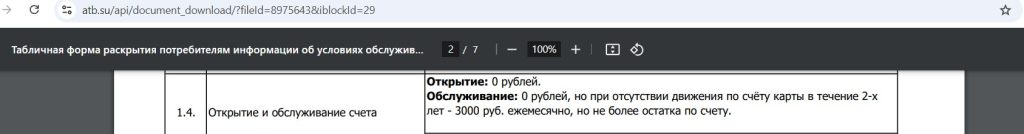

Есть комиссия за бездействие: если по карте 2 года не будет никаких операций, то с неё начнёт списываться по 3000 руб./мес., пока карта не обнулится (в минус не загонят):

АТБ Карта UnionPay от Азиатско-Тихоокенского Банка

АТБ Карта UnionPay от Азиатско-Тихоокенского Банка

На данный момент осталось всего 4 банка, которые выпускают карты UnionPay: «Газпромбанк», «Россельхозбанк», «Примсоцбанк» и как раз «АТБ».

Отправляясь за границу, лучше для подстраховки взять с собой карты UnionPay разных эмитентов, т.к. в любой момент карта того или иного банка может перестать работать из-за новых санкций.

О выгодности речь даже не идёт, если карта работает за границей — это уже огромный плюс :)

На сайте платёжной системы unionpayintl.com заявлено, что операции по картам UnionPay доступны в 181 стране мира, включая Турцию, Индонезию, ОАЭ, Вьетнам, Таиланд, Мальдивы и др.

В каждой стране есть свои особенности, узнать о которых можно только из практики, к тому же изменения проходят постоянно. Некоторые ориентиры о работе российских карт по конкретным странам на основе отзывов можно найти на этом сайте.

В России карты UnionPay принимаются в большинстве торговых точек офлайн, а вот онлайн расплатиться ими можно в очень небольшом количестве магазинов (например, в OZON, на сайте РЖД, Аэрофлота, в сервисе «Яндекс Go» и др.).

В любую зарубежную поездку, помимо банковской карты, нужно обязательно брать с собой наличные (доллары/евро), мало ли какие могут быть накладки, а с российскими картами UnionPay они случаются нередко.

К тому же иностранные банки могут самостоятельно ограничивать приём российских карт, даже если со стороны самой платёжной системы UnionPay ограничений нет. Однако если одна банковская сеть в стране отказалась обслуживать карты, это не значит, что другая в этой же стране поступит так же.

Итак, «АТБ Карта» может иметь платёжную систему UnionPay. Карты именные, онлайн-заявка не реализована, так что для их получения понадобится два визита в офис.

Выпуск карты UnionPay Gold «АТБ» в рублях стоит 5000 руб., в юанях — 450 юаней.

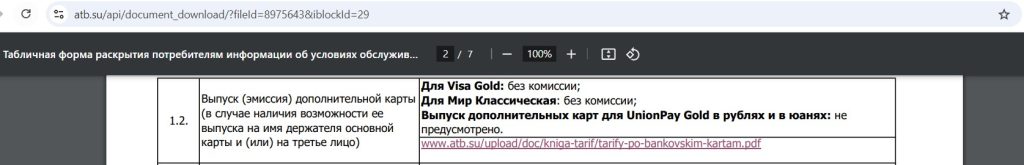

Дополнительные карты к UnionPay не предусмотрены:

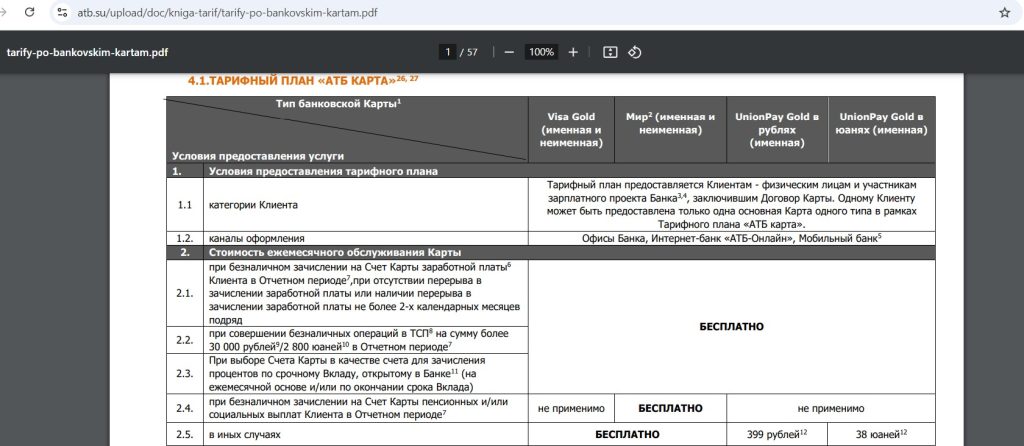

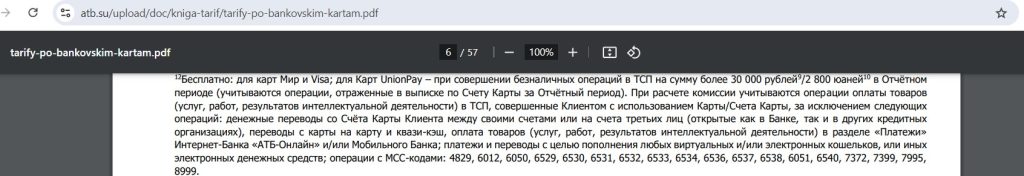

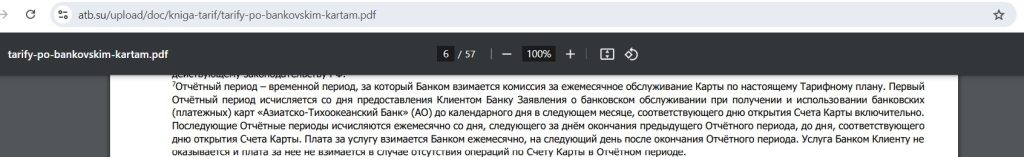

Обслуживание карт бесплатно при выполнении любого условия на выбор (иначе обслуживание рублёвой UnionPay стоит 399 руб./мес., юаневой — 38 юаней в месяц).

– Безналичный оборот трат в отчётный период (с даты получения по соответствующую дату в следующем месяце) от 30 000 руб./2800 юаней (кроме списка исключений, он короче, чем для кэшбэка);

– Зачисление зарплаты на карту (от юрлиц и ИП, в назначении платежа должно быть чётко указано, что это именно зарплата);

– Отсутствие операций по счёту;

Обналичка в банкоматах за границей для рублёвой UnionPay стоит 1,5% плюс 199 рублей (лимит 400 тыс. руб./день и 1 млн руб./мес.), по картам в юанях — 1% от суммы операции при снятии эквивалента до 9 500 юаней в месяц, свыше — 1,5% от суммы операции + 14 юаней (лимит 38 000 юаней/день и 95 000 юаней/мес.).

В пунктах выдачи наличных с карт UnionPay от «АТБ» за границей деньги не снять:

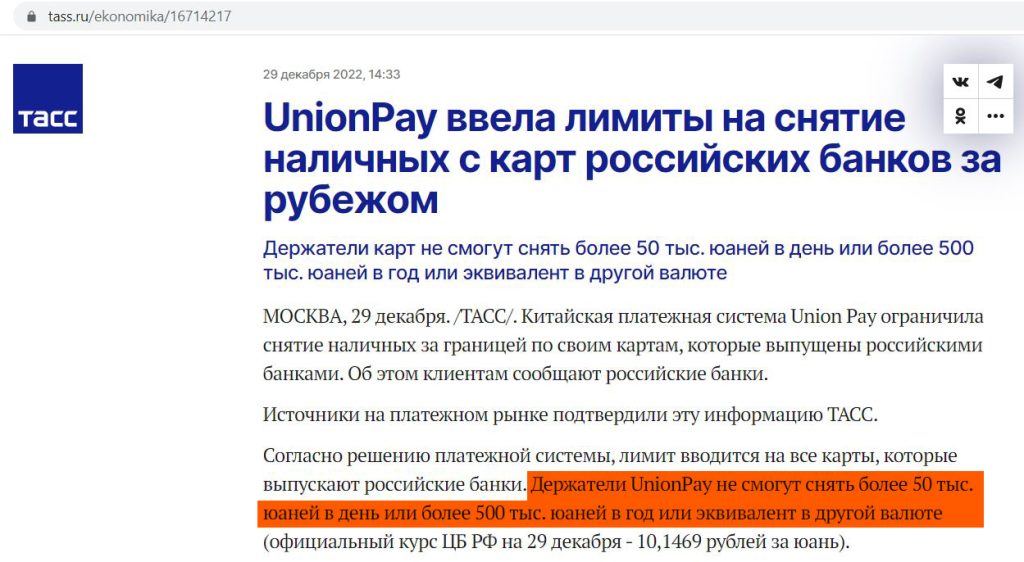

Также действует лимит на обналичку от платёжной системы UnionPay — 500 000 юаней в год (или эквивалент данной суммы в других валютах по курсу UnionPay).

Пополнить юаневую карту юанями можно безналичным переводом или сконвертировать их из рублей в мобильном приложении.

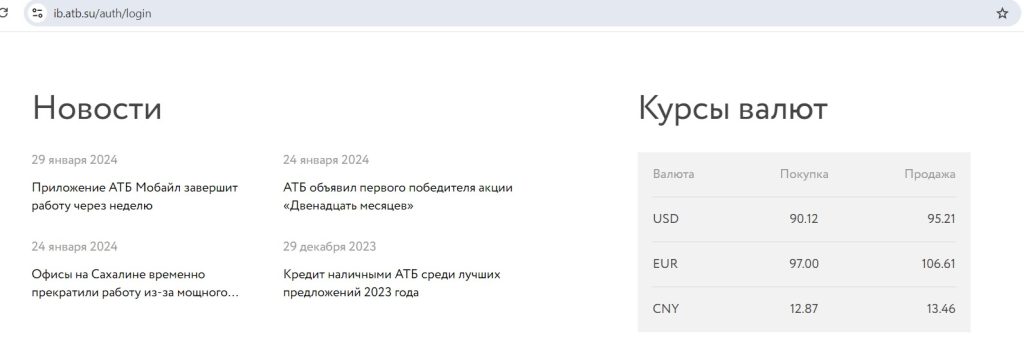

Банк говорит, что для юаней у него один из самых выгодных курсов конвертации на рынке. В принципе, курсы действительно неплохие (где-то ±3% к ЦБ РФ).

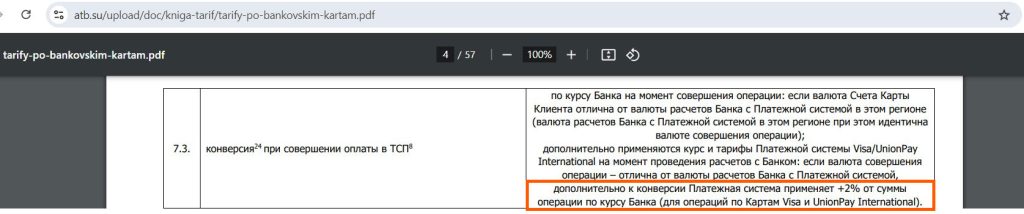

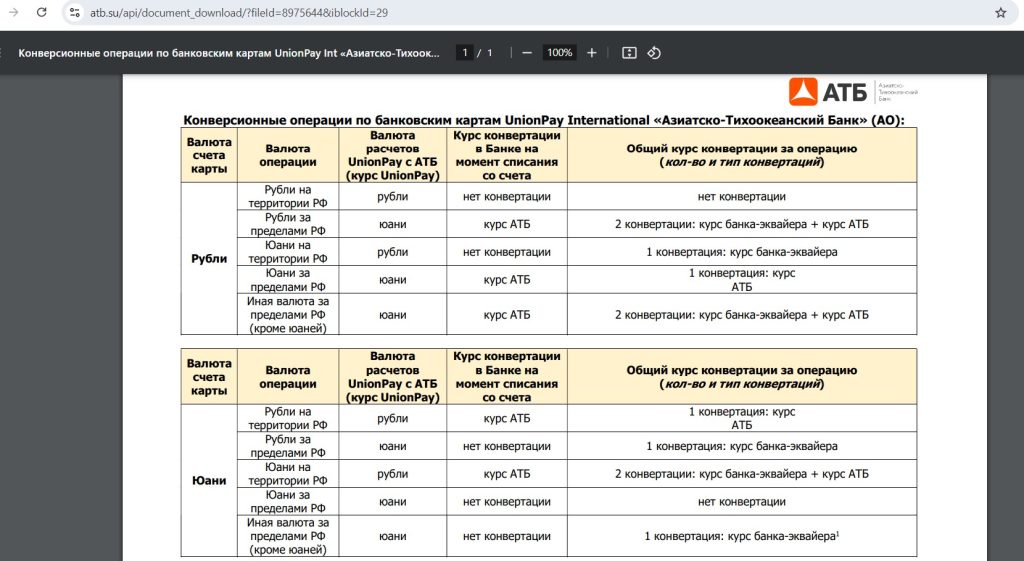

При покупках в «тугриках» (не юанях) есть предварительная конвертация «тугрика» в юань по курсу платёжной системы +2% сверху. Для рублёвых карт конвертация из юаня в рубли при покупках проходит по курсу банка:

Карты UnionPay «АТБ Банка» также участвуют в бонусной программе, т.е. здесь есть базовый кэшбэк 1% на все покупки и 7-10% на любимую категорию при обороте покупок от 5000 руб./мес. (учитываются каждые полные 100 руб. каждой покупки):

Вывод

Вывод

Бесплатная карта МИР с кэшбэком 7-10% не помешает, среди 20 категорий повышенного кэшбэка есть много интересных. Так что вероятность, что нужная вам категория попадёт в число 10 категорий для ежемесячного выбора одной любимой, довольно высокая.

Карты UnionPay участвуют в бонусной программе, курс конвертации достаточно выгоден, а бесплатность карт просто обеспечить (особенно рублёвой), так что для зарубежной поездки лишними они точно не будут.

Хотелось бы, конечно, чтобы банк научился доставлять свои карты, в том числе в те города, где нет его отделений. Всё-таки необходимость похода в офис для оформления карты в 21 веке уже выглядит несолидно.

Использование для покупок дебетовой карты повысит вероятность одобрения «Универсальной» кредитки банка с довольно неплохими условиями (обслуживание бесплатно, есть кэшбэк 7-10%, льготный период 120-180 дней, а также бесплатная обналичка заёмных денег без последствий на постоянной основе).

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

Зарплатником можно стать только чесночно?

Да, только честная зарплата подойдет.

شركة Bwer هي أحد الموردين الرئيسيين لموازين الشاحنات ذات الجسور في العراق، حيث تقدم مجموعة كاملة من الحلول لقياس حمولة المركبات بدقة. وتغطي خدماتها كل جانب من جوانب موازين الشاحنات، من تركيب وصيانة موازين الشاحنات إلى المعايرة والإصلاح. تقدم شركة Bwer موازين شاحنات تجارية وموازين شاحنات صناعية وأنظمة موازين جسور محورية، مصممة لتلبية متطلبات التطبيقات الثقيلة. تتضمن موازين الشاحنات الإلكترونية وموازين الشاحنات الرقمية من شركة Bwer تقنية متقدمة، مما يضمن قياسات دقيقة وموثوقة. تم تصميم موازين الشاحنات الثقيلة الخاصة بهم للبيئات الوعرة، مما يجعلها مناسبة للصناعات مثل الخدمات اللوجستية والزراعة والبناء. سواء كنت تبحث عن موازين شاحنات للبيع أو الإيجار أو التأجير، توفر شركة Bwer خيارات مرنة لتناسب احتياجاتك، بما في ذلك أجزاء موازين الشاحنات والملحقات والبرامج لتحسين الأداء. بصفتها شركة مصنعة موثوقة لموازين الشاحنات، تقدم شركة Bwer خدمات معايرة موازين الشاحنات المعتمدة، مما يضمن الامتثال لمعايير الصناعة. تشمل خدماتها فحص موازين الشاحنات والشهادات وخدمات الإصلاح، مما يدعم موثوقية أنظمة موازين الشاحنات الخاصة بك على المدى الطويل. بفضل فريق من الخبراء، تضمن شركة Bwer تركيب وصيانة موازين الشاحنات بسلاسة، مما يحافظ على سير عملياتك بسلاسة. لمزيد من المعلومات حول أسعار موازين الشاحنات، وتكاليف التركيب، أو لمعرفة المزيد عن مجموعة موازين الشاحنات ذات الجسور وغيرها من المنتجات، تفضل بزيارة موقع شركة Bwer على الإنترنت على bwerpipes.com

شركة Bwer هي أحد الموردين الرئيسيين لموازين الشاحنات ذات الجسور في العراق، حيث تقدم مجموعة كاملة من الحلول لقياس حمولة المركبات بدقة. وتغطي خدماتها كل جانب من جوانب موازين الشاحنات، من تركيب وصيانة موازين الشاحنات إلى المعايرة والإصلاح. تقدم شركة Bwer موازين شاحنات تجارية وموازين شاحنات صناعية وأنظمة موازين جسور محورية، مصممة لتلبية متطلبات التطبيقات الثقيلة. تتضمن موازين الشاحنات الإلكترونية وموازين الشاحنات الرقمية من شركة Bwer تقنية متقدمة، مما يضمن قياسات دقيقة وموثوقة. تم تصميم موازين الشاحنات الثقيلة الخاصة بهم للبيئات الوعرة، مما يجعلها مناسبة للصناعات مثل الخدمات اللوجستية والزراعة والبناء. سواء كنت تبحث عن موازين شاحنات للبيع أو الإيجار أو التأجير، توفر شركة Bwer خيارات مرنة لتناسب احتياجاتك، بما في ذلك أجزاء موازين الشاحنات والملحقات والبرامج لتحسين الأداء. بصفتها شركة مصنعة موثوقة لموازين الشاحنات، تقدم شركة Bwer خدمات معايرة موازين الشاحنات المعتمدة، مما يضمن الامتثال لمعايير الصناعة. تشمل خدماتها فحص موازين الشاحنات والشهادات وخدمات الإصلاح، مما يدعم موثوقية أنظمة موازين الشاحنات الخاصة بك على المدى الطويل. بفضل فريق من الخبراء، تضمن شركة Bwer تركيب وصيانة موازين الشاحنات بسلاسة، مما يحافظ على سير عملياتك بسلاسة. لمزيد من المعلومات حول أسعار موازين الشاحنات، وتكاليف التركيب، أو لمعرفة المزيد عن مجموعة موازين الشاحنات ذات الجسور وغيرها من المنتجات، تفضل بزيارة موقع شركة Bwer على الإنترنت على bwerpipes.com

With a focus on precision and reliability, BWER offers state-of-the-art weighbridge systems to Iraq’s industries, meeting international standards and supporting operational efficiency.

Для кредитки и дебетовки разные бонусные программы: категории выбираются независимо.