Обновлено 29.04.2025.

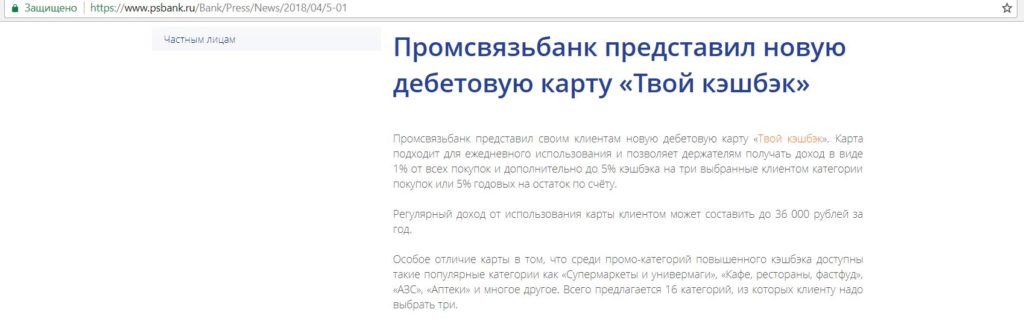

В начале апреля 2018 «Промсвязьбанк» представил на рынок дебетовую карточку «Твой кэшбэк», по которой можно получать до 5% кэшбэка в популярных категориях, среди них есть супермаркеты, аптеки, АЗС, кафе и рестораны. Причём 3 категории из 16 предложенных можно выбрать самостоятельно.

Сам банк в полном восторге от нового продукта, директор расчетных карт «ПСБ» считает карту «Твой кэшбэк» уникальной:

К слову сказать, свою кредитку «Двойной кэшбэк» они тоже называют уникальной:

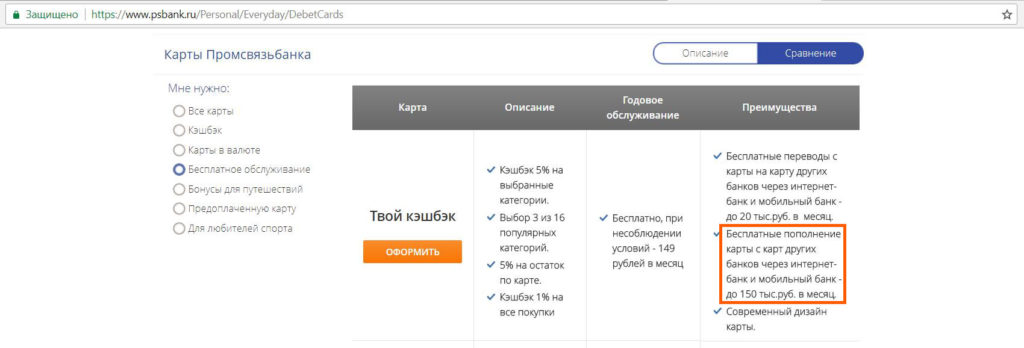

На сайте банка реклама карты «Твой кэшбэк» пока выглядит довольно скромно:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Карта Твой кэшбэк от Промсвязьбанка. Достоинства

Карта Твой кэшбэк от Промсвязьбанка. Достоинства

1 Возможность бесплатного обслуживания.

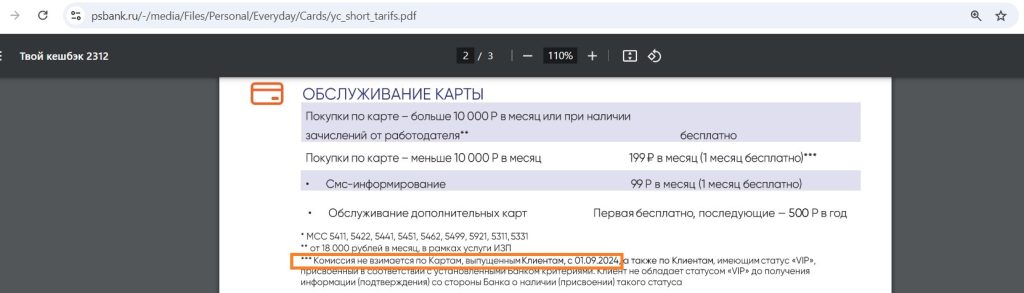

Обслуживание дебетовых карт «Твой кэшбэк» от «ПСБ», выпускаемых с 01.09.2024, стало бесплатным без условий (у ранее выданных карт комиссия за обслуживание при невыполнении условий бесплатности сохраняется, но можно их закрыть и получить уже новую бесплатную карту):

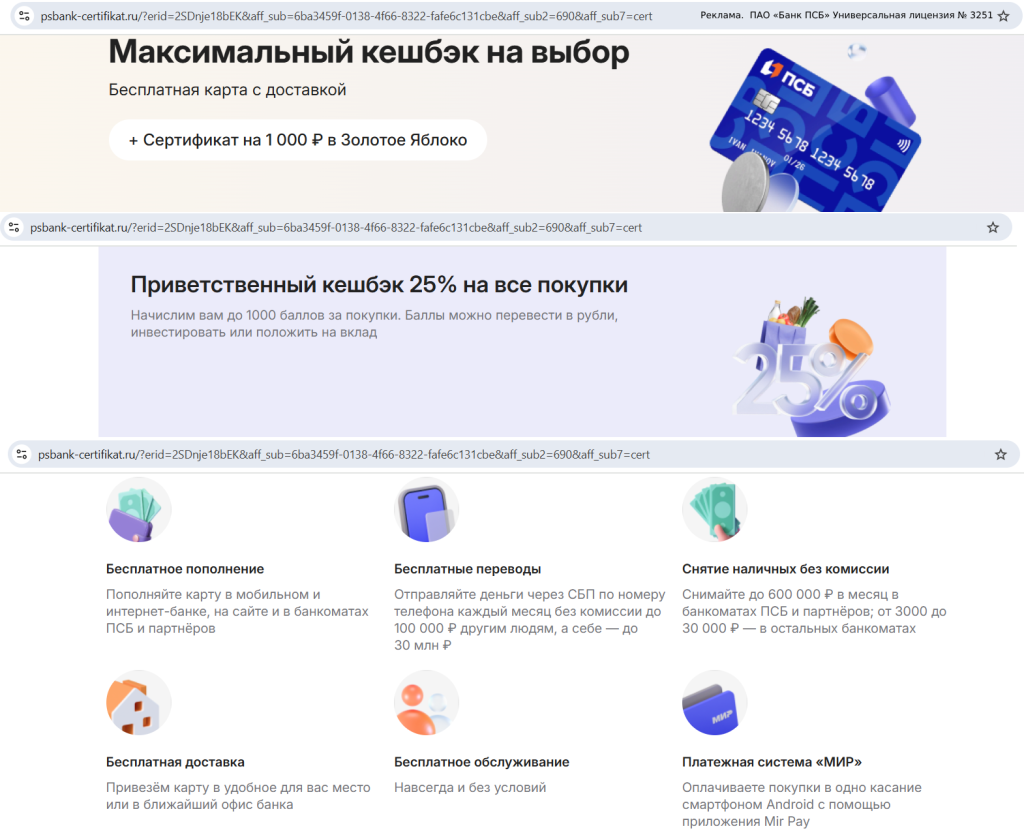

Если заказать дебетовую карту «Твой кэшбэк» от «ПСБ» по этой ссылке и в первые 30 дней потратить от 1000 руб. (кроме списка исключений), то в подарок будет положен сертификат в «Золотое Яблоко» на 1000 руб. (онлайн-магазин парфюмерии и косметики), при этом обслуживание карты будет навсегда бесплатным без условий. Актуально для тех, у кого сейчас нет дебетовых карт банка.

Если у вас в прошлые 6 месяцев не было никаких карт «ПСБ», то, помимо подарочного сертификата, также можно будет рассчитывать на кэшбэк 25% на все покупки (кроме списка исключений) в первые 30 дней, максимум 1000 баллов (=1000 руб.). Для этой акции нельзя отказываться от получения рекламы от банка.

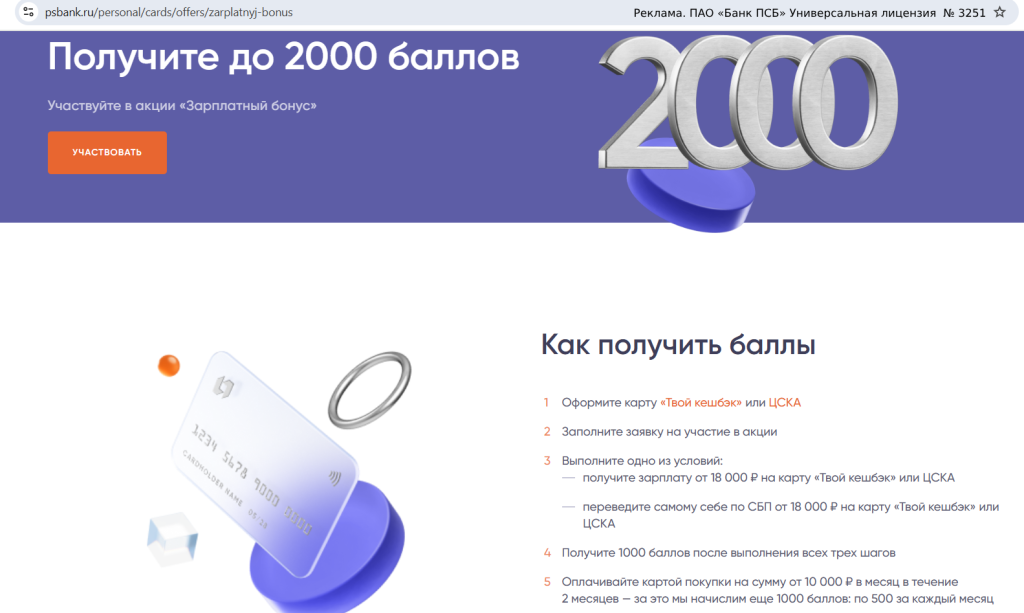

Если у вас минимум с 01.01.25 не было карт «Твой кэшбэк» и «Клубной карты ПФК ЦСКА», то можно получить ещё 2000 баллов по акции «Зарплатный бонус» (условия тут), для этого нужно:

– Оформить карту по ссылке выше;

– Зарегистрироваться в акции «Зарплатный бонус» на этой странице;

– Перевести себе на карту из другого банка по СБП от 18 000 руб. (или на самом деле зарплату), за это дадут 1000 баллов;

– Ещё 1000 баллов можно получить, если в течение двух месяцев тратить от 10 000 руб./мес. (кроме списка исключений).

Исключения для покупок: MCC 4812-4814, 4829, 4899, 4900, 5933, 5960, 5999, 6012, 6050, 6051, 6211, 6300, 6399, 6529-6538, 6540, 7299, 7372, 7399, 7800-7802, 7995, 8416, 8999, 9222, 9311, 9754.

5000 руб. + сертификат на 1500 руб. за бесплатный брокерский счёт в «Альфа-Банке», 2000 руб. за вечно бесплатную Tinkoff Platinum, 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1000 руб. за бесплатную «МТС Деньги», сертификат на 1000 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», 1000 руб. за бесплатную дебетовую карту «ВТБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», 1000 баллов + сертификат на 1000 руб. за карту «Газпромбанка» с кэшбэком 35%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

2 Кэшбэк до 5%.

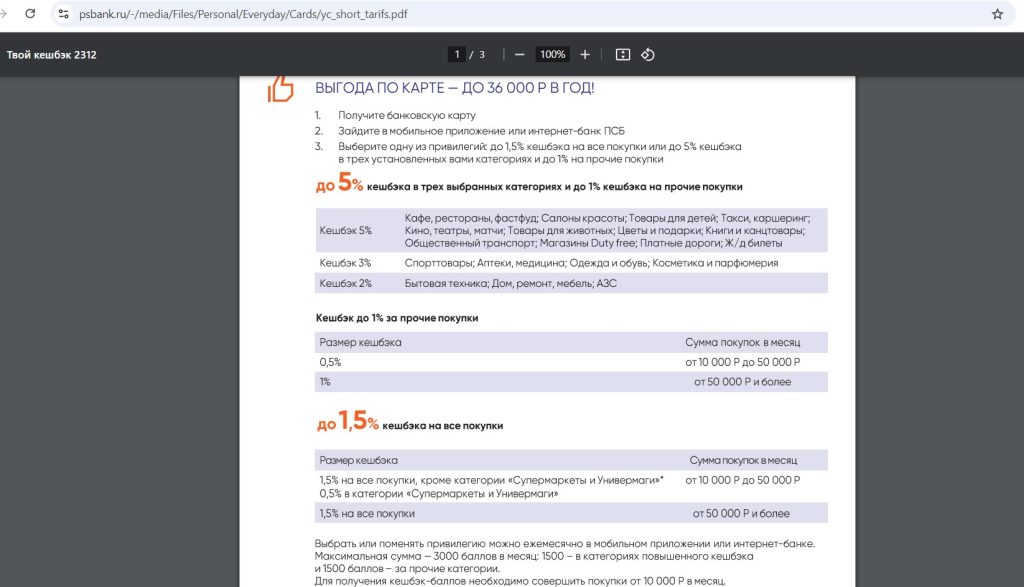

По карте «Твой кэшбэк» можно выбирать одну опцию кэшбэка из двух на месяц (вознаграждение начисляется баллами, которые просто переводятся в рубли по курсу 1к1), при этом оборот трат должен быть от 10 000 руб./мес.:

– Либо 1,5% на всё (при обороте трат до 50 000 руб./мес. за категорию «Супермаркеты и универмаги» будет только 0,5% (МСС 5411, 5422, 5441, 5451, 5462, 5499, 5921, 5311, 5331));

– Либо до 1% на всё (при тратах до 50 000 руб./мес. будет 0,5% на всё) и кэшбэк 2-5% в трёх любимых категориях (выбираются на месяц).

Общий лимит кэшбэка — 3000 баллов/мес., в повышенных категориях — 1500 баллов/мес.

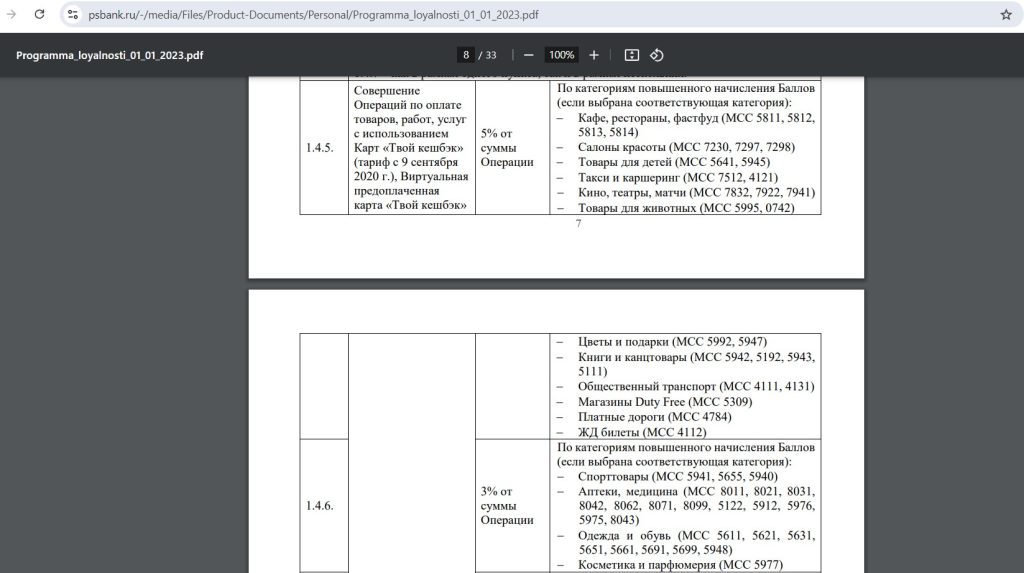

МСС-коды повышенных категорий выглядят следующим образом:

Для 5% кэшбэка:

– Кафе, рестораны, фастфуд (МСС 5811, 5812, 5813, 5814);

– Салоны красоты (МСС 7230, 7297, 7298);

– Товары для детей (МСС 5641, 5945);

– Такси и каршеринг (МСС 7512, 4121);

– Кино, театры, матчи (МСС 7832, 7922, 7941);

– Товары для животных (МСС 5995, 0742);

– Цветы и подарки (МСС 5992, 5947);

– Книги и канцтовары (МСС 5942, 5192, 5943, 5111);

– Общественный транспорт (МСС 4111, 4131);

– Магазины Duty Free (МСС 5309);

– Платные дороги (МСС 4784);

– ЖД билеты (МСС 4112);

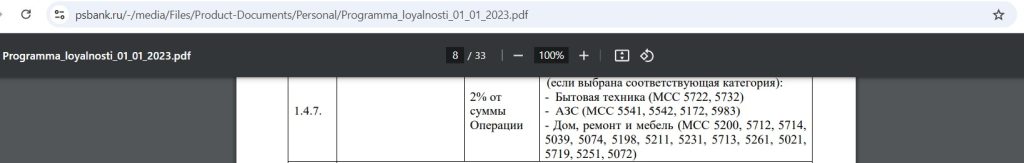

Для 3% кэшбэка:

– Спорттовары (МСС 5941, 5655, 5940);

– Аптеки, медицина (МСС 8011, 8021, 8031, 8042, 8062, 8071, 8099, 5122, 5912, 5976, 5975, 8043);

– Одежда и обувь (МСС 5611, 5621, 5631, 5651, 5661, 5691, 5699, 5948);

– Косметика и парфюмерия (МСС 5977);

Для 2% кэшбэка:

– Бытовая техника (МСС 5722, 5732);

– АЗС (МСС 5541, 5542, 5172, 5983);

– Дом, ремонт и мебель (МСС 5200, 5712, 5714, 5039, 5074, 5198, 5211, 5231, 5713, 5261, 5021, 5719, 5251, 5072);

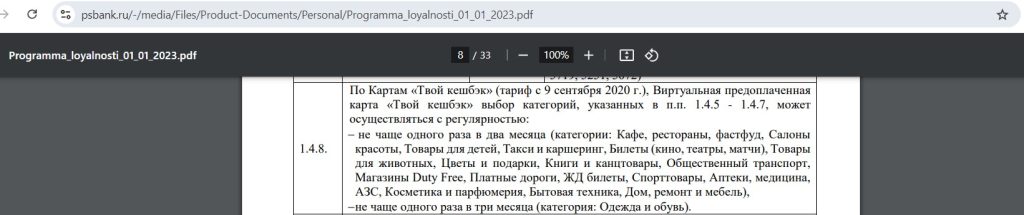

При этом некоторые категории можно выбирать не чаща одного раза в 2-3 месяца.

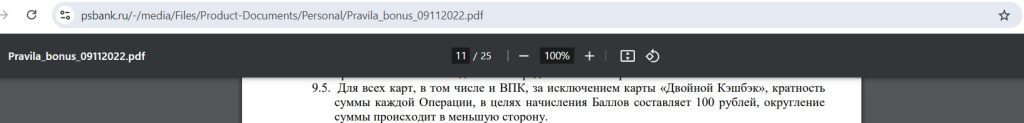

Вознаграждение начисляется за каждые полные 100 руб. покупки:

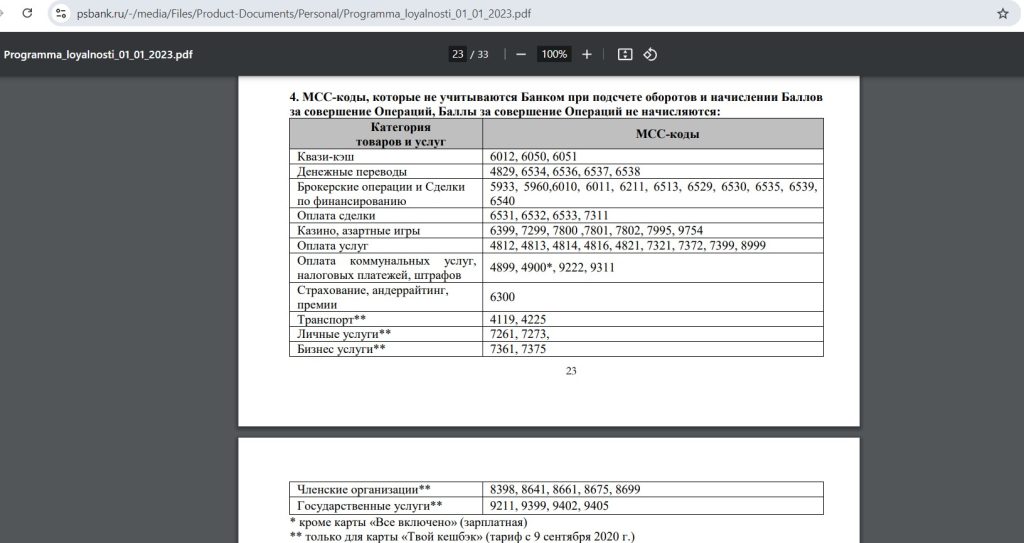

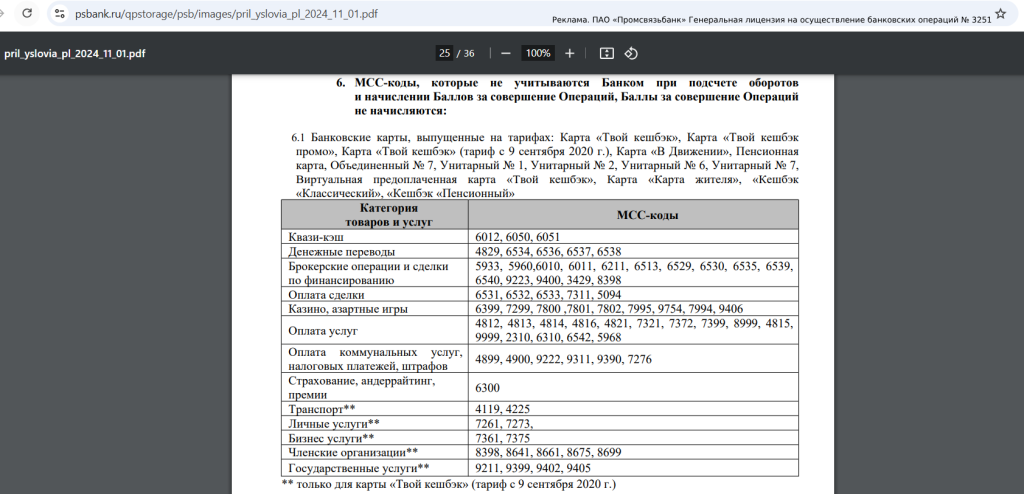

Список исключений для кэшбэка и оборота выглядит следующим образом:

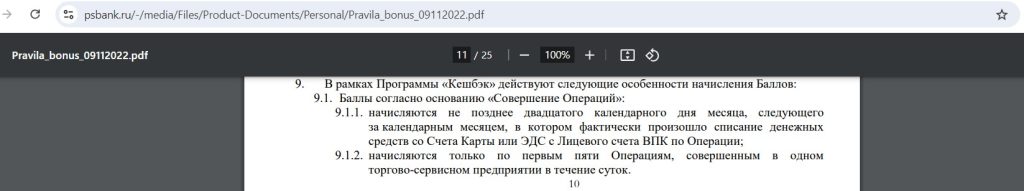

Баллы начисляются не позднее 20-го числа следующего месяца (при этом кэшбэк есть только по первым 5 покупкам в одном ТСП за день):

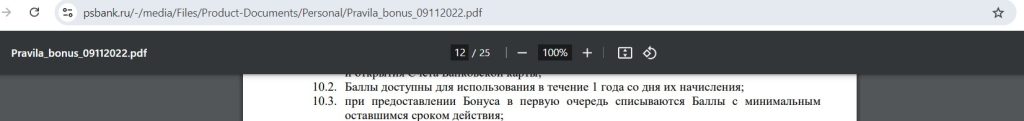

Срок годности баллов — 1 год.

UPD: 31.10.2024

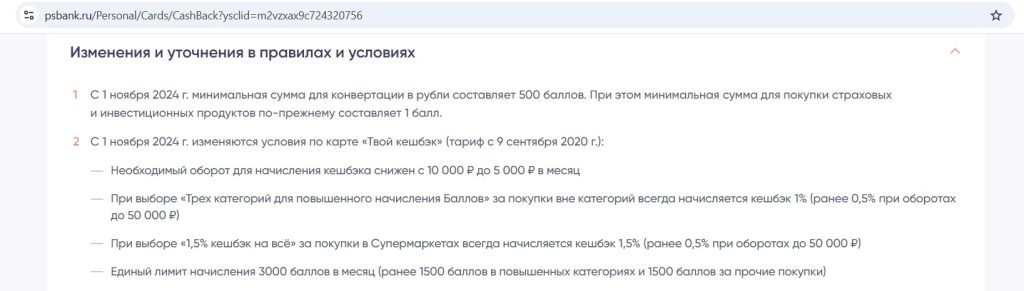

С 1 ноября 2024 г. в основной бонусной программе по карте «Твой кэшбэк» произойдёт ряд изменений:

• Минимальная сумма для конвертации в рубли будет составлять 500 баллов;

• Необходимый оборот для начисления кэшбэка снижается с 10 000 до 5 000 руб./мес.;

• При выборе трёх категорий для повышенного начисления баллов за покупки вне категорий всегда будет начисляться кэшбэк 1% (ранее 0,5% при обороте до 50 000 руб./мес.);

• При выборе «1,5% кэшбэка на всё» за покупки в супермаркетах всегда будет начисляться кешбэк 1,5% (ранее 0,5% при оборотах до 50 000 руб./мес.).

• Будет действовать общий лимит кэшбэка в 3000 баллов/мес. в повышенных и неповышенных категориях (раньше было по 1500 баллов там и там).

UPD: 05.12.2024

У карты «Твой кэшбэк» обновился список исключений для кэшбэка и оборота (в том числе и для акции с приветственным кэшбэком 25% на все покупки), новый выглядит следующим образом:

3 Карту удобно пополнять.

Карточку «Твой кэшбэк» можно бесплатно пополнять с карт других банков через интернет-банк или мобильное приложение «Промсвязьбанка», месячный лимит 150 000 руб.:

Операция С2С-пополнения отображается проведенной по счету практически сразу.

UPD: 19.06.2022

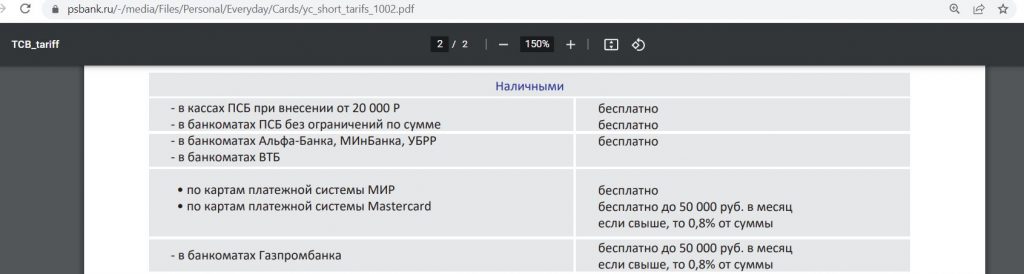

Помимо этого, карту «Твой кэшбэк» можно пополнить наличными в банкоматах банков-партнеров («Альфа-Банка», «УБРиРа», «МИнБанка»), а также в устройствах «ВТБ» (по картам МИР бесплатно без лимита), «Газпромбанка» (месячный лимит – 50 000 руб.):

4 Возможность делать исходящие С2С-переводы.

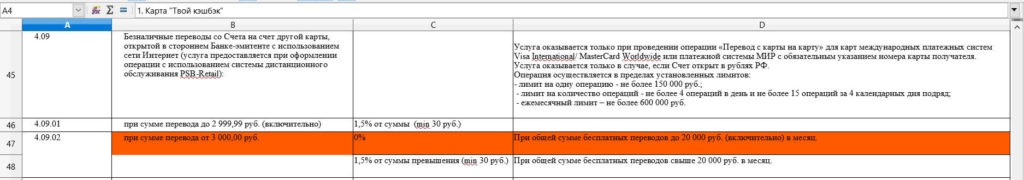

Карточка «Твой кэшбэк» одна из немногих карт, с которых можно делать бесплатные исходящие переводы С2С по номеру карты, т.е. эта карта «ПСБ» умеет бесплатно выталкивать денежные средства (как карта Tinkoff Black). Месячный лимит (календарный) 20 000 руб./мес., сумма одного перевода должна быть от 3000 руб.

UPD: 28.10.2020

Возможность бесплатного толкания исчезла по всем тарифам, независимо от даты получения карты.

5 Наличие банков-партнеров.

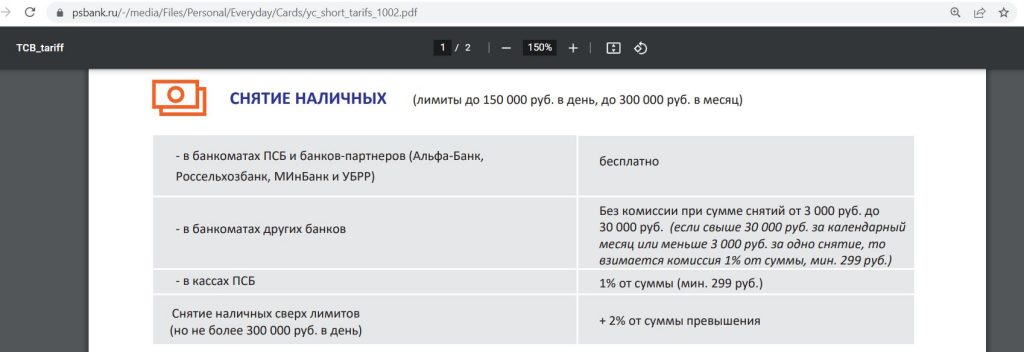

Помимо собственных банкоматов, с дебетовой карты «Твой кэшбэк» можно без комиссии снять наличные в банкоматах «Россельхозбанка», «УБРиРа», «МИнБанка» и «Альфа-Банка», дневной лимит — 150 000 руб., месячный — 300 000 руб. В других банкоматах бесплатная обналичка ограничена 30 000 руб./мес. при сумме одной операции от 3000 руб.:

Просмотр баланса бесплатен только в собственных банкоматах (в остальных стоит 15 рублей):

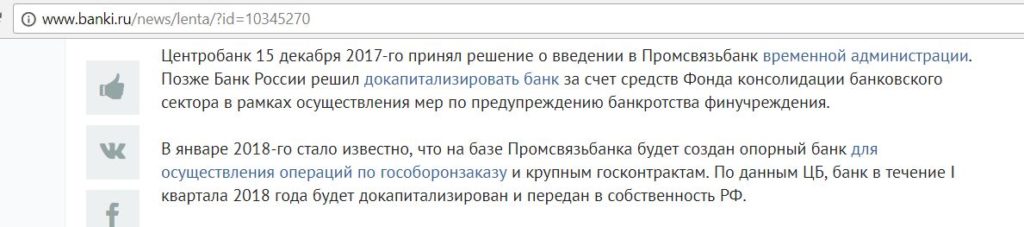

6 Надежность банка.

После отправки на санацию, а также принятия решения о преобразовании «Промсвязьбанка» в опорный банк для осуществления операций по гособоронзаказу и крупным госконтрактам, риск отзыва лицензии у банка, на мой взгляд, стремится к нулю:

7 Возможность установить лимиты.

В интернет-банке «ПСБ» можно установить дневные и месячные лимиты на снятие наличных и расходные операции, в том числе покупки в интернете.

8 Поддержка Apple Pay, Samsung Pay, Google Pay.

«ПСБ» поддерживает современные технологии оплаты смартфоном Apple Pay, Samsung Pay, Google Pay. Данную опцию можно рассматривать как бесплатный выпуск допки, т.е. вы начинаете расплачиваться телефоном, а саму карту отдаете родственнику. По правилам, конечно, нельзя передавать свою карту третьему лицу, но на практике многие так и делают.

UPD: 19.06.2022

На данный момент доступны только технологии Mir Pay (для смартфонов на Android) и Samsung Pay.

9 Участник Системы быстрых платежей.

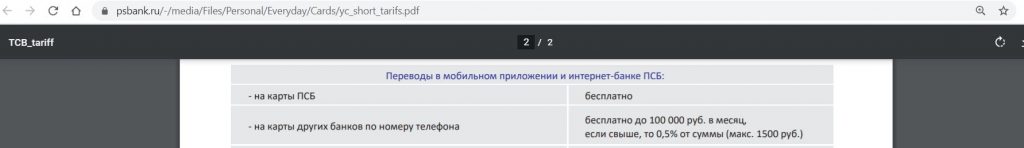

«Промсвязьбанк» является участником Системы быстрых платежей, а значит, с карты «Твой кэшбэк» можно отправлять бесплатные переводы по номеру телефона в другие банки, месячный лимит – 100 000 руб. Комиссии за входящие переводы через СБП нет:

10 Выгодные накопительные счета.

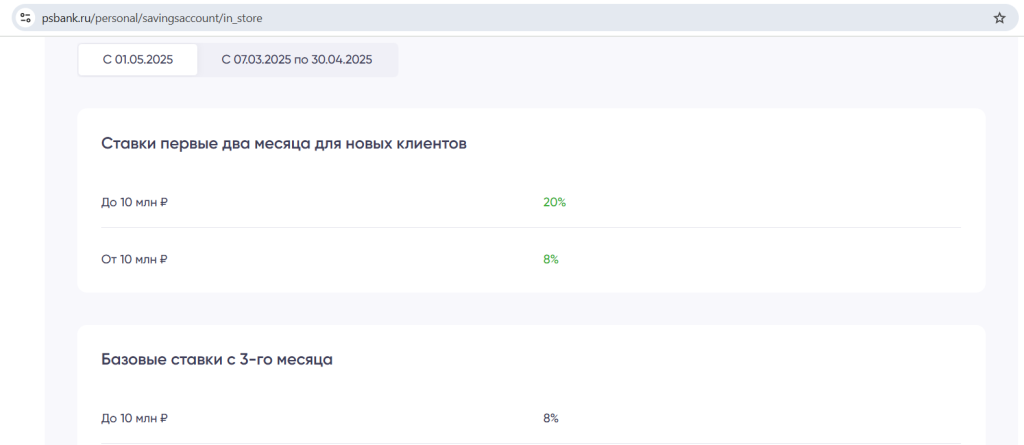

По накопительному счёту «Про запас» в первые два месяца (процентных периода) предлагается 20% годовых (с 01.05) на минимальный остаток до 10 млн руб. (ставка зафиксирована на это время).

Проценты по счёту выплачиваются ежемесячно в дату, соответствующую дате открытия счёта. Процентным периодом является период с даты, следующей за датой открытия счёта, по дату, соответствующую дате открытия счёта в следующем календарном месяце.

Процентные ставки для новых клиентов в первые два месяца действия счёта не подлежат изменению.

Новые клиенты — это те, кто не имел накопительных счетов в банке в предыдущие 90 дней, или имел, но суммарный остаток на них за это время не превышал 1000 руб.

Бесплатных карт в банке нет, межбанк платный, стягивание платное. В общем, банк для любителей походов в отделение с наличными.

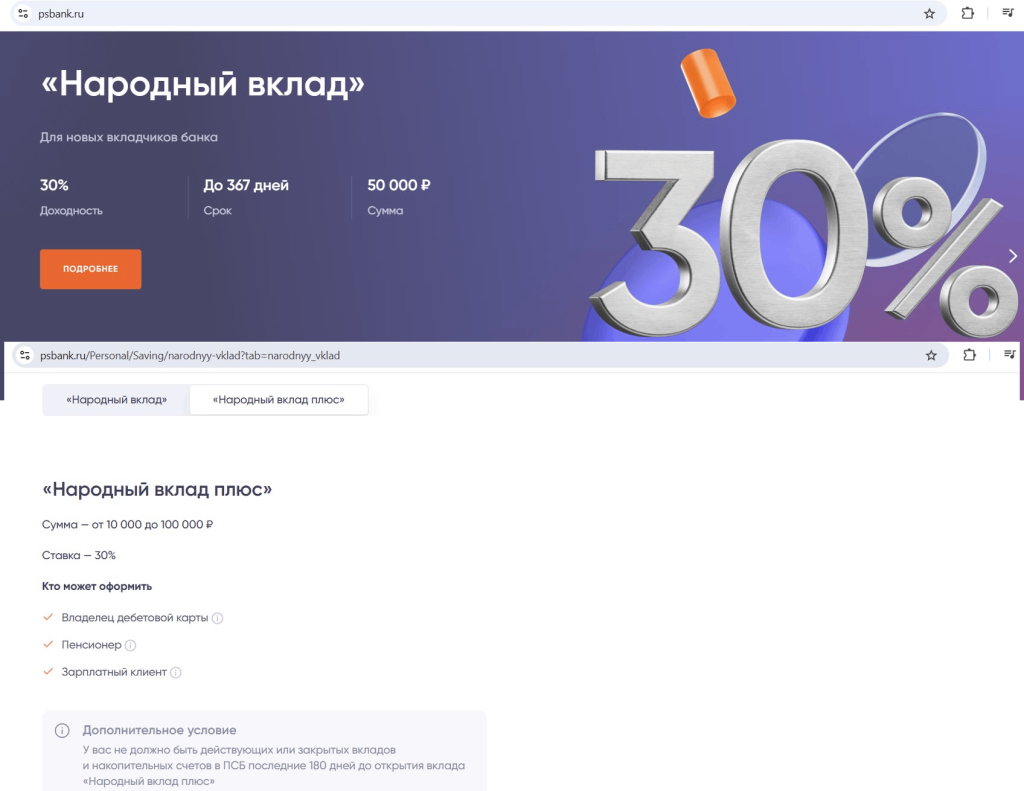

11 Выгодные вклады.

У «ПСБ» появились вклады под 30% годовых:

– «Народный вклад» с суммой 50 000 руб. на срок 91,180, 367 дней.

Доступен клиентам, у которых минимум в прошлые 180 дней не было вкладов и накопительных счетов в банке.

– «Народный вклад Плюс» с суммой от 10 000 до 100 000 руб. на срок 91, 180, 367 дней.

Доступен клиентам, у которых минимум в прошлые 180 дней не было вкладов и накопительных счетов в банке + в месяц открытия вклада нужно самому себе из другого банка перевести через СБП от 18 000 руб. (ещё можно перевести пенсию в банк после 25.11.24, либо получить на карту зарплату в прошлом месяце, но эти способы сложнее :)).

Страничка народных вкладов тут. Тарифы тут.

Карта Твой кэшбэк от Промсвязьбанка. Недостатки

Карта Твой кэшбэк от Промсвязьбанка. Недостатки

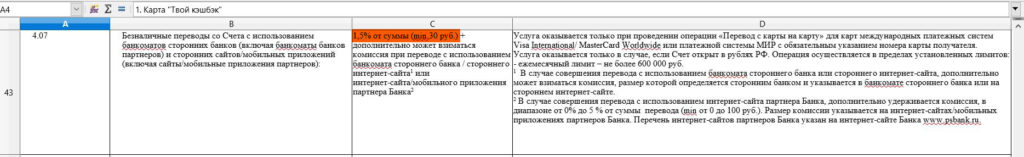

1 Карта-антидонор.

Дебетовые карты «Промсвязьбанка» не являются бесплатными донорами, т.е. с них нельзя бесплатно стянуть денежные средства даже с помощью карт, которые сами умеют стягивать без комиссии. «ПСБ» откусит за подобные операции 1,5%, минимум 30 руб.:

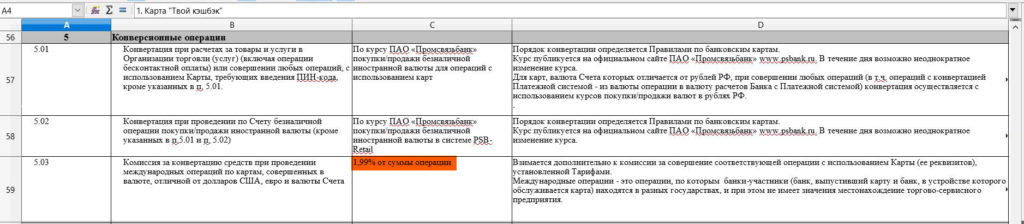

2 Невыгодный курс конвертации.

Использовать карту «Твой кэшбэк» для заграничных покупок (если выпустить карту платежной системы MasterCard World) — не самая лучшая идея, даже 5% кэшбэка могут не перекрыть невыгодный курс:

К тому же при оплате в «тугриках» будет ещё и дополнительная комиссия за конвертацию «тугрика» в доллар в размере 1,99%:

Карточки МИР за границей вообще не работают.

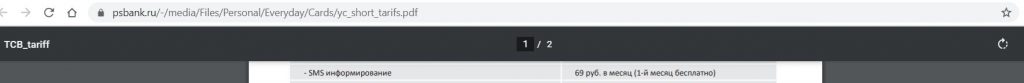

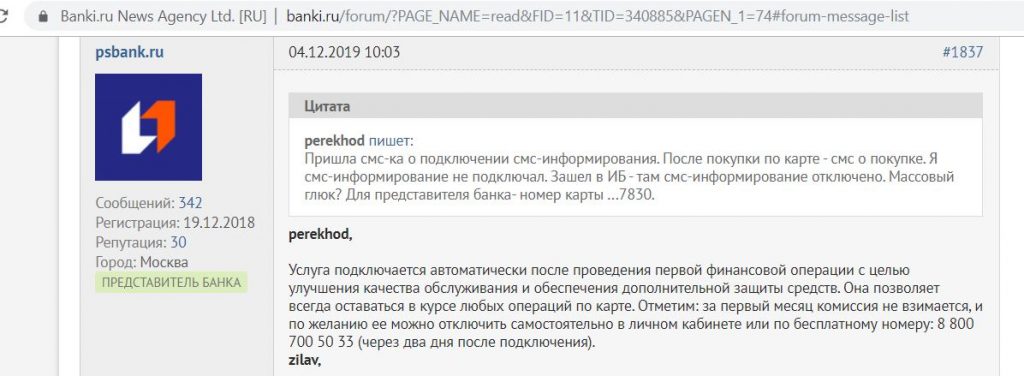

3 Платное смс-информирование.

СМС-информирование по карте «Твой кэшбэк» стоит 69 руб./мес.

UPD: 13.12.2019

“Промсвязьбанк” стал автоматически подключать смс-информирование для «улучшения качества обслуживания», не особо беспокоясь, что клиенты не выражали на это своего согласия. Стоит обратить внимание, что данная услуга бесплатна только первые 30 дней, т.е., по сути, происходит подключение дополнительных платных услуг.

При этом в правилах выпуска и обслуживания банковских карт «Промсвязьбанка» четко прописано, что услуга СМС-информирования предоставляется по заявлению клиента.

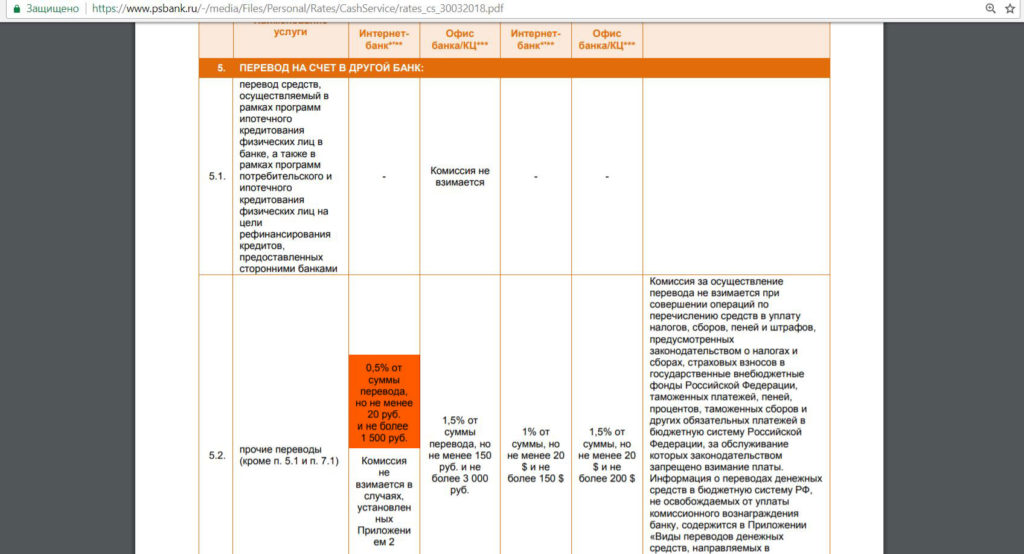

4 Нет бесплатного межбанка.

У карты «Твой кэшбэк» нет бесплатного межбанка, стоимость перевода по реквизитам через интернет-банк обойдётся в 0,5% (минимум 20 руб., максимум 1500 руб.):

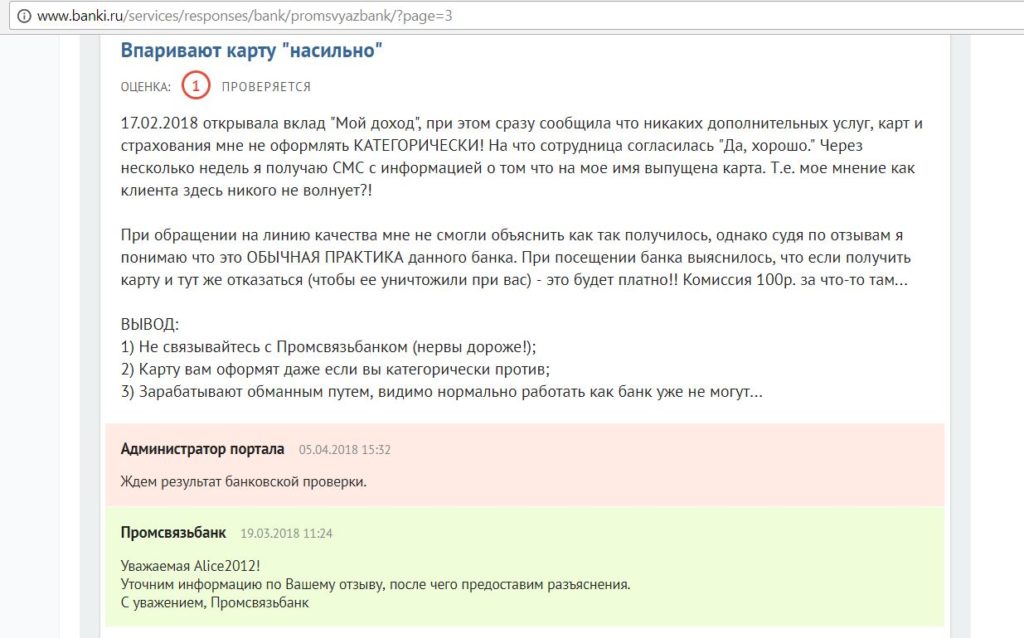

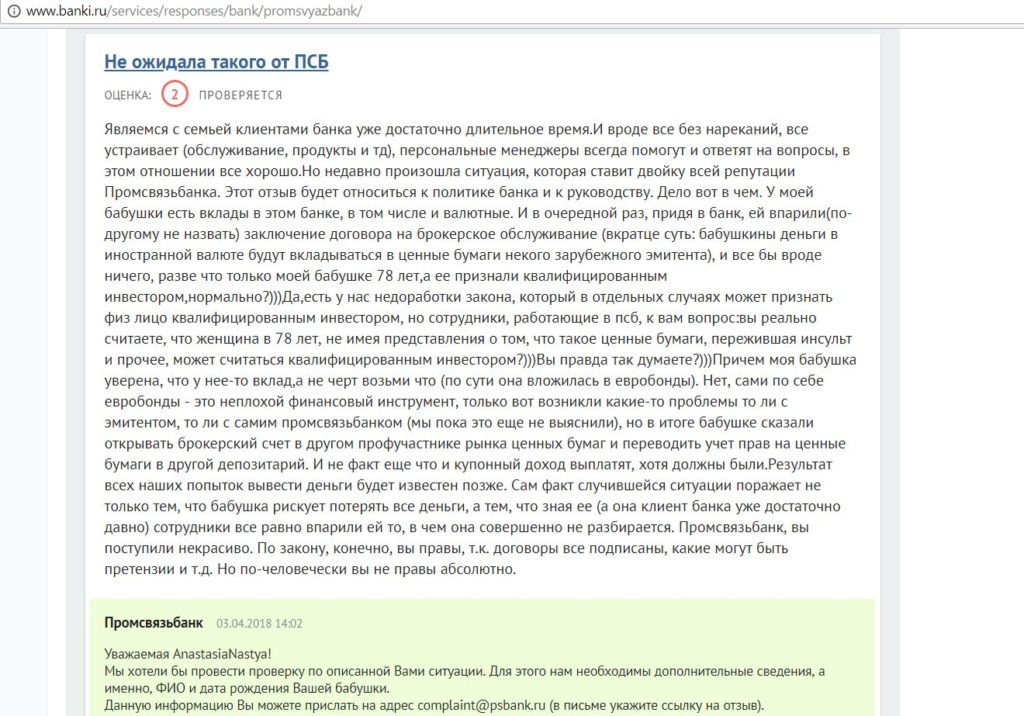

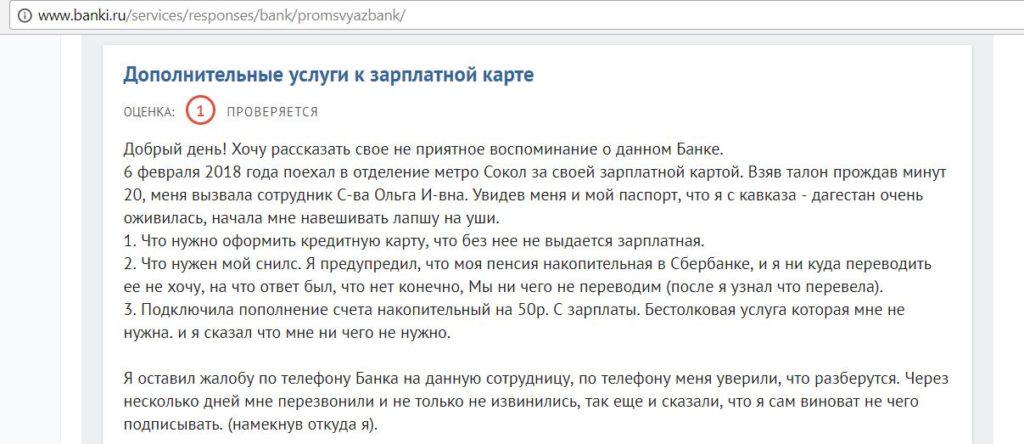

5 Навязывание дополнительных услуг.

Обычный поход в банковский офис постепенно превращается в какие-то боевые действия. Маринки нападают, навязывая различные дополнительные услуги, а клиент пытается защититься, причём иногда даже прямого отказа бывает недостаточно, ненужный продукт всё равно умудряются пропихнуть. Помимо подключения платных смс и страховок, в «Промсвязьбанке» могут навязать банковскую карту, перевести пенсию в их НПФ, оформить доверительное управление и т.д. Так что нужно внимательно изучать документы, которые вы подписываете:

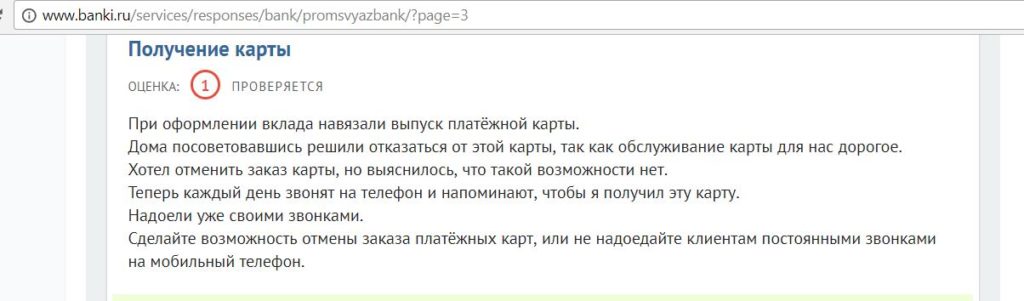

6 Комиссия за зачисление средств от юрлиц.

Зачисление денежных средств от ИП и юрлиц на карту «Твой кэшбэк» на сумму свыше 150 000 руб./мес. будет платным (кроме небольшого списка исключений):

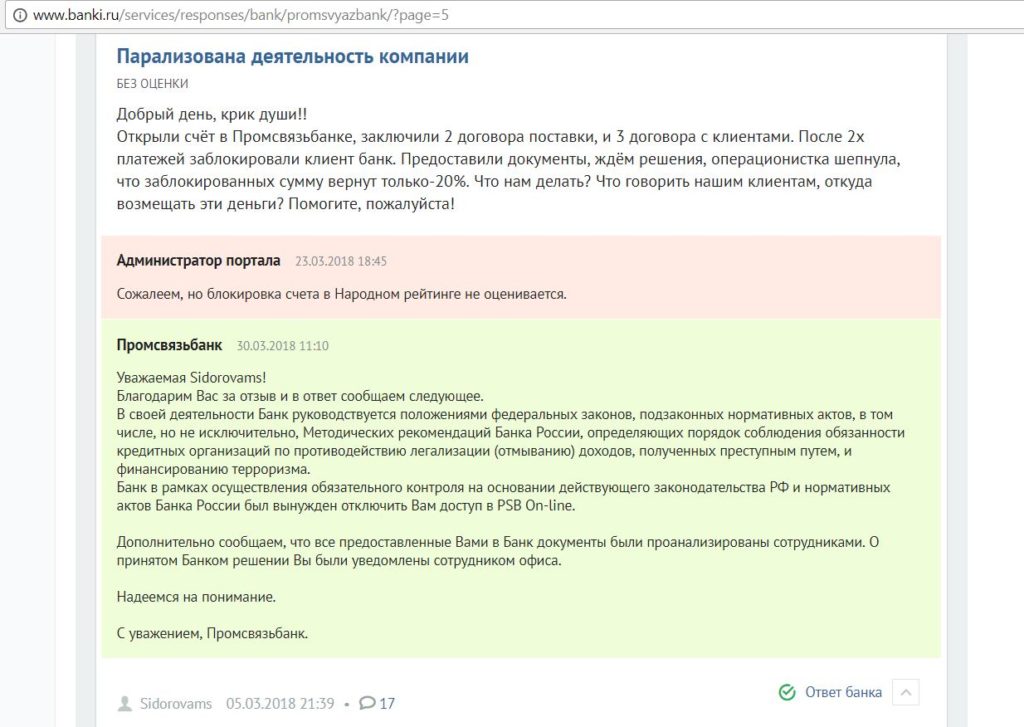

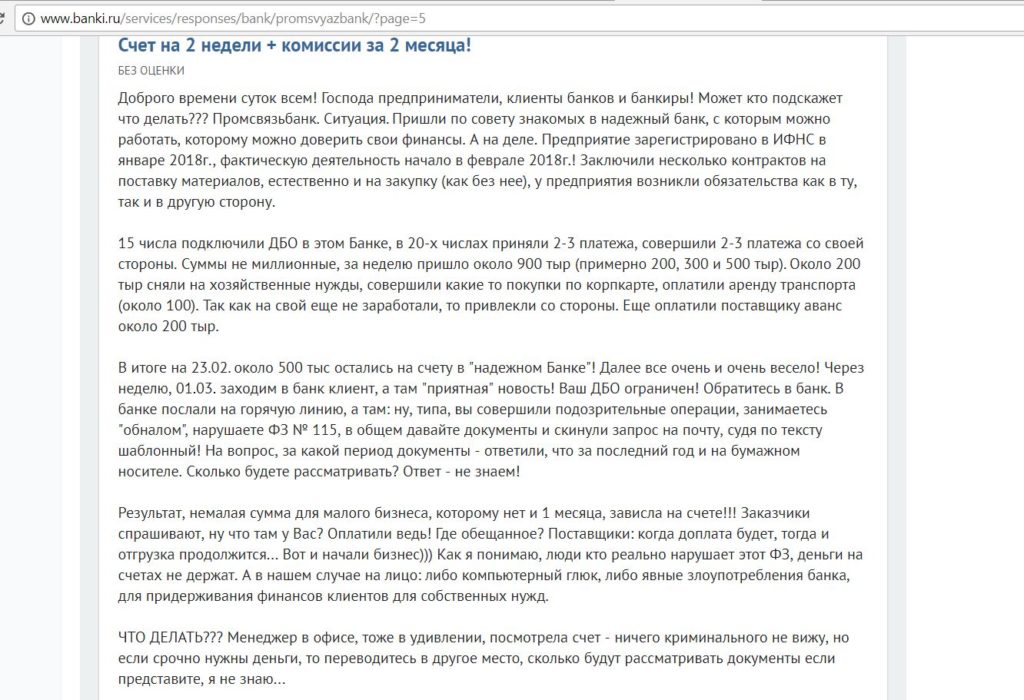

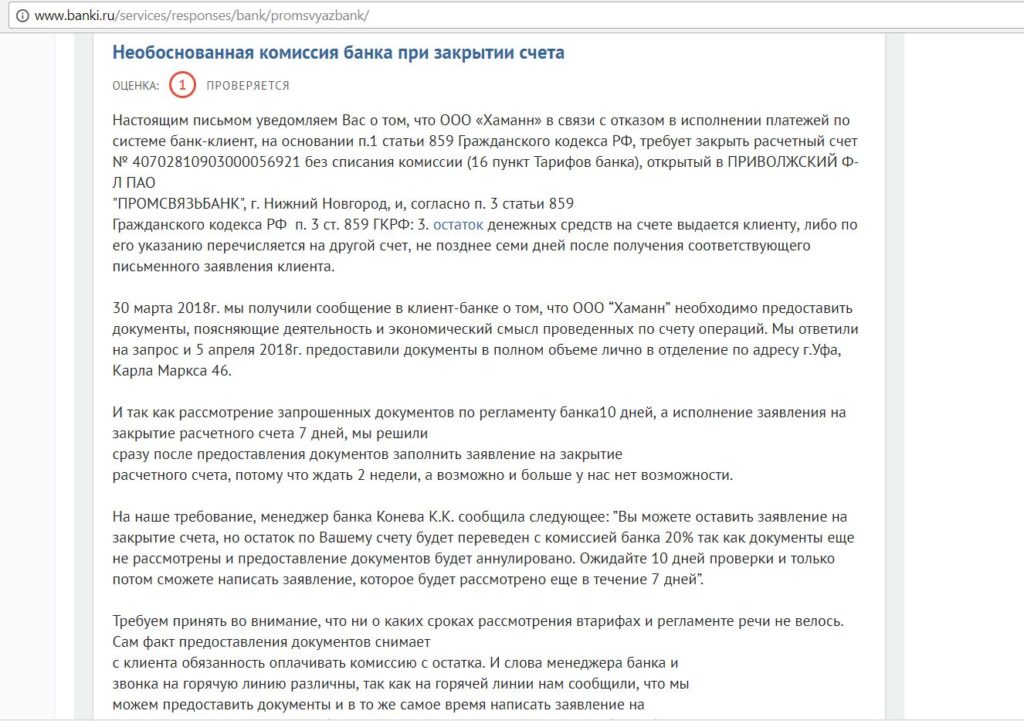

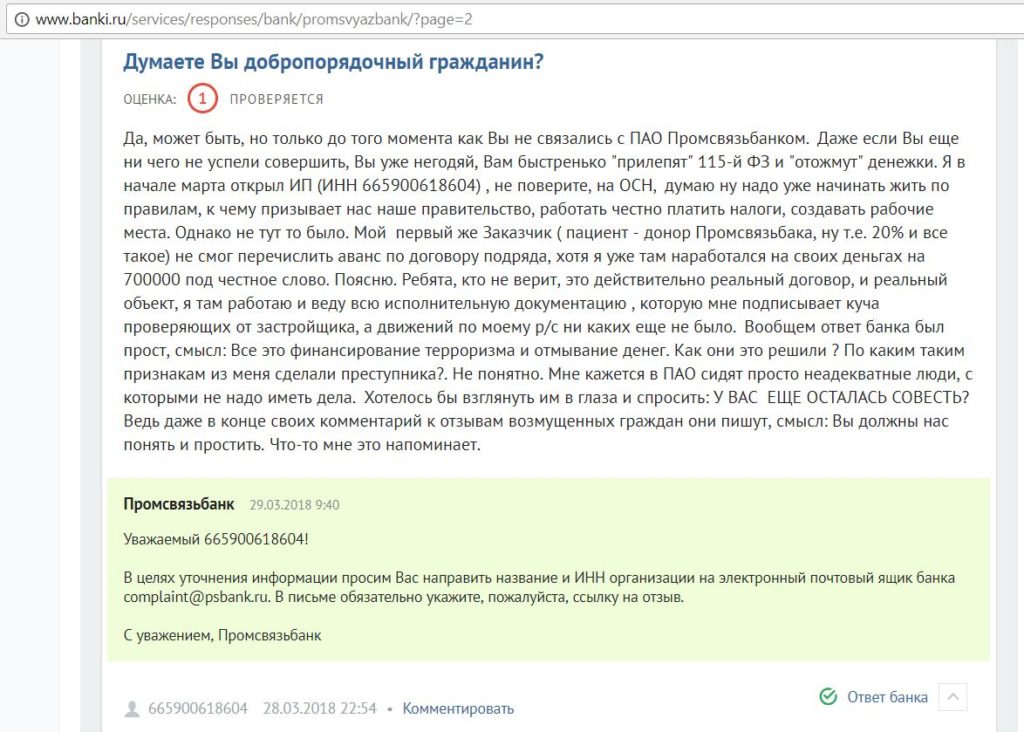

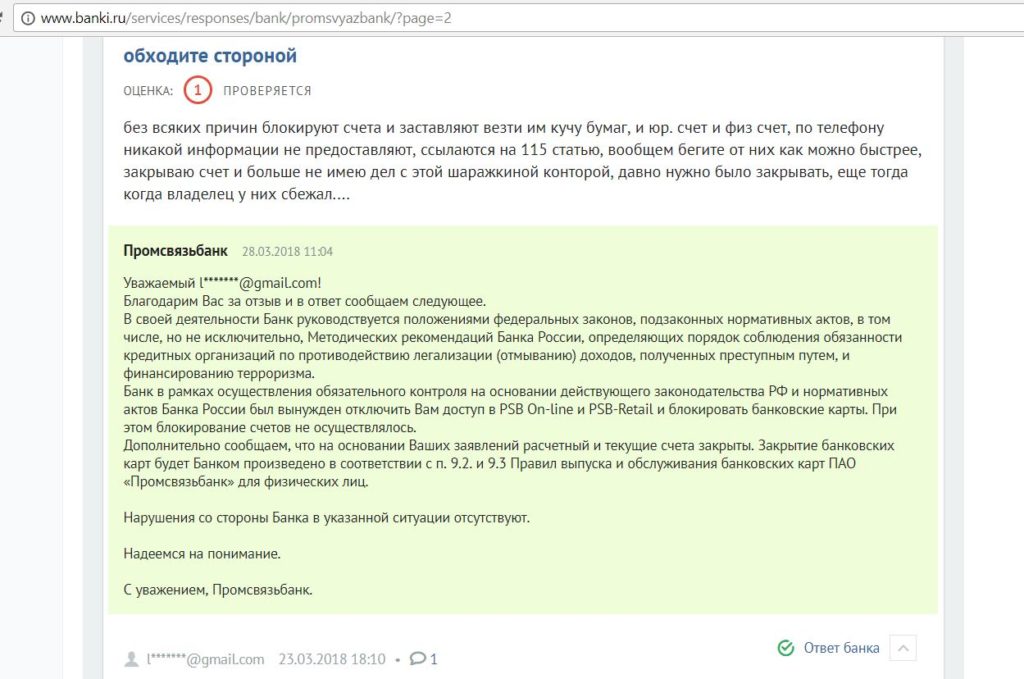

7 Использование 115-ФЗ.

Уже ставшие привычными пункты, согласно которым банк может отказать в проведении операции, заблокировать карту, запросить документы, у ПAO «Промсвязьбанк» также имеются.

Особенно рьяно «Промсвязьбанк» использует 115-ФЗ в отношении юридических лиц и ИП. После прочтения отзывов о блокировке счетов реально работающих фирм, с которых потом вымогается комиссия в 20% за закрытие счета, становится как-то не по себе. И всё это прикрывается инструкциями ЦБ РФ:

Вывод

Вывод

Карта «Твой кэшбэк» будет вполне выгодной, если среди 20 предложенных категорий есть интересные для вас, не прикрытые другими картами. Кэшбэк за супермаркеты, конечно, хотелось бы побольше. Немного неудобно, что нельзя выбрать одни и те же любимые категории в двух месяцах подряд. Невыгодное округление кэшбэка положительных эмоций тоже не добавляет.

Не забудьте про акцию: Если заказать дебетовую карту «Твой кэшбэк» от «ПСБ» по этой ссылке и в первые 30 дней потратить от 1000 руб. (кроме списка исключений), то в подарок будет положен сертификат в «Золотое Яблоко» на 1000 руб. (онлайн-магазин парфюмерии и косметики), при этом обслуживание карты будет навсегда бесплатным без условий. Актуально для тех, у кого сейчас нет дебетовых карт банка.

Если у вас в прошлые 6 месяцев не было никаких карт «ПСБ», то, помимо подарочного сертификата, также можно будет рассчитывать на кэшбэк 25% на все покупки (кроме списка исключений) в первые 30 дней, максимум 1000 баллов (=1000 руб.). Для этой акции нельзя отказываться от получения рекламы от банка.

Появление возможности выбора опций с кэшбэком 1,5% на все делают карту более мобильной.

Карточка умеет стягивать денежные средства с других карт, было бы неплохо, если бы «ПСБ» и за донорство тоже не брал комиссию.

На мой взгляд, карточка «Твой кэшбэк» от «Промсвязьбанка» на «уникальную» не тянет, но вполне имеет право на существование.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

В ПСБ есть какие-нибудь безусловно бесплатные карты? Уж очень заманчивый у них накопительный счет.

А Вы какой НС имеете в виду?

Который под 9% (Про запас). С Альфой можно чередовать.

Как чередовать если приветственные проценты только один раз дают?

“За что купил, за то и продаю”: читал, что чередуют альфу, ренессанс и псб.

Ренессанс только один раз.

Реинкарнироваться можно еще в Газпромбанке (там надо 90 дней не иметь накопительных счетов и вкладов с остатками от 1000 руб).

Дмитрий, а как лучше и удобнее всего вносить и выносить средства (в размере АСВ) на/с НС Газпромбанка чтобы пользоваться приветственным процентом. Тарифы шибко мудреные, сходу ниасилил.

Удобнее всего – налом принесли – налом унесли.

А так можно открыть бесплатную премиальную карту Мир Supreme, там дневной лимит на обналичку в банкоматах 600 000 руб, и нет комиссии за донорство с лимитом в 150 000 руб/день.

Дмитрий, а премиальная карта Мир Supreme у ГПБ именная или могут моменталку выдать?

МИР Supreme именная.

Сегодня мне выдали в ГПБ моменталку MIR Supreme.

Спасибо за информацию!

ГПБ растет :)

Вячеслав прав: реинкарнация в этих банках возможна (только на счет Реника не уверен). Альфу прогоняю регулярно.

А какое в Альфе условие “новизны” клиента?

После закрытия счета, надо 3-4 месяца подождать. Точно не помню. Обычно, когда можно открывать под нужный процент, появляется баннер в МП.

в начале 2021 открыли к ипотеке карту Мир за 100 рублей в год.

Только пенсионные, да и лимит на обналичку с карт небольшой.

А так, лучше налом принести и налом унести.

Попал в ПСБ с дебетовой картой МИБ. Теперь на акцию не попасть?

Акция с 25% кэшбэком на суперы мимо, это ведь по факту сейчас действующая дебетовая карта ПСБ.

Попал в ПСБ с дебетовой картой МИБ. Теперь на акцию не попасть?

Правильно я понимаю, что б получить 25% на суперы, необходимо потратить 10 т.р. как минимум?

Нет, кэшбэк 25% на супермарккеты по акции отдельно, для его получения не обязательно тратить от 10 000 руб./мес. (такой оборот нужен для кэшбэка по стандартной бонусной программе).

Зашёл сейчас в офис чтобы оформить эту карту и выяснил, что она бесплатная при тратах от 10 000р в месяц, иначе 199р. В тарифе на карту тоже так написано, оформлять не стал.

Это устаревшая информация, у новых карт бесплатное обслуживание без условий. Просто не все сотрудники ещё в курсе.

Похоже государство сказало ПСБ-шникам: Не всё вам крупных клиентов подгонять бесплатно, давайте конкурируйте с другими банками по кол-ву дебетовых или кредитных карт.

Здравствуйте!

3.5. Кратность суммы каждой Операции, в целях начисления Баллов составляет 100 рублей, округление суммы происходит в меньшую сторону. Начисление Баллов происходит дополнительно к баллам, начисляемым согласно Программе и ее условиям (сверх лимита 3 возможного начисления баллов в рамках Программы).

Здравствуйте!

Не пойму, “подключить бонусную программу” (для получения акциионной каши 25%) – это в смысле просто выбрать из: “1,5% на всё” “1% на всё и 2-5% в трёх категориях”? Или надо еще что-то где-то подключить, иначе в акции не участвуешь?