Обновлено 11.04.2025.

На сайте до сих пор не было ни одной статьи про продукты «Азиатско-Тихоокеанского Банка», поскольку они никогда не казались мне особо выгодными. Разве что пенсионная карта «Особый статус» с кэшбэком в 5% на аптеки и 5% на остаток заслуживала некоторого внимания.

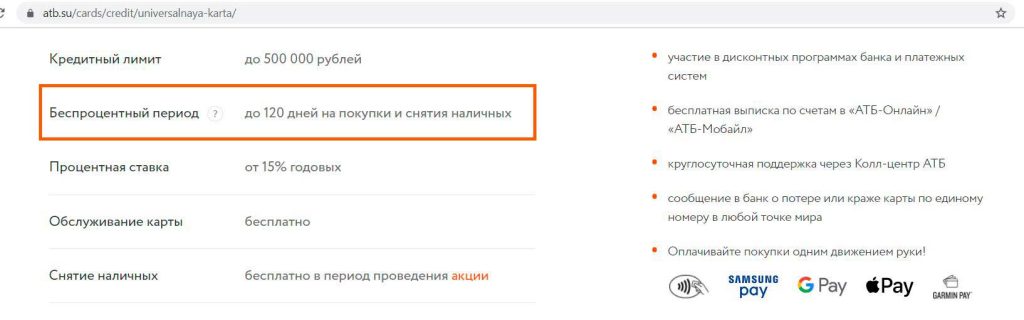

Сейчас есть отличная возможность исправить данную ситуацию. В банке появилась любопытная «Универсальная» кредитная карта с длинным грейсом до 120 дней, кэшбэком до 7% в хороших категориях и бесплатным обслуживанием. Мимо такой карточки сложно было пройти :)

Вот как выглядит реклама новой «Универсальной карты» от «Азиатско-Тихоокеанского Банка»:

UPD: 20.08.2023

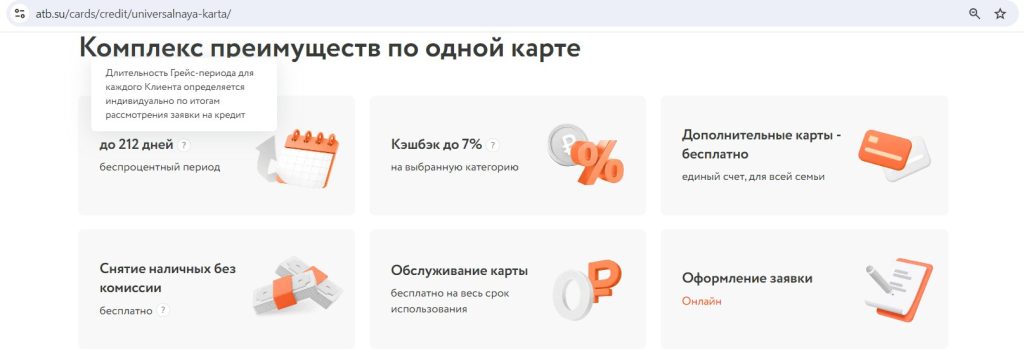

Сейчас «АТБ» выдаёт «Универсальную» кредитную карту с льготным периодом до 212 дней (какая конкретно длительность грейса достанется — 120, 180 или 212 дней — определяется индивидуально):

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Универсальная карта от АТБ. Достоинства

Универсальная карта от АТБ. Достоинства

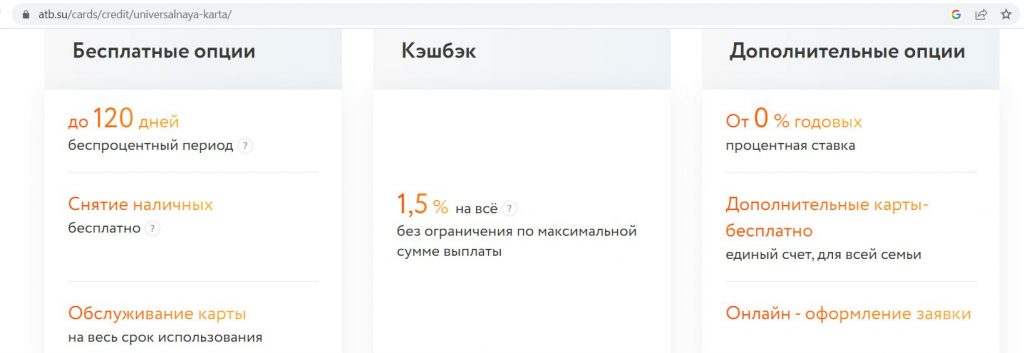

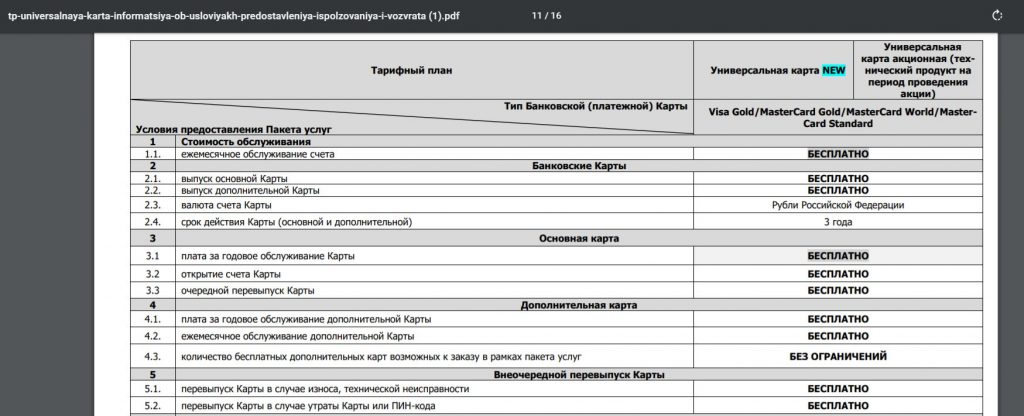

1 Бесплатный выпуск и обслуживание.

Выпуск, обслуживание и перевыпуск «Универсальной карты» от «Азиатско-Тихоокеанского Банка» бесплатны без каких-либо дополнительных условий, это же касается и дополнительных карт. Чтобы сэкономить время, заявку можно оставить онлайн.

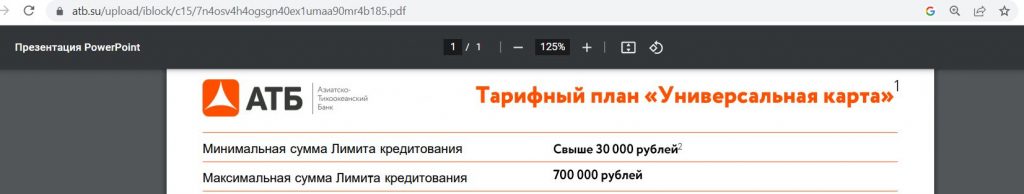

Кредитный лимит у карты может быть от 30 000 до 700 000 руб.

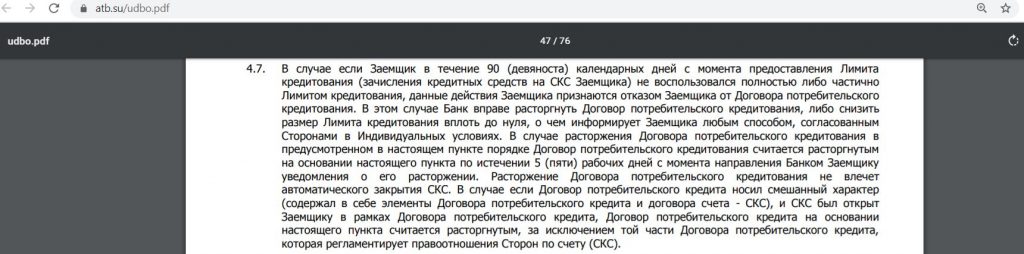

После получения карты нужно совершить первую покупку в течение 90 дней, иначе банк может аннулировать карту:

UPD: 19.07.2022

При желании, к основной карте можно выпустить бесплатную допку платежной системы МИР.

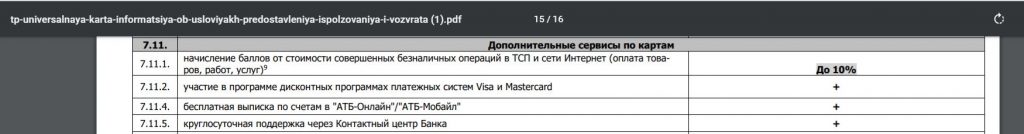

2 Кэшбэк до 10%.

Раньше по «Универсальным» кредитным картам была разная бонусная программа в зависимости от даты получения карты.

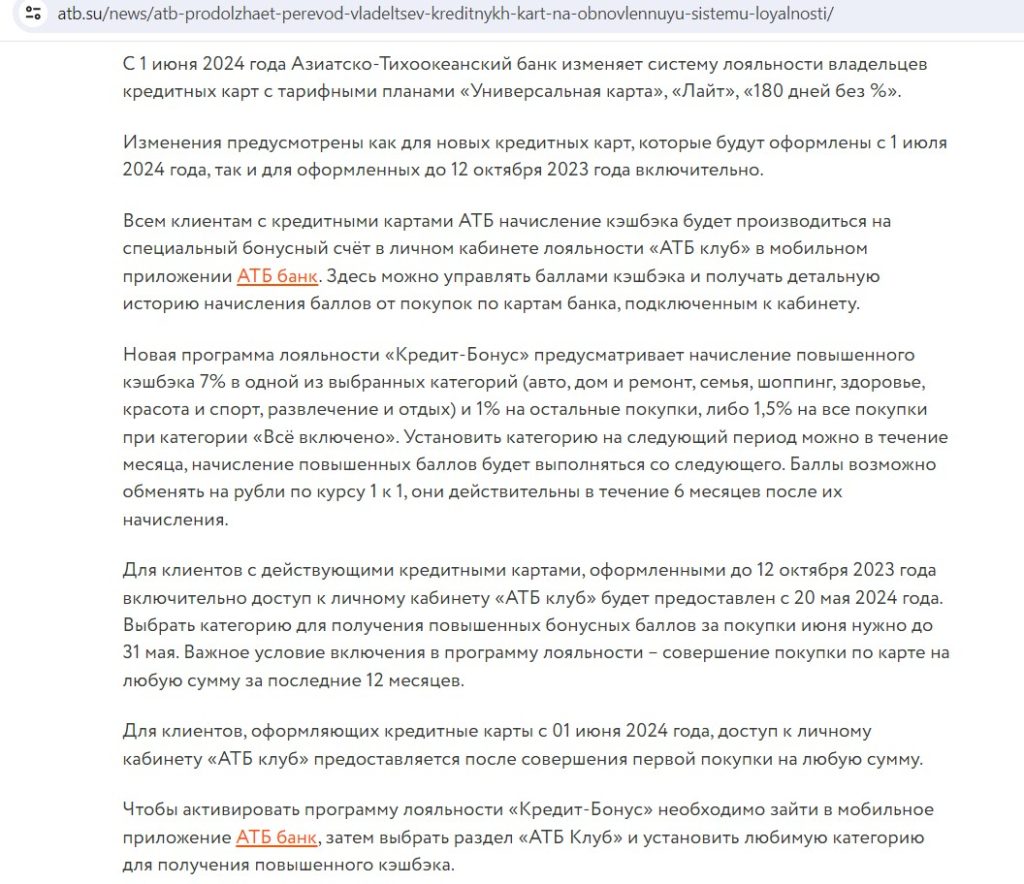

С 01.07.2024 «АТБ» обновил бонусную программу по «Универсальной» кредитной карте (новая редакция актуальна для всех держателей этой кредитки):

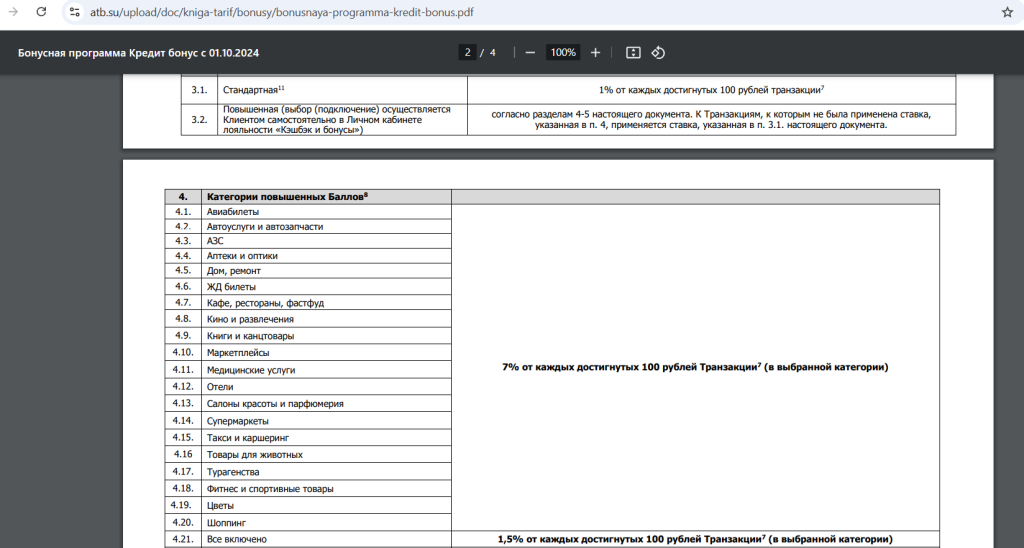

Новая программа лояльности «Кредит-Бонус» предусматривает начисление повышенного кэшбэка 7% в одной из выбранных категорий (для выбора ежемесячно доступны 10 категорий, за остальные покупки положен 1%), либо 1,5% на все покупки при категории «Всё включено» (максимум 5000 баллов/мес.).

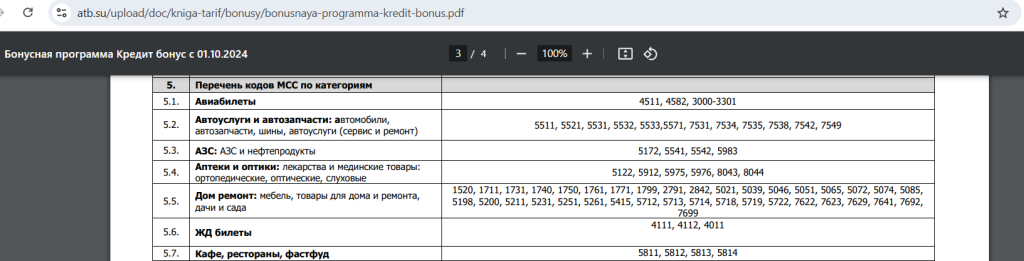

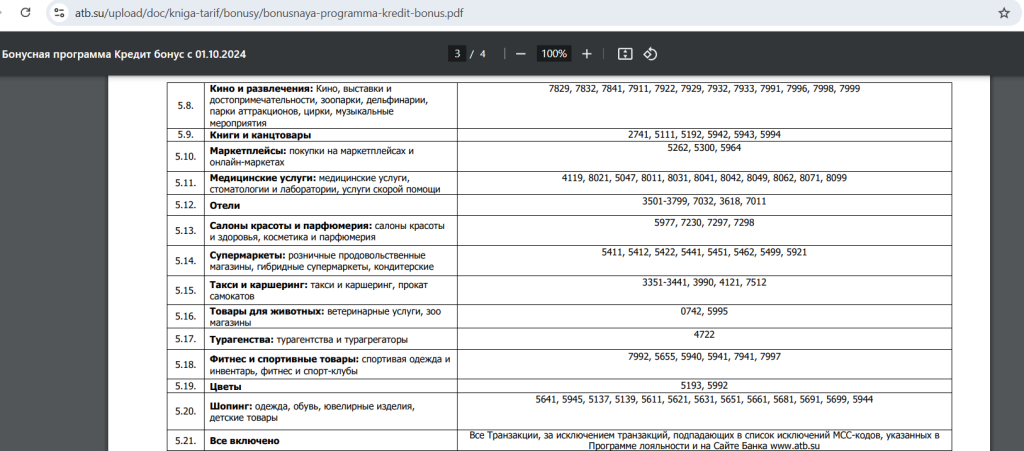

Общий список, из которого банк предлагает категории, состоит из 20 шт. (среди них есть очень интересные, например, «Маркетплейсы», «Дом и ремонт», «Автоуслуги и запчасти», «Медицинские услуги», «ЖД билеты», «Авиабилеты», «Супермаркеты»):

UPD: 10.02.2025

Слухи про изменение бонусной программы по кредитной карте «Универсальная» подтвердились — в новой редакции бонусной программы от 01.02.25 пропала категория 1,5% кэшбэка на всё, но теперь можно будет подключать 3 любимых категории (кэшбэк 1% на всё среди них). Сам список возможных повышенных категорий заметно увеличился.

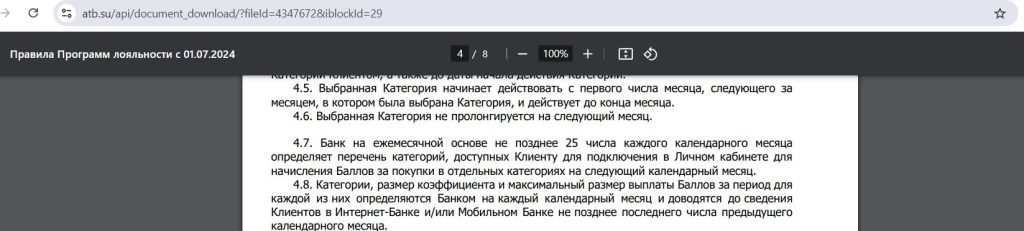

Любимую категорию на следующий месяц нужно выбирать ежемесячно (автопролонгации любимой категории нет).

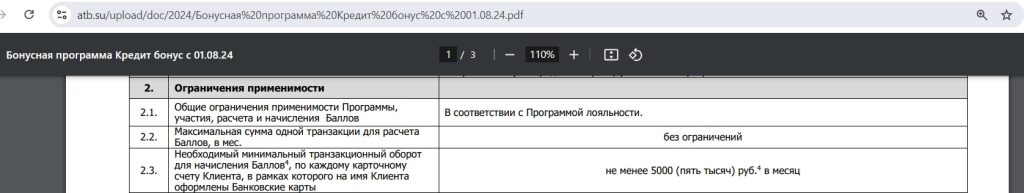

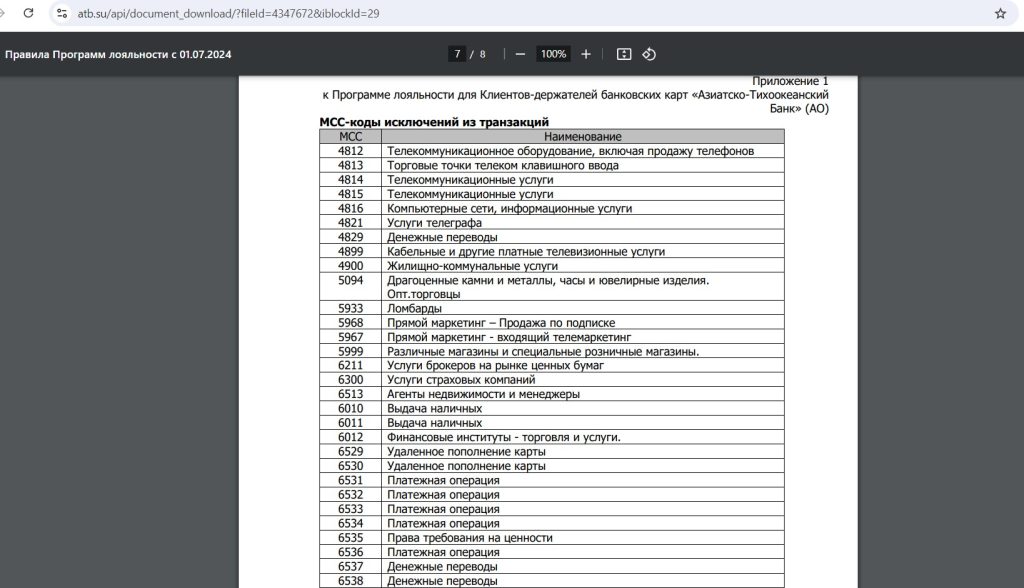

Минимальный оборот трат для начисления вознаграждения должен быть от 5000 руб./мес. (начинает проверяться с первого полного календарного месяца, при этом в нем учитываются только каждые полные 100 руб. каждой покупки, операции из списка исключений не учитываются).

Есть невыгодное округление кэшбэка, вознаграждение положено только за каждые полные 100 руб. покупки:

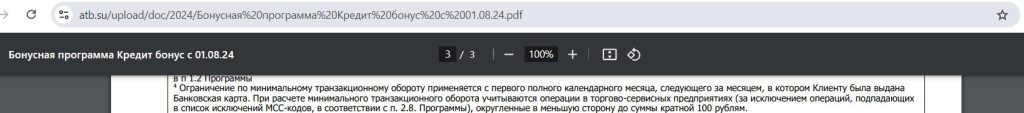

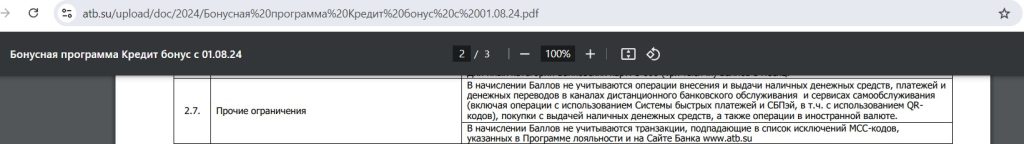

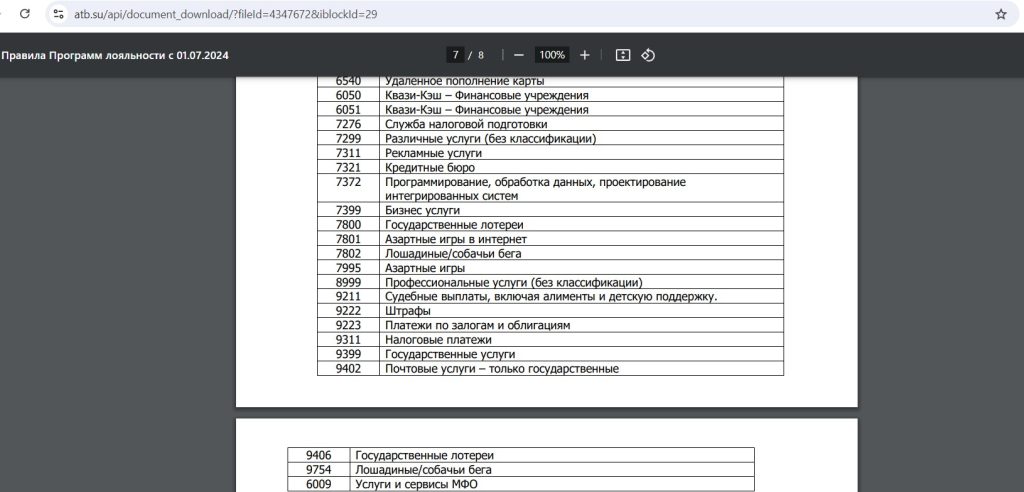

Список исключений, за которые кэшбэк не положен, у «Азиатско-Тихоокеанского банка» вполне стандартный (за покупки по QR-коду кэшбэка также нет):

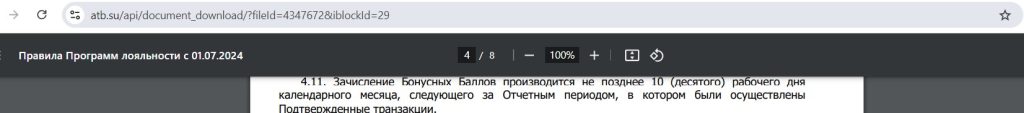

Вознаграждение за прошлый месяц начисляется на бонусный счёт до 10 рабочего дня текущего:

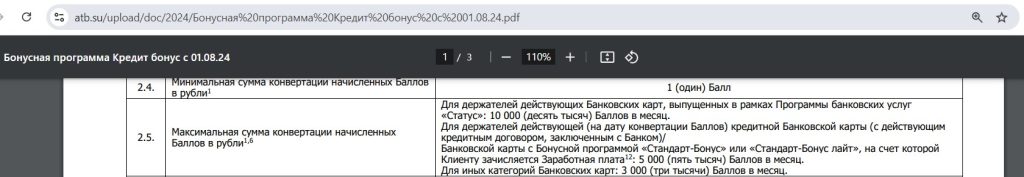

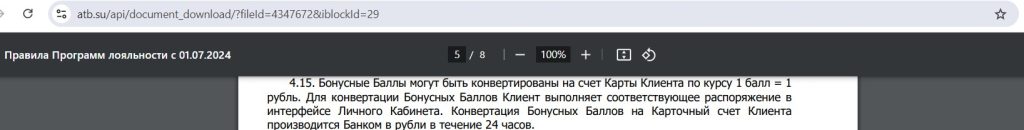

Баллы можно напрямую превратить в рубли по курсу 1:1 (при этом нужно успеть сделать это за 6 месяцев, иначе баллы сгорят). Месячный лимит превращения баллов в деньги для кредитки составляет 5000 баллов:

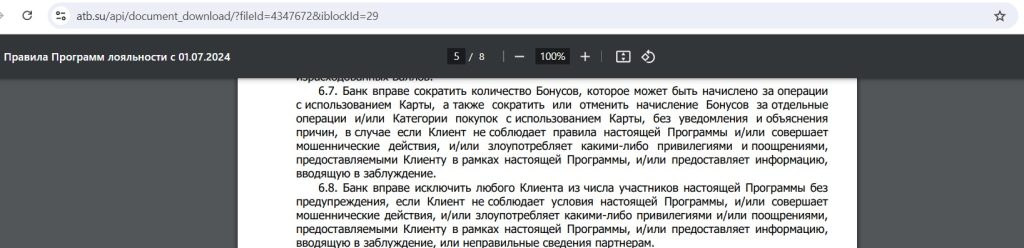

Банк оставил за собой право отлучить любого участника от бонусной программы, если заподозрит какие-либо злоупотребления:

Новые условия бонусной программы тут. Тема на форуме тут.

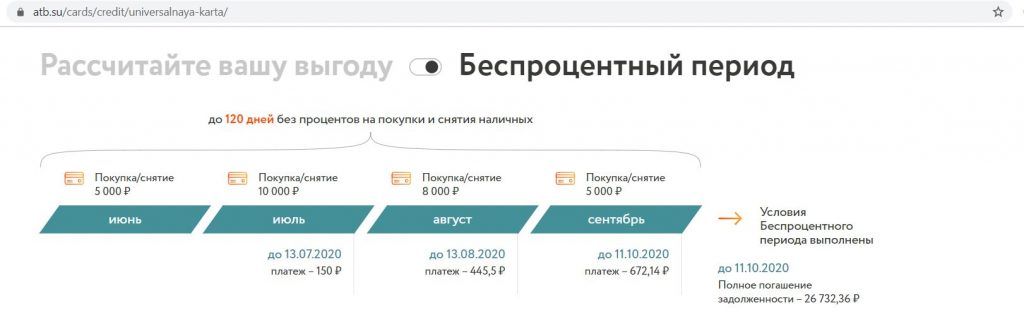

3 Грейс-период до 120 дней.

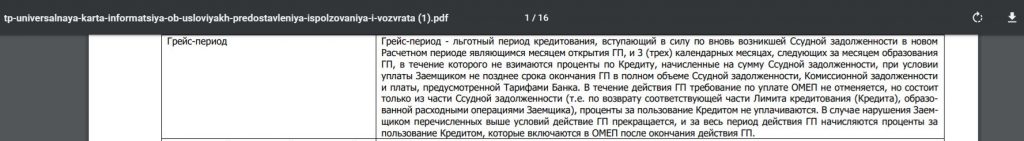

У «Универсальной карты» от «АТБ» так называемый «нечестный грейс» до 120 дней, т.е. к окончанию льготного периода нужно выводить кредитку в 0. Подчеркну, что слово «нечестный» не означает, что банк где-то мухлюет, просто сложилась такая терминология. Такой же механизм льготного периода, например, у популярной кредитки «Альфа-Банка» «100 дней без %»..

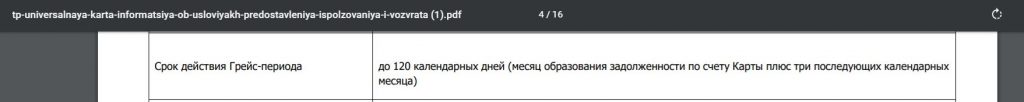

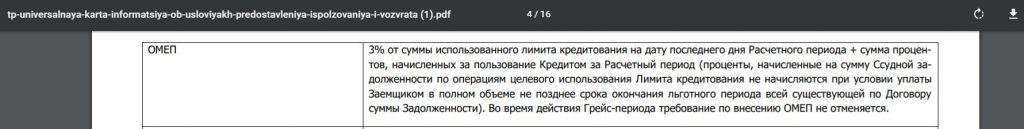

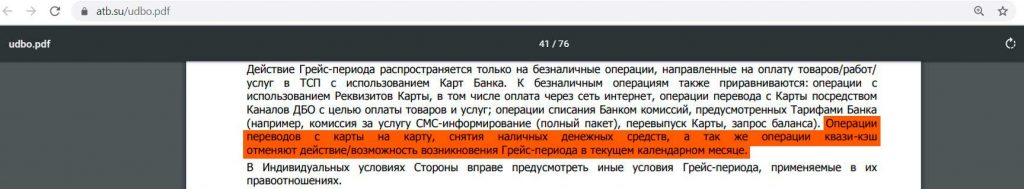

В документе под названием «Универсальная карта. Информация об условиях предоставления, использования и возврата» указано, что грейс-период начинается в месяц совершения расходной операции и длится следующие 3 календарных месяца. К окончанию льготного периода нужно полностью погасить задолженность по карте. Внутри длинного грейса требуется вносить минимальные платежи (3%):

Грейс-период распространяется в том числе и на снятие наличных:

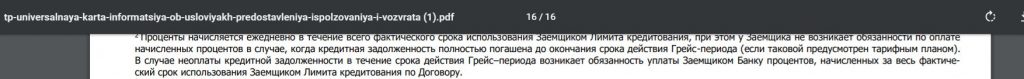

Как и в случае с любой другой кредиткой, если не выполнить условия льготного периода (не полностью погасить задолженность к окончанию длинного грейса), но при этом внести минимальные платежи, то льготный период отменяется и на каждую покупку будут начислены проценты по ставке из договора с момента ее совершения.

Процентная ставка у кредитной карты «Универсальная» за рамками льготного периода составляет 35% годовых:

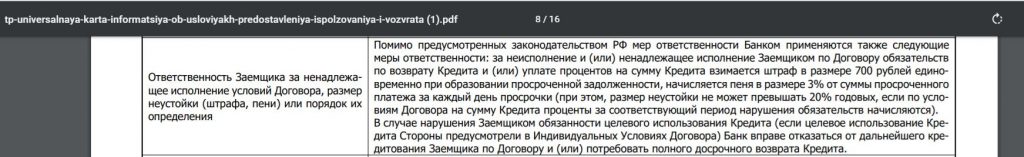

Если не внести даже минимальный платеж, то образуется просрочка, что очень негативно влияет на кредитную историю, вдобавок предусмотрены штраф и пеня:

Любопытно, что на других кредитках «АТБ» снятие наличных — это негрейсовая операция, которая к тому же отменяет действие всего льготного периода.

UPD: 15.08.2023

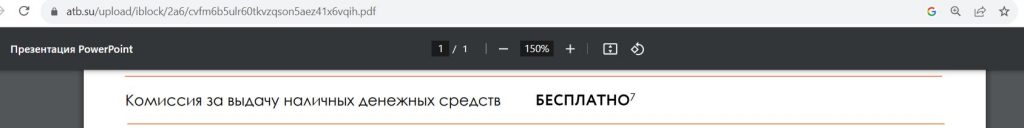

С «Универсальных» кредитных карт от «АТБ», выданных в любое время, ежемесячно можно снимать до 30 000 руб. заёмных средств в любых банкоматах без комиссии и с сохранением льготного периода

UPD: 20.08.2024

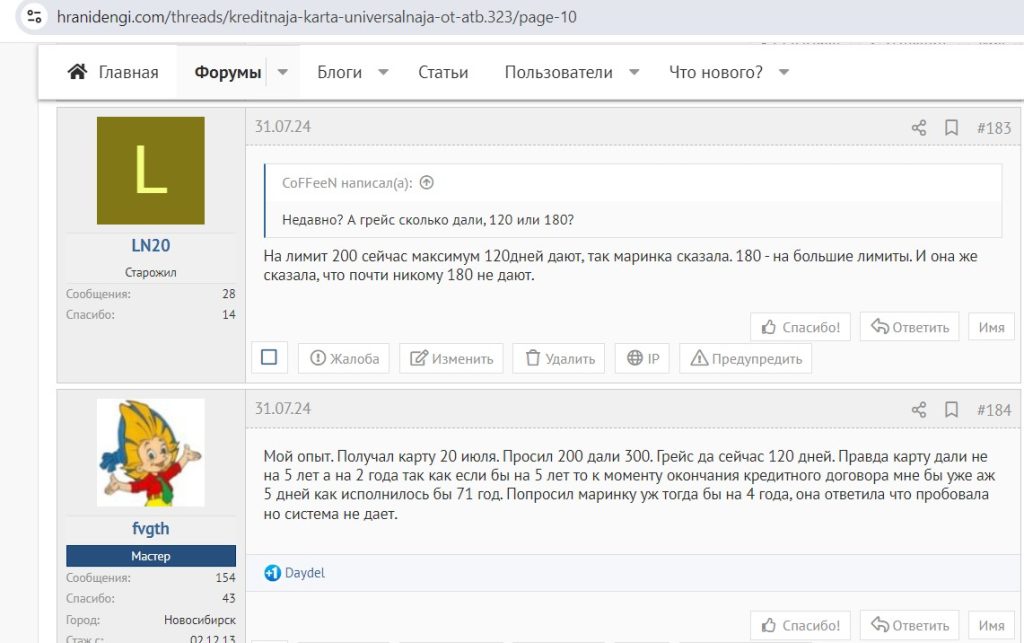

В рекламе банк обещает выдать кредитную карту с грейсом до 212 дней, но на практике, судя по отзывам, большинство получает стандартный льготный период в 120 дней:

Механика грейса при увеличении длины остаётся прежней, просто он длится не 4 календарных месяца, а 6 или даже 7.

UPD: 11.04.2025

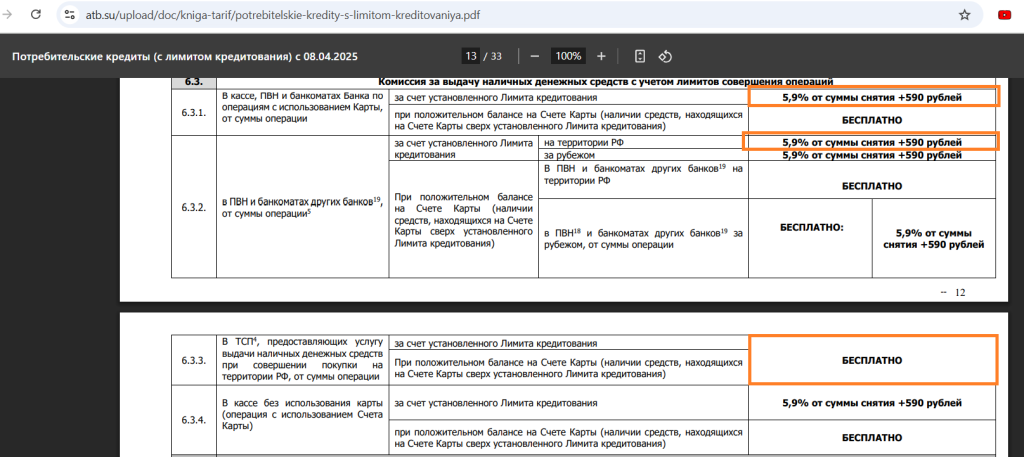

С кредитных карт «Универсальная» от «АТБ», оформляемых с 08.04.25, больше нельзя без последствий снимать заёмные средства в любых банкоматах с лимитом до 30 000 руб./мес. (появилась комиссия в 5,9% + 590 руб.) Краткий тариф тут.

Ранее выданных карт изменения не коснулись.

А вот бесплатная обналичка заёмных средств в грейс в ТСП (на кассах магазинов) почему-то осталась (5000 руб./день, 30 000 руб./мес.), подробный тариф тут.

4 Карту удобно пополнять.

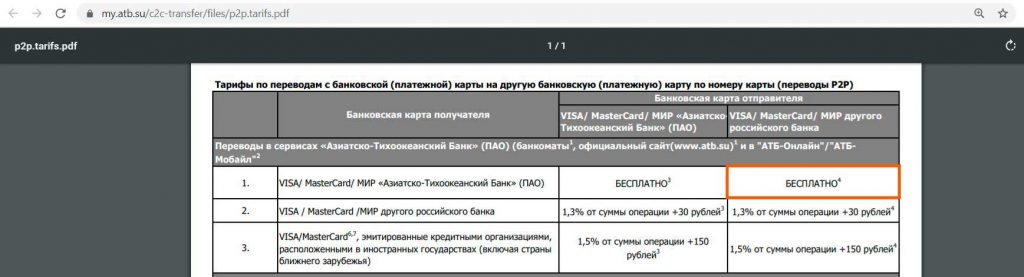

«Универсальную карту» от «АТБ» можно бесплатно пополнять с карт других банков через собственные сервисы, т.е. она умеет стягивать. Важно только убедиться, что эмитент карты-донора тоже не берет комиссию за подобные операции.

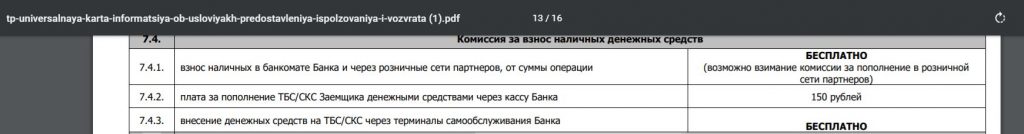

А вот за пополнение через кассу предусмотрена комиссия в 150 руб.

Также карту можно пополнить межбанком, делать это лучше из тех кредитных организаций, где он бесплатный.

5 Можно снять/стянуть собственные средства.

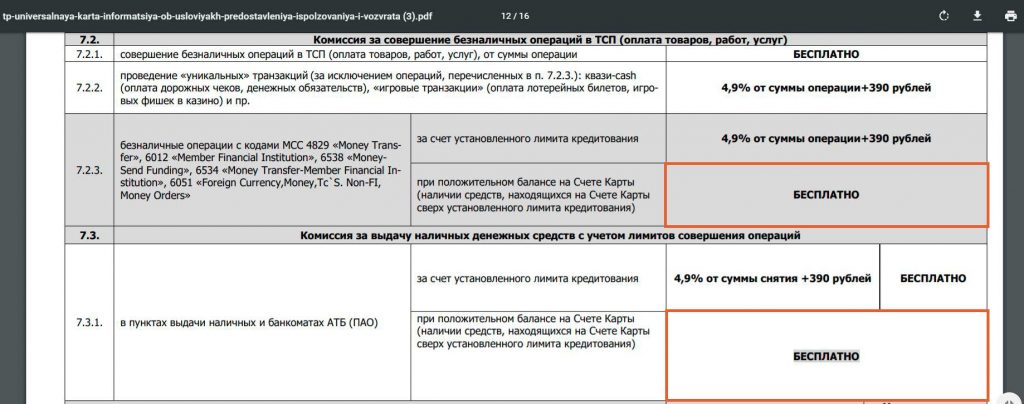

С «Универсальной карты» можно бесплатно снять в банкомате или стянуть собственные средства.

Подобная опция будет интересна для услуги «Перевод баланса» от «Тинькофф Банка», благодаря которой можно погасить кредит в другом банке и не платить проценты в течение 120 дней. В данном случае деньги из «Тинькофф Банка» переводятся на «Универсальную карту» и потом стягиваются или снимаются в банкомате, после чего отправляются на какую-нибудь накопительную карту или вклад для получения дохода. Подробнее об этом можно почитать в статье «Отсрочка по кредиту в любом банке: кредитные каникулы за счет Тинькофф Банка»).

26 000 руб. за брокерский счёт «Совкомбанка», сертификат на 2500 руб. за накопительный счёт «Газпромбанка», кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

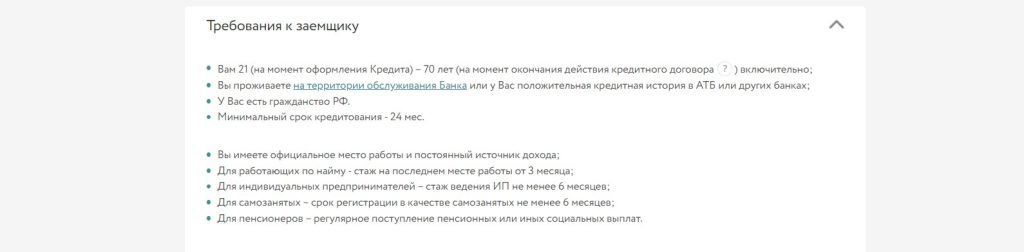

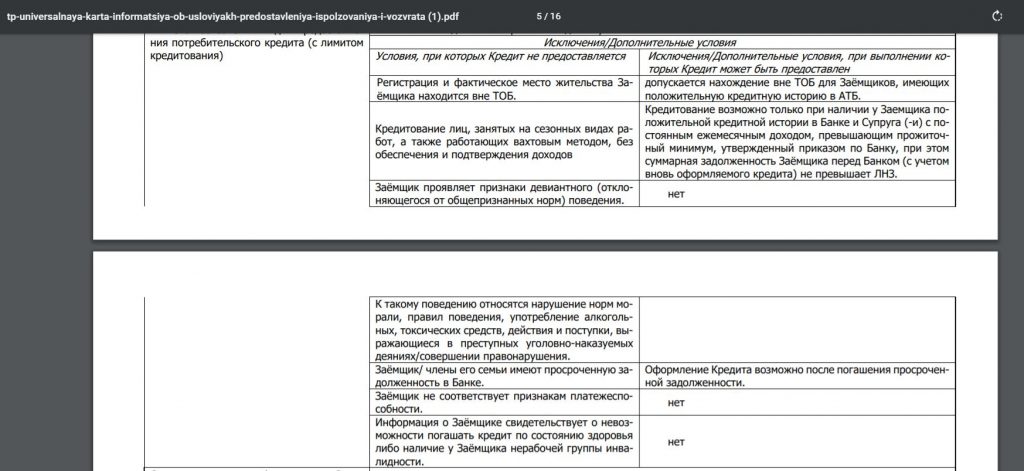

6 Лояльные требования к оформлению.

В отличие от многих банков, «АТБ» выдаёт свои кредитки и пенсионерам, и индивидуальным предпринимателям, и самозанятым:

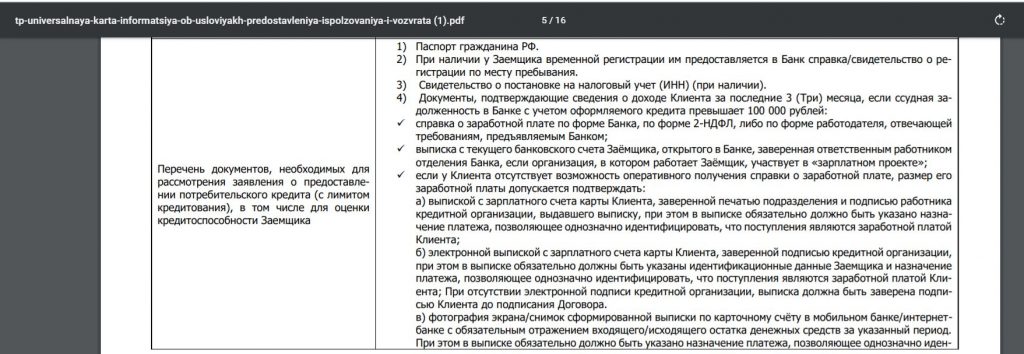

Для кредитного лимита до 100 000 руб. подтверждать доход не требуется. При большем лимите нужны будут дополнительные документы (помимо справки 2-НДФЛ, это может быть выписка из ПФР через Госуслуги, скриншот из интернет-банка по зарплатному счету, справка по форме банка, декларация 3-НДФЛ и др.)

7 Широкая география.

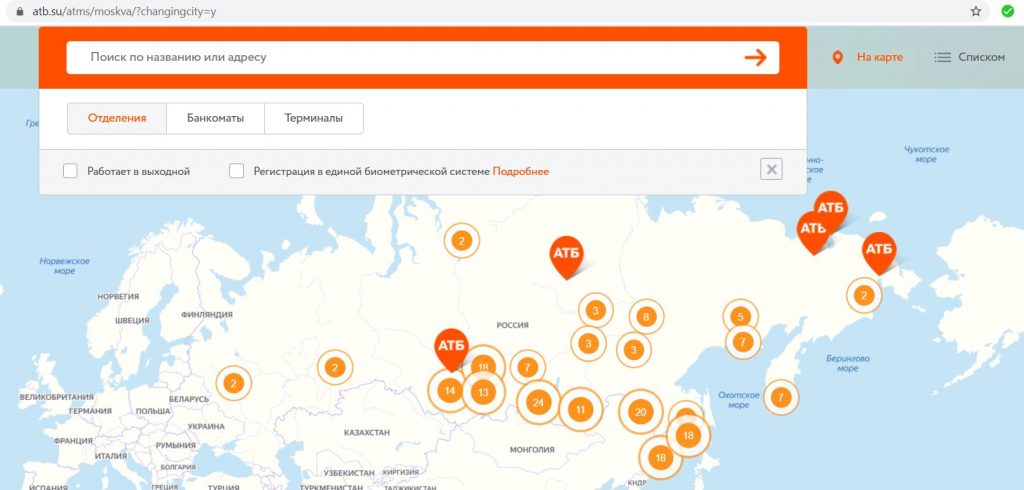

ПАО «Азиатско-Тихоокеанский Банк» — крупный банк, занимает 49 место по размеру активов нетто по России. С октября 2021 года 100% акций принадлежит ТОО «Пионер Кэпитал Инвест» (Казахстан).

Банк представлен во многих регионах неевропейской части страны (в европейской части отделения есть только в Москве), куда многие другие кредитные организации не добираются.

8 Поддержка Apple Pay, Samsung Pay, Google Pay.

«АТБ» поддерживает передовые технологии оплаты смартфоном Apple Pay, Samsung Pay, Google Pay. Одну и ту же карту можно добавить на несколько устройств и пользоваться ими одновременно. Таким образом, получаются бесплатные допки.

UPD: 19.07.2022

Из бесконтактных технологий на данный момент осталась только MIR Pay для карт МИР (для смартфонов на android).

9 Выгодные вклады.

Помимо «Универсальной» кредитной карты, в «АТБ» есть ещё довольно выгодные вклады, которые можно использовать в качестве фиксов.

Универсальная карта от АТБ. Недостатки

Универсальная карта от АТБ. Недостатки

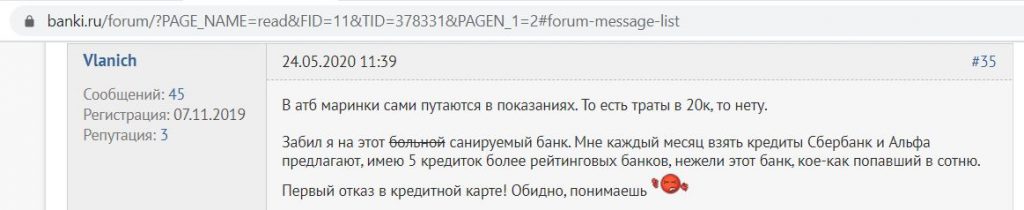

1 Карту могут не одобрить.

Как и в других банках, «Универсальную карту» могут не одобрить без объяснения причин:

Вот возможные причины отказов:

Как повысить вероятность одобрения кредитных карт, можно почитать тут.

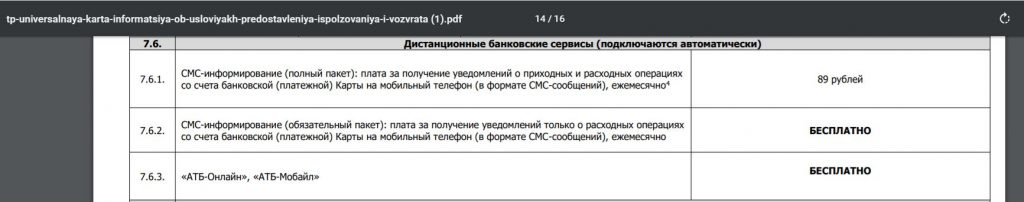

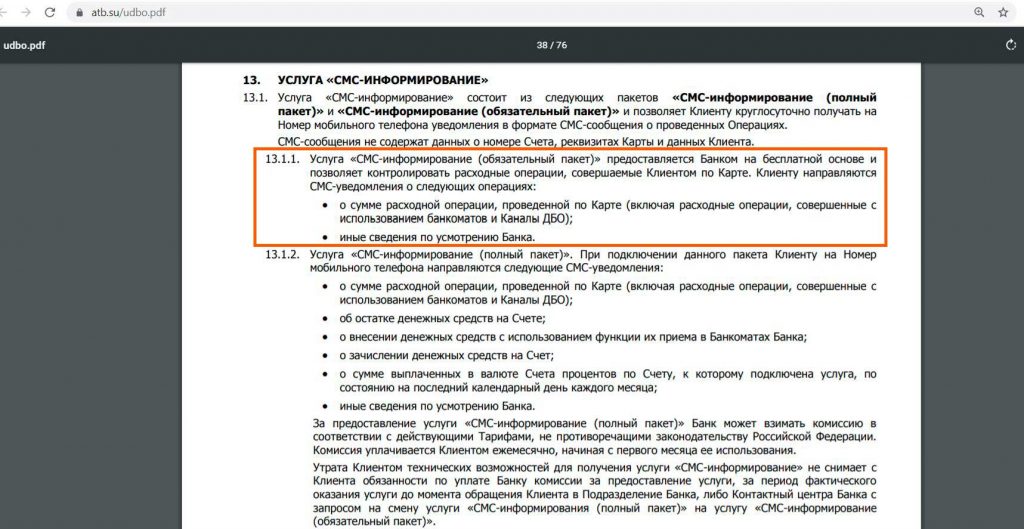

2 Платное смс-информирование.

При получении карты стоит твердо сказать, что вам нужен только обязательный пакет смс-информирования (он бесплатен), навязываемый полный пакет стоит 89 руб./мес.

Тем более что на обязательном пакете также приходят сообщения о каждой расходной операции по карте:

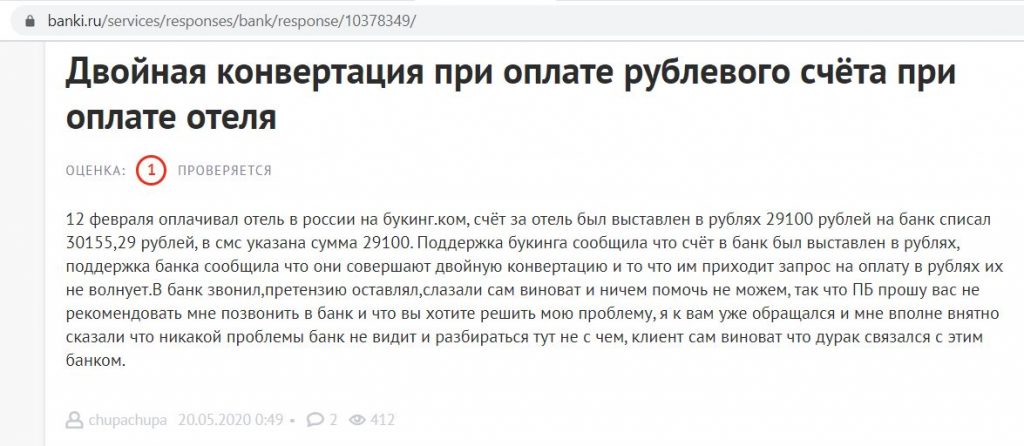

3 Банк не понимает трансграничный рубль.

Курс конвертации по картам «АТБ» выгодностью не отличается, потери отобьются разве что кэшбэком в 10%, к тому же банк не понимает трансграничный рубль:

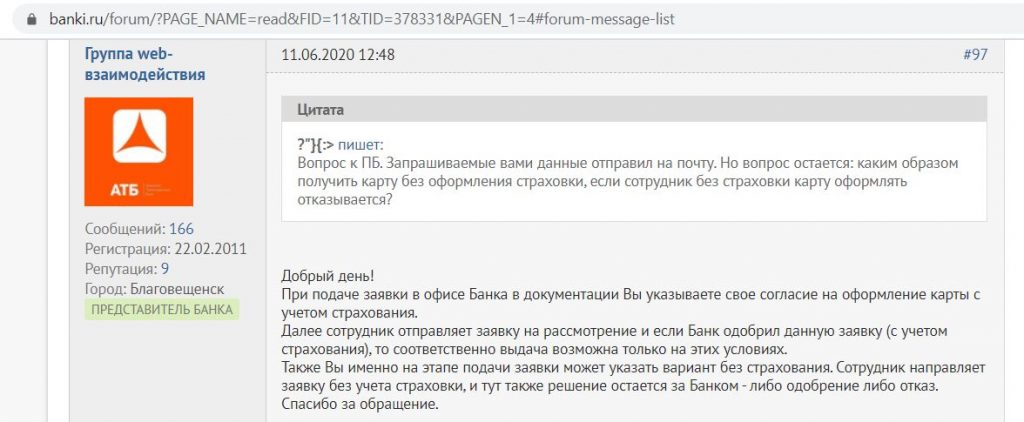

4 Навязывание страховки.

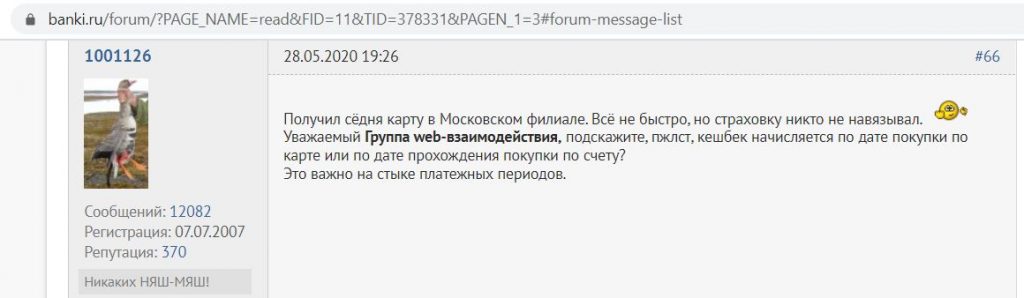

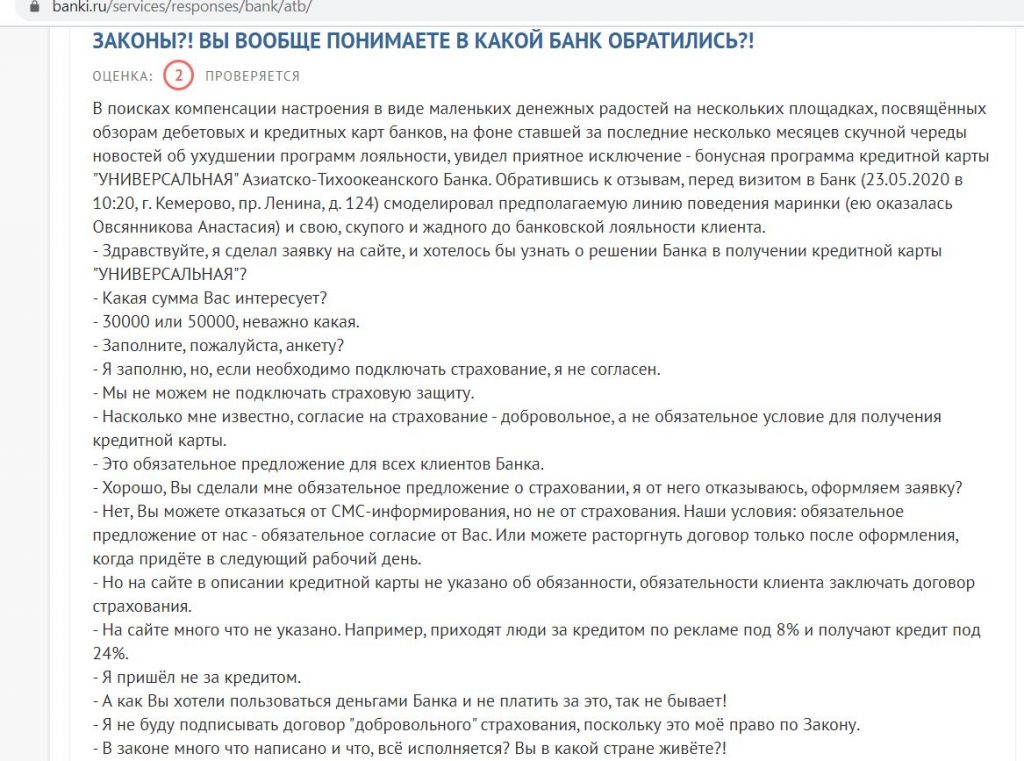

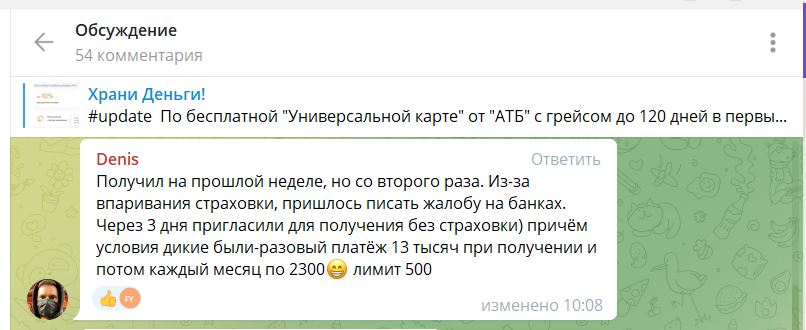

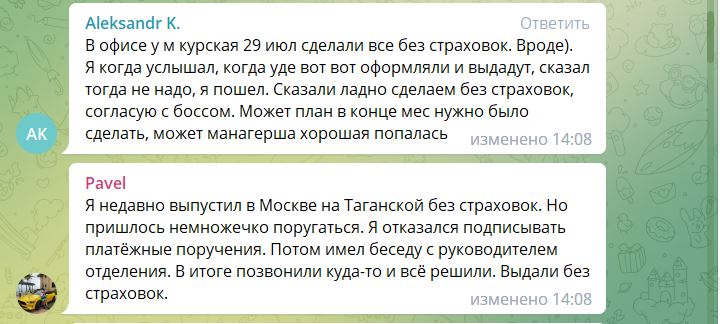

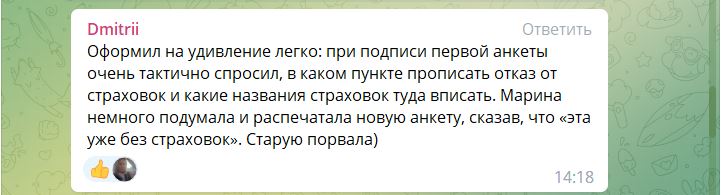

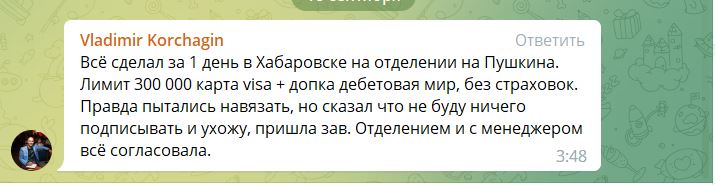

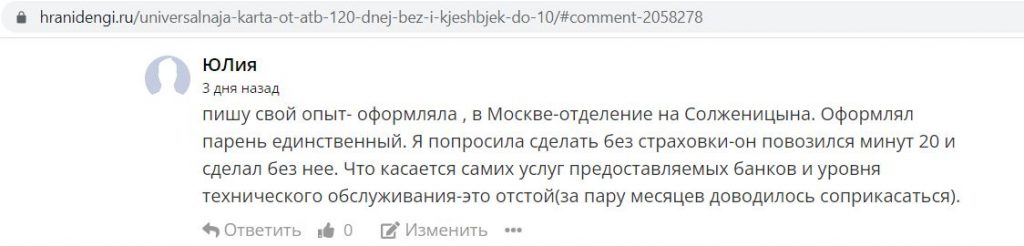

Конечно же, представитель банка говорит, что страховка хоть и предлагается каждому клиенту, но является абсолютно добровольной. Даже встречаются отзывы клиентов, получивших карту без нее:

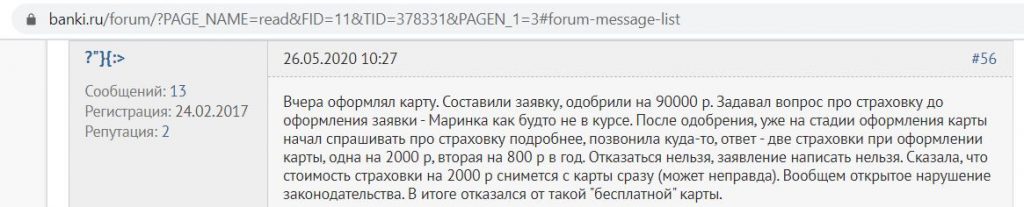

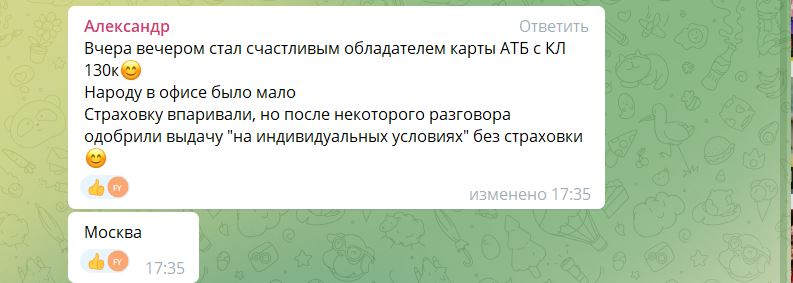

Однако есть множество отзывов о том, что «Универсальную карту» просто отказываются оформлять без страховки стоимостью 1000-5000 руб./год, в зависимости от кредитного лимита:

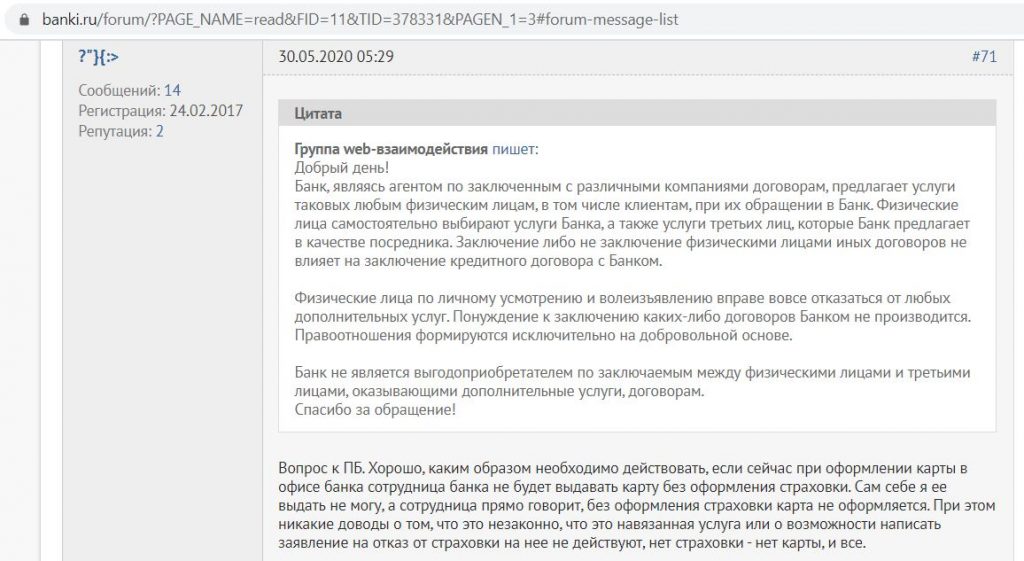

UPD: 27.03.2022

Получить «Универсальную карту» от «АТБ» без страховки все-таки можно, если быть более настойчивым, иногда приходится жаловаться на портале banki.ru. Доставки на данный момент, к сожалению, нет.

UPD: 19.07.2022

Итак по состоянию на 19.07.2022 актуальная инструкция по получению «Универсальной карты» без страховки выглядит следующим образом. Есть два способа:

1. Поскандалить в отделении и написать отзыв на banki.ru, после чего перезванивают и приглашают в офис за картой без страховок.

2. Согласиться на две страховки и получить карту без лишних нервов, а потом отказаться от них.

– Одна из них от СК «Альфа Страхование» с ежемесячным взносом, что-то вроде 1000-2000 руб./мес. От нее можно отказаться в отделении, написав заявление банку на отмену распоряжения о перечислении денежных средств в пользу страховой компании.

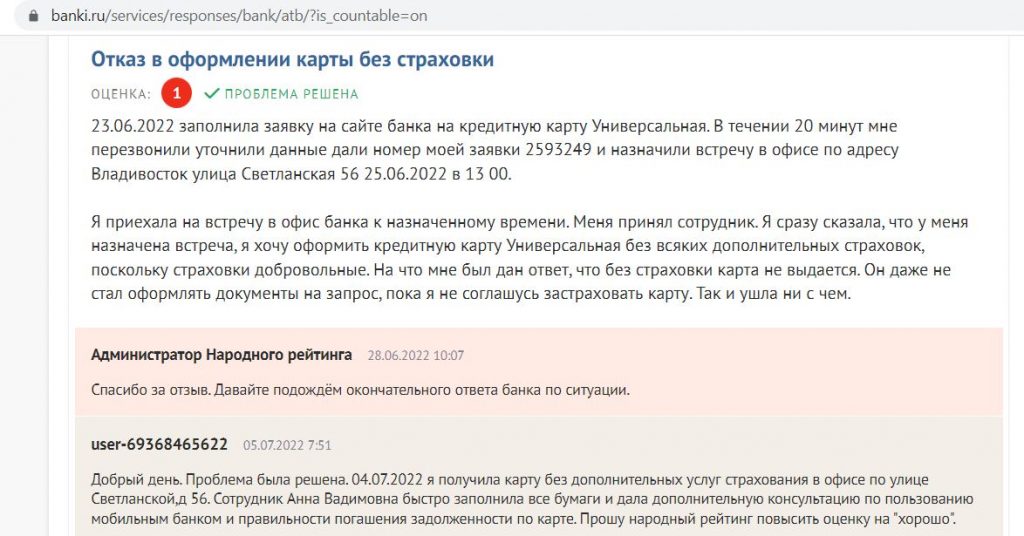

– Вторая от СК «Ренессанс Страхование» с разовым взносом где-то в 7000-12000 руб. (страхуют имущество). Отказаться от этого чуда можно онлайн с помощью их чата в Телеграм @ReninsChatBot (нужно успеть в течение 14 дней, возврат идет по реквизитам на любой указанный счет).

UPD: 30.10.2022

Судя по отзывам, получить «Универсальную карту» от «АТБ» без навязанных страховок стало проще:

UPD: 10.02.2025

Судя по отзывам, «АТБ Банк» перестал активно навязывать страховки к своим кредиткам.

5 Платная выписка в отделении.

Запрос выписки в отделении обойдется в 250 руб.

Вся необходимая информация есть в интернет-банке и мобильном приложении:

6 Использование «антиотмывочного» закона (115-ФЗ).

Уже ставшие привычными пункты, согласно которым банк может отказать в проведении операции, заблокировать карту, запросить документы, у ПАО «Азиатско-Тихоокеанский Банк» также имеются.

Вывод

Вывод

У «Азиатско-Тихоокеанского Банка» получилась очень сильная «Универсальная» кредитная карта с высоким кэшбэком реальными деньгами, длинным грейсом до 120 дней, да еще и с бесплатным обслуживанием и удобным пополнением с карт других банков. Единственное, навязываемая страховка портит впечатление, впрочем, от нее можно отказаться (после получения карты это сделать проще, чем до). Карта входит в список лучших кредиток по версии сайта «Храни Деньги!».

Возможность снимать в любых банкоматах до 30 000 руб./мес. заёмных средств без комисиссии и с сохранением льготного периода в любых банкоматах выгодно отличает «Универсальную карту» от большинства других кредиток (подобная опция есть всего у нескольких карт на рынке).

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

С 29 марта нельзя снять весь КЛ в первые 5 дней и сумма обналички в месяц уменьшилась до 15 т.р. И отделение в СПб не работает. Сказали “планируется к открытию” когда-нибудь как-нибудь может быть… Учитывая, что условия по продукту ухудшаются каждый день, боюсь, к открытию тема будет уже не интересна ((

Вопрос по скорости погашения задолженности через ЛК на сайте банка. Раньше задолженность гасилась в пределах получаса только при стягивании средств с другой карты через ЛК на сайте банка. При полнении любыми другими способами, в том числе через приложение, задолженность гасилась только по факту проведения операции, как правило через пару тройку дней. В этом месяце гасил минимальный платеж стягиванием с дебетовки сбера и обнаружил, что проведение операции так же стало проходить с задержкой. Вопрос: этот затуп связан со сбером (раньше всегда тянул с карт других банков) или АТБ стал тупить и больше не зачисляет моментально через свой ИБ ?

Моя карта Универсальная АТБ перестала работать как кредитная, только как дебетовая, сказали на ГЛ, так как она теперь «в режиме погашения» в течение последних 20 месяцев до срока окончания кредитного договора. Что это значит и почему, кто-нибудь может объяснить ?

Вот выдержка из тарифного плана Универсальной карты, но я в ней ничего не понял.

«срок возврата Кредита от 24 месяцев до достижения Заемщиком возраста 70 лет, заключительные 20 месяцев Лимит кредитования действует в режиме погашения, остальное время – в режиме самовозобновления Лимита кредитования. Срок возврата Кредита по конкретному Договору определяется на момент заключения Договора. »

Либо вам исполнилось уже 70 лет, а у банка правила, что клиентам такого возраста кредитный лимит больше не предоставляется, либо банк просто так захотел.

Любой банк может снизить кредитный лимит любому клиенту хоть до 0 по своему желанию и без объяснения причин.

А есть способы вместо бесплатной обналички 30к/мес в банкомате стягивать через сторонние сервисы?

Увы, только банкоматы.

Сегодня снял в банкомате 85тыр., где 55 были собственные и 30, соответственно, заемные, но вместо остатка по карте в 270 тыр остаток показало 268440. В списке операций только моё снятие в банкомате. Пошел звонить на ГЛ в банк. Одна маринка долго думала и не сдюжила сей вопрос, переключила на другую. Другая тоже долго думала, но в итоге выдала, что была удержана комиссия. На вопрос какого х, ответила, что был превышен “совокупный” лимит на снятие наличных, в который входит и собственные средства, поэтому и комиссия. Кто-то что-то знает про сей лимит и когда он появился ? Я год назад по аналогичной схеме снимал наликом свои и заемные средства и никаких комиссий не было.

Разобрались, у этого хитрозадого банка в ТП есть сноска под номером 19, которая гласит: При расчете учитываются операции как за счет собственных средств, так и за счет лимита кредитования.

Вот такой вот попадос случился на 1560 рупиев….

В статье указано что на старые карты так же распространяется лимит выдачи нала в 15 тыр в месяц. Это не так. Карту я получил в январе этого года и до сих пор снимаю по 30 тыр в месяц без комиссии. В ТП это мне подтвердили.

Верно, по картам, выданным до 29 марта сохранилась возможность бесплатной обналички в грейс до 30 000 руб/мес.

Правильно ли понимаю, что при крупных покупках бонусируется тоько транзакция до 20 000р? т.е.е если покупка превышает, то кешбек будет только за 20 000 р.?

Правильно.

А где это у них написано? Для карт после 14 июля это все еще актуально? Не нашел в актуальной версии программы лояльности ограничение про 20000 рублей

У АТБ 3 версии бонусной программы. Ограничение на 20 000 руб – это для первой версии, самой ранней.

Можно получить карту там, где нет офиса. Т.е. в Татарстане.

Можно ли вашу карту заказать там, где нет вашего офиса. Татарстан, г. Бугульма.

У АТБ сейчас нет доставки карт, за пластиком нужно в отделение идти.

А если нужна лишь виртуалка мир, возможно какими-нибудь способами открыть дистанционно? Не являясь клиентом банка

В АТБ никак, дистанционно стать клиентом у них нельзя.

Неправда, можно. На страничке сайта можно стать клиентом, по билметрии

Здраствуйте! благодарю за классный обзор! подскажите, пожалуйста, а по отказам от страховки, уже после оформления карт, так кто-то уже делал? просто заплатить 15 тыс. а потом не вернут -это будет слишком круто))

Делал. Идете в Альфа-Страхование, пишете отказ от страховки, в “период охлажения”,это 14 дней с момента оформления страховки. Эта возможность прописана в Законе о страховании, и страховые компании не вправе вам отказать. Только все делайте в письменной форме, с присвоением номера вашему заявлению. Деньги обязаны вернуть.

Только вот в офисе могут послать куда подальше. Меня в двух отправили в головной на Шаболовку. В результате, направил все документы заказным письмом с уведомлением. Деньги вернули.

пишу свой опыт- оформляла , в Москве-отделение на Солженицына. Оформлял парень единственный. Я попросила сделать без страховки-он повозился минут 20 и сделал без нее. Что касается самих услуг предоставляемых банков и уровня технического обслуживания-это отстой(за пару месяцев доводилось соприкасаться).

кто-нибудь знает, как ее бесплатно погашать онлайн? попробовала стягиванием, в приложении банка, с карты сбера, сбер сняли комиссию..

Вам нужно завести цифровую дебетовку АТБ 2.0, оформляется в МП на раз-два. Ну или пластик в банке. Пополняете счет карты по СБП. И с дебетовой переводите на кредитную. Либо найти карту, с которой можно бесплатно стянуть, например дебетовка ВТБ. Либо карту, с которой можно бесплатно толкнуть по номеру карты. Ну и классический межбанковский перевод по реквизитам карты еще никто не отменял, также ищете карту, где межбанк бесплатный.

Роман, спасибо огромное за ответы! действительно на дебетовую карту СБП приходит, а на кредитную нет. Причем в самом банке, операторы, об этом ничего не знают!

Даже дебетовку заводить не надо, по СБП прекрасно прилетает сразу на кредитку, в приложении все настраивается. В этом плане АТБ молодцы. Но маринки в офисе реально тупорылые. Сколько раз ни обращался, всегда где нить да накосячат. Последний раз в августе делал допку к кредитке, заодно попросил на сентябрь сменить категорию кэшбэка на сентябрь. Маринка начала спрашивать какая у меня текущая. А ты что, в компе у себя не можешь посмотреть ??? Нет, типа у нам такую информацию не показывает, можно на ГЛ узнать. Это просто пи%дец какой-то. Потом долго тупила когда и с какого периода меняется, у коллег маринок спрашивала, потом тупила на какую карту подключить (а что, на основную и допку можно разные подключить ???), но в конце вроде бы поменяла (как мне казалось). Дык сегодня при звонке на ГЛ решил на всякий уточнить, какая текущая программа лольности и что бы вы думали ? Правильно, она какой была до визита в банк, такой и осталась. Мрази, у меня для этого говнобанка уже матерных слов не хватает. Оператор на ГЛ сказал, что изменение было на нужную мне программу, но через несколько минут было снова изменено на старую. Буду претензию им катать, чтоб за сентябрь начислили кашу по нужной мне программе, а не по той, которую мне эта криворукая маринка сделала.

Вчера позвонил на ГЛ и спросил, могут ли они выпустить допку МИР к моей кредитке ? На ГЛ ответили, что да, но нужно обратиться в отделение. Сегодня приехал в отделение, сказал маринке что мне надо, она начала ковыряться в компе, потом куда-то звонить, после чего сообщила мне радостное известие, что к моей кредитке они допку МИР сделать не могут, т.к. у меня она очень старая (тариф) и если делать допку МИР, то придется сменить тариф по кредитке на текущий. Я, естественно, отказался. Вопрос, а какого хера мне про это не сказали на ГЛ ? Ведь я им звонил специально с этим вопросом. Мразотный говнобанк.

Далее, озвучиваю вопрос на тему какого хрена я к вам в августе приезжал в отделение и просил на сентябрь сменить программу лояльности, а сейчас выяснилось, что программа так и осталась старая ? Опять начала что-то мямлить на тему, что это вообще надо было делать через ГЛ. Алё, меня тогда на ГЛ никто не послал, маринка тогда долго ковырялась, совещалась с коллегами в зале, но в итоге сказала, что всё ОК и я спокойно ушел, думая, что всё действительно ОК. Уже реально задолбал этот пинг-понг тупорылых сотрудников что на ГЛ, что в офисе. Никто ничего не знает и знать не хочет. Пришлось писать претензию, после чего еще пришлось заставить снять с нее копию и поставить отметки о принятии, а иначе, походу, и претензия моя сгинула бы в мусорном ведре после моего ухода…

Спасибо Вам за такой подробный отзыв, думаю, он многим будет полезен.

Уровень знаний у сотрудников АТБ, конечно, ниже плинтуса.

Я оформил кредитку после 14 июля, но мне тоже в отделении не смогли с первого раза оформить допку МИР. На горячей линии говорили, что доп.карту МИР оформить можно – приходил в отделение, а там говорили не слушать что говорят на горячей линии. Со второго или третьего раза, со скандалом, с привлечением управляющей отделением – все заверяли меня, что выпустить допку МИР НЕВОЗМОЖНО. Зато когда я пришёл получать уже готовую карту – со мной уже никто не спорил:))

Здравствуйте, Дмитрий! А по каким категориям не положен кэшбэк?

Список исключений у АТБ довольно стандартный

С недавних пор у моей кредитки отвалилась бесконтактная оплата, т.е. когда подносишь карту к терминалу, тот пишет, что оплата невозможна, вставьте карту. Как мне кажется случилось это после того, как я оплатил товар куоьеру у которого был какой-то кастрированный терминал, который работает в связке со смартфоном. Там курьер сразу засунул мою карту в этот терминал и потом пару или тройку раз оплата не проходила (то-ли пин неверный, то-ли еще чего…), но в итоге все получилось. А уже спустя несколько дней сначала в одном магазине бесконтактная оплата не сработала, потом в другом тоже самое…

На ГЛ не смогли предложить ничего умнее как обратиться в отделение и перевыпустить карту… Может быть есть другие менее затратные по времени способы как реанимировать бесконтактную оплату ? А то я живу в области, в Москву не наездишся. А если уж без визита в офис не обойтись, то в каком офисе могут сразу дать неименную карту ? Точно знаю, что на Вознесенском неименных сразу не дают.

Вряд ли как-то можно реанимировать бесконтактную оплату, если она сломалась.

На горячей линии должны подсказать, есть ли неименные моменталки в офисе.

В Москве неименных моменталок нет вообще, специально на ГЛ спросил в каком офисе можно СРАЗУ заменить карту. В итоге, просто заказал выпуск еще одной допки, т.к. перевыпуск основной карты грозил блокировкой счета и отвалом уже имеющейся допки на время перевыпуска, а такой вариант меня не устроил.

Не знаю как на ДВ, но в Москве сервис у АТБ отстойный.

Привет. Возможно, ответы на эти вопросы уже есть в комментариях, но я честно полистал, посмотрел и не нашел. Ну и тем более разговоры в комментах про другую версию бонусной программы.

Я получил свою карту в средине августа 2022 года. Трачу по ней каждый месяц больше 75к (кроме неполного августа, там вышло 67к). За это время из кешбека мне пришло только 3000 рублей РОВНО, причем 12го октября. Не пойму где обещанные 4к каждый месяц. И сколько вообще идет кешбек. И почему за первый месяц пришло ровно 3000, без копеек, не мог же я так ровненько сумму потратить, но тут сложно посчитать.

1. У кого как обстоят дела с кешбеком от АТБ? Как быстро он приходит? Приходит ли кому то обещанные максимальные 4000р? Может я что-то не подключил?

2. Кешбек начисляется за какой-то период, в статье говорится про месяц. Месяц календарный? И как операция попадает в расчет, по совершению авторизации или самой транзакции? Например, если бы на 31 октября я понимал, что условие по тратам в 75к не выполнено. Спасет ли срочная покупка? Или платеж пойдет уже в следующий период?

3. Переводы по СБП идут очень долго. Обычно зачисление происходит на следующий день. Это очень странно наблюдать, ведь в остальных банках они моментальные. У всех так?

Все-таки АТБ очень часто косячит и доначисляет положенный кэшбэк только после составления обращения. Нужно жалобу писать.

Не получается оплатить покупку по QR-коду на Финуслугах. Пишет: “Нельзя оплатить по этому QR-коду”.

Не все йогурты одинаково полезны :)

Попробуйте через СБПэй – у меня получилось.

Можно ли серт озона прикупить с КБ?

Конечно, покупка подарочного серта Озона с помощью Универсальной карты от АТБ будет с кэшбэком.

75000 для КБ рассчитываются по календарному месяцу (как в Отп например) или по отчетному?

Календарный месяц берется.

Здравствуйте, Дмитрий. Спасибо за Вашу работу, заказал эту карту по Вашей ссылке. Одобрили в офисе, но болванок не оказалось и придется поехать еще раз забрать готовую.

Подскажите, пожалуйста, как долго проводят покупки в АТБ? (есть ли смысл торопиться поучаствовать в декабрьской акции “2023КБ”?)

В каких банкоматах партнеров можно без комиссии пополнить Универсальную? (маринки эту тайну не раскрывают))

Ни в каких, только в родных. А также либо стягивать, либо по СБП. При последнем способе нужна еще любая дебетовка банка.

Роман, Спасибо.

Прочел статью по СБП. Не понял для чего советуете заводить дополнительно дебетовку?

(разве без посредников на кредитку “Универсальная” перевод по СБП будет иначе заходить?)

СБП у них работает только на дебетовые карты видимо. Забавно, что не всегда и, как правило, не быстро. В последний раз платеж по СБП на дебетовку шел 4 часа. А надо потом еще с дебетовки на кредитку перекинуть надо. Тут деньги тоже долго висят.

Кстати, если пополните дебетовку наликом через банкомат, сразу перевести деньги тоже не получится, пока операция не пройдет обработку. Я так пополнял АТБшный Мир через тумбу Сбера. Два дня потом ждал, чтобы перевести деньги куда хотел.

А у вас прошло пополнение карту Мир АТБ в стороннем банке? Ранее эта карта категорически отказывалась пополняться в сторонних банках, просто выплевывалась банкоматами!

Да, пополнение прошло через банкомат Сбера. Но не без проблем, которые я описал выше. Поэтому больше я так делать не буду точно.

Да, АТБ ужасно медленный банк. Живёт по Благовещенскому времени и имеет ежедневный перерыв в несколько часов, когда невозможно распорядиться поступившими даже по СБП средствами. О чём говорить: деньги с дебетовой на кредитную карту переползают за 20-30 минут:))

СБП приходит только на дебетовку, по другому никак. Открыть цифровую дебетовку при наличии кредитки в приложении- дело пяти минут.

Кредитку пополняю через СПБ просто надо эту функцию Подключить в мобильном банке. У меня всё заработало после подключения на следующий день. Карту получил в декабре 22. Дебетовой карты нет.

Добрый день!

Спасибо Вам, что заказали карту по моей ссылке :)

АТБ всегда для кэшбэка и акций смотрит дату авторизации, а не проведения по счету, так что вполне можно успеть.

Здравствуйте, Дмитрий.

КБ 2023р по акции “КБ от кролика” за траты в декабре на карту по ссылке уже можно запить водой или еще ждать?

Коллеги- сберегатели, кому-либо начислили эту кашу?

Могу только поделиться опытом, тк у меня была похожая проблема год назад, когда брал Универсальную и по какой-то причине мне начислили ну очень маленький акционный кэшбек за супермаркеты. Пришлось дойти до отделения, на ресепшн (не у операциониста) написал письменную жалобу. Через какое-то время все доначислили в полном объеме.

Здравствуйте!

Мы ищем хорошие сайты для покупки и дальнейшего развития.

Понравился ваш проект hranidengi.ru. Прямо сейчас рассматриваю его к приобретению.

Готов купить его за 15 месяцев окупаемости (доход в месяц * 15). Цена может быть пересмотрена в большую сторону.

Если вам это интересно, то можем обсудить по почте kuprdimasites@gmail.com, телефону +79959176538 (whatsapp) или Telegram (kupratsevich).

Что скажете?

Подскажите кто знает: можно ли добить оборот до 75т.р. небонуссируемыми покупками?

АТБ меняет программу лояльности. Правда не одновременно для всех. Теперь повышенного кэшбэка 5% не будет, а будет только 1,5% правда без ограничения по сумме (или до 700 000 бонусных рублей). По моей карте, оформленной в августе 2022 г. это произойдет с 01.02.23.

Да, а еще теперь можно будет снять с кредитки в грейс и без процентов 30000 руб, а не 15000, как было раньше.

Спасибо за информацию! Сейчас все обновлю :)

Это явно не улучшения. Это ужас как прискорбно(

Именно этого и боялся. Карт с кешбеком в 1,5% пруд пруди, а вот 5% получить сложно. Думал хоть годик продержится эта программа(

Добрый день. У вас написано в статье, что выплата кэшбэка производится не позднее 5 рабочего дня следующего месяца, 1 балл = 1 руб. Мне в чате ответили что Кэш-бэк начисляется на 10-й рабочий день каждого месяца. Ориентировочная дата: 20 января. Жду начисления.

Верно спасибо, они периодически двигают эту дату.

В Питере ее можно получить ?

АТБ закрыл свой офис в Питере.

Здравствуйте!

Меня зовут Дмитрий (Инстаграм: kupratsevich_dima). Я ищу хорошие сайты для покупки и дальнейшего развития.

Понравился ваш проект hranidengi.ru. Прямо сейчас рассматриваю его к приобретению.

Предварительно предлагаю 140000 рублей. Цена может быть пересмотрена в большую сторону.

Если вам это интересно, то можем обсудить.

Почта: kuprdimasites@gmail.com

Телефон (whatsapp): +79959176538

Telegram: kupratsevich

Наглость второе счастье. Глядишь, так и яндекс за один лям купит.

Получил отрицательный опыт на всех этапах при использовании дебетовки и кредитки АТБ. Количество косяков и проволочек не оставляет сомнений в намеренном разводе клиентов.

Подскажите, может кто пробовал: покупки по Куар коду этой картой будут без комиссии и в грейс? Поддержка заливает, что будет с комиссией, но, судя по опыту с картами других банков, данная операция вроде всегда идет без комиссии, но бывает и не в грейс.

Стягивать с этой карты нельзя – сразу будет комиссия 1560р за стягивание 30к

Так это с самого начала нельзя было с нее стягивать.

В очередной раз получил подтверждение насколько АТБ днищенский банк. У жены в ноябре заканчивается срок действия кредитки. Позвонила на ГЛ чтобы выяснить что да как. Дык в этом говнобанке нужно ехать в отделение и писать заяву на перевыпуск карты. Ессно в отделении болванок нет, чтоб сразу выдать новую карту и теперь жене придется ехать туда еще раз, чтобы получить новую. Это просто пздц какой-то. Во всех нормальных банках либо просто срок действия имеющейся карты продлевают, либо автоматом завозят в отделение новую карту и тебе остается только за ней заехать.

С 2022 года все карты российских банков стали бессрочные. Зачем перевыпускать?

Видимо, в АТБ об этом не знают. А проверять на своей шкуре как-то не хочется.

Можно не перевыпускать, моя карта протухла , но работает.

Сегодня жена забрала перевыпущенную карту и допку к ней. Угадайте, какой срок действия этих карт ? 11/24, Карл !!! Они там реально ёб%утые на всю голову !!! Еще бы на месяц дали. Туши свет, сливай воду…

Не расстраивайтесь, захочется расторгнуть раньше. Я свои обе карты (кредитную и дебетовую) закрыл на 3-м месяце взаимодействия (больше времени не потребовалось, чтобы убедиться, что вранье во всем).

Банк казахстанский. Похоже пытаются рубить бабки всеми способами.

Есть у меня эта карта еще со старым тарифом. Сегодня пришла СМС, что обнулили кредитный лимит. Написал в чат, сказали скинуть в чат заполненное заявление: паспорт, где работаешь и т.д. Заполнил и отправил, но пока занимался этой фигней у них сменилась концепция. Ответ странный: у вас кредитный договор до 22 сентября 2025, за 20 месяцев карта переходит в режим гашения. Обновить кредитный лимит или договор нельзя, карта превращается в дебетовку. Типа весь кешбек сохранится.

Скорее всего, банк просто хочет избавиться от невыгодных для себя карт с хорошими для клиентов условиями.

Приветствую. А за покупки своими средствами же кашу тоже льют? Т.ч. можно и кредиткой с нулевым лимитом ее варить….если не путаю ни чего…

Кстати с 1.10. меняется программа лояльности. Пока не могу найти можно ли будет пользоваться нулевой кредиткой как дебетовкой (своими средствами) и получать до 5000 балов в месяц… Может подскажете Уважаемый Дмитрий.

Добрый день!

За покупки собственными средствами по кредитке АТБ тоже есть кэшбэк.

Дмитрий, подскажите пожалуйста. В статье не написано об этом.

Лимит на кашу общий от дебетовой и кредитной карты, или отдельно лимит каши?

По моей информации лимиты кэшбэка все-таки по кредиткам и дебетовкам разные, но на 100% не уверен.

Каким образом к карте выпускается допка МИР? Спросил в чате, ответ готовят уже вторую неделю. А то эта Visa сейчас как чемодан без ручки…

В офисе могут выпустить допку МИР.