Обновлено 24.12.2021.

В конце апреля появилась интересная карта «Яндекс.Плюс», которая позволяет получать повышенный кэшбэк в популярных категориях, а также экономить на сервисах Яндекса. Эмитентом карты выступают сразу два банка: «Альфа-Банк» и «Тинькофф Банк».

Несмотря на схожую программу лояльности, карты сильно отличаются, поэтому разумнее было рассмотреть их по отдельности. Обзор «Яндекс.Плюс» от «Альфа-Банка» уже написан, сегодня очередь карты «Тинькофф Банка».

На мой взгляд, у «Тинькофф Банка» лучше получился кредитный вариант карты «Яндекс.Плюс», его и рассмотрим подробно, но и дебетовку забывать не будем :)

Итак, вот как выглядит реклама карты «Яндекс.Плюс» на сайте «Тинькофф Банка»:

UPD: 24.12.2021

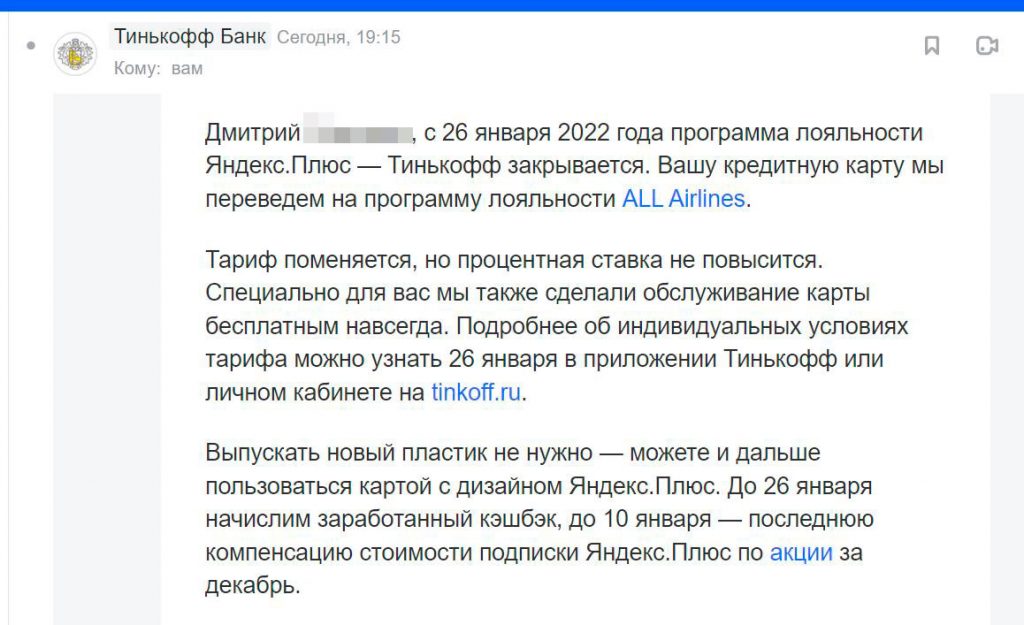

С 26 января программа лояльности «Яндекс.Плюс» «Тинькофф Банка» закрывается.

Всех действующих держателей этих кредиток банк переведет либо на Tinkoff Platinum, либо на Tinkoff All Airlines, перевыпускать карту при этом не потребуется. Последняя компенсация стоимости подписки будет до 10 января (за покупки в декабре).

Мне, как и многим, судя по отзывам, на почту пришло письмо, что моя карта станет Tinkoff All Airlines с вечно бесплатным обслуживанием (на «Яндекс.Плюс» тоже не было платы за обслуживание).

Информации о закрытии программы «Яндекс.Плюс» по картам «Альфа-Банка» пока нет.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Карта Яндекс.Плюс от Тинькофф Банка. Достоинства

Карта Яндекс.Плюс от Тинькофф Банка. Достоинства

1 Бесплатный выпуск и обслуживание.

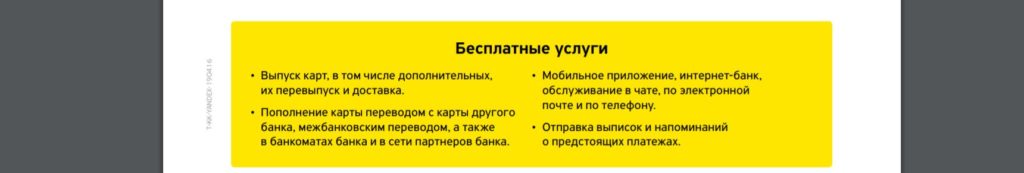

Выпуск и обслуживание именной кредитной карты «Яндекс.Плюс» платежной системы MasterCard бесплатны без каких-либо дополнительных условий.

Перевыпуск основной, а также выпуск/перевыпуск дополнительных карт (максимум 5 шт.) осуществляется без комиссии:

Кредитный лимит у новой карты «Яндекс.Плюс» может быть до 700 000 руб., определяется индивидуально на усмотрение банка:

Через некоторое время после получения карты придет письмо от Яндекса, в котором предлагается привязать карту к аккаунту Яндекса для получения всех преимуществ.

Под всеми преимуществами подразумевается, видимо, возможность оформления подписки «Яндекс.Плюс» (первый месяц бесплатно, далее 169 руб./мес.). При обороте трат по карте «Яндекс.Плюс» от 5000 руб./мес. месячная плата за подписку в 169 руб. будет возвращаться на карту в следующую выписку:

Сразу стоит отметить, что оформление подписки, как и в случае с картой «Яндекс.Плюс» от «Альфа-Банка» — это право, а не обязанность, т.е. карту «Яндекс.Плюс» можно использовать как обычную карту с кэшбэком.

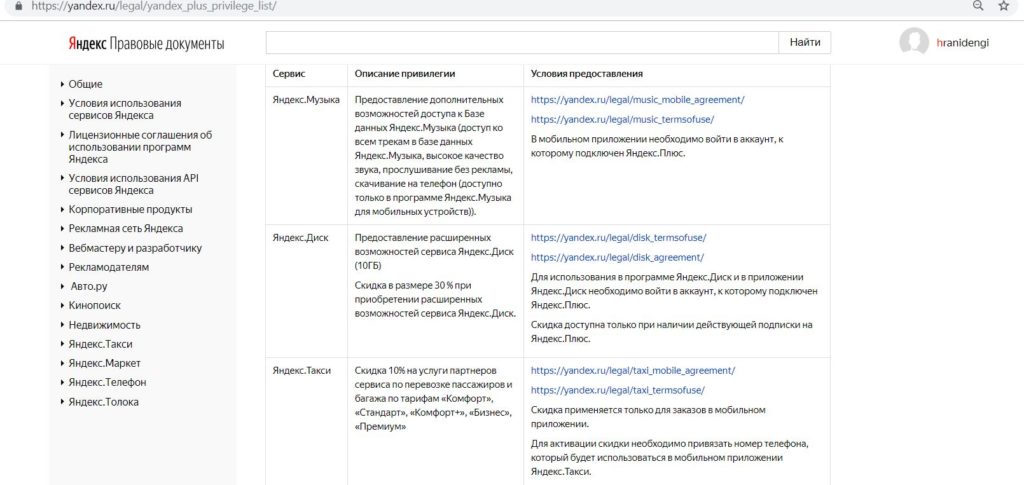

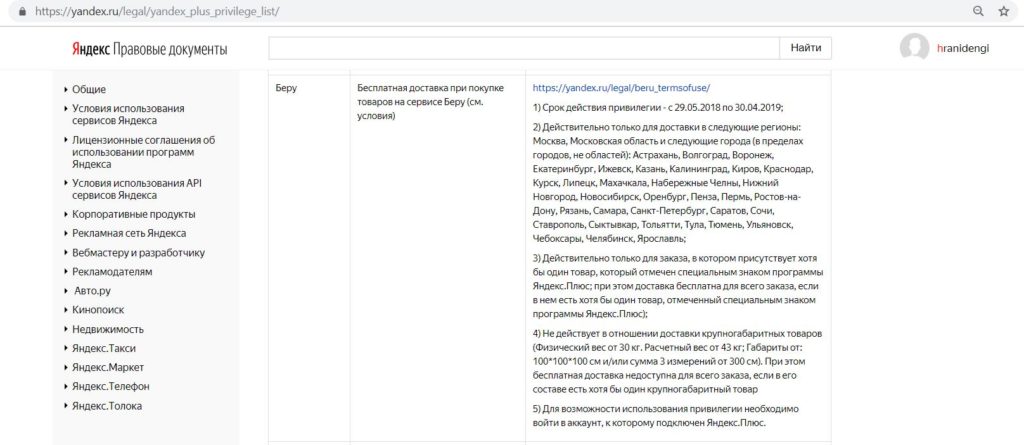

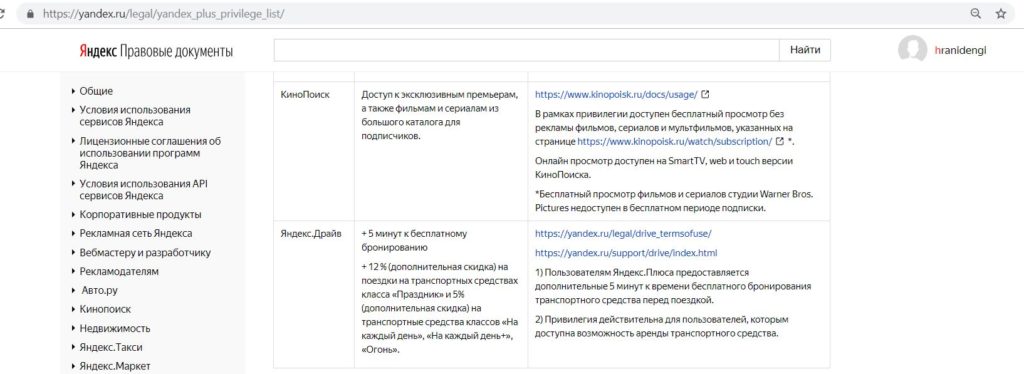

Подписка «Яндекс.Плюс» представляет собой набор различных скидок и дополнительных возможностей на некоторых сервисах Яндекса (доступ к сервису «Яндекс.Музыка», скидка 5-12% в «Яндекс.Драйв», бесплатная доставка товаров с маркетплейса «Беру», +10ГБ и скидка 30% на тарифы «Яндекс.Диск», доступ к фильмам и сериалам, скидка 10% в «Яндекс.Такси» на некоторых тарифах):

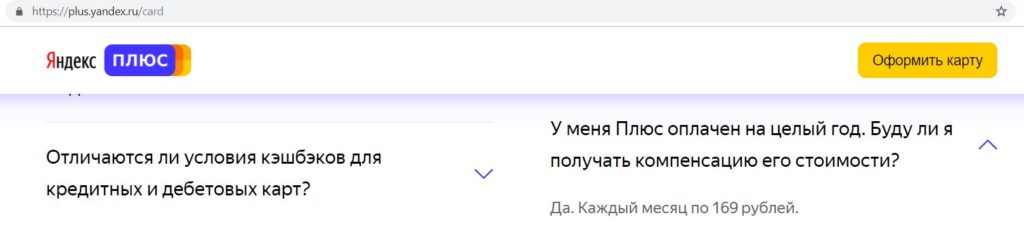

Если подписка «Яндекс.Плюс» была оплачена ранее, например, на год вперед, то компенсация в 169 руб./мес. все равно положена:

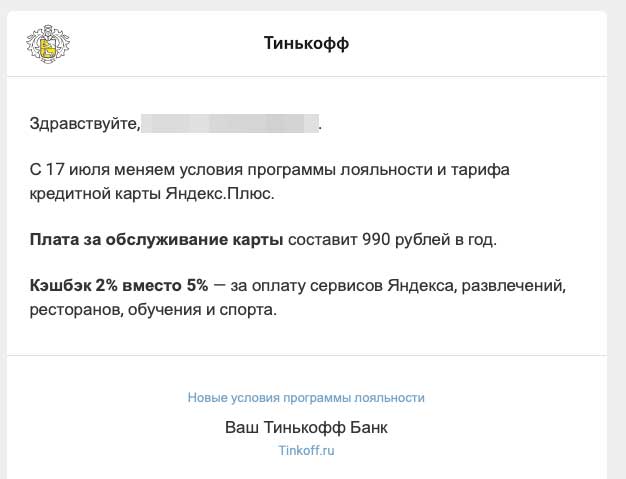

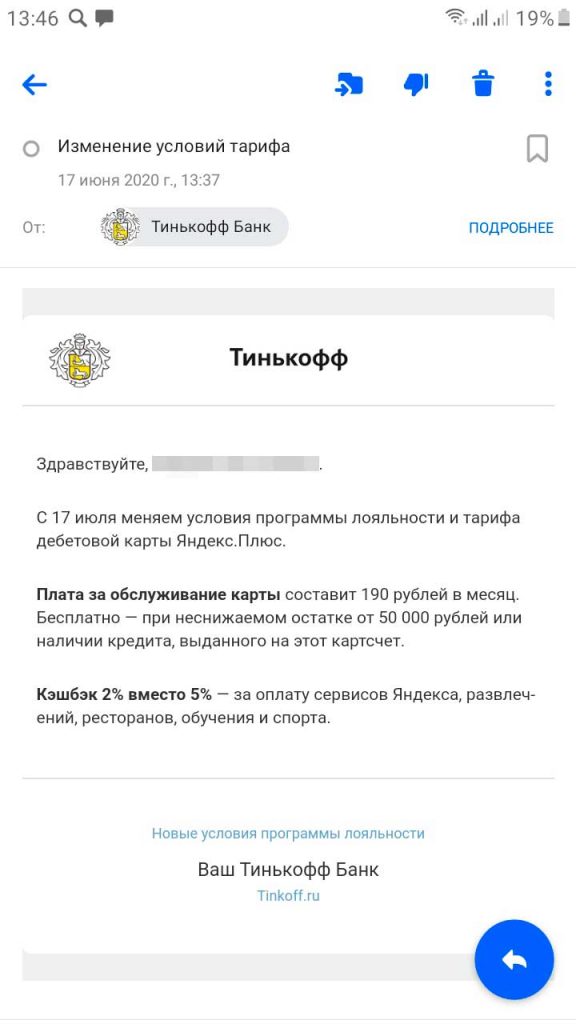

UPD: 17.06.2020

С 17.07.2020 обслуживание кредитки “Яндекс.Плюс” становится платным — 990 руб./год.

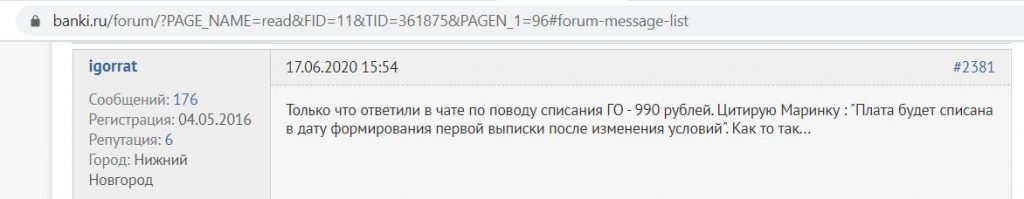

В чате говорят, что у действующих клиентов ГО спишется в первую выписку после вступления в силу новых тарифов.

UPD: 17.06.2020

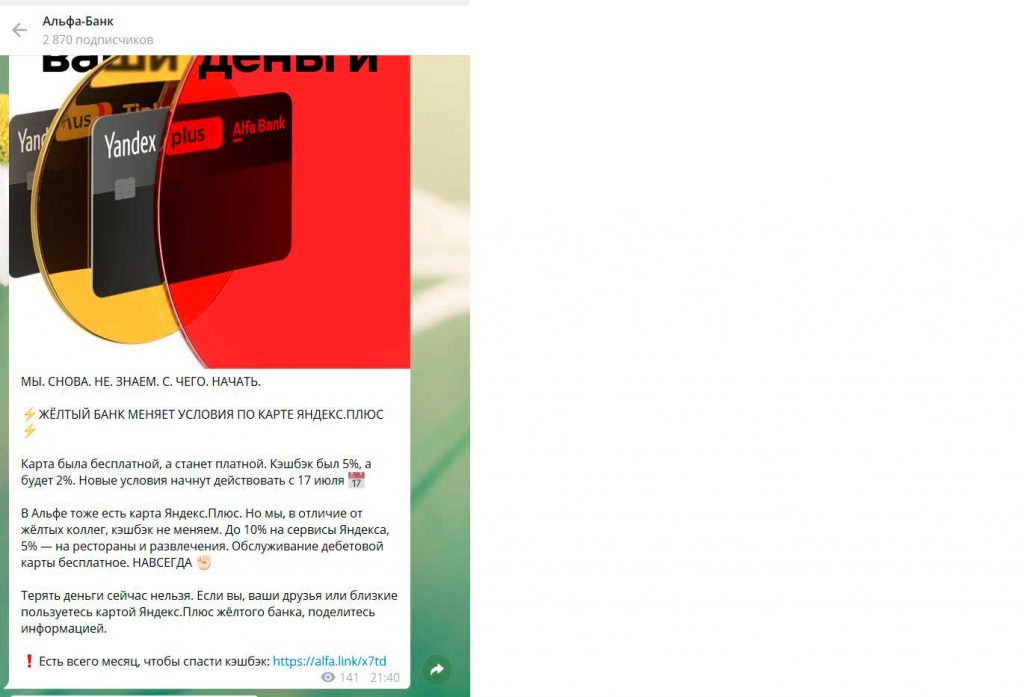

Прилетела ответочка от “Альфа-Банка” по карте “Яндекс.Плюс”, там говорят, что условия по кэшбэку менять у себя не будут, а сама дебетовая карта у них останется бесплатной.

UPD: 17.06.2020

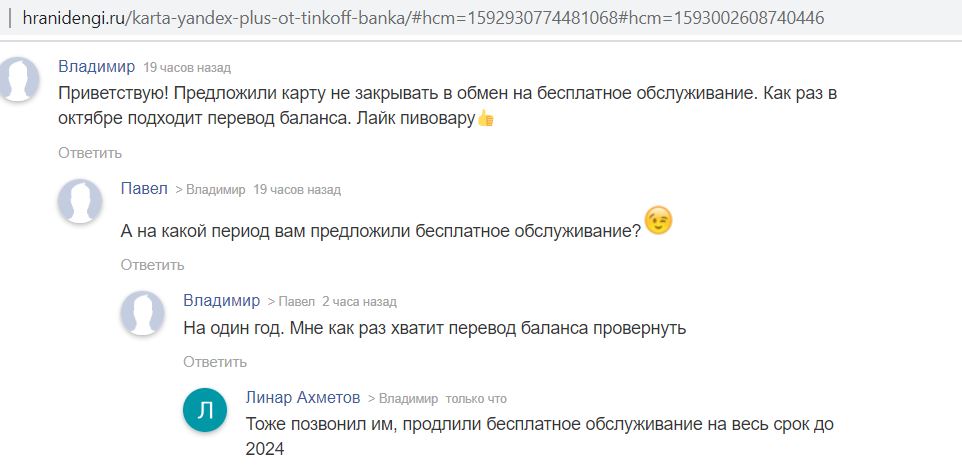

Многие клиенты пишут, что после оформления заявки на закрытие кредитки “Яндекс.Плюс” от “Тинькофф Банка” спустя несколько дней перезванивает представитель банка и предлагает бесплатное обслуживание карты, если сказать, что причиной закрытия стало введение платы за обслуживание. Для услуги «Перевод баланса» самое то :)

Везет, правда, не всем, кому-то предлагают только 1 год бесплатного обслуживания, кому-то вообще ничего не предлагают.

UPD: 17.07.2020

Карта “Яндекс.Плюс” от “Тинькофф Банка” перестала быть доступной для оформления.

2 Широкая география присутствия.

У «Тинькофф Банка» всего одно отделение, которое находится в Москве, однако это совсем не мешает ему обслуживать клиентов по всей стране благодаря оперативной и бесплатной доставке карт.

Банк позиционирует себя как дистанционный, все вопросы решаются онлайн с помощью интернет-банка и мобильного приложения, горячей линии и чата поддержки.

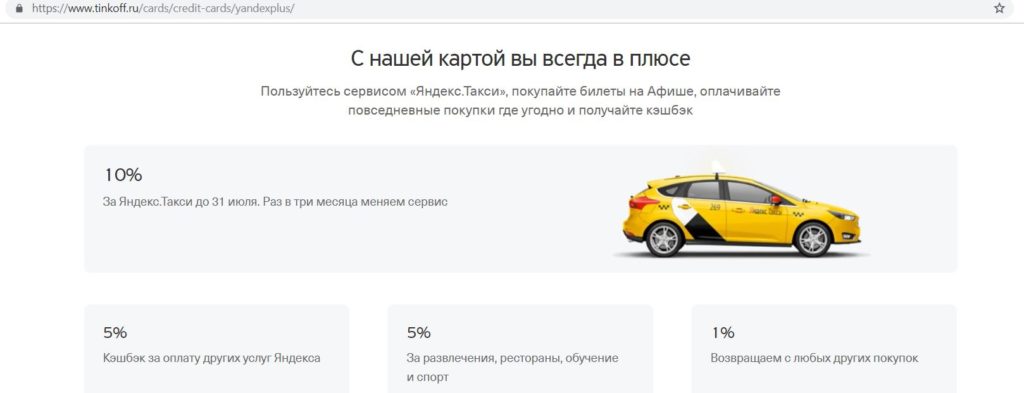

3 Бонусная программа .

Бонусная программа у карты «Яндекс.Плюс» комбинированная и состоит из обычного банковского кэшбэка (не зависит от наличия или отсутствия подписки) и компенсации за подписку.

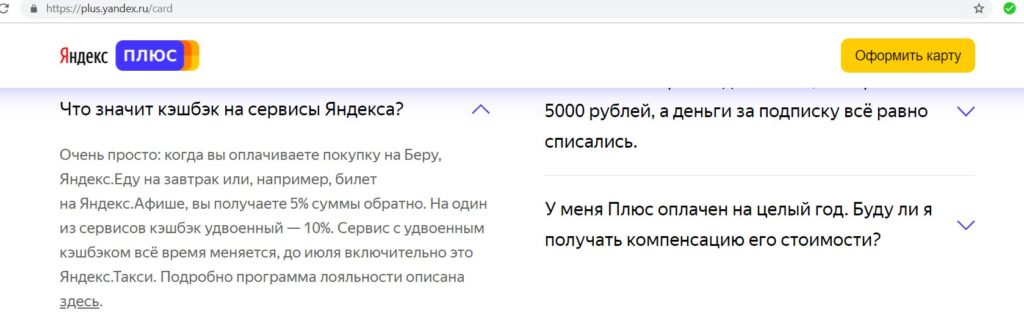

За покупки в категориях «Кафе и рестораны», «Образование», «Спорт» и «Развлечения» положены 5% кэшбэка. За покупки в сервисах Яндекса также предусмотрено вознаграждение в 5%, а на один сервис (который будет периодически меняться) — 10% (с 1 мая 2020 это “Яндекс.Такси”), за все остальные покупки будет 1% кэшбэка. Минимальный порог трат для получения вознаграждения не установлен.

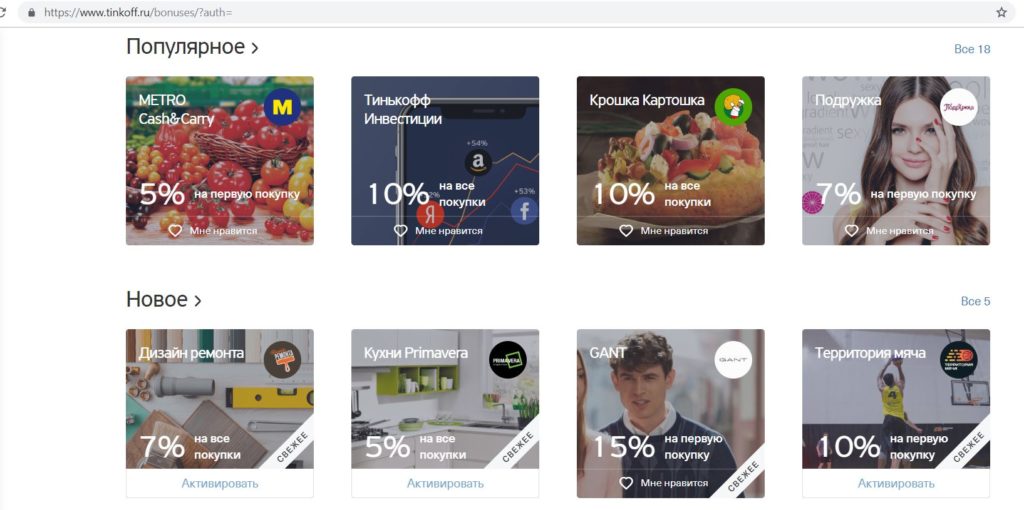

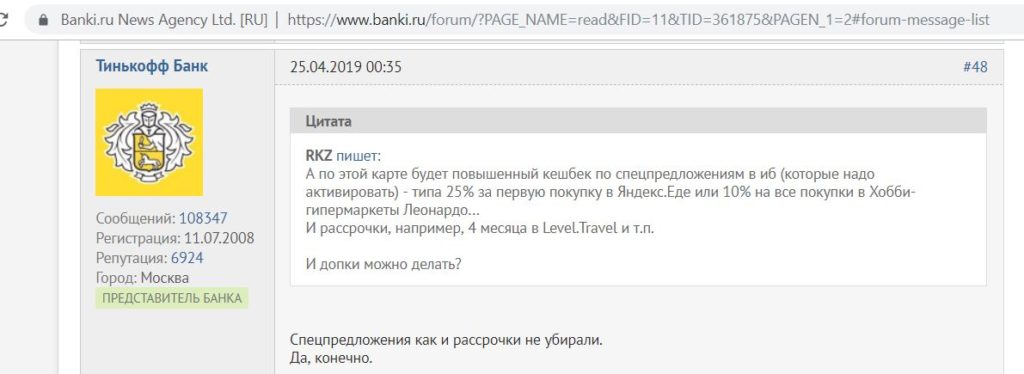

По карте «Яндекс.Плюс» также положен дополнительный кэшбэк до 30% по программе «Тинькофф Таргет» у партнеров «Тинькофф Банка» (их можно найти в личном кабинете или мобильном приложении). Частенько там бывают вполне выгодные предложения (иногда их нужно предварительно активировать, иногда нет):

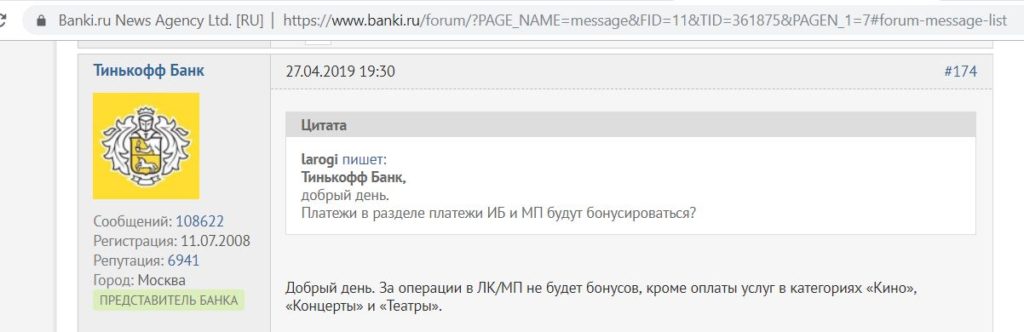

Помимо этого, «Тинькофф» наливает кэшбэк за операции покупки и оплаты в собственном интернет-банке и мобильном приложении в категориях «Кино» и «Цветы» (кэшбэк 10-15%), при оплате там других услуг кэшбэка не будет.

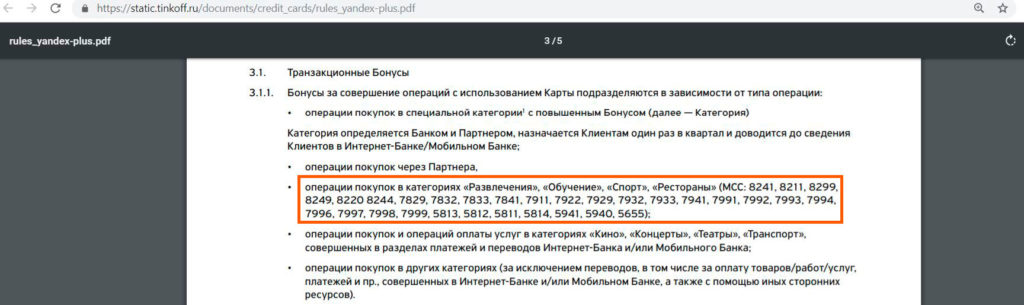

В программе лояльности «Тинькофф Банка» есть конкретный перечень MCC-кодов, которые входят в категории «Развлечения», «Кафе и Рестораны», «Спорт» и «Образование»:

Кафе и рестораны

MCC 5811 – Поставщики провизии;

MCC 5812 – Места общественного питания, рестораны;

MCC 5813 – Бары, коктейль-бары, дискотеки, ночные клубы и таверны, места продажи алкогольных напитков;

MCC 5814 – Рестораны-закусочные, фастфуд.

Спорт

MCC 5941 – Магазины спорттоваров;

MCC 5940 – Веломагазины (продажа и обслуживание);

MCC 5655 – Спортивная одежда, одежда для верховой езды и езды на мотоцикле.

Образование

MCC 8241 – Дистанционное обучение;

MCC 8211 – Школа начальная и средняя;

MCC 8299 – Образовательные услуги, включая детские сады;

МСС 8249 – Профессиональные школы;

MCC 8220 – Колледжи, университеты;

MCC 8244 – Бизнес-школы.

Развлечения

MCC 7829 – Производство и распространение кино- и видеопродукции;

MCC 7832, 7833 – Кинотеатры;

MCC 7841 – Видеопрокат;

MCC 7911 – Танцклубы, танцшколы и студии;

MCC 7922 – Театры, агентства по распространению билетов;

MCC 7929 – Музыкальные группы, оркестры и прочие развлекательные услуги;

MCC 7932 – Бильярд-клубы;

MCC 7993 – Принадлежности для видеоигр;

MCC 7941 – Спортивные поля, коммерческие спортивные состязания, профессиональные спортивные клубы;

MCC 7991 – Туристические аттракционы и шоу;

MCC 7992 – Поля для гольфа;

MCC 7994 – Галереи/ учреждения видеоигр;

MCC 7996 – Луна-парки, карнавалы, цирки, предсказатели будущего;

MCC 7997 – Загородные клубы, членские клубы (спортивные, отдыха, легкоатлетические), гольф;

MCC 7998 – Аквариумы, дельфинарии, океанариумы;

MCC 7999 – Услуги отдыха, нигде ранее не классифицированные.

Список операций без кэшбэка весьма стандартный (коммуналка и мобильная связь там есть, а вот налогов, штрафов и страховок нет):

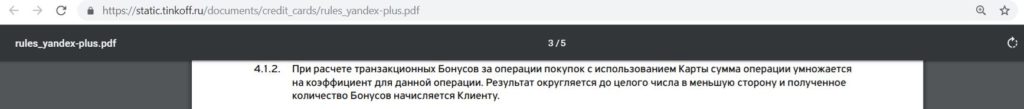

У «Тинькофф Банка» есть невыгодное округление кэшбэка: сумма покупки умножается на соответствующий коэффициент и результат округляется в меньшую сторону (за покупку в 99 руб. в обычной категории кэшбэк составит 0 руб. (99*0,01=0,99, округление до 0), в категории с 5% кэшбэка — 4 руб. (99*0,05=4,95, округление до 4), в категории с 10% кэшбэка — 9 руб. (99*0,1=9,8, округление до 9):

Округления нет только для кэшбэка по программе «Тинькофф Таргет».

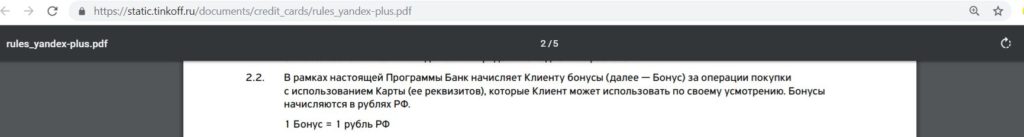

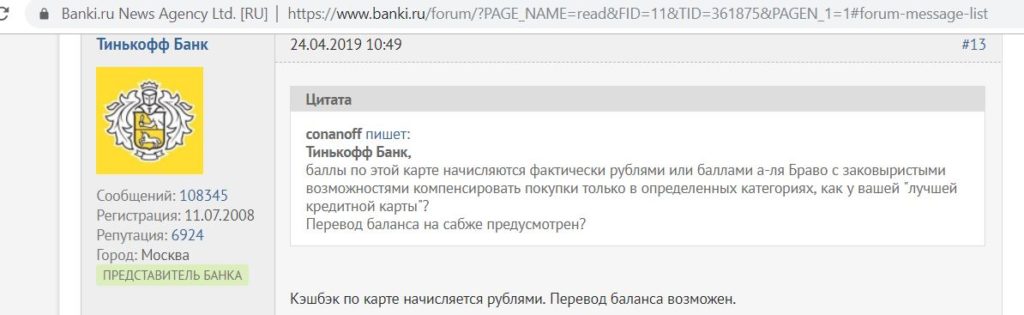

Кэшбэк начисляется в баллах, которые автоматически превращаются в реальные рубли по курсу 1 балл = 1 руб. в дату выписки. Месячный лимит кэшбэка — 6000 руб. (превышение сгорит):

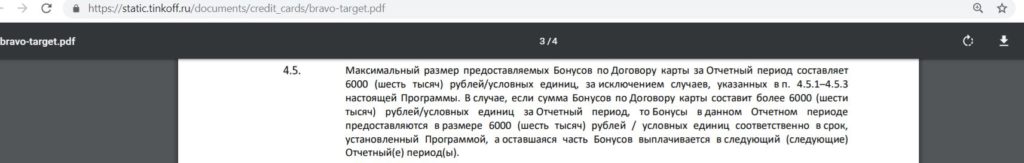

У программы «Тинькофф Таргет» свой отдельный лимит кэшбэка (6000 руб./мес.) и тут уже превышение не сгорит, а просто будет выплачено в следующую выписку.

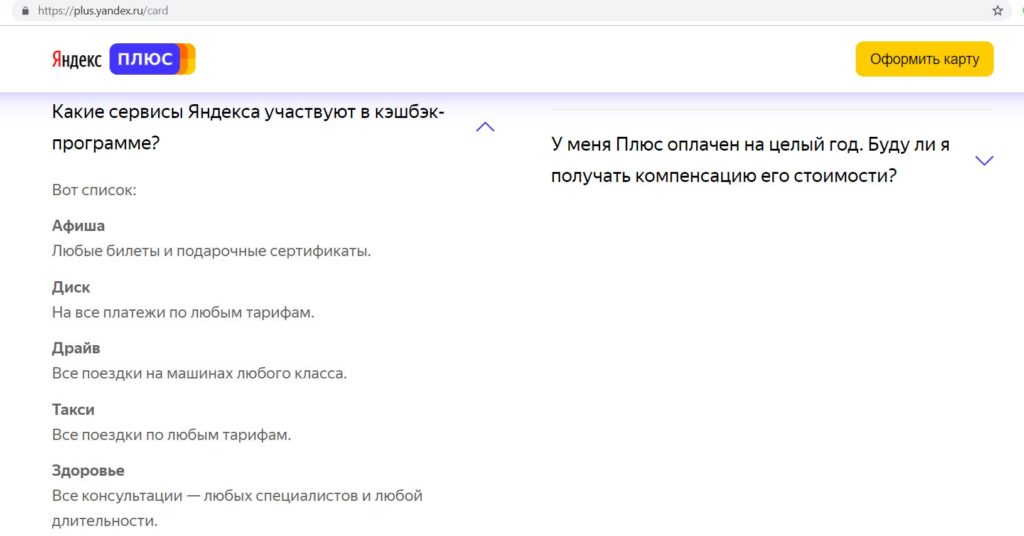

К сервисам Яндекса, за которые положены 5% кэшбэка, относятся: «Афиша», «Диск», «Драйв», «Такси», «Здоровье», «КиноПоиск», «Недвижимость» (приоритетное размещение объявлений), «Шеф», «Путешествия» (железнодорожные билеты), «Еда», «Магазин Яндекса», «Авто.ру» (платные опции для продвижения объявлений), «Беру», «Брингли», «Практикум».

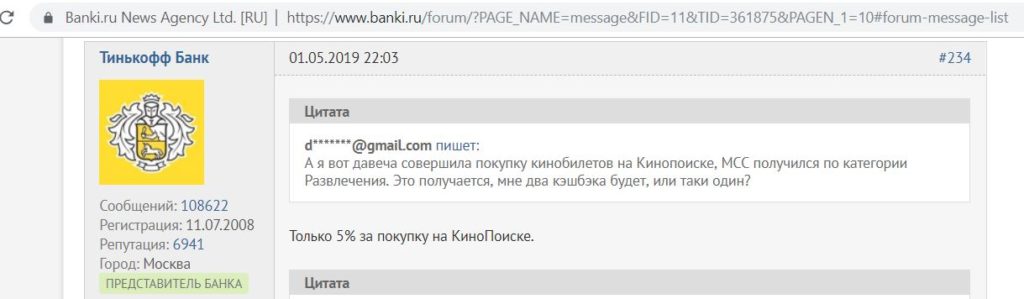

Если покупка в сервисах Яндекса имеет МСС-код, за который и так предусмотрен кэшбэк в 5%, то суммирования вознаграждения не произойдет, будет кэшбэк в 5%, а не в 5+5%:

В условиях бонусной программы по карте «Яндекс.Плюс» от «Тинькофф Банка», в отличие от «Альфа-Банка», нет пункта, где четко говорилось бы о том, что банк может не начислить кэшбэк, если сумма покупок в категориях с повышенным кэшбэком значительно превышает обычные покупки. Есть только расплывчатая формулировка про отлучение от каши за злоупотребления:

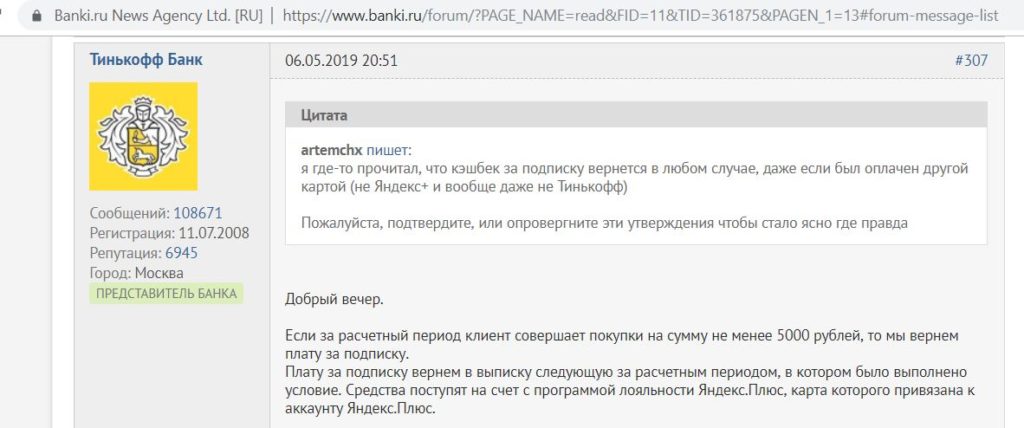

Кстати, про возврат 169 руб. за подписку «Яндекс.Плюс» при обороте трат по карте от 5000 руб. в документах нигде не сказано, эта информация есть только в виде рекламы.

Представитель «Тинькофф Банка» пишет, что Яндекс будет сообщать ему, имеется ли подписка у конкретного держателя карты, или нет:

UPD: 17.06.2020

С 17.07.2020 кэшбэк в категориях «Развлечения», «Обучение», «Спорт», «Рестораны», а также в сервисах Яндекса снижается с 5% до 2%:

Кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

4 Честный грейс-период до 55 дней.

У всех кредиток «Тинькофф Банка», в том числе «Яндекс.Плюс», честный грейс-период до 55 дней, соблюдая условия которого, можно пользоваться деньгами банка бесплатно.

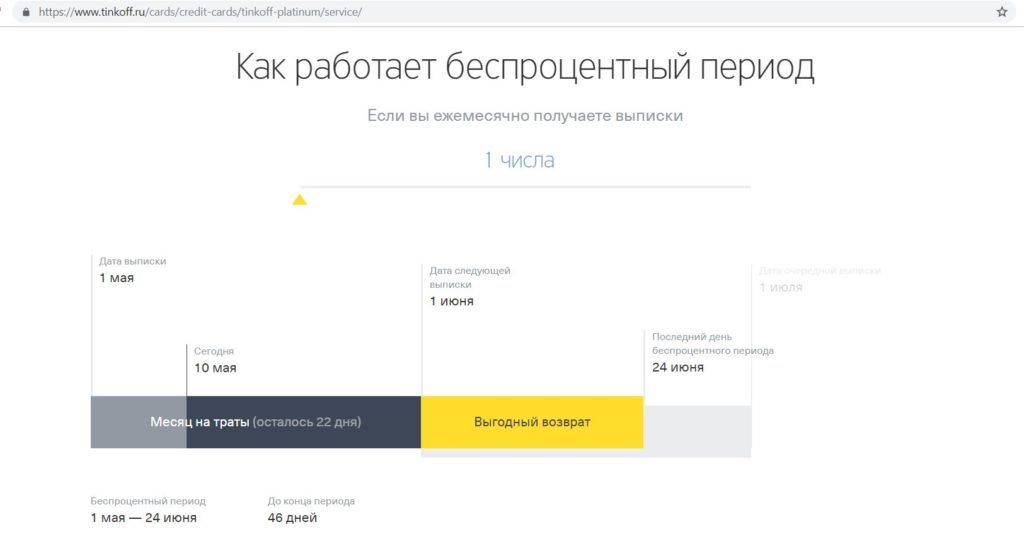

Льготный период – 55 дней, расчетный период – 1 месяц (промежуток времени между двумя выписками). Если полностью погасить задолженность за отчетный период до конца платежного периода, то проценты за пользование заемными деньгами банка будут равняться нулю.

Допустим, выписка формируется 1-го числа каждого месяца, долг по покупкам в мае нужно будет погасить до 24 июня включительно. За покупки в июне нужно будет рассчитаться до 24 июля (на сайте «Тинькофф Банка» в разделе про кредитку «Платинум» есть удобная форма, в которой можно выбрать свою дату выписки и получить картинку для конкретного случая):

В интернет-банке и мобильном приложении будут все необходимые даты и суммы.

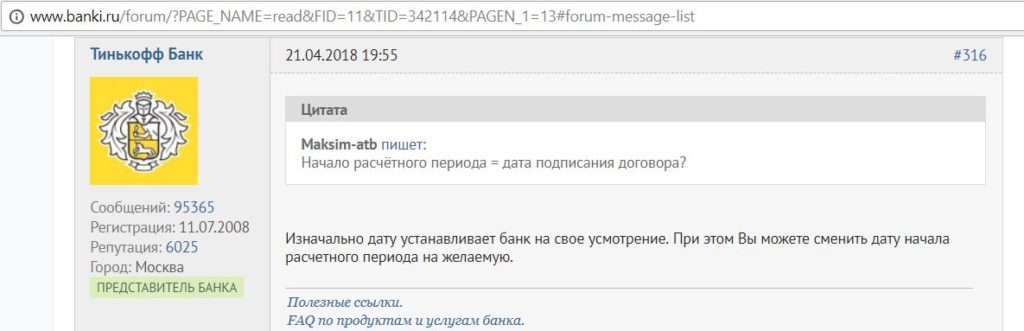

Изначально дату выписки устанавливает банк, но потом её можно поменять на более удобную:

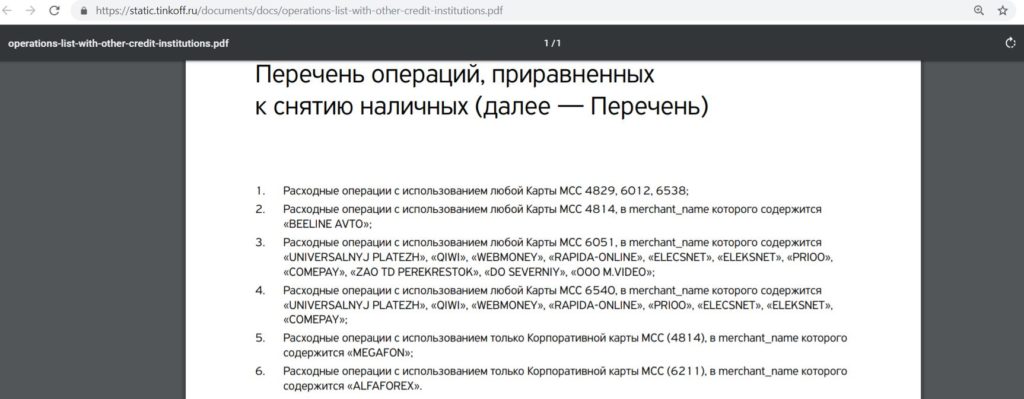

Льготный период не распространяется на операции снятия наличных, переводы, операции квази-кэш, за них предусмотрена ещё и комиссия:

Важно: чтобы прекратить начисление процентов по негрейсовой операции, карту нужно обязательно вывести в ноль, т.е. погасить всю текущую задолженность (не по выписке, а именно текущую).

Если не погасить задолженность по выписке (но при этом внести минимальный платеж в 6-8%, минимум 600 руб.), то льготный период отменяется и на каждую покупку из этой выписки будет начислен процент по ставке из договора с момента её совершения.

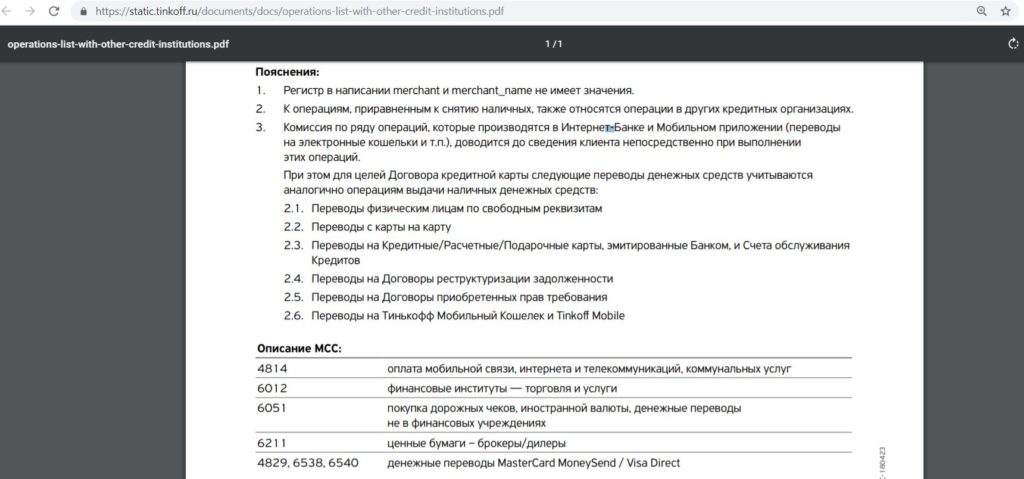

Процентная ставка по кредитной карте «Яндекс.Плюс» может быть 15-29,9% на покупки и 30-39,9% на снятие наличных и перевод, зависит от тарифа, с которым «Тинькофф» одобрит кредитку:

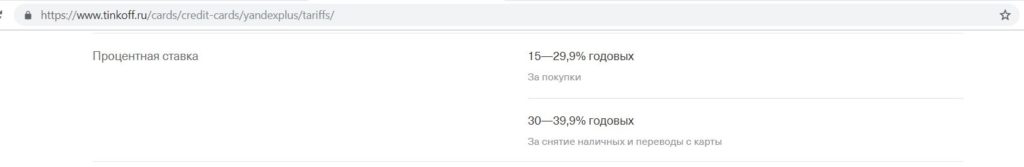

Чтобы вернуться в грейс, нужно полностью погасить задолженность, отраженную в последнем счёте-выписке, по очередности погашения она гасится до задолженности, образовавшейся в текущем периоде.

Погасив долг, отраженный в последнем счёте-выписке, вы остановите начисление процентов. Проценты, начисленные до погашения, отразятся в следующей выписке.

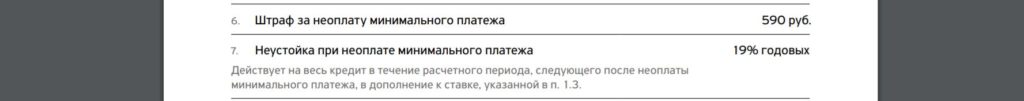

Если не внести даже минимальный платеж, то такая задолженность становится просроченной, за нее предусмотрены неустойка и штраф. Появление просрочки портит кредитную историю.

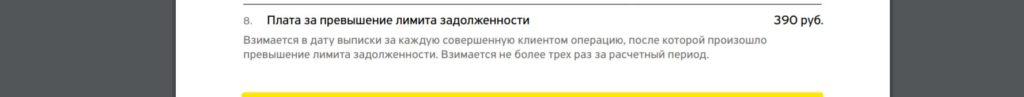

Также в «Тинькофф Банке» есть штраф за превышение лимита задолженности (390 руб. за каждый случай):

Подробно о всех тонкостях льготного периода в «Тинькофф Банке» можно почитать в статье «Кредитная карта Тинькофф Платинум: Секреты пивовара».

5 Не нужно подтверждать доход.

«Тинькофф Банк» лоялен к потенциальным держателям своих кредитных карт, очень многие начинают свою кредитную историю именно с этого банка. Правда, стоит отметить, что новым клиентам обычно одобряют небольшой первоначальный кредитный лимит.

Для получения кредитной карты «Яндекс.Плюс» нужно быть гражданином РФ от 18 до 70 лет и иметь постоянную или временную регистрацию в РФ. Из документов потребуется предоставить только паспорт.

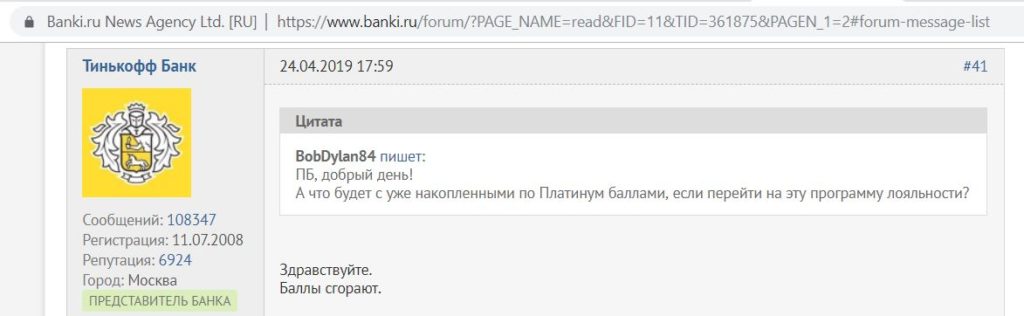

6 Возможность перехода на Яндекс.Плюс с других карт банка.

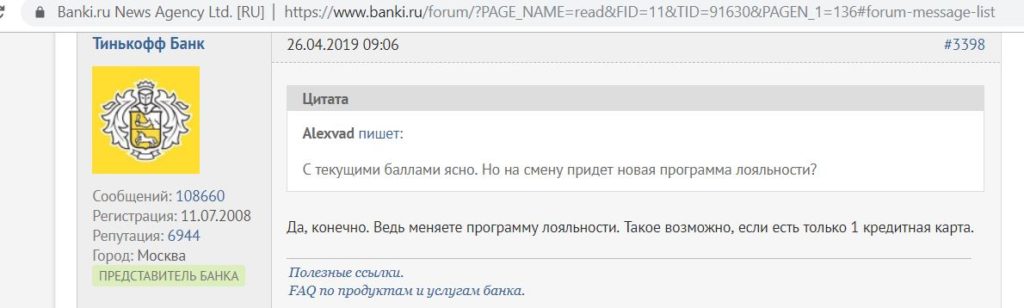

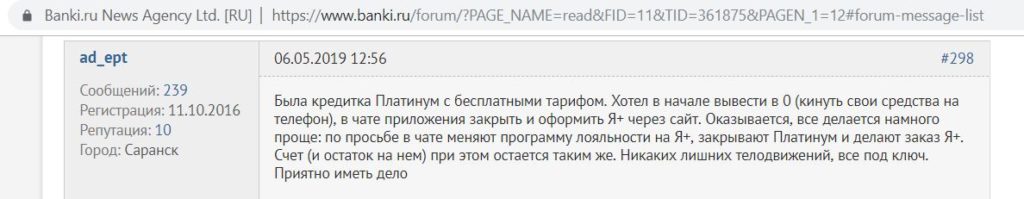

В «Тинькофф Банке» можно перейти с одной программы лояльности на другую (через чат поддержки или горячую линию) без необходимости заново подавать заявку, если имеется только одна кредитка в банке. Для получения нового пластика нужно будет еще разок встретиться с представителем банка.

Стоит учитывать, что процентная ставка, скорее всего, изменится, а вот кредитный лимит сохранится.

Данная опция будет очень полезна для держателей самой массовой карты банка Tinkoff Platinum с кэшбэком всего в 1%, да и то баллами «Браво», которыми можно компенсировать только покупки в определенных категориях. К тому же у Platinum платное обслуживание, в отличие от карты «Яндекс.Плюс».

Перед сменой программы лояльности не забудьте потратить накопленные баллы или мили, при переходе на карту «Яндекс.Плюс» все непотраченное испарится.

7 Рефинансирование других кредитов.

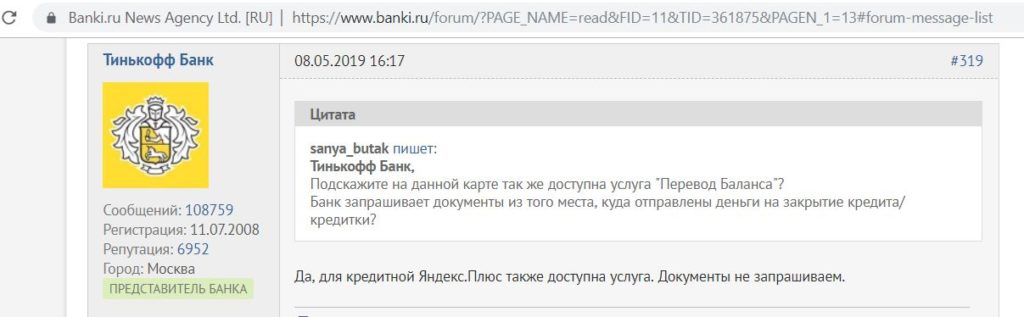

На карте «Яндекс.Плюс» от «Тинькофф Банка» тоже есть функция «Перевод баланса», благодаря которой можно погасить кредит в другой кредитной организации и не платить проценты 120 дней.

Перед использованием данной услуги нужно убедиться, что все операции вышли из холда, списаний за какие-либо услуги не планируется, а также перестать на это время пользоваться картой для покупок (чтобы на них не начислялись проценты).

Запросить данную услугу можно в чате банка или с помощью горячей линии (если самостоятельно перевести деньги, то будет комиссия и вылет из грейса), лимиты составляют 300 000 руб. для переводов по реквизитам и 150 000 руб. для переводов по номеру карты (но не больше кредитного лимита по карте).

Напомню, что «Тинькофф Банк» не требует документов или справок о текущем состоянии задолженности из банка, чей кредит вы собираетесь погасить. Так что очень полезными окажутся кредитки, с которых можно снимать собственные средства без комиссии, ну или обычные дебетовки…

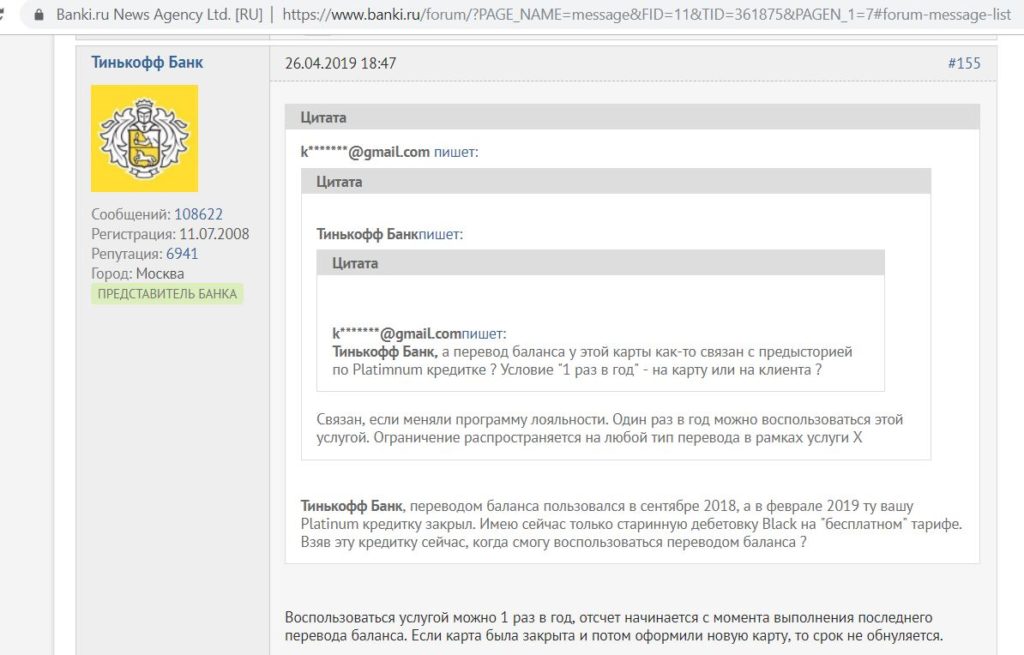

Воспользоваться услугой «Перевод баланса» можно раз в 365 дней:

Как использовать услугу «Перевод баланса» с максимальной выгодой, описано в статье «Кредитная карта Тинькофф Платинум: Секреты пивовара».

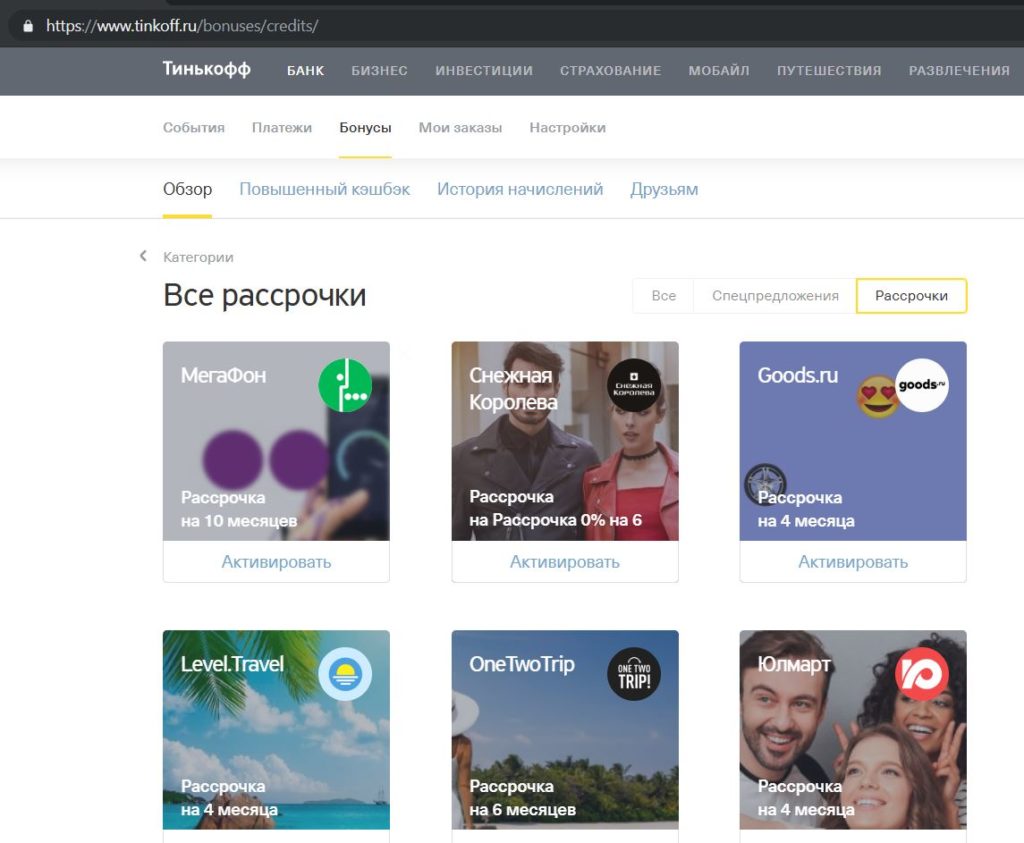

8 Возможность покупки в рассрочку.

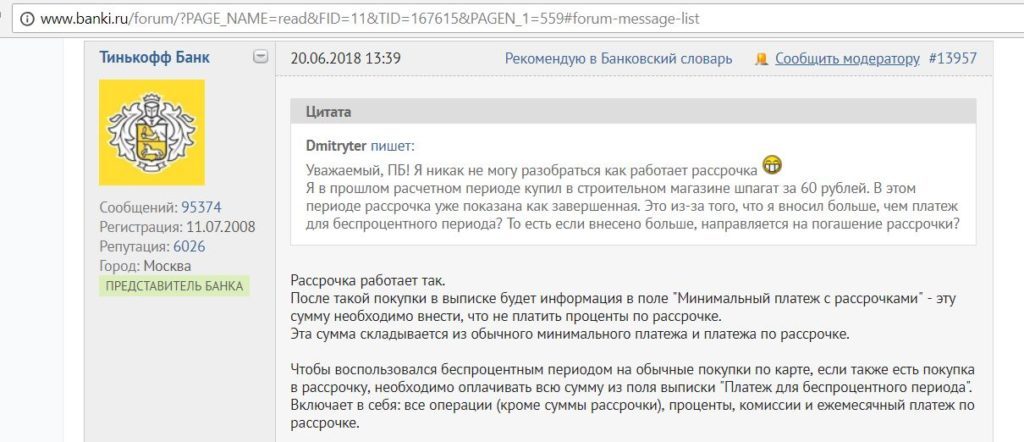

С помощью кредитки «Тинькофф Банка» «Яндекс.Плюс» можно совершать покупки в рассрочку у партнеров за счет кредитного лимита по карте. При этом сумма такой покупки делится на количество месяцев рассрочки, т.е. на ежемесячные платежи. До окончания платежного периода нужно погасить задолженность по обычным покупкам по прошлой выписке и ежемесячный платеж по рассрочке, чтобы остаться в грейсе.

Другими словами, рассрочка идёт параллельно с обычным грейс-периодом.

Перед совершением покупки у того или иного партнера, необходимо активировать рассрочку в личном кабинете (партнеров и предложения по рассрочке можно найти в разделе «Бонусы» – «Обзор» – «Категории» – «Все рассрочки»)

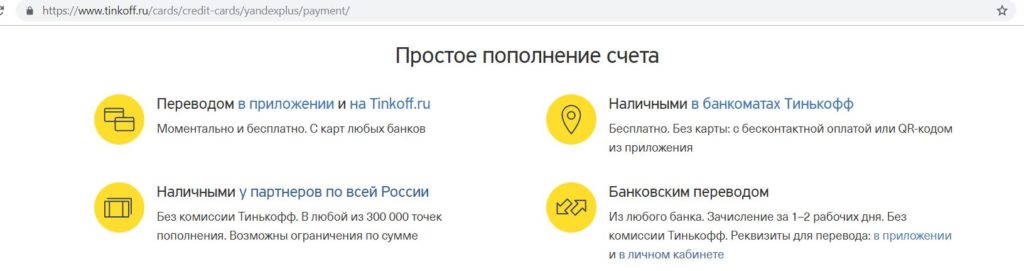

9 Карту удобно пополнять.

У «Тинькофф Банка», помимо собственных банкоматов, много партнеров для бескомиссионного погашения задолженности (салоны «Евросеть», «МТС», «Билайн», «Элекснет», терминалы «МКБ», банкоматы «БИНБАНКа» и др.). Ближайшего партнера удобно искать с помощью сервиса на сайте банка.

Также кредитную карту «Яндекс.Плюс» можно бесплатно пополнить с карт других банков через собственные сервисы банка (лимит одного перевода 100 000 руб., максимум 5 в сутки), важно только убедиться, что эмитент карты-донора не берет комиссию за подобные операции:

Задолженность можно погасить и межбанком.

10 Низкая комиссия за снятие наличных в банкомате.

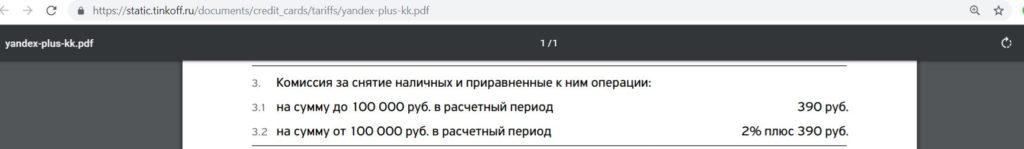

«Тинькофф» не различает, какие средства вы снимаете с кредитки Yandex.Plus, собственные или кредитные, будет комиссия в 390 руб. за каждое снятие (при сумме таких операций до 100 000 руб. за отчетный период, если сумма больше, то комиссия составит 2%+390 руб.):

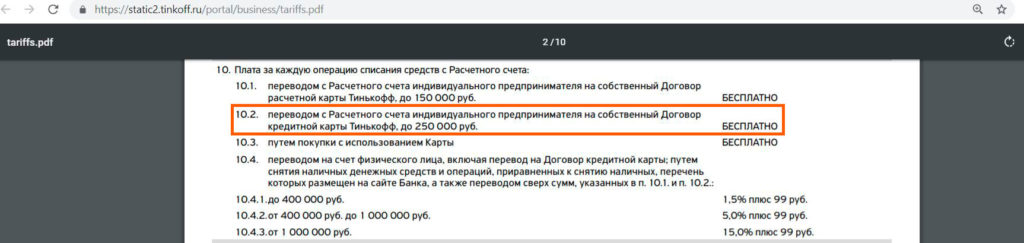

Данная опция карточки будет полезна тем, у кого открыт расчетный счет в «Тинькофф Банке», если не хватает стандартных лимитов на обналичку по дебетовым картам.

Например, на тарифе «Простой» без комиссии на дебетовую карту банка можно перевести не более 150 000 руб. за месяц, а дальше надо будет платить 1,5%+99 руб. В то время как на кредитку банка можно перевести бесплатно ещё 100 000 и обналичить их с комиссией в 390 руб., если снять сумму за один раз (при использовании дебетовой карты для этой операции за перевод надо было бы заплатить 1500 руб.+99 руб.).

Ещё раз напомню, что снимать наличные с кредитных карт «Тинькофф Банка» за счет заемных средств очень невыгодно, данная операция негрейсовая, да ещё и с повышенным процентом, не говоря уж о комиссии.

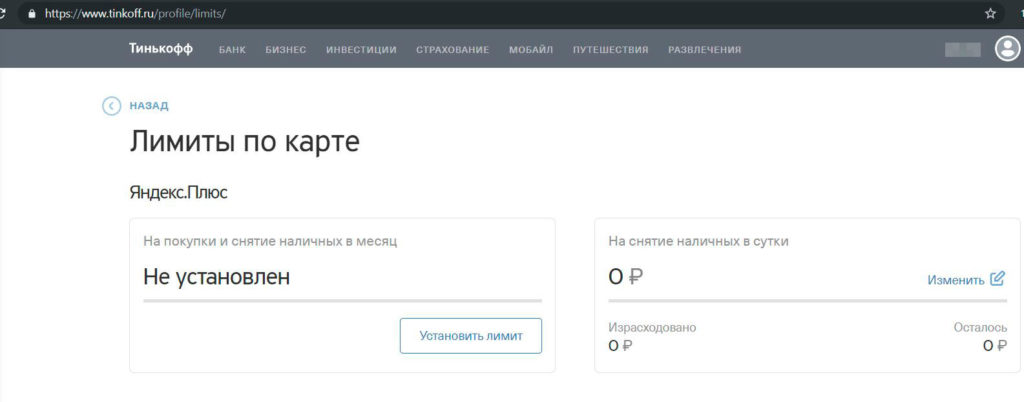

11 Можно настроить лимиты.

В интернет-банке по карточке «Яндекс.Плюс» можно установить индивидуальные лимиты на покупки и снятие наличных. Также можно настроить отдельные лимиты по дополнительным картам.

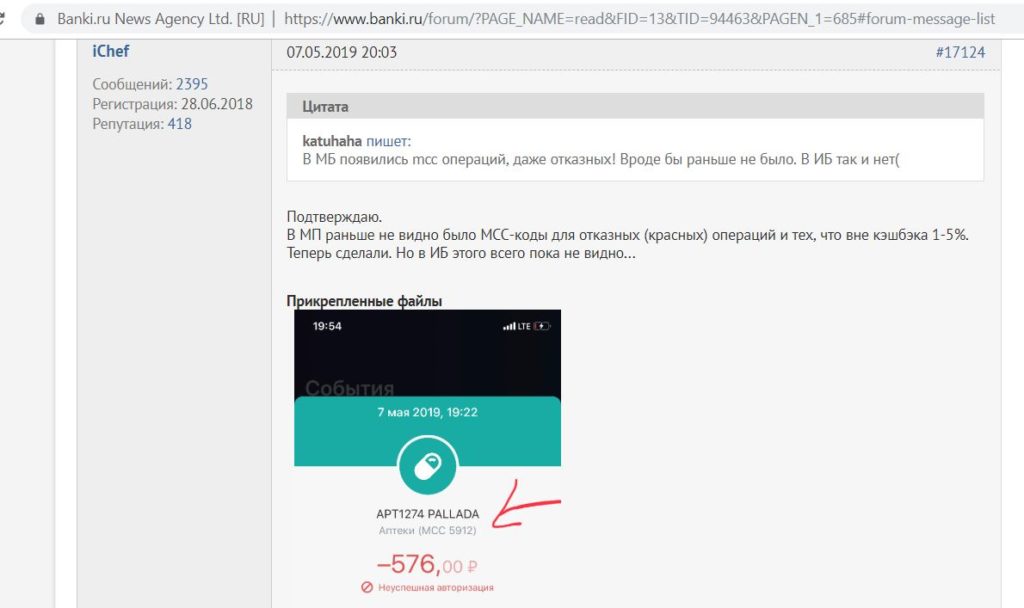

12 Можно использовать как флагомер.

Если закрутить лимиты в ноль и попробовать совершить покупку, то в мобильном приложении можно будет узнать MCC-код неуспешной операции:

13 Поддержка Apple Pay, Samsung Pay, Google Pay.

«Тинькофф Банк» поддерживает передовые технологии Apple Pay, Samsung Pay, Google Pay.

Карта Яндекс.Плюс от Тинькофф Банка. Недостатки

Карта Яндекс.Плюс от Тинькофф Банка. Недостатки

1 Нельзя одновременно иметь другую кредитку банка.

Кредитку «Яндекс.Плюс» нельзя иметь одновременно с другой кредиткой «Тинькофф Банка» (дебетовый вариант не получится открыть при наличии «Тинькофф Блэк»):

Если имеются карты «Кукуруза» или «Билайн» с кредитным лимитом от «Тинькофф Банка», то открыть кредитную карту «Яндекс.Плюс» тоже не получится:

2 Карту могут не одобрить.

Как и любой другой банк, «Тинькофф» может не одобрить выдачу своей кредитки, объяснять причину отказа он не будет.

О том, как повысить вероятность одобрения кредитки, можно почитать в этой статье.

3 Нельзя попросить увеличить кредитный лимит.

В «Тинькофф Банке» нет возможности попросить увеличить кредитный лимит, решение принимает программа. Чем активнее клиент использует карточку, не допуская возникновения просрочки, тем выше вероятность его увеличения.

4 Навязывание страховок и допуслуг.

В документах, которые вам привезет представитель банка вместе с картой, нужно поставить галочки, что вы НЕ хотите подключать смс и страховку.

Если всё-таки услуги подключили, то их можно отключить на горячей линии.

5 Платное смс-информирование.

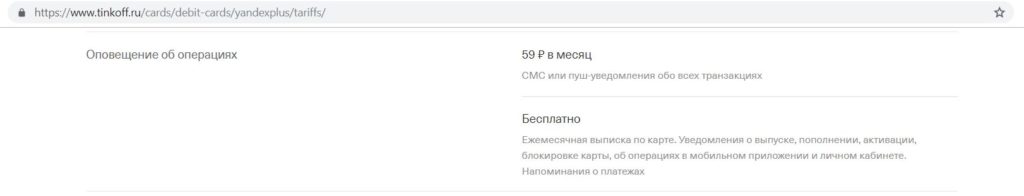

СМС-информирование по кредитке «Яндекс.Плюс» стоит 59 руб./мес., пуши стоят столько же:

При отключенном смс-информировании пароли 3D-Secure для покупок в интернете все равно приходят.

6 Отсутствие на сайте условий предоставления услуг.

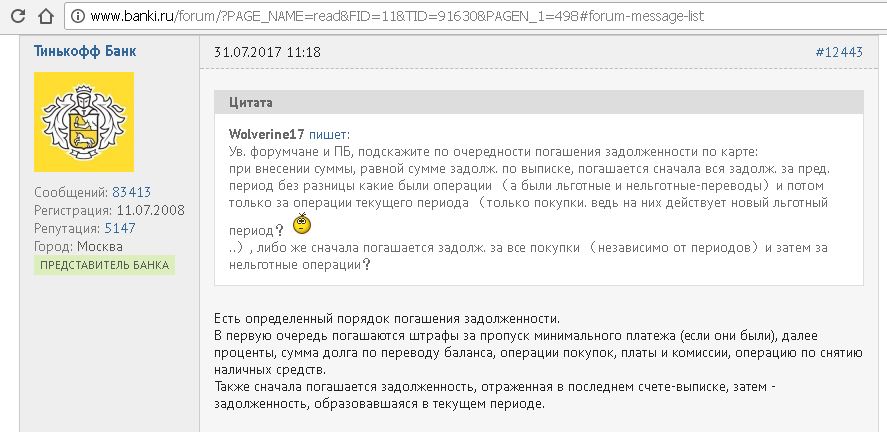

В официальных документах банка по-прежнему нет некоторых важных моментов, связанных с использованием его кредитных карт, например очередности гашения задолженности. А ведь очередность погашения задолженности – это очень важная для клиентов информация, к тому же в разных банках эта очередность разная. Например, у того же «Сбербанка» негрейсовая операция гасится раньше, чем основной долг.

Совсем не очевидно, что для прекращения начисления процентов за операции снятия наличных и приравненные к ним нужно выводить карту в ноль.

Услуга «Перевод баланса» (120 дней без процентов) содержит много тонкостей и нюансов, узнать о которых хотелось бы из официального документа, а не из ответов консультанта на горячей линии.

7 Банк не различает собственные и кредитные средства на карте.

За снятие или перевод собственных средств с карты «Яндекс.Плюс» будут такие же комиссии, как и за снятие кредитных средств. Так что лучше лишний раз перепроверить, куда конкретно вы перечисляете деньги.

8 Потери на конвертацию.

При покупках в долларах или евро конвертация будет по невыгодному курсу банка для карточных операций (при покупках в «тугриках» будет предварительная конвертация в доллар по курсу МПС). Общие потери составят примерно 2-2,5%, так что за границей выгодно оплачивать покупки только в повышенных категориях с 5% кэшбэка.

9 Использование «антиотмывочного» закона (115-ФЗ).

Уже ставшие привычными пункты, согласно которым банк может отказать в проведении операции, заблокировать карту, запросить документы, у АО «Тинькофф Банк» также имеются.

У «Тинькофф Банка» всего один офис (находится в Москве) и в случае банального отключения от ДБО (дистанционного банковского обслуживания) у клиента возникнет множество проблем. Любые распоряжения придется оформлять на бумажном носителе.

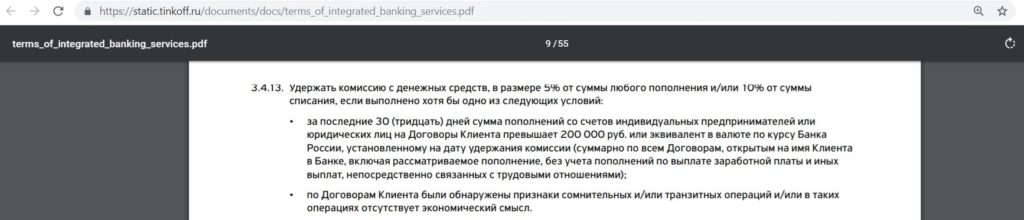

Если «Тинькофф Банк» заподозрит клиента в сомнительных операциях, то может удержать комиссию в 5% от любого пополнения или 10% от любого снятия (по крайней мере, так написано в условиях комплексного банковского обслуживания):

Дебетовая карта Яндекс.Плюс от Тинькофф Банка. Особенности

Дебетовая карта Яндекс.Плюс от Тинькофф Банка. Особенности

Кредитная карта «Яндекс.Плюс» от «Тинькофф Банка» может бросить вызов чуть ли не любой кредитке банка, разве что All Airlines с бесплатной страховкой и кэшбэком в 2-10% милями способна с ней потягаться. Имея довольно сильную собственную бонусную программу, она обладает всеми преимуществами других кредиток банка (возможность перевода баланса, покупки в рассрочку, повышенный кэшбэк у партнеров).

Хотя у дебетовки «Яндекс.Плюс» такая же бонусная программа, как и у кредитки, но на фоне дебетовой карты «Тинькофф Блэк» она все-таки несколько теряется, т.к.:

– Карта «Яндекс.Плюс» не может быть мультивалютной, и ее нельзя открыть, имея «Тинькофф Блэк»:

– Карту нельзя бесплатно пополнить у партнеров, доступны только собственные банкоматы, С2С-пополнение, а также входящий межбанк;

– С карты «Яндекс.Плюс» можно бесплатно снимать наличные только в собственных банкоматах банка (лимит 150 000 руб. за расчетный период);

– По карте «Яндекс.Плюс» начисляется 5% годовых только при покупках от 50 000 руб./мес. У карты «Тинькофф Блэк» для 5% на остаток нужно совершать покупки от 3000 руб./мес.

UPD: 22.05.2019

– С дебетовой карты “Яндекс.Плюс” от “Тинькофф Банка” нельзя бесплатно стягивать денежные средства через сторонние сервисы, т.е. эта карта является антидонором. За такую операцию банк хочет такую же комиссию, как и за снятие наличных в сторонних банкоматах, 2%, минимум 90 руб.

Карта «Яндекс.Плюс» умеет совершать бесплатные исходящие переводы по номеру карты (выталкивание) в рамках лимита в 20 000 руб./мес., а также бесплатные переводы по номеру счета (межбанк).

UPD: 17.06.2020

С 17.07.2020 дебетовка “Яндекс.Плюс” от “Тинькофф Банка” будет бесплатна при неснижаемом остатке от 50 000 руб., либо при наличии кредита, выданного на этот картсчет, иначе стоимость обслуживания составит 190 руб./мес.

Карта Яндекс.Плюс от Тинькофф Банка и Альфа-Банка. Какую выбрать

Карта Яндекс.Плюс от Тинькофф Банка и Альфа-Банка. Какую выбрать

Все индивидуально, однозначного ответа, какая карта лучше, а какая хуже, нет.

При выборе кредитки я бы остановился на варианте «Тинькофф Банка», т.к. у «Альфы» обслуживание кредитной «Яндекс.Плюс» со второго года становится платным (стоит 490 руб./год), да и честный грейс до 55 дней от «Тинькофф Банка» мне как-то ближе нечестного грейса до 60 дней от «Альфа-Банка».

В «Альфа-Банке» я бы выбрал совершенно другую кредитную карту – «100 дней без %», с которой можно без комиссии и в грейс снимать 50 000 руб./мес. в любых банкоматах.

Весомые плюсы «Альфы» – отсутствие округлений при начислении кэшбэка, а также более короткий список исключений (например, оплата коммуналки идет с кэшбэком). Ложкой дегтя является присутствие в бонусной программе пункта, согласно которому банк может не начислить вознаграждение, если совершать покупки только в повышенных категориях или общая сумма таких операций значительно превышает обычные покупки. Судя по отзывам, пока банк этим правом не пользуется.

Дебетовая «Яндекс.Плюс» от «Альфа-Банка» показалась мне более универсальной, к тому же для оформления «Яндекс.Плюс» от «Тинькофф Банка» потребовалось бы отказаться от мультивалютной «Тинькофф Блэк», а этого бы не хотелось.

Вывод

Вывод

Карта «Яндекс.Плюс» только появилась, вполне можно ожидать, что ее бонусная программа не будет ухудшаться в ближайшем будущем, пока идет набор клиентской базы.

В текущем виде карта очень вкусная благодаря бесплатному обслуживанию и кэшбэку в 5% в популярных категориях и сервисах Яндекса (а на один сервис все 10%, с 1 мая 2020 это “Яндекс.Такси”). С 17.07.2020 условия по картам “Яндекс.Плюс” заметно ухудшаются.

Естественно, кредитную карту нужно использовать только в грейс. Крайне невыгодно не соблюдать условия льготного периода. Если вы до конца не понимаете, как он работает или не уверены, что сможете жить в грейсе, оформлять кредитку нежелательно.

Еще раз повторю, что кредитная карта — это продукт для тех, у кого деньги есть и кто просто хочет использовать для покупок заемные средства банка, пока собственные сбережения приносят доход на накопительной карте, например на «Пользе» от «Хоум Кредит» с 5% годовых или на «Халве» от «Совкомбанка» с 5,5% годовых.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

Вопрос к знатокам: как сделать, чтобы 1 апреля не только бывшая Яндекс.Плюс, но и другие карты (у меня ещё есть по одной MasterCard, VISA и МИР) превратились в «Альфа-карты» с кешбэком 1,5-2%? До сих пор все они были на техническом пакете (кроме Яндекс.Плюса каши по другим картам не было), т. к. Яндекс.Плюс с другими программами не сочетался.

Спасибо.

Пока четкой информации о других картах нет, но очень вероятно, что они превратятся в Альфа-Карты.