Обновлено 30.01.2022.

В сегодняшней статье я постараюсь перечислить основные риски, которые могут возникнуть при использовании обычных дебетовых карт. Зная, откуда могут прийти неприятности, легче с ними справиться или вовсе их избежать. У меня нет цели кого-то напугать, просто предупреждён – значит вооружён:)

Казалось бы, какие там могут быть тонкости в обращении с дебетовками, всё предельно ясно. Другое дело кредитки, где нужно постоянно следить, льготная ли данная конкретная операция, или она приведет к вылету из грейса и попаданию на штрафные санкции со стороны банка. Также кредитка требует внимательного отношения к соблюдению сроков предоставления льготного периода.

И тем не менее, обычная дебетовая карта может иногда преподнести неприятные сюрпризы.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Основные риски дебетовых карт

Основные риски дебетовых карт

1 Технический овердрафт.

Крайне неприятная вещь, когда дебетовая карта без разрешённого овердрафта или кредитная карта с нулевым кредитным лимитом уходит в минус, а банк начинает начислять высокие проценты и штрафы за пользование кредитом, который вы и не собирались брать.

Технический овердрафт, или так называемая несанкционированная задолженность, возникает в следующих случаях:

• Теховер при пополнении карты через банкомат или терминал.

Деньги при пополнении карты через банкомат или терминал увеличили баланс, но фактически до счёта добраться не успели.

Если в этот момент попробовать ими воспользоваться, то в некоторых банках операция будет совершена за счёт кредитных средств банка (Ваши собственные денежки в этот момент ещё в пути).

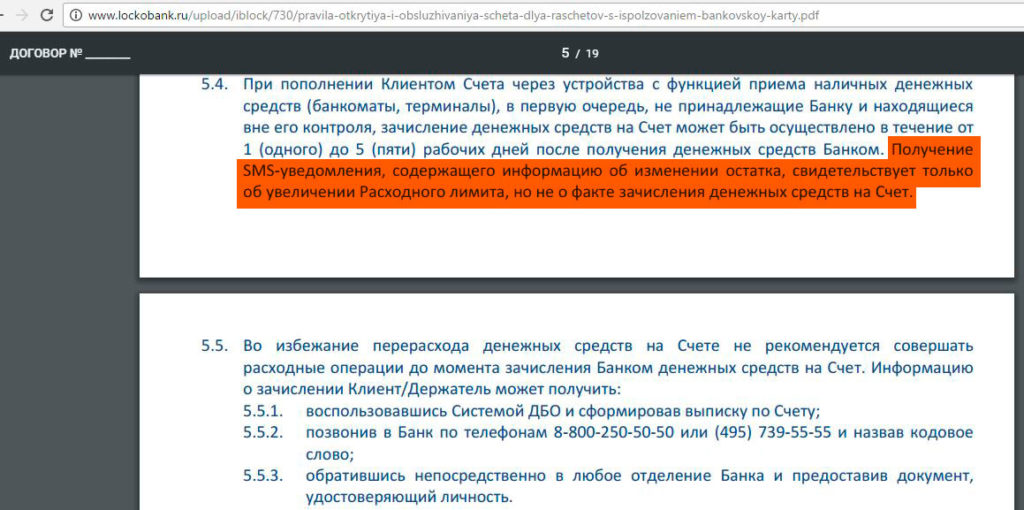

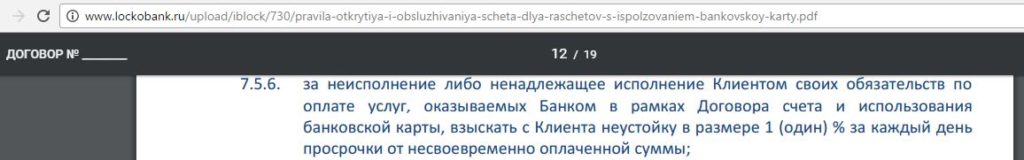

Взять к примеру «Локо-банк». В правилах открытия и обслуживания счёта для расчётов с использованием банковской карты чётко написано, что при пополнении через терминалы и банкоматы фактическое зачисление денежных средств на счёт происходит через 1-5 дней, и при этом не надо обращать внимание на присланное банком смс с информацией об увеличении расходного лимита по карте:

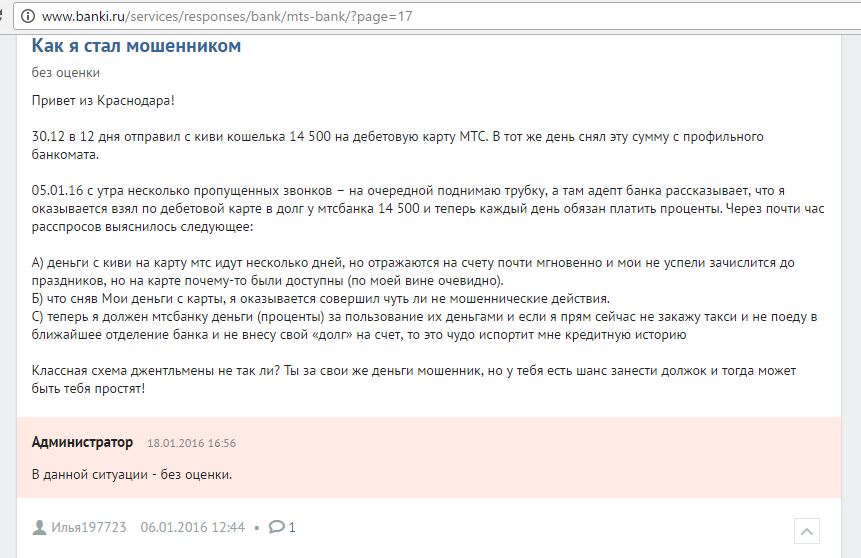

Вот отзыв клиента «МТС Банка» у которого возник овердрафт при пополнении карты через QIWI-терминал и последующем снятии наличности в тот же день при помощи банкомата:

А вот если вы пополняете счёт вашей карты межбанком (банковским переводом по реквизитам счёта) или лично в офисе банка через операциониста (с помощью приходного ордера без предъявления карты), либо через Систему быстрых платежей, то возникновение теховера невозможно в принципе. Если деньги отражаются на балансе карты, значит, они уже успели фактически добраться до счёта.

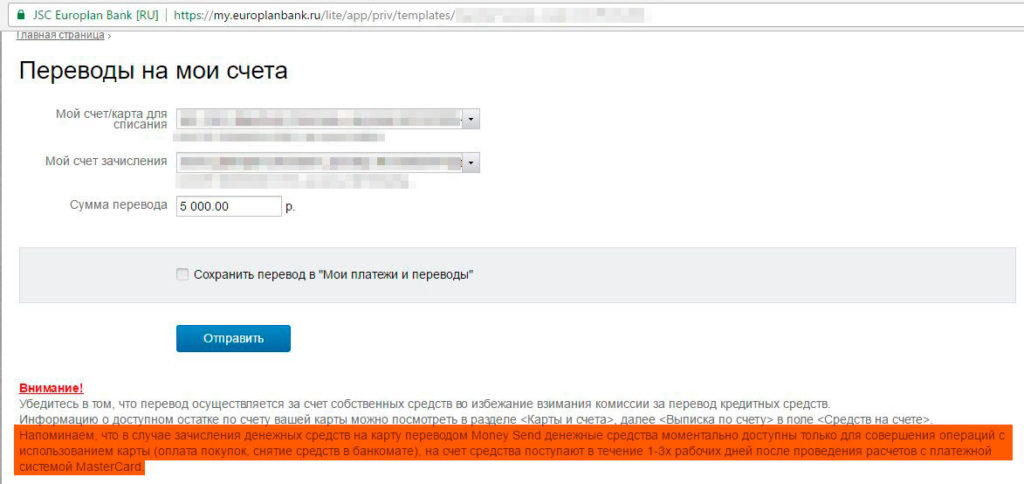

• Теховер при пополнении карты c помощью Money Send.

При переводах с карты на карту (особенно если используется «толкание», а не «стягивание») деньги также мгновенно до банковского счёта не добираются и какое-то время недоступны для некоторых операций. Есть кредитные организации, которые относятся к этому благосклонно, и технический овердрафт по их картам не наступает (например, по Tinkoff Black или «Пользе» от «Хоум Кредит»), а некоторые организации вводят за это штрафные санкции (например «СКБ» по «Универсальной карте»).

Подробно о механизме расчётов с помощью банковских карт за границей читайте в статье «Оплата картой за границей РФ: выбираем лучшую дебетовку».

• Теховер при колебаниях курса валют.

При совершении покупок, для которых требуется конвертация из одной валюты в другую (за рубежом или просто в иностранном интернет-магазине), есть риск попасть на технический овердрафт в случае резкого изменения курсов валют. Это происходит потому, что в момент покупки деньги фактически не списываются со счёта карты, а только блокируются. Окончательные расчёты проходят через 2-3 дня (а могут и через 30 дней), когда будет получено подтверждение от платежной системы.

Допустим, вы оплатили рублёвой картой покупку в 100 долларов, и на тот момент курс был 65 рублей за 1 USD. Через 3 дня, когда пришло подтверждение от платежной системы, курс уже стал 70 рублей за доллар, и именно 100*70=7000 рублей спишется с карты (банк может снимать ещё свою дополнительную комиссию). И если на вашей карте к этому моменту будет меньше 7000 рублей, то возникнет технический овердрафт.

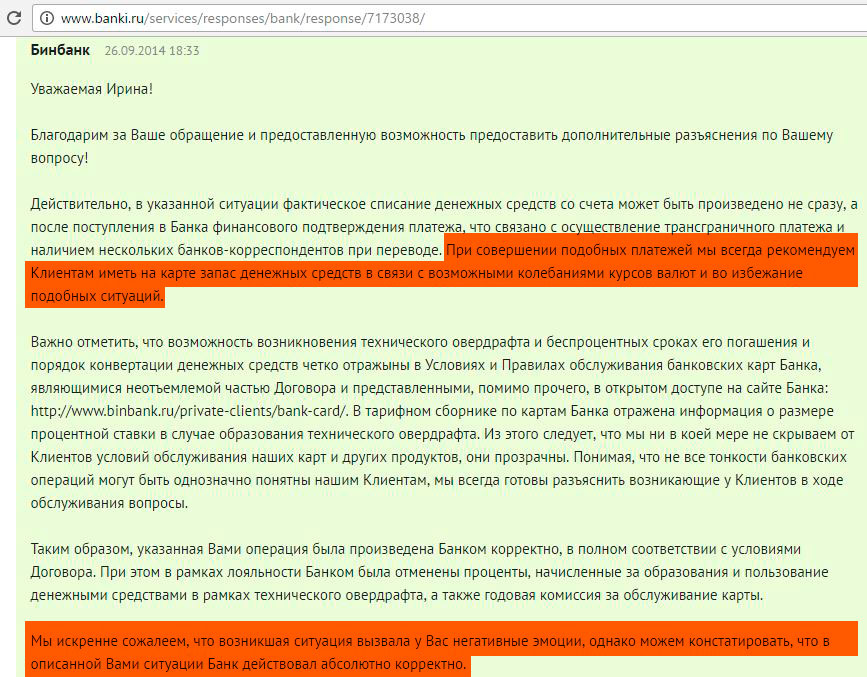

Вот отзыв клиента «БИНБАНКА», который из-за роста курса доллара попал на проценты за технический овердрафт:

Подробно о механизме расчётов с помощью банковских карт за границей читайте в статье “Оплата картой за границей РФ: выбираем лучшую дебетовку”.

Стоит отметить, что банков, которые бы лояльно относились к несанкционированной задолженности, возникающей из-за колебаний курса валют, просто нет. Любой банк здесь будет суров и загонит вашу карту в минус, поэтому на карточке всегда нужно иметь достаточный запас денежных средств на случай подобных колебаний.

• Теховер при взимании банком комиссий.

Очень часто нам кажется, что достаточно обнулить карту и не пользоваться ей, и тогда комиссия за обслуживание списываться не будет. Однако это заблуждение, ненужные карты следует всегда именно закрывать (а не просто блокировать).

«Локо-банк», например, при отсутствии денег на карте спишет комиссию за обслуживание карточки за счёт любезно предоставленного вам кредита и ещё начнёт начислять штрафные санкции (1% в день):

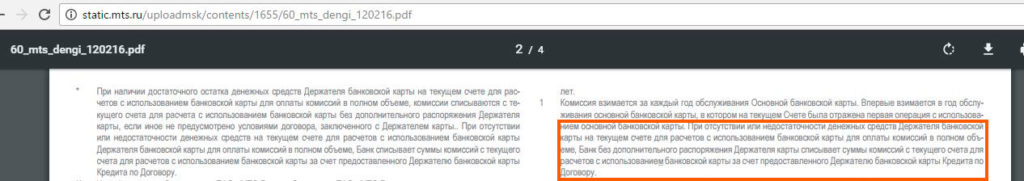

При недостаточности денежных средств на текущем счете для оплаты комиссий в полном объеме, «МТС Банк» без дополнительного распоряжения клиента списывает суммы комиссий за счет предоставленного держателю банковской карты Кредита по Договору:

На щедро предоставленную сумму «МТС Банк» начисляет 0,1% в день:

• Теховер из-за ошибки банка.

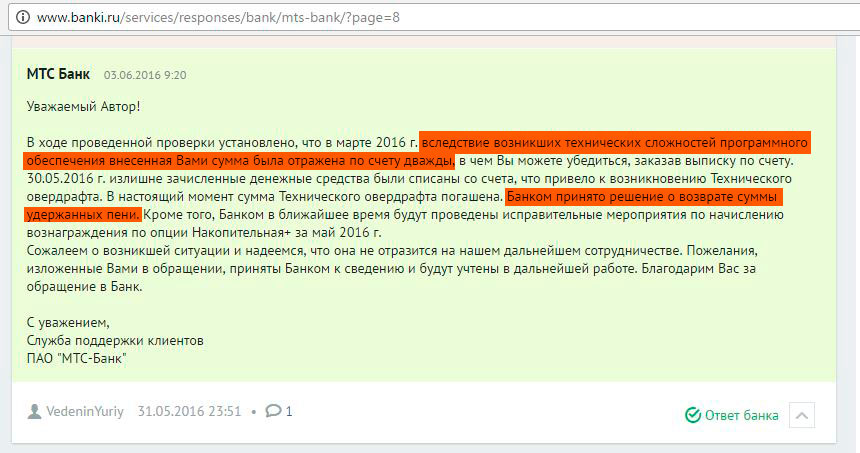

Деньги за такой теховер, в основном, можно вернуть, потому что он всё-таки возникает не по вине клиента, однако это в любом случае потеря времени и нервов.

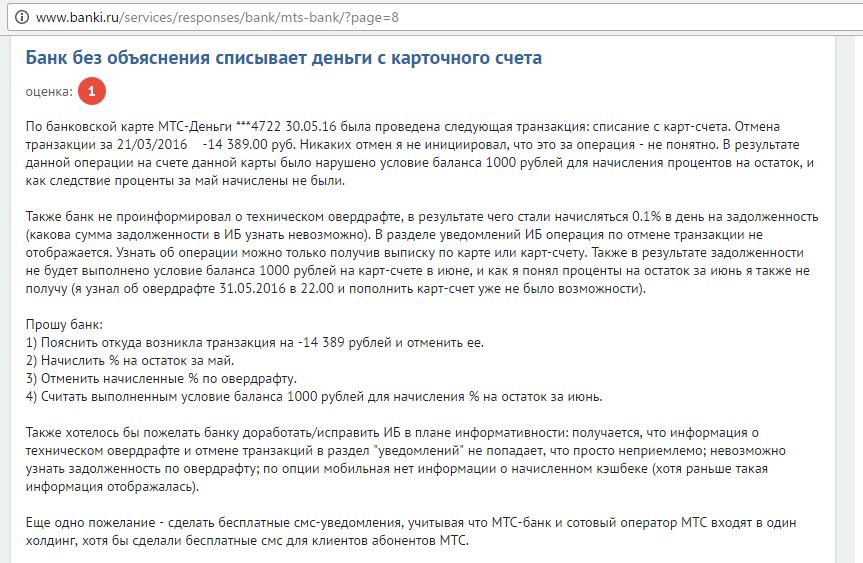

Вот отзыв клиента, на карту которого банк ошибочно зачислил деньги, а спустя несколько дней, когда банк решил исправить ошибку и списать излишки, на счете карты было уже недостаточно средств, из-за чего и образовался технический овердрафт:

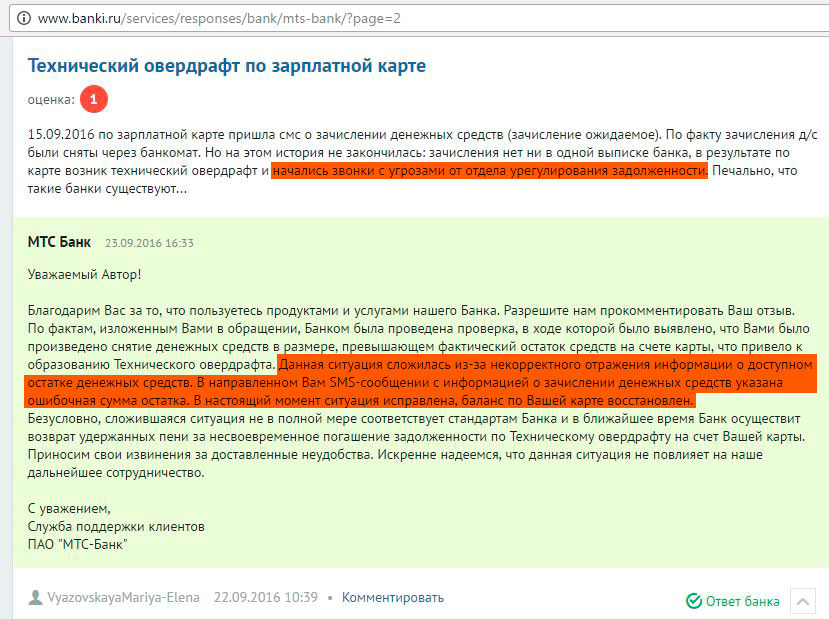

Вот другой отзыв клиента, которому пришло смс от банка о том, что деньги зачислены на счёт, после чего он снял их через банкомат. А по факту оказалось, что смс было ошибочным, и на самом деле на счету денег ещё не было. Недоразумение банк потом разрешил, однако к тому времени клиенту уже пришлось выслушивать звонки с угрозами из отдела урегулирования задолженности:

• Теховер при оффлайн-операциях.

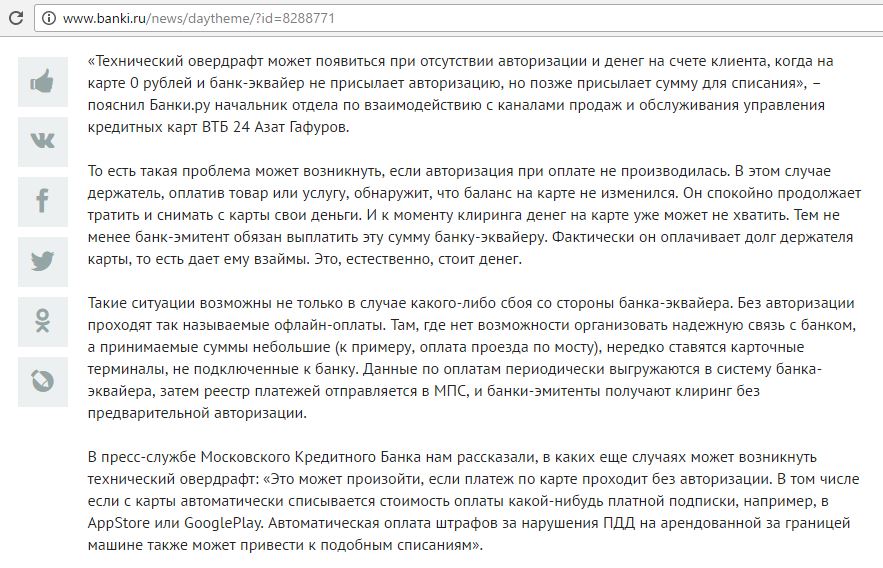

Иногда бывает, что при совершении покупки не происходит предварительная авторизация (когда банк-эквайер, обслуживающий торговую точку, с помощью МПС сразу не связывается для уточнения наличия на карте требуемой для покупки суммы с банком-эмитентом, который выпустил вашу карту). Баланс карты при такой покупке не меняется. Деньги списываются со счета также спустя 2-3 дня, а к тому времени на карте уже может не оказаться нужной суммы.

Оплаты без авторизации принимаются в точках, где трудно организовать надёжную связь с банком, или, например, при взимании платы за какую-либо онлайн-подписку в GooglePlay или AppStore:

Технический овердрафт хоть и неприятная процедура, однако её можно легко избежать. Для этого нужно внимательно прочитать условия по вашим дебетовым картам, ознакомиться с отзывами клиентов, обзорами на интересующие вас продукты.

Нужно выяснить, как скоро банк зачисляет пополнения карты через банкоматы и терминалы, с помощью Money Send, узнать правила списания комиссии за предоставление различных банковских услуг. Также следует обязательно подключить интернет-банк или мобильное приложение для постоянного контроля за состоянием счёта.

Кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

2 Блокировка карты из-за 115-ФЗ (антиотмывочного закона).

Прежде всего следует отметить, что застраховаться от блокировки карты или отключения от ДБО (дистанционного банковского обслуживания) невозможно, получится только сократить вероятность наступления этих событий. И всё благодаря закону 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Суть данного закона заключается в том, что банк может признать сомнительной или подозрительной абсолютно любую операцию по своему усмотрению (подробно об этом читайте в статье “Сомнительные и подозрительные операции — что это?”) и отказать в ее проведении, запросить любые документы, заблокировать карту, отключить от интернет-банка и т.д.

Есть мнение, что банки, прикрываясь 115-ФЗ, блокируют карточки невыгодных клиентов, которые используют их карты исключительно для транзита или обналичивания.

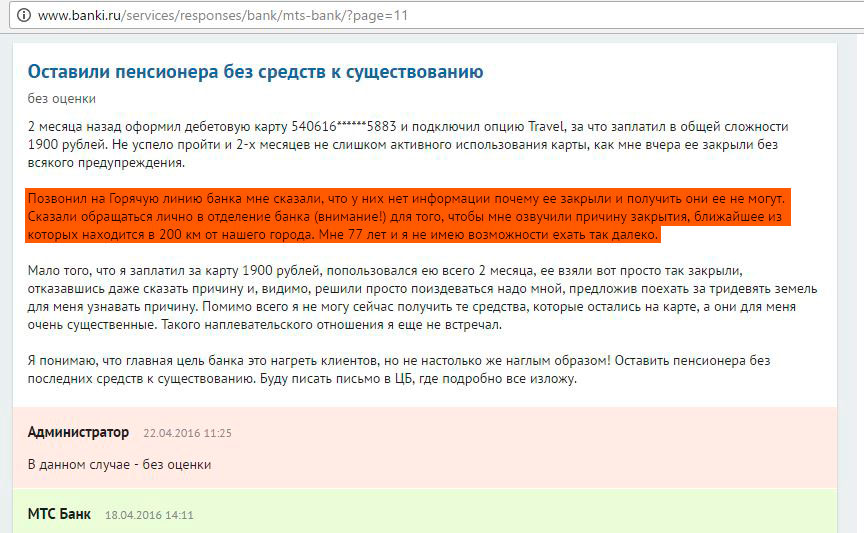

В случае блокировки карты, для распоряжения собственными средствами на счёте потребуется личный визит в офис, что не всегда удобно. Особенно, если ваш банк развивает дистанционный бизнес.

К примеру, если «Тинькофф Банк» отключит вас от ДБО, то вам будет предложено прогуляться до единственного на всю страну офиса (находится в Москве), «возможность посещения которого рассматривается в индивидуальном порядке», судя по заявлению официального представителя данной кредитной организации на портале banki.ru, (подробно об этом читайте в статье “Дебетовая карта Tinkoff Black: Секреты Пивовара”).

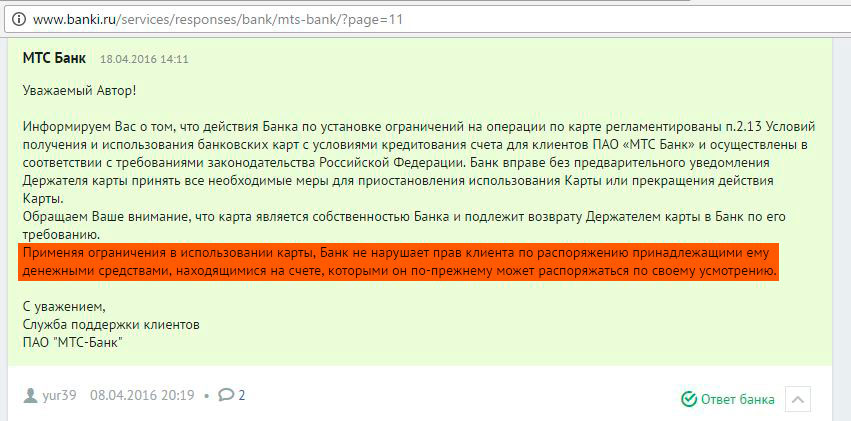

С похожими проблемами сталкиваются клиенты «МТС Банка». Банковскую карту можно получить в любом салоне «МТС», но в случае возникновения каких-либо проблем, решать их придется именно в офисах «МТС Банка», которых намного меньше, чем салонов связи «МТС».

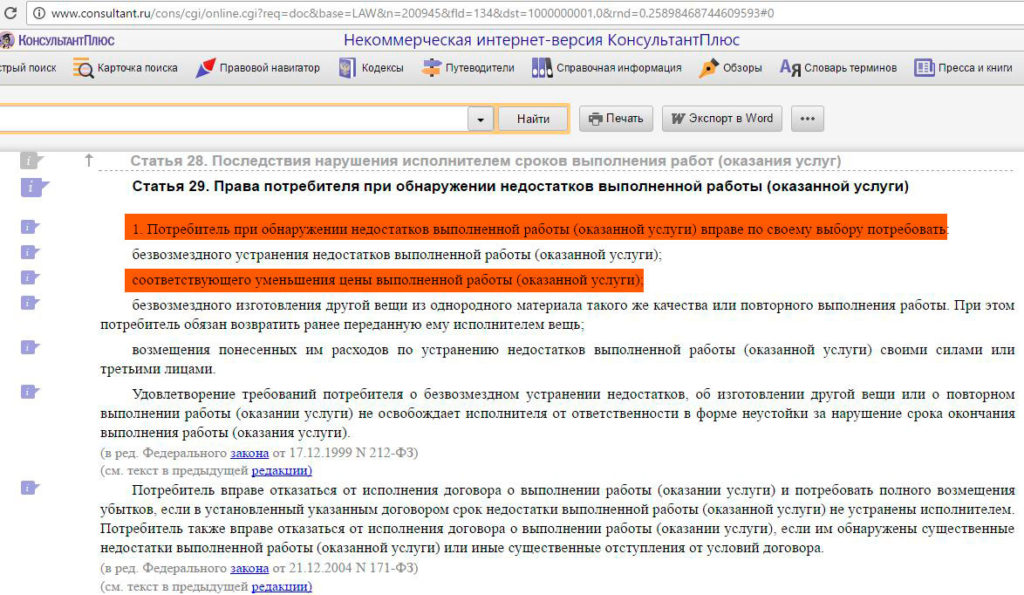

Стоит отметить, что банки крайне неохотно возвращают плату за обслуживание карты (которую они берут заранее), если карта заблокирована. Кредитные организации даже прописывают в своих договорах, что в этом случае банк не обязан возмещать уплаченные деньги. А если и возвращают эту комиссию по просьбе держателя карты, то преподносят это как большое одолжение. Хотя, согласно закону «О защите прав потребителей», не вернуть деньги за неоказанную услугу Банк не имеет права.

Потребитель при обнаружении недостатков выполненной работы (оказанной услуги) вправе потребовать соответствующего уменьшения цены выполненной работы (оказанной услуги):

О любопытных банках, которые стали рьяно выполнять антиотмывочный 115-ФЗ, отказывая в проведении безобидных операций, излишне интересующихся источником происхождения средств, а также отказывающихся выдавать вклады по первому требованию можно почитать в статье «Банки-дознаватели: Откуда у вас деньги?».

3 Блокировка карты из-за её компрометации.

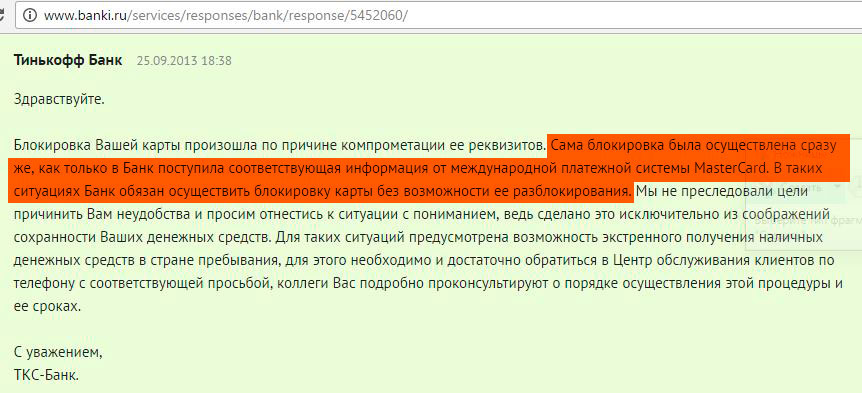

Проблема заключается в том, что карта может быть заблокирована не только по воле вашего банка. В случае, если МПС сообщит вашей кредитной организации о риске возможной компрометации карты, банк будет просто обязан её заблокировать.

Причём, на основании каких параметров Visa или MasterCard решают, что произошли незаконные действия с вашим пластиком, непонятно. Особенно неприятно, если карту заблокируют за рубежом.

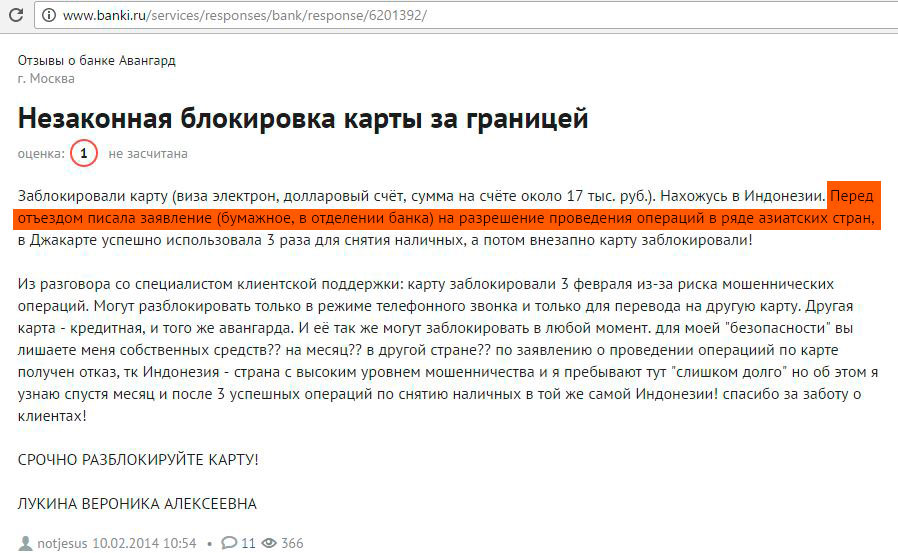

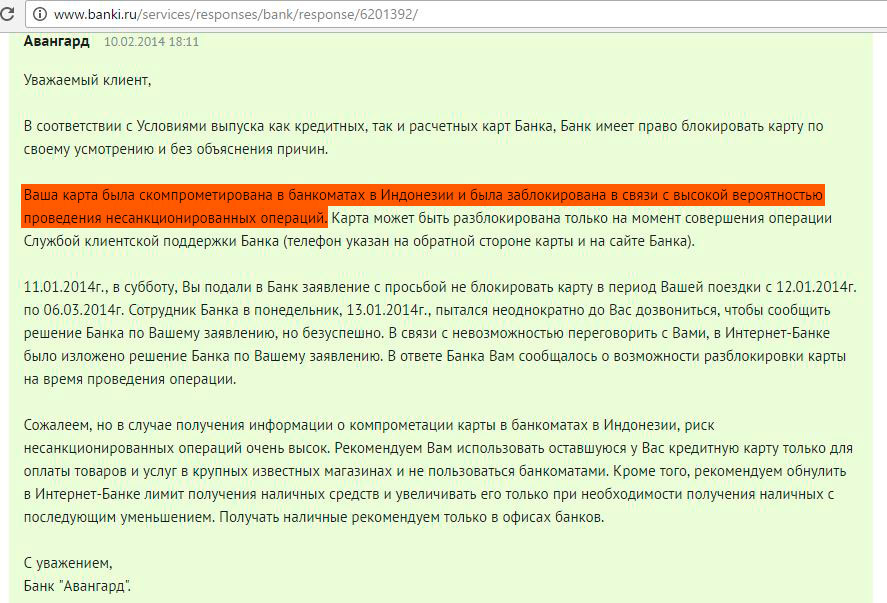

Вот отзыв клиента банка «Авангард», который заранее предупредил банк, что будет совершать операции в Азиатском регионе, но всё равно его карта была заблокирована из-за получения информации о компрометации карты в банкомате Индонезии:

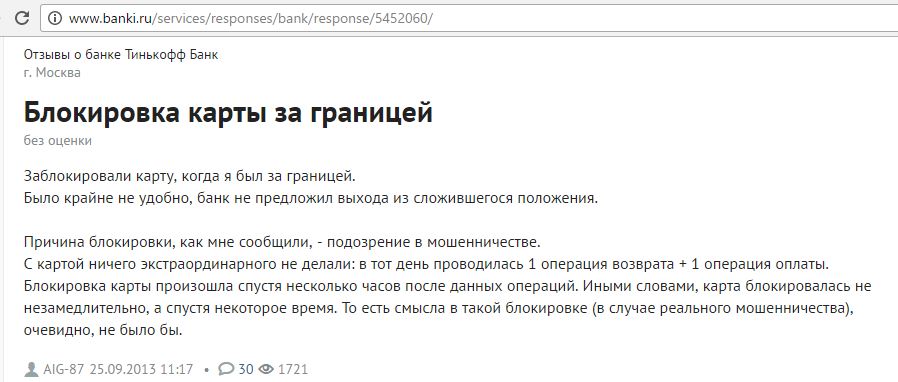

Вот другой отзыв клиента «Тинькофф Банка», которому заблокировали карту по просьбе MasterCard из-за подозрений в компрометации её реквизитов:

Поэтому всегда нужно брать с собой в зарубежную поездку несколько банковских карт, а также наличность, чтобы не остаться без денег за границей в случае блокировки одной из карт.

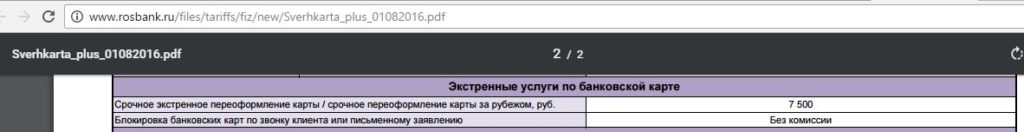

С помощью международных платежных систем можно заказать экстренный перевыпуск карты за рубежом, правда, эту услугу дешевой назвать никак нельзя. Например, за срочное переоформление карты «Росбанка» за границей («срочное» совсем не означает, что вашу карту перевыпустят за пару часов) придётся раскошелиться на 7500 руб. К тому же нужно ещё будет потратиться на телефонную связь с банком и представительством Visa или MasterCard в конкретной стране:

4 Риск оказаться в «тетрадке» при отзыве лицензии у банка.

Проблема забалансовых вкладов («тетрадочных») на данный момент стоит не так остро, как в апреле-мае 2016 года, когда вкладчиков «Мико-Банка», «Кроссинвестбанка» и «Стелла-Банка» отправляли прямиком в суд для доказательства наличия вклада (подробно об этом написано в статье “Как доказать наличие вклада для включения в Реестр”).

Сейчас АСВ включает вкладчиков в Реестр на выплаты страхового возмещения на основании предоставления в банк-агент оригиналов подтверждающих документов, копии с которых прикладываются к заявлению о несогласии с суммой страхового возмещения (случаи с «Арксбанком», «Росинтербанком», «Военно-Промышленным Банком») .

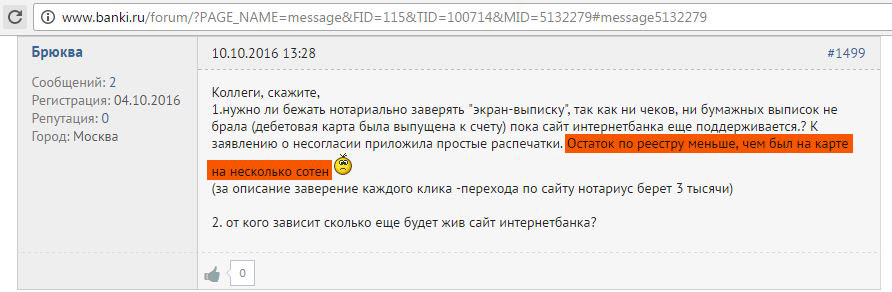

Только вот держатели карт обычно не имеют документов, подтверждающих сумму, которая находилась на карте на момент отзыва лицензии.

Правда, стоит отметить, что мне ещё ни разу не попадались отзывы клиентов, чьи карточные счета оказались бы за балансом.

Однако всегда что-то случается в первый раз, и при возникновении проблем есть риск, что суд с высокой долей вероятности не примет в качестве доказательств наличия средств на карте всякие чеки из банкоматов о пополнении или различные выписки по счёту. К тому же при пополнении карты с помощью стягивания с других карт (Card2Card переводов), зачастую клиентам не выдаётся даже электронный документ (как, например, при совершении межбанковского перевода), в котором указывалась хотя бы минимальная информация о совершенной операции. Если возникнет необходимость доказательства пополнения карты, потребуется сделать запрос в банк-донор.

В выписке по счёту карты-донора некоторая информация о переводе всё-таки есть, но обычно доступна выписка только за последние 1-3 месяца, поэтому важно всегда сохранять на свой ПК выписки по своим картам за каждый месяц, чтобы знать все детали своих переводов.

Гораздо проще сделать запрос в банк, сообщив подробности операции, чем если бы вы знали только приблизительную дату. А уж если вы не помните, с какой именно карты стягивали средства, то найти концы будет очень трудно.

UPD: 06.11.2016

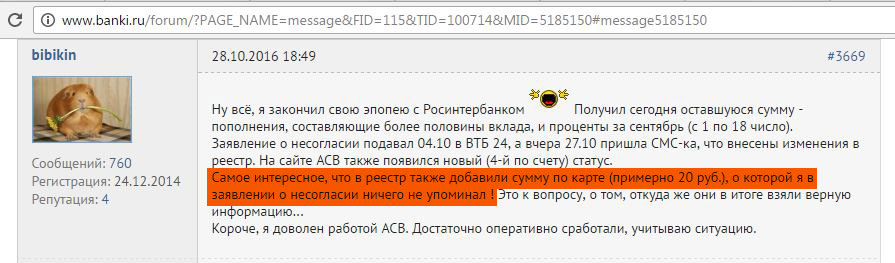

Вот и появился первый банк, в котором после отзыва лицензии средства на карте оказались за балансом. Речь идёт о “Росинтербанке”:

Вот другой отзыв клиента “Росинтербанка”, у которого также средства на карте оказались в “тетрадке”. АСВ деньги разыскало, хотя в заявлении о несогласии клиент эту сумму не указывал:

5 Риск ошибки при переводах с карты на карту.

При переводах с карты на карту можно опечататься, указывая номер карты адресата. Лучше несколько раз перепроверить правильность номера во избежание проблем.

Стоит отметить, что если вы ошибётесь в цифрах и попробуете отправить перевод Card2Card на несуществующую карту, то система либо не позволит осуществить такой перевод, сообщив, что такой карты нет, либо деньги спишутся, но потом, спустя несколько дней, снова будут доступны на карте.

А вот если вы по ошибке укажете номер карты, которая реально существует (замечу, что это маловероятно, поскольку в номере карты зашифрован банк, который выдал карту, валюта счёта, платёжная система, есть контрольная цифра), то вернуть свои деньги будет крайне трудно.

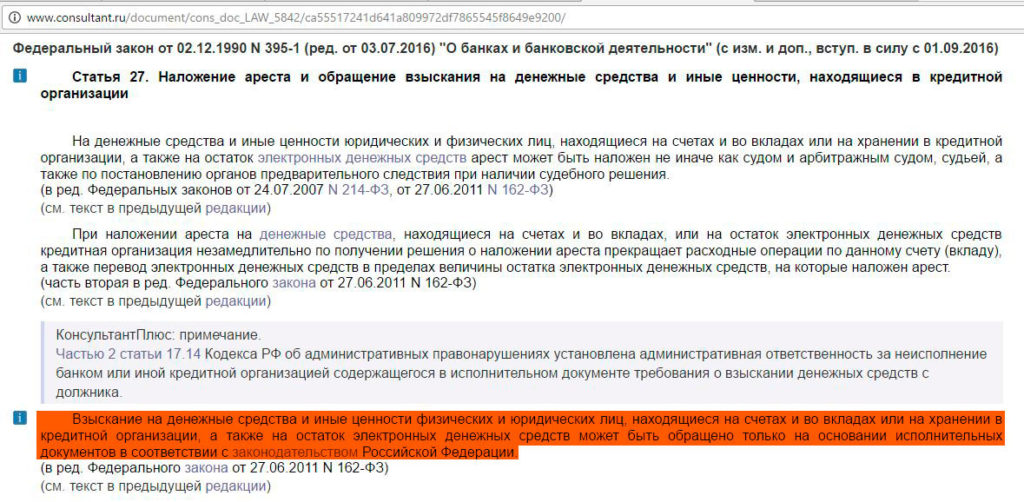

Схема действий тут такая: вы пишете заявление в банк о том, что совершили ошибочный перевод, с просьбой вернуть вам денежные средства. Банк связывается с владельцем счёта и просит его добровольно вернуть деньги. Если связаться с клиентом не удалось, или он не хочет добровольно возвращать деньги, то банк самостоятельно списать денежные средства с его счёта не сможет, для этого нужно решение суда (Закон «О банках и банковской деятельности», статья 27 «Наложение ареста и обращение взыскания на денежные средства и иные ценности, находящиеся в кредитной организации»):

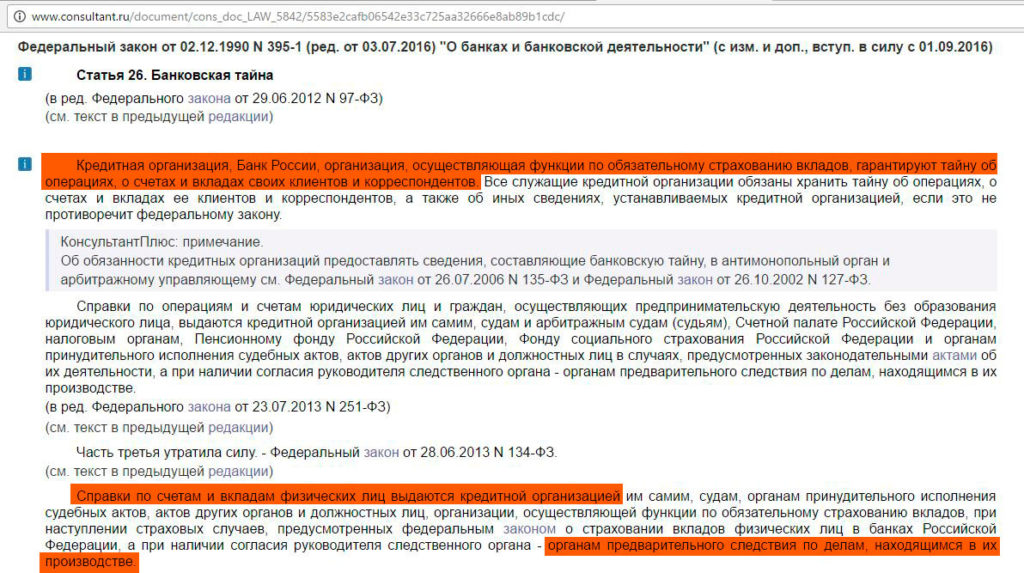

Банк предложит вам обратиться в полицию, причём, владельца счёта банк вам не раскроет на основании ст.26 Федерального закона от 02.12.1990 N 395-1 (ред. от 03.07.2016) “О банках и банковской деятельности”:

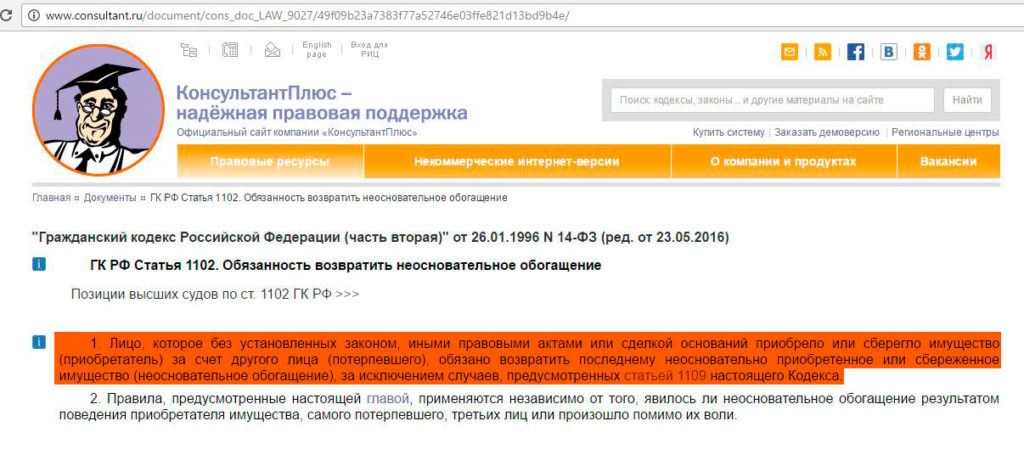

Суть вашего заявления в полицию будет заключаться в том, что некое лицо отказывается возвращать вам средства, за счёт которых оно незаконно обогатилось. Данные обстоятельства изложены в ст. 1102 ГК РФ «Обязанность возвратить неосновательное обогащение».

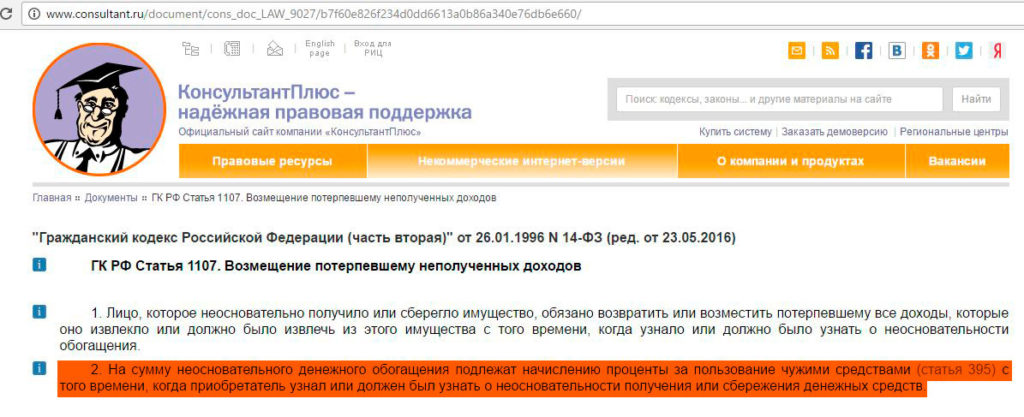

На сумму неосновательного денежного обогащения подлежат начислению проценты за пользование чужими средствами (ст. 1107 ГК РФ «Возмещение потерпевшему неполученных доходов»):

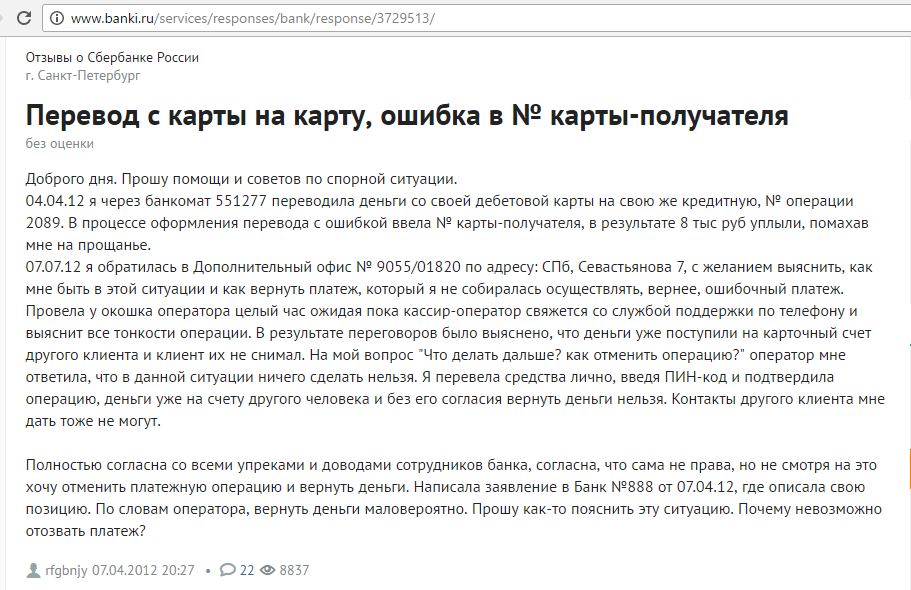

Вот отзыв клиента «Сбербанка», который допустил ошибку в переводе по номеру карты:

Таким образом, вернуть ошибочно переведённые средства можно, но довольно непросто. Этот процесс требует больших временных затрат, поэтому лучше всё-таки несколько раз перепроверить правильность вводимого номера.

Также нужно как можно быстрее сообщить в банк об ошибке, вполне возможно, что её удастся исправить до того момента, как операция будет фактически проведена.

6 Банкомат может зажевать вашу карту.

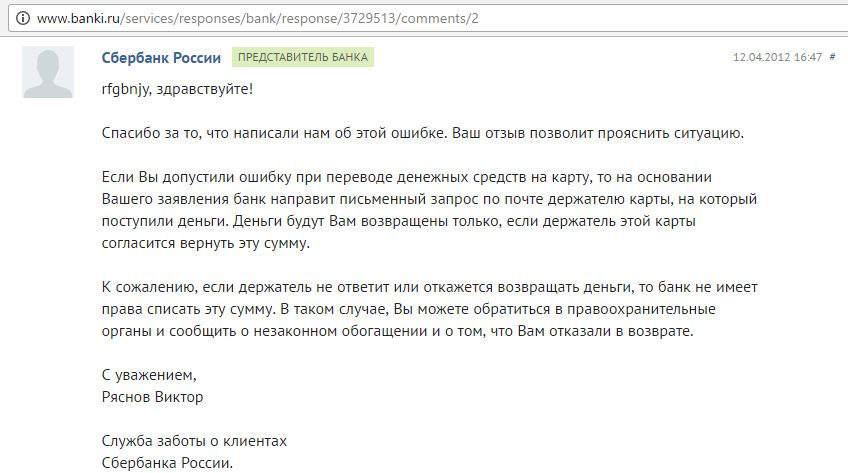

Мало того, что банкомат из-за технического сбоя может лишить вас карты, так некоторые банки ещё и требуют денег за перевыпуск такой карточки:

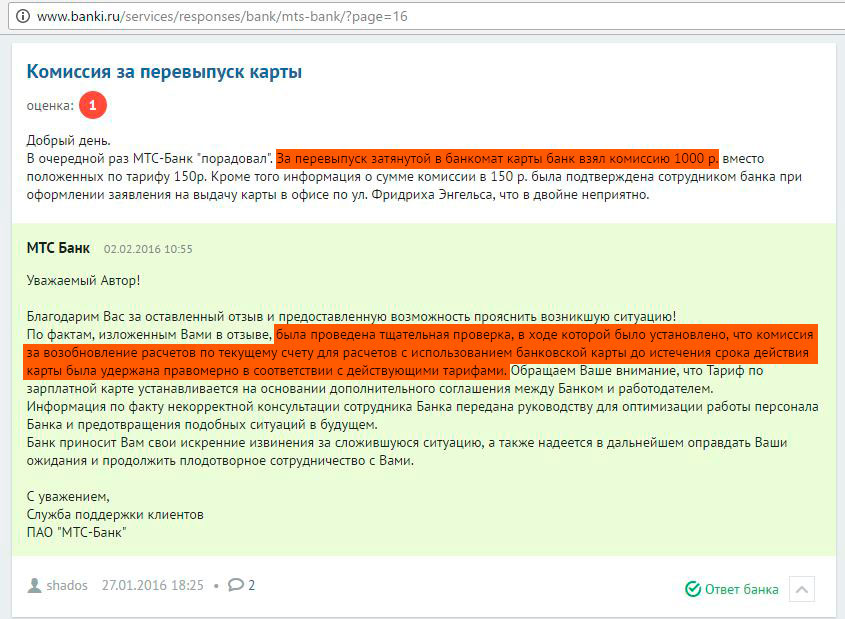

7 Банкомат может не зачислить деньги на карту из-за технического сбоя.

Ещё одна крайне неприятная ситуация, от которой невозможно застраховаться. Вы вносите деньги на карту, банкомат их забирает, жужжит, выплёвывает карту и выдаёт ошибку, не зачисляя деньги на счёт. В итоге нужно тратить своё время на поход в отделение банка для написания заявления с требованием возврата средств.

Деньги, скорее всего, вернут, потому что излишки будут обнаружены во время следующей инкассации банкомата, только вот проценты за пользование вашими деньгами в течение времени расследования банк не заплатит (по крайней мере добровольно):

В современных банкоматах есть возможность вносить деньги не по одной купюре, а целой пачкой. Если произойдёт технический сбой, то в заявлении потребуется написать точную сумму, которая не была зачислена, поэтому обязательно пересчитайте деньги перед внесением. Обнаруженные при инкассации излишки денежных средств сверяются с суммами, указанными в заявлениях, поэтому, если вы запросите бОльшую сумму, то сроки возврата могут затянуться.

8 Риск совершения мошеннических операций с картой.

Главная проблема заключается в том, что на карте имеется вся информация, необходимая для кражи с неё денег. Поэтому важно держать в секрете все реквизиты карты (номер, срок действия, CVV2 или СVC2 код). Подробно о том, как мошенники могут снять деньги с банковской карточки, и как этого избежать, читайте в статье «Мошенничество с банковскими картами: способы защиты».

9 Общие риски использования банковской карты.

Напоследок я перечислю самые очевидные риски в использовании банковских карт.

• В данной конкретной точке банковские карты могут не принимать к оплате.

• Карта может физически прийти в негодность, её можно сломать, повредить чип, карточка может быть размагничена.

• Если вы трижды введете неверный пин-код, карта заблокируется.

• Наконец, карту можно просто потерять.

10 Отсутствие информации о списаниях комиссий в ИБ или МБ.

Некоторые банки в интернет-банке или мобильном приложении могут в явном виде не показывать в списке операций списания за различные услуги, например, смс-информирование или страховку, при этом баланс просто уменьшается. Обнаружить, за что были списания, можно только в подробной выписке по счету, которую делают не все. Таким образом, клиент может месяцами не замечать, что у него ежемесячно списываются деньги за какие-нибудь услуги.

Такую картину я раньше наблюдал в «Почта Банке» (там у меня списывались деньги за самовольно подключенное банком смс-информирование) и в «СКБ Банке» (не отображалась комиссия за донорство).

11 Комиссия за квази-кэш.

На всех дебетовых картах «Альфа-Банка» есть комиссия за операции квази-кэш в размере 1,99%, минимум 199 руб. при сумме операции более 500 руб. Под такими операциями обычно понимаются покупки в казино, букмекерских конторах, пополнение электронных кошельков, приобретение лотерейных билетов, покупка криптовалюты и т.д.

Комиссия за квази-кэш по кредиткам — это обычная практика у всех банков, а вот среди дебетовок такая картина наблюдается пока только у «Альфа-Банка».

Вывод

Вывод

Рисков в использовании обычных дебетовых карт довольно много, но это совсем не означает, что ими не следует пользоваться. Если знать, какие проблемы могут возникнуть, то их легко избежать, или свести их последствия к минимуму.

Всегда читайте тарифы и условия предоставления любого банковского продукта, изучайте отзывы клиентов и обзоры карт. Соблюдайте элементарные правила безопасности.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.