Обновлено 10.06.25.

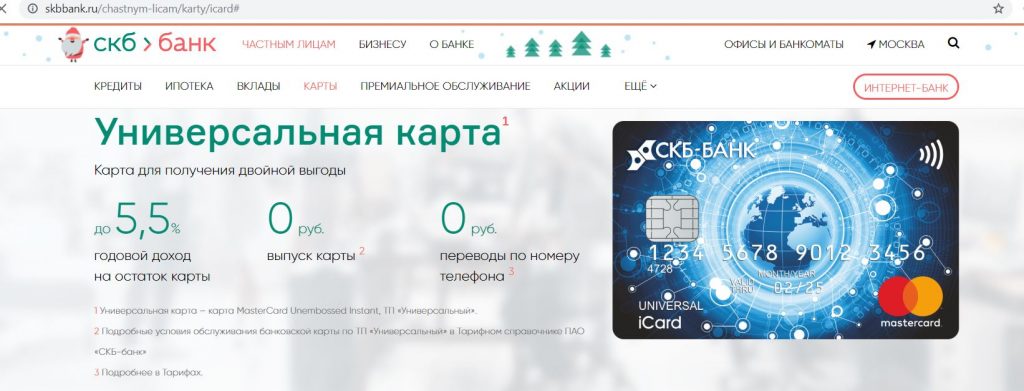

«СКБ-Банк» решил бросить вызов лидерам карточного рынка и предложил новую выгодную дебетовку под многообещающим названием «Универсальная карта».

Причем «Универсальная» — это не просто название, по ней действительно обещано множество плюшек: и бесплатное обслуживание, и процент на остаток, и бесплатная обналичка, и большой кэшбэк до 5%, и бесплатное пополнение с карт других банков. Вот как выглядит реклама нового продукта на сайте банка:

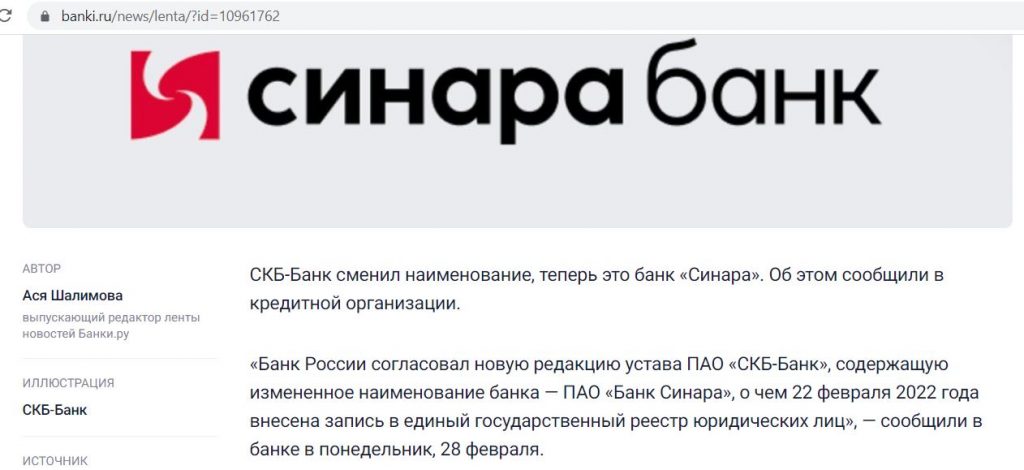

UPD: 02.03.2022

«СКБ Банк» сменил название, теперь это банк «Синара».

UPD: 02.04.2024

Банк «Синара» поменял название своей дебетовой «Универсальной карты», теперь она называется «Та самая карта».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Та самая карта (бывш. Универсальная) от банка Синара. Достоинства

Та самая карта (бывш. Универсальная) от банка Синара. Достоинства

1 Бесплатный выпуск и обслуживание.

Выпуск и обслуживание «Той самой карты» (бывш. «Универсальной») платёжной системы МИР/MasterCard, в том числе в цифровом формате, стали бесплатными без условий:

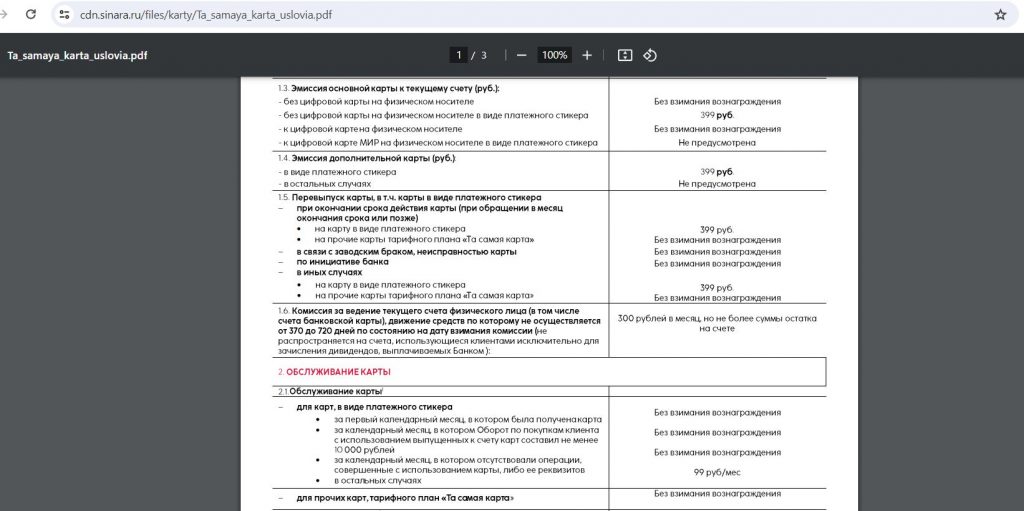

Платным остался только платёжный стикер, его выпуск стоит 399 руб., обслуживание его бесплатно при покупках от 10 000 руб./мес. (иначе 99 руб./мес.):

Клиентом банка «Синара» можно стать удалённо, открыв там через Финуслуги любой вклад. Для первого вклада есть выгодные промокоды (подробности в этом посте в нашем телеграм-канале).Клиентом Финуслуг тоже можно стать удалённо с помощью Alfa ID или Tinkoff ID и Госуслуг).

В смс придёт номер договора, по которому получится зарегистрироваться в интернет-банке и мобильном приложении, где можно будет выпустить бесплатную «Ту самую карту» в цифровом формате. Если открытый через Финуслуги вклад в «Синаре» не нужен, то его можно сразу закрыть.

Подробную статью о маркетплейсе Финуслуги можно почитать тут.

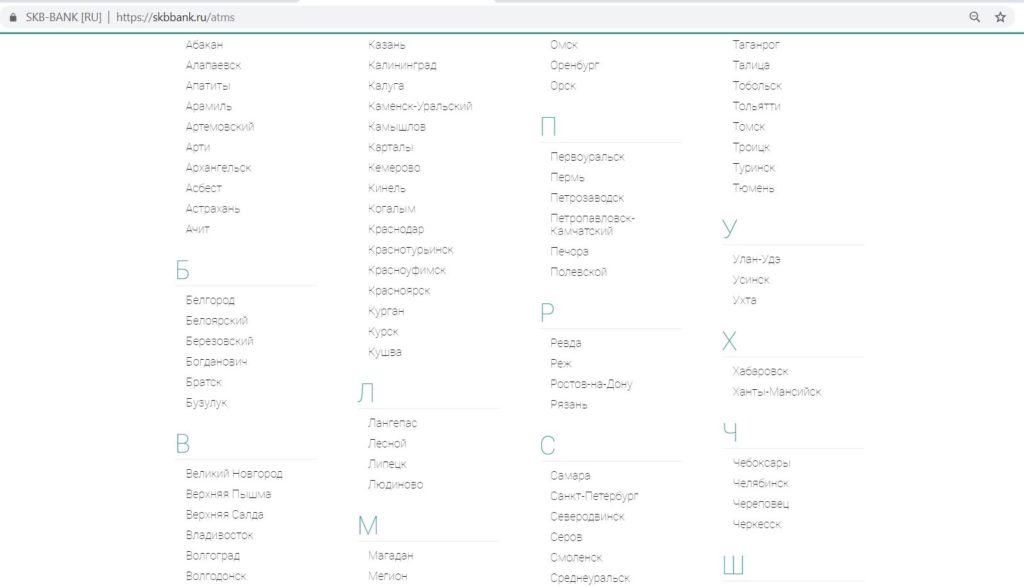

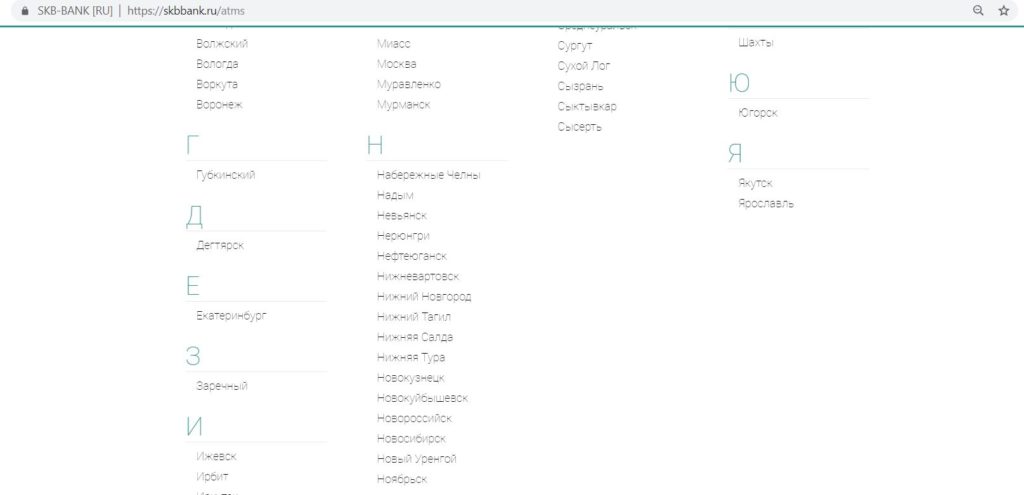

2 Широкая география присутствия.

Банк «Синара» — довольно крупная кредитная организация, 47 место по размерам активов нетто по России, имеет представительства во многих городах РФ.

3 Бонусная программа.

Одной из отличительных особенностей банка «Синара», по сравнению с другими кредитными организациями, является то, что все тарифы, а также бонусная программа, имеют срок действия около месяца. Потом появляется новая версия документов на следующий период такой же продолжительности, которая вполне может ничем не отличаться от предыдущей:

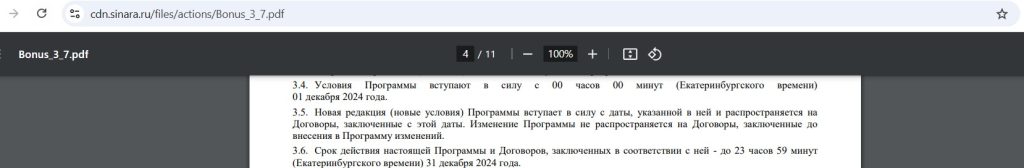

Итак, текущая версия бонусной программы действует с 01.12.2024 до 31.12.2024, потом будет новая редакция:

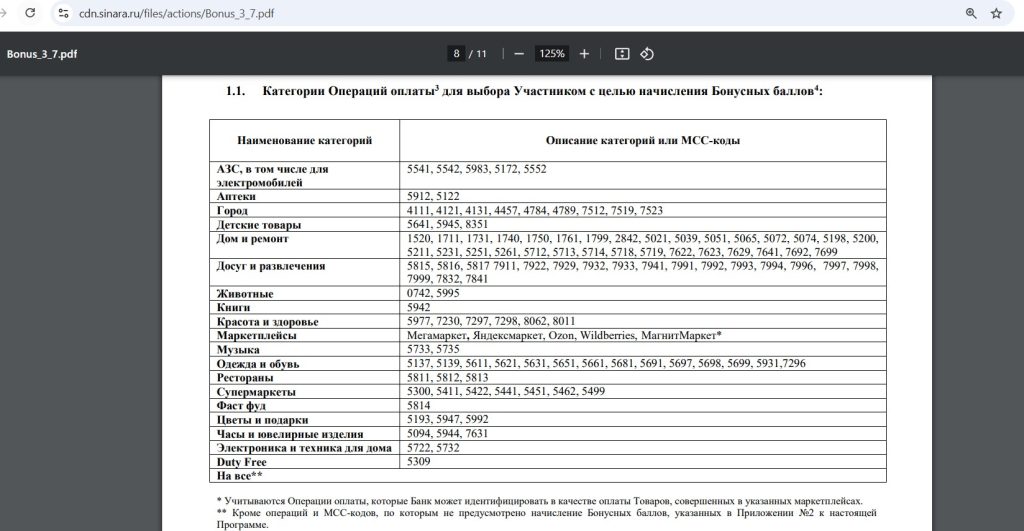

На период действия программы нужно выбрать четыре любимых категории из общего списка предложенных. Расшифровка МСС-кодов, входящих в категорию есть в услвоиях бонусной программы:

Раньше у банка «Синара» было чётко прописано, что доля покупок в категориях с повышенным кэшбэком должна составлять не больше 70% от общего оборота операций с кэшбэком. В текущей редакции это ограничение пропало, т.е. разбавлять траты в повышенных категориях теперь не нужно.

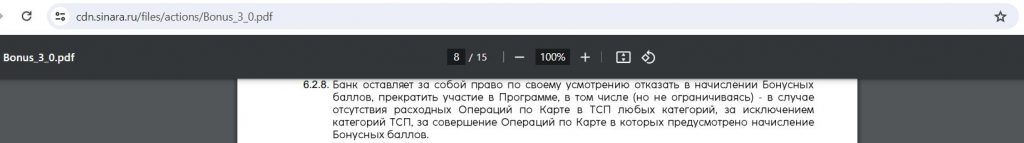

Тем не менее, имеется пункт о том, что при отсутствии операций в категориях без повышенного кэшбэка банк вправе не начислять вознаграждение:

Невыгодного округления кэшбэка нет.

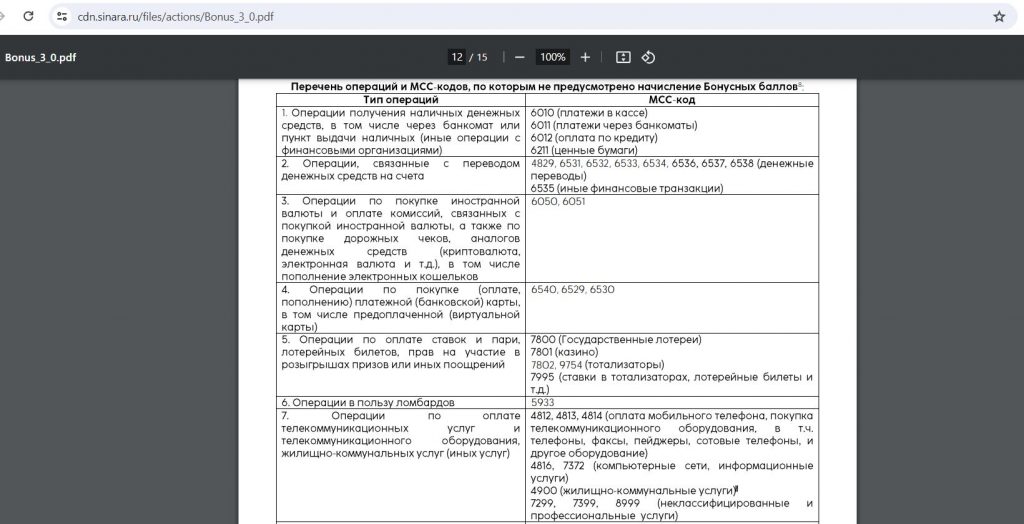

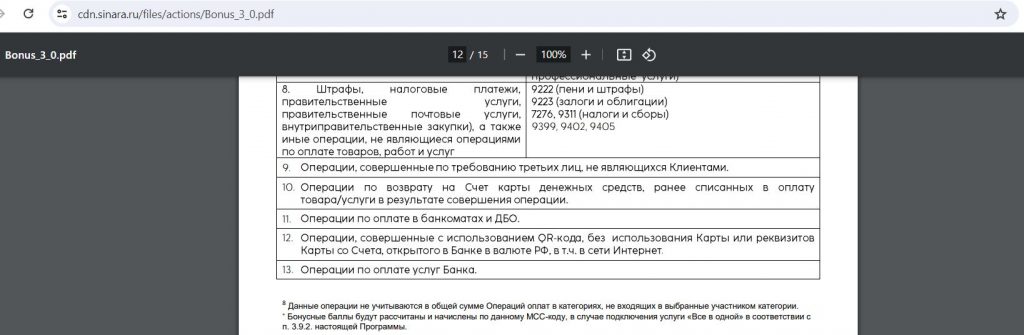

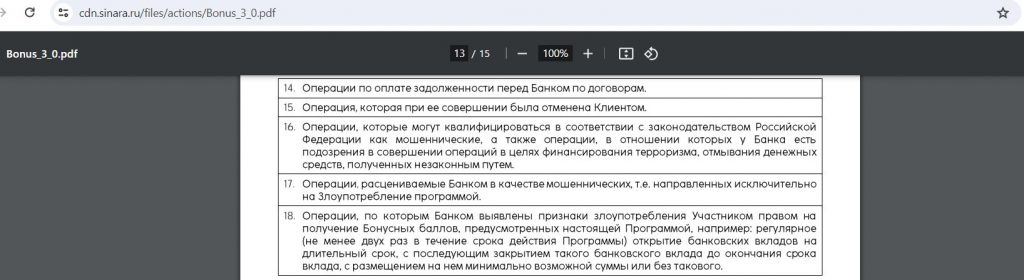

Список исключений для кэшбэка у банка «Синара вполне стандартный (из интересного в нём нет МСС 6300 — «Оплата страховок»):

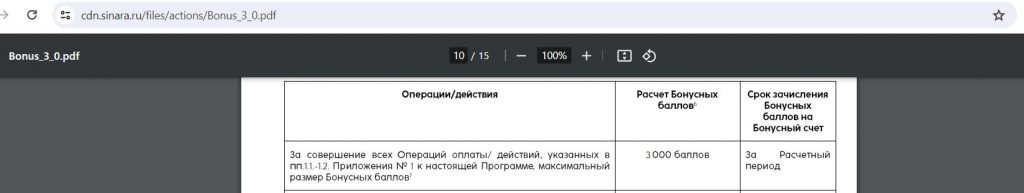

Месячный лимит кэшбэка — 3000 баллов.

При желании за 599 руб./мес. подключается услуга «Можно Больше», тогда месячный лимит кэшбэка увеличится до 5000 бонусов:

Лимит кэшбэка считается по датам авторизации (если совершить покупку в последний день до 22.00 по МСК, то кэшбэк за нее войдёт в этот месяц):

Баллы начисляются после проведения покупок по счёту.

Однако воспользоваться ими можно будет только в следующем месяце. Когда баллов насобирается от 1000 шт., их можно будет напрямую перевести в рубли (1 балл равен 1 рубд.):

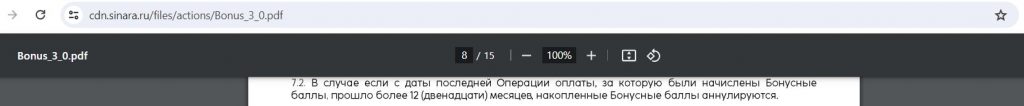

Если с даты последней операции, за которую были начислены бонусы, пройдёт больше 12 месяцев, то баллы сгорят.

4 Процент на остаток.

Проценты на остаток по «Универсальной карте» больше не начисляются. Однако в банке можно открыть два накопительных счёта с вполне рыночными ставками.

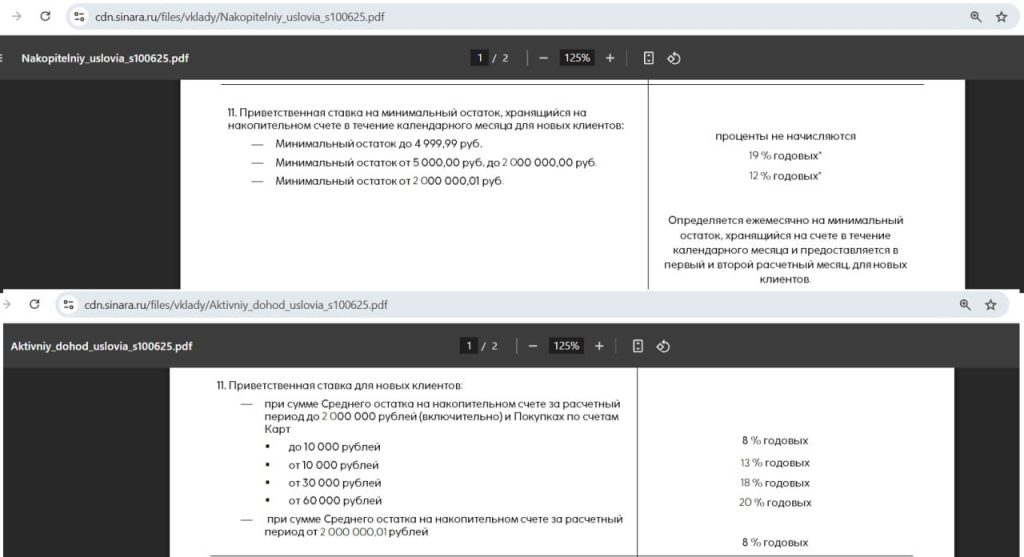

• На накопительном счёте «Курс на мечту» новичкам в первые два месяца теперь полагается 19% годовых на минимальный остаток за месяц от 5000 до 2 000 000 руб.

• По накопительному счёту «Активный доход» новичкам в первые два месяца на ежедневный остаток до 2 000 000 руб. при тратах по дебетовым и кредитным картам банка от 60 000 руб./мес. можно получить 20% годовых (при тратах от 30 000 руб./мес. — 18% годовых).

В обороте (учёт идёт по дате проведения операций по счёту) не учитываются: покупки через СБП, МСС 4812-4814, 4816, 4829, 4900, 5968, 6010-6012, 6050, 6051, 6211, 6529-6531, 6538, 6540, 7276, 7299, 7311, 7372, 7399, 7511, 7800-7802, 7995, 8999, 9222, 9223, 9311, 9399, 9400, 9402, 9405, 9754.

Новичок для обоих счетов: ранее не было НС и нет действующих вкладов; или нет открытых НС/вкладов за прошлые 180 дней; или средний суммарный остаток по вкладам/НС за последние 180 дней составлял менее 5000 руб. (кроме вклада «До востребования»).

Открывать накопительные счета в банке «Синара» оптимально в первый день месяца.

5000 руб. + сертификат на 1500 руб. за бесплатный брокерский счёт в «Альфа-Банке», 2000 руб. за вечно бесплатную Tinkoff Platinum, 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1000 руб. за бесплатную «МТС Деньги», сертификат на 1000 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», 1000 руб. за бесплатную дебетовую карту «ВТБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», 1000 баллов + сертификат на 1000 руб. за карту «Газпромбанка» с кэшбэком 35%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

5 Карта умеет стягивать.

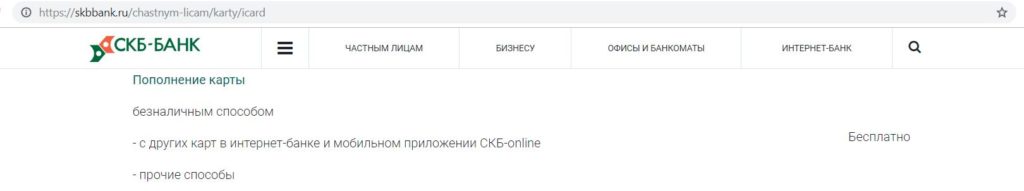

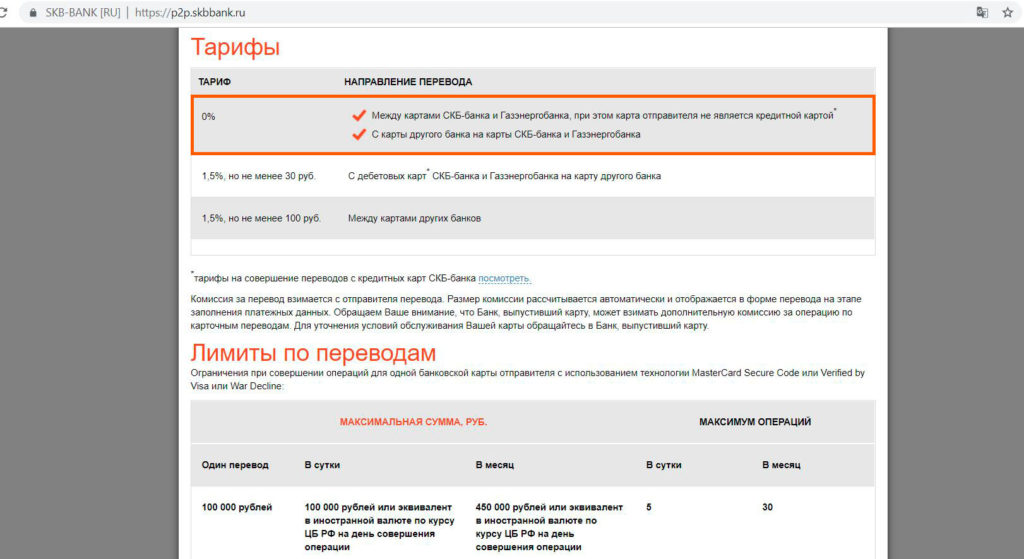

«Универсальная карта» умеет бесплатно пополняться с карт других банков через сервисы банка «Синара». Естественно, нужно убедиться, что эмитент карты-донора не взимает комиссию за подобные операции (подробнее читайте в статье «Card2Card: Как переводить деньги с карты на карту бесплатно»):

В сервисе переводов на сайте лимит на бесплатное стягивание составляет 100 000 руб. для одного перевода, такой же лимит на день, месячный лимит — 450 000 руб.

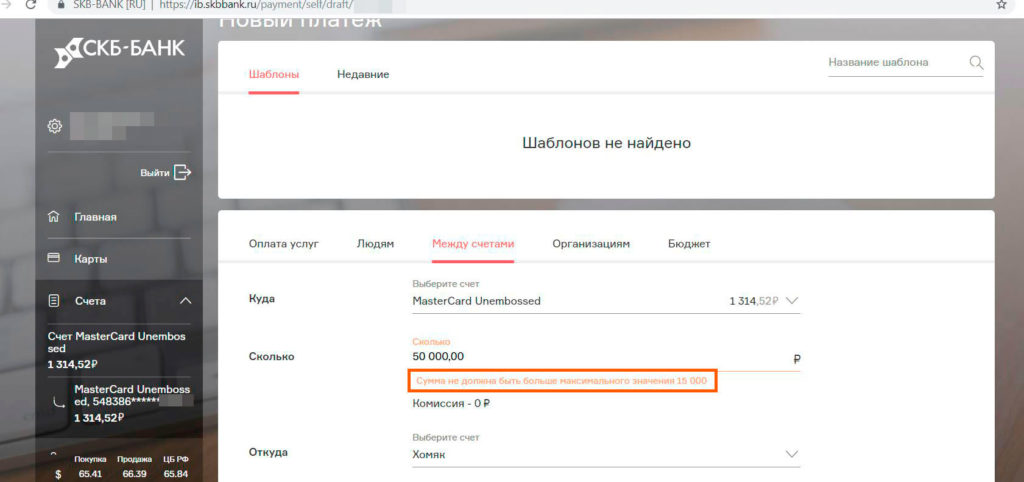

А вот из интернет-банка у меня почему-то больше 15 000 руб. за раз не тянется, возможно, это просто временный технический сбой:

Входящий С2С проводится по счету практически сразу.

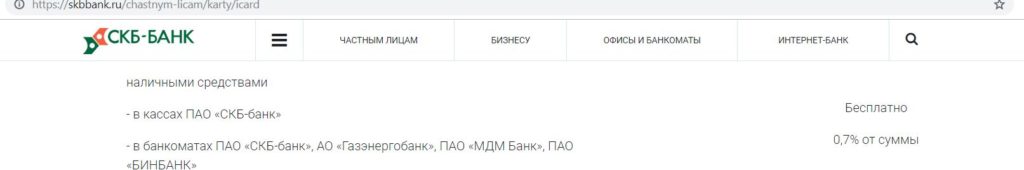

В качестве других способов пополнения «Синара» предлагает только свои кассы (пополнение в собственных банкоматах с комиссией):

Карту также можно пополнить межбанком, комиссии за входящий перевод нет.

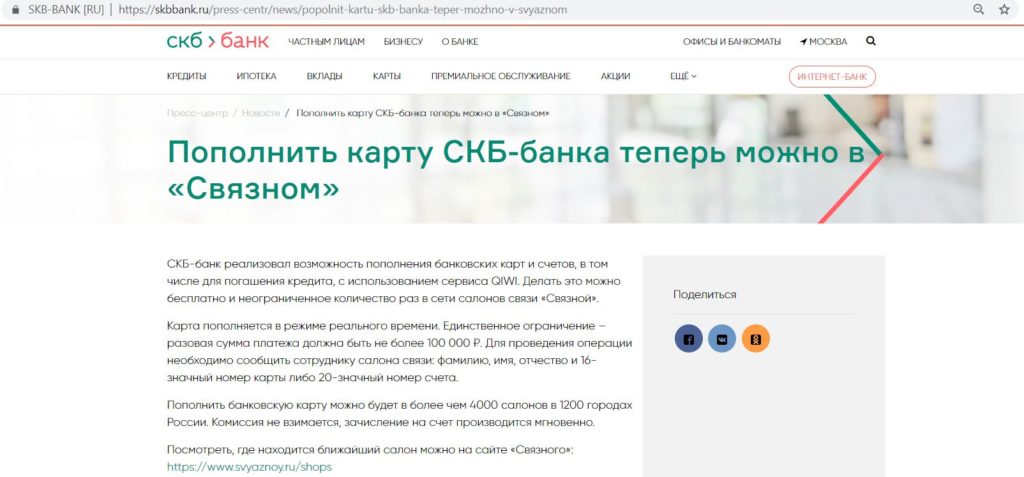

UPD: 02.08.2019

С недавних пор «Универсальную карту» можно пополнить без комиссии в салонах «Связной». Разовая сумма платежа должна быть не более 100 000 руб., обещают моментальное зачисление.

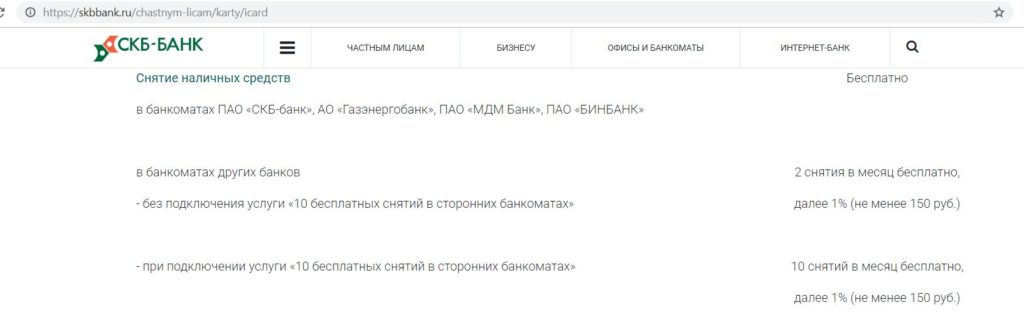

6 Бесплатная обналичка в сторонних банкоматах.

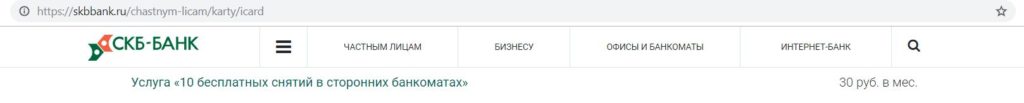

У банка «Синара» есть специальная услуга «10 бесплатных снятий в сторонних банкоматах» за 30 руб./мес.

Подключать ее не обязательно, в этом случае будет 2 бесплатных снятия наличных в месяц:

Разовый лимит снятия наличных в сторонних банкоматах небольшой, всего 10 000 руб.

Запрос баланса в стороннем банкомате стоит 49 руб.:

UPD: 23.09.2020

С «Универсальной карты» теперь можно снимать деньги без комиссии в банкоматах «Открытия» и «Альфа-Банка». Суточный лимит — 100 000 руб., месячный – 500 000 руб.

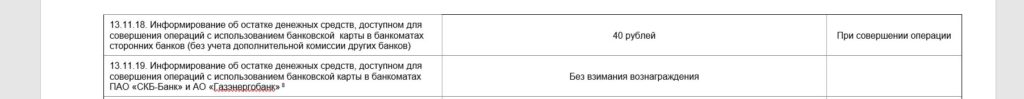

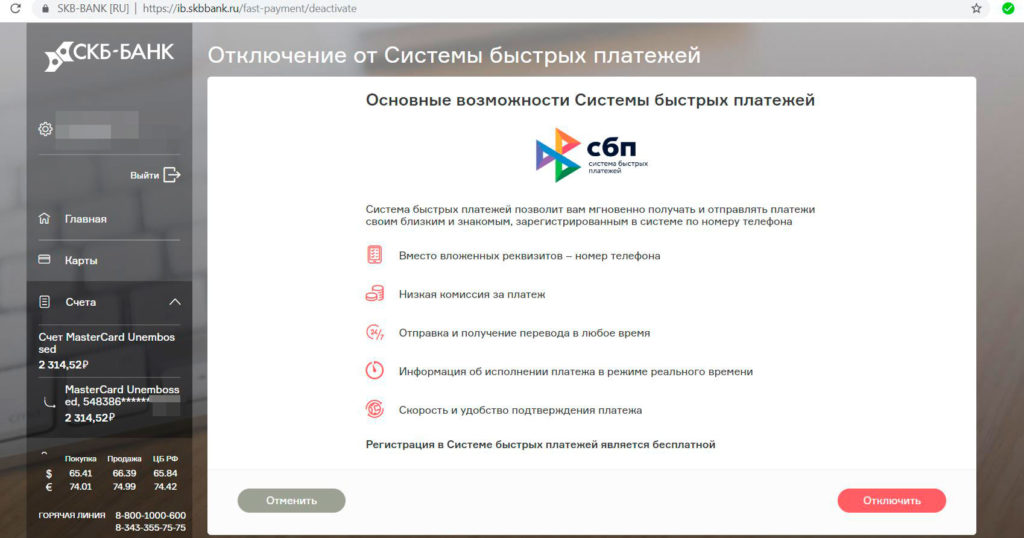

7 Участие в системе быстрых платежей.

«Синара» — один из первых банков, кто начал тестировать систему переводов денежных средств по номеру телефона от Банка России под названием «Система быстрых платежей». В «СКБ-Банке» можно как принять такой перевод, так и отправить его (перед этим нужно зарегистрироваться в этой системе в отделении или через дистанционные каналы обслуживания).

Основным плюсом данной системы является то, что перевод проходит почти мгновенно и в любое время, даже в праздники. Мои тестовые 100 руб., отправленные по номеру телефона 8 марта из «Промсвязьбанка», долетели до банка «Синара» за пару секунд (в «ПСБ» переводы по номеру телефона бесплатны до 31.05.2019).

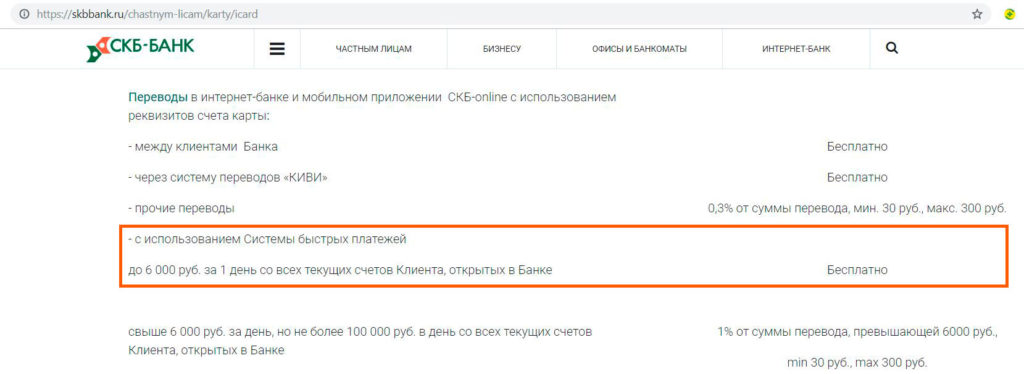

Лимита на бескомиссионный прием таких переводов у банка «Синара» нет, а вот лимит на исходящие переводы по номеру телефона есть, причем он весьма скромен, всего 6000 руб./день.

UPD: 01.05.2020

Лимит на бесплатные переводы через Систему быстрых платежей составляет теперь не 6000 руб./день, а 100 000 руб./мес.

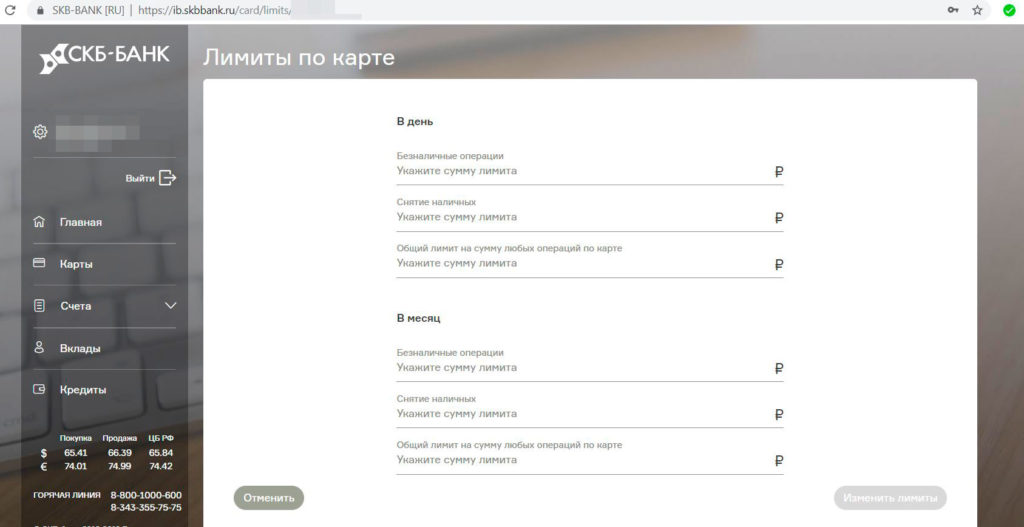

8 Можно установить лимиты на операции.

В интернет-банке «Синары» можно установить различные лимиты на операции, на сумму покупок и снятие наличных в день/месяц.

9 Поддержка Apple Pay, Samsung Pay, Google Pay.

Банка «Синара» поддерживает передовые технологии оплаты смартфоном Apple Pay, Samsung Pay, Google Pay. Одну и ту же карту можно добавить на несколько устройств и пользоваться ими одновременно, таким образом, получаются бесплатные допки.

UPD: 23.09.2020

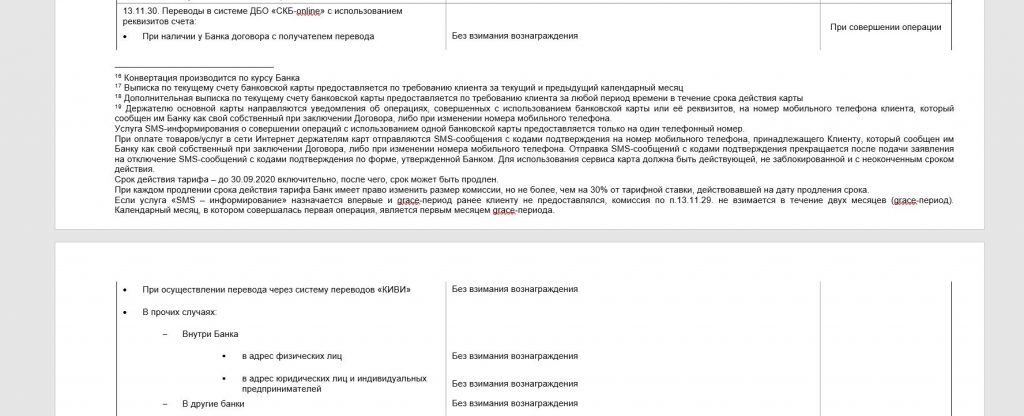

10 Бесплатный межбанк.

У «Универсальной карты» от банка «Синара» появился бесплатный межбанк (исходящие переводы по номеру счета через интернет-банк):

Универсальная карта от банка «Синара». Недостатки

Универсальная карта от банка «Синара». Недостатки

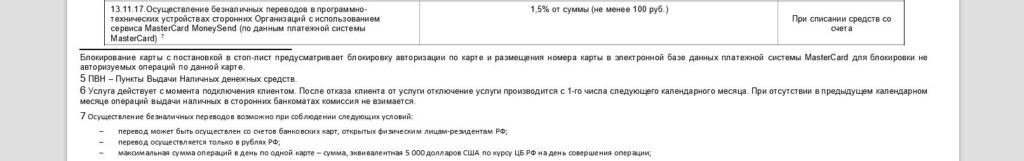

1 Комиссия за донорство.

С «Универсальной карты» нельзя бесплатно стягивать денежные средства через сторонние сервисы, т.е. эта карта является антидонором. Комиссия за подобные операции составляет 1,5% от суммы, минимум 100 руб.

Причем списанная комиссия не отображается ни в интернет-банке, ни в мобильном приложении, просто по-тихому уменьшается баланс. Ее видно только в выписке, которую можно выслать на электронную почту.

2 Нечеткие формулировки в документах.

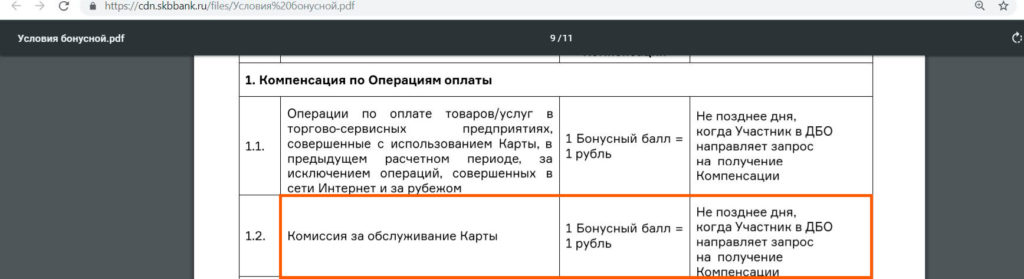

Хотелось бы большей точности в формулировках, используемых в официальных документах банка и на сайте, например, вопрос начисления процента на остаток по карте описан неоднозначно. Также непонятно, что банк имел в виду под «комиссией за обслуживание» в описании бонусной программы, ведь выпуск и обслуживание карты бесплатны:

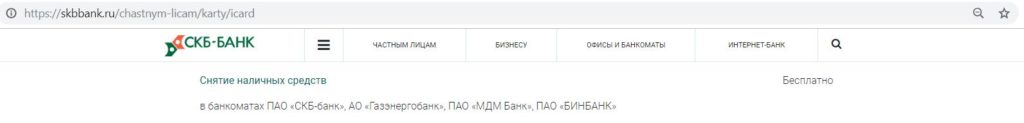

В качестве партнеров для снятия наличных упоминаются устройства «МДМ Банка» и «БИНБАНКа», хотя данных кредитных организаций уже нет:

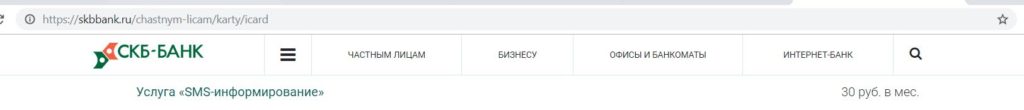

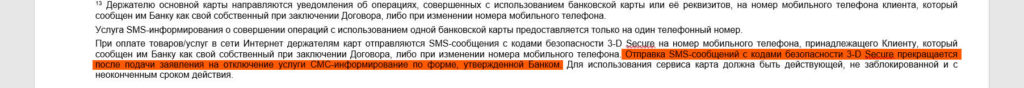

3 Платное смс-информирование.

СМС-информирование по «Универсальной карте» платное, хотя и не очень дорогое, 30 руб./мес.

В тарифах указано, что без подключенного платного смс-информирования не приходят пароли 3D-Secure при покупках в интернете:

На самом деле пароли присылают и без подключения услуги.

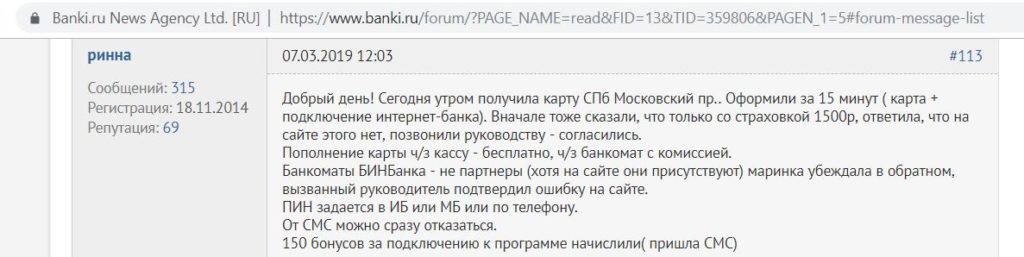

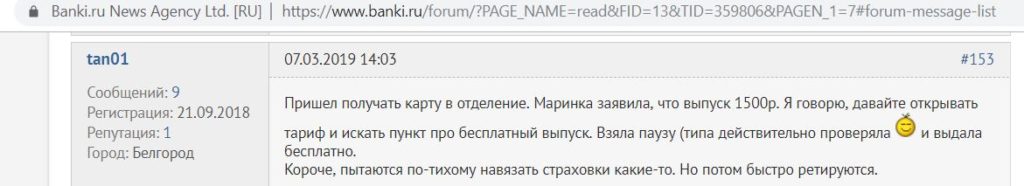

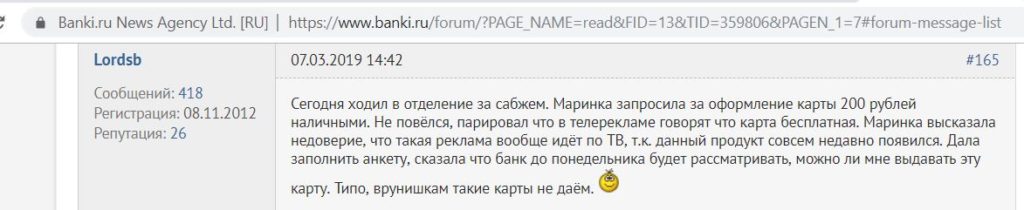

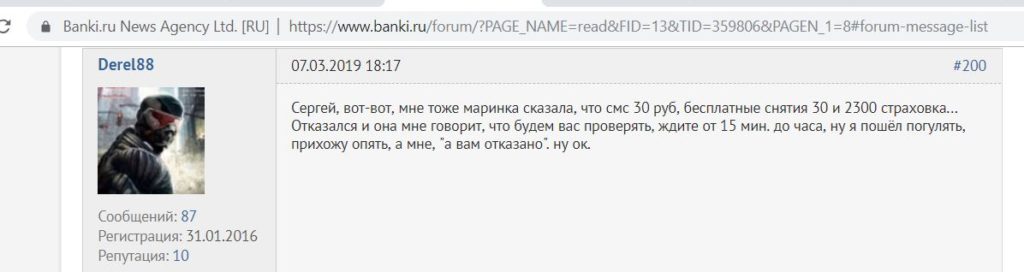

4 Навязывание дополнительных услуг.

При выдаче «Универсальной карты» Маринки могут попытаться навязать дополнительные услуги, это может быть платное смс-инфо, платная услуга «10 бесплатных снятий в любых банкоматах», а также страховка:

5 Карту могут не выдать.

«Универсальная» от банка «Синара» — это обычная дебетовка, тем не менее встречаются отзывы клиентов, которым было отказано в ее выдаче. Причем складывается впечатление, что это было решение не банка, а конкретной Маринки, которая из вредности не захотела оформлять карту, впрочем, я могу и ошибаться.

В данном случае я бы порекомендовал составить письменную претензию и позвать руководство.

Также карту могут не выдать по причине физического отсутствия пластика в отделении:

6 Нужно хранить все чеки 3 года.

Банк «Синара» требует хранить все чеки от покупок в течение 3-х лет:

7 Использование «антиотмывочного» закона (115-ФЗ).

Уже ставшие привычными пункты, согласно которым банк может отказать в проведении операции, заблокировать карту, запросить документы, у ПАО «Банк Синара» также имеются.

Вывод

Вывод

«Та самая карта» от банка «Синара» сейчас выглядит довольно привлекательно благодаря бесплатному выпуску и обслуживанию, а также бонусной программе, где с недавних пор не надо разбавлять траты в повышенных категориях обычными покупками.

Удобно, что можно расширить лимиты кэшбэка и подключить опцию с дополнительным кэшбэком в популярных категориях (включая 4% кэшбэка за услуги ЖКХ). Плата за эти дополнительные опции не слишком высокая.

Хочется, чтобы банк ещё реализовал доставку своих карт, впрочем, клиентом банка «Синара» можно стать удалённо, открыв там через Финуслуги любой вклад. Для первого вклада есть выгодные промокоды (подробности в этом посте в нашем телеграм-канале).Клиентом Финуслуг тоже можно стать удалённо с помощью Alfa ID или Tinkoff ID и Госуслуг).

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

Получал “универсальную карту” когда она была, еще абсолютно бесплатной. Если сейчас переходить на МИР условия будут новыми?

Верно, у новой карты будут новые условия, т.е. она не будет абсолютно бесплатной, нужно будет какой-нибудь критерий выполнять.

Добавлю: в чате так же сказали, что бонусная программа может быть подключена только к одной из карт. Так что если возьмете виртуалку МИР, за покупки по старой карте каши уже не будет.

Верно, так и есть. Бонусная программа будет действовать только для одной карты.

Верно, в последних тарифах появилась комиссия за межбанк в 0,3%, минимум 30 руб, максимум 300 руб.

С 1 июня 2022 карта превратилась в тыкву. См. новые тарифы с тратами 30% в невыбранных категориях.

Ну надо бы подождать, и посмотреть, как банк в реальночти поведёт себе. Но раньше вроде данного условия в приложении не видел. Хотя бегло почитал сам документ, там тоже не увидел

Подождать? Это значит не выполнять траты 30% в невыбранных категориях за месяц? Идея супер.

Дмитрий здравствуйте. Поясните пожалуйста как правильно понимать формулировку банка:

Сумма операций оплаты в категориях, не входящих в выбранные участником категории, составляет 30% и более от общей суммы операций оплаты в предыдущем расчетном периоде.

Не понятно именно слово Предыдущем.

Т.е. сейчас при расчете баллов за июнь будут смотреть на траты в мае? И если в мае не было нужных по объему трат в неповышенных категориях, то за июнь тоже будет шиш?)

“при расчете баллов за июнь будут смотреть на траты в мае?”- будут сопоставлять общие, т.е. во всех категориях, траты в мае(30% от них) и траты в неповышенных категориях в июне. И если в мае в сумме потратил 50 тр, а в июне 10 тр в неповышенных+ 10 тр в повышенных, то повышенных бонусов не будет. Надо в неповышенных в июне потратить 15 тр для получения бонусов.

По карте ДА! всё рассчитывается по текущему периоду, а по Универсальной сделали реально какое-то извращение.

При расчете баллов за июнь будут смотреть на июнь.

По кредитке Да! такие же формулировки, и там именно так смотрят.

Может, СКБ имеет в виду, что зачисляет кэшбэк за июнь 1 июля, и для этой даты июнь – это предыдущий расчетный период.

отлично

плюшки снижаются- условия более требовательные- повышается оборот по карте, 30% тоже не очень приятно на 1% кеша получать. да и высчитывать- получилось или нет -их условия выполнить- ну как-то уже напрягать начинает. Наверно Открытие на 3 месяца за 5% кеша сейчас рассмотрю, потом решать буду- оставаться в скб или уходить к более лояльному банку

Не назовете более лояльный банк?

Вроде была названа Открывашка))

Открытие – сейчас лучший вариант по акции, все-таки 5% кэшбэк на все в первые три месяца – это очень неплохо https://hranidengi.ru/karta-opencard-ot-otkrytiya-opencard-pljus-i-premium-svezhij-obzor/

А так еще по карте МТС cashback с подпиской премиум шоколадные условия получаются: 5% кэшбэк на супермаркеты, общепит, магазины одежды.https://hranidengi.ru/karta-mts-keshbek-ot-mts-banka-chestnyj-grejs-do-111-dnya-i-keshbek-5/

Ну и, конечно, карта My Life от УБРиР с 5% кэшбэком на онлайн-покупки и оплату услуг ЖКХ тоже не помешает в хозяйстве :) https://hranidengi.ru/karta-komfort-ot-ubrir-kjeshbjek-1-5-na-vse-i-5-na-kommunalku/

С МТС не советую очень. Меня кинули с кешбэком, потратил 20 к за продукты, и за ЖКХ. И не отдали 2300 руб кешбэка (( Сказали что нарушал правила кешбэка)) За то что покупал продукты, одежду и жкх )) И многие говорят что их тоже отключили. Идет массовый характер. Рисковать ради фантиками не стоит.

Справедливости ради. Пользуюсь кредиткой мтс кешбэк уже давно. До этого пользовался еще дольше дебетовкой, пока кредитку не одобрили. Всегда в грейс. Пока ни разу ничего не зажали.

В приложении счетчик есть

Где именно стоит счетчик? Я не нашел?

Заходишь в МП, нажимаешь на карту, далее на кнопку “мои баллы”, и там всё есть.

Именно и там смотрел. Там никакого счетчика нет((

А почему категории не выбраны? Может, из-за этого счетчика нет?

Выбрал категории, и появился вроде этот счетчик. Спасибо!

Похоже, что слонояд разбавляет. Прогнал небольшую сумму, и она через два дня отобразилась в счетчике соотношения трат (который появился после изменений программы).

Да пофиг что разбавляет. Можно и покупки с кашей под 1% совершать по ней. Практически все бонусные программы урезаны.

Дмитрий, подскажите, пожалуйста, где можно посмотреть исключения для разбавления 30% от общего оборота?

Главное что ОПСОСы и слонояд не в исключениях. Какие исключения вы еще ищете? Снятие нала?

Подскажите, сегодняшние покупки пойдут уже на следующий месяц? Для целей расчета кэшбэка и 30% разбавления?

СКБ всегда считал кэшбэк по дате авторизации.

Дмитрий, по кредитке Альфы по майской акции “Кешбек 2000 рублей за траты 5000 рублей”, банк, похоже, кинул.

По состоянию на 2 июля бонус не выплачен, на мой вопрос по этому поводу банк ответил, что карту оформлять нужно было по специальной ссылке.

При этом карта была оформлена по Вашей ссылке, и никогда никаких сбоев по ранее оформленным банковским продуктам не было.

Довожу в порядке информации.

Роман

Для Альфы это нормально. Те еще наперсточники.

Это верно. Народ на Банках.ру тоже жаловался (

а за 399= по-прежнему наливают 4% за жкх (4900 мсс) не более 3000 б. или я проспал?

можно ли компенсировать покупку билетов на концерт (покупка онлайн с использованием карты)?

Вполне подойдет для компенсации, если будет от 1000 руб.

Новые правила радуют:

> Настоящим соглашаюсь на получение от ПАО Банк Синара с использованием любых средств связи, включая электросвязь и почтовые отправления, рекламы, любой иной информации, в том числе об услугах Банка, о проведении Банком стимулирующих мероприятий, об исполнении, прекращении моих обязательств перед Банком или Банка передо мной, а также взаимодействии с Банком по иным вопросам. Настоящим даю своё согласие ПАО Банк Синара на передачу третьим лицам сведений обо мне, составляющих банковскую тайну, с целью использования данной информации при проведении маркетинговых, социологических, иных исследований, при проведении оценки представленных мной сведений (данных), при опубликовании в средствах массовой информации итогов стимулирующих мероприятий, а также для организации и осуществления рассылки электронных сообщений и коротких текстовых сообщений

Дебетовка Скобы, похоже, под закрытие, с этим разбавлением независимо от способа. Суперы однозначно невыгодны стали. Посмотрим 1 сентября новую версию ПЛ, но навряд ли что-то хорошее там будет.

Скоба с сентября чуть улучшает кэшбэк по своей карте.

Да, оказалось так, но не настолько, чтобы уж…

Дмитрий, подскажите пожалуйста, кроме Карты «Максимум» от «ОТП Банка» с 3% кэшбека в супермаркетах и Карты «МТС Деньги Weekend» с 5% кэшбека фантиками, есть какая-то хорошая альтернатива для покупок в супермаркетах?

На постоянку хорошей альтернативы не вижу. А так, Реник на сентябрь многим своим клиентам 5% кэшбэк в супермаркетах дал, в Тинькофф Банке есть счастливчики, которым периодически выпадает эта категория, КЕБ по Card Plus новичкам обещает 3% кэшбэк на супермаркеты и коммуналку, есть еще акционные карты Ак Барса с кэшбком в 10% на все.

Дмитрий, подскажите чем лучше разбавить 30% от оборота?

В бакномате Сбера можно пополнить ЮMoney, СКБ(Синара) засчитает эту операцию в оборот, а с Юмани можно выводить до 3500 руб/день в любой банк без комиссии через Систему Быстрых Платежей.

Проверьте ещё раз. Сбер похоже прикрыл пополнение ЮМани с других карт

Не прикрыл пока. Все проходит, но не во всех банкоматах. Просто искать надо.

На склянках пишут про сберовских маринок, несущих ахинею, что пополнение юмани с банкомата картой другого банка является анонимным пополнением электронного кошелька, поэтому эту лазейку и собираются прикрыть

Подскажите, почему синара мир не даёт на юмани через тумбу слона? Это особенность карты мир? Или нужно в чат писать.

Скорее, претензии к Сберу должны быть за ненастроенный прием платежей через NFC со сторонних карт.

С физической картой работает.

Ну вот теперь и с физ картой перестало работать

А как разбавлять невыбранными МСС через пополнение Юмани? Ведь стягивание с универсальной карты платное..

Через банкомат сбера

Если закончился вклад, то в тот же день появится комиссия за обслуживание ? Поэтому надо чтобы ни одного дня без открытого вклада не было ?

По моим данным, да.

За исключением старых карт, оформленных, когда обслуживание было безусловно бесплатным, ведь, да?

Верно, эти старички продолжают наслаждаться бесплатным обслуживанием без условий :)

А минимальная покупка для начисления кэшбэка есть? Типа 100р..

У СКБ нет округлений кэшбэка. и 0,01 руб начислят.

С учётом эпидемии тумб, какие ещё есть способы разбавления?

Только сам зашёл с такой же проблемой… А я не первый… ;(

Что-нибудь нашёл?

На минимум. Думал Дмитрий ответит.

Можно пополнять Юмани в банкоматах Альфа-Банка. Эти операции вполне подходят СКБ Банку для разбавления.

а какой код?

Код 6051, да, идет в зачет. Но вы не обольщайтесь! Пополнение в вышеописанном случае идет через Киви, и Альфа дает пополнить таким способом только на 5000руб. в мес. Дальше идет отлуп. Проверено. Есть еще один способ разбавления -но рапространяться о нем не буду, ибо зарубят сразу. Настоящие хоббисты должны его в голове докрутить, я думаю, что когда-то они им пользовались. Я вот додумался.

Можно, на птичьем языке, и я пойму)

Дмитрий, коллеги! Не могли бы вы уточнить три вопроса в этой связи:

1. Нужны какие-то особенные банкоматы Альфы? В тех, которые рядом с домом и работой, я не нахожу меню пополнения ЮMoney.

2. Лимит в 5 000 рублей в месяц действует на карту, с которой идет пополнение, или на кошелек, который пополняется? Иными словами, с учетом кошелька жены, получится 5 000 + 5 000 с одной карты?

3. Для кредитного варианта VISA Cashback от БСПб этот способ сработает? Если практики нет, подскажите, как максимально безопасно проверить (сумма, дата операции относительно начала или конца расчетного периода, наличие задолженности) на случай потенциального вылета из грейса.

Спасибо.

Судя по моему опыту-лимит на карту , с которой пополняете. Пробовал разные кошельки пополнять с одной карты- результат тот же-отлуп.

В приложении у карты есть возможность закрыть счёт и закрыть карту. Что нужно выбрать, что бы закрыть карту без похода в офис? Вполне возможно, что выбрав один из пунктов нельзя будет воспользоваться другим.

Закрыть счет.

Здравствуйте, подскажите, пожалуйста, а как быстро вывести деньги, СБП ограничен 100 тыс/день?

Межбанком бесплатно?…но как долго?

Межбанк с этой карты бесплатен. За пару часов дойдет до адресата, если с утра отправлять.

“Появилось требование к разбавлению покупок для начисления повышенного кэшбэка: операций в неповышенных категориях должно быть минимум 30% (если меньше, то вместо повышенного кэшбэка начислят 1%, а за «Рестораны», «АЗС», «Супермаркеты», «ЖКХ» (даже при подключении опции «Все в одной») — 0%).”

Небольшое уточнение: объём операций считается по дате проведения по счёту. По моим наблюдениям, сегодняшняя покупка проводится по счёту уже завтра примерно в 13:30мск., т.е. довольно быстро и предсказуемо.

6540 разбавляет?

Добрый вечер, Дмитрий! У меня есть дебетовка Универсальная, и если оформить кредитку Универсальная, то будет лимит каши на 2 карты? Или свой лимит каши?

Дмитрий подскажите, для получения пно 10%, пополнение кошелька мтс деньги подойдёт? Или мсс коды из исключений для кэшбэка не подходят в этом случае?

Все ли операции, подходящие для разбавления, подходят и для компенсации от 1000 баллов?

30 числа хотели в банкомате альфа банка добить 30% оборота не повышенных категорий, и там юмани отсутствовал, а недели 2 назад был в том же банкомате, из за чего это может быть? Они специально отключают в конце месяца или совсем пропало?

И 31 числа сделал покупку в не повышенных категориях в озоне, но операция ещё в обработке и пришёл в чего лишь 1% от операций баллами, так и должно быть? Потом не будет перерасчёта?

30 числа – это вы зря… У Синары операции считаются по дате проводки по счёту, надо в начале месяца накручивать, чтобы потом ближе к концу месяца прикидывать, сколько осталось от разбавленного. Кэшбэк не пересчитают, увы. Операция с озона пройдет 1-3 апреля в уже новый расчетный месяц. А альфа – скоты, реально прикрыли в своих будках перевод на юмани ((

Вот же сволочи! Грабят народ русский)

Пополнение кошелька ЮMoney в банкоматах «Альфа-Банка» вполне подходит для разбавления

Альфа прикрыл лавочку. Ни один другой банкомат из указанных на сайте Юмани (ВТБ, Почта-Банк, УБРиР) не принимает карты чужих банков для оплаты Юмани.

Кошелек МТС Деньги с последующим выводом на карту МТС Банка, вроде, пока работает.

Вывод-то работает, но прилетает общий блок на сим. Опять весеннее обострение у экосистемы. Ни связи, ни смс нет после блока, последние годы блочились финоперации либо вход в кошель, связь не трогали.

и долго этот блок держится? чтр нужно для разблокировки?

Топать в салон, писать заявление на разблок. Сколько блок продержится – всегда по-разному, от удачи и настойчивости тоже зависит. Иногда проще бывает закрыть сим, чем возиться.

Что-то я не нашел МТС кошель в разделе “электронные кошельки”, только какой-то “единый кошелек”

мтс кошелек нужно искать в приложении мтс деньги. На каждую симку один свой кошелек .Пополняется там же, в приложении.

мтс кошель пополните, только без аппетита – иначе блок прилетит…

Аппетит кошелька ограничен по выводу без комсы на карту МТС Банка 15000 в месяц, так что тут блока нет. И вообще за операции именно с МТС Кошельком отвечает МТС Банк, а не МТС. , поэтому тут блок от МТС не словить. На моей памяти еще ни разу такого не было, за кошелек. И кстати- кошельков может быть несколько:)

В статье неточность, должно быть так:

при остатке от 30 000 ₽ и при условии совершения оплат за один календарный месяц на сумму от 15 000 ₽ — 4% **

при остатке от 300 000 ₽ и при условии совершения оплат за один календарный месяц на сумму от 15 000 ₽ — 3% **

при других условиях — 0%

Здравствуйте, Дмитрий. Скажите, пожалуйста, а помимо пополнения баланса МТС (кошелек МТС) и далее вывод на МТС карты, известны ли Вам другие способы создания “не реальной” доли в 30% для “разбавления” месячных трат по карте “Универсальная” Синара-банка? Если такие способы в-принципе есть, то если это возможно, поделитесь, пожалуйста, информацией об этом.

p.s. С МТС как-то НЕ очень хочется связываться, то карт просто бесплатных нет, да и пользуюсь я не МТСом.

Подойдет любой платеж, который вы найдете, где будет мсс 6012 или 6540.

А как карту заказать с доставкой?

для клиентов от начала 2019 года, когда она еще была бесплатной она еще бесплатна, или уже условно-бесплатна?

Кто подскажет как разбавить повышенные категории в Синаре? МТС вылетел – приходится платить комсу – невыгодно. Пополнение кошеля Ю мани убрали из Альфы. Может есть ещё способ ?

так через тинек и юмани яйцо пополняется без %

что то не понял вашего ответа. нужно же пополнить МТС Синарой для разбавления категорий. Вывод с кошеля на карту МТС стал с комсой. У вас какой т другой способ? Поделитесь тогда )

он и был под 0,9%

Поддерживаю вопрос. Подскажите способы как теперь разбавлять повышенные категории в Синаре?

По-моему, в Фикспрайсе мсс 5300 и под супермаркеты это не проходит. Можно купить таблетки от комаров.

19 сентября выдали в офисе “Ту самую карту” – надеюсь, она бесплатная? (со слов маринки), не изучала характеристики, но сказали, что положительно отличается от других карт кэшом 2% на все покупки.

Карта бесплатна, но кэшбэка 2% на все покупки у неё нет. Есть кэшбэк в 4-х выбранных категориях.

Разные.