Обновлено 26.06.2024.

Существует множество способов перевода денег без комиссии, в некоторых кредитных организациях бесплатны все их виды, в других только часть.

Новичку легко в них запутаться, даже банковские сотрудники теряются в таких терминах как стягивание, толкание, межбанк, СБП, переводы по номеру телефона и т.д.

Целью сегодняшней статьи будет систематизация сведений о переводах денег, чтобы вся информация была как на ладони. Данную заметку не помешает добавить в закладки и отправлять друзьям в качестве инструкции.

Подробные статьи о каждом способе переводов есть на сайте.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Как перевести деньги без комиссии. Список бесплатных способов

Как перевести деньги без комиссии. Список бесплатных способов

1 Переводы по номеру телефона между клиентами Сбербанка.

Как ни странно, но самым популярным видом переводов являются переводы между клиентами Сбербанка по номеру телефона — это, по сути, обычные переводы внутри банка. Вместо номера телефона здесь также можно использовать номер карты клиента «Сбера».

Месячный лимит на такие переводы без комиссии составляет 50 000 руб. При превышении этого лимита установлена комиссия в 1% (максимум 5000 руб.).

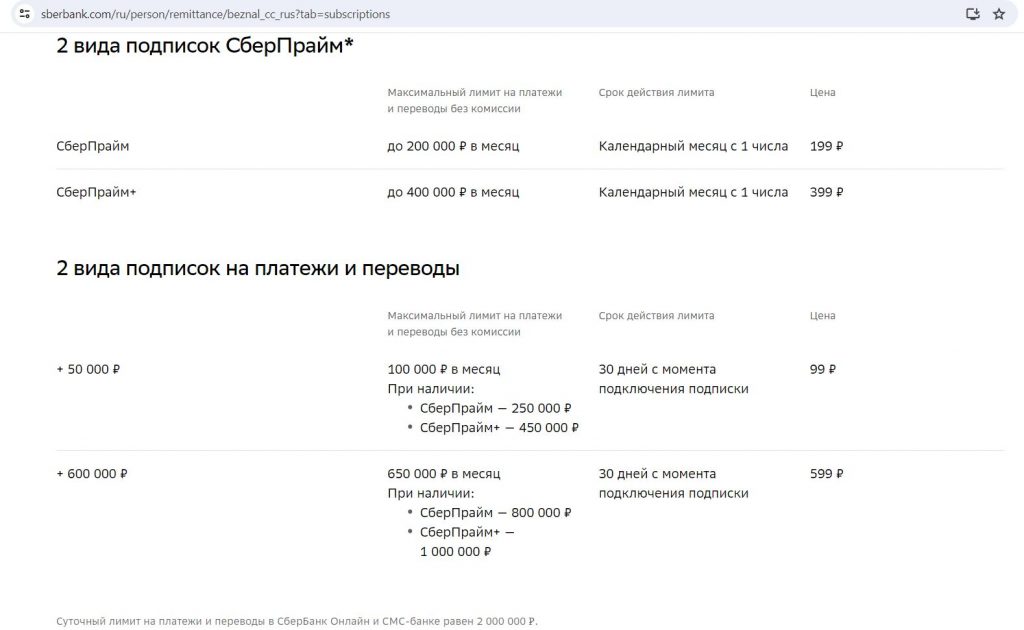

Если планируются крупные переводы, то, чтобы снизить затраты, можно оформить подписки:

– Подписка «СберПрайм» (стоит 199 руб./мес.) повышает бесплатный лимит до 200 000 руб./мес.

– Подписка «СберПрайм+» (стоит 399 руб./мес.) — до 400 000 руб./мес.

– Подписка на переводы и платежи за 99 руб. (действует 30 дней) увеличивает бесплатный лимит на переводы и платежи на 50 000 руб.

– Подписка на переводы и платежи за 599 руб. (действует 30 дней) увеличивает бесплатный лимит на переводы и платежи на 600 000 руб.

У владельцев пакетов «СберПервый» и Sber Private Banking, а также клиентов каналов обслуживания «СберПервый» и Sber Private Banking переводы клиентам «Сбера» бесплатны.

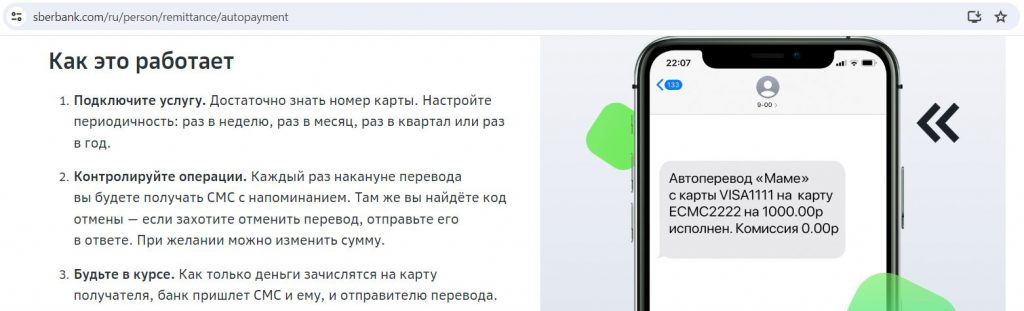

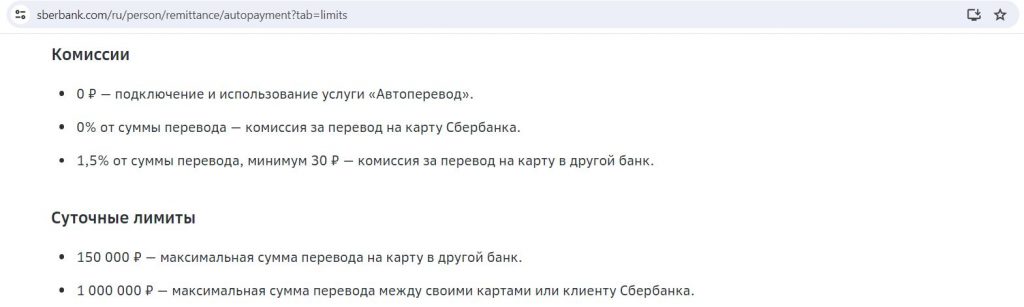

Кроме того, перевести деньги клиентам «Сбера» можно бесплатно с помощью услуги «Автоперевод» (разовый/дневной лимит — 1 000 000 руб.). Можно настроить периодичность раз в неделю, месяц, квартал, год. Накануне перевода будет приходить смс с напоминанием, при желании автоперевод можно отключить. Подробнее тут.

Переводы между клиентами Сбербанка проходят в любое время (в том числе в выходные и праздники), деньги становятся сразу доступны для всех операций.

2 Переводы по номеру телефона через Систему быстрых платежей (СБП).

Это система переводов от Банка России, с помощью нее можно переводить деньги в различные кредитные организации, зная только номер телефона адресата. Переводы через СБП ходят в любое время, зачисление почти моментальное.

Минимальный бесплатный лимит исходящих переводов по номеру телефона через СБП для каждого банка составляет 100 000 руб./мес. — это обязательное требование ЦБ РФ. Некоторые кредитные организации позволяют бесплатно переводить через СБП больше этого лимита («Тинькофф Банк», «Ренессанс Кредит», «Кредит Европа Банк», «Ситибанк», «Авангард», «Дом.РФ», «Совкомбанк», «ОТП Банк», «РЕСО Кредит» и др.).

Такие переводы возможны только между теми банками, которые подключились к Системе. Список участников СБП можно посмотреть тут (их уже больше 200, все крупные банки к ней подключены).

Функционал переводов через СБП у большинства банков доступен только через мобильное приложение. Там же в мобильном приложении (в разделе «Профиль»/«Переводы») обычно нужно поставить галочки, чтобы активировать входящие и исходящие переводы через СБП. У карт «Сбера» настройки не такие очевидные, подробная инструкция о подключении их к Системе быстрых платежей здесь.

Чтобы не перепутать данный тип переводов с другими, в интернет-банке или мобильном приложении нужно искать логотип СБП:

Подробная статья: «Система быстрых платежей СБП: бесплатные переводы по номеру телефона».

С 01.05.24 во всех банках можно отправлять бесплатные переводы на свои счета в других банках через СБП и межбанком с месячным лимитом в 30 млн руб.

3 Исходящие переводы по номеру карты (толкание).

Бесплатно отправлять деньги с карты на карту в сторонние банки через свои платёжные сервисы могут очень немногие банки. Данная операция получила название «бесплатное толкание». Здесь в качестве реквизита платежа используется не номер телефона, а 16/18-значный номер карты, расположенный на ее лицевой стороне (очень редко на оборотной). Переводы идут через платежные системы VISA, MasterCard, МИР.

Важно: такие переводы возможны в любое время дня и ночи, но фактически до счета адресата деньги добираются только спустя пару ней. Сразу увеличивается только баланс карты (можно совершать покупки, но переводить деньги внутри банка нельзя). Некоторые кредитные организации проводят такие переводы практически сразу («Тинькофф», «МКБ», «Открытие», «Кредит Европа Банк»).

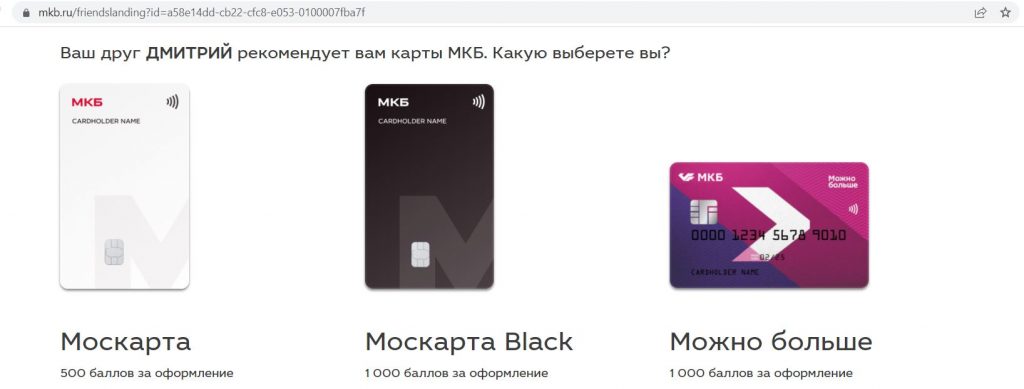

Бесплатное толкание есть у «Тинькофф Банка» (20 000 руб./мес.), у «МКБ» (20 000 — 50 000 руб./мес., в зависимости от вида карты), у «ББР Банка» (10 000 руб./мес.), у «Пользы» от «Хоум Кредит» (тут общий лимит с бесплатной обналичкой в сторонних банкоматах и стягиванием в 50 000 руб./мес.), у карты «Ингосстрах Бонус» от банка «Союз» (20 000 руб./мес.).

При заказе «Москарты» от «МКБ» по этой ссылке положены подарочные 500 баллов (эквивалентны 500 руб.) по акции «Приведи друга».

Если заказать дебетовую карту «МКБ» по этой ссылке и активировать её до 31.07.25, то в первые 30 дней по ней будет положен дополнительный кэшбэк 10% в Wildberries и Ozon (в том числе и за покупку подарочных сертификатов), максимум 1000 баллов, а обслуживание карты при этом всегда будет бесплатным без условий.

Актуально для клиентов, у которых раньше не было пакетов услуг «Выгодный», «Премиальный», «Эксклюзивный».

Если заказать карту Black от «Т-Банка» по этой ссылке и успеть потратить за месяц от 3000 руб., то банк подарит 1000 руб. Акция актуальна для клиентов, у которых минимум год не было дебетовых карт банка.

Подробная статья: «Card2Card: Как переводить деньги с карты на карту бесплатно».

4 Бесплатные исходящие переводы по номеру счета (межбанк).

Некоторые банки позволяют отправлять деньги без комиссии в другие кредитные организации по номеру счета (20 цифр) через свой интернет-банк или мобильное приложение. Такие операции называют межбанком.

Помимо номера счета, здесь потребуется указать еще БИК банка (банковский идентификационный код, состоит из 9 цифр) и ФИО адресата.

Межбанк ходит только по рабочим дням, по регламенту срок его осуществления может составлять до 5 дней, но обычно гораздо быстрее (в течение дня, особенно если отправить перевод с утра).

Бесплатный межбанк есть у «Тинькофф Банка», «Ренессанс Кредита» (на свои счета в других банках), «Кредит Европа Банка» (300 000 руб./день), «Ситибанка», «Хоум Кредита», «Интерпрогрессбанка» (300 000 руб./день), «Открытия» (800 000 руб./день, с 01.03.23 для клиентов со статусом ниже Premium лимит снизится только до 100 000 руб./мес.), «МКБ» (600 000 руб./день).

Недорогой межбанк есть у банка «Авангард» (10 руб. за перевод), у «ТКБ Банка» с «ТКБ.Карты» межбанк стоит 30 руб.

Подробная статья: «Платежи и переводы онлайн. Дешёвый межбанк».

С 01.05.24 во всех банках можно отправлять бесплатные переводы на свои счета в других банках через СБП и межбанком с месячным лимитом в 30 млн руб.

5000 руб. + сертификат на 1500 руб. за бесплатный брокерский счёт в «Альфа-Банке», 2000 руб. за вечно бесплатную Tinkoff Platinum, 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1000 руб. за бесплатную «МТС Деньги», сертификат на 1000 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», 1000 руб. за бесплатную дебетовую карту «ВТБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», 1000 баллов + сертификат на 1000 руб. за карту «Газпромбанка» с кэшбэком 35%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

5 Бесплатные входящие переводы по номеру карты (стягивание).

Многие банки позволяют бесплатно пополнять свои карты с карт сторонних банков через собственные сервисы (через сайт, мобильное приложение, интернет-банк), это называют стягиванием. Здесь в качестве реквизита перевода выступает номер карты (16- или 18-значный).

Бесплатное стягивание есть у «Ренессанс Кредита», «Тинькофф Банка», «МКБ», «Райффайзенбанка», «МТС Банка», «Открытия», «Альфа-Банка», «ВТБ», «УБРиРа, «Почта Банка» (при сумме операции от 10 000 руб.), «Интерпрогрессбанка», «Балтинвестбанка», банка «Санкт-Петербург», «Русского Стандарта», «Ингосстрах Банка», «ПСБ», «Зенита», «ЮниКредитБанка», «АТБ», «Хоум Кредита», «Кредит Европа Банка», «Россельхозбанка», «ОТП Банка», банка «Синара», «Газэнергобанка», «Транскапиталбанка», «ВБРР», «Интезы», «ББР», «Локо-Банка», «Дом.РФ», «SBI-Банка», «Ак Барса», «Таврического».

Важно: эмитент карты-донора (с которой будет происходить стягивание) не должен иметь комиссии за подобные операции (быть антидонором).

Вот список антидоноров, с чьих карт нельзя бесплатно стягивать деньги через сторонние сервисы: «МКБ», «УБРиР», «Промсвязьбанк», «Русский Стандарт», «Авангард», «Уралсиб», «Юmoney» (бывш. «Яндекс.Деньги»), «Киви Банк», «СДМ Банк», «Зенит», «Кредит Европа Банк», «Кредит Урал Банк», банк «Синара» (бывш. «СКБ Банк»), «Санкт-Петербург», «ББР», «Газпромбанк», «Россельхозбанк» (с 12.12.2022), «ОТП Банк», «Альфа-Банк», «Интерпрогрессбанк», «Почта Банк», «МТС Банк», «БКС Банк» (с 07.11.22), «Сбербанк», «Росбанк» (с 01.02.23), «Открытие» (с 01.03.23 для всех, кроме клиентов со статусом Private), «Экспобанк» (с 04.05.23 при превышении бесплатного лимита в 50 000 руб./мес.), «ВТБ» (с 01.05.2023), «Новикомбанк» (с 15.06.23), «Ингосстрах Банк», «Совкомбанк» (с 01.11.23), банк «Таврический» (с 01.02.24 при превышении лимита в 10 000 руб./мес.), карты «Ренессанс Банка» (с 01.07.24).

Операции стягивания с дебетовых карт банка «Хоум Кредит» входят в общий лимит в 50 000 руб./мес. на бесплатную обналичку в сторонних банкоматах и толкание. При превышении лимита предусмотрена комиссию в 1%, минимум 100 руб.

«Тинькофф Банк» рассматривает стягивание со своей карточки через С2С как снятие наличности в банкомате. Соответственно, при общей сумме стягивания и обналички в стороннем банкомате больше 100 000 рублей за отчетный период будет комиссия в 2%, минимум 90 рублей.

UPD: 02.08.2022

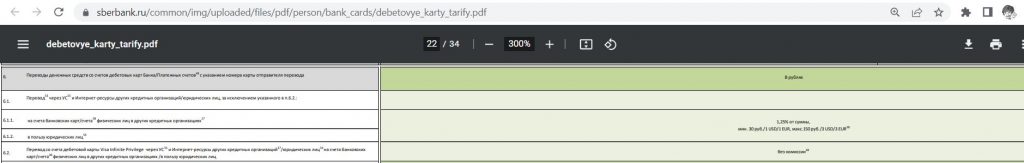

Комиссия за стягивание с дебетовых карт «Сбера» через сторонние сервисы (т.е. за донорство) в размере 1,25% от суммы (минимум 30 руб., максимум 150 руб.) официально появилась в тарифах (страница 22, пункт 6.1). Единственное исключение – карты Visa Infinite Privilege.

С кредиток также бесплатно стягивать не получится.

Подробная статья: «Card2Card: Как переводить деньги с карты на карту бесплатно».

UPD: 10.04.2024

Раньше имело смысл вести список антидоноров (банков, которые берут комиссию за стягивание денежных средств со своих карт через сервисы сторонних банков).

Теперь антидоноров стало так много, что уже логичнее делать список именно доноров, где подобные операции ещё проходят без комиссии.

Итак, список банков, которые не берут комиссию за донорство (дополнения очень приветствуются):

– «Транскапиталбанк» — 500 000 руб./мес. с пластиковой карты, 150 000 руб/день и 300 000 руб./мес. с цифровой;

– «РНКБ» (говорят, безлимитный донор);

– «Солидарность» — 500 000 в день/мес. по классической Мир, 300 тыс. в день/мес. по социальной и 50 000/ 150 000 в день/мес. по виртуальной;

– «Хоум Банк» — 50 000 руб./мес. общий лимит с толканием и бесплатной обналичкой в сторонних банкоматах (с подпиской «Хоум Плюс» — 100 000 руб./мес.);

– «Тинькофф Банк» — 100 000 руб./расчётный период (общий лимит с бесплатной обналичкой в сторонних банкоматах);

– «Примсоцбанк» — 250 000 руб./мес.;

– «Ак Барс Банк» — 75 000 руб./раз, 150 000 руб./день, до 540 000 руб. за 4 дня, 750 000 руб./мес.

– «Райффайзенбанк» (кроме части операций с МСС 6538 и 6012, где в описании есть AKB UNIVERSAL BANK, CONTACT, KORONAPAY. COM/ONLINE, sendcard2cash. ru, UNISTREAM ) — лимит 150 000 руб./день, 1 500 000 руб./мес.;

– «ЮниКредит Банк»;

– «Левобережный»;

– «Азиатско-Тихоокеанский Банк» (почему-то кроме премиальных карт) — 50 000 руб./раз, 150 000 руб./мес.;

– «Ренессанс Банк» — 30 000 руб./день, 300 000 руб./мес.;

– «Яндекс Банк»;

– «Озон Банк» (кроме переводов через «Золотую Корону» и Contact);

– «Экспобанк» — бесплатный лимит 50 000 руб./мес.;

– «Таврический» — без комиссии только до 10 000 руб./мес. с каждой карты;

– «Дом. РФ» — без комиссии до 30 000 руб./мес.;

– Карты «Сбера» в пакете «Сбер Первый»;

– Юmoney (пластиковая именная) — 10 000 руб./мес.;

– «Фора-Банк»;

– «Локо-Банк»;

– «БКС»;

– «РостФинанс Банк»;

– «ВБРР»;

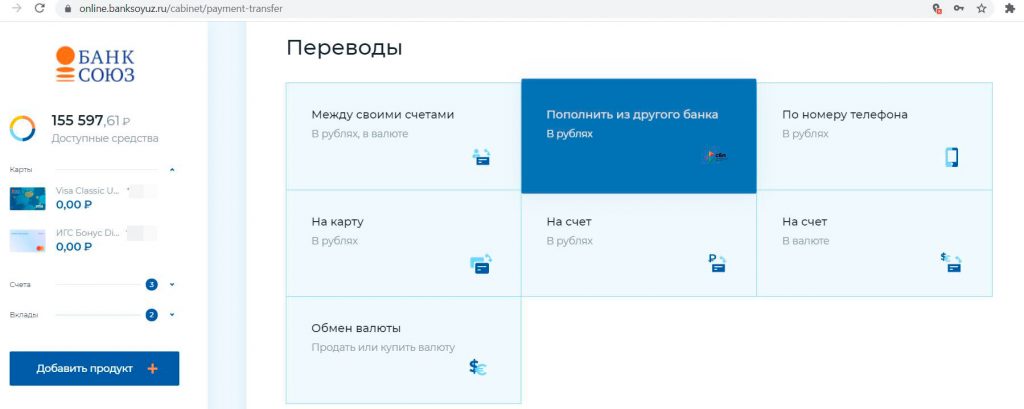

6 Бесплатное стягивание через Систему быстрых платежей.

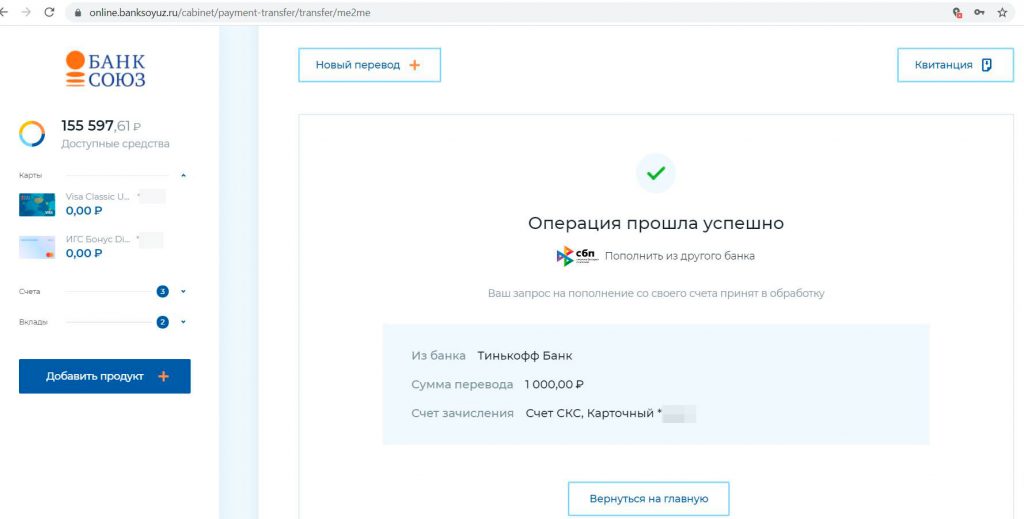

Недавно банки научились стягивать деньги через Систему быстрых платежей. Технически это выглядит так:

— Нужно найти раздел «Пополнить из другого банка» со значком СБП:

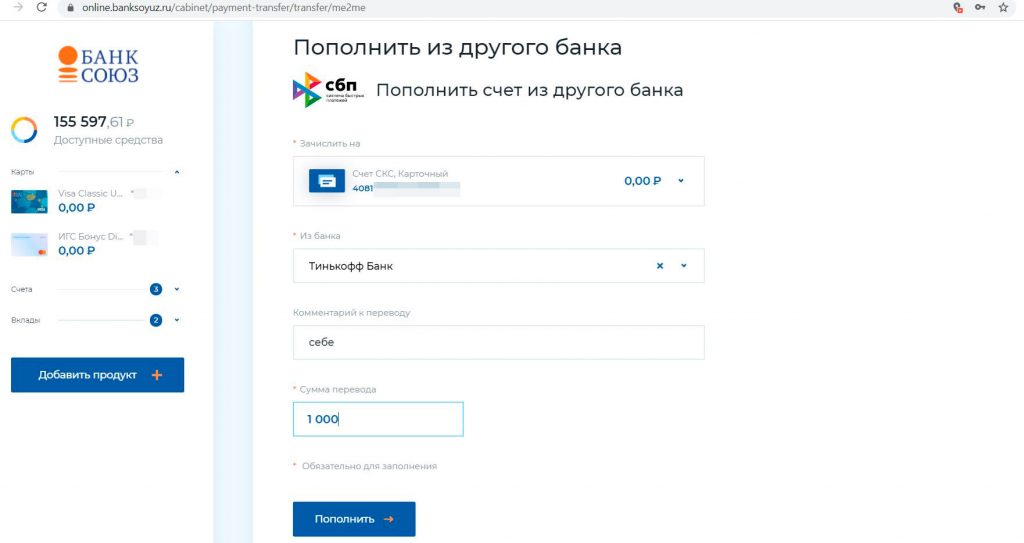

— Затем указать, из какого банка нужно стянуть деньги через СБП (в примере мы стягиваем деньги в личном кабинете банка «Союз» из «Тинькофф Банка»):

— Подтверждаем операцию, появляется сообщение, что все прошло успешно:

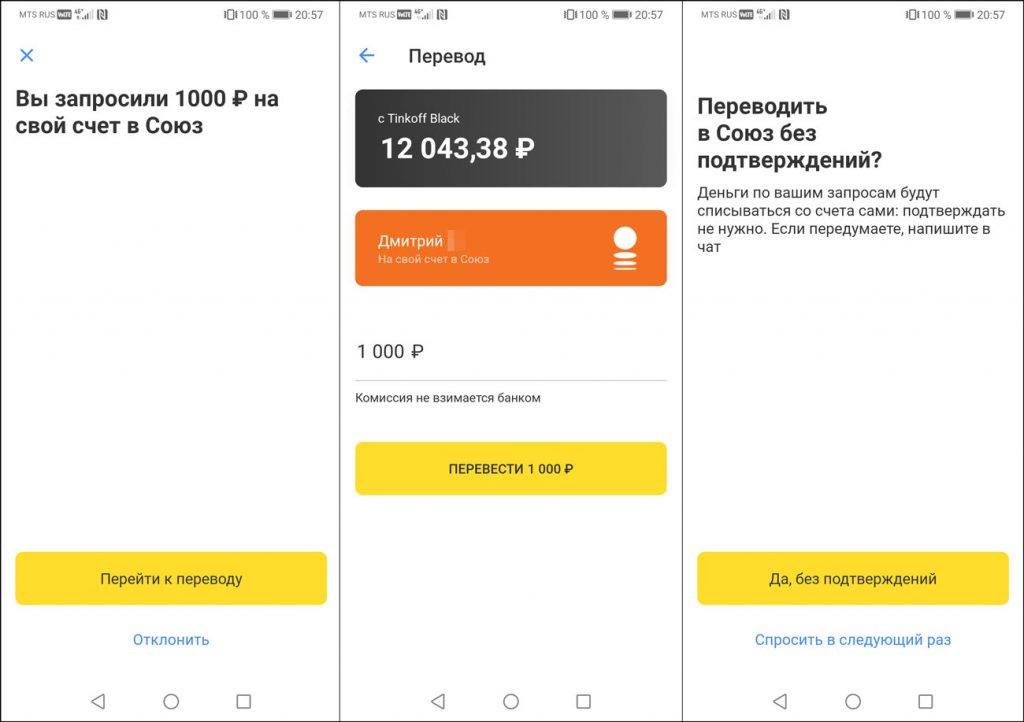

Однако на самом деле перевод не осуществится, пока в самом «Тинькофф Банке» (в приложении) не разрешить такое списание, там же можно поставить галочку, чтобы для последующих таких переводов из «Тинькофф Банка» в банк «Союз» не надо было ничего подтверждать:

Стягивание через СБП возможно только между своими счетами, причем в банке-доноре эта операция может расходовать лимит на бесплатные исходящие переводы через СБП (а может и не расходовать, как, например, в «УБРиРе»).

Платные переводы по номеру телефона в Сбербанк НЕ через СБП.

Платные переводы по номеру телефона в Сбербанк НЕ через СБП.

Некоторые банки (например, «Тинькофф», «Альфа-Банк», «Совкомбанк», «Хоум Кредит») умеют переводить деньги клиентам Сбербанка по номеру телефона НЕ через Систему быстрых платежей, а через собственную систему переводов по номеру телефона от Сбербанка.

Важно: такие переводы платные, причем дорогие. Так что использовать их не стоит. Данный сервис рассчитан на невнимательных клиентов.

Если клиент Сбербанка, которому адресован перевод по номеру телефона, не подключен к Системе быстрых платежей, то указанные выше банки по доброте душевной как раз предложат этот дорогой способ переводов.

Чтобы не платить драконовскую комиссию, нужно искать раздел переводов именно через СБП (там должно быть либо название «Система быстрых платежей», либо их логотип).

Вывод

Вывод

Процентные ставки по депозитам на данный момент составляют 7-9% годовых. И когда банки хотят содрать за перевод денег 1-1,5% — это просто наглость.

Бесплатные способы перевода не особо афишируются кредитными организациями, ведь никто не хочет терять комиссионный доход, поэтому не забудьте рассказать о них друзьям. Где-то бесплатны одни способы переводов, где-то — другие. Самая удобная карта для переводов, на мой взгляд, — это «Тинькофф Блэк». Также будут удобны в качестве транзитных «Главная» от «Ренессанс Кредит», «Москарта» от «МКБ», карта «Кэшбэк» от «ОТП».

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

Спасибо

Здравствуйте, всем, может кто посоветовать банк, кроме упомянутых в статье, с большими лимитами на выталкивание по номеру карты, или хотя бы с комиссией в районе 0,5% ?

В МКБ можно подключить пакет за 499 руб/мес на бесплатные выталкивания с лимитом 2 000 000 руб/мес (максимум 64 операции в месяц) https://hranidengi.ru/moskarta-i-karta-mudrost-ot-mkb-svezhij-obzor/

Дмитрий, друзья-хоббисты! Подскажите, какие могут быть варианты в следующем случае:

Заканчивается вклад, и на выходе будет около 400 тыс. Требуется переложить деньги в другой банк, желательно на тинька или хомяка, но в банке, где заканчивается вклад, межбанк платный, а СБП ограничен 100 тысячами. По городу кататься с наличными до соответствующих банкоматов (расположены далеко) не хотелось бы.

Слышал, что можно пополнять карты МИР любых банков в банкоматах любых других банков. Если это так, то как этот вариант работает (есть велосипедный МИР) и существует ли ограничение по вносимой сумме?

И может есть какие-то иные интересные решения? Спасибо.

МИР других банков в банкоматах ВТБ бесплатно пополняется, проверял на карте Акбарса. (хотя даже Акбарсовская маринка говорила мне что их карту только в родных банкоматах можно бесплатно пополнить).

А так еще можно попробовать стянуть, если банк не антидонор и лимиты позволяют.

Этот вариант прекрасно работает, просто в некоторых банкоматах есть суточный лимит на такие пополнения – 100 000-150 000 руб.

Думаю, 99% клиентов Райфа никогда не сталкивались с этими торговыми точками.

антидоноры (вроде бы) – Ланта-банк, ПСКБ

Дмитрий, как сейчас выгоднее всего пользоваться услугами перевода за границу “Золотой короной”? Билайна не стало. Кукуруза, озон?

Билайн, Кукуруза, Связной, Озон – это уже не работает.

На сайте Золотой Короны при переводе фактически будет ведь предварительное “стягивание” с карты банка. Так что нужно подобрать такую, где нет комиссии за донорство.

Спасибо за ответ. У Вас нет таких данных? Хомяк, ава откусывают.

У Райфа там специальное исключение для Золотой Короны, так что будет комиссия. А у Тинькофф Банка лимит на стягивание общий с бесплатной обналичкой и составляет всего 100 000 руб за расчетный период.

Здравствуйте, а с карты УБРИР по прежнему можно стянуть по СПБ не расходуя лимит в 100000. Какую максимальную сумму можно запросить?

Если бы этот способ перестал работать, то уже кто-нибудь об этом написал, а пока все тихо :)

Будьте бдительны! Вывести крупные суммы с помощью стягивания через Систему быстрых платежей больше не работает. 30.08.2023 тянул в Альфу, свыше 100 т.р. попал на комисcию.

Если подключит подписку сбера на переводы, то 5млн можно одним перевод перевести клиенту сбера?

Не встречал отзывов на эту тему. Скорее да, чем нет.