Обновлено 24.01.2021.

Давно хотел написать небольшую заметку для начинающих, которые либо вообще не пользуются банковскими продуктами, либо обходятся Сбербанком.

Цель статьи – тезисно показать, какие преимущества можно извлечь из грамотного выбора обычных вкладов и карт, чтобы новичок получил представление о том, на что нужно ориентироваться.

Сегодня будет очень много ссылок на различные статьи с этого ресурса, в которых можно подробно почитать об упоминаемых услугах и продуктах.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Финансовая грамотность. Азы для новичка

Финансовая грамотность. Азы для новичка

1 Карты должны быть бесплатными.

Плата за обслуживание карточки должна восприниматься как что-то экстраординарное, платить банку стоит только за карту с очень выгодной бонусной программой.

Если без Сбербанка всё-таки не обойтись, то можно получить бесплатные карты Momentum, которые также позволяют отправлять переводы без комиссии другим клиентам Сбербанка или снимать наличные в многочисленных банкоматах. Валютные карточки Momentum Сбербанка тоже бесплатны.

2 У карты должен быть процент на остаток.

Деньги на карте не могут лежать без дела, на них должен начисляться процент. Например, у карты «Прибыль» от банка «Уралсиб» при покупках от 10 000 руб./мес. положено 5,25% годовых на остаток до 2 млн руб., у карты Ultra от банка «Восточный» при таком обороте будет 5,3% годовых на остаток до 1 млн руб.

Кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

3 Банк должен платить вам деньги за покупки по карте.

Банк должен возвращать вам часть стоимости покупок, которые вы совершили с помощью карты, причем это должны быть не какие-нибудь фантики (вроде возврата 0,5% бонусами «Спасибо» от Сбербанка, которые можно использовать в качестве скидки у партнеров), а рубли. В крайнем случае, в качестве кэшбэка подойдут и какие-нибудь баллы, которые легко конвертировать в реальные деньги.

Свежий сравнительный обзор самых выгодных дебетовых карт с кэшбэком и процентом на остаток можно посмотреть тут.

4 Вклады в Сбербанке невыгодны.

В Сбербанке очень невыгодные условия по вкладам, однако многие по старинке несут деньги именно туда. На рынке есть масса других вполне приличных банков, предлагающих хорошие условия по депозитам. К тому же средства на вкладах застрахованы АСВ на сумму 1,4 млн. руб., т.е. в случае отзыва лицензии у кредитной организации, государство вернет вам деньги в рамках страхового лимита.

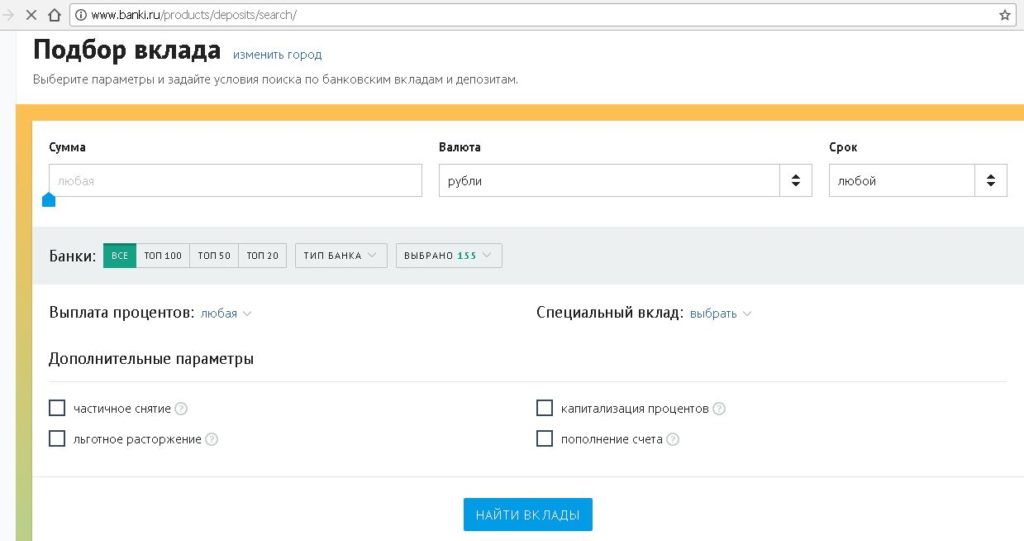

Подобрать нужный вклад очень просто, нужно всего лишь ввести требуемые параметры вклада (желаемую сумму, срок, возможность пополнять вклад и т.д.) в специальную форму на портале banki.ru:

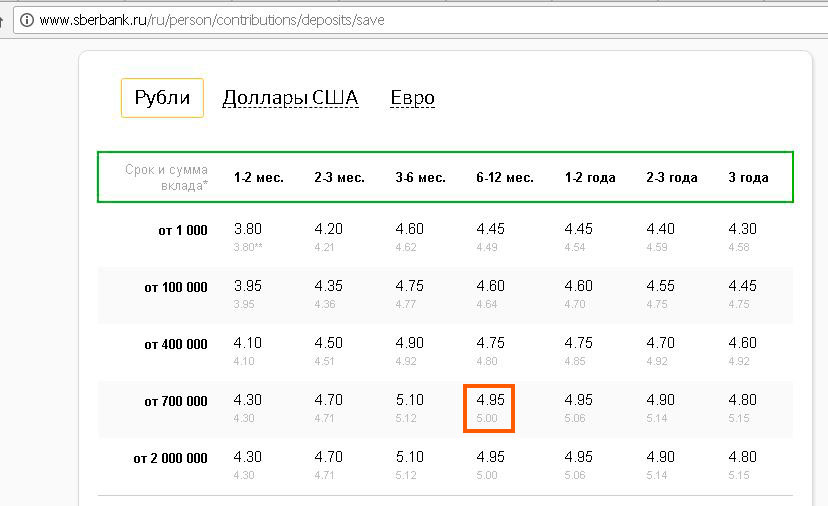

Для примера, 800 000 руб. на вкладе «Сохраняй» в Сбербанке сейчас можно разместить под 4,95% на 12 месяцев:

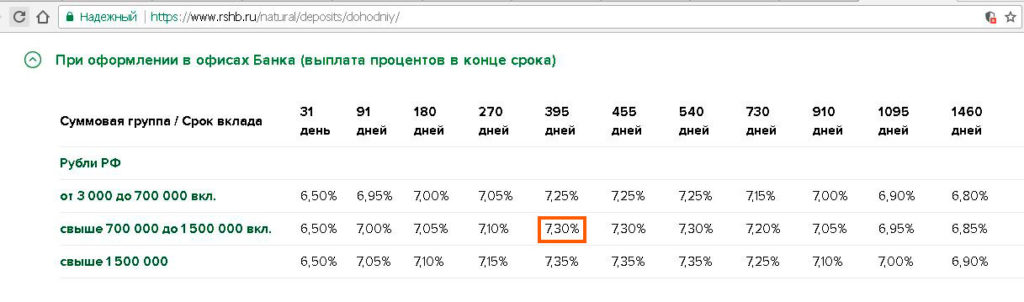

А, скажем, в «Россельхозбанке» (100% акций которого находятся в государственной собственности) эту же сумму можно разместить на 395 дней под 7,3% во вкладе «Доходный»:

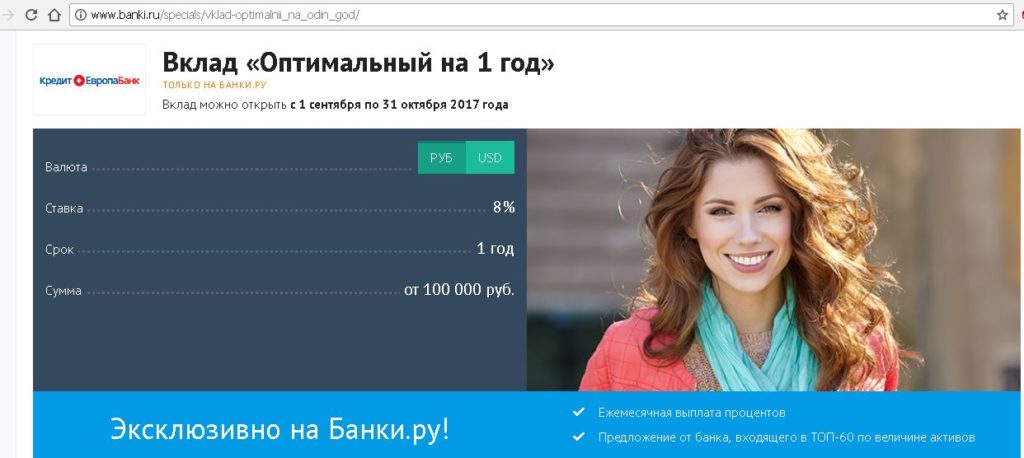

В разделе «Специальные предложения» портала banki.ru можно получить промокод на открытие вклада в «Кредит Европа Банке» (голландский Credit Europa Bank N. V. контролирует 99,99% акций российской «дочки») на 1 год под 8% годовых. Банк находится на 57 месте по России по размерам активов нетто:

Актуальные предложения по депозитам можно найти в статьях «Вклады с выплатой процентов вперед: чтобы не платить налог на доход» и «Выгодный накопительный счет: где искать».

5 Банковские переводы должны быть бесплатными.

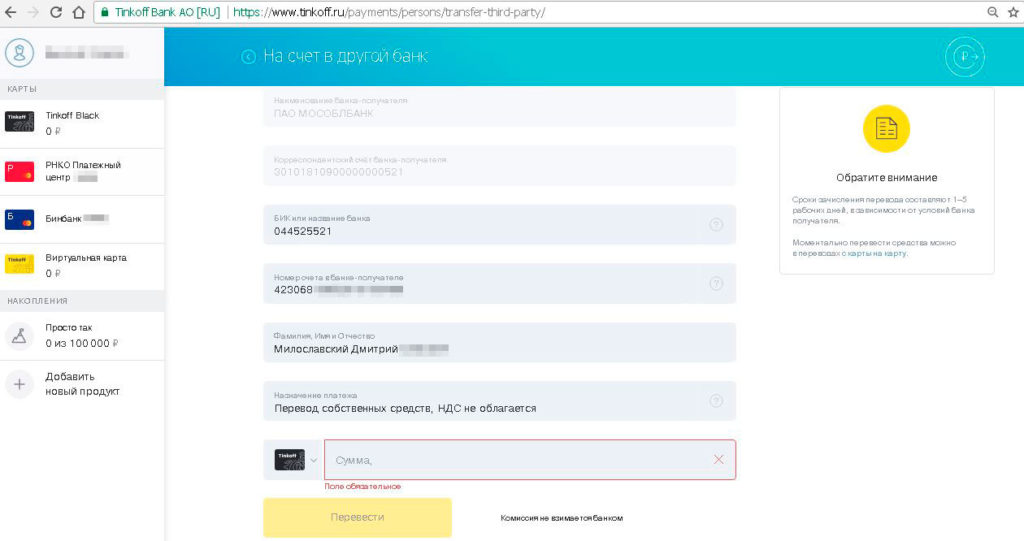

Вы не должны платить за перевод денег в другой банк. У некоторых кредитных организаций можно отправить бесплатный межбанковский перевод в другой банк через интернет-банк, причем как физическому лицу (себе, другу, родственнику или просто знакомому), так и юридическому. Особых навыков для этого не требуется, всё элементарно, нужно просто узнать БИК того банка, в который вы отправляете деньги (его цифровой код), номер счета адресата и его ФИО (или название компании, если вы переводите средства юридическому лицу). Вот так, к примеру, выглядит форма отправки межбанка у «Тинькофф Банка»:

Бесплатный межбанк есть у «Тинькофф Банка», «Открытия», «МКБ», «Кредит Европа Банка», банка «Нейва», «Интерпрогрессбанка», «СКБ Банка» и др.

6 Переводы с карты на карту должны быть бесплатными.

Многие кредитные организации позволяют бесплатно пополнять свои карточки через собственные сервисы с карт других банков (на сленге эта операция называется «стягивание»). Для осуществления таких переводов с карты на карту нужно указать номер карты (набор цифр, указанных на самой карточке), откуда вы хотите стянуть, а также срок её действия и CVV-код (3 цифры на обороте карточки) и номер карты, которую вы хотите пополнить. Такие переводы называются С2С или Card2Card, или манисенд.

Бесплатно стягивать умеют карты «ВТБ», «Тинькофф Банка», «Райффайзенбанка», «Открытия», «Альфа-Банка», «Россельхозбанка» и др.

Есть карточки, которые позволяют совершать исходящие С2С-переводы по номеру карты на другие карты (на сленге эта операция называется «выталкивание»). «Тинькофф Блэк» позволяет бесплатно отправлять деньги таким образом в рамках месячного лимита в 20 000 руб.

Для совершения бесплатных исходящих переводов можно использовать дополнительные сервисы, например, социальную сеть «ВКонтакте» (с любой дебетовой карты платежной системы MasterCard можно отправить 75000 руб./мес. без комиссии) или сервис на сайте MasterCard (до конца года переводы между картами MasterCard бесплатны при сумме одной операции до 5000 руб.).

7 Банк должен платить кэшбэк за оплату услуг ЖКХ.

Не вы должны платить банку комиссию за возможность постоять в очереди и оплатить с его помощью услуги ЖКХ, а он вам. Есть карточки, по которым предусмотрен кэшбэк за оплату услуг ЖКХ на сайтах поставщиков или на ресурсе kvartplata.ru (если ваших поставщиков услуг там нет, то их можно добавить). Кэшбэк за подобные операции предусмотрен у кредиток «Восточного» — 5%, у «Универсальной карты» от «АТБ» — 10%, у карт «Альфа-Банка» — 1,5-3%, у карты UNO от банка «Нейва» — 3%, и др.

8 Кредитками пользуются люди, у которых ЕСТЬ деньги.

Ошибочно думать, что кредитки нужны только людям, у которых не хватает собственных денег. На самом деле кредитными картами пользуются как раз те, у кого деньги есть, просто они хотят получить дополнительный доход от использования льготного периода кредитования. Если соблюдать условия грейс-периода, то можно пользоваться деньгами банка бесплатно, а собственные средства на это время положить на вклад.

9 С кредитной карты нельзя снимать наличные.

С кредитной карты нельзя снимать наличные в банкомате или переводить средства на другую карту. Почти у всех банков предусмотрена грабительская комиссия за снятие денег с кредитных карт за счет заемных средств, к тому же на такие операции льготный период, как правило, не распространяется.

Если всё-таки нужно обналичить часть кредитного лимита, то можно использовать посредников, например, мобильных операторов, чтобы и в грейсе остаться, и высоких комиссий банку не платить.

Однако есть и исключения, «Альфа-Банк» разрешает снимать наличные с кредитной карты «100 дней без %» без каких-либо комиссий и потери льготного периода в рамках лимита 50 000 руб./мес. С кредитной «Карты Хозяина» от «РСХБ» можно снимать наличные в родных банкоматах без санкций первые три месяца.

10 От навязанной страховки можно отказаться.

Почти в каждом банке при оформлении любого кредита стараются навязать страховку. Очень часто банковские сотрудники говорят, что без неё банк кредит просто не выдаст.

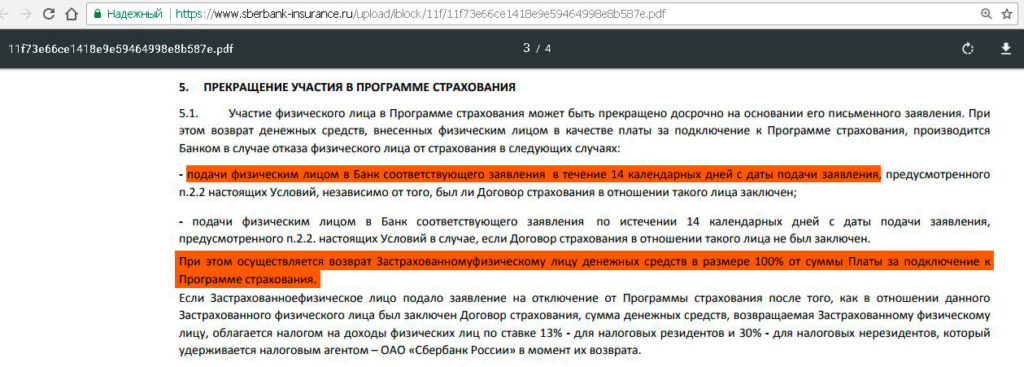

Если в договоре страхования страхователем являетесь вы, то по закону от такой страховки можно отказаться в период охлаждения и вернуть деньги. На данный момент период охлаждения составляет 5 рабочих дней, с 2018 года этот срок увеличивается до 14 календарных. Для написания заявления на отказ от навязанной страховки каких-то юридических знаний не требуется, всё предельно просто.

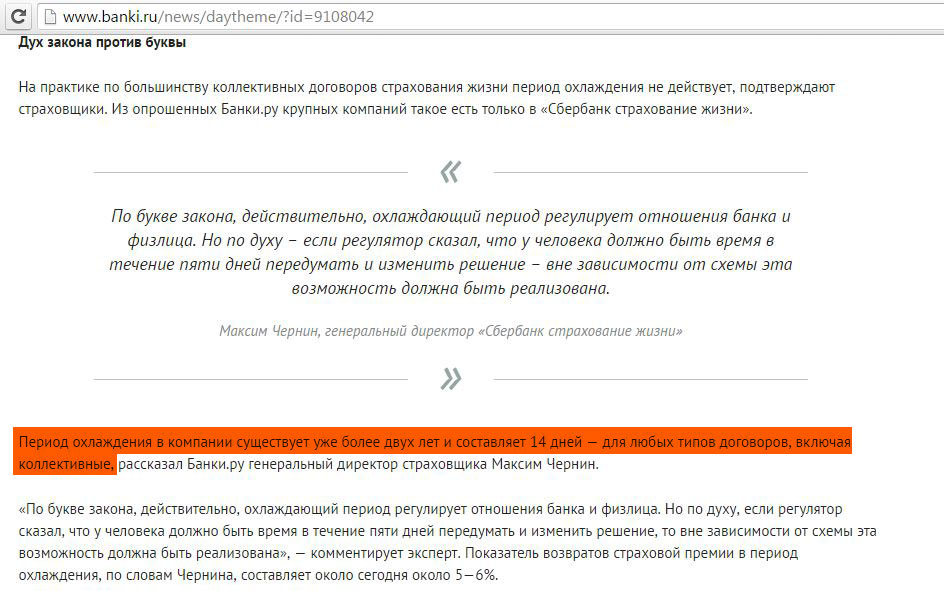

Некоторые банки придумали, как обойти закон, они стали предлагать клиентам подключение к коллективной страховке. Отличить её от обычного договора страхования очень легко, здесь страхователем является банк, а вы просто подключаетесь к программе. На коллективную страховку период охлаждения не действует.

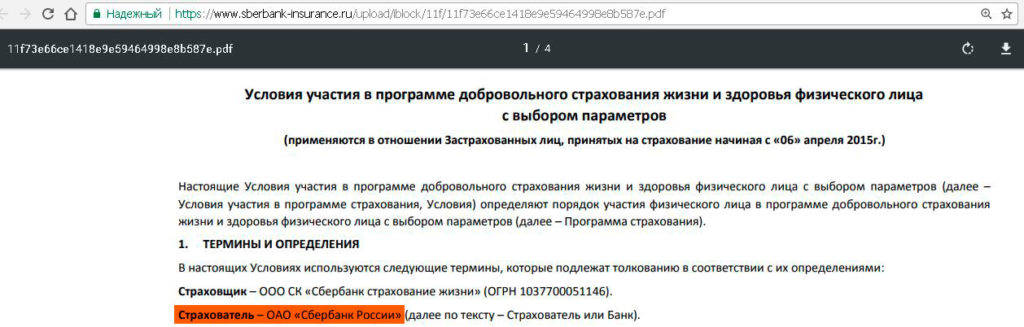

Сбербанк здесь является приятным исключением. От навязанной коллективной страховки в Сбербанке можно отказаться в течение 14 дней и вернуть деньги. Эта возможность прописана в условиях страхования:

Вот выдержки из условий участия в программе страхования:

Естественно, банковские сотрудники не афишируют данную возможность.

11 Самые выгодные ставки по кредиту в Сбербанке.

У Сбербанка невыгодные вклады, но благодаря этому у него можно получить относительно выгодные кредиты. Процентная ставка по кредитным продуктам у Сбербанка объективно ниже, чем у конкурентов. К тому же здесь можно отказаться от навязанной коллективной страховки и вернуть за нее деньги. В других кредитных организациях при отказе от коллективной страховки в большинстве случаев деньги не возвращают.

12 В обменниках обычно невыгодно покупать валюту.

Существует множество способов выгодной покупки/продажи валюты. Зачем платить лишние деньги банку за гигантские спреды (разницу между ценой покупки и продажи), когда совершать конверсионные операции можно практически по биржевому курсу.

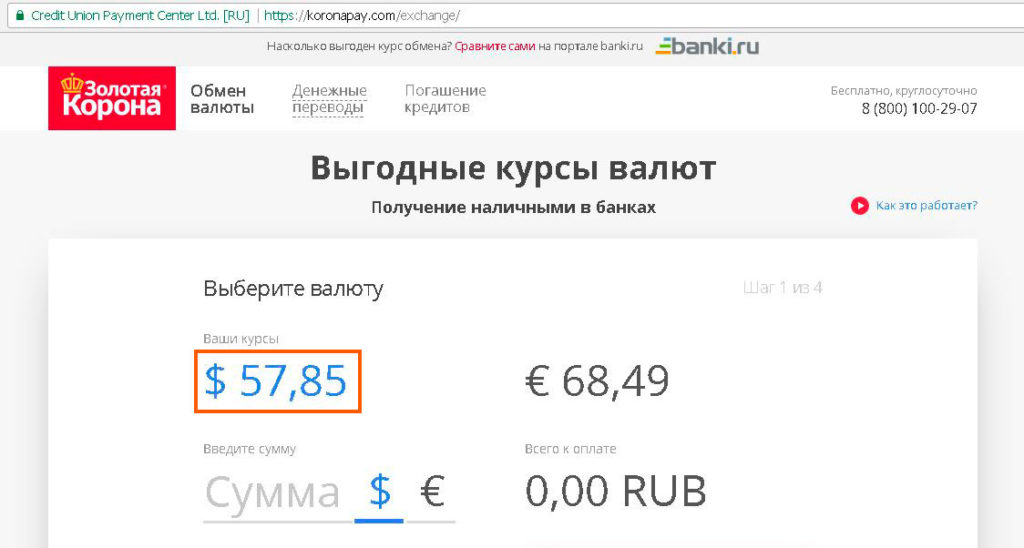

Например, с помощью сервиса «Обмен валюты Золотая Корона» в момент написания статьи можно было купить доллары по курсу 57,85 руб.за 1$:

Биржевой курс в это время был в районе 57,69 руб. за 1 USD.

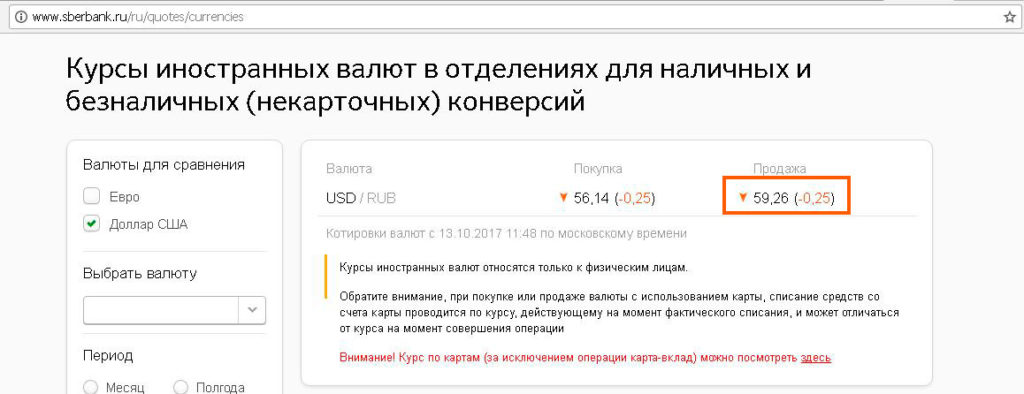

А жадный Сбер продал бы нам доллары в обменнике аж по 59,26 руб. за 1 USD:

Самые выгодные способы обмена валюты можно посмотреть тут: «Как выгодно купить/продать валюту: сравнение способов».

13 При покупках за границей выбирайте оплату в местной валюте.

Это касается и онлайн-покупок в иностранных интернет-магазинах. Не соглашайтесь на моментальную конвертацию валюты. Суть этой услуги заключается в том, что иностранная торговая точка сразу выставляет счёт, например, в рублях по якобы выгодному курсу. Однако этот курс будет выгодным только для торговой точки, но не для вас.

Карточки «Кукуруза» и «Билайн» оптимально подойдут для покупок за границей благодаря конвертации по курсу ЦБ РФ.

14 Не доверяйте банковским работникам.

Не верьте банковским работникам (на сленге их называют Маринками) на слово. Зачастую Маринки не ориентируются в тарифах и условиях обслуживания собственного банка. Руководствуйтесь только официальными документами банка.

Всегда проверяйте документы, которые подписываете. Банковские сотрудники получают бонусы за подключение клиентам различных платных дополнительных услуг. Любые дополнительные услуги являются добровольными, смело отказывайтесь от них, если они вам не нужны.

15 Скептически относитесь к ИСЖ и НСЖ.

В последнее время идёт активное навязывание накопительного и инвестиционного страхования жизни со стороны банковских сотрудников. Они обещают высокую доходность, а вот о рисках и подводных камнях данных инструментов клиентам обычно не сообщают.

ИСЖ и НСЖ – это весьма специфичные инструменты, как минимум, изучите их подробно, прежде чем соглашаться на эту авантюру.

16 Участвуйте в различных акциях от банков.

Не пугайтесь, если кредитная организация обещает вам вознаграждение за оформление продуктов или за совершение простых операций. У банков есть рекламный бюджет, и многие маркетологи вполне разумно полагают, что лучше заплатить деньги своим клиентам за лояльность, чем разместить очередной баннер на улице.

К примеру, летом 2017 при оплате «Смарт Картой» с помощью технологии Apple Pay можно было получить 100% кэшбэка за покупки билетов в кино, за покупки на АЗС и в Макдональдс.

17 Используйте различные кэшбэк-сервисы.

При покупках в интернете переходите на сайт интересующего вас магазина по ссылкам из какого-нибудь кэшбэк-сервиса, например, Backit, предварительно зарегистрировавшись там. За каждую такую покупку вам будет возвращаться дополнительный кэшбэк от магазина, помимо кэшбэка по карте от банка. Причём вознаграждение при использовании кэшбэк-сервиса может быть довольно существенным.

Суть этих сервисов проста, магазины платят кэшбэк-сервисам за рекламу, а те делятся рекламным бюджетом с покупателями.

Вывод

Вывод

Как видите, при грамотном выборе и использовании банковских продуктов можно не только сэкономить на комиссиях, но и заработать дополнительные деньги. Описанные в статье советы и приемы совсем несложные, научиться азам финансовой грамотности сможет каждый.

UPD: 27.01.2019

Как и в любом деле, в банковской сфере есть ещё много неочевидных мелочей, о которых тоже нужно иметь представление. Зная о них, можно сэкономить немало времени, нервов и денег, а также получить дополнительный доход. Прочитать о них можно в продолжении данной заметки: Финансовая грамотность от Храни Деньги!-2: Такие важные мелочи.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.