Обновлено 18.06.2025.

Кредитка с длинным льготным периодом и кэшбэком – это довольно редкое явление, поэтому каждая подобная карта заслуживает отдельного обзора.

На сайте уже есть статьи про «Сберкарту» от «Сбера», «Карту возможностей» от «ВТБ», «Свою карту» от «Россельхозбанка», карту «МТС Cashback», «ВездеДоход» от «Почта Банка», «Универсальную карту» от «АТБ», и вот сегодня очередь дошла до карты «Московского кредитного банка» «Можно больше».

Вот как выглядит реклама карты на сайте:

«МКБ» – крупная кредитная организация, занимает 7 место по России по размерам активов нетто и имеет большое количество офисов по стране.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Кредитная карта Можно больше от МКБ. Особенности

Кредитная карта Можно больше от МКБ. Особенности

1 Возможность бесплатного обслуживания.

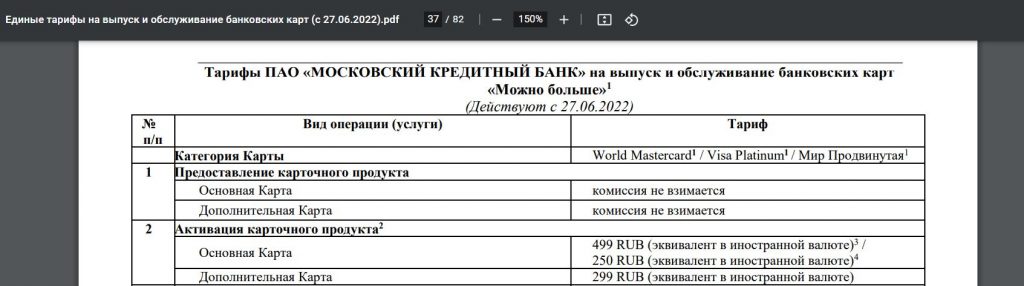

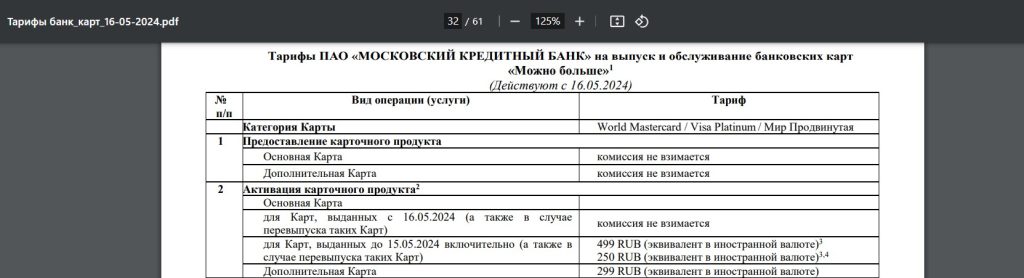

Первый год обслуживания кредитной карты «Можно больше» от «МКБ» платежной системы МИР (может быть как именной, так и неименной) стоит 499 руб. (по спецпредложению – 250 руб.). У действующих клиентов банка есть возможность выпустить карту в цифровом формате.

Если заказать кредитную карту «МКБ» по этой ссылке и активировать ее в течение двух месяцев, то банк подарит 1000 баллов (эквивалентны 1000 руб.) по акции «Приведи друга» (даже если у вас уже есть дебетовки банка).

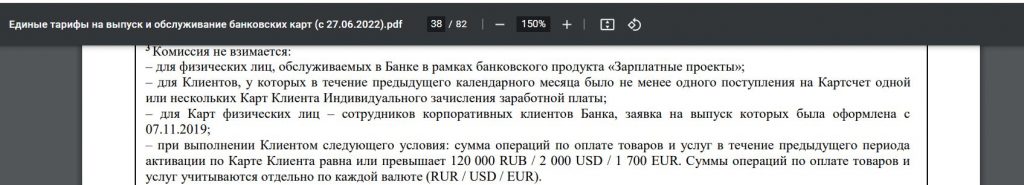

В следующем году можно избежать взимания платы за обслуживание, если за отчетный год потратить от 120 000 руб. Также плата не взимается, если в прошлом месяце было индивидуальное зачисление зарплаты на картсчет в банке (от юрлица или ИП):

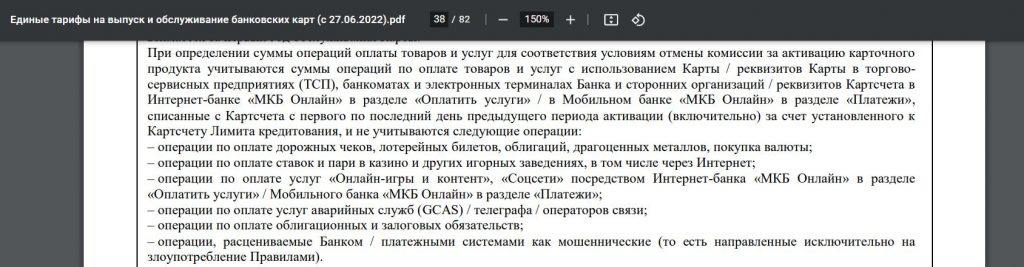

Вот список операций, которые не учитываются в требуемом обороте (он короче, чем список исключений для кэшбэка):

UPD: 20.05.2024

Выпуск и обслуживание кредитных карт «Можно больше» от «МКБ», выдаваемых с 16.05.2024, стали бесплатными без условий:

UPD: 31.03.2025

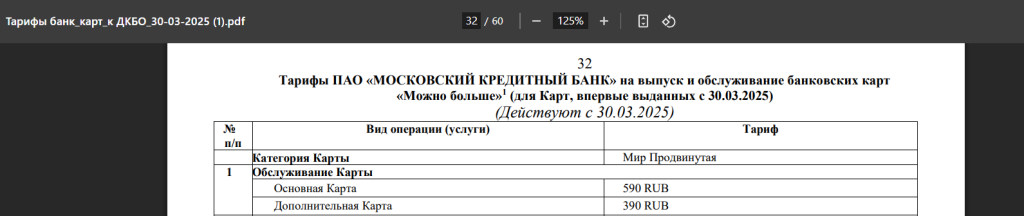

Кредитные карты «Можно больше» от «МКБ», выдаваемые с 30.03.25, стали платными (590 руб./год). Ранее полученные кредитки с бесплатным обслуживанием такими и остались.

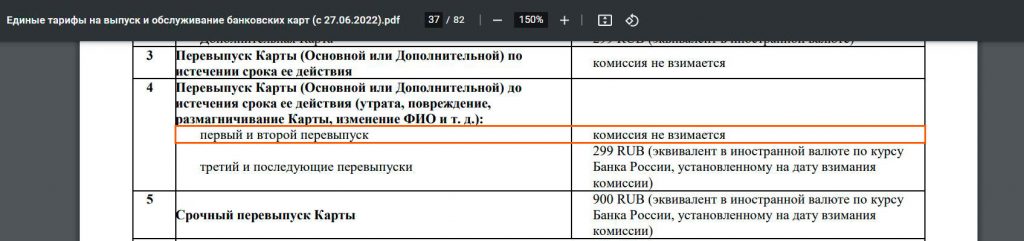

Первые два перевыпуска карты по любой причине (кроме истечения срока действия, это бесплатно в любом случае) бесплатны, потом 299 руб.:

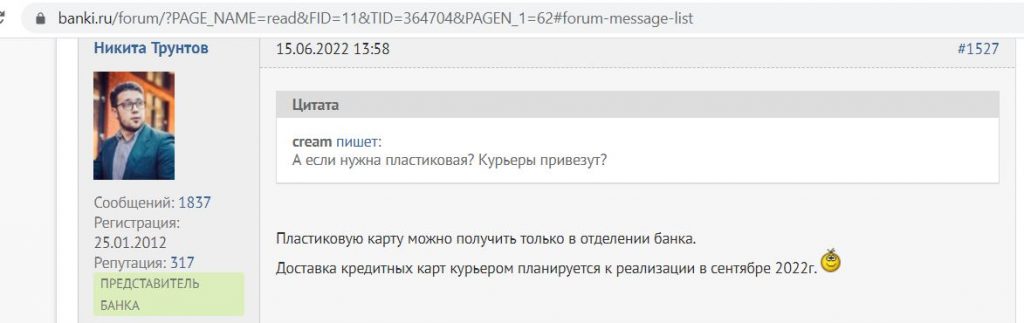

Доставку своих кредиток «МКБ» пока не реализовал, это ноу-хау обещают только к осени 2022:

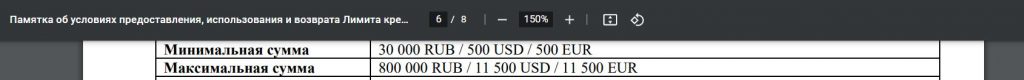

Минимально возможный кредитный лимит у карты – 30 000 руб., максимальный – 800 000 руб.:

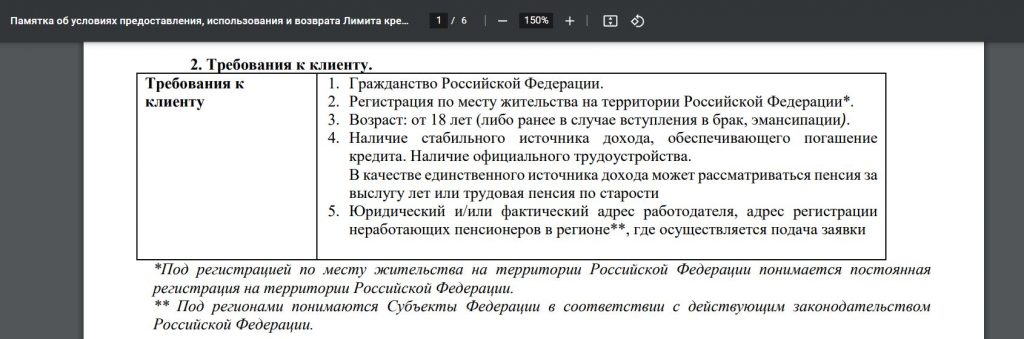

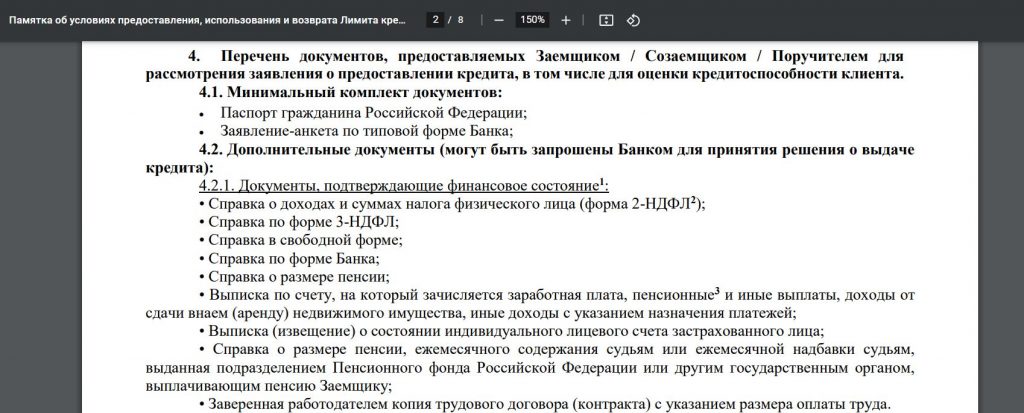

Каких-то жестких требований к потенциальным обладателям своих кредиток «МКБ» не предъявляет, карту могут оформить в том числе пенсионеры, ИП и владельцы бизнеса. Для небольших лимитов подтверждать доход не требуется. Отказать в выдаче, конечно, тоже могут (о том, как повысить вероятность одобрения можно почитать тут):

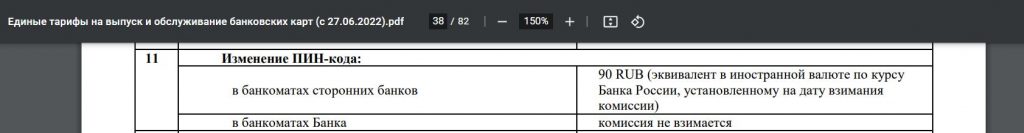

Работоспособность карты лучше сразу проверить в родном банкомате путем запроса баланса, там же можно будет бесплатно сменить ПИН-код:

5000 руб. + сертификат на 1500 руб. за бесплатный брокерский счёт в «Альфа-Банке», 2000 руб. за вечно бесплатную Tinkoff Platinum, 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1000 руб. за бесплатную «МТС Деньги», сертификат на 1000 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», 1000 руб. за бесплатную дебетовую карту «ВТБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», 1000 баллов + сертификат на 1000 руб. за карту «Газпромбанка» с кэшбэком 35%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

2 Льготный период до 123 дней.

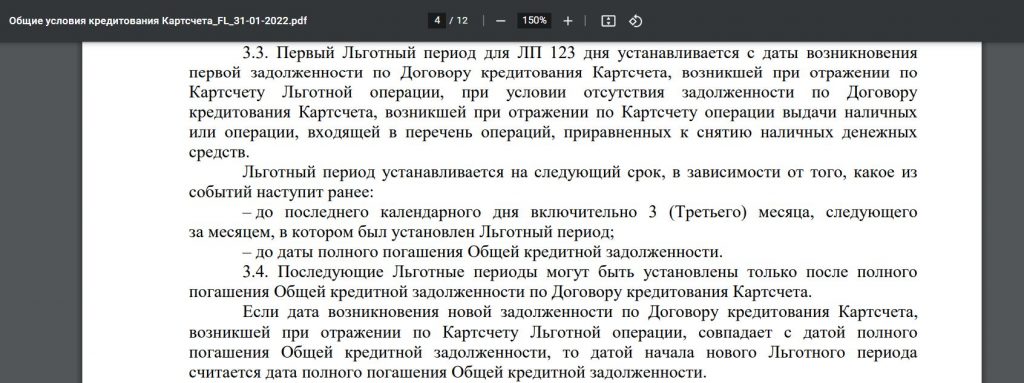

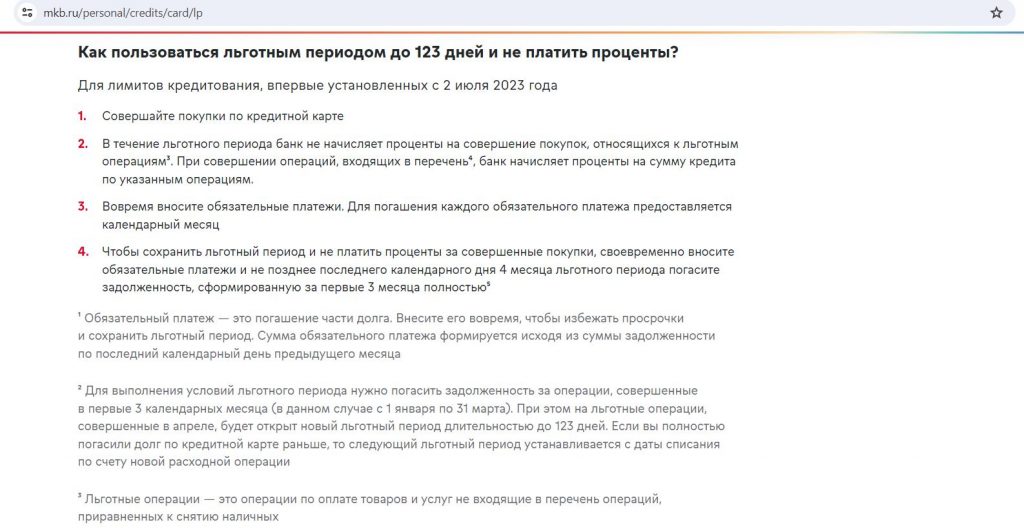

Механизм льготного периода такой же, как у карты «Альфа-Банка» «100 дней без %», т.е. к его окончанию нужно полностью погасить задолженность.

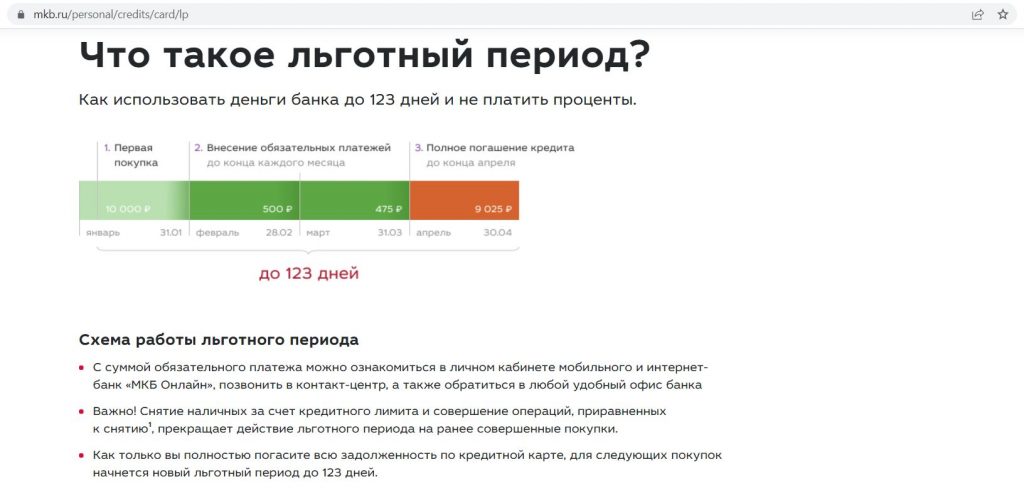

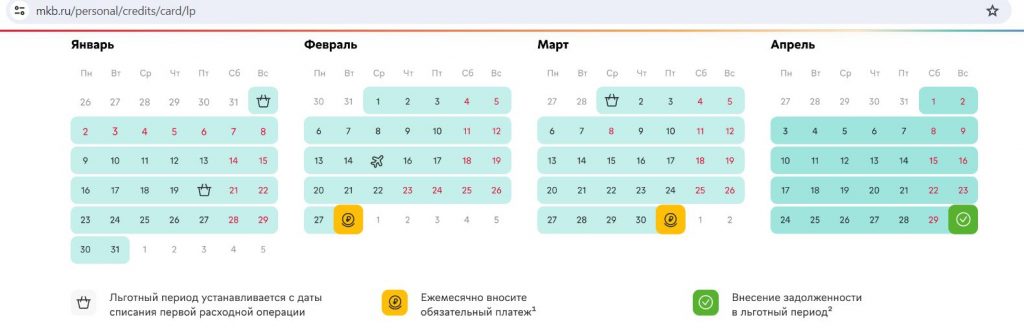

Льготный период начинается с первой покупки и длится до конца третьего месяца, следующего за месяцем совершения покупки.

На картинке первая покупка была совершена в начале января, до конца апреля нужно будет полностью погасить задолженность, образовавшуюся за это время. При этом внутри длинного грейса ежемесячно нужно будет вносить обязательные платежи (5% от суммы задолженности):

UPD: 18.01.2024

По картам «Можно Больше» от «МКБ», выданным с 02.07.23, чуть изменилась схема грейса: теперь к окончанию 4-го месяца нужно погасить задолженность не за 4 месяца, а за три. Покупки в четвёртом месяце пойдут уже в следующий длинный грейс (т.е. схема грейса стала очень похожа не на грейс «Альфы», а на грейс «ВТБ» по «Карте возможностей»):

Новый длинный грейс начнётся с первой покупки после выведения карты в 0. Все необходимые даты и суммы будут видны в мобильном приложении и интернет-банке.

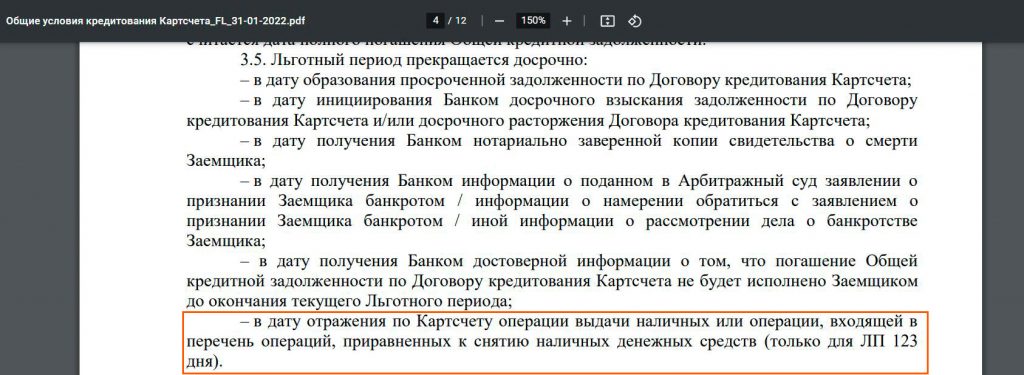

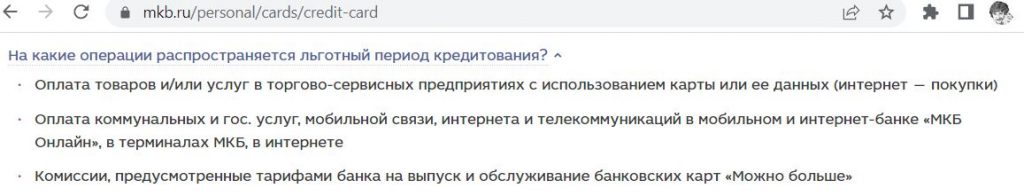

Важно: льготный период НЕ действует на снятие наличности, переводы, а также операции, приравненные к снятию наличных:

UPD: 01.07.2024

С 07.07.24 в «МКБ» новый список операций, приравненных к снятию наличных:

Более того, одна нельготная операция отменяет действие льготного периода и НА ВСЕ другие покупки, т.е. начислятся проценты по ставке из договора с момента их совершения. Чтобы остановить начисление процентов, потребуется полностью погасить всю задолженность:

Стандартная ставка по кредитке сейчас 40% годовых:

А вот на оплату услуг из интернет-банка и мобильного приложения льготный период распространяется (за оплату услуг ЖКХ даже кэшбэк предусмотрен):

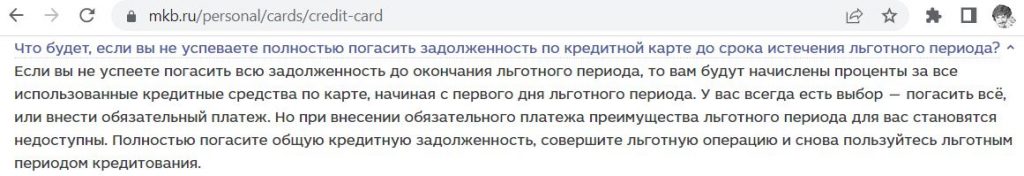

Если не полностью погасить всю задолженность к окончанию длинного грейса (но хотя бы вносить обязательные платежи), то действие льготного периода отменится и на каждую покупку будут начислены проценты по ставке из договора с момента ее совершения.

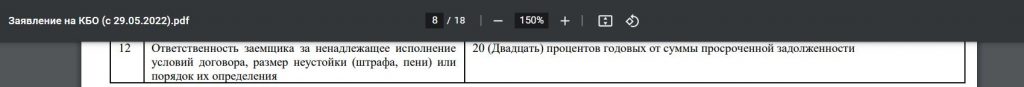

Если при этом не внести даже обязательные платежи, то появится просрочка, что крайне негативно отразится на кредитной истории. К тому же будет еще и неустойка:

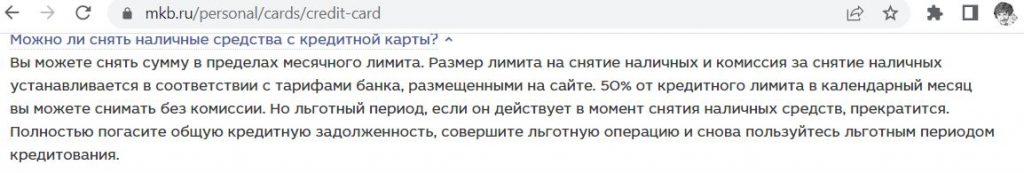

3 Возможность снять наличные без комиссии.

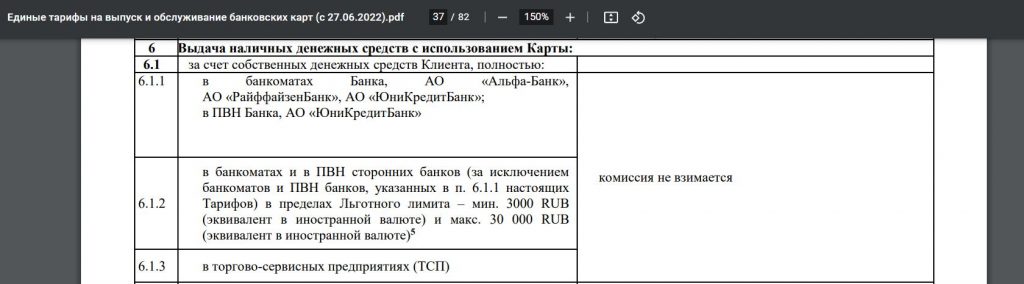

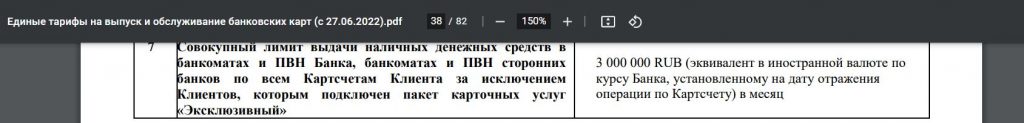

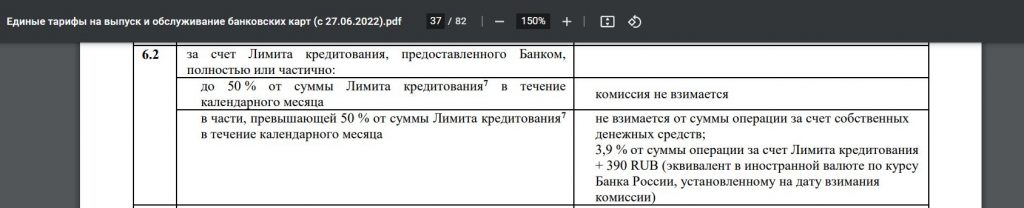

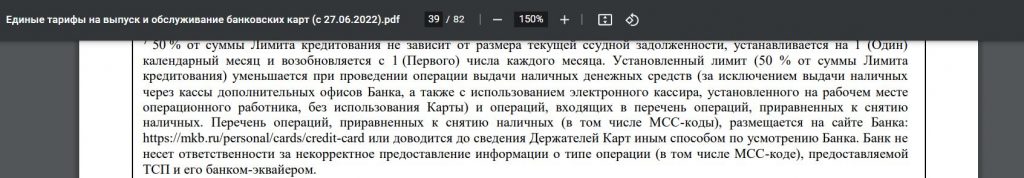

«МКБ» позволяет снять до 50% кредитного лимита в банкоматах банков-партнеров («Альфа-Банка», «Райффайзенбанка», «Юникредит Банка») без комиссии. Собственные средства также можно снимать без комиссии (месячный лимит – 3 000 000 руб.).

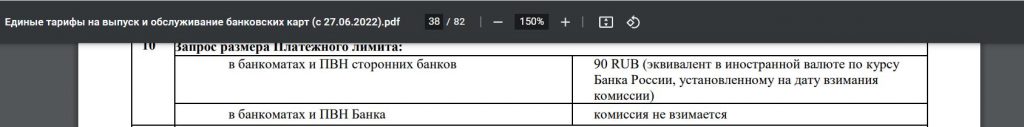

Запрос баланса при этом бесплатен только в родных устройствах:

Также без комиссии можно перевести до 50% кредитного лимита по номеру карты (Card2Card).

Однако стоит помнить, что, хотя на переводы и обналичку 50% кредитного лимита в месяц и не будет комиссии, но эти операции нельготные и на них сразу начнут капать проценты по ставке из договора (40% годовых). К тому же они выбьют из грейса и обычные покупки.

Бесплатная обналичка собственных средств с кредитки «Можно больше» от «МКБ» будет интересна для услуги «Перевод баланса» от «Тинькофф Банка», благодаря которой можно погасить кредит в другом банке и не платить проценты в течение 120 дней. В данном случае деньги из «Тинькофф Банка» переводятся на карту «Можно больше» и потом снимаются в банкомате без комиссии, после чего отправляются на какой-нибудь накопительный счет или вклад для получения дохода. Подробнее об этом можно почитать в статье «Отсрочка по кредиту в любом банке: кредитные каникулы за счет Тинькофф Банка»).

Если заказать кредитную карту «Платинум» от «Т-Банка» по этой ссылке и в первые 30 дней потратить от 10 000 руб. (кроме списка исключений), то банк подарит 2000 руб., а обслуживание карты будет вечно бесплатным без условий. Актуально для клиентов, у которых минимум год не было кредитных карт банка.

4 Бонусная программа.

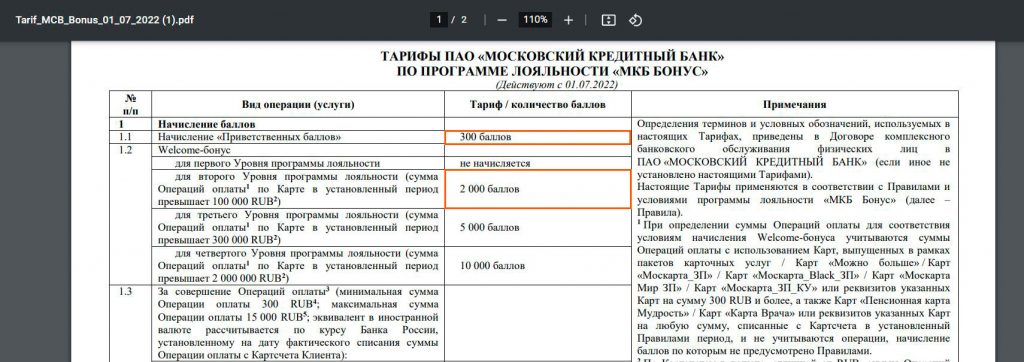

Условия программы лояльности «МКБ» разбросаны по нескольким документам, поэтому новичкам не так просто в них разобраться. На сайте, правда, табличка с основными параметрами выглядит весьма наглядно, а вот тарифы и условия будто специально писали так, чтобы их не хотелось читать.

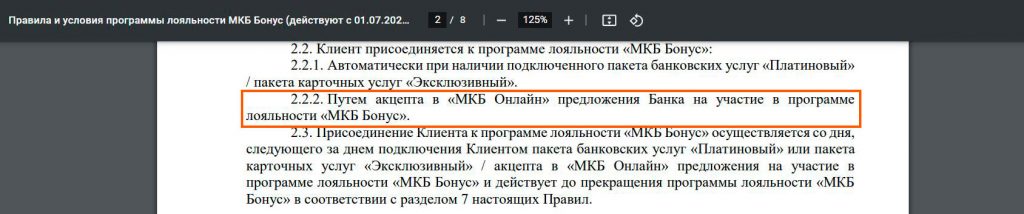

Итак, карта «Можно больше» участвует в программе «МКБ Бонус», к которой нужно подключиться с помощью интернет-банка или мобильного приложения. Присоединение клиента к бонусной программе осуществляется со следующего дня:

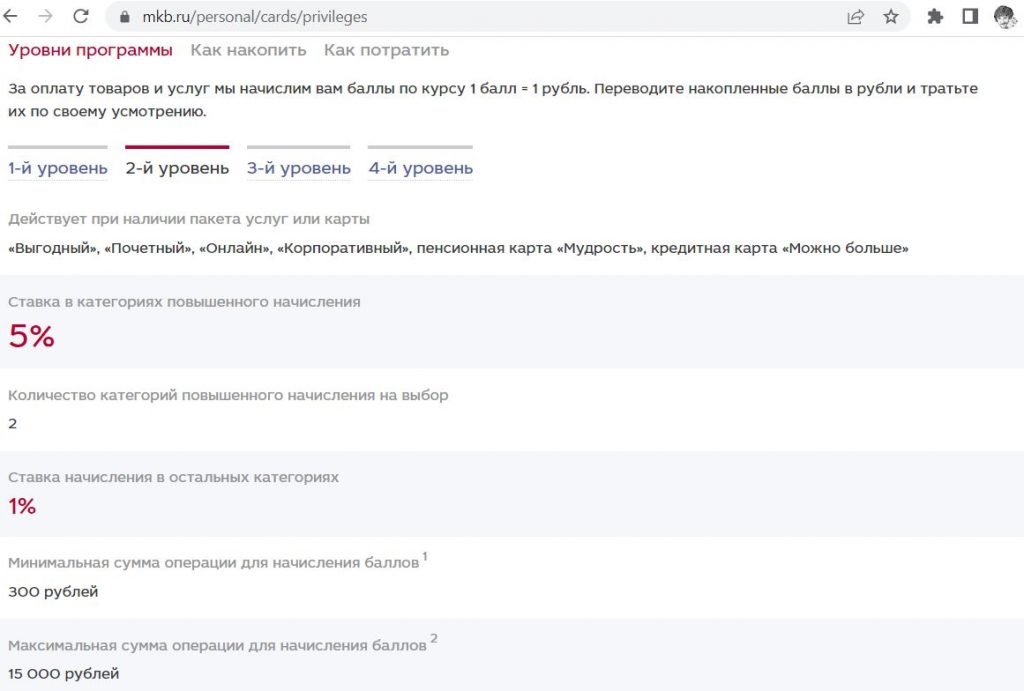

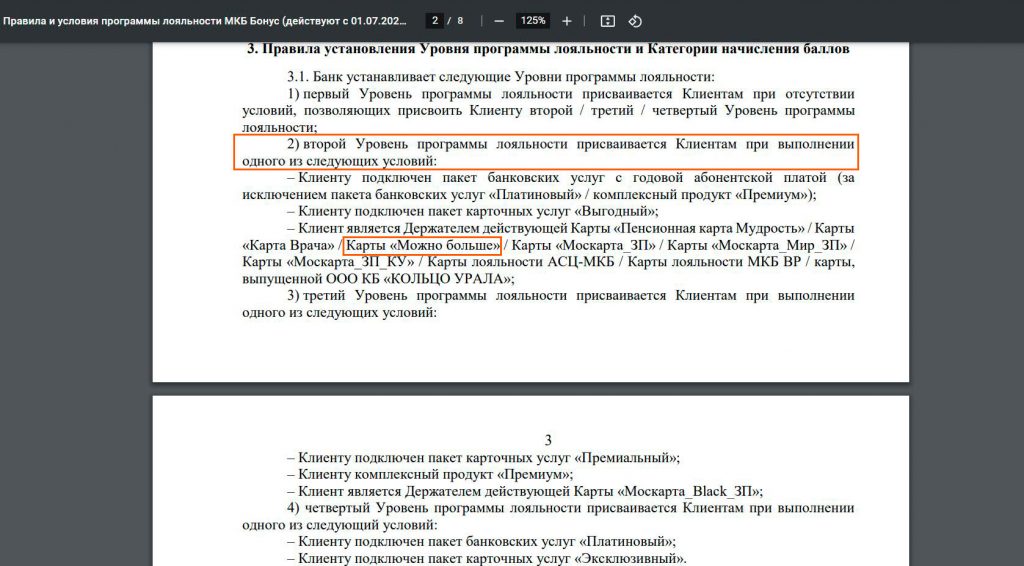

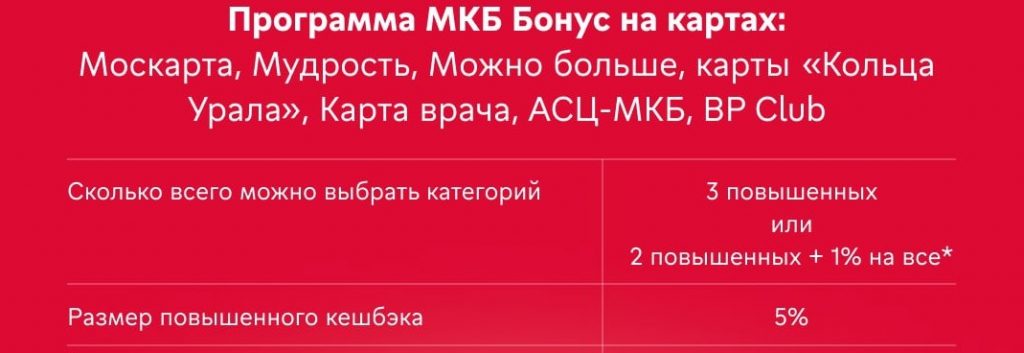

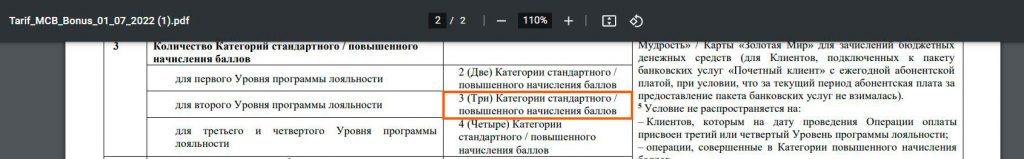

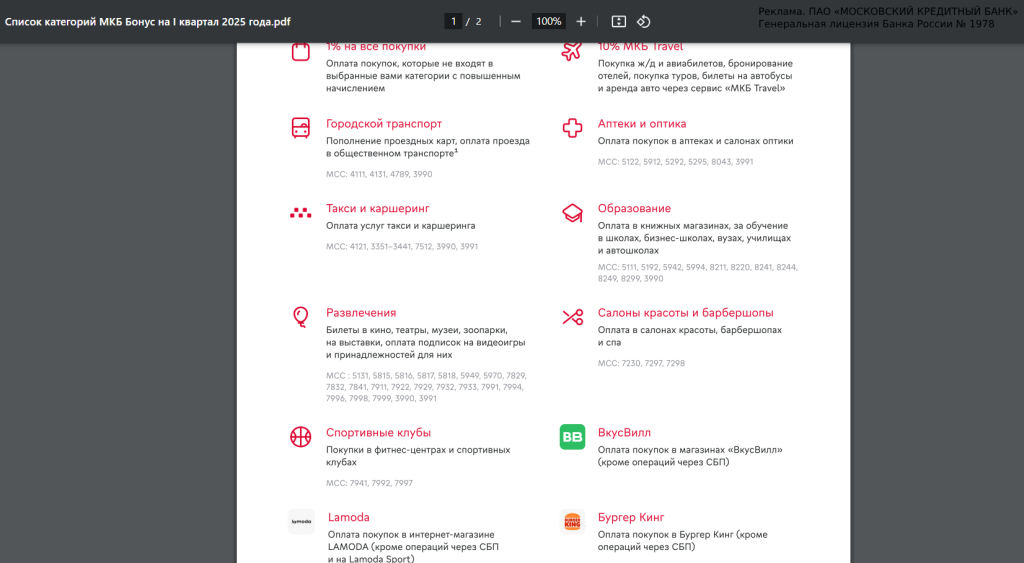

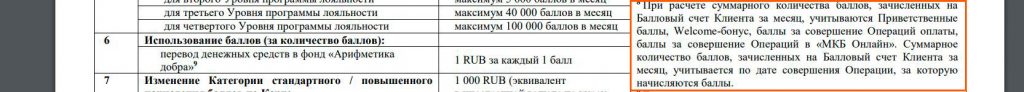

В программе лояльности есть 4 уровня участия, карта «Можно больше», как и популярная дебетовая «Москарта», относится ко второму:

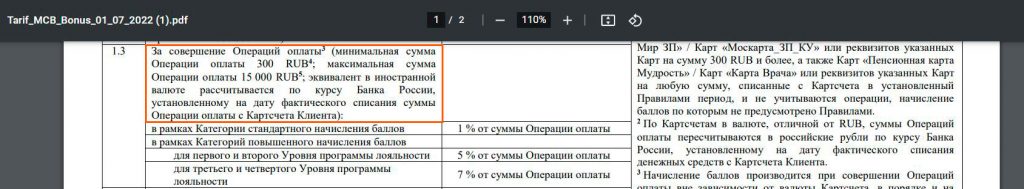

На этом уровне каждый квартал можно выбрать три любимых категории (а не две, как раньше) с 5% кэшбэка, при этом «Кэшбэк 1% на всё остальное» является такой же категорией. Т.е. можно выбрать либо три категории с кэшбэком 5%, либо 2 категории с 5% кэшбэка и опцию с 1% на всё.

На опции «Кэшбэк 1% на всё остальное» для начисления вознаграждения сумма одной покупки должна быть до 15 000 руб. (на премиальном пакете нет этого ограничения). Кроме того, сумма покупки должна быть более 300 руб. (это же минимальное ограничение величины покупки для кэшбэка есть и в повышенных категориях, единственное, при наличии пенсионной карты «Мудрость» это ограничение пропадает):

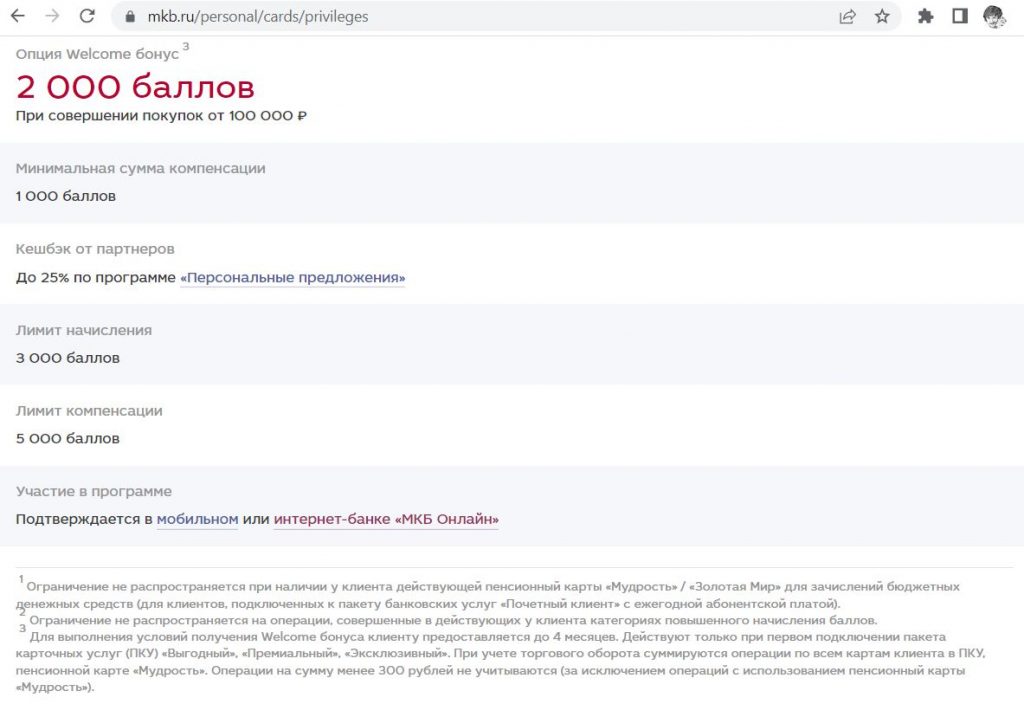

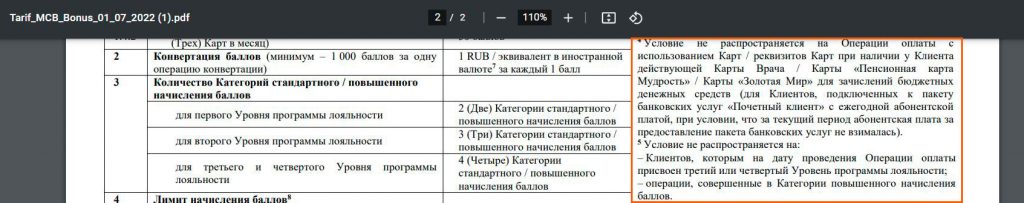

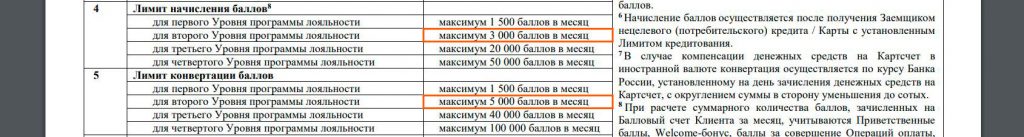

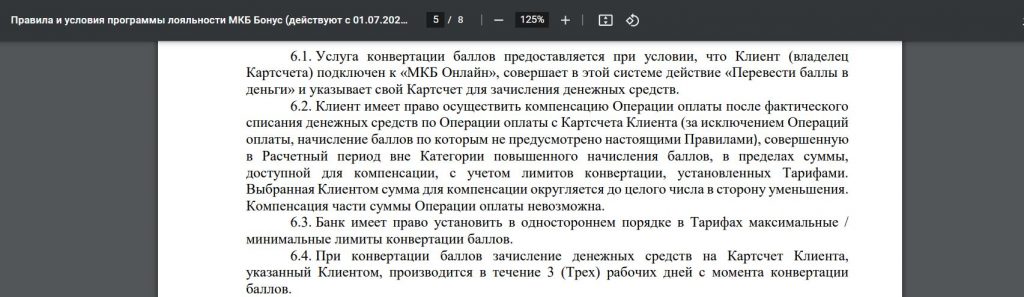

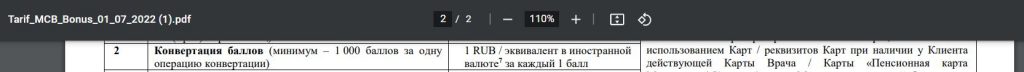

Месячный лимит кэшбэка — 3000 баллов (начисляются в течение 7 дней после проведения покупки по счету). При этом превратить в деньги можно до 5000 баллов в месяц (с 01.02.24 компенсировать баллами можно любые покупки, совершенные в прошлом месяце не из списка исключений для кэшбэка, при этом 1 балл равен 1 рублю):

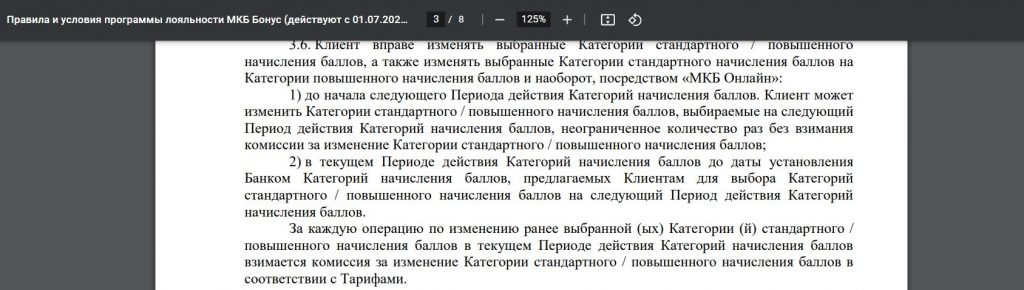

Перед каждым кварталом в мобильном приложении нужно выбрать 3 любимые категории из 8 предложенных. Менять категории после выбора можно бесплатно только до тех пор, пока квартал не начнется, потом за это придется раскошелиться на 1000 руб.:

UPD: 19.03.2025

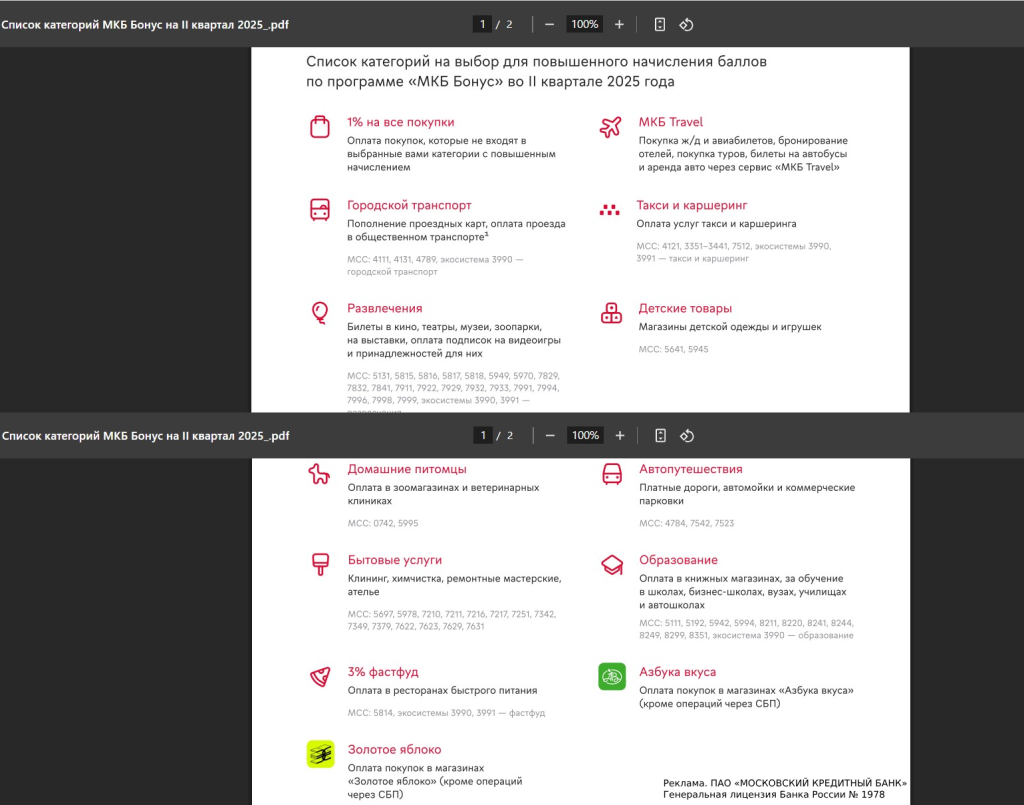

Список доступных для выбора категорий по картам «МКБ» во втором квартале 2025 (с апреля по июнь) выглядит следующим образом:

• Городской транспорт (МСС 4111, 4131, 4789, экосистема 3990 — городской транспорт), покупки до 300 руб. тоже подойдут;

• Такси и каршеринг (МСС 4121, 3351-3441, 7512, экосистемы 3990,

3991 — такси и каршеринг);

• Развлечения (МСС 5131, 5815, 5816, 5817, 5818, 5949, 5970, 7829, 7832, 7841, 7911, 7922, 7929, 7932, 7933, 7991, 7994, 7996, 7998, 7999, экосистемы 3990, 3991 — развлечения);

• Детские товары (МСС 5641, 5945);

• Домашние питомцы (МСС 0742, 5995);

• Автопутешествия (МСС 4784, 7542, 7523);

• Бытовые услуги (МСС 5697, 5978, 7210, 7211, 7216, 7217, 7251, 7342, 7349, 7379, 7622, 7623, 7629, 7631);

• Образование (МСС 5111, 5192, 5942, 5994, 8211, 8220, 8241, 8244, 8249, 8299, 8351, экосистема 3990 — образование);

• Фастфуд 3% (МСС 5814, экосистемы 3990, 3991 — фастфуд);

• Азбука Вкуса (кроме оплат по СБП);

• Золотое Яблоко (кроме оплат по СБП);

• Покупки через сервис «МКБ Travel» (смысла в этой категории немного, так как цены там завышены);

• 1% на все покупки (оплата покупок, которые не входят в выбранные категории с повышенным начислением и исключения).

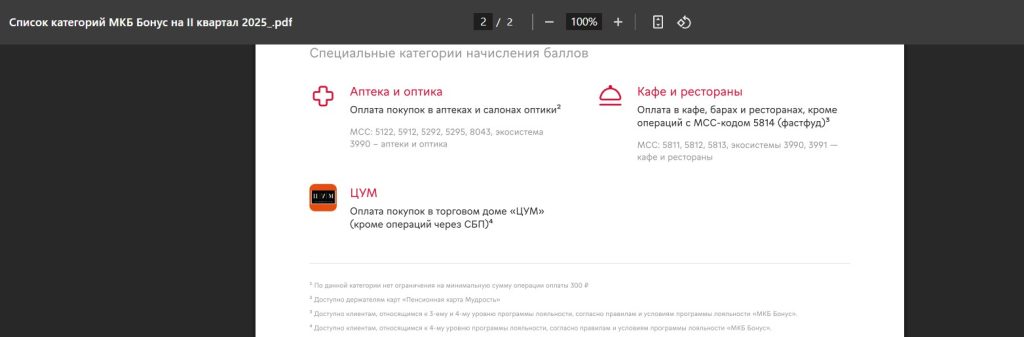

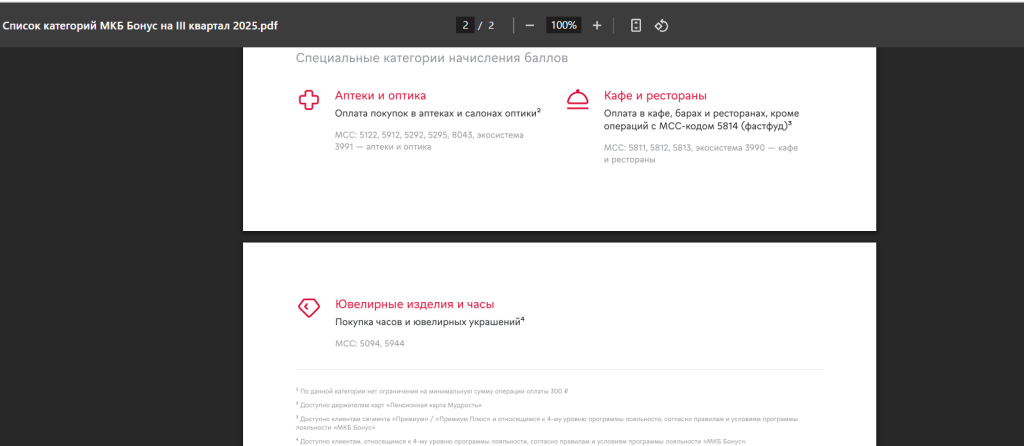

У обладателей пенсионной карты «Мудрость» в качестве любимой доступна для выбора категория «Аптеки и оптики» (МСС 5122, 5912, 5292, 5295, 8043, экосистема 3991 — аптеки и оптика), на Премиальном пакете — категория «Кафе и рестораны» (МСС 5811, 5812, 5813, 3990, 3991).

UPD: 18.06.2025

Список доступных для выбора категорий по картам «МКБ» в третьем квартале 2025 (с июля по сентябрь) выглядит следующим образом:

• Городской транспорт (МСС 4111, 4131, 4789, 3990 (от любой суммы);

• Такси (МСС 4121, 3990);

• Каршеринг (МСС 3351-3441, 7512, 3990);

• Платные дороги, автомойки, парковки (МСС 4784, 7542, 7523);

• Видеоигры (МСС 5816, 7993, 7994, 3990);

• Кино и театры (МСС 7829, 7832, 7841, 7922, 7929, 3990, 3991);

• Детские товары (МСС 5641, 5945);

• Зоомагазины и ветклиники (МСС 0742, 5995);

• Салоны красоты, барбершопы, spa (МСС 7230, 7297, 7298);

• Фастфуд (МСС 5814, 3990, 3991);

• 10% в «МКБ Travel» (как раз на уровне наценки сервиса);

• 1% на всё (оплата покупок, которые не входят в выбранные категории с повышенным начислением и исключения).

• У обладателей пенсионной карты «Мудрость» в качестве любимой доступна для выбора категория «Аптеки и Оптики» (МСС 5122, 5912, 5292, 5295, 8043, 3991), на Премиальном пакете — категория «Кафе и рестораны» (МСС 5811, 5812, 5813, 3990, 3991).

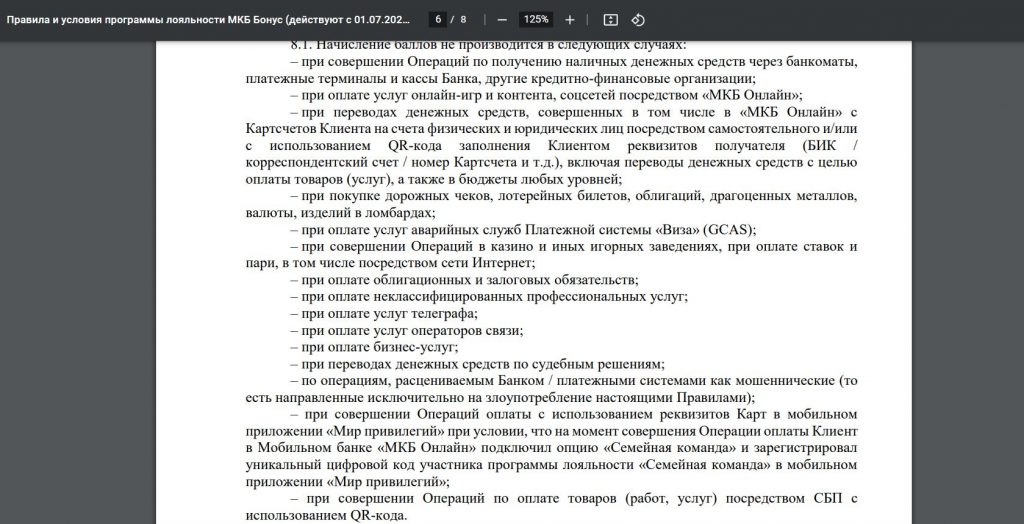

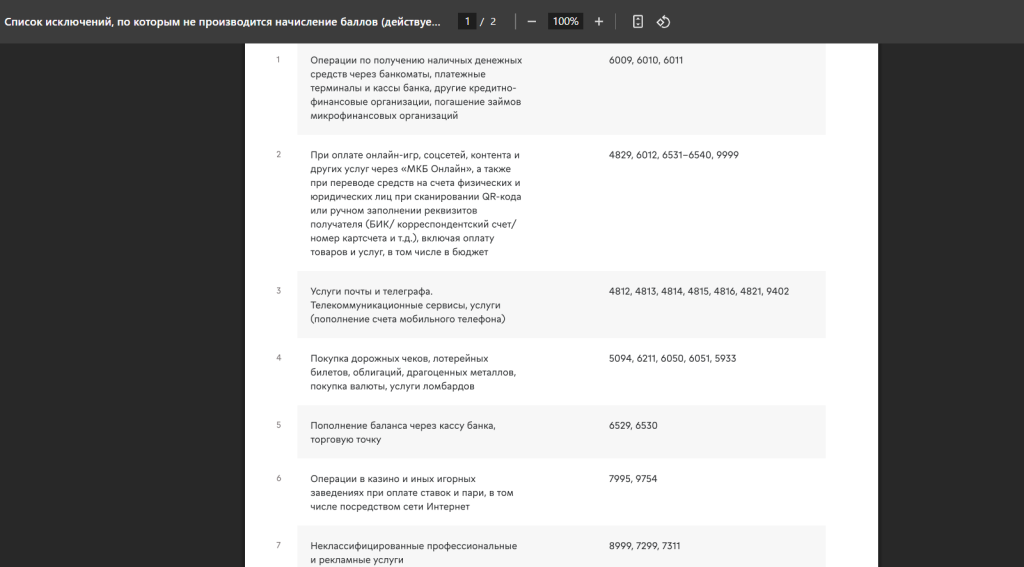

Без кэшбэка: МСС 4722, 4812-4816, 4821, 4829, 4900, 5094, 5933, 5960, 6009-6012, 6050, 6051, 6211, 6300, 6529-6540, 7276, 7299, 7311, 7321, 7372, 7399, 7995, 8651, 8999, 9311, 9400, 9402, 9754, 9999.

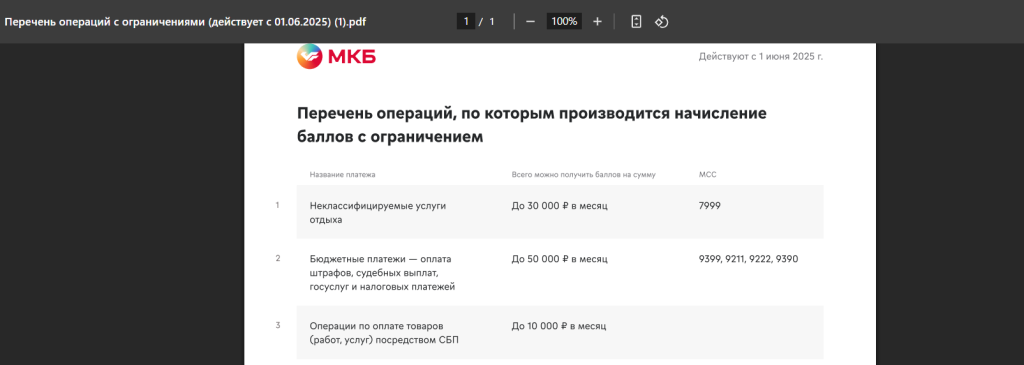

Также есть список операций, по которым лимит кэшбэка совсем небольшой:

– MCC 7999 (услуги отдыха) — до 30 000 руб./мес.;

– Платежи в бюджет (штрафы, судебные выплаты, госуслуги, налоги, MCC 9211, 9222, 9390, 9399) — до 50 000 руб./мес.;

– Операции по оплате посредством СБП, с использованием QR-кода/кнопки/ссылки — до 10 000 руб./мес.;

UPD: 12.02.2023

С 01.01.2023 «МКБ» стал начислять кэшбэк в 1% и за покупки по СБП (через Систему быстрых платежей), лимит бонусных операций, правда, небольшой, всего 10 000 руб./мес.

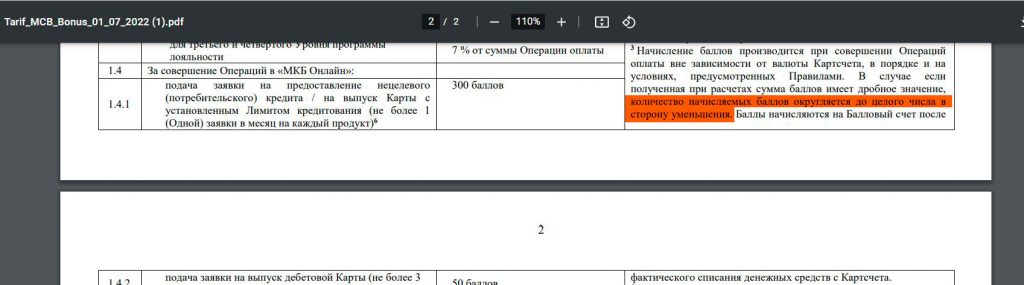

При начислении вознаграждения есть невыгодное для клиента округление кэшбэка до целого числа в меньшую сторону.

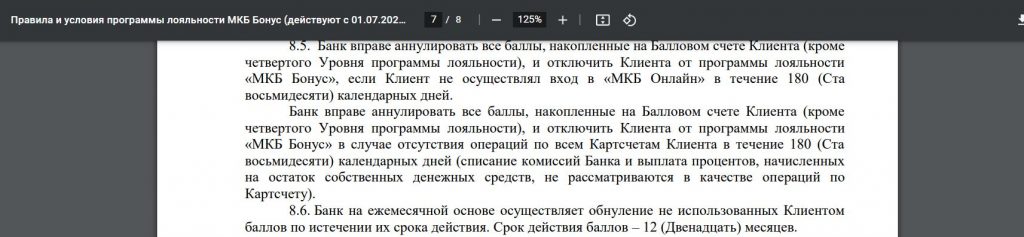

Срок жизни бонусов — 12 месяцев. Банк может аннулировать бонусы, если в течение 180 дней не было операций по картам или же клиент не входил в интернет-банк или мобильное приложение в течение этого срока:

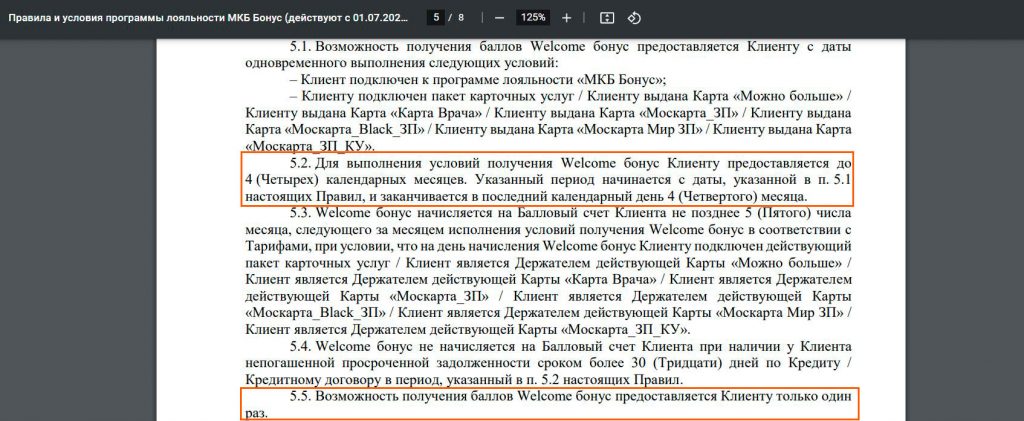

Новичкам положены 300 баллов за подключение + если в первые 4 месяца потратить от 100 000 руб. (учитываются покупки от 300 руб. не из списка исключений), то положен еще Welcome-бонус в 2000 баллов (он входит в общий месячный лимит в 3000 баллов).

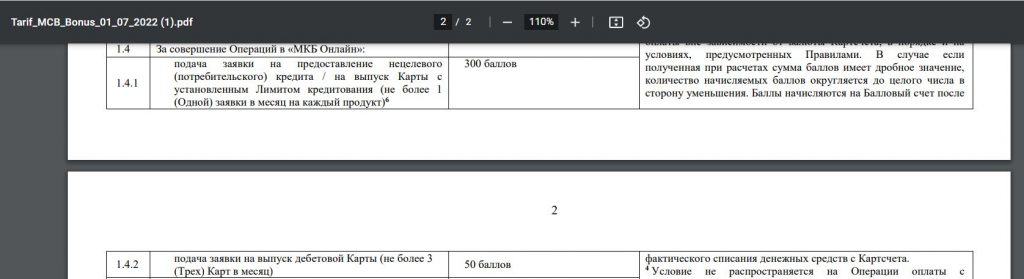

За подачу заявки на кредитку и кредит через «МКБ-Онлайн» с последующим их получением положено 300 баллов. За заявку на получение дебетовой карты — 50 баллов:

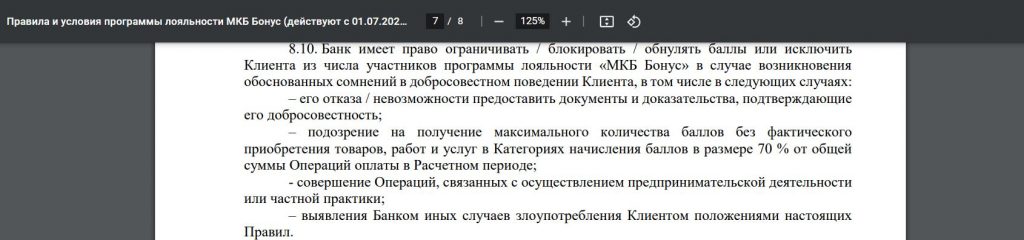

«МКБ» оставил за собой право не начислять баллы, если сумма покупок в повышенных категориях составляет более 70% от общего оборота и при этом покупки не имеют явного экономического смысла. Что конкретно тут «МКБ» имел в виду — непонятно, но отзывов о подобных санкциях со стороны банка я пока не встречал.

В личном кабинете «МКБ» также можно найти предложения от партнеров с повышенным кэшбэком:

UPD: 10.07.2022

Как написано выше, по кредитной карте «Можно больше» от «МКБ» можно выбрать 3 категории с 5% кэшбэка, карта относится ко второму уровню в программе лояльности «МКБ Бонус».

Если при этом у клиента есть «Москарта Black» (т.е. есть пакет «Премиальный», относящийся к третьему уровню), то и у кредитки «Можно больше» можно будет выбрать уже 4 категории с кэшбэком 7%. При этом пропадет верхний лимит в 15 000 руб. для разовой покупки в неповышенных категориях для начисления кэшбэка. А месячный лимит кэшбэка увеличится до 20 000 баллов в месяц.

Если у клиента есть карта «Мудрость» или «Золотая МИР», то кэшбэк на покупки до 300 руб. начнет начисляться за покупки по всем картам клиента.

В общем, в самом шоколаде у «МКБ» «премиальные» пенсионеры с «Мудростью» и кредиткой «Можно больше» :)

5 Кэшбэк от НСПК МИР.

С недавних пор кредитка «Можно больше» от «МКБ» стала выпускаться в том числе и с платежной системой МИР, а значит, можно рассчитывать еще и на дополнительный кэшбэк от НСПК МИР (нужно предварительно зарегистрироваться на сайте privetmir.ru, иногда там бывают довольно интересные предложения):

Самые выгодные акции от платежных систем я собираю в этой статье.

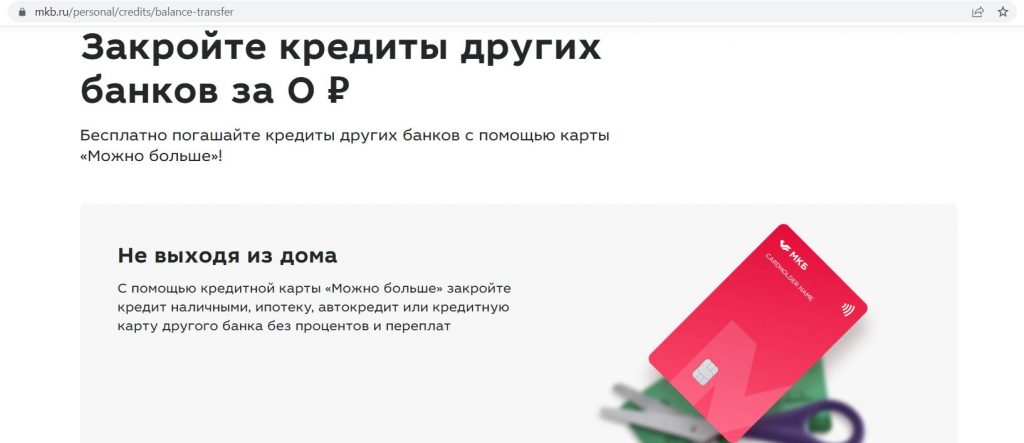

6 Возможность рефинансирования кредиток и кредитов других банков.

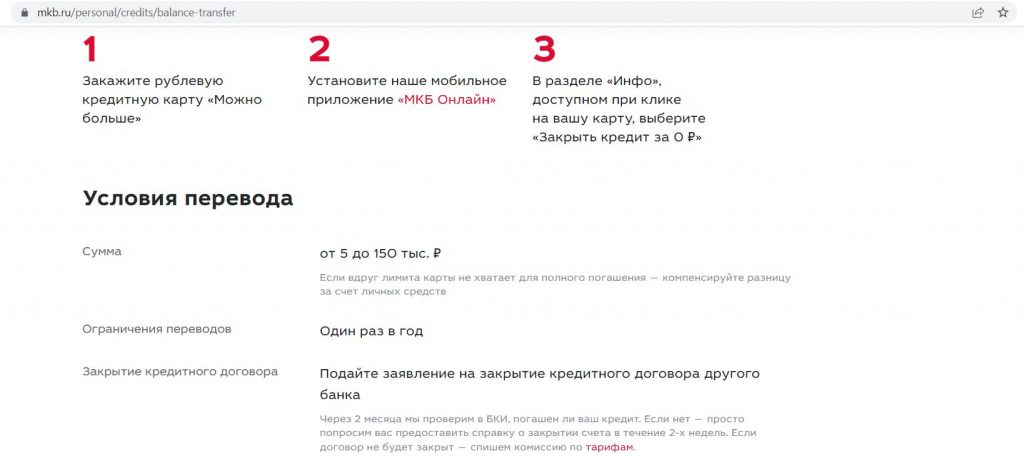

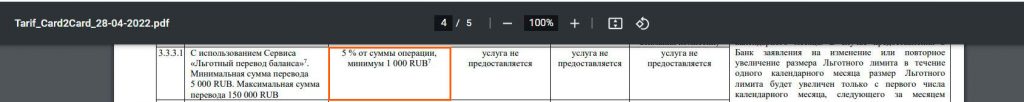

С карты «Можно больше» от «МКБ» раз в год можно бесплатно погасить кредит или кредитку в другом банке благодаря услуге «Льготный перевод баланса» (этот перевод совершается в мобильном приложении из специального раздела «Инфо» – «Закрыть кредит за 0»). Максимальная сумма – 150 000 руб.:

Рефинансируемую кредитку или кредит нужно будет закрыть, через 2 месяца «МКБ» проверит данный факт путем запроса в БКИ. Если данные в БКИ не успеют обновиться к этому времени, то в течение 2-х недель можно будет предоставить справку о закрытии кредита в другом банке. Если этого не сделать, «МКБ» спишет комиссию за рефинансирование – 5%, минимум 1000 руб.:

7 Карту удобно пополнять.

Карты «Московского кредитного банка» умеют пополняться с карт сторонних банков через собственные сервисы на сайте, в мобильном приложении и в интернет-банке. Важно только убедиться, что эмитент карты-донора не взимает комиссию за подобные операции (подробнее об этом читайте в статье «Card2Card: Как переводить деньги с карты на карту бесплатно»).

Лимит одного перевода 150 000 руб., дневной — 500 000 руб., месячный — 2 000 000 руб.

При стягивании с других карт денежные средства сразу становятся доступными для покупок, задолженность гасится практически сразу.

Еще карту можно пополнить в устройствах «МКБ», а также межбанком и через СБП (комиссии за входящий межбанк и СБП у «МКБ» нет).

8 Виден МСС-код операции.

В мобильном банке «МКБ» виден МСС-код совершенной операции, так что теперь можно сразу узнать, попала покупка в категорию с повышенным кэшбэком или нет, и не является ли, случайно, операция нельготной.

Если хочется увидеть МСС неуспешных операций (чтобы узнать МСС-код до покупки), нужно оформлять Tinkoff Black, там эта информация видна.

Если заказать карту Black от «Т-Банка» по этой ссылке и успеть потратить за месяц от 3000 руб., то банк подарит 1000 руб. Акция актуальна для клиентов, у которых минимум год не было дебетовых карт банка.

9 Выгодные акции.

«МКБ», в отличие от многих других банков, часто проводит акции не только для новых клиентов, но и для действующих. За актуальными предложениями банка удобно следить на этой странице.

10 Поддержка Mir Pay и Samsung Pay.

«МКБ» поддерживает передовые технологии оплаты смартфоном MIR PAY (поддерживается только на смартфонах с Android, «Можно больше» как раз сейчас выпускается платежной системы МИР) и Samsung Pay (работает на смартфонах Samsung).

11 Можно настроить лимиты.

В мобильном приложении «МКБ» можно настроить различные индивидуальные лимиты по карте: на снятие наличных, на покупки, на операции в интернете, общий расходный лимит.

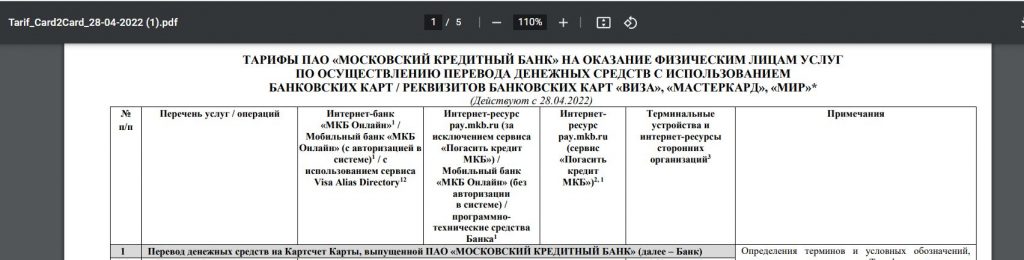

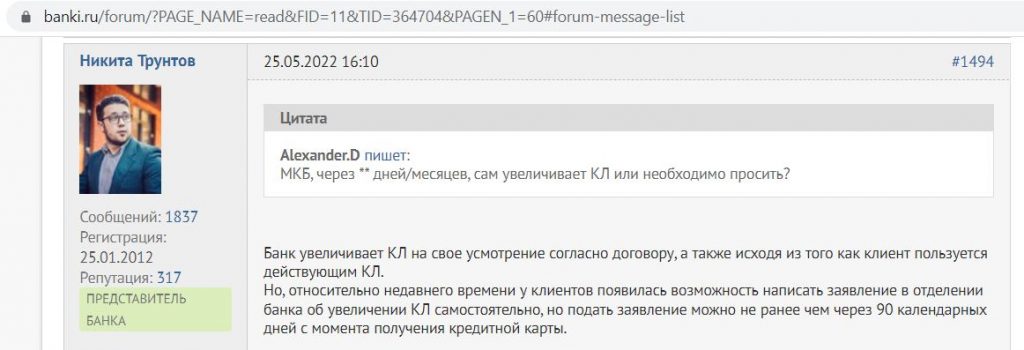

12 Можно попросить увеличить кредитный лимит.

С недавних пор в «МКБ» можно написать заявление с просьбой увеличить кредитный лимит:

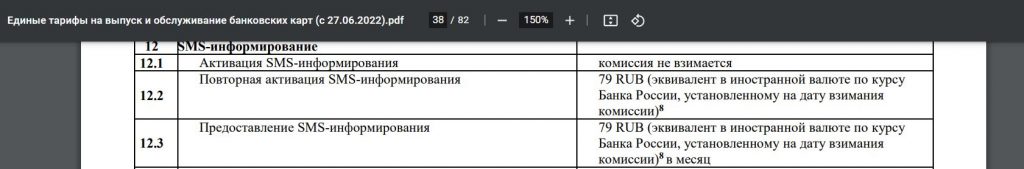

13 Платное смс-информирование.

СМС-информирование у карты «Можно больше» платное, стоит 79 руб./мес. Услуга легко отключается в мобильном приложении, пароли 3D-Secure для покупок в интернете все равно будут приходить.

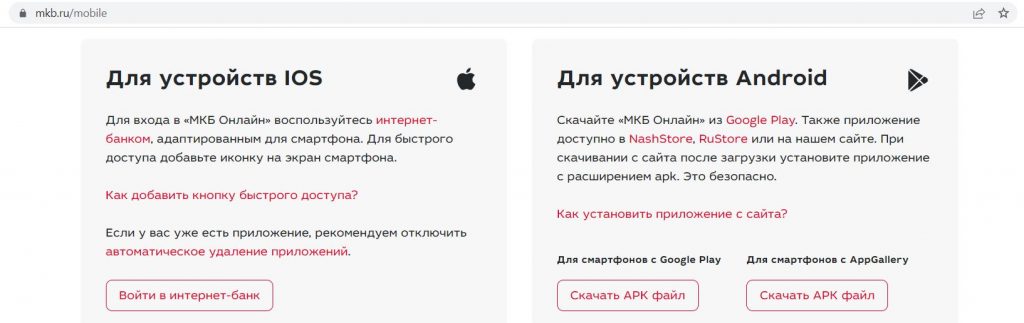

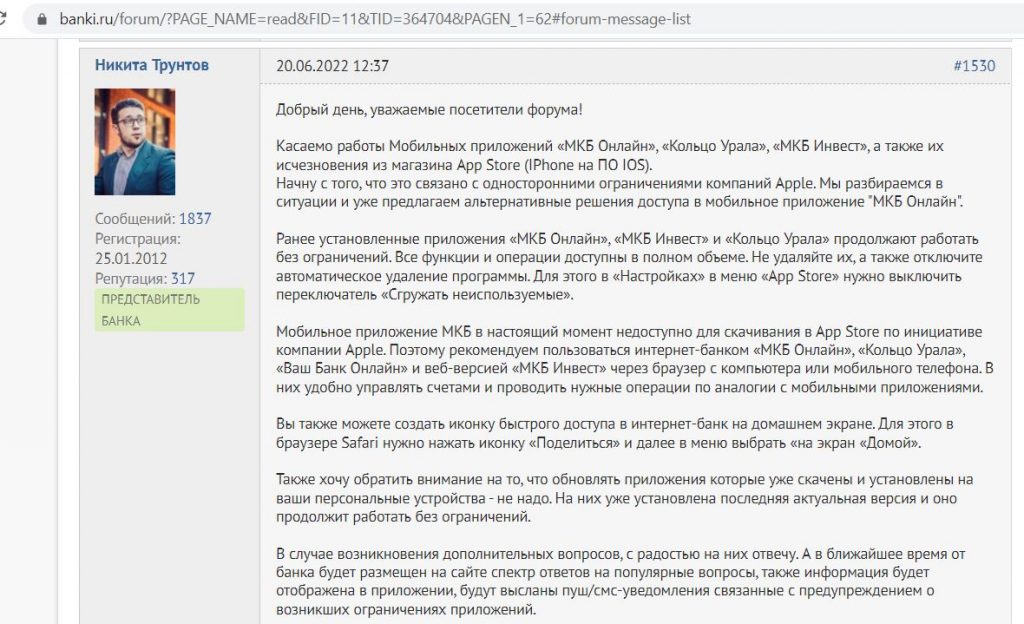

14 Нет мобильного приложения в App Store.

«МКБ» попал под санкции, и его мобильное приложение для айфонов пропало из App Store, в качестве альтернативы банк предлагает пользоваться интернет-банком, адаптированным для смартфонов:

Мобильное приложение для Android пока еще доступно в Google Play.

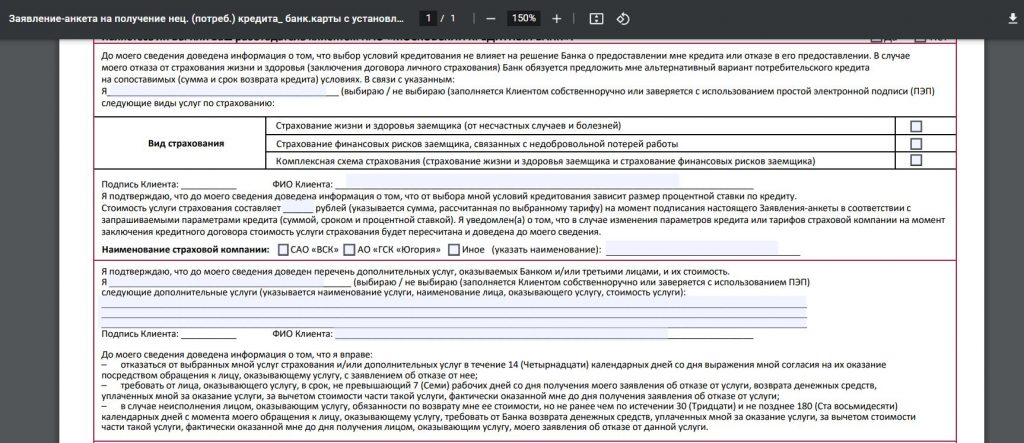

15 Навязывания страховок.

При подаче заявки на карту нужно быть бдительным, чтобы случайно не согласиться на различные страховки:

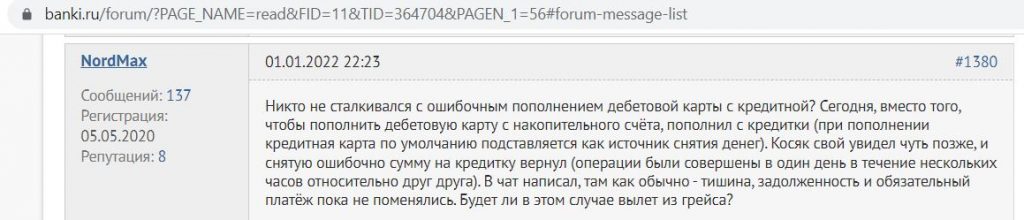

16 Кредитка может подставляться по умолчанию при переводах.

В сети можно встретить отзывы клиентов, у которых при попытке осуществить перевод в качестве источника по умолчанию подставлялась именно кредитная карта, а не дебетовка или накопительный счет. Так что по невнимательности можно лишиться грейс-периода на все покупки и попасть на комиссию:

17 Карту нельзя закрыть дистанционно.

Пока кредитные карты «МКБ» можно закрыть только при личном присутствии в отделении банка:

Вывод

Вывод

Сочетание длинного грейс-периода и кэшбэка у карты «Можно больше» от «МКБ» позволяет получить двойной доход: от размещения собственных средств на каком-нибудь накопительном счете или вкладе, пока идет длинный льготный период, и непосредственно от возврата части стоимости покупок в виде кэшбэка. Карта входит в мой список лучших кредитных карт 2024 года.

Карты, выдаваемые с 16.05.2024 стали полностью бесплатными. К тому же, если заказать карту по этой ссылке, то после активации карты начислят приветственные 1000 баллов (эквивалентны 1000 руб.).

Весомым плюсом бонусной программы является довольно короткий список исключений.

Снимать наличные и делать переводы с кредитки «Можно больше» за счет кредитного лимита хоть и можно без комиссии (до 50% от лимита), однако это будут нельготные операции со всеми вытекающими последствиями.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

А какие выгодные предложения для действующих клиентов делал МКБ? У меня только на ум приходит акция “В метро за 1 рубль”. Вот, собственно, и все. А новым тебе и кэшбек в супермаркетах, и кэшбек на АЗС. Причем, реально очень заманчивые предложения.

У меня сложилось впечатление, что постоянным клиентом МКБ быть совсем не нужно: взял карту по акции, выжал из нее все и закрыл. И далее ждать новых плюшек.))

На 8 марта и всякие 23 февраля регулярно кэшбэк дают в соответствующих категориях, перед новым годом еще.

Еще дачникам иногда подгоны бывают :)

Не дождался вашей статьи и получил пару недель назад. С чем я столкнулся- карту ПС Мир мне не дали, только МК. Реально проверяют через БКИ, мне звонил сотрудник и “собеседовал” в т. ч. по моим имеющимся кредиткам. При заполнении анкеты надо указать номер телефона другого контактного лица и номер прозванивают.

У них МИР прям совсем недавно появилась, неделька, может, только прошла.

Мобильную связь можно бонусами компенсировать?

Имеете ввиду, что после перевода баланса с «Тинькофф платинум» на «Можно больше» можно снять этот баланс как собственные деньги, а не кредитные, да ещё и без комиссии?)

Именно так :)

А Welcome-бонус в 2000 баллов положен клиентам с уже действующими дебетовками?

Welcome бонус дают при первичном подключении к бонусной программе МКБ Бонус, так что если уже есть дебетовки, то они ведь, скорее всего, уже подключены к МКБ бонусу.

только я собрался открыть её по ссылке Дмитрия, дочитал до момента что азс с супермаркеты по 0,5балла и передумал.

А хотели и были готовы открыть ради 1%?

да. А какие ещё варианты. Больше 1% на азс и магазины нигде не нашел

Плохо искали! Есть Открытие 5% по акции, Аурум от Барс Банк- 10% на все по акции., Главная от Реника-3% на все по акции, кредитка от АТБ- 5% на все по акции, Мтс Карта-3% онлайн на все по акции. Союз-Ингосстрах-5% на АЗС, 6% на суперы по акции.

спасибо за подсказки, но по всему списку я прошелся и ранее и где то уже нет таких акций, где то нет отделений в моем городе. По сути один вариант остался это Открытие Лукойл для АЗС, но без магазинов.

Здравствуйте! Не затруднит подсказать, деньги зачисленные в рамках обязательного платежа лучше не тратить, если льготный период ещё не закончен?

Вполне можно тратить, единственное, для надежности, лучше им дать переночевать на карте.

«Закройте кредит за 0» – обязательно переводить на карту, которую закрываешь или можно на другую кредитную карту в том же банке?

И еще – на сайте банка нет условия что КЛ закрываемой карты должен равняться сумме перевода. Если перевести 150, а закрыть карту на 120, репрессируют?

Отзывов об этой услуге не так много, но, думаю, нужно переводить именно на ту кредитку, которую планируется закрыть и не больше суммы ее кредитного лимита.

Дмитрий, получили ли вы ответ на своей вопрос? Тоже интересно)

Дмитрий и опытные пользователи, пополнение ФУ входит в оборот 120к для бесплатного обслуживания кредитки МКБ 123 ?

Исходя из правил не должны, тк операции по картсчету (кроме оплата услуг из ЛК) не учитываются, оплаты по СБП не учитываются

Спасибо! Да, не учитывается, проверено на практике.

Для кого важен кэшбэк по коду 4816 — есть ограничение в 100 баллов в месяц.

Добрый день, оформляю кредитку МКБ Можно больше. Начал заполнять по рефералке, но что-то поломалось, страница не загрузилась и данные в заявку довносил уже через службу поддержки по телефону. По телефону спросил есть ли предварительное решение, мне сказали что пока ничего нет, ответа ждите от банка в смс в течение 2 дней. Вопрос: насколько это нормально или это отказ? Сейчас при оформлении заявки уже на дебетовку на сайте вылетает ошибка. Очень странно.

У МКБ в выходные частенько бывают ошибки при заявках на продукты.

Не обязательно это отказ, просто нужно немного подождать.

Оплатил ЖКХ с интернет банка. В льготный период она вошла, но кэшбек на нее не начислили. Видимо что-то поменяли.