Обновлено 24.04.2024.

Статья про «Мультикарту» от «ВТБ» была написана более 3-х лет назад, и из-за многочисленных апдейтов ее стало просто невозможно читать. Условия менялись довольно часто и весьма существенно.

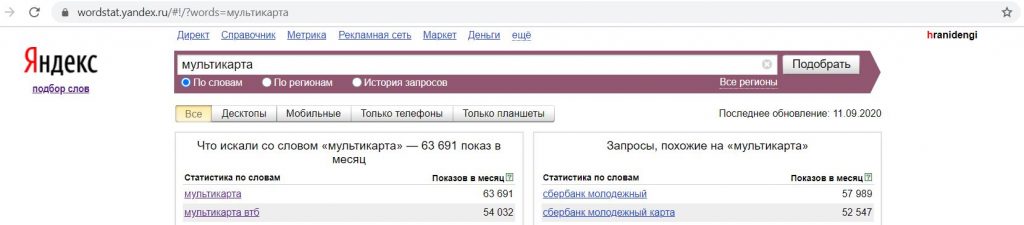

«ВТБ» — крупный банк и интерес к его продуктам будет всегда, какие бы условия не предлагались. К примеру, только за прошлый месяц «Мультикартой» интересовались более 63 тыс. человек:

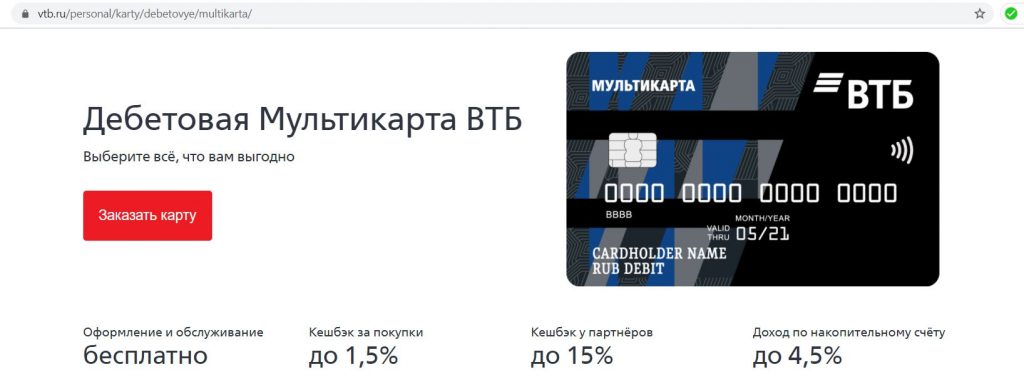

Поэтому вполне разумно написать новую статью, чтобы все достоинства и недостатки «Мультикарты» были как на ладони. Итак, вот как выглядит ее реклама на сайте банка:

О премиальной «Мультикарте» тоже не забудем :)

UPD: 11.04.2023

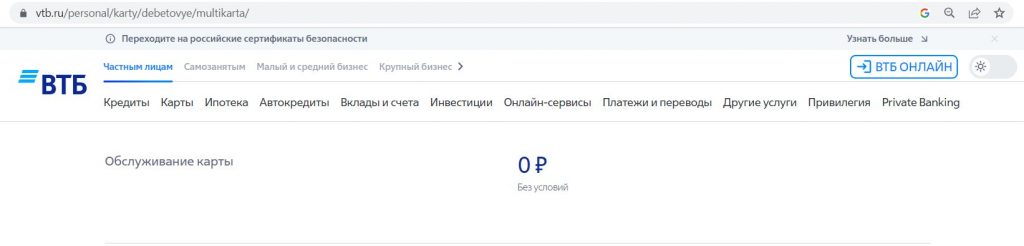

В апреле 2023 «Мультикарта» от «ВТБ» потеряла свое благородное название и стала называться просто «Дебетовая карта ВТБ», в остальном условия не изменились:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Мультикарта ВТБ. Достоинства

Мультикарта ВТБ. Достоинства

1 Бесплатный выпуск и обслуживание.

Выпуск и обслуживание дебетовой карты «ВТБ» бесплатны без условий. Чтобы сэкономить время, заявку на карту можно оставить онлайн:

Если заказать бесплатную дебетовую карту «ВТБ» по этой ссылке по акции «Приведи друга» и в первые 30 дней потратить от 5000 руб. (кроме списка исключений), то банк подарит 1000 руб. Акция актуальна для клиентов, у которых минимум год не было Мастер-счёта в «ВТБ».

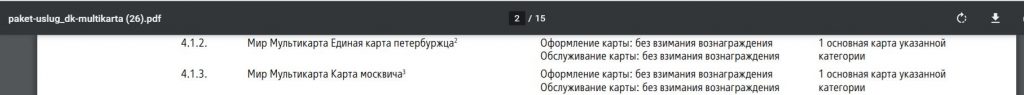

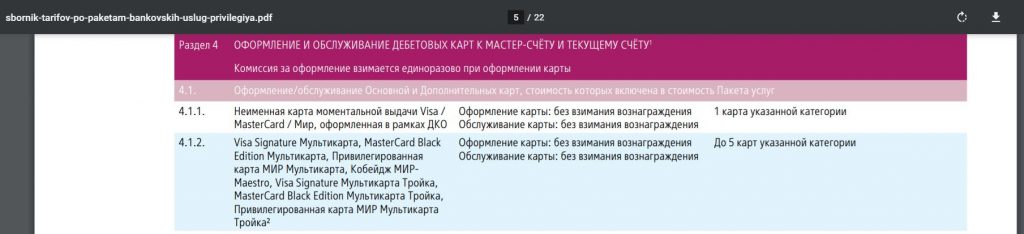

В рамках пакета можно бесплатно выпустить до 3 цифровых карт и до 5 пластиковых карт различных платежных систем (Visa, MasterCard, МИР, кобейдж МИР-Maestro, карты с транспортным приложением «Тройка»), в том числе и в валюте. Карты могут быть как неименными, так и именными:

В Москве и Санкт-Петербурге можно еще оформить карту москвича и петербуржца (на ней можно разместить сертифицированную электронную подпись)

Если вдруг указанного количества карт будет недостаточно, то за каждую последующую придется разово заплатить по 500 руб.

Любители природы могут за 99 руб. выпустить «ЭКО Мультикарту» из биоразлагаемого пластика.

Перевыпуск карт осуществляется без комиссии (кроме экокарты), независимо от причины.

Работоспособность карты лучше сразу проверить путем запроса баланса в родном банкомате, там же, при необходимости, можно бесплатно сменить ПИН-код:

UPD: 07.04.2022

На данный момент оформление карт платежных систем Visa и MasterCard недоступно (ранее полученные карты продолжают работать на территории РФ). Так что всем сейчас выдают «Мультикарты» платежной системы МИР.

2 Программа лояльности.

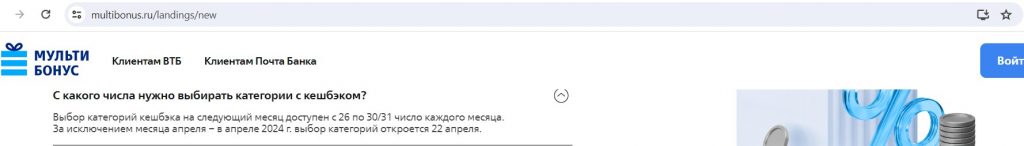

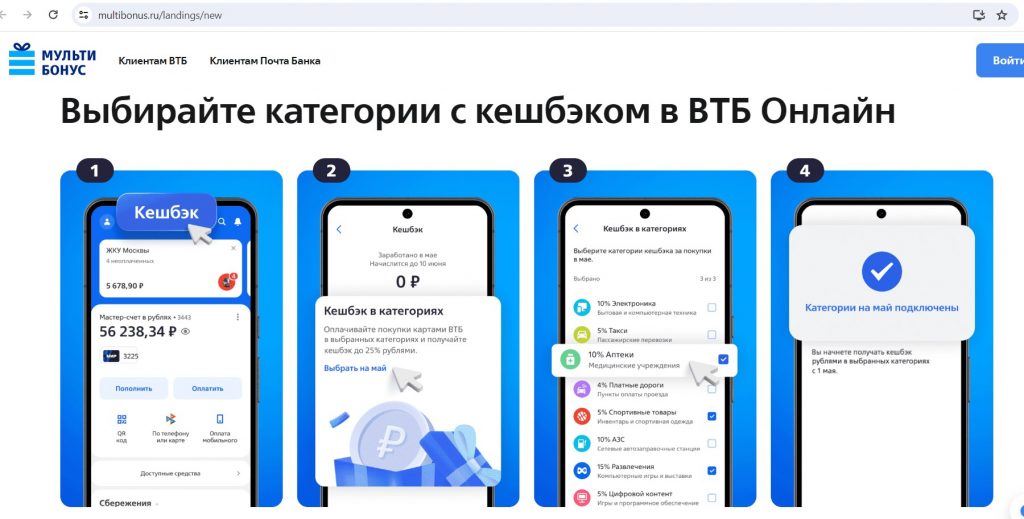

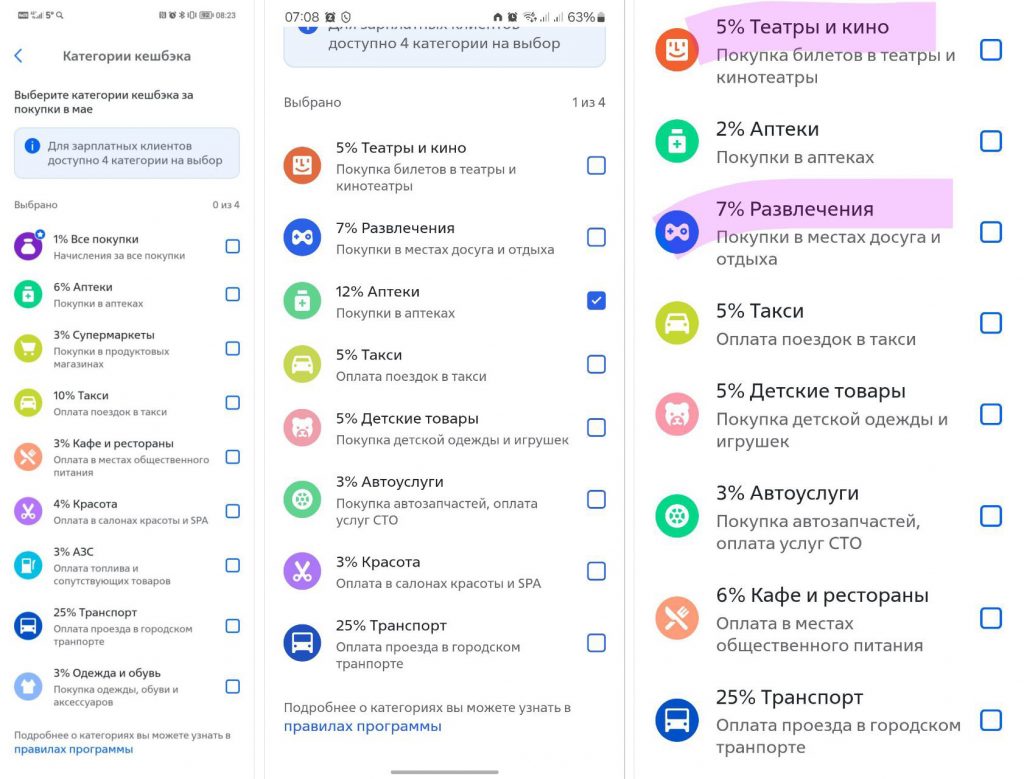

С 01.05.2024 «ВТБ» начисляет кэшбэк рублями (в том числе и по кредитной «Карте возможностей»). Теперь ежемесячно с 26 числа прошлого месяца нужно выбрать любимые категории на текущий месяц. Обновлённые условия бонусной программы можно посмотреть тут:

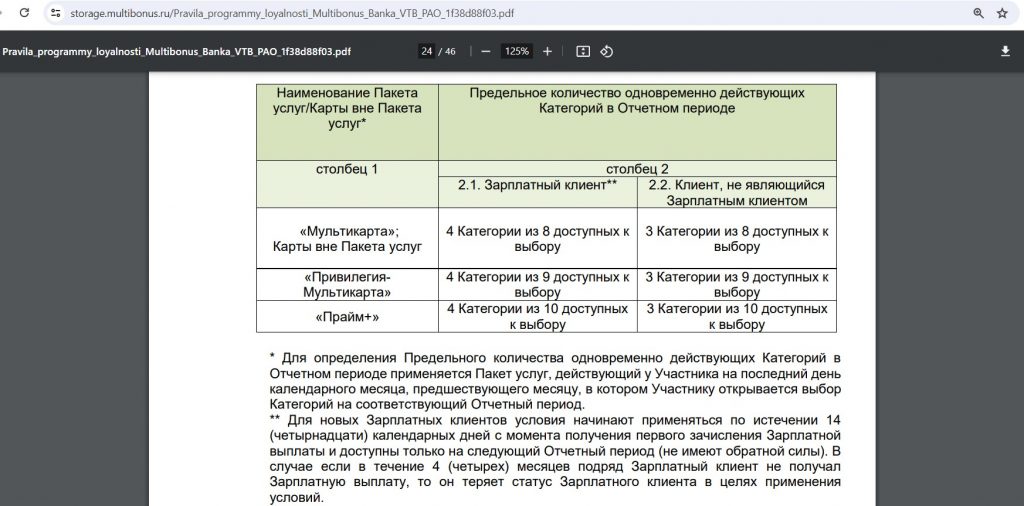

Пока категории не выбраны, кэшбэк начисляться не будет (на «Привилегии» будет начисляться 1% на все покупки).

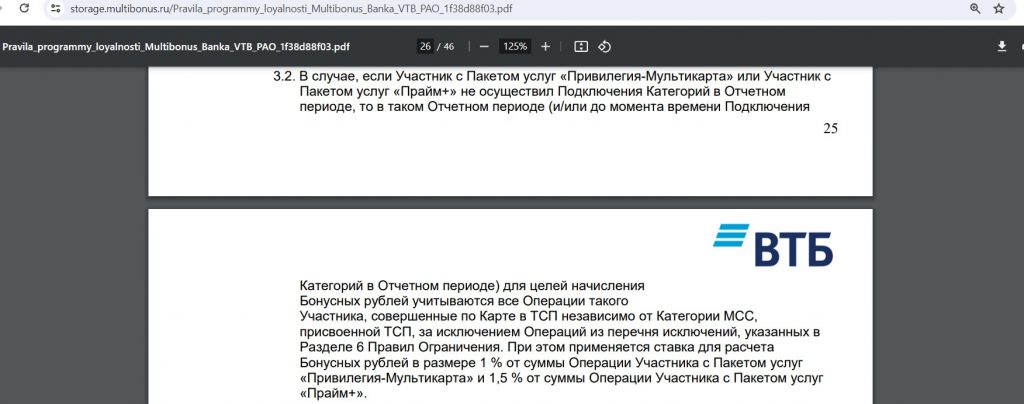

Обычным клиентам доступны для выбора 3 любимых категории из 8 предложенных (на «Привилегии» — 3 категории из 9 предложенных), зарплатным клиентам — 4 категории из 8 предложенных (зарплатным клиентам на «Привилегии» — 4 категории из 9 предложенных):

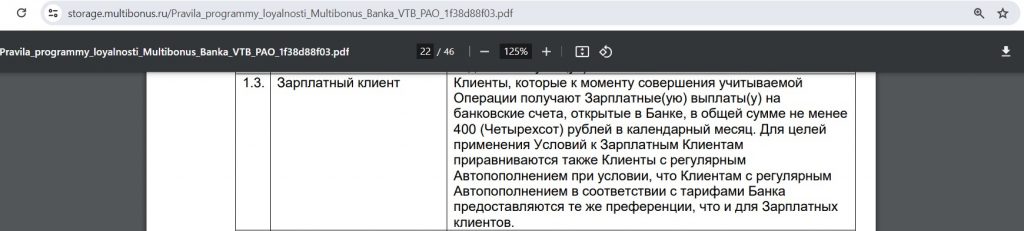

Стоит отметить, что в «ВТБ» можно стать зарплатным клиентом, настроив автопополнение со счёта в другом банке на сумму от 9000 руб./мес. с помощью интернет-банка «ВТБ Онлайн», подробнее об этом в 15 пункте этой статьи.

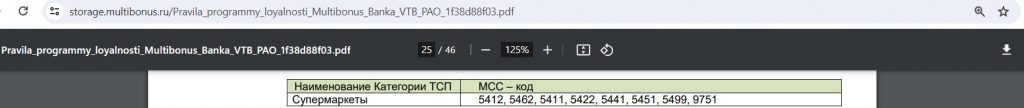

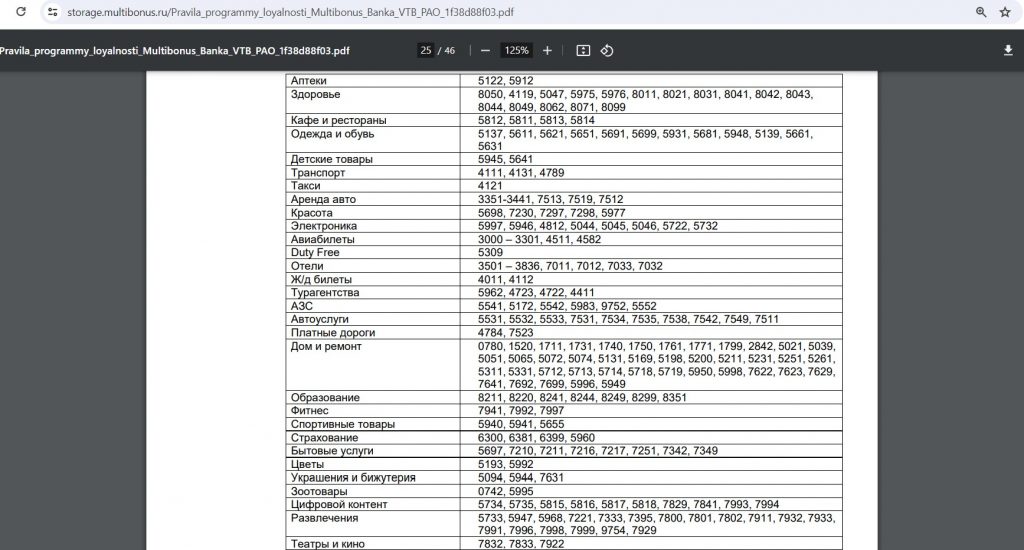

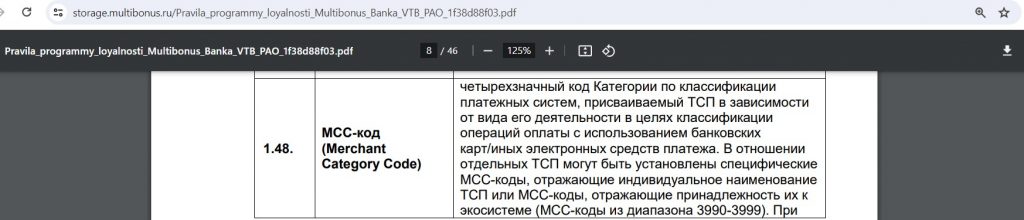

Общий список категорий, из которого банк формирует 8-9 категорий для выбора 3-4 любимых, выглядит следующим образом:

– Супермаркеты: МСС 5412, 5462, 5411, 5422, 5441, 5451, 5499, 9751;

– Аптеки: МСС 5122, 5912;

– Здоровье: МСС 8050, 4119, 5047, 5975, 5976, 8011, 8021, 8031, 8041, 8042, 8043, 8044, 8049, 8062, 8071, 8099;

– Кафе и рестораны: МСС 5812, 5811, 5813, 5814;

– Одежда и обувь: МСС 5137, 5611, 5621, 5651, 5691, 5699, 5931, 5681, 5948, 5139, 5661, 5631;

– Детские товары: МСС 5945, 5641;

– Транспорт: МСС 4111, 4131, 4789;

– Такси: МСС 4121;

– Аренда авто: МСС 3351-3441, 7513, 7519, 7512;

– Красота: МСС 5698, 7230, 7297, 7298, 5977;

– Электроника: МСС 5997, 5946, 4812, 5044, 5045, 5046, 5722, 5732;

– Авиабилеты: МСС 3000 – 3301, 4511, 4582;

– Duty Free: МСС 5309;

– Отели: 3501–3836, 7011, 7012, 7033, 7032;

– Ж/д билеты: МСС 4011, 4112;

– Турагентства: МСС 5962, 4723, 4722, 4411 АЗС 5541, 5172, 5542, 5983, 9752, 5552;

– Автоуслуги: МСС 5531, 5532, 5533, 7531, 7534, 7535, 7538, 7542, 7549, 7511;

– Платные дороги: МСС 4784, 7523;

– Дом и ремонт: МСС 0780, 1520, 1711, 1731, 1740, 1750, 1761, 1771, 1799, 2842, 5021, 5039, 5051, 5065, 5072, 5074, 5131, 5169, 5198, 5200, 5211, 5231, 5251, 5261, 5311, 5331, 5712, 5713, 5714, 5718, 5719, 5950, 5998, 7622, 7623, 7629, 7641, 7692, 7699, 5996, 5949;

– Образование: МСС 8211, 8220, 8241, 8244, 8249, 8299, 8351;

– Фитнес: МСС 7941, 7992, 7997;

– Спортивные товары: МСС 5940, 5941, 5655;

– Страхование: МСС 6300, 6381, 6399, 5960;

– Бытовые услуги: МСС 5697, 7210, 7211, 7216, 7217, 7251, 7342, 7349;

– Цветы: МСС 5193, 5992;

– Украшения и бижутерия: МСС 5094, 5944, 7631;

– Зоотовары: МСС 0742, 5995;

– Цифровой контент: МСС 5734, 5735, 5815, 5816, 5817, 5818, 7829, 7841, 7993, 7994;

– Развлечения: МСС 5733, 5947, 5968, 7221, 7333, 7395, 7800, 7801, 7802, 7911, 7932, 7933, 7991, 7996, 7998, 7999, 9754, 7929;

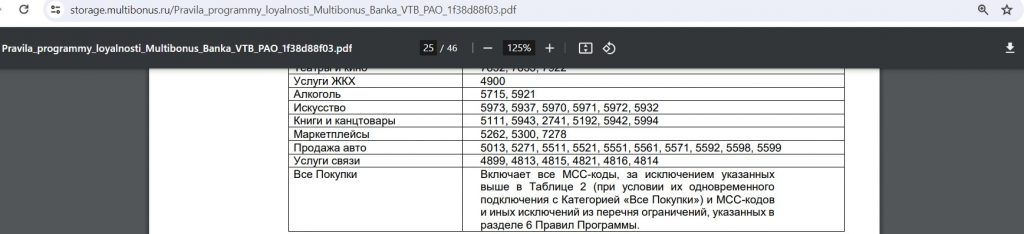

– Театры и кино: МСС 7832, 7833, 7922;

– Услуги ЖКХ: МСС 4900;

– Алкоголь: МСС 5715, 5921;

– Искусство: МСС 5973, 5937, 5970, 5971, 5972, 5932;

– Книги и канцтовары: МСС 5111, 5943, 2741, 5192, 5942, 5994;

– Маркетплейсы: МСС 5262, 5300, 7278;

– Продажа авто: МСС 5013, 5271, 5511, 5521, 5551, 5561, 5571, 5592, 5598, 5599;

– Услуги связи: МСС 4899, 4813, 4815, 4821, 4816, 4814;

– Все покупки, кроме списка исключений.

Покупки в экосистемах Яндекса (МСС 3991) и Сбера (МСС 3990) «ВТБ» относит к нужной категории в зависимости от конкретной покупки.

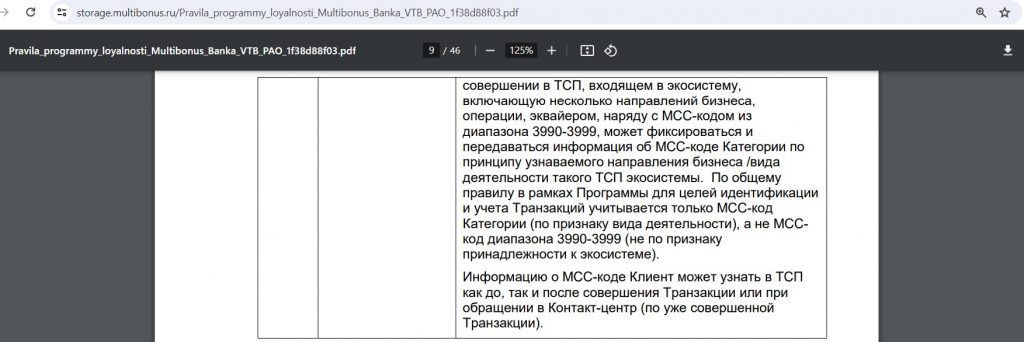

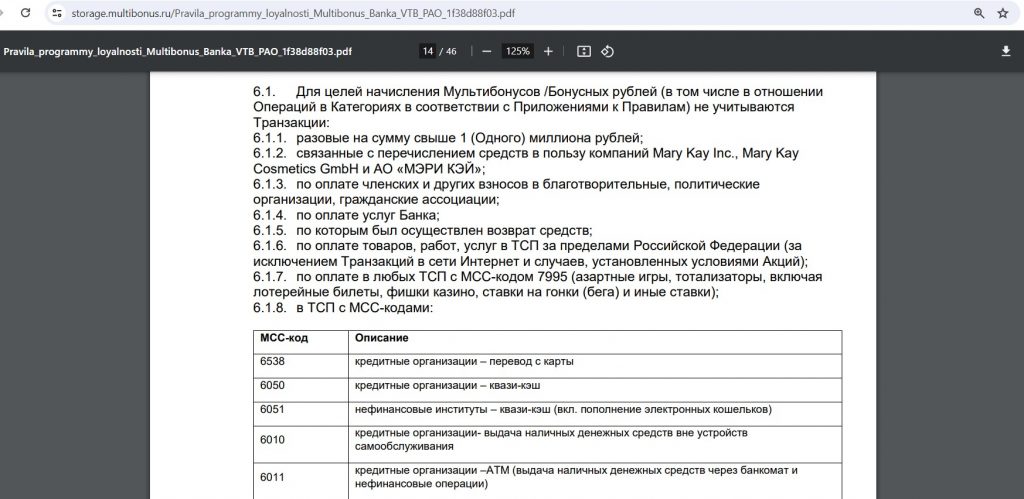

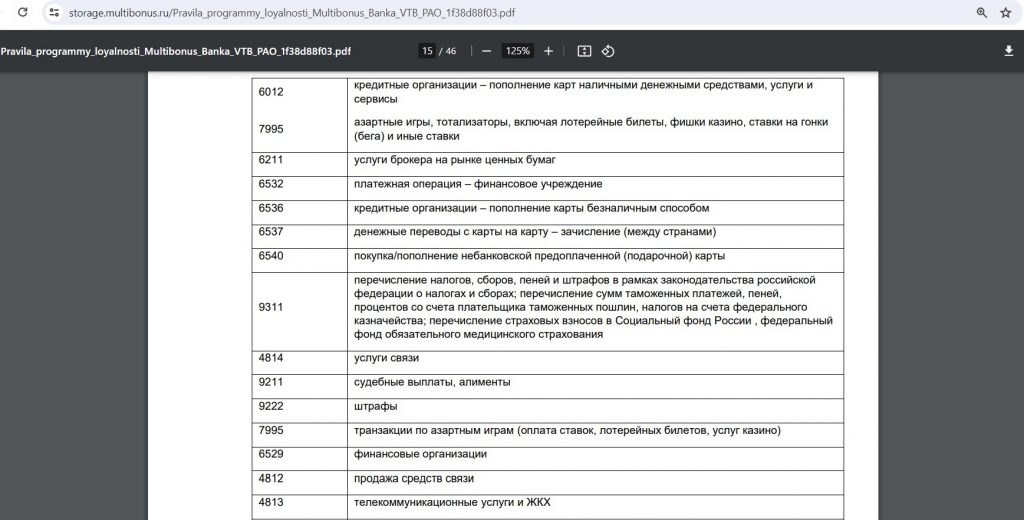

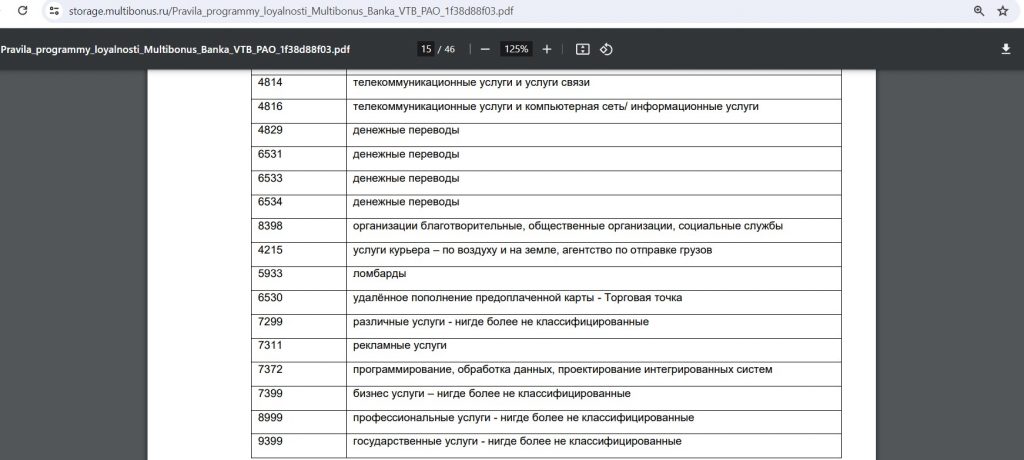

Список исключений для кэшбэка вполне стандартный (за покупки по QR-коду, за границей оффлайн, за платежи в сервисах банка вознаграждение также не положено):

Ставка кэшбэка, как и набор категорий, у всех разный и меняется каждый месяц. Вот несколько примеров:

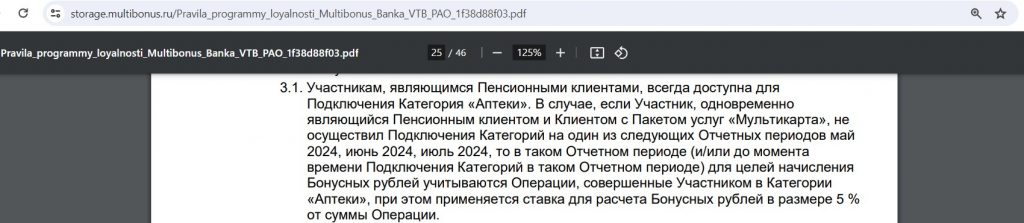

У тех, кто получает пенсию на карту «ВТБ», всегда для выбора в качестве повышенной будет доступна категория «Аптеки»:

Клиентам, у которых в банке на счетах хранится от 50 000 руб., «ВТБ» обещает предлагать специальные категории и ставки:

Выбранные на текущий месяц повышенные категории изменить нельзя:

При расчёте кэшбэка сумма покупки умножается на соответствующий коэффициент вознаграждения. Рассчитанный таким образом кэшбэк за весь день складывается и результат округляется до целого по правилам математического округления:

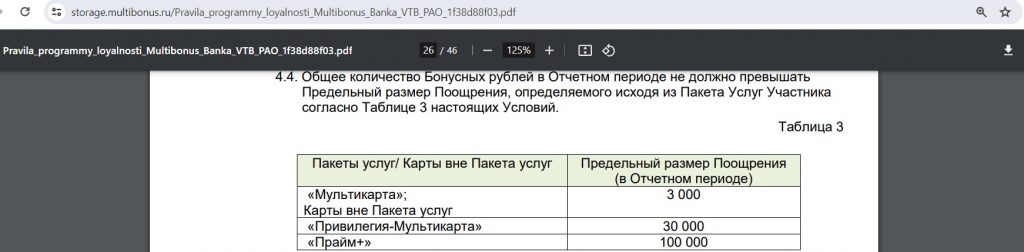

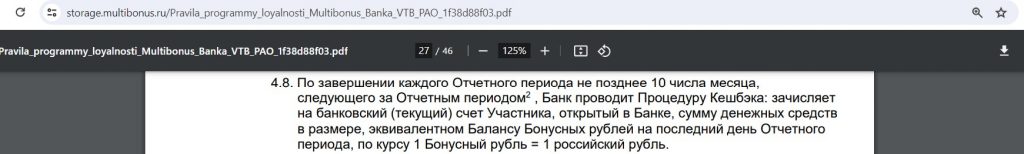

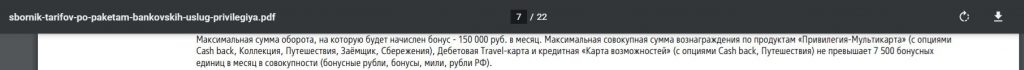

Месячный лимит кэшбэка — 3000 руб., на «Привилегии» — 30 000 руб., на пакете «Прайм» — 100 000 руб. Выплата рублями на карту не позднее 10 числа месяца, следующего за отчётным.

Помимо кэшбэка в категориях, по-прежнему будет предусмотрен повышенный кэшбэк за покупки у партнёров:

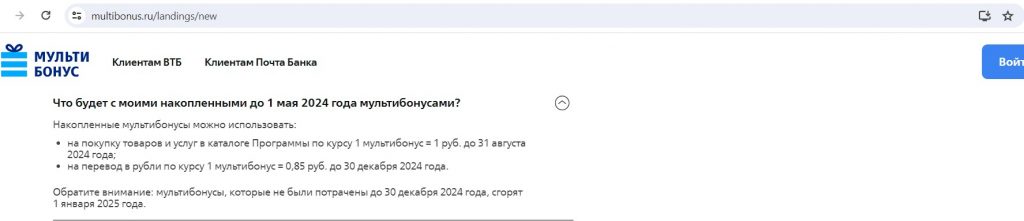

Мультибонусы от прошлой бонусной программы можно пристроить на бонусной витрине до 31.08.24 или обменять на деньги до 31.12.24 (по курсу 1 бонус = 0,85 руб.):

3 Бесплатное стягивание.

«Мультикарту» можно бесплатно пополнять с карт других банков через «ВТБ-Онлайн», т.е. карта умеет стягивать, важно только убедиться, что эмитент карты-донора не берет комиссию за подобные операции.

А вот с самой «Мультикарты» (теперь – «Дебетовой карты ВТБ») с 01.05.2023 бесплатно стягивать нельзя, т.к. будет предусмотрена комиссия за донорство в 1,25%, минимум 30 руб.

Еще карту можно бесплатно пополнить в собственных банкоматах, а также входящим межбанком.

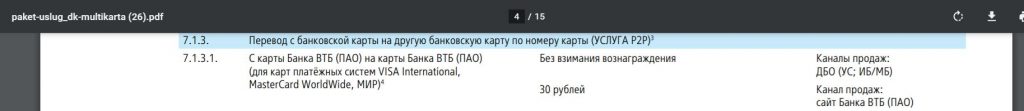

Бесплатного толкания (переводов по номеру карты в другие кредитные организации) у «Мультикарты» нет.

Единственное, через «ВТБ-Онлайн» по номеру карты можно без комиссии отправить деньги на карты «ВТБ» и банков группы «ВТБ» («Почта-Банка», банка «Возрождение», «СаровБизнесбанка», «Запсибкомбанка»).

А вот с самой «Мультикарты» («Дебетовой карты ВТБ») с 01.05.2023 бесплатно стягивать нельзя, т.к. будет предусмотрена комиссия за донорство в 1,25%, минимум 30 руб.

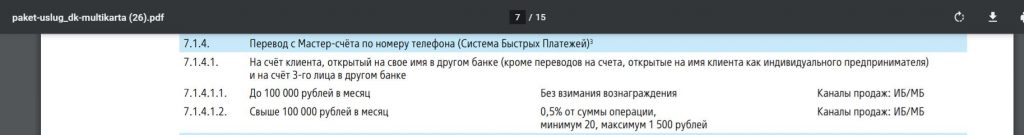

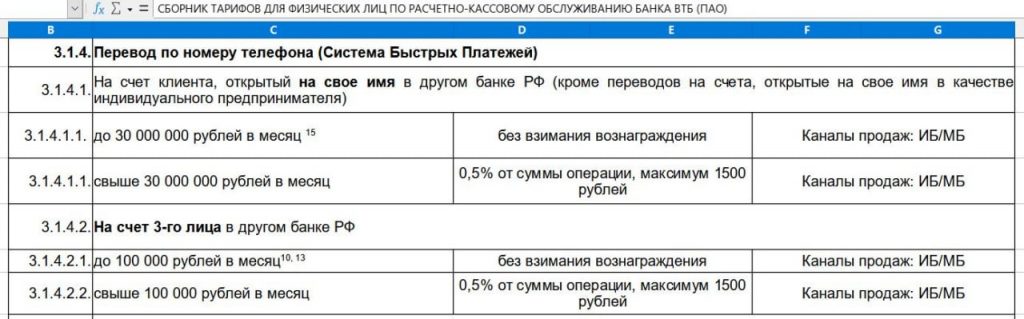

4 Участник Системы быстрых платежей.

«ВТБ» является участником Системы быстрых платежей, а значит, с «Мультикарты» можно бесплатно отправлять до 100 000 руб./мес. по номеру телефона в другие кредитные организации. За входящие переводы через СБП «ВТБ» также комиссию не возьмет:

Возможность отправки/получения переводов через СБП нужно подключить в «ВТБ-Онлайн».

UPD: 17.04.2024

С 01.05.2024 лимит на бесплатные переводы через Систему быстрых платежей на свои счета в других банках увеличится до 30 000 000 руб./мес.

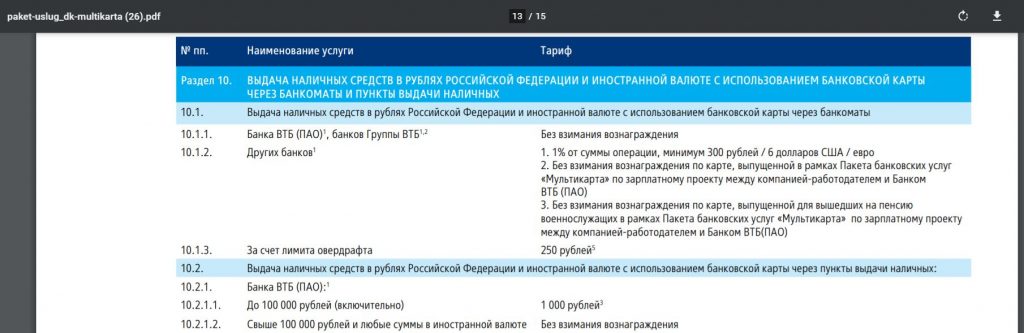

5 Большие лимиты на обналичку.

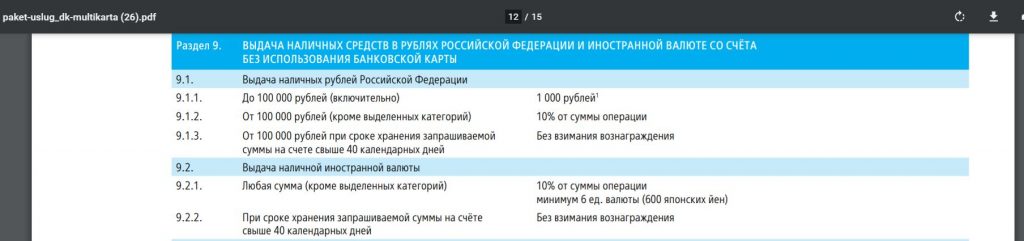

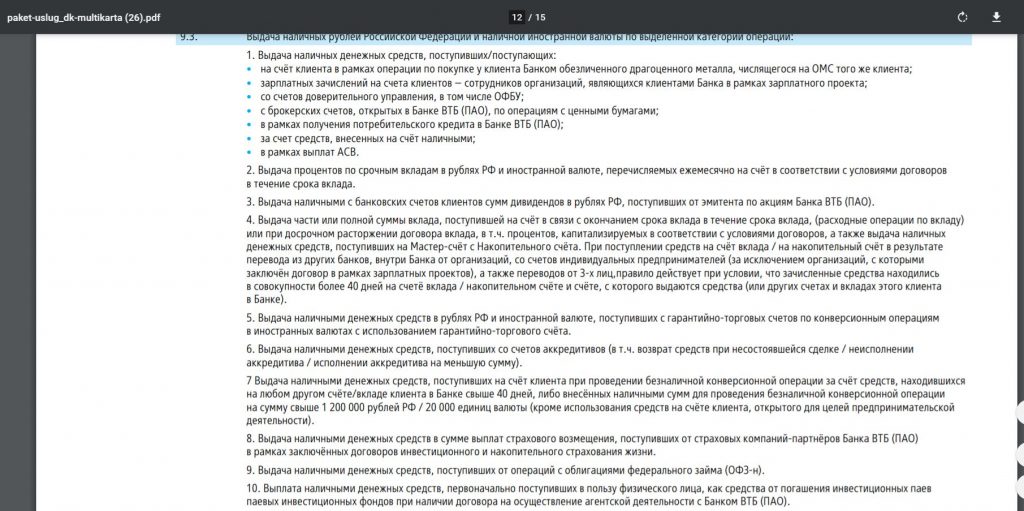

С «Мультикарты» можно снимать деньги без комиссии в банкоматах группы «ВТБ» («Банк ВТБ» (ПАО), ПАО «Почта Банк», ЗАО «Банк ВТБ» (Армения), ДО АО «Банк ВТБ» (Казахстан), ЗАО «Банк ВТБ» (Беларусь), АО «Банк ВТБ» (Грузия), ОАО «Банк ВТБ» (Азербайджан), Банк «Возрождение» (ПАО), ПАО «САРОВБИЗНЕСБАНК», ПАО «Запсибкомбанк»), дневной лимит — 350 000 руб., месячный — 2 000 000 руб.(или эквивалент в валюте). В ПВН банка «ВТБ» снятие наличных рублей бесплатно при сумме от 100 000 руб., снятие валюты бесплатно от любой суммы.

Бесплатная обналичка в сторонних банкоматах есть только у зарплатников.

Без использования карты для обналички потребуется отлежка в 40 дней, за исключением некоторых случаев (среди которых поступление с брокерского счета «ВТБ»):

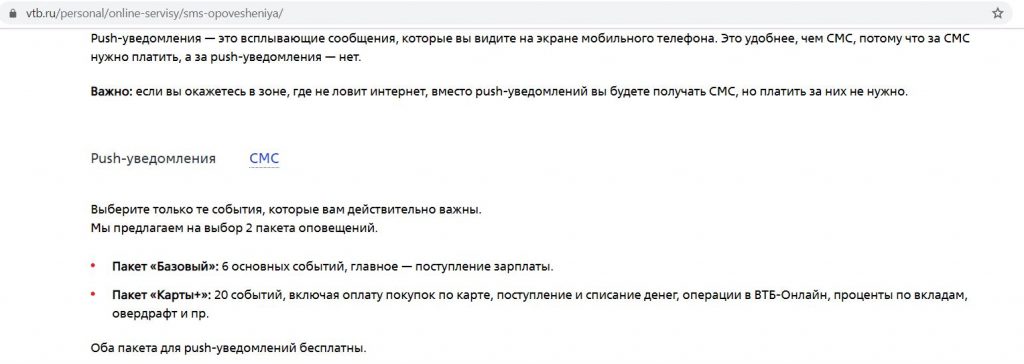

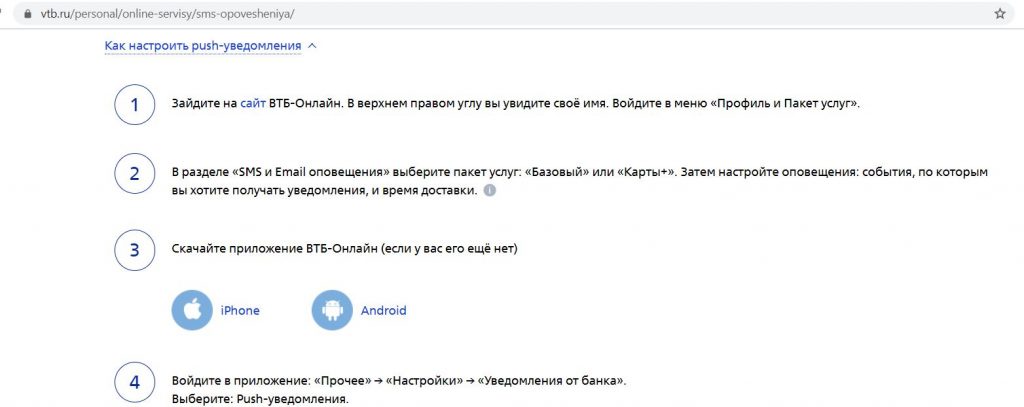

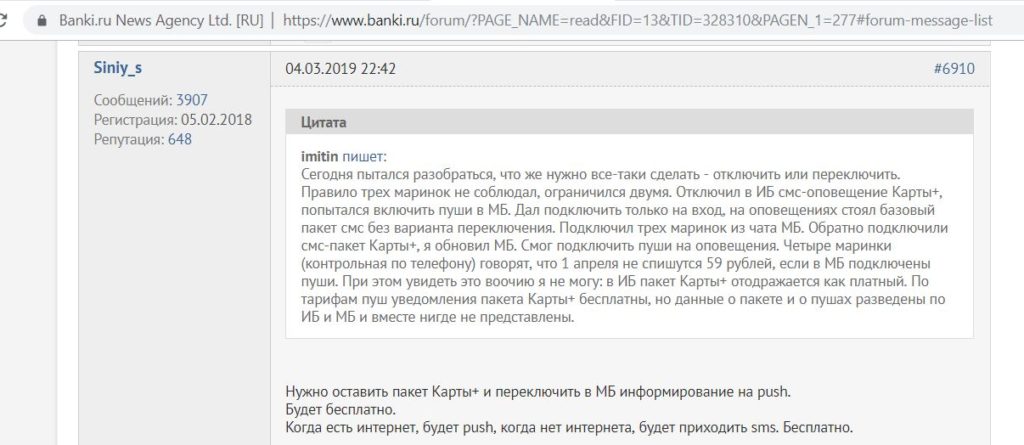

6 Бесплатные push-уведомления.

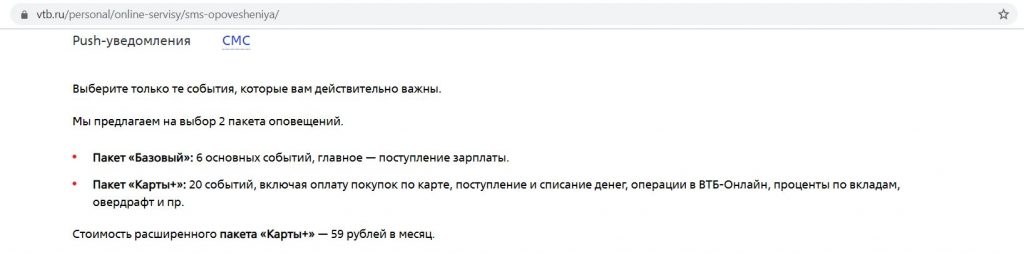

Пакет смс-информирования «Карта+», на котором приходят смс-оповещения о приходных и расходных операциях по карте, платный, стоит 59 руб./мес., однако вместо него можно подключить бесплатные push-уведомления.

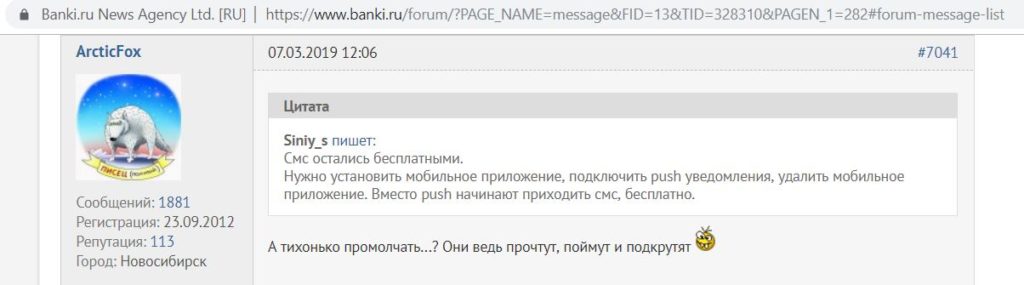

Небольшой лайфхак: если при подключенном пакете «Карта+» в мобильном приложении включить push-уведомления, а потом удалить мобильное приложение, то вместо push будут приходить бесплатные смс.

UPD: 17.10.2020

Push-уведомления по картам банка «ВТБ» стали платными (59 руб./мес.).

UPD: 05.09.2021

7 Возможность открытия накопительного счета.

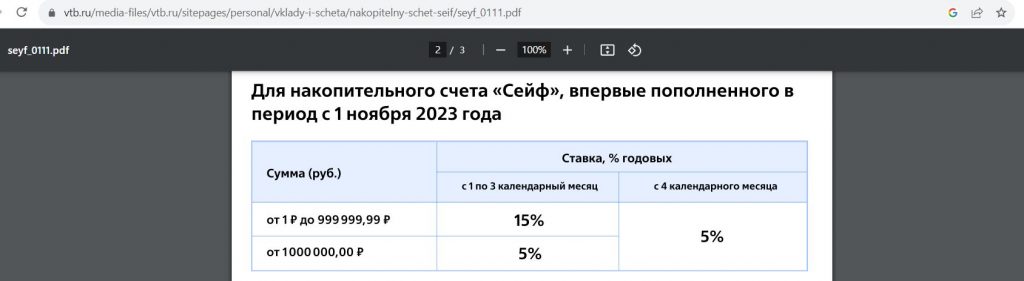

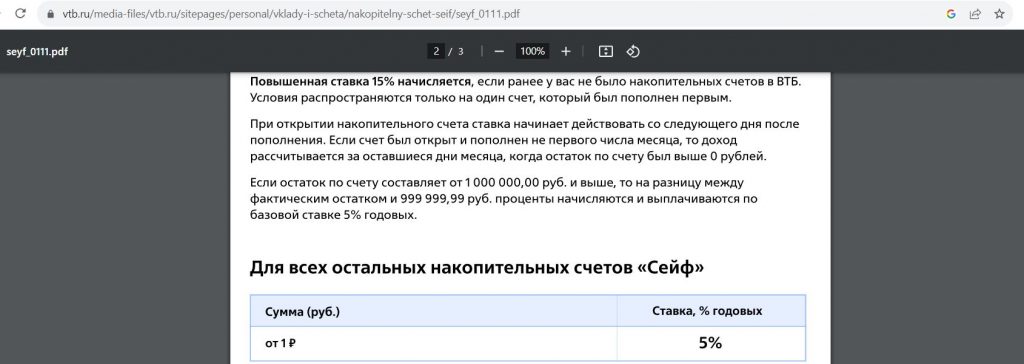

У «ВТБ» есть накопительный счёт «Сейф» с начислением процентов на минимальный остаток. Базовая ставка по нему сейчас составляет 5% годовых на минимальный остаток за месяц. Если у вас ранее не было накопительных счетов в “ВТБ”, то для остатка до 999 999,99 руб. в первые три месяца положена повышенная ставка, сейчас это 15% годовых:

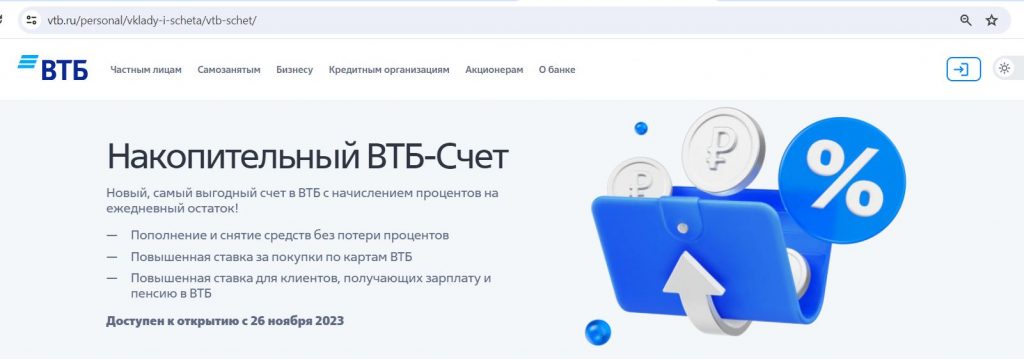

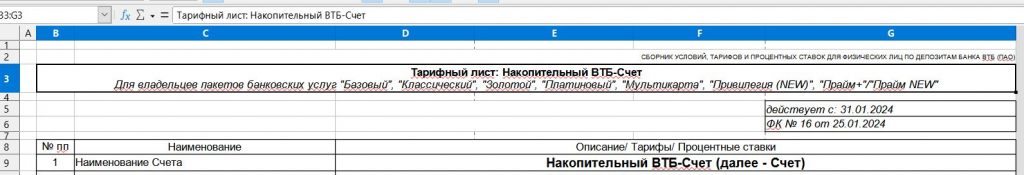

С 26.11.23 в «ВТБ» можно открыть новый накопительный «ВТБ-Счёт», где в первые три месяца новичкам положена повышенная процентная ставка, с 15.12.23 это 16% годовых на ежедневный остаток от 1000 до 1 млн руб. На больший остаток — только 7% годовых (это же и является базовой ставкой. Подробные условия можно посмотреть тут.

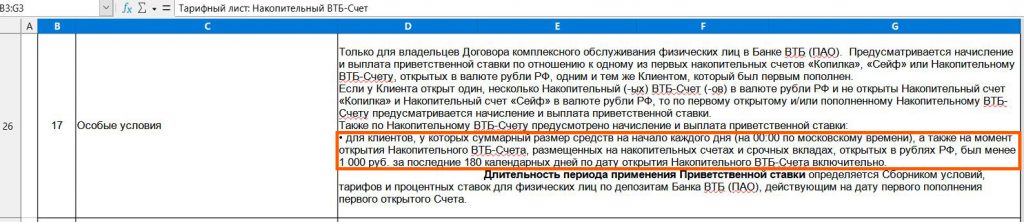

Новичками для «ВТБ-Счёта» считаются клиенты, у которых ранее не было накопительных счетов в «ВТБ» или баланс по всем накопительным счетам и вкладам за последние 90 дней составлял не более 1 000 руб.

UPD: 28.01.2024

Согласно «Сборнику тарифов по депозитам и накопительным счетам» банка «ВТБ» от 31.01.24 новичком для получения повышенной приветственной ставки по накопительному «ВТБ-Счёту» будет считаться клиент, у которого в прошлые 180 дней остатки на рублёвых накопительных счетах и вкладах в «ВТБ» были меньше 1000 руб.

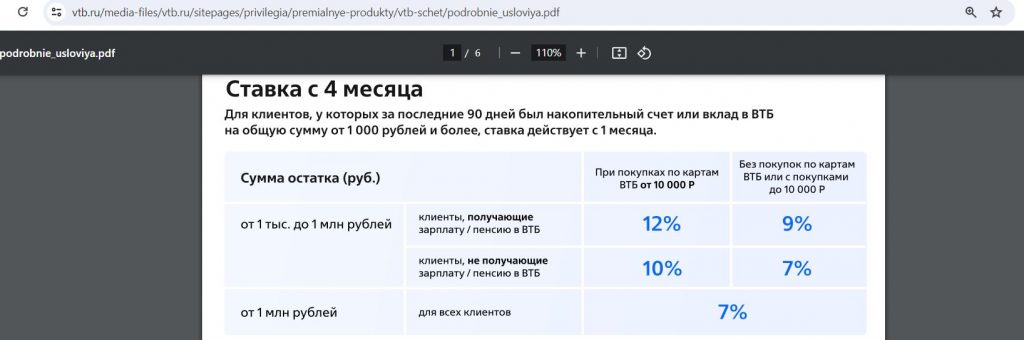

С 4-го месяца (а для неновичков — сразу) к базовой ставке в 7% годовых при покупках по картам от 10 000 руб. в текущем месяце положена надбавка в +3% годовых, при получении на карту пенсии или зарплаты — ещё +2% годовых для остатка от 1000 до 1 000 000 руб.:

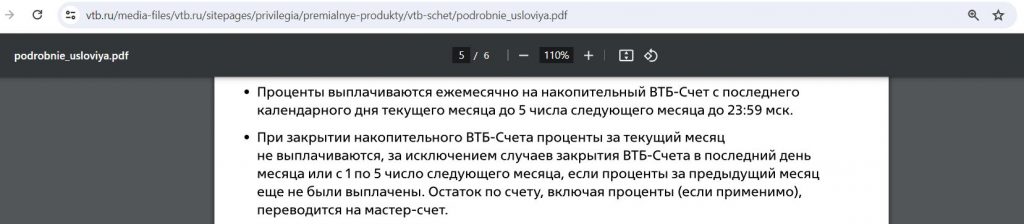

Можно открыть не более 1 накопительного «ВТБ-Счёта». Проценты выплачиваются до 5-го числа следующего месяца. При закрытии накопительного «ВТБ-Счёта» проценты за текущий месяц не выплачиваются, за исключением случаев закрытия «ВТБ-Счёта» в последний день месяца.

При открытии и пополнении (для надежности) «ВТБ-Счёта» в последний календарный день месяца первым расчётным периодом является календарный месяц, следующий за месяцем открытия счёта. Т.е. оптимально открывать и пополнять этот счёт именно в последний календарный день месяца, чтобы период действия приветственной повышенной ставки был максимально длинным:

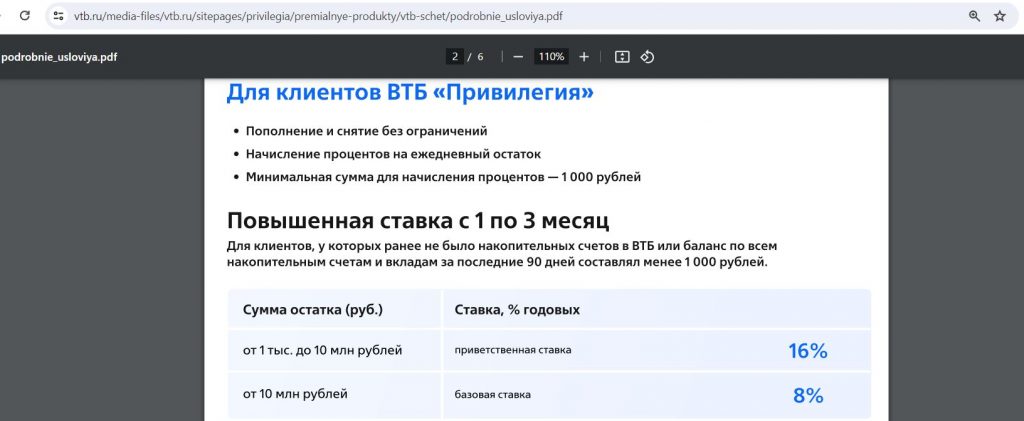

С пакетом «Привилегия» новичкам с 15.12.23 в первые 3 месяца положено 16% годовых на ежедневный остаток от 1000 до 10 000 000 руб., на превышение базовая ставка составляет 8% годовых.

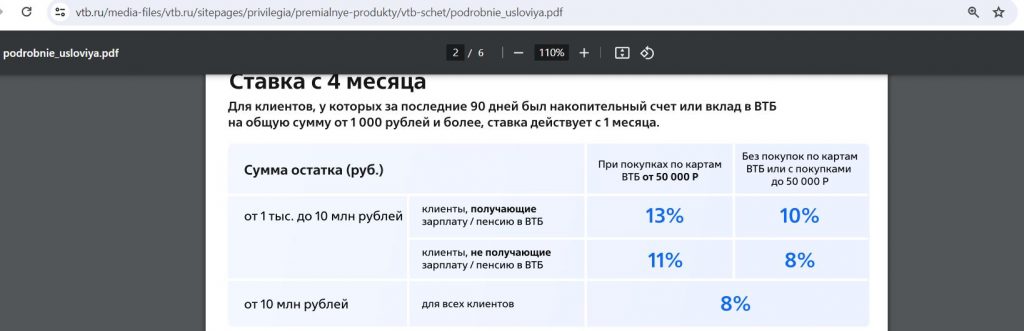

С 4-го месяца (а для неновичков — сразу) к базовой ставке в 8% годовых при покупках по картам от 50 000 руб. в текущем месяце положена надбавка в +3% годовых, при получении на карту пенсии или зарплаты — ещё +2% годовых для остатка от 1000 до 1 000 000 руб.

8 Приложение «ВТБ Мои инвестиции».

У «ВТБ» есть простое и понятное приложение «ВТБ Мои инвестиции», подробная статья про него здесь. Тарифы на брокерское обслуживание вполне гуманные (комиссия за сделку 0,05% + 0,01% комиссия биржи, минимум 1 копейка), платы за услуги депозитария на тарифе «Мой онлайн» нет. Набор доступных инструментов очень широкий.

Удобно, что в приложении можно купить/продать валюту от 1 у.е., а не лотами по 1000 у.е., как у большинства других брокеров.

«Мультикарта» будет очень полезна для пополнения брокерского счета, а также вывода с него средств, в том числе и валюты.

UPD: 07.04.2022

В связи с санкциями брокер «ВТБ» стал очень неудобным, торговля иностранными акциями и валютой оказалась недоступна. Из-за этого данные активы клиентов были перенесены к другим брокерам («Россельхозбанку» и «Альфа-Банку»).

Приложение «ВТБ Мои инвестиции» пропало из AppStore и Google Play. Для Android его можно загрузить с сайта банка.

Вечно бесплатная Tinkoff ALL Airlines, бесплатная «Карта возможностей» от «ВТБ» с кэшбэком 20% на всё, 2000 баллов за «120 дней на максимум» от «Уралсиба», 1000 руб. за бесплатную карту «ВТБ», 1000 руб. за бесплатную «Альфа-Карту», 1000+1000 руб. на OZON за карту «Газпромбанка» с кэшбэком 25%, 1000 руб. за «120 дней без %» от «Хоум Банка», 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за бесплатную «120 дней без %» от «ОТП Банка», 1500 руб. за Tinkoff Black, «Год без %» от «Альфа-Банка» с бесплатным первым годом

Храни Деньги! рекомендует:

9 Работа с другими валютами.

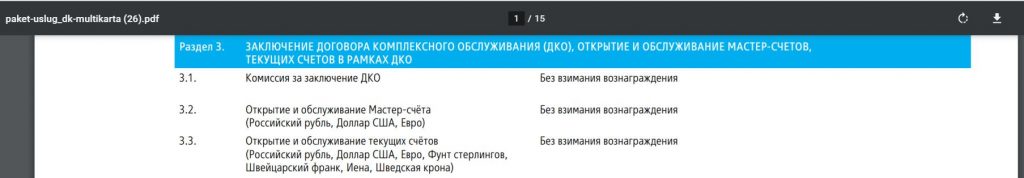

Помимо счетов в рублях, долларах и евро, в «ВТБ» можно открыть текущие счета и в других валютах (фунт стерлингов, швейцарский франк, иена, шведская крона), причем некоторые офисы банка работают и с наличностью указанных валют:

10 Надежность.

ПАО «Банк ВТБ» – системообразующий финансовый институт, подконтрольный Росимуществу, занимает 2 место по России по размерам активов нетто. Так что риск отзыва лицензии у этой кредитной организации стремится к нулю.

11 Поддержка Apple Pay, Samsung Pay, Google Pay, МИР Pay.

«ВТБ» поддерживает передовые технологии оплаты смартфоном Apple Pay, Samsung Pay, Google Pay и Mir Pay. Одну и ту же карту можно добавить на несколько устройств и пользоваться ими одновременно. Таким образом, получаются бесплатные допки.

UPD: 07.04.2022

После ухода Visa и MasterCard из РФ оплата смартфоном теперь доступна только с помощью Mir Pay (только для android) и Samsung Pay.

12 Акции от платежных систем.

В рамках пакета услуг «Мультикарта» можно выпустить до 5 карт, причем они могут быть разных платежных систем, а значит можно будет участвовать в различных акциях по каждой из них. Актуальные акции от платежных систем можно посмотреть тут.

UPD: 07.04.2022

На данный момент остались акции только от НСПК МИР, правда, весьма выгодные.

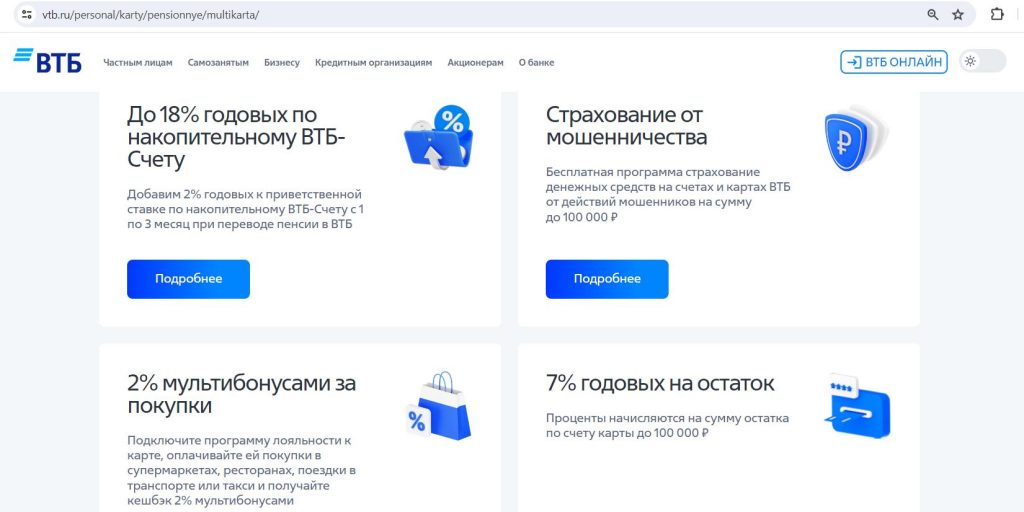

13 Дополнительные плюшки для пенсионеров.

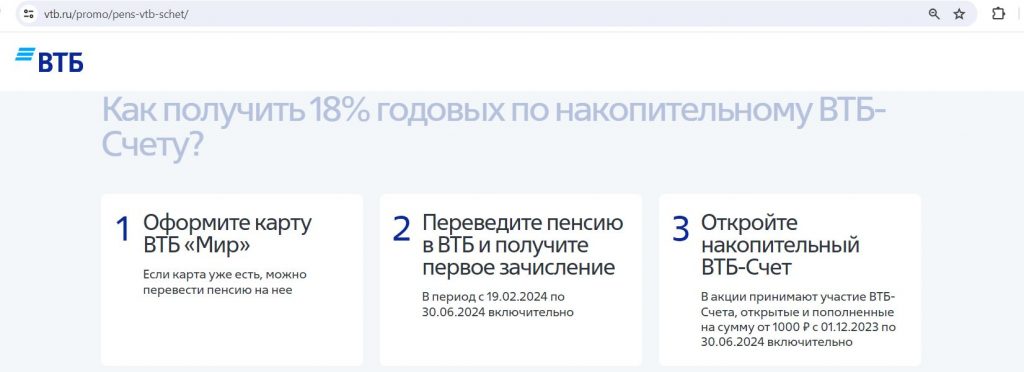

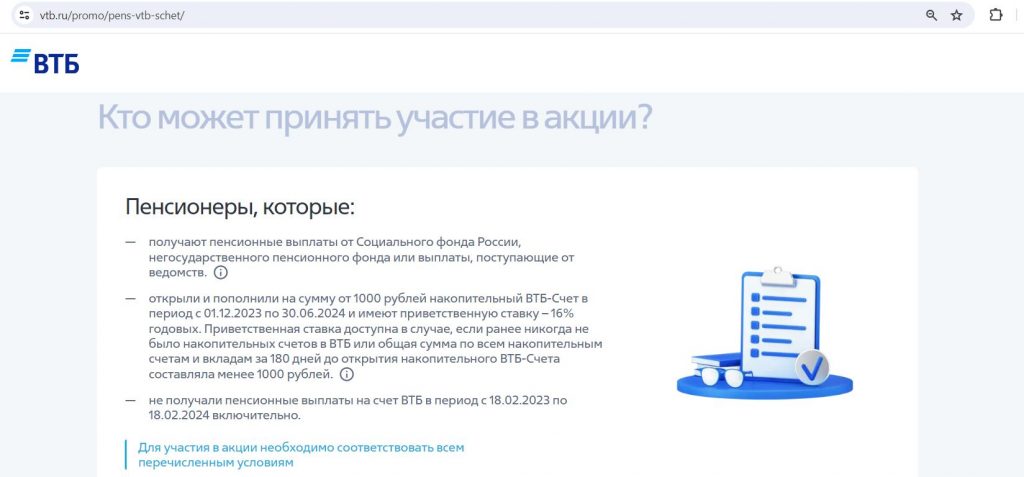

«ВТБ» обещает пенсионерам +2% к приветственной ставке по накопительному «ВТБ-Счёту» на остаток от 1000 до 1 000 000 руб. (т.е. в первые три месяца (или 4 при открытии счёта до 12.03.24) будет 16%+2% годовых):

– Для этого нужно получить пенсионную выплату на карту «ВТБ» до 30.06.24 (при этом подобных выплат на карту «ВТБ» не должно быть минимум с 18.02.23), условия акции тут;

– Соответствовать критериям получения приветственной ставки по накопительному «ВТБ Счёту» (в прошлые 180 дней остатки на рублёвых накопительных счетах и вкладах в «ВТБ» были меньше 1000 руб.).

Также при получении пенсии на карту «ВТБ» появится бесплатная обналичка в любых банкоматах, 7% годовых на ежедневный остаток на карте до 100 000 руб., бесплатная страховка денежных средств от мошенничества по счетам и дополнительная категория для кэшбэка – 2% за покупки в аптеках.

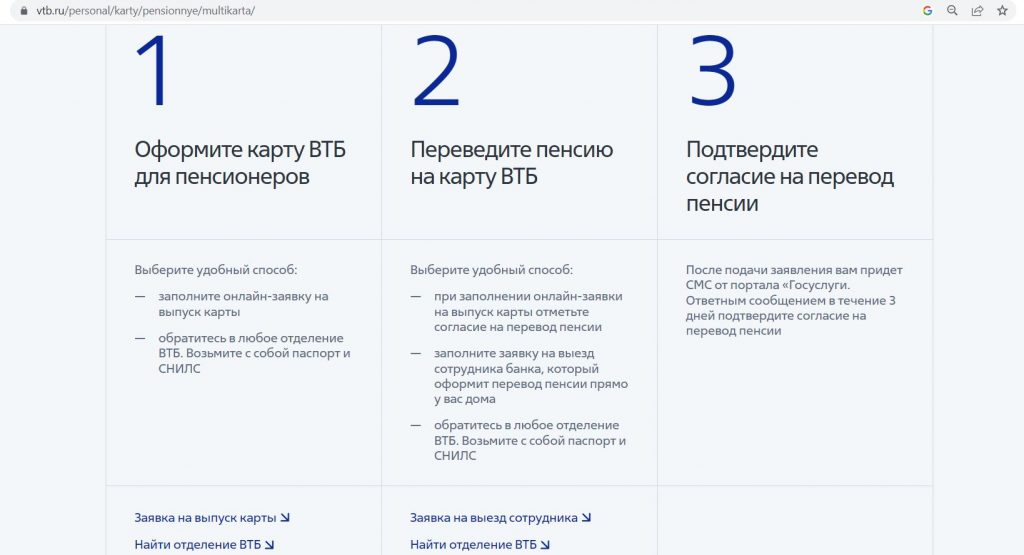

Оформить заявление на перевод пенсии можно в «ВТБ-Онлайн», в отделениях «ВТБ», через Госуслуги, в МФЦ, в ПФР, ещё можно вызвать на дом сотрудника «ВТБ», который поможет заполнить заявление:

14 Виден МСС-код совершенной операции.

В интернет-банке и мобильном приложении «ВТБ» стал виден МСС-код совершенной операции, т.е. теперь сразу будет понятно, положен за данную покупку кэшбэк или нет.

А вот МСС-код неуспешной операции по-прежнему не видно (это нужно, чтобы узнать код до покупки). Подобный функционал есть, к примеру, у карты «Тинькофф Блэк».

Если заказать Tinkoff Black по этой ссылке по акции «Приведи друга» и сделать покупку на сумму от 300 руб. в первые 30 дней, то обслуживание карты будет вечно бесплатным без условий.

Если заказать Tinkoff Black по этой ссылке и успеть потратить за месяц от 3000 руб., то банк подарит 1000 руб. и 2 месяца подписки Pro (обычная цена 299 руб./мес., потом можно отключить).

Предложения актуальны для клиентов, у которых минимум год не было Tinkoff Black.

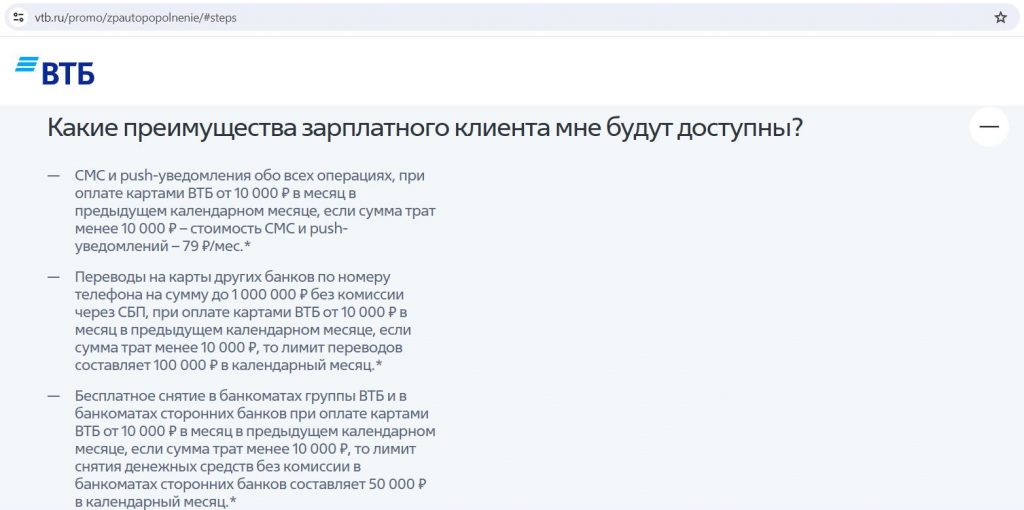

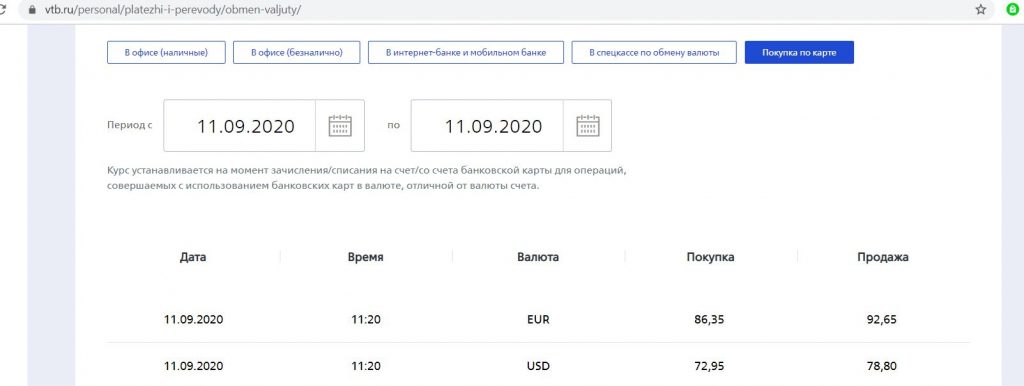

15 Преимущества для зарплатных клиентов.

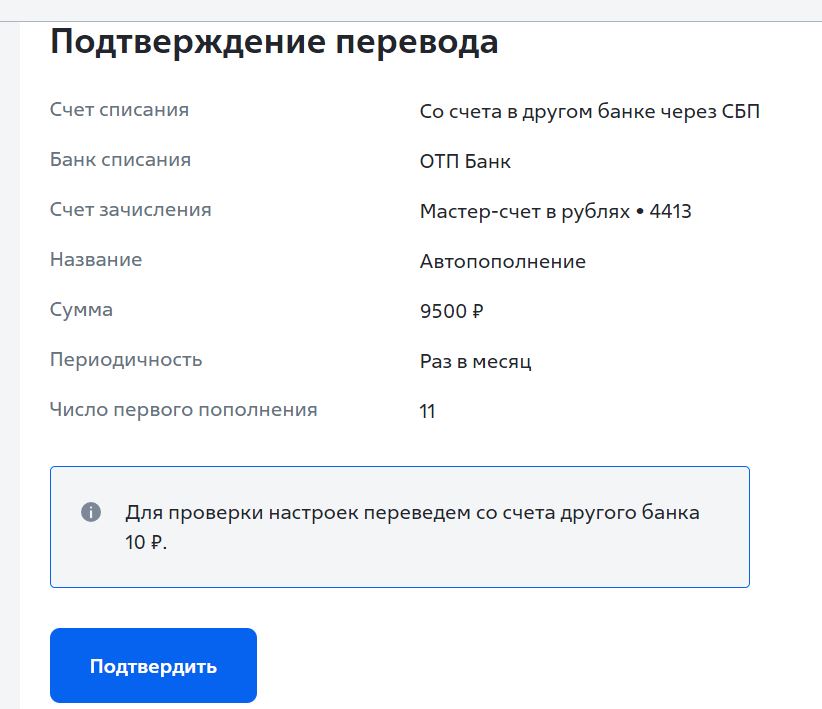

В «ВТБ» можно стать зарплатным клиентом, настроив автопополнение со счёта в другом банке на сумму от 9000 руб./мес. с помощью интернет-банка «ВТБ Онлайн» (перейти в раздел «Платежи» и выбрать «Из другого банка», далее ввести сумму для пополнения и нажать «Настроить автопополнение», после чего указать дату первого пополнения, регулярность и подтвердить выбранные настройки).

Технически это будет операция стягивания через СБП со счёта в другом банке (соответственно, в банке-доноре нужно будет разрешить подобные переводы со стороны «ВТБ» без дополнительных подтверждений, инструкция тут).

В течение 14 дней после такого автопополнения должно прийти смс с подтверждением, что вам стали доступны дополнительные зарплатные преимущества. Если подобных поступлений не будет больше месяца, то сервис отключится:

В качестве дополнительных зарплатных привилегий будут положены:

– Возможность выбора дополнительной повышенной категории в новой бонусной программе;

– Бесплатная обналичка в сторонних банкоматах с лимитом в 50 000 руб./мес.;

И ещё несколько плюшек при тратах по картам «ВТБ» в прошлом месяце от 10 000 руб. (на сайте есть уточнение, что до 05.06.24 эти преимущества будут положены и без трат):

– Бесплатные переводы по номеру телефона через СБП с лимитом до 1 000 000 руб./мес.

– Бесплатное смс и push-информирование;

– Бесплатная обналичка в сторонних банкоматах с лимитом 350 000 руб./день и 2 000 000 руб./мес.;

– Надбавка в +2% в базовой ставке по накопительному счёту с 4-го месяца (ничего интересного, в итоге будет положено 12% годовых на ежедневный остаток до 1 000 000 руб.).

Мультикарта ВТБ. Недостатки

Мультикарта ВТБ. Недостатки

1 Комиссия при работе с кассой.

«ВТБ» активно борется за сокращение операций через кассу без использования карты. Например, если вы захотите снять со счёта без использования карты до 100 000 руб., а при этом в отделении есть рабочие банкоматы и ваша карточка вполне исправна, то придётся раскошелиться на комиссию в 1000 руб.

За внесение на счёт без карты от 100 руб. до 30 000 руб. в «ВТБ» предусмотрена комиссия в 500 руб. (без комиссии так можно сделать только один раз за месяц).

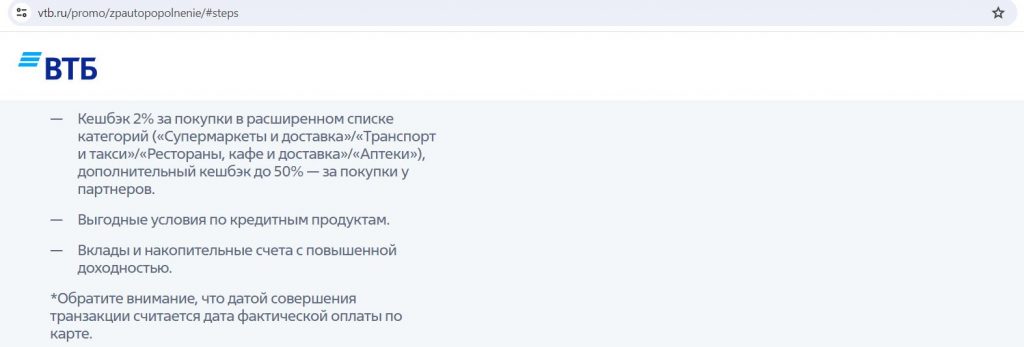

2 Невыгодный курс конвертации.

Совершать покупки в валюте по рублевой карте, а также просто менять валюту в «ВТБ-Онлайн» крайне невыгодно, спред очень большой:

Выгоднее всего обменивать валюту через приложение «ВТБ Мои инвестиции» и делать покупки в валюте по валютным картам (лучше использовать при этом платежную систему MasterCard).

При покупках в «тугриках» по долларовой карте будет одна конвертация из «тугрика» в доллар по выгодному курсу платежной системы. Для зоны евро оптимальной будет карта «ВТБ» именно в евро (при использовании здесь долларовой карты будет невыгодный кросс-курс конвертации банка «ВТБ», а не платежной системы).

UPD: 07.04.2022

Курс конвертации стал не особенно актуальным, так как карты Visa и MasterCard перестали работать за границей, а карту МИР принимают в очень немногих странах (Армения, Киргизия, Турция, Абхазия, Южная Осетия и др.).

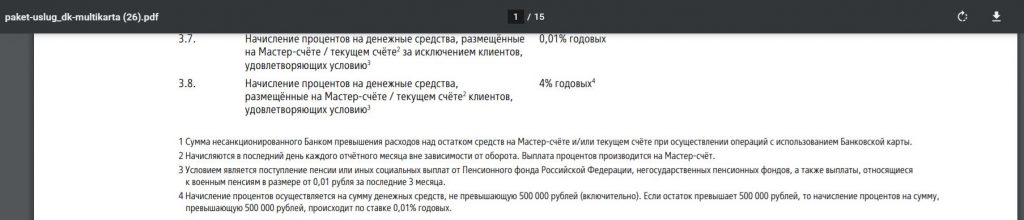

3 Нет процента на остаток.

У «Мультикарты» по умолчанию нет процента на остаток, единственное, у лиц, получающих пенсионные выплаты на карту на остаток до 100 000 руб., предусмотрено 7% годовых.

Помимо этого, на опции «Сбережения» при тратах от 10 000 руб./мес. на ежедневный остаток до 100 000 руб. будет +3% к ставке.

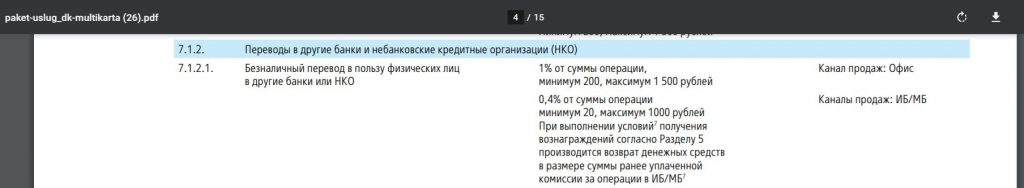

4 Платный межбанк.

У «ВТБ» нет бесплатного межбанка, перевод из ИБ или МБ в другую кредитную организацию по номеру счета обойдется в 0,4% (минимум 20, максимум 1000 руб.):

5 Большая вероятность изменения условий.

Условия по «Мультикарте» меняются очень часто, причем это касается как бонусной программы, так и тарифов на обслуживание. Чтобы оценить масштабы, достаточно просто взглянуть на первую статью про «Мультикарту».

6 Использование «антиотмывочного» закона (115-ФЗ).

Уже ставшие привычными пункты, согласно которым банк может отказать в проведении операции, заблокировать карту, запросить документы, у «ВТБ» также имеются.

UPD: 07.04.2022

7 Отсутствие приложения в Play Market и Apple Store.

В связи с санкциями мобильное приложение «ВТБ Онлайн», как и «ВТБ Мои Инвестиции», пропало из Play Market и Apple Store. Для Android его можно скачать с сайта «ВТБ», а вот для iOs такой возможности нет.

ВТБ Привилегия Мультикарта. Особенности

ВТБ Привилегия Мультикарта. Особенности

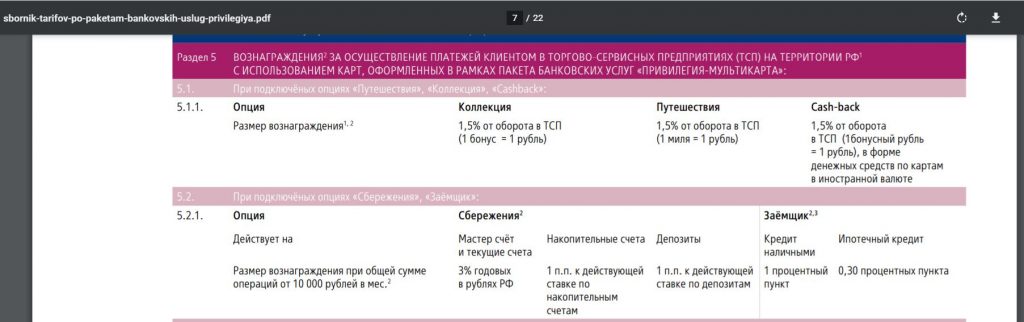

Сразу спойлер: «ВТБ Привилегия» (текущее предложение для премиальных клиентов) меня не сильно впечатлила. Здесь, как и на обычной «Мультикарте», можно выбрать 1 бонусную опцию из 5, причем опции «Сбережения» и «Заемщик» не имеют никаких дополнительных плюшек, а на опциях Cash-back, «Путешествия», «Коллекция» тоже положены только 1,5% кэшбэка, разве что лимит несколько увеличен (максимальная сумма бонусных операций для расчета вознаграждения составляет 150 000 руб./мес.):

UPD: 22.05.2022

На «Привилегии» с 01.06.2022 тоже произойдет изменение бонусной программы, см. пункт 2 данной статьи.

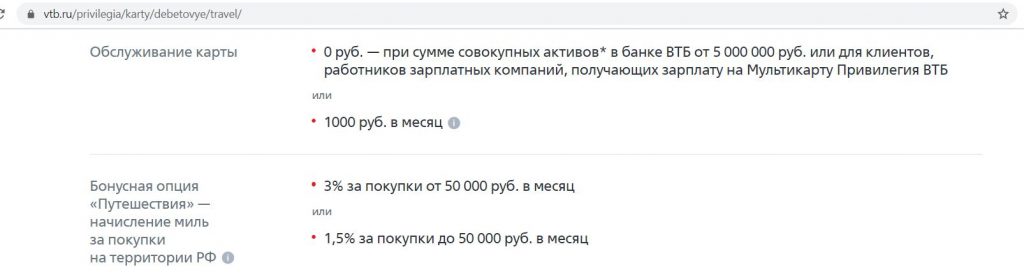

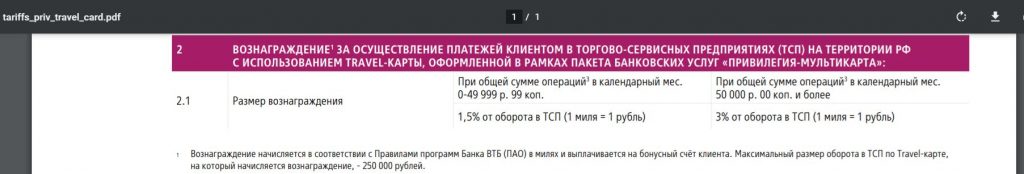

Как вариант, если у вас в «ВТБ» есть активы от 5 млн руб., то можно дополнительно открыть «Travel-карту» (если активов меньше, то ежемесячное обслуживание карты обойдется в 1000 руб.), где при обороте от 50 000 руб./мес. за все покупки положен кэшбэк в 3% милями, максимальный оборот 250 000 руб./мес. Список исключений для кэшбэка здесь такой же, как и у «Мультикарты».

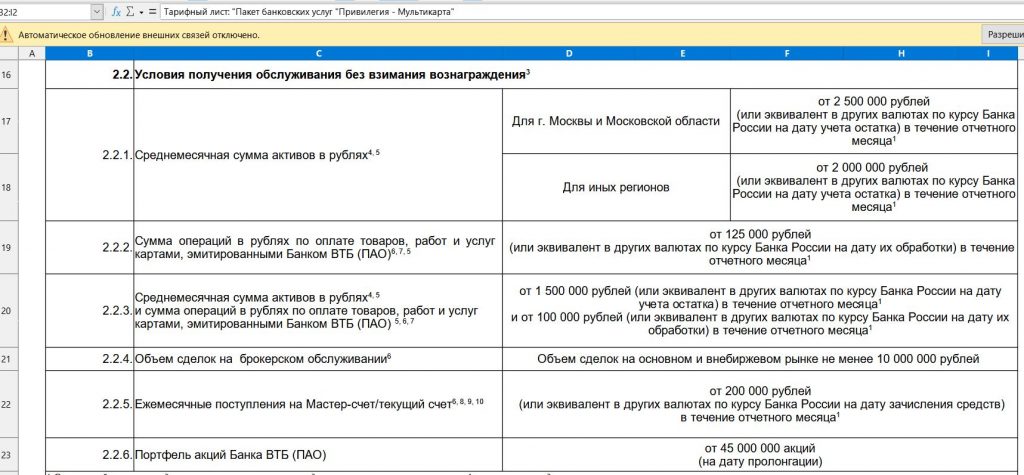

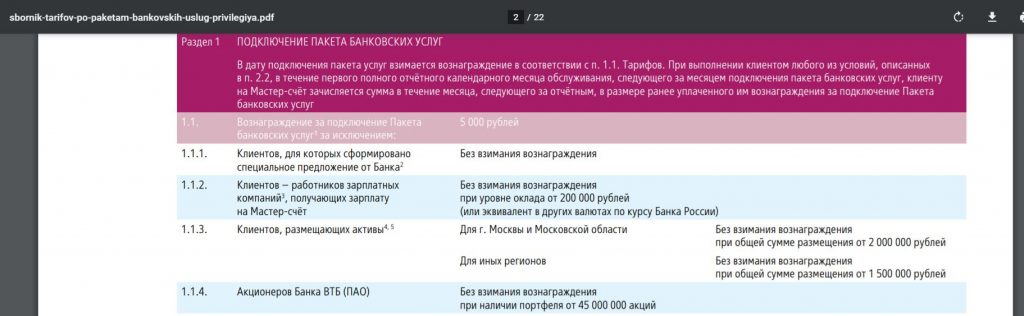

C 01.10.23 для бесплатного обслуживания пакета «Привилегия Мультикарта» от «ВТБ» нужно выполнить хотя бы 1 условие (при невыполнении — 5000 руб./мес.):

– Наличие остатков на счетах (включая активы на брокерском счёте) от 2,5 млн руб. для Москвы и области и от 2 млн руб. для остальных регионов;

– При покупках по картам от 125 000 руб./мес.;

– При покупках от 100 000 руб./мес. и наличии остатков на счетах от 1,5 млн руб.;

– При объёме сделок на основном и внебиржевом рынке от 10 000 000 руб.;

– При получении зарплаты на сумму от 200 000 руб.;

– При наличии пакета акций «ВТБ» от 45 000 000 штук.

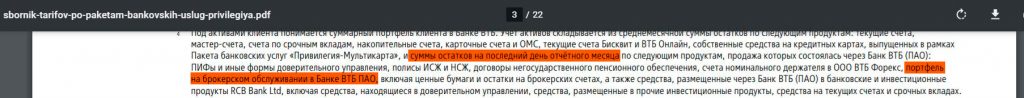

При расчете активов остатки на брокерском счете берутся по состоянию на последний день месяца:

Если подключить «Привилегию» без остатков от 2.5/2 млн руб./не являясь зарплатным клиентов/без акций «ВТБ»/без специального предложения, то «ВТБ» сначала спишет 5000 руб. за подключение, потом, правда, вернёт, если будут выполняться критерии бесплатного обслуживания «Привилегии»:

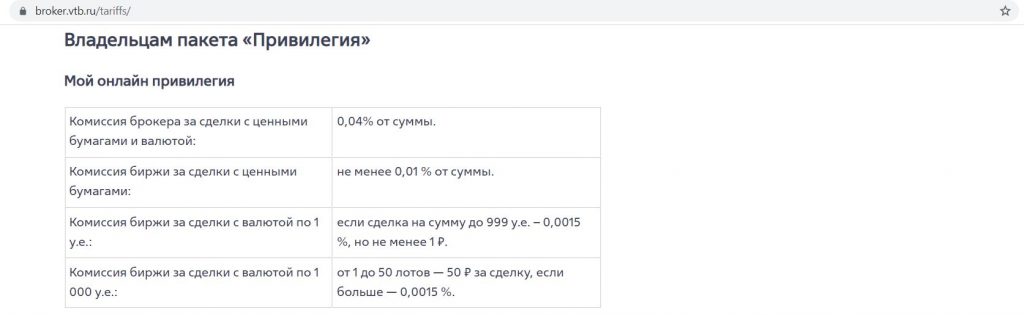

Неудобно, что при подключении «Привилегии» тариф «Мой онлайн» на брокерском счете становится недоступным и меняется на тариф «Инвестор Привилегия» (комиссия за сделки тут чуть ниже — 0,03776% +0,01% комиссия биржи, но появляется плата за депозитарку в 150 руб./мес. при наличии хотя бы одной сделки с ценными бумагами).

UPD: 26.08.2021

С 09.08.2021 все действующие клиенты «Привилегии» могут по желанию перейти на другой тариф для брокерcкого обслуживания – «Мой онлайн привилегия», где нет ежемесячной платы за депозитарное обслуживание, а комиссия за сделку составляет 0,04% (+ комиссия биржи в 0,01%).

Прежний тариф «Инвестор привилегия» уходит в архив, новым клиентам «Привилегии» автоматически будет подключаться тариф «Мой онлайн привилегия».

В пакете «Привилегия Мультикарта» можно выпустить до 5 карт категорий Visa Signature/MasterCard Black Edition/МИР Supreme:

Межбанк тут тоже платный, бесплатного толкания нет, бесплатной обналички в сторонних банкоматах нет, процента на остаток на карте по умолчанию не предусмотрено. Лимиты на обналичку чуть больше (400 000 руб./день, 3 000 000 руб./мес.), есть бесплатное смс-информирование.

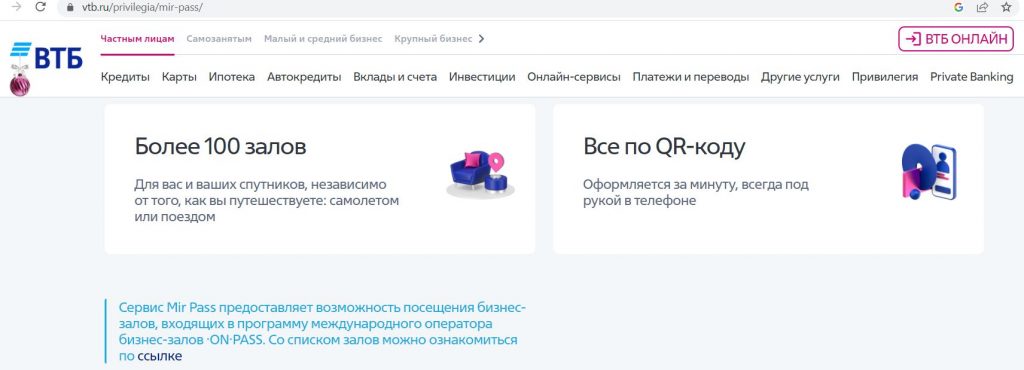

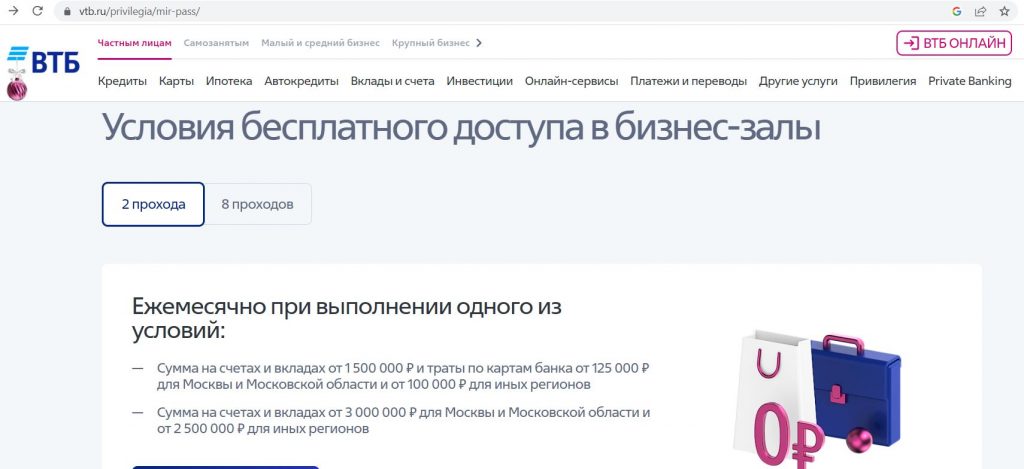

Обладатели пакета «Мультикарта Привилегия» могут рассчитывать на 2 бесплатных доступа в бизнес-залы аэропортов и ж/д вокзалов, входящих в программу международного оператора бизнес-залов ONPASS по программе Mir Pass. Найти бизнес-зал можно тут.

Для этого нужны остатки в банке от 2,5 млн руб. (для Москвы и МО — от 3 млн руб.), либо остатки от 1,5 млн руб. и траты по карте от 100 000 руб./мес. (для Москвы и МО — от 125 000 руб./мес.).

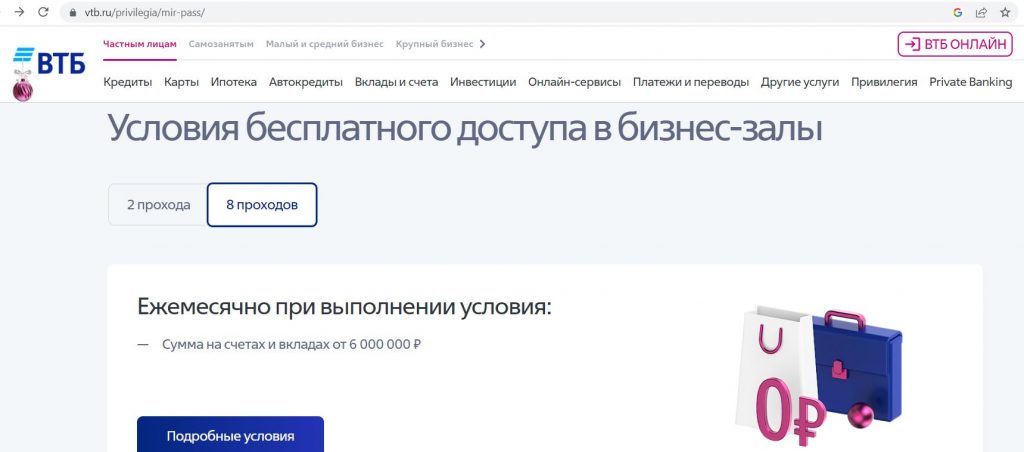

При остатках от 6 млн руб. положено 8 бесплатных визитов за месяц:

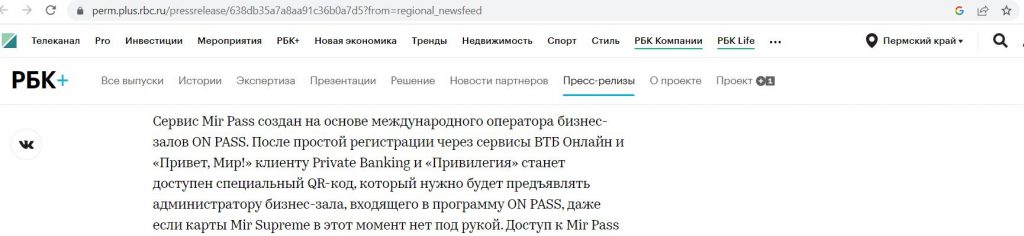

Технически для получения доступов в бизнес-залы нужно зарегистрироваться через сервисы «ВТБ Онлайн» и «Привет, Мир!», после чего клиенту станет доступен специальный QR-код, который потребуется предъявить администратору бизнес-зала, входящего в программу ONPASS.

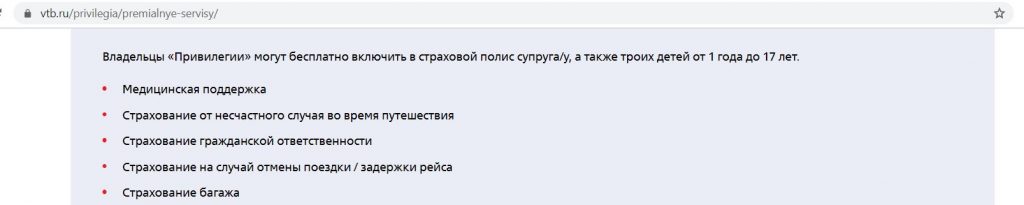

Еще владельцам пакета «Привилегия» положена страховка в путешествиях от СК «ВТБ СТРАХОВАНИЕ» со страховым покрытием до 100 000$, которая действует на всю семью при совместной поездке. Подробные условия можно посмотреть тут:

UPD: 25.11.2023

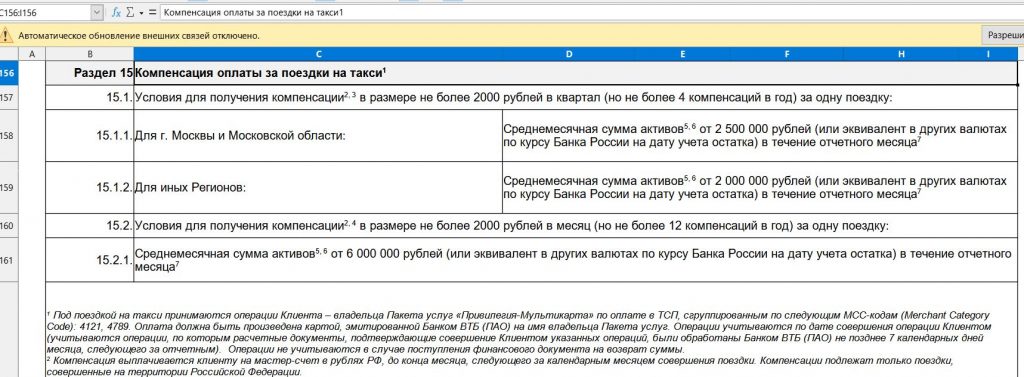

С 01.10.2023 при остатках на счетах от 2,5 млн руб. для Москвы и области (или от 2 млн руб. для остальных регионов) раз в квартал можно рассчитывать на компенсацию 1 поездки на такси (МСС 4121, 4789) на сумму до 2000 руб.

Вывод

Вывод

«Мультикарта» бесплатна без каких-либо условий, к тому же в пакет входит до 5 бесплатных карт, в том числе и валюте.

Благодаря большим лимитам на обналичку и удобному пополнению эта карта будет очень кстати для брокерского счета в «ВТБ».

Если заказать бесплатную дебетовую карту «ВТБ» по этой ссылке по акции «Приведи друга» и в первые 30 дней потратить от 5000 руб. (кроме списка исключений), то банк подарит 1000 руб. Акция актуальна для клиентов, у которых минимум год не было Мастер-счёта в «ВТБ».

Лимит и величину кэшбэка, конечно, хотелось бы побольше. Хорошо хоть невыгодного округления нет. Для кэшбэка все-таки имеет смысл обратить внимание на другие карты.

Главный плюс пакета «Привилегия» — это учет остатков на всех счетах (в том числе и брокерском счете) для выполнения бесплатности пакета. Предлагаемый кэшбэк для премиума маловат.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях. Буду признателен за репост:)

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.