Обновлено 25.06.2021.

Актуальный список универсальных карт смотрите в статье «Универсальная карта с кэшбэком на все покупки: новый список лучших».

Самыми ценными и удобными картами всегда были те, где предусмотрен кэшбэк на все, а не на какую-либо повышенную категорию.

Многим просто неудобно носить в кошельке несколько карт (хотя при возможности оплатить смартфоном эта проблема отходит на второй план), да и отслеживание тарифов и условий по нескольким продуктам требует времени.

Частенько МСС-код торговой точки не соответствует характеру этой торговой точки, а значит, можно остаться без кэшбэка. К примеру, по вашей карте предусмотрено вознаграждение в 5% в категории «Рестораны» с МСС 5812, а ресторан, где вы пообедали, почему-то имеет МСС 5814 («Фастфуд») и карта оказалась бесполезной. У карт с кэшбэком на все покупки такой проблемы нет.

В сегодняшней статье будут перечислены универсальные карты с кэшбэком на все.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Универсальные карта с кэшбэком на все: Список лучших

Универсальные карта с кэшбэком на все: Список лучших

1 City Priority — 5%.

UPD: C 06.07.2021 информация будет неактуальна, т.к. бонусная программа ухудшится.

У «Ситибанка» есть премиальная карта Citi Priority, по которой можно получить эффективные 5% кэшбэка за все покупки и 10% в любимых категориях (среди них есть «Кафе и рестораны», а также «АЗС») без ограничения по суммам выплат и округлений.

Кэшбэк начисляется баллами, которые обмениваются на денежные сертификаты, самый выгодный из них (75 000 руб. за 15 000 баллов) эквивалентен кэшбэку в 5% на все (столько баллов получится, если потратить 1,5 млн руб. без учета трат в повышенных категориях). Причем такой оборот трат нужно успеть совершить за год, т.к. баллы имеют ограниченный срок действия.

Если траты не такие большие, есть другой сертификат — обмен 10 000 баллов на 30 000 руб., эквивалентен кэшбэку в 3% на все.

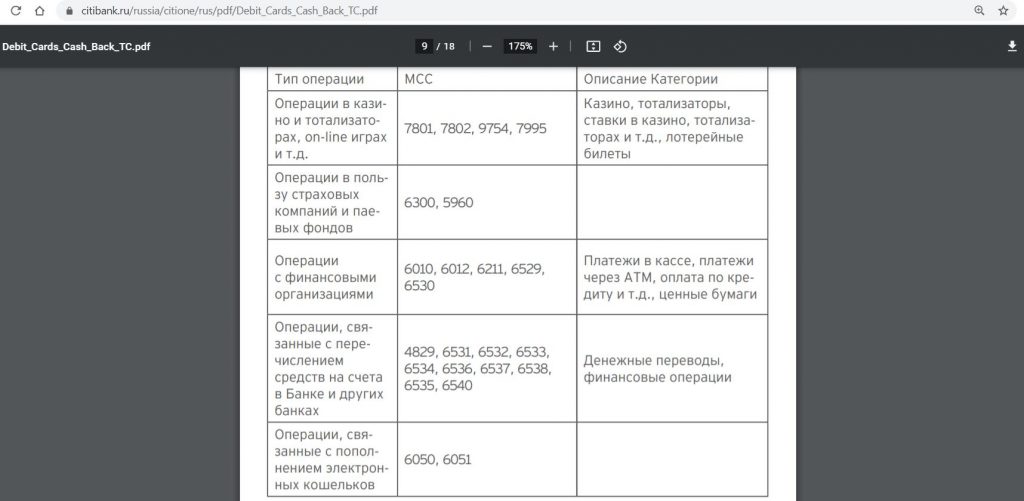

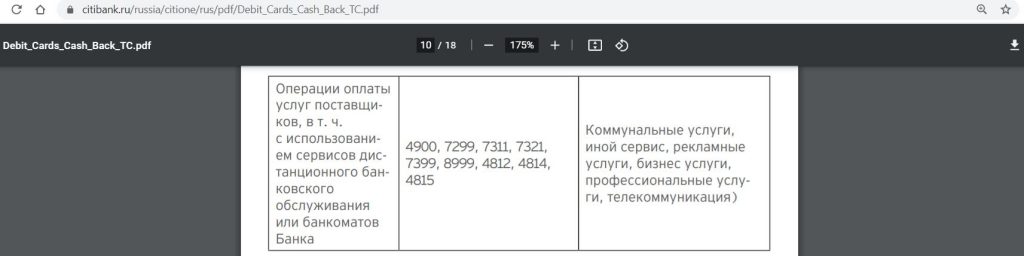

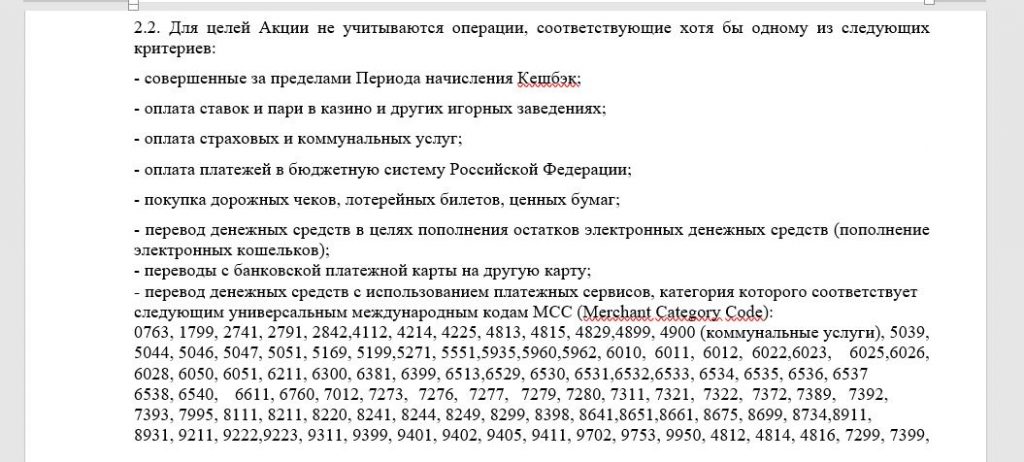

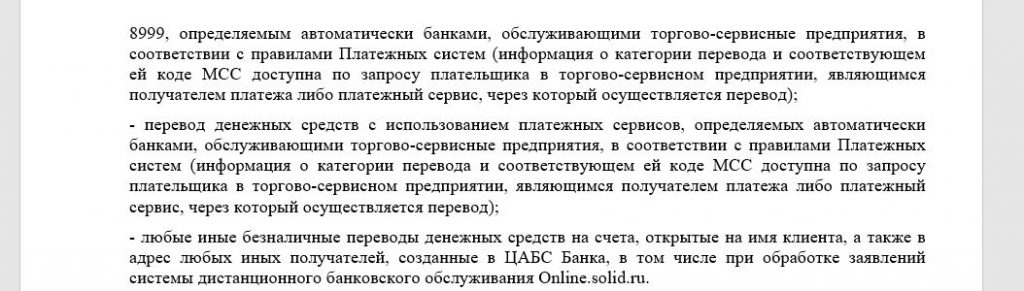

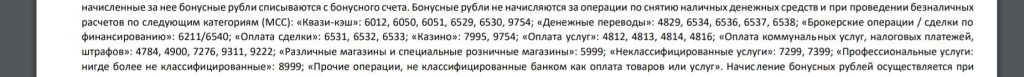

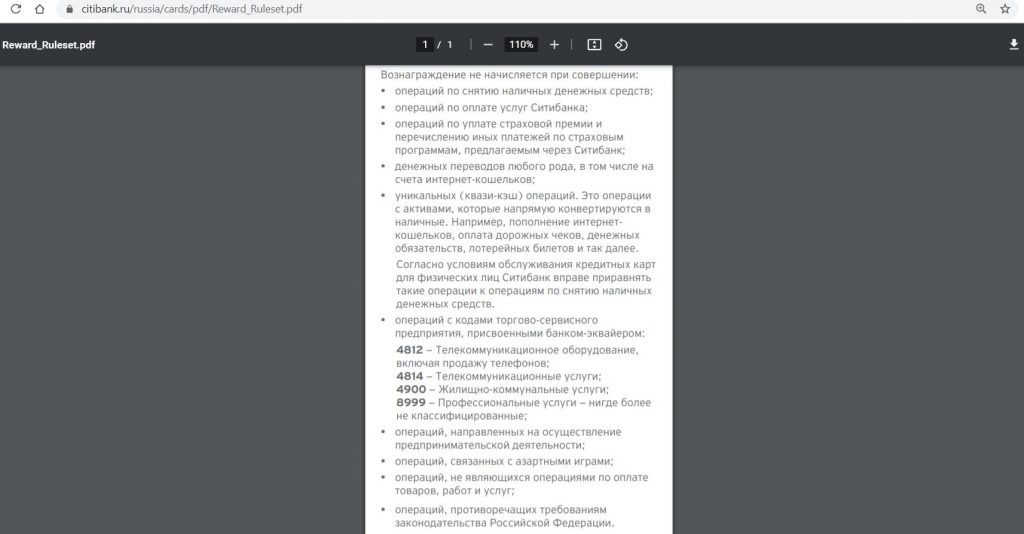

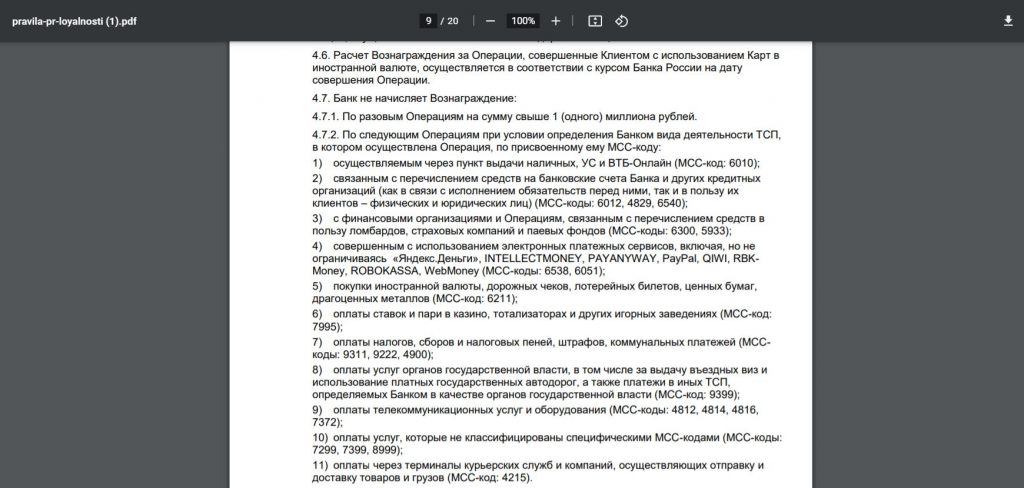

Список исключений для кэшбэка выглядит следующим образом (за коммуналку, телекомы, страховки кэшбэка нет, за налоги есть):

Пакет City Priority бесплатен при выполнении хотя бы одного условия из трех на выбор, при невыполнении плата составит 300 руб./мес. (эти же критерии являются условиями для выплаты кэшбэка):

— Поддержание среднемесячных остатков в банке от 1,5 млн руб. или эквивалента в иностранной валюте (учитываются и вклады, и текущие, и накопительные счета, ПИФы, НСЖ, а также остатки на брокерских счетах);

— Совершение покупок на сумму от 75 000 руб./мес. (учет оборота идет по датам фактического списания, а не авторизации, так что есть риск, что покупки в конце месяца не успеют провестись по счету в текущем месяце);

— Поступление зарплаты на карту в размере от 250 000 руб./мес. (в качестве зарплаты засчитывается обычный входящий межбанк со своего счета в другом банке).

У «Ситибанка» действует акция «Приведи друга», по которой можно получить 3000 руб. за оформление карты Citi Priority. Для этого нужно оставить заявку по специальной ссылке и в течение минимум 2-х месяцев, следующих за месяцем открытия, поддерживать среднемесячный баланс от 1 500 000 руб. (или эквивалента в валюте), либо переводить зарплату на карту от 250 000 руб. (для этой акции обычный межбанк со своего счета в другом банке не подойдет, нужны поступления именно от юридического лица). Подробные условия акции можно почитать здесь.

Владельцам пакета Citi Priority положена еще бесплатная страховка в путешествиях, которая распространяется на всю семью при совместных поездках, а также 2 бесплатных доступа в бизнес-залы аэропортов по программе Lounge Key (при остатках от 1,5 млн руб. — 4).

5000 руб. + сертификат на 1500 руб. за бесплатный брокерский счёт в «Альфа-Банке», 2000 руб. за «Платинум» от «Т-Банка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1000 руб. за бесплатную «МТС Деньги», сертификат на 1000 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», 1000 руб. за бесплатную дебетовую карту «ВТБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», 1000 баллов + сертификат на 1000 руб. за карту «Газпромбанка» с кэшбэком 35%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

2 Union Pay Gold от банка «Солидарность» — 5%.

Банк «Солидарность» по карте Union Pay Gold, согласно постоянно продлевающейся акции, уже больше года платит кэшбэк в 5% на все покупки, правда, на первые потраченные 10 000 руб./мес. кэшбэк не предусмотрен, так что итоговая выгода будет чуть меньше. Месячный лимит выплат — 5000 руб.

Список исключений для кэшбэка коротким не назовешь:

Плата за выпуск не взимается, обслуживание бесплатно при покупках от 7000 руб./мес. (иначе 99 руб./мес.).

Стоит обратить внимание, что карты платежной системы Union Pay принимают далеко не везде, а расплатиться ими онлайн почти нигде не получится.

3 Пакет «Приоритет» от «Уралсиба» — 5%.

UPD: C 01.07.2021 информация будет неактуальна, т.к. бонусная программа ухудшится.

● На пакете «Приоритет» за каждые 50 руб. покупки начисляется 1 балл. Для начисления баллов минимальный оборот трат должен быть от 10 000 руб./мес.

Лимит начисления баллов по одной карте — 4000 за месяц (т.е. максимальные траты 200 000 руб./мес.), однако в рамках пакета можно оформить несколько бесплатных карт и расширить этот месячный лимит трат.

Раз в год накопленные баллы можно обменять на денежный сертификат максимального номинала, здесь это 50 000 руб. за 20 000 баллов (соответствует кэшбэку в 5% с трат в 1 млн руб.). После получения сертификата нужно будет ждать год, чтобы снова обменять баллы на самый выгодный сертификат.

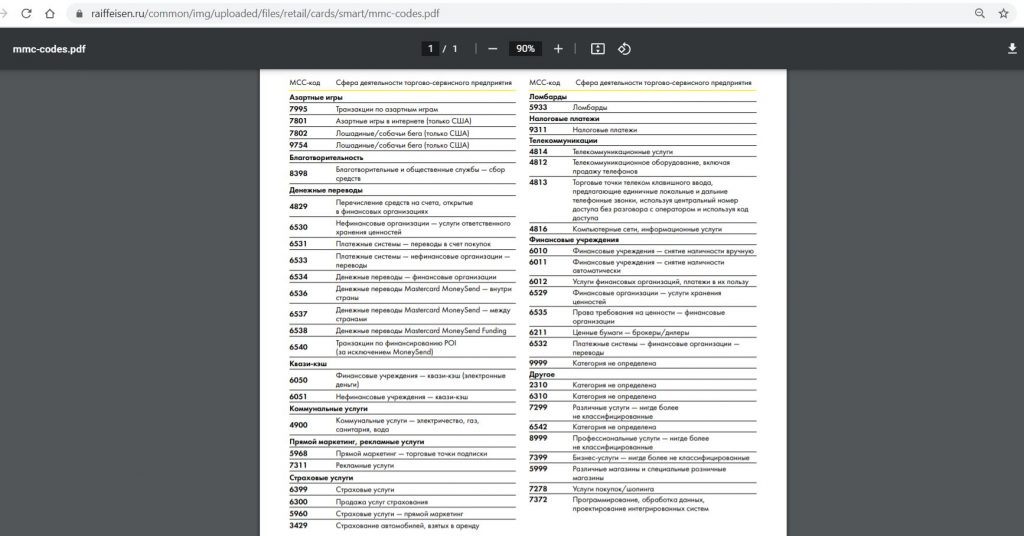

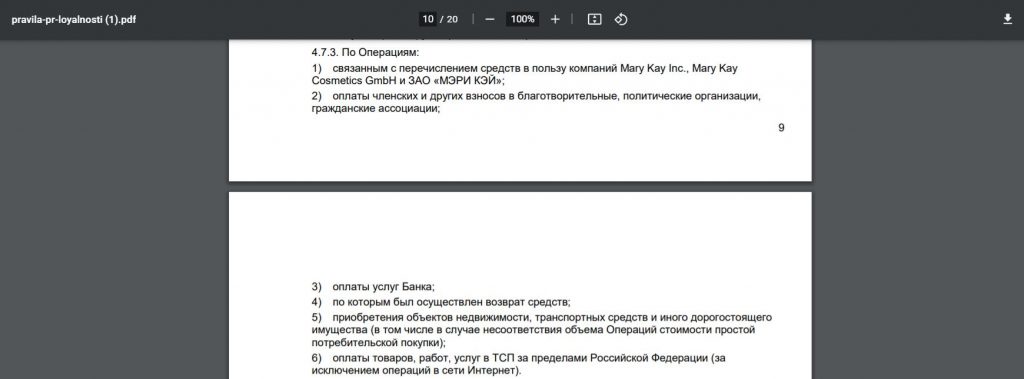

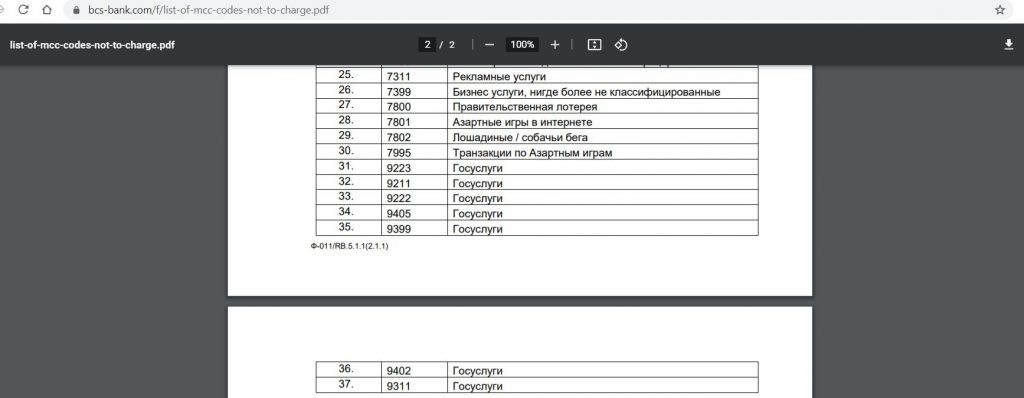

В список исключений для кэшбэка по картам «Уралсиба» входят МСС 4812, 4814, 4816 4829, 4899, 4900, 5933, 5960, 6012, 6050, 6051, 6211, 6300, 6399, 6529, 6530, 6534–6538, 6540, 7278, 7299, 7399, 7511, 7801, 7802, 7995, 8641, 8651, 8661, 8999, 9211, 9222, 9223, 9311, 9405, 9754.

Пакет «Приоритет» бесплатен либо при поддержании остатка на всех счетах в банке от 3 млн руб., либо при ежемесячных покупках на сумму от 80 000 руб., либо при наличии кредита в банке на сумму от 3 млн руб., иначе стоимость составит 3000 руб./мес.

● По карте «Прибыль» от «Уралсиба» можно рассчитывать на кэшбэк в 3% на все (за траты в 300 000 руб. положены 6000 баллов, которые можно обменять на сертификат в 9000 руб.). Для начисления баллов нужно тратить от 10 000 руб./мес. Максимальный кэшбэк по карте «Прибыль», как и на пакете «Приоритет», можно получить только раз в год.

Карта «Прибыль» бесплатна при поддержании остатка от 5000 руб., либо при покупках от 1000 руб./мес. Выпуск и обслуживание карты «Прибыль» от «Уралсиба», выдаваемых с 03.06.24 стали бесплатными без условий (для бесплатности ранее выданных карт по-прежнему нужно выполнять условия).

4 Emotion и Premium от «Ак Барса» — 5%.

● По кредитке Emotion от «Ак Барса» при тратах от 60 000,01 руб./мес. положен кэшбэк на все в 5% милями (реальный 4,6-4,8%). При меньших тратах будет только 2%. Месячный лимит начисления миль — 10 000 (т.е. максимальный оборот трат для кэшбэка равен 200 000 руб./мес.), срок жизни миль — 2 года.

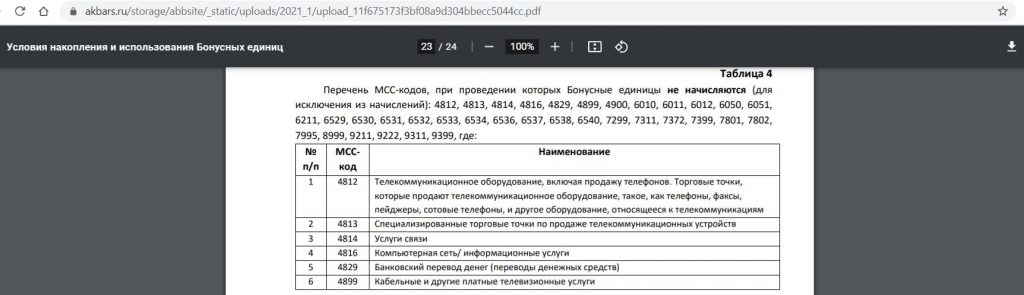

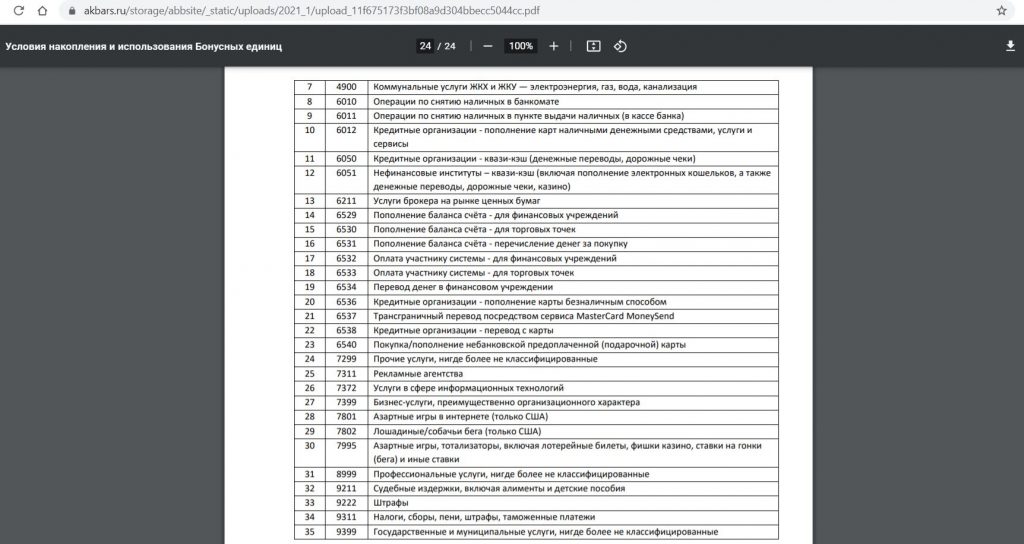

Список исключений у «Ак Барса» вполне стандартный (за мобильную связь, налоги, коммуналку, страховки кэшбэк не предусмотрен).

За мили можно купить билет на самолет или поезд, забронировать отель или взять в аренду авто на партнерском сайте (от OneTwoTrip), при этом на бонусном счете должно накопиться не меньше 3000 миль. 1 миля соответствует 1 рублю.

Карта Emotion бесплатна при покупках от 15 000 руб./мес. (иначе — 199 руб./мес.).

● Такой же кэшбэк в 5% милями можно получить по дебетовке Premium при тратах от 60 000, 01 руб./мес., лимит начисления здесь чуть больше — 15 000 миль/мес.

Для бесплатного обслуживания пакета Premium нужно либо держать в банке от 2 млн руб., либо поддерживать неснижаемый остаток на карте от 200 000 руб., либо совершать покупки на сумму более 60 000 руб./мес. (а именно для таких оборотов и стоит брать карту «Ак Барса»). Если ни одно условие не выполнено, то плата за обслуживание оставит 2500 руб./мес.

В качестве дополнительных плюшек у премиального пакета в «Ак Барсе» есть 12 бесплатных проходов в бизнес-залы аэропортов по программе Priority Pass.

5 Digital от «Экспобанка» — 4-6,67%.

У «Экспобанка» есть карта Digital c эффективным кэшбэком на все 4-6,67% бонусами (при тратах 3000-10 000 руб./мес.). Накопленными баллами можно компенсировать покупки у партнеров (подписки, службы доставки, такси и др.). Тратить по карте больше 10 000 руб./мес. смысла нет.

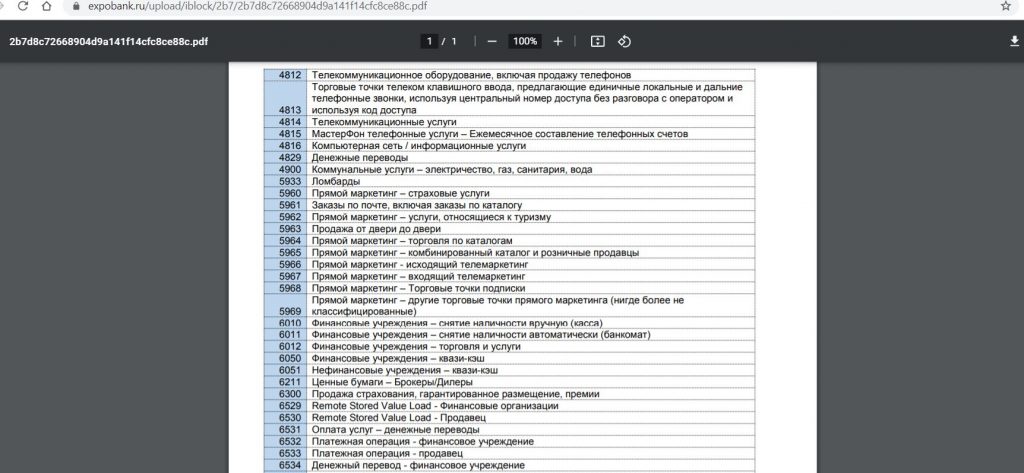

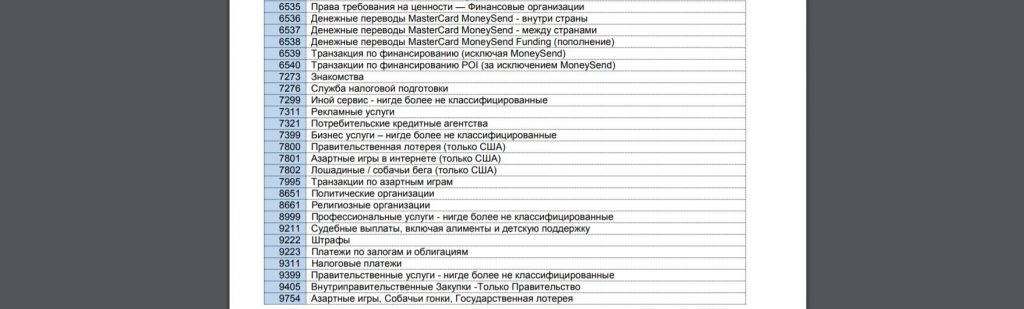

Список исключений для кэшбэка у «Экспобанка» довольно длинный:

Карта Digital бесплатна либо при покупках от 5000 руб./мес., либо при поддержании в банке на всех счетах (включая вклады) от 30 000 руб.

6 «Умная карта Премиум» от «Газпромбанка» — 5%.

● У премиальной «Умной карты» за каждые 100 руб. покупки положены 5 миль при общих тратах от 150 000 руб./мес. При покупках от 75 000 руб. до 149 999 руб./мес. — 4 мили, при тратах от 15 000 руб. до 74 999 руб./мес. — 3 мили.

Максимальная сумма покупок в какой-либо одной категории для начисления миль ограничена 600 000 руб./мес., месячный лимит миль — 30 000.

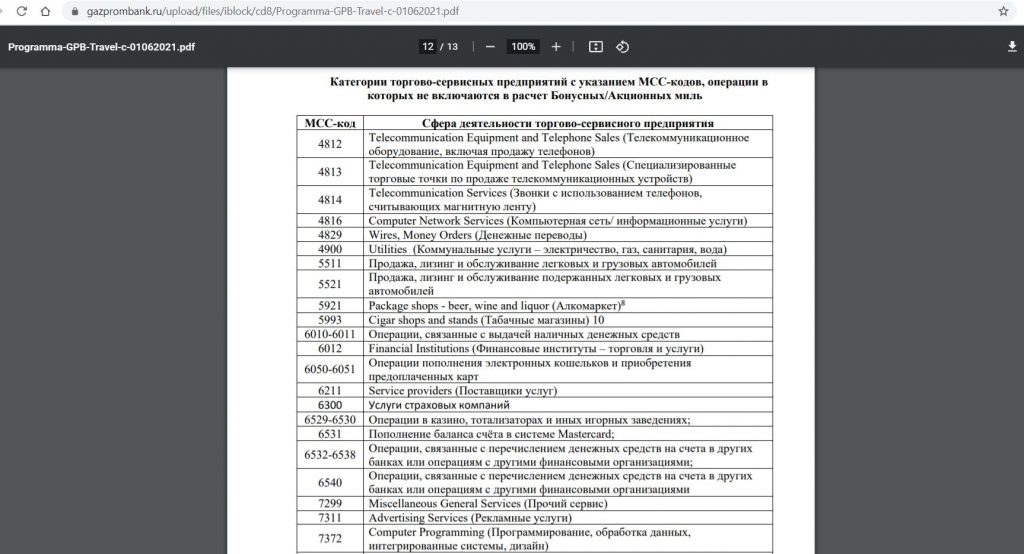

Список исключений для кэшбэка выглядит следующим образом:

Партнерским сайтом для пристраивания миль, как и у большинства, является OneTwoTrip, при этом оплата милями должна составлять не менее 50% стоимости услуги, 1 миля равна 1 рублю. Срок годности миль — 1 год.

Обслуживание премиального пакета «Газпромбанка» бесплатно без условий.

Однако для выплаты вознаграждения (а также для получения большинства плюшек пакета) в каждом месяце нужно выполнять хотя бы одно условие на выбор:

— Суммарный баланс от 1 000 000 руб. + общая сумма покупок, совершенных с использованием банковских карт, выпущенных в рамках пакета услуг, от 50 000 руб.;

— Суммарный баланс от 2 000 000 руб. + минимум 1 покупка, совершенная с использованием банковской карты, выпущенной в рамках пакета услуг;

— Суммарный баланс от 4 000 000 руб.;

— Зачисление на любой из счетов карт клиента заработной платы от 250 000 руб. + общая сумма покупок от 50 000 руб.;

● У «Умной карты» от «Газпромбанка» категории Gold при тратах ровно в 75 000 руб./мес. за каждые 100 руб. покупки положено 4 мили (эффективный кэшбэк 3,8%), при меньших тратах будет 2 мили за каждые 100 руб., тратить больше не имеет смысла, т.к. месячный лимит миль ограничен 3000.

Карта бесплатна без условий, но для выплаты вознаграждения нужно поддерживать среднемесячный остаток на всех счетах в банке в сумме от 30 000 руб. (включая накопительные счета и вклады).

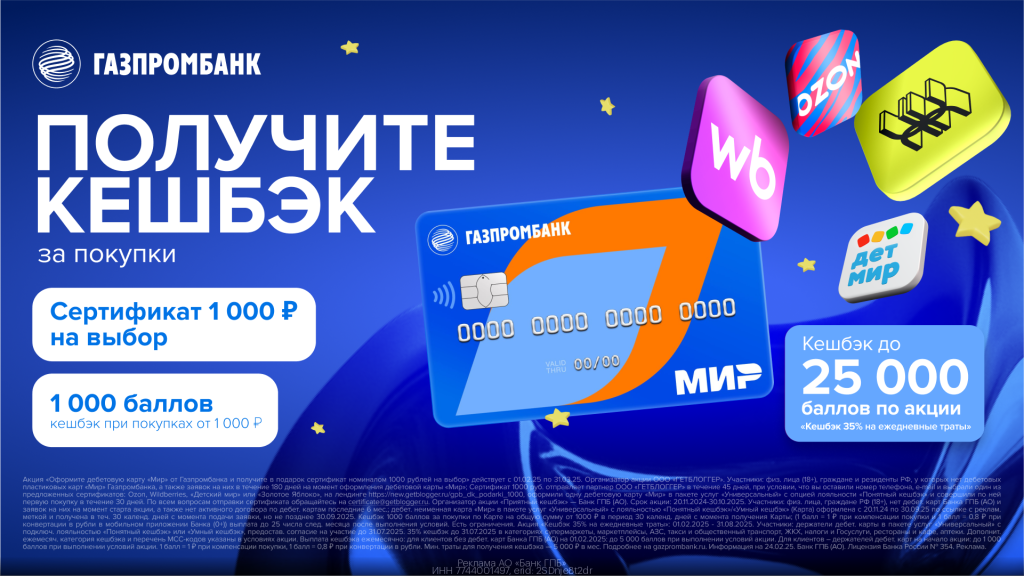

Если заказать бесплатную дебетовую карту «Газпромбанка» платёжной системы МИР с опцией «Понятный» или «Умный кэшбэк» по этой ссылке, то можно рассчитывать на подарочный сертификат на 1000 руб. на выбор в OZON/Wildberries/Золотое Яблоко/Детский Мир после трат от 1000 руб. (подробные условия тут), на 1000 баллов за траты от 1000 руб. в первые 30 дней (подробные условия тут) а также на дополнительный кэшбэк 35% за покупки в топовых категориях до 31.07.25 (подробные условия тут):

– Супермаркеты: МСС 5411, 5422, 5441, 5451, 5499;

– Маркетплейсы: «Яндекс Маркет», Ozon, Wildberries;

– АЗС: МСС 5541, 5542, 5983;

– Такси и общественный транспорт: МСС 4111, 4112, 4121, 4131, 4789;

– ЖКХ, налоги и Госуслуги: МСС 4900, 9222, 9390, 9399, 9311 (учитываются оплаты, совершённые только в МП и ИБ «Газпромбанка» или с помощью сервиса Gazprom Pay);

– Рестораны и кафе: МСС 5812, 5813;

– Аптеки: МСС 5912, 5122, 5976, 8043;

+1 дополнительная категория каждый месяц, в марте это «Красота» (МСС 7298, 7230, 8050, 5977, 7297, 5992). Потом будут «Авиабилеты», «Зоотовары», «Одежда и обувь», «Фастфуд».

Для подтверждения участия в акции с 35% кэшбэка нужно нажать на специальный баннер в мобильном приложении или интернет-банке.

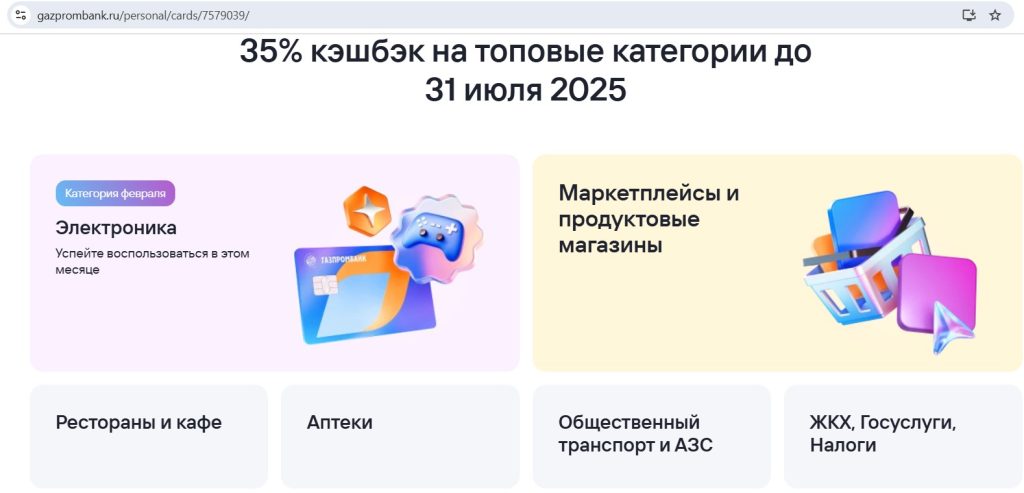

Лимит вознаграждения для новичков (тех, у кого на 01.02.24 не было дебетовых карт банка) зависит от среднемесячных остатков на картах (учитывается сумма остатков на конец каждого календарного дня, поделенная на количество дней в месяце, в первый месяц учёт идёт с даты нажатия на баннер):

– 5000 баллов/мес. — при остатках от 100 тыс. руб. (т.е. 35% кэшбэка с трат на 14 285,71 руб./мес.);

– 3000 баллов/мес. — при остатках от 50 до 100 тыс. руб. (т.е. 35% кэшбэка с трат на 8 571,43 руб./мес.);

– 1000 баллов/мес. — при остатках от 30 до 50 тыс. руб. (т. е. 35% кэшбэка с трат на 2 857,14 руб./мес.);

Баллами можно компенсировать покупку от 2500 руб. не из списка исключений для кэшбэка и некоторых категорий, с момента совершения которой прошло не больше 30 дней, 1 балл равен 1 рублю (с 01.04 нужны будут среднемесячные остатки на карте в прошлом месяце от 10 000 руб.).

Три акции будут сочетаться, если у вас не было дебетовых карт «Газпромбанка» в прошлые 6 месяцев, а также заявок на них в это время.

Акция с кэшбэком 35% актуальна также и для действующих клиентов (кроме владельцев премиальных пакетов), лимит кэшбэка для неновичков (тех, у кого на 01.02.25 были дебетовые карты банка) — 1000 баллов/мес. (т.е. максимум трат на 2858 руб./мес.). при среднемесячных остатках на карте от 30 000 руб.

7 Alfa Travel Premium от «Альфа-Банка» — 5%.

● По дебетовой карте Alfa Travel Premium при тратах от 10 000 до 150 000 руб./мес.(невключительно) будет начисляться кэшбэк на все в 3% милями, при тратах от 150 000 руб./мес. — 5%. Месячного лимита в начислении миль нет, единственное, сумма одной покупки не должна превышать 500 000 руб.

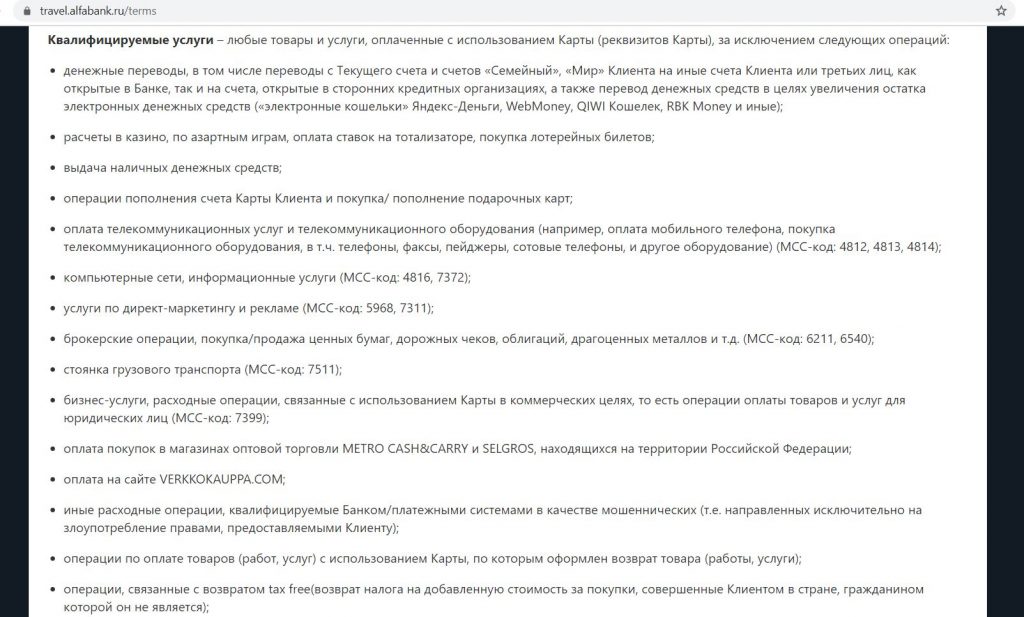

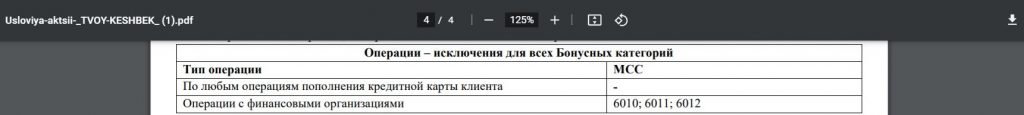

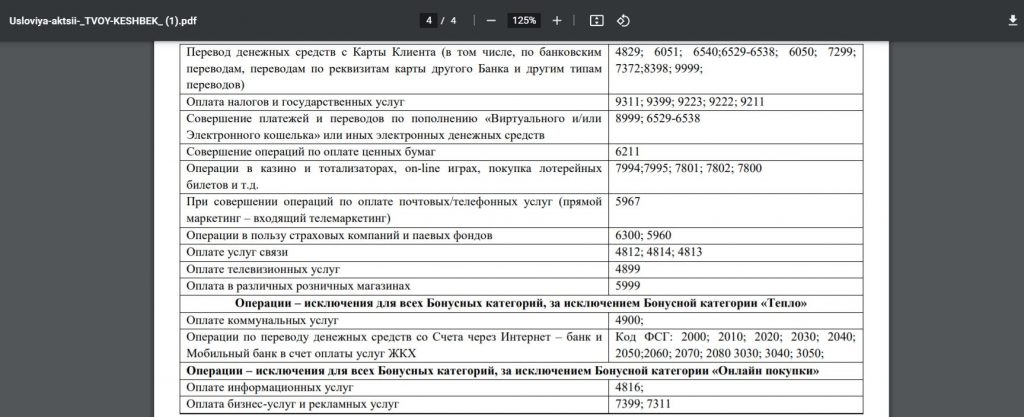

Список исключений у «Альфа-Банка» один из самых коротких, за коммуналку и налоги кэшбэк есть, за мобильную связь и страховки — нет:

Мили не имеют срока годности, если хотя бы один раз в 6 месяцев было движение по бонусному счету.

Как и везде, за накопленные мили можно купить авиа- и ж/д билеты, забронировать отель, взять в аренду авто (милями можно оплатить любую часть покупки). В качестве партнера здесь выступает не OneTwoTrip, а E-commerce corporation LLP, однако наценка на билеты там примерно такая же.

Стоимость обслуживания пакета услуг «Премиум» — 2990 руб./мес., плата не взимается при соблюдении одного из следующих условий:

— Поступление заработной платы от 400 000 руб./мес.;

— Остатки на счетах от 1,5 млн + покупки по карте от 100 000 руб./мес.;

— Среднемесячные остатки на счетах (включая активы на брокерском счете) от 3 млн руб.

● У обычной бесплатной дебетовой карты Alfa Travel при тратах от 10 000 до 100 000 руб./мес. за все покупки положен кэшбэк в 2% милями на все; при тратах от 100 000 руб./мес. — 3%.

Лимит одной покупки для начисления вознаграждения не должен превышать 50 000 руб., общий месячный лимит — 10 000 миль. За оффлайн-покупки в валюте кэшбэк не предусмотрен.

8 Пакет Prime от «ЮниКредит Банка» — 5%.

На пакете Prime от «ЮниКредита» за все покупки положен кэшбэк в 5% милями при тратах от 100 000 до 400 000 руб./мес. (при тратах менее 100 000 руб./мес. будет только 2%).

При покупках в валюте разница между курсом банка и курсом ЦБ РФ вернется милями (максимум 3000 миль в месяц).

Для начисления кэшбэка оборот трат должен быть от 10 000 руб./мес. Начисленные баллы не сгорают, если в течение 6 месяцев подряд была хотя бы одна покупка.

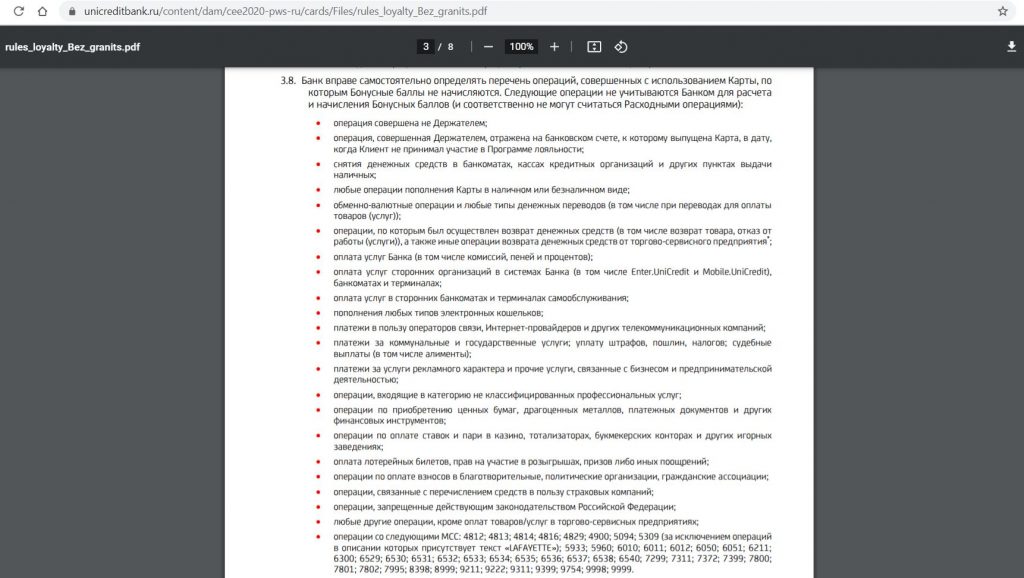

За следующие операции вознаграждение не положено:

За мили можно пробрести авиа- и ж/д билеты, забронировать отель или взять в аренду авто на партнерском сайте (предоставлен OneTwoTrip). Доплатить рублями можно не более 25% от стоимости.

Пакет Prime от «ЮниКредит Банка» бесплатен при выполнении хотя бы одного условия на выбор (иначе 5000 руб./мес.):

— Наличие остатков в банке от 3 млн руб. или эквивалента в валюте;

— Наличие остатков от 1,5 млн руб. и оборот трат по картам от 100 000 руб./мес.;

— Наличие остатков от 1,5 млн руб. и ежемесячные пополнения рублевых счетов от 100 000 руб.

9 Кредитки «Восточного» — 5% на онлайн-покупки.

● На кредитках банка «Восточный» при выборе любимой опции «Онлайн-покупки» положен кэшбэк в 5% на все покупки в интернете (максимум 1500 руб./мес.) и 15% за онлайн-оплату фильмов, музыки, книг, доставки еды (максимум 3000 руб./мес.). Вознаграждение начисляется при тратах от 10 000 руб./мес.

Список исключений для кэшбэка у «Восточного» вполне стандартный:

Баллами можно компенсировать полную стоимость ранее совершенной покупки от 500 руб.

Перед походом за кредитками «Восточного» нужно обязательно прочитать подробные обзоры его карт (например, карты «90 дней без %»), чтобы знать, как избежать навязывания платных услуг или безболезненно их отключить.

Вместо опции «Онлайн-покупки» можно выбрать «Кэшбэк на все», здесь за все покупки онлайн и оффлайн предусмотрено вознаграждение в 2%.

● У дебетовой карты «ВостОк» на опции «Онлайн-покупки» положен кэшбэк в 3% за покупки в интернете (месячный лимит бонусных операций 20 000 руб.). Требований к обороту трат нет. Карта бесплатна при поддержании неснижаемого остатка от 10 000 руб.

10 Opencard Premium от «Открытия» — 4%.

● По Opencard Premium при наличии статуса «Премиум» положен кэшбэк в 4% на все, при этом нужно не забыть совершить хотя бы одну оплату или внешний перевод с помощью интернет-банка или мобильного приложения. Вознаграждение начисляется баллами, которыми можно компенсировать полную стоимость ранее совершенных покупок от 1500 руб. Месячный лимит начисления — 15 000 баллов.

Список исключений у «Открытия» выглядит так:

Повышенный кэшбэк, как и другие плюшки, доступен только при наличии статуса «Премиум», который присваивается при поддержании на всех счетах (включая брокерские) минимального остатка от 3 млн руб. (или эквивалента в валюте) для Москвы, Московской области и Санкт-Петербурга; для других городов и областей достаточно остатка в 2 млн руб.

● По обычной Opencard будет либо кэшбэк в 2% на все, максимум 3000 баллов в месяц (при наличии хотя бы одного перевода или оплаты в интернет-банке или мобильном приложении). При наличии статуса Plus (присваивается при остатках на всех счетах от 500 000 руб.) или при нехитрых действиях с кредиткой будет кэшбэк в 3% на все, месячный лимит 5000 баллов. Подробнее об этом в статье «Бесплатная карта Opencard от банка Открытие: кэшбэк 2-3% на все».

Выпуск обычной Opencard (и дебетовой, и кредитной) стоит 500 руб., однако при совершении покупок по карте от 10 000 руб. на бонусный счет придет 500 баллов, эквивалентных 500 руб., обслуживание карточки бесплатно.

11 «Своя карта» от «РСХБ» — 4%.

На опции «CashBack на ВСЕ» по «Своей карте» от «РСХБ» величина вознаграждения в текущем месяце определяется в зависимости от оборота трат в прошлом месяце. Так при обороте в прошлом месяце до 30 000 руб. включительно, за каждые 100 руб. покупки будут начислять 2 балла, при тратах от 30 000 до 75 000 включительно — 3 балла, при тратах более 75 000 руб. — 4 балла. Месячный лимит баллов в этой опции составляет 5000 единиц.

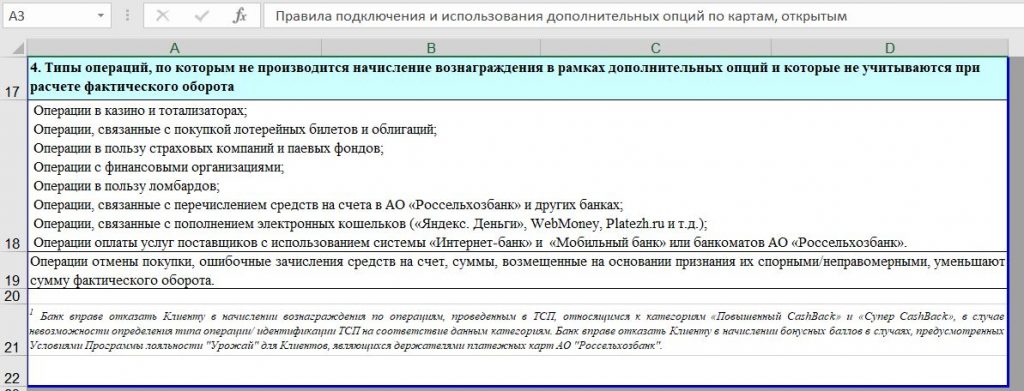

Список исключений для кэшбэка у «РСХБ» довольно короткий:

Вознаграждение начисляется баллами бонусной программы «Урожай», которые можно потратить на различные товары и услуги бонусной витрины, при этом 1 балл соответствует 1 рублю.

Выпуск и обслуживание «Своей карты» бесплатны без условий.

12 Citi Select от «Ситибанка» — 3%.

У кредитки Citi Select от «Ситибанка» при обороте трат от 10 000 руб./мес. (это же является и критерием бесплатного обслуживания) за все покупки начисляется вознаграждение в 15% селектами, которые при обмене на сертификаты соответствуют эффективному кэшбэку на все в 3% (такой кэшбэк получается при обмене на сертификаты «Детского мира», «Перекрестка» и на мили «Уральских авиалиний»).

Месячного лимита начисления нет. Баллы не сгорают в течение 36 месяцев.

Список исключений для кэшбэка очень короткий, он меньше подобного перечня для дебетовых карт «Сити»:

Несмотря на то, что коммуналка и мобильная связь в исключениях, за них будет начисляться кэшбэк, если оплачивать эти услуги через Citibank Online.

За первую покупку в течение 45 дней с момента одобрения карты «Ситибанк» подарит приветственные 2000 руб., при совершении за этот период покупок на сумму от 10 000 руб. дадут еще 2000 руб.

Помимо этих 4000 руб., можно получить еще 20 000 селектов (это 2000-4000 руб., в зависимости от способа превращения селектов в деньги) по акции «Приведи друга», если оформить карту по специальной ссылке и совершить покупки на 2000 руб. в течение первых 30 дней с момента одобрения карты. Подробнее об условиях акции можно почитать тут.

13 Карта «365» от «Ренессанс Кредит» — 3%.

По карте «365» от «Ренессанс Кредит» при обороте трат до 15 000 руб./мес. за все покупки положен 1% кэшбэка, при обороте от 15 000,01 до 75 000 руб. — 1,5% кэшбэка, при обороте от 75 000,01 до 100 000 руб. — 3%. Месячный лимит вознаграждения составляет 3000 бонусов.

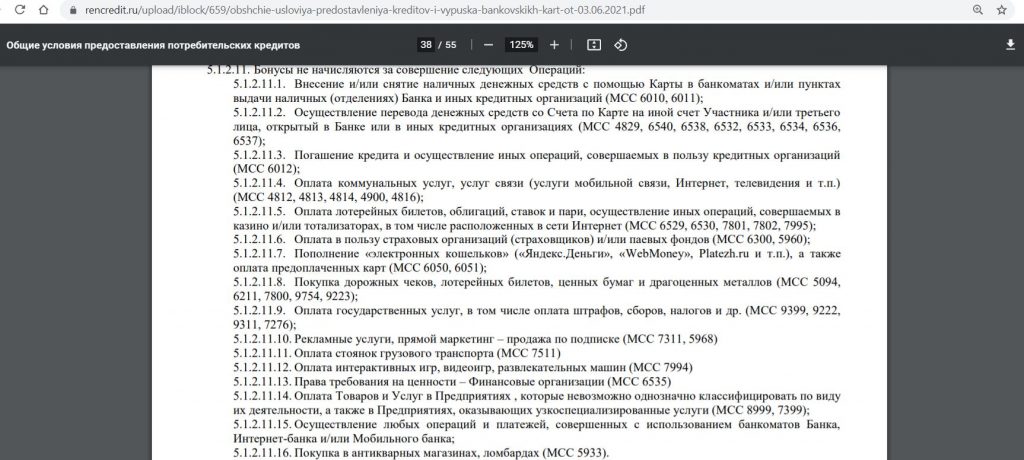

Список исключений «Ренессанс Кредита»:

Бонусами можно компенсировать полную стоимость ранее совершенных покупок (не старше 60 дней) при условии, что на бонусном счете их накопилось от 500 и выше. 1 бонус соответствует 1 рублю.

Обслуживание карты «365» бесплатно либо при тратах от 5000 руб./мес., либо при поддержании неснижаемого остатка от 30 000 руб. (иначе плата составит 99 руб./мес.).

14 «Альфа-Карта Premium» — 3%.

● Вместо карты Alfa Travel с милями на пакете Premium можно выпустить «Альфа-Карту Premium» с кэшбэком до 3% на все (вознаграждение начисляется баллами, которые превращаются в деньги за пару кликов мышкой).

По этой карте за все покупки при обороте от 10 000 до 150 000 руб./мес. положен кэшбэк в 2% на все, при тратах от 150 000 руб./мес. — 3%. Месячный лимит баллов — 15 000. Максимальная сумма одной операции должна быть не больше 500 000 руб.

Исключения здесь такие же, как и у Alfa Travel. Условия бесплатного обслуживания тоже аналогичные:

— Поступление заработной платы от 400 000 руб./мес.;

— Остатки на счетах от 1,5 млн + покупки по карте от 100 000 руб./мес.;

— Среднемесячные остатки на счетах (включая активы на брокерском счете) от 3 млн руб.

● По обычной «Альфа-Карте» при обороте трат от 10 000 руб. до 100 000 руб. будет кэшбэк в 1,5% на все, при тратах от 100 000 руб. — 2%. Месячный лимит баллов — 5000. Карта бесплатна без каких-либо условий.

Если заказать бесплатную «Альфа-Карту» по этой ссылке и в первые 60 дней потратить от 3000 руб. (кроме списка исключений), то будет положен сертификат на 1200 руб. в «Золотое яблоко» (магазин парфюмерии и косметики). Акция актуальна для клиентов, у которых минимум в прошлые 180 дней не было дебетовых карт в «Альфа-Банке», а также заявок на них в прошлые 30 дней. Для акции обязательно получать пластиковую карту, подробные условия тут. Сертификат придёт в смс в течение 60 дней, для связи: a.certificate@rafinad.io. При этом можно получить ещё 1000 руб., для этого после заказа карты по ссылке выше нужно сделать минимум одну покупку от 3000 руб. до 31.08.25 (включительно). Подробные условия тут.

15 «Двойной кэшбэк» от «Промсвязьбанка» — 2%.

У карты «Двойной кэшбэк» есть повышенный кэшбэк в трех категориях на выбор («Досуг», «Семья», «Авто») и 1% кэшбэка за остальные покупки. Плюс по этой карте дают еще 1% кэшбэка за погашение задолженности, т.е. общий кэшбэк будет 2%. Вознаграждение выплачивают при обороте трат от 10 000 руб./мес.

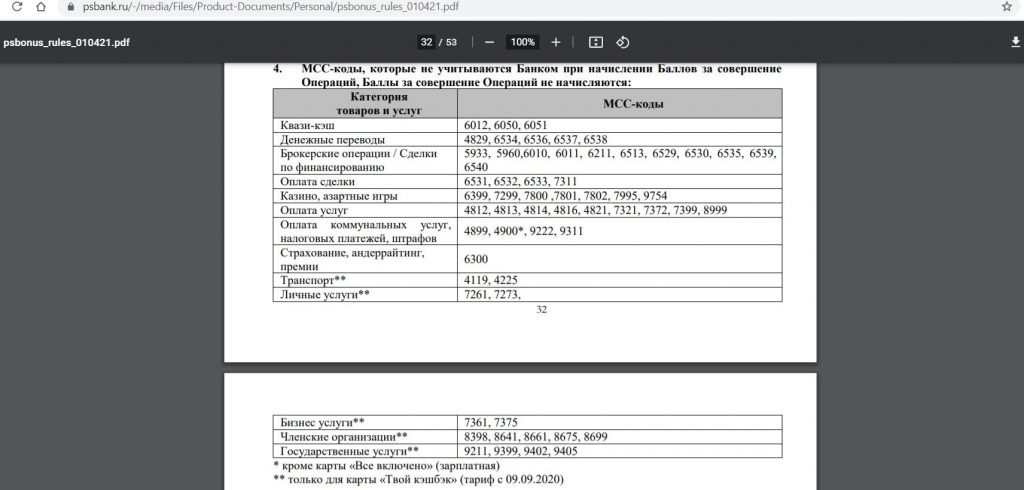

Список исключений «Промсвязьбанка» следующий:

Общий месячный лимит начисления баллов (за покупки и пополнение) ограничен 2000 бонусов. 1 балл соответствует 1 рублю. Обмен баллов на реальные деньги осуществляется в интернет-банке, минимального порога для превращения баллов в рубли нет.

Обслуживание карты стоит 990 руб./год, первый год обслуживания бесплатен, если в течение месяца с момента получения карточки потратить от 1000 руб.

16 Tinkoff All Airlines — 2%.

По карте Tinkoff All Airlines предусмотрено 2% кэшбэка милями на все покупки, месячный лимит — 6000 миль.

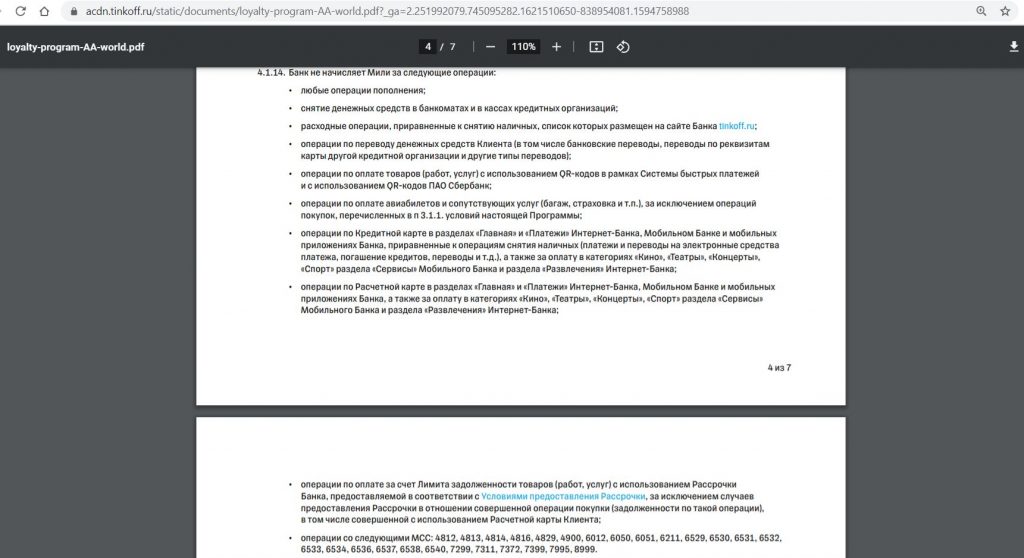

Список исключений «Тинькофф Банка» выглядит следующим образом:

За оплату мобильной связи и коммуналки через интернет-банк или мобильное приложение «Тинькофф» по карте All Airlines начисляет кэшбэк в 1% милями.

Милями можно компенсировать покупку в категории «Авиабилеты», совершенную не ранее 90 дней назад (подойдет, например, подарочный сертификат «Аэрофлота» или сервиса OneTwoTrip). Шаг для компенсации — 6000 миль.

Обслуживание карточки Tinkoff All Airlines стоит 1890 руб./год. Если заказать ее по этой ссылке и потратить за месяц от 1000 руб., банк подарит 4000 миль (эквивалентны 4000 руб.).

Акция актуальна для клиентов, у которых минимум в течение года не было кредитки All Airlines.

17 «Универсальная» и «Кэшбэк» от «АТБ» — 2%.

● У «Азиатско-Тихоокеанского Банка» есть бесплатная дебетовая карта «Кэшбэк». В качестве бонусной опции там можно выбрать «Все включено» и получать 2% кэшбэка деньгами на все (максимум 2000 руб./мес.). Условием начисления вознаграждения является оборот трат от 20 000 руб./мес.

● У бесплатной кредитки «Универсальная» кэшбэк в 2% на все будет при обороте трат от 5 000 руб./мес. (лимит кэшбэка 2000 руб./мес.). К кредитке активно навязываются страховки.

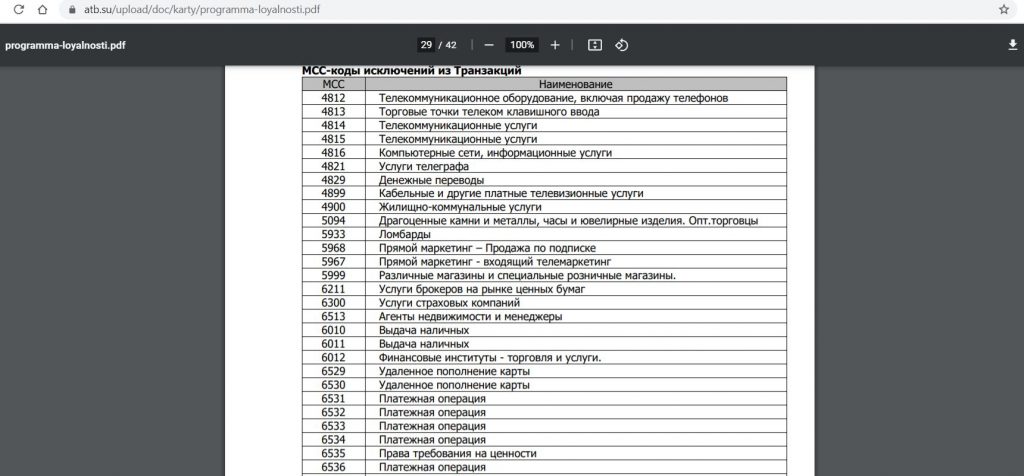

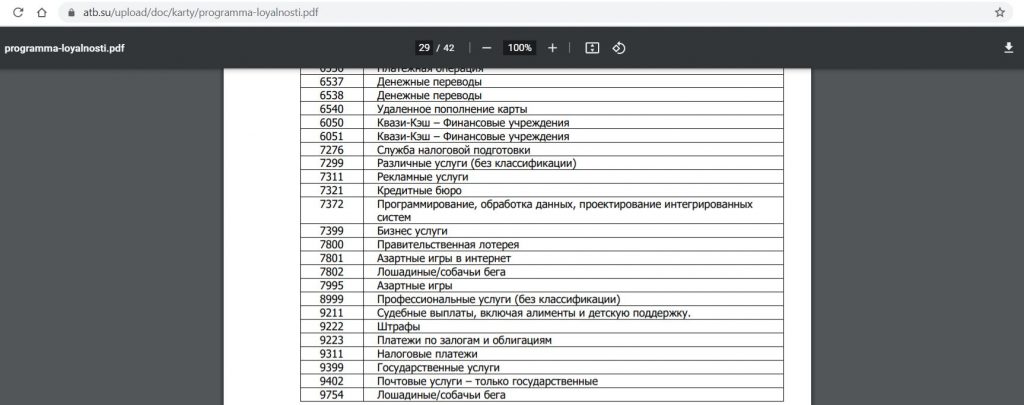

Список исключений у обеих карт одинаковый:

18 «Кэшбэк» от «Райффайзенбанка» — 1,5%.

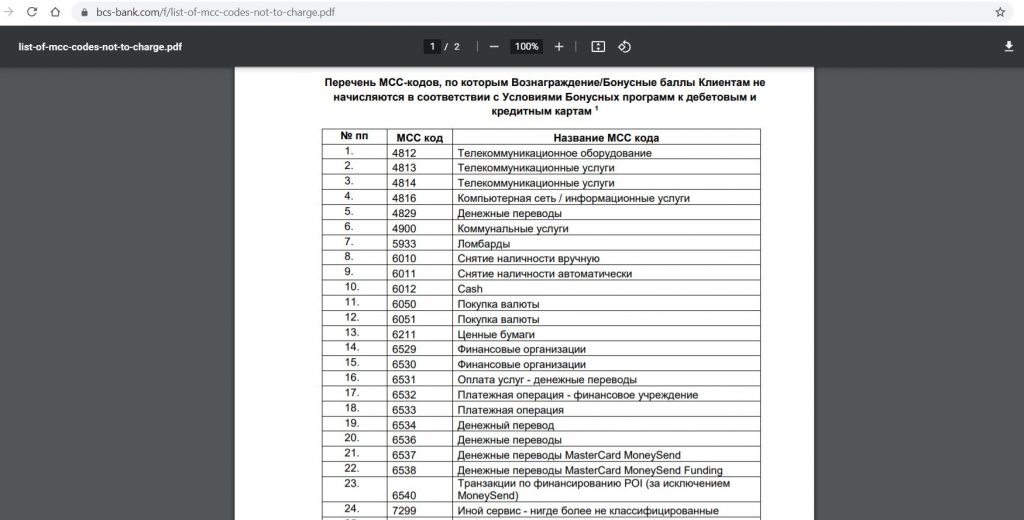

По дебетовой карте «Кэшбэк» от «Райффайзенбанка» положено вознаграждение в 1,5% деньгами на все без округлений и ограничений по выплатам.

Операции ниже будут без кэшбэка:

Выпуск и обслуживание карты «Кэшбэк» от «Райфа» бесплатны без условий.

19 «Тинькофф Мобайл», «Мегафон», «МТС CASHBACK Мобайл» — 2-3,5%.

По карте «Tinkoff Мобайл» положен кэшбэк 1% на все (обслуживание бесплатно), по карте «Мегафон» — либо 1% на все (на тарифе «Стандарт», который стоит 149 руб./мес., бесплатен при обороте от 10 000 руб./мес.), либо 1,5% (на тарифе «Максимум», который стоит 199 руб./мес., бесплатен при обороте от 30 000 руб./мес). По карте «МТС CASHBACK Mobile» — 1% на все, обслуживание бесплатно.

У этих трех карт баланс равен балансу мобильного телефона, который можно пополнить с кэшбэком 1-2% с карт других банков. Подробнее об этом можно почитать тут.

Для этих целей также можно использовать кредитные карты с длинным грейс-периодом, вроде «100 дней без %» от «Альфа-Банка» или «110 дней без %» от «Райффайзенбанка», получая дополнительный доход от пользования деньгами банка (эти операции будут в грейс и без комиссии).

Обслуживание карты «110 дней без %» от «Райффайзенбанка» бесплатно при расходных операциях от 8000 руб./мес. (учитываются не только покупки, но и снятие наличных, и переводы). В первые два месяца можно обналичить весь кредитный лимит без последствий, а с третьего месяца снимать без комиссии и в грейс по 50 000 руб./мес.

20 «Мультикарта» от «ВТБ» — 1,5%.

«Мультикарта» от «ВТБ», выдаваемая с 20 июля 2020, позволяет рассчитывать на кэшбэк в 1,5% на все при подключении расширенной опции кэшбэка. Месячный лимит бонусных операций — 75 000 руб. Вознаграждение начисляется баллами, которые превращаются в деньги в личном кабинете.

Список исключений у «ВТБ» стандартный:

С расширенной опцией кэшбэка обслуживание «Мультикарты» бесплатно при обороте трат от 10 000 руб./мес., иначе придется раскошелиться на 249 руб./мес.

У «ВТБ» есть акция «Приведи друга»: если заказать бесплатную дебетовую карту банка по этой ссылке и в первые 30 дней потратить от 5000 руб. (не из списка исключений), то банк подарит 1000 руб. Актуально для клиентов, у которых минимум год не было мастер-счёта в «ВТБ».

По этой ссылке можно заказать «Мультикарту» в ограниченном дизайне со светодиодами («Киберкарту»), выпуск и обслуживание бесплатны, а функционал у неё такой же как и у обычной дебетовой карты «ВТБ».

21 «БКС Премиум» — 5,5%.

У карты на пакете «Премиум» от «БКС» можно выбрать любимую категорию с 10% кэшбэка, среди которых:

— «Повседневные траты» с супермаркетами (МСС 5411, 5297, 5298, 5412, 5422, 5441, 5451, 5462, 5499, 5715, 5921, 5993);

— «Авто» (МСС 3351–3441, 4121, 5511, 5531–5533, 5541, 5542, 5983, 7512, 7531, 7534, 7538, 7542);

— «Одежда и обувь» (МСС 5137, 5611, 5621, 5641, 5651, 5661, 5691);

— «Развлечения» (МСС 5812–5814, 7832, 7922, 7991);

— «Спорт и красота» (МСС 5655, 5940, 5941, 5977, 7230, 7297, 7298, 7941, 7997).

Вознаграждение в 10% в любимой категории положено при общих тратах от 50 000 руб./мес., за все остальное предусмотрен кэшбэк в 1%. Месячный лимит вознаграждения — 15 000 руб. (начисляется бонусами, которые превращаются в рубли в личном кабинете). При этом кэшбэк 10% будет начислен на сумму не более 50% от всех покупок по карте за месяц, а на сумму превышения — базовый 1% кэшбэка.

Поэтому можно считать, что за все покупки положен кэшбэк в 5,5% (столько получится, если минимум половина всех покупок совершена в любимой категории, а общий оборот трат по карте перевалит за 50 000 руб./мес.).

UPD: 25.06.2021

Вместо любимой категории «Повседневные траты» с 10% кэшбэка появится категория «Супермаркеты» с 3% кэшбэка. При этом кэшбэк в 3% здесь также будет начислен на сумму не более 50% от всех покупок по карте за месяц, а на сумму превышения — базовый 1% кэшбэка. Т.е. итоговый кэшбэк будет максимум 2%.

Появляется новая категория «Такси и каршеринг», где, также как в категориях «Авто», «Одежда и обувь», «Развлечения и рестораны», «Спорт и красота», повышенная ставка составит 9%, а не 10%.

С августа конвертация бонусов в рубли будет только фиксированными суммами: 3000/6000/9000/12000/1500 руб.

За следующие операции вознаграждение в «БКС» не положено, кроме того, они не учитываются и при анализе оборота трат:

Плата за обслуживание пакета «Премиум» не взимается в месяц открытия и следующие за ним 2 полных месяца без дополнительных условий. Дальше для бесплатного обслуживания нужно выполнять любое условие на выбор (иначе плата составит 1500 руб./мес., с июля — 1900 руб./мес.):

— сумма покупок по карте от 75 000 руб./мес.;

— среднемесячный баланс от 2 000 000 руб. (включая активы на брокерском счете);

— зачисление заработной платы от 150 000 руб./мес.;

— наличие одного из тарифных планов, открытых в «БКС Брокер»: «Персональный брокер», «Персональный брокер плюс», «Персональный брокер плюс USD», «Консультант по управлению капиталом».

Вывод

Вывод

Как видите, выбор карт с кэшбэком на все сейчас довольно большой. В идеале все-таки к универсальной карте оформить несколько карточек с повышенным вознаграждением в тех категориях, в которых вы тратите больше всего. Самые выгодные карты можно посмотреть в статьях «Карты с кэшбэком и процентом на остаток 2021» и «Оплата картой 2021: Что? Где? Когда?», «Карты с кэшбэком в супермаркетах и продуктовых магазинах», «Карты с кэшбэком на рестораны, кафе и фастфуд: список лучших».

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

Актуальный список универсальных карт смотрите в статье «Универсальная карта с кэшбэком на все покупки: новый список лучших».

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.