Обновлено 01.05.2020.

Наступил новый 2020 год, а значит, самое время определить лучшие дебетовые карты с кэшбэком и процентом на остаток на первую его половину.

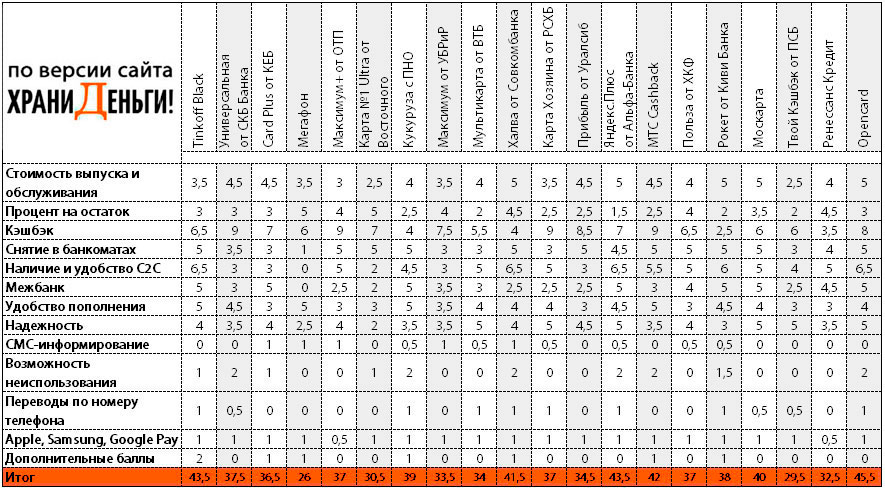

Как и раньше, мы рассмотрим функциональность карт по многим параметрам, для большинства критериев установим шкалу от 0 (очень плохо или данной опции вообще нет) до 5 (очень хорошо). Для параметра «Кэшбэк» шкала будет немного шире, от 0 (очень плохо) до 10 (очень хорошо). Шкала в пункте «Наличие и удобство С2С» также расширилась из-за дополнительных баллов за бесплатное «толкание».

В рейтинг вошли карты, которые показались мне интересными в комплексе благодаря наличию нескольких параметров, важных для профессионального вкладчика. Также была существенна доступность открытия карточки для «человека с улицы» (т.е. без каких-либо ограничений) и низкая цена обслуживания карты. Если какая-то дебетовка, по вашему мнению, оказалась незаслуженно обделена вниманием в настоящем рейтинге, напишите об этом в комментариях к статье.

UPD: 23.07.2020

Актуальный сравнительный обзор дебетовых карт на вторую половину 2020 года можно почитать тут: “Карты с кэшбэком и процентом на остаток 2020: свежий обзор”.

По сравнению с предыдущим обзором, произошли некоторые изменения в составе участников.

«ОТП» перестал выдавать карту «Твой Выбор — Покупки» предложив вместо нее карту «Максимум», карта «Можно Все» была переименована в «Максимум+». У первой карты условия бесплатного обслуживания заметно гуманнее, однако у «Максимум+» больше разнообразных плюшек, поэтому именно ее мы сегодня и рассмотрим.

Банк «Восточный» будет представлять улучшенная версия «Карты №1» – «Карта №1 Ultra» с бо́льшим процентом на остаток.

От «МТС Банка» на этот раз в рейтинге будет участвовать более популярная и дешевая, по сравнению с «МТС Деньги Weekend», карта «МТС Cashback». Это кредитка, но с обнуленным кредитным лимитом она ничем не отличается от дебетовки.

«Халва», по своей сути, является картой рассрочки, но её тоже можно использовать в качестве дебетовой (если в мобильном приложении или в личном кабинете запретить использование заемных средств для покупок). Она обладает всеми свойствами обычной дебетовой карты, здесь есть процент на остаток, бесплатная обналичка и т.д.

У «КЕБа» есть выгодные бесплатные кредитные карты Urban с кэшбэком в 10% в категории «Общественный транспорт», 7% за АЗС, автомойки, такси, платные дороги, каршеринг, шиномонтаж, парковку, 3% за аренду авто и мототранспорта; а также Card Credit Plus c 5% кэшбэка в категориях «Кафе и рестораны», «Кино, красота и здоровье» и «Одежда». На этих кредитках также можно обнулить кредитный лимит и использовать для покупок только собственные средства, но дебетовками они от этого не станут, стягивание, переводы, обналичка будет с комиссией, процента на остаток нет, поэтому в сегодняшнем обзоре они участвовать не будут. Тем не менее, эти карты не затеряются в любом кошельке

«ВСЕ СРАЗУ» от «Райффайзенбанка» не попала в обзор, поскольку нормальный кэшбэк там положен только новым клиентам и только в первый год, потом карта превращается в тыкву. Для новых клиентов карта выгодна, благодаря кэшбэку в 2-3% на все и возможности открыть накопительный счет с 6% на минимальный остаток.

Итак, в сегодняшнем сравнительном обзоре будут участвовать следующие дебетовые карты, подробный обзор каждой из них можно найти в блоге:

– Дебетовая карта Tinkoff Black;

– Карта «Яндекс.Плюс» от «Альфа-Банка»;

– «Карта Плюсов» от «Кредит Европа Банка» («КЕБ»);

– Карта «Мегафон»;

– Дебетовая «Карта №1 Ultra» от «Восточного»;

– Карта «Кукуруза» с опцией «Процент на остаток»;

– «Мультикарта» от «ВТБ»;

– Карта «Прибыль» от банка «Уралсиб»;

– «Универсальная» карта от «СКБ-Банка»;

– “Карта Хозяина” от “Россельхозбанка”;

– Карта «МТС Cashback»;

– Карта «Польза» от банка «Хоум Кредит»;

– Карта «Рокетбанка»;

– Карта «Халва» от «Совкомбанка»;

– Карта «Твой кэшбэк» от «Промсвязьбанка»;

– Opencard от банка «Открытие»;

– «Москарта» от «МКБ»;

– Дебетовая карта «Ренессанс Кредит»

– Карта “Максимум” от “УБРиР”;

– Карта «Максимум+» от “ОТП Банка”.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Карты с кэшбэком и процентом на остаток 2020

Карты с кэшбэком и процентом на остаток 2020

1 Стоимость получения и обслуживания.

У карты «Яндекс.Плюс» от «Альфа-Банка» и карты «Рокет» от «Киви-Банка» нет платы за выпуск и обслуживание — 5 баллов.

Выпуск и обслуживание «Халвы» бесплатны, для невзимания платы за смс-информирование нужно минимум 3 раза в месяц заходить в личный кабинет или мобильное приложение — 5 баллов.

Пока одним из критериев бесплатного обслуживания «Москарты» в пакете «Выгодный» от «МКБ» является обычное пополнение карты на сумму от 30 000 руб./мес., в данном пункте карте можно смело ставить 5 баллов. Другие критерии уже не такие простые (вклад от 50 000 руб., либо поддержание такого же среднемесячного остатка на карте, либо совершение покупок на сумму от 30 000 руб./мес.).

У карточек «Прибыль» от «Уралсиба» и «Универсальной» от «СКБ» вполне гуманные условия бесплатного обслуживания, «Прибыль» бесплатна при ежемесячных покупках от 1000 руб., либо неснижаемом остатке от 5000 руб., для бесплатности карты «СКБ» достаточно открыть вклад на 1000 руб. Обеим картам можно поставить по 4,5 балла.

«КЕБ» получает 4,5 балла за бесплатный выпуск и первый год обслуживания. Как вариант, можно в конце первого года закрыть карту, а потом открыть снова, и будет еще один бесплатный год обслуживания.

Обслуживание карты «МТС Cashback» бесплатно без каких-либо условий, но за выпуск надо будет разово отдать 299 руб. — 4,5 балла.

За подключение карты «Кукуруза World» к бонусной программе нужно заплатить 300 руб. Эти деньги новые клиенты могут вернуть по акции «Приведи Друга», для этого в течение 10 дней после получения карты нужно установить мобильное приложение «Кукурузы», ввести промо-код FRC81R1YX, совершить любую покупку, и «Кукуруза» начислит 300 бонусов в подарок (эквивалент 300 руб.). Для бесплатности услуги «Процент на остаток» нужно ежемесячно тратить от 3000 руб., иначе плата составит 70 руб./мес. К «Кукурузе» можно подключить опцию «Двойная Выгода» для 3% кэшбэка вместо 1,5% за 990 руб./год. Без «Двойной Выгоды» карте можно поставить 4 балла, с «Двойной Выгодой» — 3,5 балла (зато при этом в параметре «Бонусная программа» она получила бы больше баллов). В сегодняшнем рейтинге будем считать, что «Двойную Выгоду» мы не подключали — 4 балла.

Для бесплатности «Пользы» от «ХКФ» требуется либо держать неснижаемый остаток от 10 000 руб., либо совершать покупки минимум на 5000 руб./мес. — 4 балла. «Мультикарта» бесплатна при покупках от 5000 руб./мес. (иначе 249 руб./мес.) — 4 балла. За выпуск дебетовой карты «Ренессанс Кредит» нужно заплатить 99 руб., плата за обслуживание не взимается при обороте трат от 5000 руб./мес. (иначе 99 руб./мес.) — тоже 4 балла.

Бесплатность карты «Тинькофф Блэк» требует выполнения определенных условий (поддержание минимального остатка на карте от 30 000 руб., либо наличие вклада от 50 000 руб.) — 3,5 балла.

Выпуск карты «Мегафон» бесплатен, а вот обслуживание бесплатно только при выполнении условий по обороту. Тариф «Лайт» стоит 49 руб./мес., бесплатен при обороте от 3000 руб./мес., тариф «Стандарт» стоит 149 руб./мес., бесплатен при обороте от 10 000 руб./мес., тариф «Максимум» стоит 199 руб./мес., бесплатен при обороте от 30 000 руб./мес. Для сегодняшнего обзора возьмем средний тариф — 3,5 балла.

Для бесплатного обслуживания «Карты Хозяина» от «РСХБ» (выпуск стоит 99 руб.) нужен оборот трат от 10 000 руб./мес. — 3,5 балла.

Плата за обслуживание карты «Максимум» категории Visa Classic от «УБРиР» составляет 1440 руб./год и списывается сразу, однако при совершении покупок от 12 000 руб./мес. каждый месяц будет возвращаться 1/12 стоимости годового обслуживания — тоже 3,5 балла. У карты Visa Gold плата составляет 2880 руб./год, а 1/12 стоимости возвращается при покупках от 30 000 руб./мес., так что в этом пункте мы поставили бы ей на полбалла меньше, зато в разделе «Кэшбэк» — на полбалла больше из-за бо́льших месячных лимитов по повышенному кэшбэку.

3 балла отправляются карте «Максимум+» от «ОТП Банка», обслуживание которой бесплатно при выполнении любого критерия из трех на выбор (иначе 199 руб./мес.): либо поддержание неснижаемого остатка на карте от 50 000 руб., либо совершение покупок на сумму от 30 000 руб./мес., либо совершение покупок на сумму от 15 000 руб./мес. и одновременное поддержание минимального остатка по карте от 15 000 руб.

«Карта №1 Ultra» от «Восточного» бесплатна при поддержании минимального остатка в 50 000 руб. (иначе плата составит 150 руб./мес.), за выпуск нужно будет заплатить 500 руб. — 2,5 балла.

Карта «Твой кэшбэк» получает 2,5 балла, т.к. требует либо поддерживать остаток в 20 000 руб. на карте без процентов, либо совершать оборот трат более 20 000 руб./мес. (иначе обслуживание стоит 149 руб./мес.).

2 Процент на остаток.

В последнее время Банк России активно снижает ключевую ставку, сейчас она составляет 6,25%, вслед за этим банки уменьшают и проценты по своим картам.

Максимальные 5 баллов в данном параметре набирает «Карта №1 Ultra» от «Восточного» с 7% на ежедневный остаток от 10 000 до 1 000 000 руб. при наличии покупок на общую сумму от 10 000 руб./мес., а также карта «Мегафон», у которой на остаток от 500 руб. до 200 000 руб. начисляется 8% годовых на тарифе «Стандарт» и 10% на тарифе «Максимум». Cтоит отметить, что карту «Мегафон», мягко говоря, неудобно использовать в качестве накопительной, т.к. снять с неё деньги без комиссии можно только в очень ограниченном объеме, а средства на карте не застрахованы АСВ. Эти недостатки будут учтены в других параметрах рейтинга.

Дебетовая карта «Ренессанс Кредит» получает 4,5 балла за 7,25% годовых на минимальный остаток до 499 999,99 при наличии покупок на сумму от 5000 руб./мес. (с 01.02.2020 ставка будет снижена до 7% годовых).

4,5 балла в этом пункте получает карта «Халва» от «Совкомбанка», у нее на остаток до 500 000 руб. при наличии минимум 5 покупок за месяц на общую сумму от 10 000 руб. начисляется 6,5% годовых.

У «Пользы» 6% на остаток до 300 000 руб. при наличии покупок от 5000 руб./мес. — 4 балла. Если заказать «Пользу» по этой ссылке и потратить от 500 руб., то банк подарит 500 баллов (эквивалентны 500 руб.).

У карты «Максимум+» от «ОТП Банка» на остаток от 5000 до 300 000 руб. положено 5% годовых, от 300 000 до 1 000 000 руб. — 5,5% годовых, на остаток от 1 000 000 до 3 000 000 руб. — 6% годовых. Помимо этого, в «ОТП Банке» можно открыть специальный накопительный счет под 6% годовых при остатке от 5000 руб. Думаю, 4 балла вполне можно поставить.

По карте «Максимум» от «УБРиР» на остаток от 20 000 до 350 000 руб. при наличии покупок на сумму от 12 000 руб./мес. начисляется 6% годовых — 4 балла.

3,5 балла можно поставить «Москарте» в пакете «Выгодный», при среднемесячном остатке на карте от 50 000 руб. начисляется 5% годовых, также есть возможность открыть накопительный счет с 5,5% годовых на любой остаток и 6,5% на остаток до 500 000 руб. при покупках от 30 000 руб./мес.

У «КЕБа» процент на остаток от 10 000 руб. зависит от базового уровня доходности вкладов, в январе 2020 он составляет 5,2% годовых — 3 балла.

По «Универсальной карте» от «СКБ-Банка» предусмотрено 5,25% годовых при сумме остатка на карте от 30 000 до 300 000 руб. и наличии покупок на сумму от 5000 руб./мес. — 3 балла.

У «Тинькофф Блэк» 5% годовых на остаток до 300 000 руб. при наличии покупок на сумму от 3000 руб./мес. — 3 балла.

5,5% годовых на остаток более 10 000 руб. начисляются на накопительном счете «Открытия» «Моя Копилка». Правда, чтобы процент был на ежедневный остаток, а не на минимальный за месяц, в конце каждого месяца нужно совершать кое-какие нехитрые действия. Opencard тоже можно дать 3 балла.

По карте «МТС Cashback» и «Карте Хозяина» от «РСХБ» проценты на остаток не предусмотрены, но в этих банках можно открыть накопительные счета с начислением 5% годовых — 2,5 балла.

У «Кукурузы» с ПНО от «Ренессанс Кредит» начисляется 6% годовых, но на минимальный остаток за месяц (кроме месяца подключения ПНО), с февраля ставка опускается до 5,65%, поэтому только 2,5 балла.

У карты «Прибыль» 3% годовых на минимальный остаток до 49 999,99 руб., от 50 000 до 299 999,99 руб. — 4% годовых, от 300 000 до 999 999,99 — 5% годовых и на остаток от 1 млн руб. начисляются 6% годовых — 2,5 балла.

UPD: 02.07.2020

С 18.05.2020 “Уралсиб” повышает процент на остаток по карте “Прибыль”. Теперь при обороте трат от 10 000 руб./мес. на ежедневный остаток до 2 000 000 руб. будет начисляться 6,25% годовых. При меньшем обороте будет только 1%.

У карты «Твой кэшбэк» может быть 5% годовых на остаток, но для этого нужно отключать опцию повышенного кэшбэка, что неразумно. Ещё в «ПСБ» есть накопительный счет «Честная ставка», где на ежедневный остаток до 500 000 руб. начисляется 4% годовых (на остаток от 500 000 до 3 млн руб. — 4,5% годовых) — 2 балла.

У карты «Рокетбанк» предусмотрено 4,5% годовых на ежедневный остаток – 2 балла.

У «Мультикарты» платежной системы МИР есть хороший процент на остаток при обороте трат от 75 000 руб./мес. (10% годовых по акции на остаток до 300 000 руб., для карт другой платежной системы – 9% годовых), при покупках на сумму 15-75 тыс. руб./мес. на остаток начисляется всего лишь 4% годовых, так что «Мультикарте» я дам не больше 2 баллов. Если ваши траты более 75 000 руб./мес., то «Мультикарте» можно смело поставить высший балл.

У карты «Яндекс.Плюс» от «Альфа-Банка» 6% годовых на остаток до 300 000 руб. положены только при обороте трат от 70 000 руб./мес., при тратах от 10 000 до 70 000 руб./мес. будет только 1%. Также у «Альфы» есть не совсем удобный накопительный счет с начислением процентов на минимальный остаток (ставки 4,25-6% годовых, в зависимости от времени нахождения средств на счете) — 1,5 балла. Если тратите более 70 000 руб./мес., то в данном пункте карте «Альфы» можно поставить 4 балла.

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Легальный способ. Все подробности в статье и в комментариях к ней.

Храни Деньги! рекомендует:

3 Кэшбэк.

Высший балл я сегодня также не поставлю никому, яркой звезды, которая была бы гораздо лучше ближайших конкурентов, пока не видно. Так что многие карты с хорошими, но не совсем универсальными бонусными программами, получили от меня по 9 баллов.

У карты от «СКБ Банка» кэшбэк в супермаркетах снизился с 5% до 3%, но 9 баллов этой карте я все равно поставлю, так как появились дополнительные категории с кэшбэком 4% и 5%, а также 1% за остальные покупки реальными деньгами без невыгодного округления.

Бо́льший кэшбэк на супермаркеты из общедоступных карт есть только у «МТС Cashback» (5%), помимо этого кэшбэк в 5% там также предусмотрен на АЗС и в кинотеатрах. Правда, начисляется он не реальными рублями, а бонусными баллами, которые можно использовать в качестве скидки на услуги связи или на покупки в салонах «МТС». Если эти баллы вам интересны, то карта тоже вполне заслуживает 9 баллов. Помимо этого по ней проводятся различные акции с дополнительным кэшбэком в 5-10% уже реальными деньгами, так что выгода от обладания карты может заметно возрасти.

9 баллов от меня получает и «Карта Хозяина» от «РСХБ», у которой можно выбрать одну категорию для 5% кэшбэка («Театр и кино», «Рестораны», «Такси», «Косметика и парфюмерия», «Игрушки», «АЗС») и одну для 10% (среди них есть «Телекоммуникации» с MCC 4814 и «Аптеки»). Вознаграждение начисляется в рублях.

По карте «Максимум+» от «ОТП Банка» положены 1,5% кэшбэка на все (деньгами), 10% на выбранные банком категории и 15% на акционную категорию — 9 баллов.

У карты «Максимум Visa Classic» тоже есть 10% кэшбэка в отдельных категориях, однако лимит там меньше, а на все остальное только 1% — 7,5 баллов.

8,5 баллов получает карта «Прибыль» с эффективным кэшбэком 3% на все (за траты в 300 000 руб. положены 6000 баллов, которые можно обменять на сертификат в 9000 руб.). Правда, на такой кэшбэк по карте «Прибыль» можно рассчитывать только раз в год, так что для крупных ежемесячных трат лимитов каши не хватит. Пользователи пишут, что если копить баллы на карте «Прибыль», а потом временно перейти на премиальный пакет услуг, то их можно будет обменять на более выгодный сертификат с 5% кэшбэка (20 000 баллов на 50 000 руб.).

По Opencard можно самостоятельно выбрать наиболее подходящую категорию кэшбэка и получать либо кэшбэк 2-3% на все, либо 1% на все и 6-11% на определенные категории («Аптеки и салоны красоты», «АЗС и транспорт», «Кафе и рестораны», «Отели и билеты»). Условия для получения кэшбэка в 2/6% простые, для 3/11% нужно выполнять еще третье условие (либо держать на всех карточных счетах от 100 000 руб. или эквивалента в валюте, либо выполнять кое-какие нехитрые действия с кредитным вариантом Opencard). Неудобно, что бонусными баллами можно компенсировать ранее совершенную покупку только от 1500 руб. (раньше вообще было от 3000 руб.), в итоге Opencard получает от меня 8 баллов.

По карте «Яндекс.Плюс» за покупки в категориях «Кафе и рестораны», «Образование», «Спорт» и «Развлечения» положены 5% кэшбэка. За покупки в сервисах Яндекса также предусмотрено вознаграждение в 5%, а на один сервис (который периодически меняется) — 10%. Моя оценка — 7 баллов.

У карты Ultra клиент может сам выбрать в интернет-банке или мобильном приложении 1 бонусную программу из 4-х предложенных: «Все включено», «Онлайн-покупки», «Отдых», «За рулем» с кэшбэком от 2 до 7 %. На мой взгляд, учитывая, что по карте нужно потратить от 10 000 руб./мес. для получения процента на остаток, самой предпочтительной выглядит категории «Все включено» с кэшбэком 2% на все практически реальными деньгами или онлайн-покупки с 3% кэшбэка (но с небольшим лимитом) — 7 баллов.

7 баллов получает Card Plus от «КЕБа» за стабильные 5% кэшбэка деньгами и без округлений в категориях «Кафе и рестораны» и «АЗС», а также за дополнительные акции.

По карточке «Тинькофф Блэк» предусмотрен кэшбэк 5% рублями в трех категориях, которые предложит банк (кому-то везет с предлагаемыми категориями, кому-то нет), помимо этого есть дополнительный кэшбэк до 30% у партнеров по программе «Тинькофф Таргет» и 15% за покупки билетов в театр и кино. Еще есть повышенная каша за покупки на сайте «Тинькофф Путешествия» (9% за бронирование отелей, а цены там как на букинге, и 2% за авиабилеты) — 6,5 баллов.

6,5 баллов получает от меня «Польза» от «Хоум Кредит» за 3% кэшбэка баллами в категориях «АЗС», «Кафе и рестораны» и «Аптеки», и 1% на все остальное с очень коротким списком исключений. Частенько банк устраивает дополнительные акции (например, до 31.01 был кэшбэк в 10% в магазинах одежды и обуви, до этого давали 15% за покупки в аптеках, еще раньше 10% за развлечения). Неудобно, что пока на бонусном счете не наберется минимум 500 баллов, превратить их в деньги не получится.

По «Москарте» от «МКБ» положен кэшбэк 5% бонусами в двух категориях на выбор (из предложенных банком) и 1% на все остальное с коротким списком исключений. Бонусами можно компенсировать покупку от 1000 руб., совершенную в прошлом месяце в неповышенной категории — 6 баллов.

Карточке «Твой кэшбэк» от «ПСБ» я тоже поставлю 6 баллов (там можно выбрать три категории на три месяца, в которых будет от 2% до 5% кэшбэка, неудобно только, что в следующем квартале придется выбирать другие категории).

У карты «Мегафон» пропал повышенный кэшбэк в категориях, теперь только 1-1,5% на все. С учетом того, что саму карту «Мегафон» можно пополнить с кэшбэком, тоже поставим 6 баллов.

Бонусная программа у «Мультикарты» заметно сдулась, появилось невыгодное округление (на опциях «Коллекция» и «Путешествия»), величина предлагаемого кэшбэка снизилась, сократился срок жизни бонусов (сейчас он составляет 6-12 месяцев), пропал кэшбэк за границей. При тратах до 15 000 руб. кэшбэк составит всего 1%, при тратах от 15 000 до 75 000 — 2% милями или баллами. При тратах более 75 000 руб. можно получать кэшбэк 3% баллами, но для этого нужно обязательно платить смартфоном (или часами) и при этом держать в банке более 100 000 руб. «Мультикарта» получает от меня только 5,5 баллов.

У «Кукурузы» 1,5% кэшбэка на все (или 3% при подключении «Двойной Выгоды»), но не реальными рублями, а фантиками, которые можно использовать, в основном, только в «Связном» (оплатить ими всю покупку, за исключением 1 руб.) или в «Перекрестке» (оплатить ими до 30% чека). Недавно было ухудшение в бонусной программе, за покупки в валюте стали начисляться не стандартные бонусные рубли, а так называемые промо-бонусы, которыми можно оплатить не более 70% стоимости товара в «Связном», для списания в «Перекрестке» они недоступны. С учётом частых акций с повышенным начислением бонусов, «Кукуруза» получает от меня 4

балла.

UPD: 15.01.2020

По карте «Халва» от «Совкомбанка» до 01.02.2020 предусмотрен кэшбэк в 6% баллами у партнеров при оплате смартфоном и 1% на все остальное (кэшбэк начисляется при наличии минимум 5 покупок на общую сумму от 10 000 руб./мес.). Баллами можно компенсировать прошлые покупки у партнеров. В принципе, в каждой категории можно найти партнера («Пятерочка», «Перекресток», «Билла», «Карусель», «Лукойл», «Татнефть», «Бургер Кинг», «Теремок», «МВидео», «Эльдорадо», «Ситилинк», Hoff, «Московский ювелирный завод», Kari, «Кораблик» и т.д.).

Недавно у «Совкомбанка» специально для пенсионеров появилась еще социальная «Халва», там для выплаты кэшбэка достаточно совершить 5 покупок на общую сумму от 5000 руб., при этом вознаграждение положено при любом способе оплаты, а не только смартфоном.

Однако с 1 февраля 2020 условия по кэшбэку резко ухудшаются. По новым правилам кэшбэк в 6% у партнеров при оплате телефоном положен только при сумме покупки от 10 000 руб., при сумме покупки от 5000 до 9999 руб. вознаграждение составит только 4%, до 4999 руб. – 2%. При оплате картой у партнеров тоже вернут только 2%, при этом необходимость совершения минимум 5 покупок на общую сумму от 10 000 руб. за расчетный период для выплаты вознаграждения и процента на остаток никто не отменял. В итоге с учетом изменений “Халва” получает от меня только 4 балла.

По дебетовой карте «Ренессанс Кредит» предусмотрен кэшбэк 1% на все деньгами — 3,5 балла.

«Рокетбанк» дает 1% баллами + повышенный кэшбэк за покупки в отдельных магазинах, иногда проводятся различные акции. Конвертировать рокетрубли можно только при накоплении 3000, это довольно много, к тому же недавно список исключений для кэшбэка заметно расширился — 2,5 балла.

4 Доступность банкоматов для снятия наличности.

«Тинькофф Блэк», «Кукуруза» с ПНО, «Польза», «МТС Cashback», «Карта №1 Ultra», «Халва», «Прибыль», «Рокет», Opencard, «Максимум+ от ОТП» и «Москарта» получают по 5 баллов за возможность бесплатного снятия наличности в чужих банкоматах. Правда, у Tinkoff Black, «Прибыли», «Карты №1 Ultra», «Москарты» и «Кукурузы» есть минимальная сумма бескомиссионного снятия (3000/5000 руб.).

С карты «Яндекс.Плюс» от «Альфа-Банка» можно снять наличные без комиссии в любых устройствах при тратах по карте от 10 000 руб./мес. или при наличии от 30 000 руб. в сумме на всех счетах в банке. Помимо этого, независимо от выполнения условий, с карты «Яндекс.Плюс» можно бесплатно снять деньги в устройствах «Газпромбанка», «МКБ», «Промсвязьбанка», «Росбанка», «Россельхозбанка», «УБРиРа», а также, с недавних пор, в банкоматах банка «Открытие» — 4,5 балла.

4 балла получает дебетовка «Ренессанс Кредит» за возможность бескомиссионной обналички в сторонних банкоматах в рамках лимита в 25 000 руб./мес.

3,5 балла можно дать «Универсальной карте» от «СКБ-Банка», с нее можно бесплатно снимать деньги в банкоматах «Открытия» и 2 раза в месяц — в любых других банкоматах (еще можно подключить пакет на 10 бесплатных снятий за 30 руб./мес.).

Card Plus от «КЕБа» получает 3 балла за возможность бесплатного снятия в любых банкоматах 5000 рублей в месяц, собственных устройств у кредитной организации не так много.

С карты «Твой кэшбэк» от «ПСБ», помимо собственных устройств, можно без комиссии снимать деньги в банкоматах «Альфа-Банка» и «Россельхозбанка», с «Карты Хозяина» — в устройствах «Альфа-Банка», «Промсвязьбанка», «Райффайзенбанка», «Росбанка», с карты «Максимум» от «УБРиРа» — в устройствах «Альфа-Банка», «АК Барса» и «ВУЗ-банка» — по 3 балла.

При тратах менее 75 000 руб./мес. бесплатно снять деньги с «Мультикарты» можно только в устройствах банков группы «ВТБ» (включая устройства «Почта Банка»), однако их довольно много, так что тоже 3 балла.

С карты «Мегафон» можно снять бесплатно до 10 000 руб./мес. после совершения покупок от 3000 руб./мес., все остальные обналичивания будут с комиссией — 1 балл.

5 Наличие бесплатных переводов с карты/на карту (С2С).

«Польза», «Мультикарта», «Тинькофф Блэк», «МТС Cashback», «Яндекс.Плюс», Opencard, карта «Ренессанс Кредит», «Максимум+ от ОТП», «Карта Хозяина» умеют бесплатно пополняться, а также позволяют бесплатно стягивать с себя деньги для пополнения других карт с помощью переводов Card to Card (С2С) — 5 баллов.

«Кукуруза» и «Рокет» получают по 4,5 балла, поскольку умеют стягивать без комиссии только от 3000 руб. и 5000 руб. соответственно, за донорство плату они не берут. «Халва» умеет бесплатно пополняться с карт других банков, а вот на стягивание с «Халвы» был установлен разовый лимит в 15 000 руб., что сделало карту не такой удобной в использовании — тоже 4,5 балла.

«Card Plus», «Прибыль», «Твой кэшбэк», «Москарта», «Максимум» от «УБРиР» и «Универсальная» от «СКБ» могут бесплатно стягивать, за донорство есть комиссия — 3 балла.

Карточки «Восточного» не умеют бесплатно стягивать, комиссии за донорство нет — 2 балла.

Карта «Мегафон» берет комиссию за донорство (1,99%), сама стягивать не умеет — 0 баллов.

Также в этом пункте хотелось бы дать дополнительные баллы некоторым карточкам за бесплатные исходящие переводы по номеру карты (толкание) через собственные сервисы. +2 балла получают «Халва» (дневной лимит 40 000 руб.) и «Москарта» (месячный лимит 50 000 руб.). +1,5 балла получают «Рокетбанк» (лимит 30 000 руб./мес.), «Яндекс.Плюс» (20 000 руб./мес.), «Тинькофф Блэк» (20 000 руб./мес.), Opencard (20 000 руб./мес.). +1 балл — карта «Твой кэшбэк» (месячный лимит — 20 000 руб., сумма одного «выталкивания» должна быть больше 3000 руб.).

У карты «МТС Cashback» исходящий перевод по номеру карты относительно дешев, стоит 15 руб. — 0,5 балла.

У «Мультикарты» комиссия за исходящие С2С (с лимитом на переводы в 20 000 руб./мес.) вернется только при покупках от 75 000 руб./мес., думаю, можно не ставить здесь дополнительный балл, т.к. у основной массы клиентов расходы скромнее.

6 Наличие бесплатных или дешёвых банковских переводов.

У «Кукурузы» с ПНО, «Рокетбанка», «Тинькофф Банка», «Альфа-Банка», «КЕБа», «Открытия» и «МКБ» бесплатный межбанк — 5 баллов.

У банка «Ренессанс Кредит» можно отправлять бесплатный межбанк только на свои счета в других банках — 4,5 балла.

Стоимость перевода в «ХКФ» — 10 рублей, «Польза» получает 4 балла. Стоимость межбанка у «УБРиР» — 25 руб., так что 3,5 балла.

У карты «МТС Cashback» внешний банковский перевод через интернет-банк стоит 0,3% (минимум 20 руб.), у «СКБ» 0,3% (минимум 30 руб., максимум 300 руб.) — по 3 балла.

У «Мультикарты» комиссия за межбанк возвращается только при тратах от 75 000 руб./мес., обычная его стоимость составляет 0,4% от суммы операции (минимум 20 руб., максимум 1000 руб.) — 3 балла.

У «Уралсиба» межбанк стоит 0,5% от суммы перевода (минимум 20 руб., максимум 1250 руб.), у «ПСБ» — 0,5% (минимум 20 руб., максимум 1500 руб.), у «Совкомбанка» — 0,5%, у «Россельхозбанка» 0,5% (минимум 30 руб., максимум 500 руб.), у «ОТП Банка» — 0,5% (минимум 30 руб., максимум 300 руб.). Карты этих банков получают по 2,5 балла.

У «Восточного» — 0,8% (минимум 50 руб., максимум 500 руб.) — 2 балла.

С карты «Мегафон» межбанк не отправить — 0 баллов.

7 Удобство пополнения карты.

Этот пункт немного пересекается с пунктом 5, но всё-таки рассмотрим его отдельно, удобство пополнения карточки — это не только наличие С2С.

Все карточки, за исключением карты «Мегафон», можно пополнить банковским переводом (лучше это делать из банков с бесплатным межбанком).

«Тинькофф Блэк», «Кукурузу», «МТС Cashback» удобно пополнять благодаря наличию партнеров (салоны «МТС», «Связной», «Евросеть» и др.) — 5 баллов. Зачислить деньги на карту «Мегафон» можно с любой банковской карты, просто пополнив баланс телефона на сайте мобильного оператора (баланс телефона равен балансу на карте), это можно сделать и в многочисленных салонах «Мегафона» — 5 баллов.

«Универсальную карту» от «СКБ» также можно пополнять в салонах «Связной», а вот за пополнение в собственных банкоматах есть комиссия — 4,5 балла.

Карту «Яндекс.Плюс» от «Альфа-Банка», помимо собственных банкоматов, можно пополнить без комиссии ещё и в банкоматах банков-партнеров («МКБ», «Газпромбанка», «Промсвязьбанка», «УБРиРа», «Открытия») — 4,5 балла. Карту «Рокетбанка» можно пополнить без комиссии в банкоматах «Открытия», «ВТБ», а также терминалах «МКБ», которые очень часто встречаются — 4,5 балла.

«Мультикарта» от «ВТБ», «Халва» от «Совкомбанка», Opencard от «Открытия», «Москарта» от «МКБ», «Карта Хозяина» от «РСХБ» получают по 4 балла за большое количество отделений и терминалов. Карты «Открытия» и «МКБ» можно еще пополнять в устройствах «Альфа-Банка».

Карту «Максимум» от «УБРиР» тоже можно пополнить в устройствах «Альфа-Банка» — 3,5 балла.

Card Plus, карта «Ренессанс Кредит», «Польза», «Твой кэшбэк», «Прибыль», «Максимум+» от «ОТП» и «Карта №1 Ultra», помимо C2C и межбанка, пополняются без комиссии только в своих банкоматах и отделениях, которых не так много — 3 балла.

8 Надёжность банка.

Очень субъективный параметр, поскольку четких критериев надёжности той или иной кредитной организации просто не существует. Можете не обращать внимания на оценки в этом пункте.

5 баллов от меня получают «Мультикарта» от «ВТБ», «Твой кэшбэк» от «ПСБ», «Яндекс.Плюс» от «Альфа-Банка», Opencard от «Открытия», «Москарта» от «МКБ» и «Карта Хозяина» от «РСХБ», поскольку эмитенты данных карточек входят в перечень системно значимых кредитных организаций, утвержденный ЦБ РФ.

Однажды Банк России сломал стереотип и отозвал лицензию у кредитной организации, которая находилась в процессе санации (речь идёт о банке «Советский»), однако физические лица, даже превышенцы, при этом совсем не пострадали, они просто переехали в другой банк («МКБ»). Так что банки, находящиеся в процессе санации, я по-прежнему считаю вполне безопасными для хранения собственных средств, и карта «Прибыль» от «Уралсиба» получает от меня 4,5 балла.

ООО «ХКФ Банк» («Хоум Кредит Банк»), эмитент карты «Польза» — «дочка» чешской Home Credit Group. На текущий момент у банка два основных акционера: мажоритарный — Home Credit B. V. (88,62%) и миноритарный — Emma Omega LTD (11,38%). У АО «Кредит Европа Банк» Fiba Holding A. S. владеет 55% акций, Fina Holding A. S. — 35% акций, Credit Europe Bank N. V. контролирует 10% акций. «ОТП банк» почти полностью контролируется венгерским OTP Bank (97,90%).

Лицензии у крупных банков с такой большой долей иностранного капитала ещё не отзывали, поэтому у «Пользы», Card Plus и карты «Максимум+» по 4 балла.

«Тинькофф Банку» я ставлю 4 балла, поскольку он постоянно отчитывается о получении прибыли от своей деятельности. 4 балла отправляются и «Совкомбанку» за недавнее повышение рейтинга от Moody’s, а также за прибыль по итогам 2019 года.

В настоящее время банком-партнером «Кукурузы» для услуги «Процент на остаток» является «Ренессанс Кредит». Фактически ПНО от «Ренессанс Кредит» представляет собой банковский карточный счет виртуальной карты, средства на котором застрахованы АСВ. Каких-то серьезных проблем в отчетности у «Реника» не наблюдается, к тому же у банка устойчивая бизнес-модель, ориентированная на розничное кредитование. Правда, тут нужно ещё учитывать гипотетическую вероятность отзыва лицензии у эмитента карты РНКО «Платежный центр», в этом случае вполне может возникнуть неразбериха по поводу того, были ли деньги на момент отзыва уже на счетах «Ренессанс Кредита», или ещё на счетах РНКО. В итоге «Кукуруза» с ПНО от «Ренессанс Кредит» и дебетовая карта «Ренессанс Кредит» в данном параметре получают от меня по 3,5 балла. «МТС Банк», «УБРиР», и «СКБ-Банк» — также по 3,5 балла.

Раньше партнером «Рокетбанка» был банк «Открытие», тогда карточке в данном пункте можно было дать 5 баллов; новый партнер «Киви Банк» системной значимостью похвастаться не может, к тому же кредитная организация находится только во второй сотне банков по размеру активов нетто — 3 балла.

«Восточный» за большую долю просроченных ссуд и конфликт между акционерами получает 2 балла.

Надежность карты «Мегафон» очень сложно оценить, с одной стороны, средства на ней не застрахованы АСВ, с другой стороны, лицензию у компании «Мегафон» (а деньги на карте «Мегафон» находятся именно там и только в момент какой-либо расходной операции ненадолго попадают на предоплаченную карту банка «Раунд») ЦБ РФ отозвать не сможет, поскольку это не банк. И все-таки держать значительные средства на балансе телефона не очень безопасно, поэтому 2,5 балла.

В любом случае никогда не размещайте в одном банке больше 1,4 млн рублей. И помните, что средства на предоплаченных картах не застрахованы АСВ (в данном обзоре это карты «Мегафон» и «Кукуруза» без подключенной услуги «Процент на остаток»).

9 Наличие бесплатного смс-информирования.

Здесь нет смысла в шкале от 0 до 5. 1 балл получают карты, где смс-информирование бесплатное, 0 баллов — где оно платное. 1 балл получают «Мегафон», «Максимум+» от «ОТП», «Максимум» от «УБРиР», «Card Plus». У «Халвы» смс-информирование бесплатно при совершении очень простых действий (3 раза за месяц зайти в личный кабинет или мобильное приложение совсем не трудно) — 1 балл.

У «РСХБ» даже без подключенных платных смс при каждой покупке все равно приходят уведомления (правда, без доступного остатка) — 0,5 балла.

У «Кукурузы», «Мультикарты», «Рокета», «Пользы», карты «Яндекс.Плюс» можно настроить бесплатные пуши — 0,5 балла.

За платное смс-информирование 0 баллов получают «Прибыль», «Москарта», «Твой кэшбэк», «Тинькофф Блэк», «Карта №1 Ultra», Opencard, карта «Ренессанс Кредит», «Универсальная» от «СКБ-Банка». При отключенном смс-информировании пароли для покупок в интернете здесь все равно приходят.

10 Возможность неиспользования карты.

Довольно важный параметр, для него наличие пятибалльной шкалы тоже избыточно. Без каких-либо штрафных санкций, комиссий и ухода карты в минус, предварительно отключив платные опции, если они подключались, и обнулив баланс, бесплатно «положить на полку» можно «Халву», «Кукурузу» (ПНО также придётся отключить), Opencard, «Яндекс.Плюс» от «Альфа-Банка», «Универсальную» от «СКБ», «МТС Cashback» — 2 балла. Правда, стоит помнить, что хотя бы раз в полгода лучше все-таки проводить какую-либо операцию, а то банк может закрыть карту за неактивность.

Карту «Рокетбанка» тоже можно положить на полку, только при этом на ней нужно оставить более 1000 руб. или раз в 90 дней совершать какую-либо операцию, чтобы не списывалась комиссия за бездействие (100 руб./мес.) — 1,5 балла.

«Тинькофф Банк», и «Восточный» при первом пополнении карты после «пребывания на полке» возьмут плату за обслуживание за 1 месяц — 1 балл. Карточку «КЕБа» тоже вполне можно положить на полку, но ненадолго, через год спишется плата за очередное годовое обслуживание (можно ее закрыть в конце года и открыть снова) — 1 балл.

Остальные карты лучше закрыть при неиспользовании (0 баллов): у «Мультикарты», «Карты Хозяина», «Москарты», карты «Максимум+», «Пользы», карты «Промсвязьбанка», «Уралсиба», «Ренессанс Кредита», «УБРиРа» при невыполнении условий бесплатности начнёт списываться или накапливаться комиссия.

Баланс карты «Мегафон» — это баланс мобильного телефона, а у этого оператора нужно хотя бы раз в 90 дней совершать какое-либо платное действие, чтобы не началось ежедневное списание по 5 руб., к тому же есть плата за тариф при несоблюдении требований к обороту — 0 баллов.

11 Участие в Системе быстрых платежей.

В феврале 2019 ЦБ РФ запустил Систему быстрых платежей, с помощью которой можно отправлять очень быстрые переводы по номеру телефона. Переводы через СБП работают 24 часа в сутки, в выходные и праздники.

Для осуществления такого перевода нужно, чтобы и банк-адресат, и банк-отправитель подключились к Системе.

На данный момент к СБП подключились «Тинькофф Банк», «Промсвязьбанк», «МКБ», «ВТБ», «Совкомбанк», РНКО «Платежный центр», «Открытие», «Альфа-Банк», «Россельхозбанк», «Киви Банк».

Отправить бесплатный перевод по номеру телефона через СБП (а также получить такой перевод) можно бесплатно с карт «Тинькофф Блэк», «Мультикарты», «Халвы», «Кукурузы», Opencard, «Яндекс.Плюс», «Карты Хозяина», «Рокета» — 1 балл.

С «Универсальной» от «СКБ» также получится сделать перевод бесплатно, но дневной лимит очень маленький — 6000 руб., прием бесплатен. Тоже поставим 1 балл, хоть и с небольшой натяжкой.

С 2020 года банки стали вводить комиссии за такие исходящие переводы, плата за них уже появилась в «МКБ» и «ПСБ» (по 1%), прием пока бесплатен — 0,5 балла. Очень вероятно, что другие кредитные организации также скоро последуют их примеру, и это несмотря на то, что себестоимость такого платежа для банка до 3 руб.

Остальные банки к СБП пока не подключились — 0 баллов.

12 Технологии Apple Pay, Samsung Pay, Google Pay.

Новые технологии оплаты смартфоном становятся всё более популярными, к тому же благодаря им фактически можно делать бесплатные дополнительные карты (одну и ту же карту можно добавить на несколько устройств).

Прогресс дошел до всех банков. У «ОТП Банка» нет Samsung Pay, у «Ренессанс Кредит» нет Apple Pay — по 0,5 балла, остальным по 1 баллу.

13 Дополнительные баллы за дополнительные плюшки.

«Тинькофф Блэк» получает 2 дополнительных балла за возможность перейти на тариф 6.2, где карта бесплатна без каких-либо условий (правда, там процент на остаток положен только при размещении от 100 000 руб.), за выпуск 5 бесплатных допок к каждому счету (в рублях, долларах, евро, фунтах), за возможность превратить карту в мультивалютную, за выгодный курс конвертации в интернет-банке в часы работы биржи.

«Кукуруза» получает 1 балл за возможность покупки валюты в банкоматах по курсу ЦБ РФ, а также за покупки за рубежом по курсу ЦБ РФ.

«КЕБу» добавим 1 балл за стабильность условий.

«Халва» получает от меня дополнительный балл за возможность покупки товаров в рассрочку в магазинах-партнерах (при наличии кредитного лимита), за различные акции с дополнительным кэшбэком, за дополнительный процент по вкладам.

«Мегафону», думаю, можно накинуть еще 1 балл за возможность пополнения с кэшбэком с карт других банков, в том числе и кредитных.

Карте “МТС Cashback” дадим 1 балл за возможность вывода на нее денежных средств с баланса мобильного телефона “МТС” через кошелек “МТС Деньги” с комиссией 0,9%.

«Рокетбанку» добавим 1 балл за возможность превратить карту в мультивалютную, а также за использование для покупок в валюте курса на дату авторизации, который не будет меняться, независимо от того, когда покупка фактически пройдет по счету.

Подведем итоги

Подведем итоги

После суммирования баллов лучшей универсальной дебетовой картой с кэшбэком и процентом на остаток стала Opencard от «Открытия», на втором месте оказались «Яндекс.Плюс» от «Альфа-Банка» и «Тинькофф Блэк», на третьем — “МТС Cashback”.

Если вы не используете для оплаты смартфон (или у вас не Социальный тариф) или среди партнеров «Халвы» нет интересных вам магазинов, то лидером в вашем личном рейтинге «Халва», конечно, не станет.

Также стоит отметить, что при тратах более 75 000 руб./мес. «Мультикарта» набрала бы заметно больше баллов, даже несмотря на недавнее снижение максимального уровня кэшбэка.

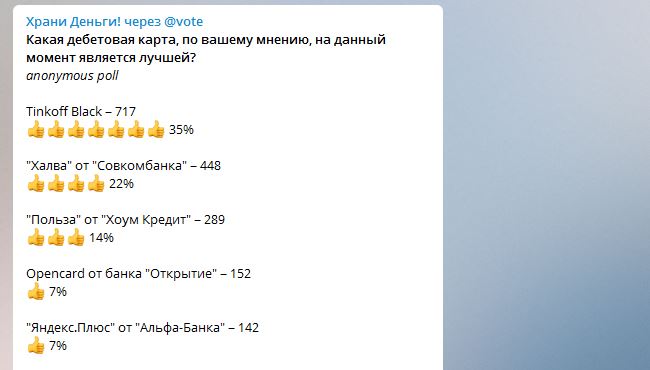

Голосование в телеграм-канале @hranidengi

Голосование в телеграм-канале @hranidengi

По состоянию на 11.01.2020 в рейтинге лучших дебетовых карт с кэшбэком лидирует карта Tinkoff Black, второе место у “Халвы” от “Совкомбанка”, третье – у “Пользы” от “Хоум Кредит”. Принять участие в голосовании можно здесь.

Интересные карты, которые не вошли в обзор

Интересные карты, которые не вошли в обзор

В сегодняшний обзор не вошли несколько интересных карточек, поскольку они не совсем универсальные, или их может оформить только определённая категория клиентов.

Я имею в виду, в частности, пенсионную карту от «Московского Индустриального Банка» с кэшбэком 5% в супермаркетах и аптеках или пенсионную карту «Мудрость» от «МКБ» с 5% кэшбэка в двух категориях, а также 6% годовых на остаток от 20 000 руб. Для тех, кто делает ремонт, очень кстати будет карта банка «Дом.РФ» с 5% кэшбэка в категории «Строительство и ремонт». Если вы часто путешествуете, стоит обратить внимание на карту «Польза Travel» с 5% кэшбэка за авиа-, жд билеты и отели, а также 3% за покупки в валюте. Если траты очень большие, то разумнее оформить карту City Priority от «Ситибанка» с 5% кэшбэка на все и 10% в любимых категориях.

У «Ак Барса» есть накопительная карта Evolution c 7% на остаток от 30 000 до 100 000 руб., бесплатность которой легко обеспечивается обычным пополнением карточки на сумму от 10 000 руб./мес.

В банке «Солидарность» до конца марта по акции можно получать 5% кэшбэка на все покупки по картам платежной системы Union Pay и 6,5% годовых на остаток от 10 000 до 300 000 руб. до 31 мая 2020 года.

Также стоит обратить внимание на другую карту РНКО «Платежный центр» с конвертацией по курсу ЦБ РФ – OZON.CARD, она не такая многофункциональная (процент на остаток не подключается, а лимиты на переводы и обналичку очень скромные), к тому же оформить данную карту можно только в некоторых городах, однако бонусная программа у нее вполне достойная (1,5% баллами за все покупки, 3% за покупки на «Озоне», периодически проводятся различные акции с дополнительными 5-10% кэшбэка).

Если у вас большие траты на АЗС, то очень кстати окажется карта МИР Премиальная от «Московского Индустриального Банка» с кэшбэком в 10% на АЗС и 5% на общепит.

При тратах более 75 000 руб./мес. будет совсем неплохо смотреться опция Travel на «Умной карте» от «Газпромбанка» с 4% кэшбэка милями на все.

Вывод

Вывод

Сегодняшний сравнительный обзор, как всегда, получился субъективным, у каждого будет своя шкала, к тому же ценность баллов в разных пунктах просто не может быть равнозначной.

Как и прежде, основной целью рейтинга было не выявление конкретного победителя, а просто знакомство с интересными карточными продуктами.

Для некоторых клиентов самым важным пунктом является кэшбэк, и они согласны мириться с любыми неудобствами, лишь бы получить большую выгоду. Для кого-то самое ценное в карте — это процент на остаток, а для кого-то наиболее весомыми параметрами являются удобство пополнения и возможность снятия наличных в любых банкоматах и т.д.

В идеале, конечно же, завести несколько карт и использовать только их достоинства, компенсируя недостатки, тем более, что все 4 лидера сегодняшнего рейтинга имеют бесплатное обслуживание и вполне поместятся в один смартфон:) Да и остальные карты тоже весьма неплохи.

Ещё выгоднее добавить к своему арсеналу и кредитные карты, среди них есть очень интересные предложения, например, кредитная «Карта Хозяина» от «Россельхозбанка» с 10% кэшбэка за «Телекоммуникации» или кредитные карты «Восточного» с 5% кэшбэка за оплату услуг ЖКХ и 10% на АЗС. Также представляет интерес кредитка «100 дней без процентов» от «Альфа-Банка», с нее можно снимать заемные средства без комиссии и в грейс в любых банкоматах, а потом на время длинного льготного периода размещать на дебетовых картах с высоким процентом на остаток.

При покупках через интернет не забывайте пользоваться кэшбэк-сервисами (например, Backit) и получайте от них дополнительный кэшбэк в 3-5-10%, помимо каши от банка.

UPD: 23.07.2020

Актуальный сравнительный обзор дебетовых карт на вторую половину 2020 года можно почитать тут: “Карты с кэшбэком и процентом на остаток 2020: свежий обзор”.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.