Обновлено 31.10.2020.

С момента прошлого сравнительного обзора произошло много изменений по банковским продуктам, а значит, сейчас самое время определить лучшие дебетовые карты с кэшбэком и процентом на остаток на вторую половину 2020 года.

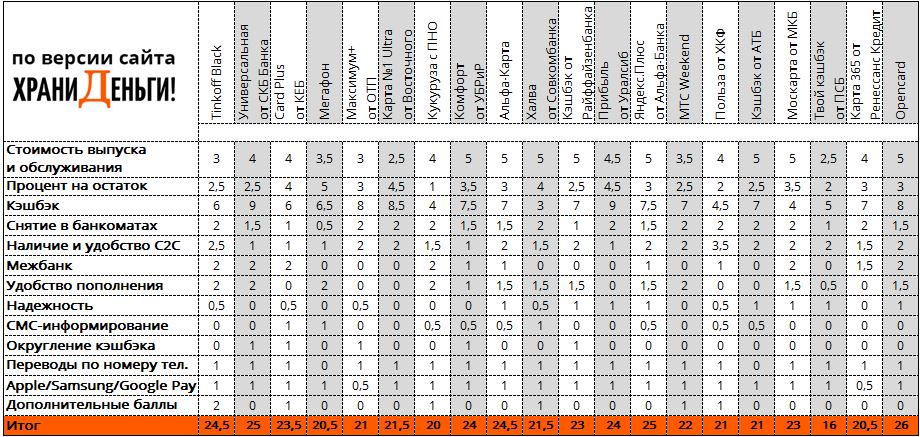

Как и раньше, мы рассмотрим функциональность карт по многим параметрам, для критериев «Стоимость» и «Процент на остаток» установим шкалу от 0 (очень плохо) до 5 (очень хорошо). Для параметра «Кэшбэк» шкала будет немного шире, от 0 (очень плохо) до 10 (очень хорошо), для некоторых параметров шкала будет меньше.

В рейтинг вошли карты, которые показались мне интересными в комплексе благодаря наличию нескольких параметров, важных для профессионального вкладчика. Также была существенна доступность открытия карточки для «человека с улицы» (т.е. без каких-либо ограничений) и низкая цена обслуживания карты. Если какая-то дебетовка, по вашему мнению, оказалась незаслуженно обделена вниманием в настоящем рейтинге, напишите об этом в комментариях к статье.

UPD: 06.01.2021

Актуальный сравнительный обзор дебетовых карт на начало 2021 года можно почитать тут: «Карты с кэшбэком и процентом на остаток 2021».

По сравнению с предыдущим обзором, произошли некоторые изменения в составе участников:

– Крепкий середнячок и участница всех прошлых сравнительных обзоров, карта «Рокетбанка», фактически больше не существует, «Киви Банк» решил свернуть этот проект, выставив заградительные тарифы и отменив бонусную программу.

– От «МТС Банка» на этот раз в рейтинге будет участвовать карта с реальным кэшбэком «МТС Деньги Weekend», а не карта «МТС Cashback», где вознаграждение начисляется фантиками и к тому же из повышенных категорий пропали супермаркеты.

– Дальнейшая судьба «Карты Хозяина» от «Россельхозбанка» непонятна, сначала банк вывесил новые тарифы, в которых говорилось, что «Карта Хозяина» должна была с 01.07.2020 превратиться в «Свою карту» с начислением кэшбэка бонусными баллами «Урожай», потом данные тарифы с сайта пропали. Перед этим банк задним числом в конце июня поменял условия бонусной программы и не выплатил обещанный кэшбэк за МСС 4814 в категории «Телекоммуникации» за май. В общем, пусть пока «РСХБ» посидит на скамейке запасных и подумает над своим поведением.

– Дебетовая карта «ВСЁ СРАЗУ» от «Райффайзенбанка» никогда не попадала в обзоры, т.к. нормальные условия кэшбэка там действовали только для новых клиентов и только в первый год. Недавно в банке появилась другая карта – «Кэшбэк», где условия одинаковые для всех, а значит, нет никаких причин не включать ее в сегодняшний рейтинг.

– «Уральский Банк Реконструкции и Развития» вместо ушедшей в архив карты «Максимум» будет представлять карта «Комфорт».

– Карта рассрочки «Халва» от «Совкомбанка» стала принимать участие в сравнительных обзорах пару лет назад и поначалу даже была лидером рейтинга благодаря кэшбэку в 3% на все и 12% у партнеров, а также высокому проценту на остаток. За это время условия по ней все ухудшались и ухудшались. На данный момент за покупки до 1000 руб. у непартнеров кэшбэка вообще нет, а кэшбэк в 6% у партнеров положен только при сумме покупки от 10 000 руб. (при сумме покупки до 5000 руб . будет 2% кэшбэка).

Честно говоря, даже не хотел включать ее в сегодняшний сравнительный обзор из-за значительного ухудшения бонусной программы, тем не менее у «Халвы» все-таки остались некоторые преимущества, поэтому пусть и она тоже поучаствует :)

– У «Азиатско-Тихоокеанского Банка» есть неплохая карта «Кэшбэк», которая вполне заслуживает места в сегодняшнем сравнительном обзоре.

– «Ренессанс Кредит» обновил свою линейку дебетовых карт, теперь акцент делается не на процент на остаток, а на кэшбэк. Карта «365» более универсальна, по сравнению с картой Drive 365, поэтому именно она и вошла в рейтинг.

– «Мультикарта» от «ВТБ» из-за очередных ухудшений для новых клиентов с 20 июля 2020, согласно которым можно рассчитывать на кэшбэк максимум в 1,5% при тратах до 75 000 руб., стала совсем неинтересна, к тому же, по сути, повысился оборот трат для бесплатного обслуживания (до 10 000 руб./мес.), так что не вижу смысла добавлять эту карту в обзор. Вместо нее я лучше включу еще одну бесплатную карту «Альфа-Банка», «Альфа-Карту с преимуществами», где при тратах от 10 000 руб. положен кэшбэк 1,5% на все, при тратах от 100 000 руб. — 2% на все. На мой взгляд, «Мультикарта» может быть интересна с опцией «Сбережения» при тратах ровно в 10 000 руб. для получения дополнительного процента к накопительному счету и вкладам.

– У «ОТП» недавно появилась «Простая карта» с кэшбэком в 1% на все и 5% в специальной категории и гуманными условиями бесплатного обслуживания, однако в обзоре все-таки рассмотрим карту «Максимум+», сочетание кэшбэка в 1,5% на все и 10% в категориях определенно заслуживает внимания.

Итак, в сегодняшнем сравнительном обзоре будут участвовать следующие дебетовые карты, подробный обзор каждой из них можно найти в блоге:

– Дебетовая карта Tinkoff Black;

– Карта «Яндекс.Плюс» от «Альфа-Банка»;

– «Карта Плюсов» от «Кредит Европа Банка» («КЕБ»);

– Карта «Мегафон»;

– Дебетовая «Карта №1 Ultra» от «Восточного»;

– Карта «Кукуруза» с опцией «Процент на остаток»;

– Карта «Прибыль» от банка «Уралсиб»;

– «Универсальная» карта от «СКБ-Банка»;

– Карта «Кэшбэк» от «Райффайзенбанка»;

– «Альфа-Карта с преимуществами»;

– Карта «МТС Деньги Weekend»;

– Карта «Польза» от банка «Хоум Кредит»;

– Карта «Кэшбэк» от «Азиатско-Тихоокеанского Банка»;

– Карта «Халва» от «Совкомбанка»;

– Карта «Твой кэшбэк» от «Промсвязьбанка»;

– Opencard от банка «Открытие»;

– «Москарта» от «МКБ»;

– Карта «365» от «Ренессанс Кредит»;

– Карта «Комфорт» от «УБРиР»;

– Карта «Максимум+» от «ОТП Банка».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Карты с кэшбэком и процентом на остаток 2020

Карты с кэшбэком и процентом на остаток 2020

1 Стоимость получения и обслуживания.

У карты «Яндекс.Плюс» и «Альфа-Карты» от «Альфа-Банка», карты «Кэшбэк» от «АТБ», карт «Кэшбэк» от «Райффайзенбанка», «Комфорт» от «УБРиРа» нет платы за выпуск и обслуживание — 5 баллов.

Выпуск и обслуживание «Халвы» бесплатны, для невзимания платы за смс-информирование нужно минимум 3 раза в месяц заходить в личный кабинет или мобильное приложение — 5 баллов.

Обслуживание Opencard от «Открытия» бесплатно, за выпуск карты придется отдать 500 руб., но банк вернет на бонусный счет 500 баллов, эквивалентных 500 руб., при достижении оборота трат по карте в 10 000 руб. В общем, «Открытие» тоже получает от меня 5 баллов.

Пока одним из критериев бесплатного обслуживания «Москарты» в пакете «Выгодный» от «МКБ» является обычное пополнение карты на сумму от 30 000 руб./мес., в данном пункте карте можно смело ставить 5 баллов. Другие критерии уже не такие простые (вклад от 50 000 руб., либо поддержание такого же среднемесячного остатка на карте, либо совершение покупок на сумму от 30 000 руб./мес.).

У карты «Прибыль» от «Уралсиба» вполне гуманные условия бесплатного обслуживания: она бесплатна при ежемесячных покупках от 1000 руб., либо неснижаемом остатке от 5000 руб. – 4,5 балла.

Для бесплатности карты «СКБ» достаточно открыть вклад на 10 000 руб, так что 4 балла.

«КЕБ» получает 4 балла за бесплатный выпуск и первый год обслуживания (потом плата составляет 499 руб./год).

За подключение карты «Кукуруза World» к бонусной программе нужно заплатить 300 руб. Эти деньги новые клиенты могут вернуть по акции «Приведи друга», для этого в течение 10 дней после получения карты нужно установить мобильное приложение «Кукурузы», ввести промо-код FRC81R1YX, совершить любую покупку, и «Кукуруза» начислит 300 бонусов в подарок (эквивалент 300 руб.). Для бесплатности услуги «Процент на остаток» нужно ежемесячно тратить от 3000 руб., иначе плата составит 70 руб./мес. К «Кукурузе» можно подключить опцию «Двойная Выгода» для 3% кэшбэка вместо 1,5% за 990 руб./год. Без «Двойной Выгоды» карте можно поставить 4 балла, с «Двойной Выгодой» — 3,5 балла (зато при этом в параметре «Бонусная программа» она получила бы больше баллов). В сегодняшнем рейтинге будем считать, что «Двойную Выгоду» мы не подключали — 4 балла.

Для бесплатности «Пользы» от «ХКФ» требуется совершать покупки минимум на 7000 руб./мес. — 4 балла. За выпуск карты «365» от «Ренессанс Кредит» нужно заплатить 99 руб., плата за обслуживание не взимается при обороте трат от 5000 руб./мес. (иначе 99 руб./мес.) — тоже 4 балла.

Обслуживание карты «МТС Weekend» бесплатно при покупках от 15 000 руб./мес., либо при поддержании неснижаемого остатка от 30 000 руб. (можно на накопительном счете под 3,5% годовых), иначе придется раскошелиться на 99 руб./мес. Выпуск обойдется в 299 руб. — 3,5 балла.

Для бесплатности карты Tinkoff Black требуется держать в банке на всех счетах в сумме от 50 000 руб. или эквивалент в валюте (учитываются остатки в том числе на вкладах, брокерских и накопительных счетах), иначе плата составит 99 руб./мес. — 3 балла.

Выпуск карты «Мегафон» бесплатен, а вот обслуживание бесплатно только при выполнении условий по обороту. Тариф «Лайт» стоит 49 руб./мес., бесплатен при обороте от 3000 руб./мес., тариф «Стандарт» стоит 149 руб./мес., бесплатен при обороте от 10 000 руб./мес., тариф «Максимум» стоит 199 руб./мес., бесплатен при обороте от 30 000 руб./мес. Для сегодняшнего обзора возьмем средний тариф – 3,5 балла.

3 балла отправляются карте «Максимум+» от «ОТП Банка», обслуживание которой бесплатно при выполнении любого критерия из трех на выбор (иначе 199 руб./мес.): либо поддержание неснижаемого остатка на карте от 50 000 руб., либо совершение покупок на сумму от 30 000 руб./мес., либо совершение покупок на сумму от 15 000 руб./мес. и одновременное поддержание минимального остатка по карте от 15 000 руб.

«Карта №1 Ultra» от «Восточного» бесплатна при поддержании минимального остатка в 50 000 руб. (иначе плата составит 150 руб./мес.), за выпуск нужно будет заплатить 500 руб. (с 08.10.2020 при заказе «Карты №1 Ultra» онлайн и получении ее с помощью курьера не нужно платить за выпуск 500 руб.). – 2,5 балла.

Карта «Твой кэшбэк» получает 2,5 балла, т.к. требует либо поддерживать остаток в 20 000 руб. на карте без процентов, либо совершать оборот трат более 20 000 руб./мес. (иначе обслуживание стоит 149 руб./мес.).

2 Процент на остаток.

В последнее время Банк России активно снижает ключевую ставку, сейчас она составляет 4,25%. Вслед за этим банки уменьшают и проценты по своим картам. К тому же в планах у ЦБ РФ дальнейшее ее снижение, так что высоких ставок по картам и накопительным счетам пока ждать не приходится.

Максимальные 5 баллов в данном параметре набирает карта «Мегафон», у которой на остаток от 500 руб. до 200 000 руб. начисляется 8% годовых на тарифе «Стандарт» и 10% на тарифе «Максимум». Стоит отметить, что карту «Мегафон», мягко говоря, неудобно использовать в качестве накопительной, т.к. снять с неё деньги без комиссии можно только в очень ограниченном объеме, а средства на карте не застрахованы АСВ. Эти недостатки будут учтены в других параметрах рейтинга.

По 4,5 балла идут карте «Прибыль» от «Уралсиба», где при тратах от 10 000 руб./мес. на остаток до 2 млн руб. начисляется 5,25% годовых, и «Карте №1 Ultra» от банка «Восточный» с 5,3% на ежедневный остаток от 10 000 до 1 000 000 руб. при наличии покупок на общую сумму от 10 000 руб./мес. Также в банке есть накопительный счет с 5% на остаток.

У «Халвы» при наличии минимум 5 покупок на общую сумму от 10 000 руб./мес. на остаток до 300 000 руб. будет положено 5% годовых, на сумму превышения — 4% годовых. Если условия по обороту не выполнены, но была хотя бы одна покупка за месяц, то на любой остаток начислят 4% годовых – 4 балла.

У «КЕБа» процент на остаток от 10 000 руб. зависит от базового уровня доходности вкладов и в октябре 2020 составляет 4,6% годовых – 4 балла.

У карты «Комфорт» от «УБРиРа» процента на остаток нет, но в банке можно открыть накопительный счет с начислением процентов на ежедневный остаток. На нем при покупках от 10 000 руб. до 29 999,99 руб. будет положено 4,5% годовых (4,0% на остаток более 1 млн руб.), при покупках от 30 000 руб. до 59 999,99 руб. — 5,0% годовых (4,5% на остаток более 1 млн руб.), при покупках от 60 000 руб. — 6,0% годовых, 3,5 балла.

3,5 балла можно поставить «Москарте» в пакете «Выгодный», где 4% годовых положено на остаток до 300 000 руб. при условии поддержания среднемесячного остатка в 30 000 руб., также в «МКБ» есть возможность открыть накопительный счет с 4% годовых на любой остаток и 5,5% на остаток до 500 000 руб. при покупках от 30 000 руб./мес.

У карты «Максимум+» от «ОТП Банка» на остаток от 50 000 до 2 000 000 руб. положено 4% годовых – 3 балла.

У карты «365» от банка «Ренессанс Кредит» процент на остаток не предусмотрен, как вариант, там можно открыть удобный расходно-пополняемый вклад с неснижаемым остатком в 1000 руб. под 3,9% годовых — 3 балла.

У карты «Яндекс.Плюс» и «Альфа-Карты» от «Альфа-Банка» 4% годовых на остаток до 100 000 руб. положены при обороте трат от 10 000 руб./мес., при тратах от 100 00 руб./мес. будет 5%. Также у «Альфы» есть не совсем удобный накопительный счет с начислением процентов на минимальный остаток в зависимости от времени нахождения средств на счете (в первые два месяца там 3,5% годовых, потом 4%), можно поставить 3 балла.

4% годовых на остаток более 10 000 руб. начисляются на накопительном счете «Открытия» «Моя копилка». Правда, чтобы процент был на ежедневный остаток, а не на минимальный за месяц, в конце каждого месяца нужно совершать кое-какие нехитрые действия, в итоге доходность составит где-то 3,9% годовых. Opencard тоже можно дать 3 балла.

«Райфу», пожалуй, поставлю 2,5 балла за накопительный счет «Выгодное решение» с 4% годовых на минимальный остаток до 20 млн руб.

У «АТБ» на накопительном счете «Мой бюджет» 3,5% на минимальный остаток, на счете «Моя цель» на минимальный остаток от 15 000 руб. до 100 000 руб. – 4,5%, на больший — 4% годовых, 2,5 балла.

У «Тинькофф Блэк» 3,5% годовых на остаток до 300 000 руб. при наличии покупок на сумму от 3000 руб./мес., на накопительном счете – 3,14% годовых без требований к обороту и на любую сумму, 2,5 балла. По «Универсальной карте» от «СКБ-Банка» предусмотрено 3,75% годовых при сумме остатка на карте от 30 000 до 300 000 руб. и наличии покупок на сумму от 5000 руб./мес. — тоже 2,5 балла.

По карте «МТС Weekend» проценты на остаток не предусмотрены, но там можно открыть накопительный счет с начислением 3,5% годовых на остаток до 299 999 руб. — 2,5 балла.

У карты «Твой кэшбэк» может быть 5% годовых на остаток, но для этого нужно отключать опцию повышенного кэшбэка, что неразумно, хотя если использовать карту только в качестве накопительной, то почему бы и нет (для выплаты процента на остаток нужно тратить от 5000 руб./мес.). У счета «Акцент на процент» процент начисляется на минимальный остаток за месяц и зависит от трат по карте (начинается от 3% годовых). На расходно-пополняемом вкладе ставка тоже около 3% (минимальный остаток 50 000 руб.). В общем, если использовать карту как накопительную, то за 5% на остаток при тратах от 5000 руб./мес. карте «Твой кэшбэк» можно поставить 4 балла, но тогда в разделе «Кэшбэк» будет 0. Будем иметь в виду, что мы все-таки получаем кэшбэк по карте, а значит, в разделе «Процент на остаток» поставим не больше 2 баллов.

У «Пользы» 3% на остаток до 300 000 руб. при наличии покупок от 7000 руб./мес. – 2 балла.

У «Кукурузы» с ПНО от «Ренессанс Кредит» с 01.08.20 будет начисляться только 2% годовых на минимальный остаток за месяц (кроме месяца подключения ПНО) — 1 балл.

3 Кэшбэк.

Высший балл я сегодня также не поставлю никому, яркой звезды, которая была бы гораздо лучше ближайших конкурентов, пока не видно.

У карты от «СКБ Банка» положен кэшбэк 3% в супермаркетах (при выборе соответствующей опции) + еще есть дополнительные категории с кэшбэком 4% и 5%, а также 1% за остальные покупки, правда, баллами, но их нетрудно превратить в деньги — 9 баллов.

9 баллов получает карта «Прибыль» с эффективным кэшбэком 3% на все (за траты в 300 000 руб. положены 6000 баллов, которые можно обменять на сертификат в 9000 руб.). Правда, на такой кэшбэк по карте «Прибыль» можно рассчитывать только раз в год, так что для крупных ежемесячных трат лимитов каши не хватит. Пользователи пишут, что если копить баллы на карте «Прибыль», а потом временно перейти на премиальный пакет услуг, то их можно будет обменять на более выгодный сертификат с 5% кэшбэка (20 000 баллов на 50 000 руб.).

По Opencard можно самостоятельно выбрать наиболее подходящую категорию кэшбэка и получать либо кэшбэк 2-3% на все, либо 1% на все и 6-11% на определенные категории («Аптеки и салоны красоты», «АЗС и транспорт», «Кафе и рестораны», «Отели и билеты»). Условия для получения кэшбэка в 2/6% простые, для 3/11% нужно выполнять дополнительное условие (либо держать на всех счетах в банке от 500 000 руб. или эквивалента в валюте, либо выполнять кое-какие нехитрые действия с кредитным вариантом Opencard). Неудобно, что бонусными баллами можно компенсировать ранее совершенную покупку только от 1500 руб., в итоге Opencard получает от меня 8 баллов.

По карте «Максимум+» от «ОТП Банка» положены 1,5% кэшбэка на все (деньгами), 10% на выбранные банком категории — 8 баллов.

По карте «Яндекс.Плюс» за покупки в категориях «Кафе и рестораны» (без фастфуда), «Спорт» и «Развлечения» положены 5% кэшбэка, за все остальное 1% + при обороте трат от 10000 руб./мес. компенсируют стоимость подписки «Яндекс+» в 199 руб./мес. За покупки в сервисах Яндекса также предусмотрено вознаграждение в 5%, а на один сервис (который периодически меняется) — 10%. Моя оценка — 7,5 баллов.

У карты Ultra от «Восточного» клиент может сам выбрать в интернет-банке или мобильном приложении 1 бонусную программу из 4-х предложенных: «Все включено», «Онлайн-покупки», «Отдых», «За рулем» с кэшбэком от 2 до 7%, помимо этого, на всех категориях есть еще 15% кэшбэка на мобильную связь (максимум 150 руб./мес.) и транспорт (максимум 300 руб./мес.). Учитывая, что по карте нужно потратить от 10 000 руб./мес. для получения процента на остаток, самыми предпочтительными выглядят категории «Все включено» с кэшбэком 2% на все практически реальными деньгами и «Онлайн-покупки» с 3% кэшбэка (но с небольшим лимитом) — 8,5 баллов.

У карты «Комфорт» от «УБРиРа» при обороте трат по карте от 15 000 руб. за расчетный период (календарный месяц) за все покупки начисляется 1,5% кэшбэка (при обороте трат от 5000 до 14 999,99 — 1%). Помимо этого, «УБРиР» обещает начислять 5% кэшбэка за оплату услуг ЖКХ с помощью мобильного приложения (максимум 500 руб./мес.), если оборот трат по карте будет от 15 000 руб./мес – 7,5 баллов.

У карты «Кэшбэк» от «Азиатско-Тихоокеанского Банка» на опции «Все включено» при тратах от 20 000 руб./мес. положены 2% кэшбэка на все — 7 баллов.

У карты «Кэшбэк» от «Райффайзенбанка» за все покупки положен кэшбэк 1,5%, но без всяких лимитов и условий — 7 баллов.

7 баллов можно поставить и карте «365» от «Ренессанс Кредит», где при обороте трат до 15 000 руб./мес. за все покупки положен 1% кэшбэка, при обороте от 15 000,01 до 75 000 руб. — 1,5% кэшбэка, при обороте от 75 000,01 до 100 000 руб. — 3%.

По «Альфа-Карте» при тратах от 10 000 руб. за все покупки положен кэшбэк 1,5%, при тратах от 100 000 руб. — 2%, 7 баллов.

По карте «МТС Weekend» еженедельно начисляется 5% кэшбэка в категориях (общепит, такси, кинотеатры, книги) и 1% на все + периодически проводятся акции с дополнительным кэшбэком — 7 баллов.

У карты «Мегафон» пропал повышенный кэшбэк в категориях, теперь только 1-1,5% на все. С учетом того, что саму карту «Мегафон» можно пополнить с кэшбэком, поставим ей 6,5 баллов.

6 баллов получает Card Plus от «КЕБа» за стабильные 5% кэшбэка деньгами и без округлений в категориях «Кафе и рестораны» и «АЗС», а также за дополнительные акции. Существенным минусом здесь является отсутствие кэшбэка за онлайн-покупки.

По «Москарте» от «МКБ» положен кэшбэк 5% бонусами в двух категориях на выбор (из предложенных банком) и 1% на все остальное с коротким списком исключений. Бонусами можно компенсировать покупку от 1000 руб., совершенную в прошлом месяце в неповышенной категории. Однако с учетом того, что баллы начисляются только при покупках от 300 руб., карту не очень удобно использовать для повседневных покупок — 4 балла.

По карточке «Тинькофф Блэк» предусмотрен кэшбэк 5% рублями в трех категориях (недавно еще появились отдельные магазины с кэшбэком до 15%), которые предложит банк (кому-то везет с предлагаемыми категориями, кому-то нет), помимо этого есть дополнительный кэшбэк до 30% у партнеров по программе «Тинькофф Таргет». Еще есть повышенная каша за покупки на сайте «Тинькофф Путешествия» (9% за бронирование отелей, а цены там как на букинге, и 5% за авиабилеты) — 6 баллов.

Карточке «Твой кэшбэк» от «ПСБ» я поставлю 5 баллов (там можно выбрать три категории на три месяца, в которых будет от 2% до 5% кэшбэка, неудобно только, что в следующем квартале придется выбирать другие категории).

4,5 балла получает от меня «Польза» от «Хоум Кредит» за 3% кэшбэка баллами в категориях «АЗС», «Кафе и рестораны» и «Аптеки», и 1% на все остальное. Неудобно, что пока на бонусном счете не наберется минимум 500 баллов, превратить их в деньги не получится.

У «Кукурузы» 1,5% кэшбэка на все (или 3% при подключении «Двойной Выгоды»), но не реальными рублями, а фантиками, которые можно использовать, в основном, только в «Связном» (оплатить ими всю покупку, за исключением 1 руб.) или в «Перекрестке» (оплатить ими до 30% чека). За покупки в валюте стали начисляться не стандартные бонусные рубли, а так называемые промо-бонусы, которыми можно оплатить не более 70% стоимости товара в «Связном», для списания в «Перекрестке» они недоступны. С учётом частых акций с повышенным начислением бонусов, а также наличием кэшбэка за оплату мобильной связи, «Кукуруза» получает от меня 4 балла.

По «Халве» кэшбэк в 6% у партнеров при оплате телефоном положен только при сумме покупки от 10 000 руб., при сумме покупки от 5000 до 9999 руб. вознаграждение составит только 4%, до 4999 руб. — 2%. За покупки у непартнеров начисляется 1% кэшбэка только при сумме покупки от 1000 руб., при этом необходимость совершения минимум 5 покупок на общую сумму от 10 000 руб. за расчетный период для выплаты вознаграждения и процента на остаток никто не отменял. В итоге «Халве» я могу поставить только 3 балла.

4 Доступность банкоматов для снятия наличности.

В данном пункте, в отличие от прошлых обзоров, ограничимся более короткой шкалой, все-таки если у карты нет бесплатной обналички в сторонних банкоматах, то можно просто не пользоваться этой услугой.

«Тинькофф Блэк», «Кукуруза» с ПНО, «Польза», «МТС Деньги Weekend», «Карта №1 Ultra», «Халва», «Прибыль», «Максимум+» от «ОТП», «Москарта», «Кэшбэк» от «АТБ», «365» от «Ренессанс Кредит» получают по 2 балла за возможность бесплатного снятия наличности в чужих банкоматах. Правда, у Tinkoff Black, «Прибыли», «Карты №1 Ultra», «Москарты» и «Кукурузы» есть минимальная сумма бескомиссионного снятия (3000/5000 руб.).

С карты «Яндекс.Плюс» и «Альфа-Карты» от «Альфа-Банка» можно снять наличные без комиссии в любых устройствах при тратах по карте от 10 000 руб./мес. или при наличии от 30 000 руб. в сумме на всех счетах в банке. Помимо этого, независимо от выполнения условий, с них можно бесплатно снять деньги в устройствах «Газпромбанка», «МКБ», «Промсвязьбанка», «Росбанка», «Россельхозбанка», «УБРиРа», а также, с недавних пор, в банкоматах банка «Открытие» — 1,5 балла.

Лимит на бесплатную обналичку в сторонних банкоматах у Opencard составляет всего 10 000 руб./мес., однако у банка «Открытие» очень много партнеров для бесплатной обналички («Уралсиб», «СКБ Банк», «ЮниКредит Банк», «Русский Стандарт», «Веста», «Росгосстрах Банк», «Росбанк», «Зенит», «Газпромбанк», «Совкомбанк», «БКС Банк», «Траст», «Альфа-Банк», «ВТБ», «Райффайзенбанк», «Промсвязьбанк») – 1,5 балла.

С карты «Комфорт» от «УБРиРа» можно снимать без комиссии до 10 000 руб./мес. в сторонних банкоматах. Помимо этого, есть еще партнеры для бесплатной обналички — устройства «Альфа-Банка» и «Ак Барса», 1,5 балла.

1,5 балла можно дать «Универсальной карте» от «СКБ-Банка», с нее можно бесплатно снимать деньги в банкоматах «Открытия» и «Альфа-Банка» и 2 раза в месяц — в любых других банкоматах (еще можно подключить пакет на 10 бесплатных снятий за 30 руб./мес.).

У карты «Кэшбэк» от «Райффайзенбанка» много партнёров для бесплатной обналички («Росбанк», «Уралсиб», «МКБ», «ЮниКредит Банк», «Россельхозбанк», «Открытие», «Энерготрансбанк», «Газпромбанк») – 1 балл.

С карты «Твой кэшбэк» от «ПСБ», помимо собственных устройств, можно без комиссии снимать деньги в банкоматах «Альфа-Банка» и «Россельхозбанка» – 1 балл.

Card Plus от «КЕБа» получает 1 балл за возможность бесплатного снятия в любых банкоматах 5000 рублей в месяц, собственных устройств у кредитной организации не так много.

С карты «Мегафон» можно снять бесплатно до 10 000 руб./мес. после совершения покупок от 3000 руб./мес., все остальные обналичивания будут с комиссией — 0,5 балла.

26 000 руб. за брокерский счёт «Совкомбанка», сертификат на 2500 руб. за накопительный счёт «Газпромбанка», кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

5 Наличие бесплатных переводов с карты/на карту (С2С).

«Польза», Ultra, «МТС Деньги», «Яндекс.Плюс», «Альфа-Карта», Opencard, «Максимум+» от «ОТП», карта «Кэшбэк» от «Райффайзенбанка» и карта «Кэшбэк» от «Азиатско-Тихоокеанского Банка» умеют бесплатно пополняться, а также позволяют бесплатно стягивать с себя деньги для пополнения других карт с помощью переводов Card to Card (С2С) — 2 балла (по баллу за стягивание и донорство).

«Кукуруза» получает 1,5 балла, поскольку умеет стягивать без комиссии только от 3000 руб., за донорство плату не берет.

«Тинькофф Блэк» умеет бесплатно стягивать и не берет комиссию за донорство, однако такие операции расходуют общий с бесплатной обналичкой лимит в 100 000 руб. за расчетный период — 1,5 балла.

Карты «Халва» и «365» также умеют стягивать и не берут комиссию за донорство, однако на стягивание с этих карт установлены небольшие лимиты, которые делают использование этих карт не таким удобным — 1,5 балла.

Card Plus, «Прибыль», «Твой кэшбэк», «Москарта», «Комфорт» от «УБРиР» и «Универсальная» от «СКБ» могут бесплатно стягивать, за донорство есть комиссия — 1 балл.

Карта «Мегафон» берет комиссию за донорство (1,99%), сама стягивать не умеет, но ее все-таки можно пополнить без комиссии с любой карты (а смысл стягивания именно в этом), поэтому 1 балл.

Также в этом пункте хотелось бы дать дополнительные баллы некоторым карточкам за бесплатные исходящие переводы по номеру карты (толкание) через собственные сервисы. +1,5 балла получает «Польза» от «Хоум Кредит» (общий месячный лимит с бесплатной обналичкой в сторонних банкоматах составляет 100 000 руб.), +1 балл – «Москарта» (месячный лимит 25 000 руб.), «Тинькофф Блэк» (20 000 руб./мес.), карта «Твой кэшбэк» (месячный лимит — 20 000 руб., сумма одного «выталкивания» должна быть больше 3000 руб.).

У «Халвы» от «Совкомбанка» с середины октября бесплатное толкание будет только в рамках платной подписки.

6 Наличие бесплатных или дешёвых банковских переводов.

Для данного пункта пятибалльная шкала тоже избыточна. Если есть бесплатный или недорогой межбанк, то это хорошо, если нет, то, в принципе, неважно, сколько он стоит, тогда им просто никто не пользуется.

У «Кукурузы» с ПНО, «Тинькофф Банка», «КЕБа», «Открытия», «МКБ» и «СКБ» бесплатный межбанк — 2 балла.

У банка «Ренессанс Кредит» можно отправлять бесплатный межбанк только на свои счета в других банках — 1,5 балла.

Стоимость перевода в «ХКФ» 10 рублей. Стоимость межбанка у «УБРиР» 25 руб., у «Альфа-Банка» — 9 руб. Все три банка получают по 1 баллу.

У всех остальных кредитных организаций межбанк платный, поэтому 0 баллов.

7 Удобство пополнения карты.

Этот пункт немного пересекается с пунктом 5, но всё-таки рассмотрим его отдельно, удобство пополнения карты — это не только наличие С2С.

Все карточки, за исключением карты «Мегафон», можно пополнить банковским переводом (лучше это делать из банков с бесплатным межбанком).

«Тинькофф Блэк», «Кукурузу», «МТС Деньги», «Универсальную» от «СКБ» удобно пополнять благодаря наличию партнеров (салоны «МТС», «Связной», «Мегафон», терминалы «МКБ» и др.) — 2 балла.

Зачислить деньги на карту «Мегафон» можно с любой банковской карты, просто пополнив баланс телефона на сайте мобильного оператора (баланс телефона равен балансу на карте), это можно сделать и в многочисленных салонах «Мегафона» — 2 балла.

Карту «Яндекс.Плюс» и «Альфа-Карту», помимо собственных банкоматов «Альфа-Банка», можно пополнить без комиссии ещё и в банкоматах банков-партнеров («МКБ», «Газпромбанка», «Промсвязьбанка», «УБРиРа», «Открытия») — 1,5 балла.

«Халва» от «Совкомбанка», Opencard от «Открытия», «Москарта» от «МКБ» тоже получают по 1,5 балла за большое количество отделений и терминалов. Карты «МКБ» можно еще пополнять в устройствах «Альфа-Банка», карты «Открытия» — в устройствах «Альфа-Банка» и «Промсвязьбанка», «Халву» — в устройствах «МКБ», «Альфа-Банка», «ВТБ».

Карту «Кэшбэк» от «Райффайзенбанка» можно пополнить в устройствах «Открытия», «Росбанка», «МКБ», «Газпромбанка» — 1,5 балла.

Карту «Комфорт» от «УБРиР» тоже можно пополнить в устройствах «Альфа-Банка», своих отделений и банкоматов не так много, по крайней мере в европейской части России — 1 балл.

Card Plus, карта «Ренессанс Кредит», карта «Кэшбэк» от «АТБ», «Польза», «Прибыль», «Максимум+» от «ОТП» и «Карта №1 Ultra», помимо C2C и межбанка, пополняются без комиссии только в своих банкоматах и отделениях, которых не так много — 0 баллов.

У карты «Твой кэшбэк» от «Промсвязьбанка» также нет партнеров для бесплатного пополнения, тем не менее, собственных отделений и банкоматов достаточно много — 0,5 балла.

8 Надёжность банка.

Очень субъективный параметр, поскольку четких критериев надёжности той или иной кредитной организации просто не существует. Можете не обращать внимания на оценки в этом пункте.

Также, в отличие от прошлых обзоров, снизим важность этого пункта, уменьшив шкалу, все-таки средства на картах и счетах в любом случае застрахованы АСВ (кроме «Кукурузы» с неподключенной услугой «Процент на остаток» и карты «Мегафон»).

1 балл получают от меня банки, входящие в список системно значимых кредитных организаций, утвержденный Банком России: «Альфа-Банк», «МКБ», «Райффайзенбанк», «Промсвязьбанк», «Открытие».

Банки, находящиеся на санации, тоже видятся мне крайне устойчивыми, все самое неприятное с ними уже произошло, так что по 1 баллу идут «АТБ» и «Уралсибу».

Российские «дочки» крупных иностранных банков («Хоум Кредит», «ОТП» и «Кредит Европа Банк») получают дополнительные 0,5 балла.

«Совкомбанку» и «Тинькофф Банку» я тоже дам по 0,5 балла за понятную бизнес-модель и регулярные отчеты о прибыльности.

Остальные кредитные организации тоже кажутся мне надежными, просто шкала в этом пункте у нас сегодня совсем небольшая :) В любом случае, никогда не размещайте в одном банке больше 1,4 млн рублей.

9 Наличие бесплатного смс-информирования.

Здесь тоже нет смысла в шкале от 0 до 5. 1 балл получают карты, где смс-информирование бесплатное, 0 баллов — где оно платное. 1 балл получают «Мегафон» и Card Plus. У «Халвы» смс-информирование бесплатно при совершении очень простых действий (3 раза в месяц зайти в личный кабинет или мобильное приложение совсем не трудно) — 1 балл.

У «АТБ» даже без подключенных платных смс при каждой покупке все равно приходят уведомления (правда, без доступного остатка) — 0,5 балла.

У «Кукурузы», «Пользы», карты «Яндекс.Плюс», «Альфа-Карты» и карты «Комфорт» от «УБРиР» можно настроить бесплатные пуши — 0,5 балла.

Все остальные в данном пункте баллов не получают.

10 Отсутствие округлений кэшбэка.

За отсутствие различного рода округлений при начислении кэшбэка 1 балл получают «Универсальная карта» от «СКБ», карта «Максимум+» от «ОТП», карта «Кэшбэк» от «Райффайзенбанка», Card Plus от «КЕБа» и «Комфорт» от «УБРиРа».

11 Участие в Системе быстрых платежей.

В феврале 2019 ЦБ РФ запустил Систему быстрых платежей, с помощью которой можно отправлять переводы по номеру телефона между банками-участниками. Переводы через СБП работают 24 часа в сутки, в выходные и праздники.

Для осуществления такого перевода нужно, чтобы и банк-адресат, и банк-отправитель подключились к Системе. С весны 2020 Банк России обязал кредитные организации обеспечить бескомиссионную отправку таких переводов с лимитом минимум в 100 000 руб./мес.

На данный момент из нашего списка к СБП не подключились «АТБ» и банк «Раунд» (карта «Мегафон»), остальные получают по 1 баллу.

12 Технологии Apple Pay, Samsung Pay, Google Pay.

Новые технологии оплаты смартфоном становятся всё более популярными, к тому же благодаря им фактически можно создавать бесплатные дополнительные карты (одну и ту же карту можно добавить на несколько устройств).

Прогресс дошел до всех перечисленных банков. У «ОТП Банка» нет Samsung Pay, у «Ренессанс Кредит» нет Apple Pay — по 0,5 балла, остальным по 1 баллу.

13 Дополнительные баллы за дополнительные плюшки.

«Тинькофф Блэк» получает 2 дополнительных балла за возможность перейти на тариф 6.2, где карта бесплатна без каких-либо условий (правда, там процент на остаток положен только при размещении от 100 000 руб.), за выпуск 5 бесплатных допок к каждому счету (в рублях, долларах, евро, фунтах), за возможность превратить карту в мультивалютную, за выгодный курс конвертации в интернет-банке в часы работы биржи.

«Кукуруза» получает 1 балл за покупки в валюте по курсу ЦБ РФ.

«КЕБу» добавим 1 балл за стабильность условий.

«Халва» получает от меня дополнительный балл за возможность покупки товаров в рассрочку в магазинах-партнерах (при наличии кредитного лимита), за различные акции с дополнительным кэшбэком, за дополнительный процент по вкладам.

Карте «МТС Деньги Weekend» дадим 1 балл за возможность вывода на нее денежных средств с баланса мобильного телефона «МТС» через кошелек «МТС Деньги» с комиссией 0,9%.

Дополнительный балл получает «Польза» от «Хоум Кредит» благодаря возможности сделать ее абсолютно бесплатной, подключив индивидуальный зарплатный проект (ИЗП). Для этого достаточно просто отправлять на нее межбанком от 20 000 руб./мес.

14 Возможность неиспользования.

Данный пункт я решил исключить из рейтинга, т.к., по сути, он дублирует первый, понятное дело, что карты, у которых нет платы за обслуживание, можно бесплатно положить на полку. Единственное, можно здесь добавить, что у карт «Тинькофф Блэк», «МТС Weekend», Ultra от «Восточного» при неиспользовании комиссия не накапливается, а спишется за один месяц при первом пополнении карточки.

ПОДВЕДЕМ ИТОГИ

ПОДВЕДЕМ ИТОГИ

После суммирования баллов лучшей универсальной дебетовой картой с кэшбэком и процентом на остаток стала Opencard от «Открытия», на втором месте оказалась «Яндекс.Плюс» от «Альфа-Банка» и «Универсальная» от «СКБ Банка», следом расположились «Тинькофф Блэк» и «Альфа-Карта».

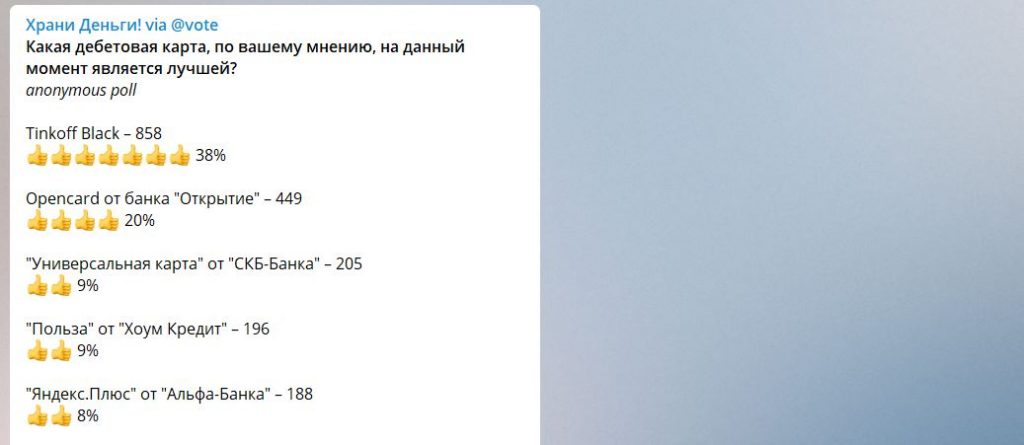

Голосование в телеграм-канале @hranidengi

Голосование в телеграм-канале @hranidengi

По состоянию на 02.08.2020 в рейтинге лучших дебетовых карт с кэшбэком лидирует карта Tinkoff Black, второе место у Opencard от «Открытия», третье — у «Универсальной» от «СКБ». Принять участие в голосовании можно здесь.

ИНТЕРЕСНЫЕ дебетовые КАРТЫ, КОТОРЫЕ НЕ ВОШЛИ В ОБЗОР

ИНТЕРЕСНЫЕ дебетовые КАРТЫ, КОТОРЫЕ НЕ ВОШЛИ В ОБЗОР

В сегодняшний обзор не вошли несколько интересных карточек, поскольку они не совсем универсальные, или их может оформить только определённая категория клиентов.

Я имею в виду, в частности, пенсионную карту от «Московского Индустриального Банка» с кэшбэком 3% в супермаркетах и 5% в аптеках.

Если вы часто путешествуете, стоит обратить внимание на карту «Польза Travel» с 5% кэшбэка за авиа/жд билеты и отели, а также 3% за покупки в валюте. Если траты очень большие, то разумнее оформить карту City Priority от «Ситибанка» с 5% кэшбэка на все и 10% в любимых категориях. К тому же за эту карту можно получить 3000 руб. по акции «Приведи друга».

У «Ак Барса» есть накопительная карта Evolution c 5% на остаток от 30 000 до 100 000 руб., бесплатность которой легко обеспечивается обычным пополнением карточки на сумму от 10 000 руб./мес.

В банке «Солидарность» до конца осени по акции можно получать 5% кэшбэка на все покупки по картам платежной системы Union Pay и 5% годовых на остаток от 10 000 до 300 000 руб.

Также стоит обратить внимание на другую карту РНКО «Платежный центр» с конвертацией по курсу ЦБ РФ — OZON.CARD, она не такая многофункциональная (процент на остаток не подключается, а лимиты на переводы и обналичку очень скромные), к тому же оформить данную карту можно только в некоторых городах, однако бонусная программа у нее вполне достойная (1% баллами за все покупки, 5% за покупки на «Озоне», периодически проводятся различные акции с дополнительными 5-10% кэшбэка).

ВЫВОД

ВЫВОД

Сегодняшний сравнительный обзор, как всегда, получился субъективным, у каждого будет своя шкала, к тому же ценность баллов в разных пунктах просто не может быть равнозначной.

Как и прежде, основной целью рейтинга было не выявление конкретного победителя, а просто знакомство с интересными карточными продуктами. Для некоторых клиентов самым важным пунктом является кэшбэк, и они согласны мириться с любыми неудобствами, лишь бы получить большую выгоду. Для кого-то самое ценное в карте — это процент на остаток, а для кого-то наиболее весомыми параметрами являются удобство пополнения и возможность снятия наличных в любых банкоматах и т.д.

В идеале, конечно же, завести несколько карт и использовать только их достоинства, компенсируя недостатки, тем более, что в смартфоне они много места не займут:)

Ещё выгоднее добавить к своему арсеналу и кредитные карты, среди них есть очень интересные предложения, например, кредитные карты «Восточного» с 5% кэшбэка за оплату услуг ЖКХ, 10% на АЗС, 5% на онлайн-покупки. Также представляют интерес кредитки «100 дней без процентов» от «Альфа-Банка» и «Хочу больше» от «УБРиРа», с них можно снимать заемные средства без комиссии и в грейс в любых банкоматах, а потом на время длинного льготного периода размещать на дебетовых картах с высоким процентом на остаток. У карты «УБРиРа» есть еще кэшбэк до 3% с весьма коротким списком исключений.

При покупках через интернет не забывайте пользоваться кэшбэк-сервисами (например, Backit) и получайте от них дополнительный кэшбэк в 3-5-10%, помимо каши от банка.

UPD: 06.01.2021

Актуальный сравнительный обзор дебетовых карт на начало 2021 года можно почитать тут: «Карты с кэшбэком и процентом на остаток 2021».

Буду признателен за репост:)

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.