Обновлено 16.03.2023.

Информация в данной статье устарела, свежий перечень самых выгодных зарплатных карт читайте в статье «Зарплатная карта с дополнительными плюшками: свежий обзор».

Зарплату сейчас можно получать на карту любого банка (единственное, в некоторых случаях обязательна карта МИР), зарплатное рабство у нас отменили еще в 2015 году. В теории, для смены своего зарплатного банка достаточно просто предоставить бухгалтеру новые реквизиты.

На практике, конечно, всё не так просто. В некоторых компаниях под разными предлогами отказывают своим работникам в переводе зарплаты в другой банк. И это, в принципе, понятно: гораздо проще и дешевле перечислять зарплату всем сотрудникам одновременно в одну кредитную организацию.

Естественно, переводить куда-то свою зарплату имеет смысл, если там за это положены какие-либо плюшки.

Не вижу большого смысла перечислять общие достоинства той или иной карты в этой статье, для этого на сайте есть подробные обзоры.

Сегодня нас прежде всего будут интересовать дополнительные преимущества, которые появляются при индивидуальном получении зарплаты на ту или иную карту.

В некоторых банках зарплатные плюшки положены только при переводе всего зарплатного проекта компании в банк, эти предложения мы рассматривать не будем. Рядовой сотрудник все равно не сможет повлиять на переход всей компании в тот или иной банк.

Итак, вот список лучших предложений на настоящий момент. Дополнения приветствуются :)

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Зарплатная карта: дополнительные плюшки

Зарплатная карта: дополнительные плюшки

1 Карта любого банка, где вы собираетесь брать ипотеку или другой кредит.

Почти в любом банке для зарплатных клиентов предусмотрены льготные условия выдачи кредитных карт, кредитов или ипотеки, процентные ставки будут ниже, чем у остальных клиентов. К тому же вероятность одобрения этих продуктов заметно повышается. Другие способы повлиять на лояльность банков перечислены тут.

2 Зарплатная Tinkoff Black.

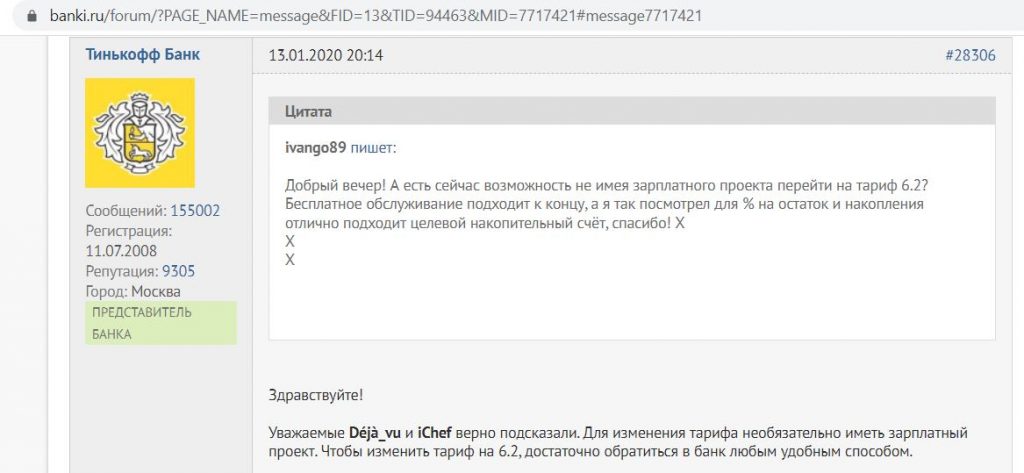

В «Тинькофф Банке» есть непубличный тариф 6.2 с безусловно бесплатным обслуживанием (обычно для бесплатности карты нужно держать в банке от 50 000 руб.), который вроде как создан для клиентов, участвующих в зарплатном проекте, однако банк пока переводит на него всех желающих. Чтобы перейти на зарплатный тариф 6.2, не нужно фактически получать зарплату на карту «Тинькофф Банка», достаточно только попросить (через чат или горячую линию):

Сразу заказать карту с тарифом 6.2 нельзя, нужно сначала получить обычную «Тинькофф Блэк».

Карта с тарифом 6.2 почти ничем не отличается от обычного тарифа, единственное, там нет процента на остаток.

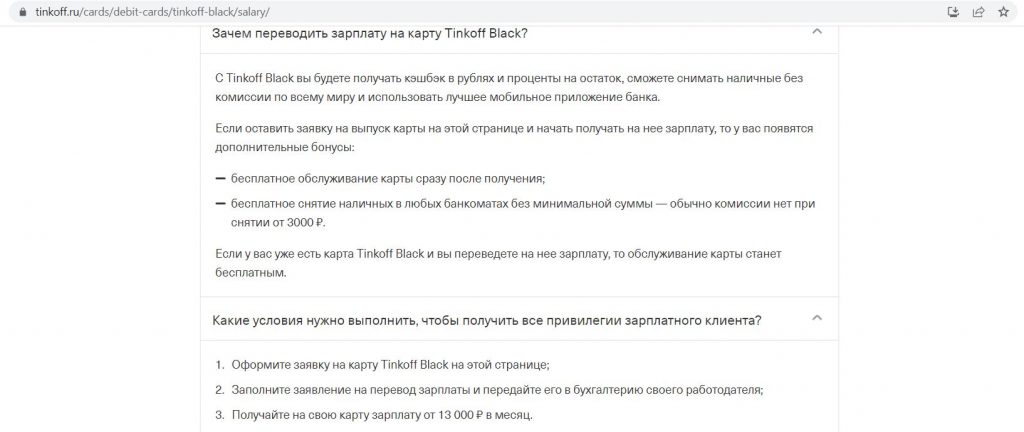

Если все-таки есть желание действительно получать зарплату на карту «Тинькофф Банка», то при зачислении от юрлиц или ИП в сумме от 13 000 руб./мес., помимо бесплатного обслуживания, можно рассчитывать еще и на бесплатную обналичку в сторонних банкоматах при любой сумме операции, а не только от 3000 руб. (месячный лимит — 100 000 руб./мес.

Подробную статью о Tinkoff Black можно почитать тут.

Если заказать карту Black от «Т-Банка» по этой ссылке и успеть потратить за месяц от 3000 руб., то банк подарит 1000 руб. Акция актуальна для клиентов, у которых минимум год не было дебетовых карт банка.

Кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

3 Зарплатная «Мультикарта» от «ВТБ».

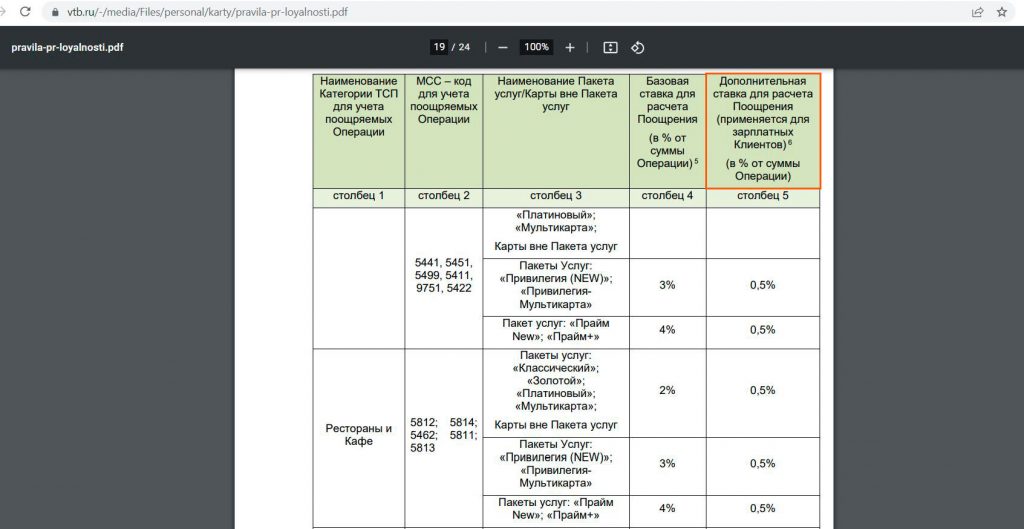

По «Мультикарте» положен фиксированный повышенный кэшбэк мультибонусами за покупки в популярных категориях (начисляются в течение 5 дней после покупки). Сейчас это:

— Рестораны, фастфуд и доставка (МСС 5812, 5814, 5462, 5811, 5813);

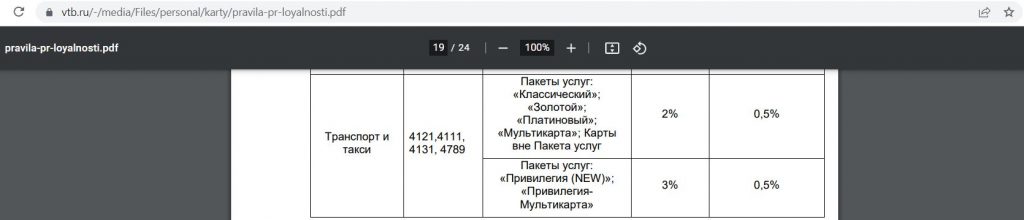

— Такси, городской и пригородный транспорт (МСС 4121, 4111, 4131, 4789);

— Супермаркеты и доставка продуктов (МСС 5441, 5451, 5499, 5411, 9751, 5422).

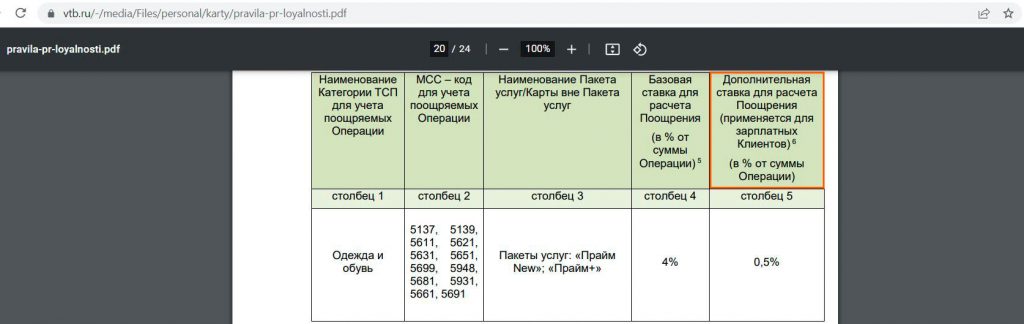

У клиентов с пакетами «Прайм New» и «Прайм+» есть еще «Одежда и обувь» (МСС 5137, 5139, 5611, 5621, 5631, 5651, 5699, 5948, 5681, 5931, 5661, 5691).

Величина вознаграждения зависит от статуса:

— Для пакетов услуг «Классический», «Золотой», «Платиновый», «Мультикарта», а также для карт вне пакета услуг — это 2%, максимум 2000 мультибонусов в месяц (календарный);

— Для пакетов «Привилегия (NEW)» и «Привилегия Мультикарта» — 3%, максимум 6000 мультибонусов в месяц;

— Для пакетов «Прайм New» и «Прайм+» — 4%, максимум 15 000 мультибонусов.

Для зарплатных клиентов на всех пакетах предусмотрена надбавка в +0,5% к кэшбэку.

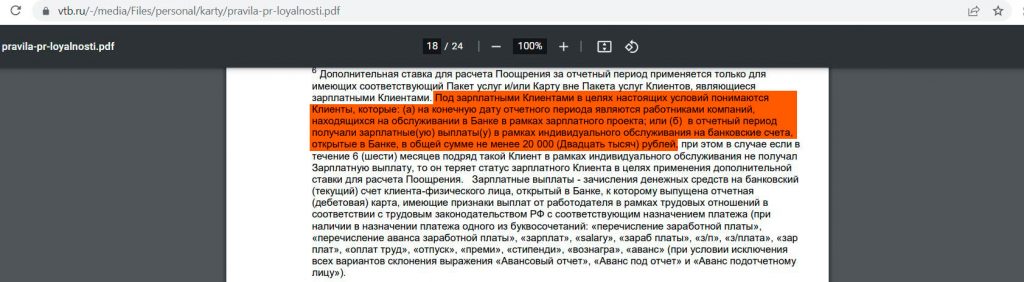

Зарплатниками считаются клиенты, получающие зачисления на карту от юридических лиц или ИП в размере от 20 000 руб./мес. с соответствующим назначением платежа.

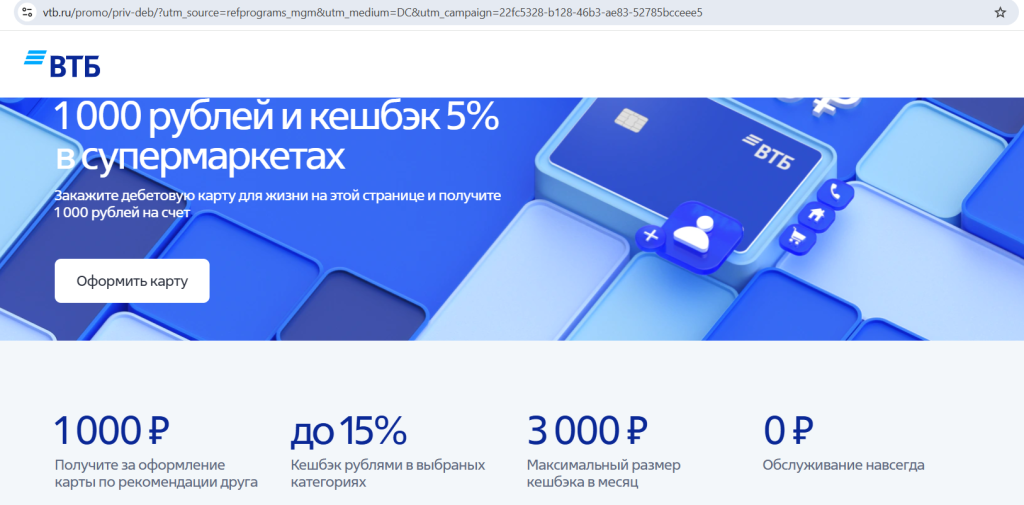

У «ВТБ» есть акция «Приведи друга»: если заказать бесплатную дебетовую карту банка по этой ссылке и в первые 30 дней потратить от 5000 руб. (не из списка исключений), то банк подарит 1000 руб. Актуально для клиентов, у которых минимум год не было мастер-счёта в «ВТБ».

По этой ссылке можно заказать «Мультикарту» в ограниченном дизайне со светодиодами («Киберкарту»), выпуск и обслуживание бесплатны, а функционал у неё такой же как и у обычной дебетовой карты «ВТБ».

UPD: 28.01.2023

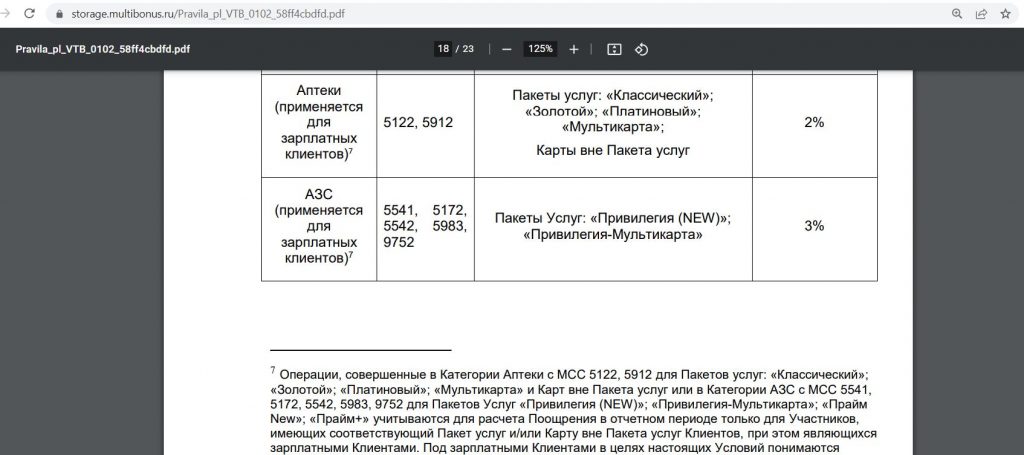

С 01.02.2023 отменяется надбавка в +0,5% к кэшбэку для зарплатных клиентов. Вместо этого у обычных зарплатников появится дополнительная категория с 2% кэшбэка («Аптеки» c МСС 5122, 5912), а у зарплатников с пакетом «Привилегия» — дополнительная категория с 3% кэшбэка («АЗС» c МСС 5541, 5172, 5542, 5983, 9752).

Подробную статью о «Мультикарте» можно почитать тут.

UPD: 16.03.2023

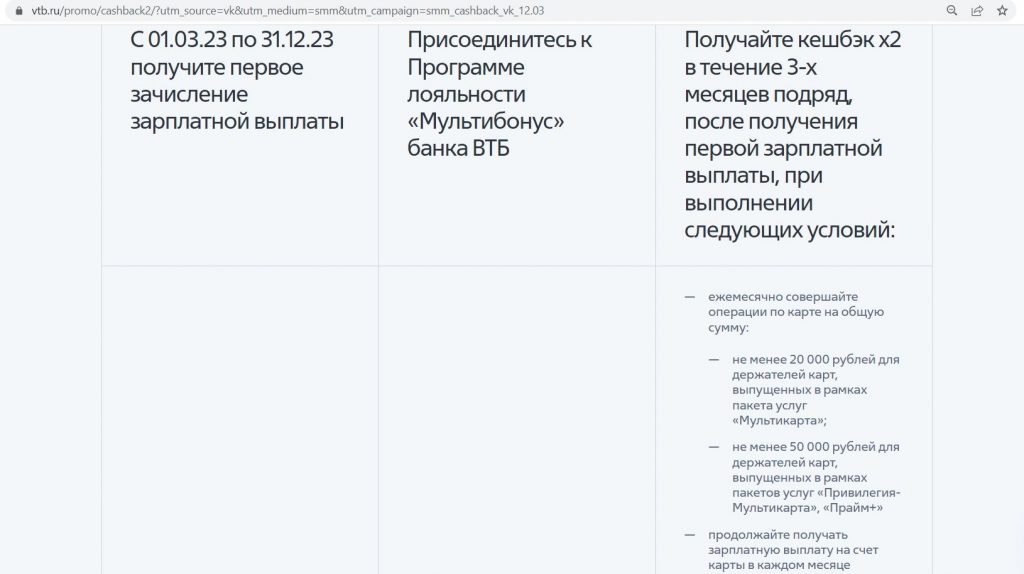

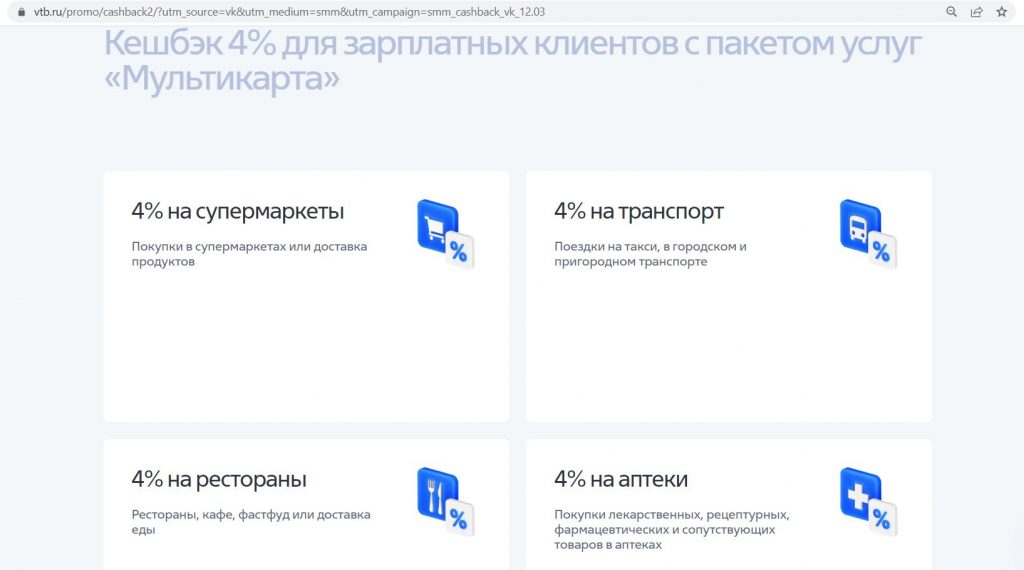

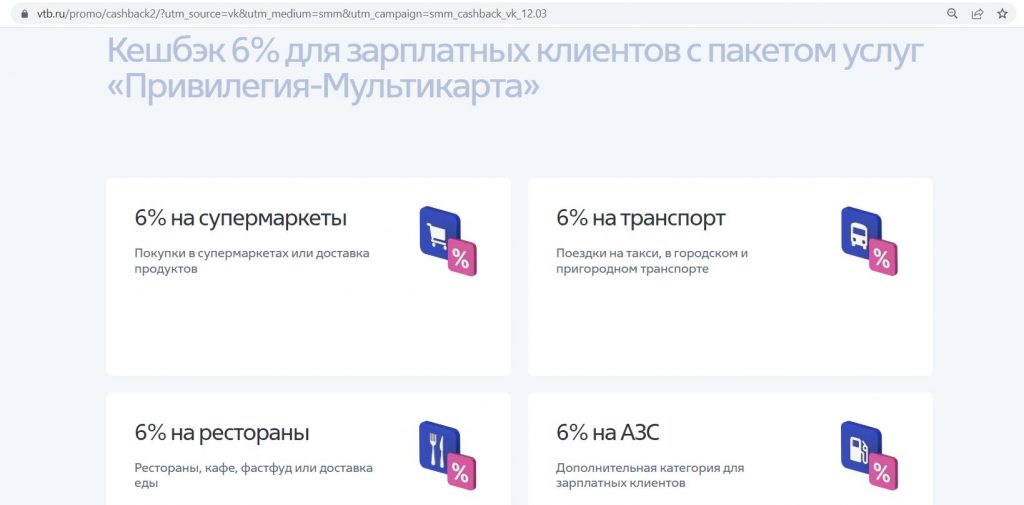

«ВТБ» обещает за получение зарплатных выплат на бесплатную «Мультикарту» в размере от 400 руб./мес. двойной кэшбэк в течение следующих трёх месяцев подряд после первой выплаты (в рамках обычного лимита кэшбэка в 2000 бонусов/мес. для «Мультикарты» и 6000 бонусов/мес. для «Привилегии»).

При этом в эти месяцы нужно продолжать получать зарплату на «Мультикарту» и делать оборот трат не менее 20 000 руб./мес. по «Мультикарте» или не менее 50 000 руб./мес. по «Мультикарте-Привилегии».

В итоге по обычной «Мультикарте» получится кэшбэк 4% за покупки в супермаркетах, общепите, на транспорте и в аптеках. По «Привилегии» — 6% за покупки в супермаркетах, общепите, на транспорте и АЗС.

Акция актуальна для клиентов, которые с 01.03.2022 не получали зарплату на счета «ВТБ». Подробности тут.

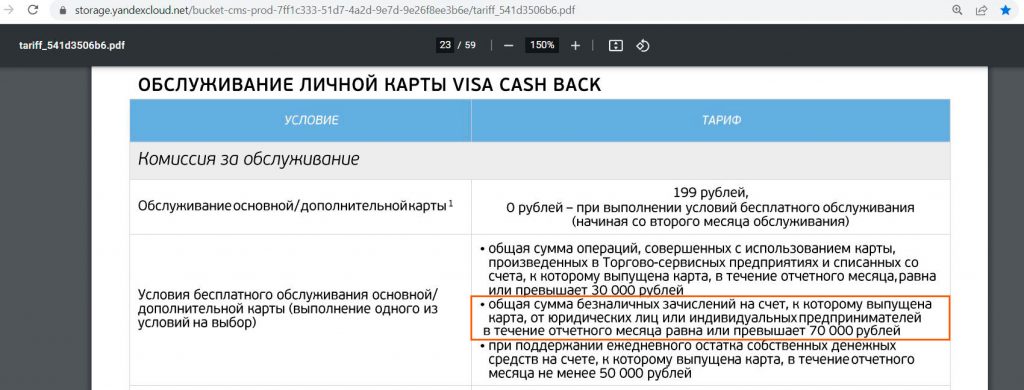

4 Зарплатная карта Visa Cash Back от банка «Санкт Петербург».

При зачислении средств от юридических лиц и индивидуальных предпринимателей на карту Cash Back от банка «Санкт-Петербург» ее обслуживание становится бесплатным (вместо 199 руб./мес.):

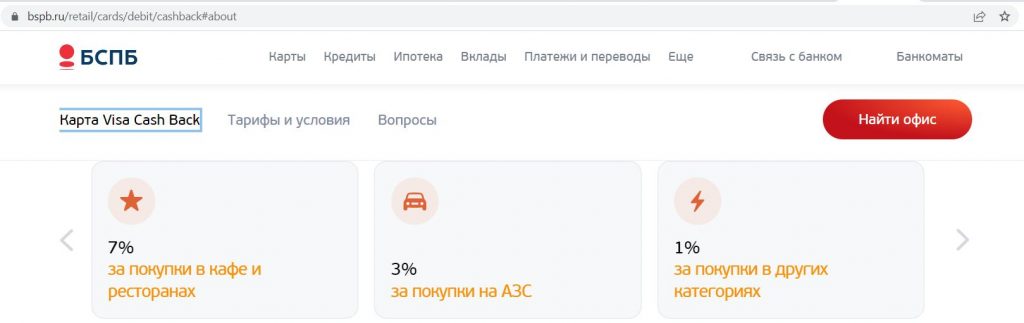

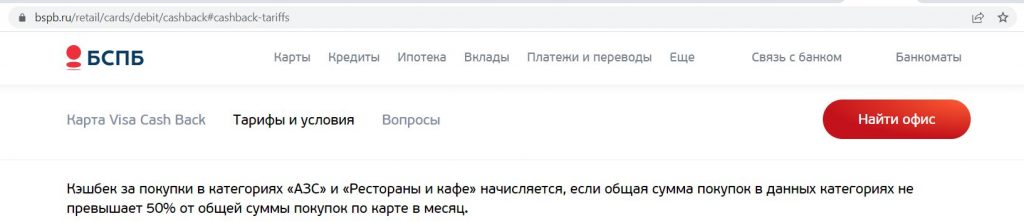

Из интересного по карте положен кэшбэк 7% в кафе и ресторанах, включая фастфуд (МСС 5811, 5812, 5813, 5814), 3% на АЗС (МСС 5172, 5541, 5542, 5983) и 0,5-1% на все остальное. Месячный лимит 2500 руб.:

Кэшбек за покупки в категориях «АЗС» и «Рестораны и кафе» начисляется, если общая сумма покупок в данных категориях не превышает 50% от всех покупок по карте в месяц. Однако для разбавления подходят очень многие операции (например, в терминале Сбербанка можно бесплатно пополнить кошелек ЮMoney, а оттуда деньги бесплатно выводятся через СБП с лимитом 3500 руб./день, либо можно снять без комиссии до 10 000 руб./мес. с пластиковой карты идентифицированного кошелька).

Подробную статью о карте Visa Cash Back можно почитать тут.

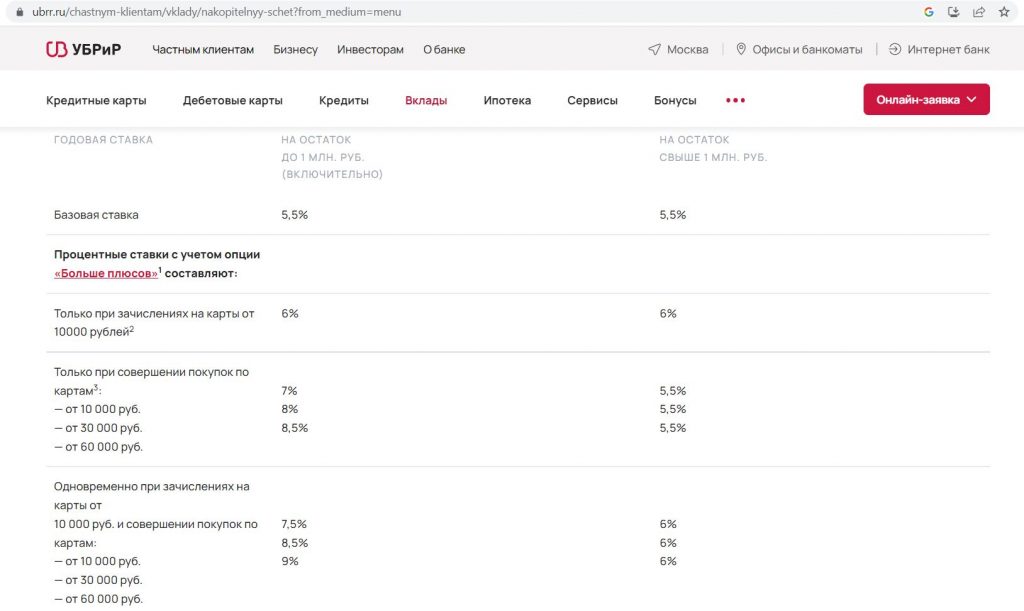

5 My Life от «УБРиР».

Если на карту банка «УБРиР» в прошлом месяце приходила заработная плата, пенсия или соцвыплаты в общей сумме от 10 000 руб., то в текущем месяце будет положено +0,5% к процентной ставке по накопительному счёту:

Карта My Life сейчас является одной из самых выгодных благодаря кэшбэку в 5% за оплату услуг ЖКХ и 5% на онлайн-покупки.

Если заказать бесплатную дебетовую карту My Life от «УБРиР» по акции «Приведи друга» и в первые 2 месяца потратить от 1000 руб. (кроме стандартного списка исключений), то в подарок дадут 1000 руб. Актуально для тех, у кого минимум 12 месяцев нет дебетовых карт банка.

Подробную статью о карте My Life от «УБРиР» можно почитать тут.

6 Индивидуальный зарплатный проект на «Пользе» от «Хоум Кредит».

У «Пользы» на индивидуальном зарплатном проекте увеличивается лимит на бесплатные переводы через Систему быстрых платежей с 150 000 руб. до 300 000 руб./мес., а месячный лимит кэшбэка в повышенных категориях будет составлять 2000 баллов (а не 1000).

UPD: 05.09.2022

C 01.09.2022 для получения статуса ИЗП (индивидуальный зарплатный проект) в банке «Хоум Кредит» больше не достаточно самому переводить деньги на свой счет из другого банка или со сторонней карты. Теперь нужны зачисления от 20 000 руб./мес. именно от юрлиц или ИП.

Если заказать бесплатную «Пользу» по этой ссылке и потратить от 500 руб., то банк подарит 500 баллов (эквивалентны 500 руб.).

Подробную статью о «Пользе» от «Хоум Кредит» можно почитать тут.

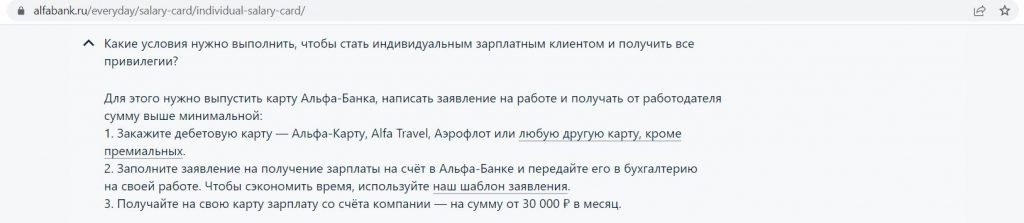

7 Зарплатная «Альфа-Карта».

При получении на «Альфа-Карту» от юрлиц и ИП от 30 000 руб./мес. появляется бесплатная обналичка в сторонних банкоматах без условий (дневной лимит 500 000 руб.) и бесплатное смс-информирование (вместо 99 руб./мес.):

«Альфа-Карта» интересна кэшбэком 1,5% на всё при сумме покупок до 100 000 руб./мес. и 2% на всё при сумме покупок от 100 000 руб./мес.

Если заказать бесплатную «Альфа-Карту» по этой ссылке и в первые 30 дней сделать покупку от 1000 руб. (кроме списка исключений), то будет положен сертификат на 1000 руб. на выбор в «Магнит»/«Пятёрочку»/«Золотое Яблоко» и 1000 баллов кэшбэка. Акция актуальна для клиентов, у которых минимум в прошлые 180 дней не было дебетовых карт в «Альфа-Банке», а также заявок на них в прошлые 30 дней. Для акции обязательно получать пластиковую карту, подробные условия тут и тут. При заказе по этой ссылке условия аналогичные, только в подарок будет положен сертификат в «Золотое Яблоко» на 1200 руб. Сертификат придёт в смс в течение 60 дней, для связи: a.certificate@rafinad.io.

Подробную статью об «Альфа-Карте» от «Альфа-Банка» можно почитать тут.

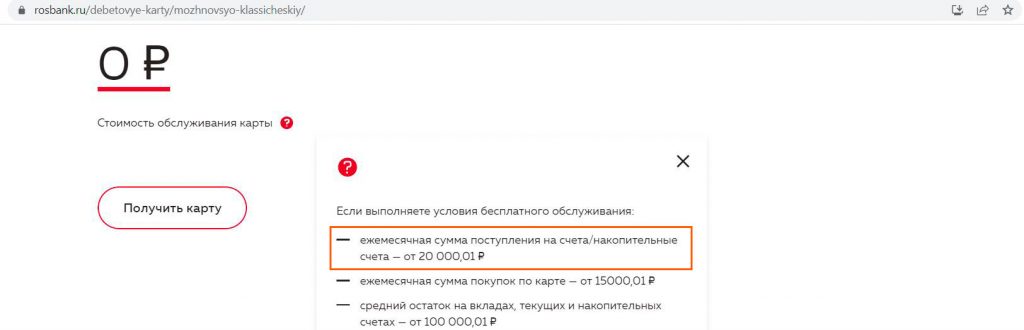

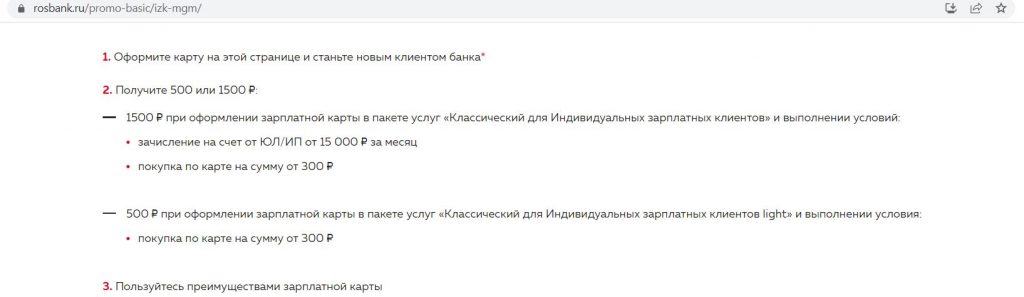

8 Карта «МожноВСЁ» от «Росбанка» для зарплаты.

Бесплатность «Классического» пакета от «Росбанка» (можно выбрать 1 категорию с 3% кэшбэка) и «Золотого» (можно выбрать 2 категории с 3% кэшбэка) можно обеспечить обычным пополнением карты со своих счетов в других банках на сумму от 20 000,01 и 50 000,01 руб./мес. соответственно.

А если есть желание на самом деле зачислять зарплату на карту «Росбанка», то за это можно получить 1500 руб. при заказе карты по этой ссылке (после перехода нужно выбрать «Зарплатная карта»).

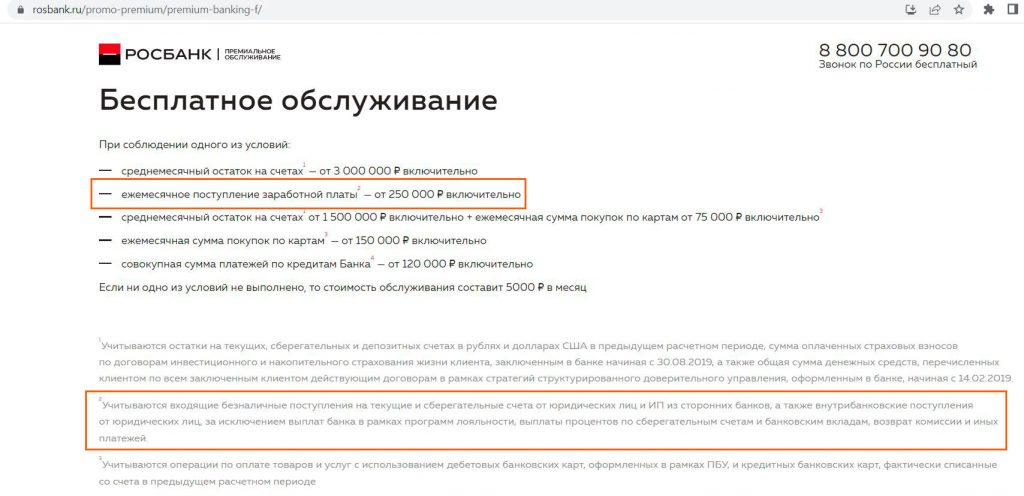

При зачислении от юрлиц и ИП зарплаты в сумме от 250 000 руб./мес. (переводы со своих счетов в других банках не подойдут) становится бесплатен пакет «Премиальный»:

На «Премиальном пакете» можно выбрать 5 категорий с 3% кэшбэка, еще из интересного есть бесплатная страховка в путешествиях на всю семью.

Подробную статью о карте «МожноВСЁ» от «Росбанка» читайте тут.

9 Карты «Почта Банка» с зарплатным пакетом.

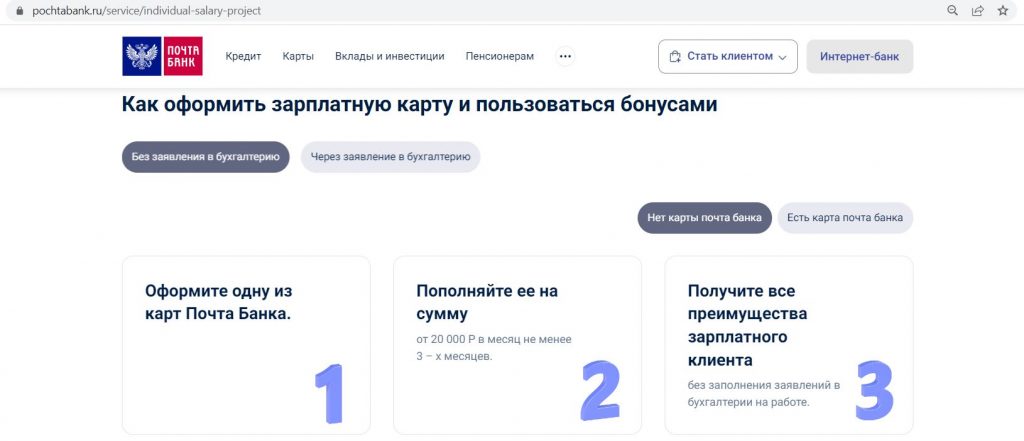

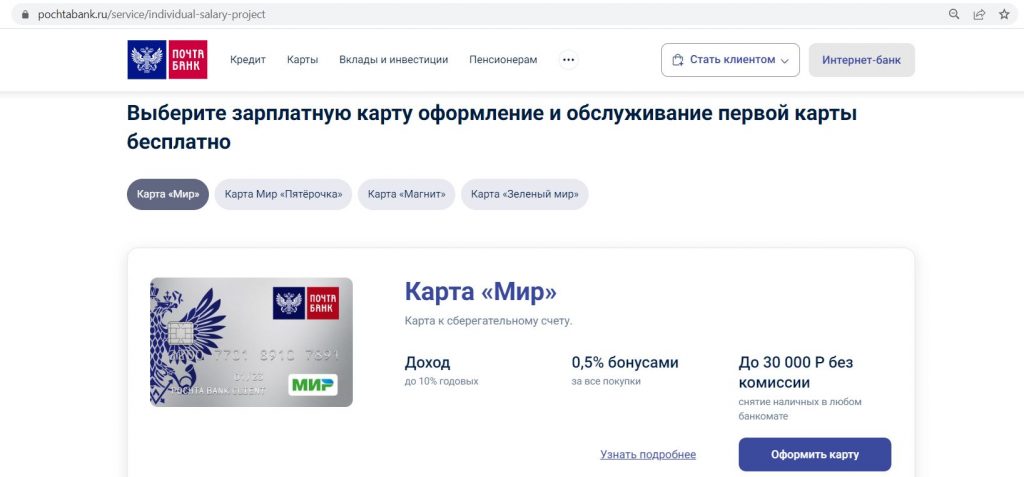

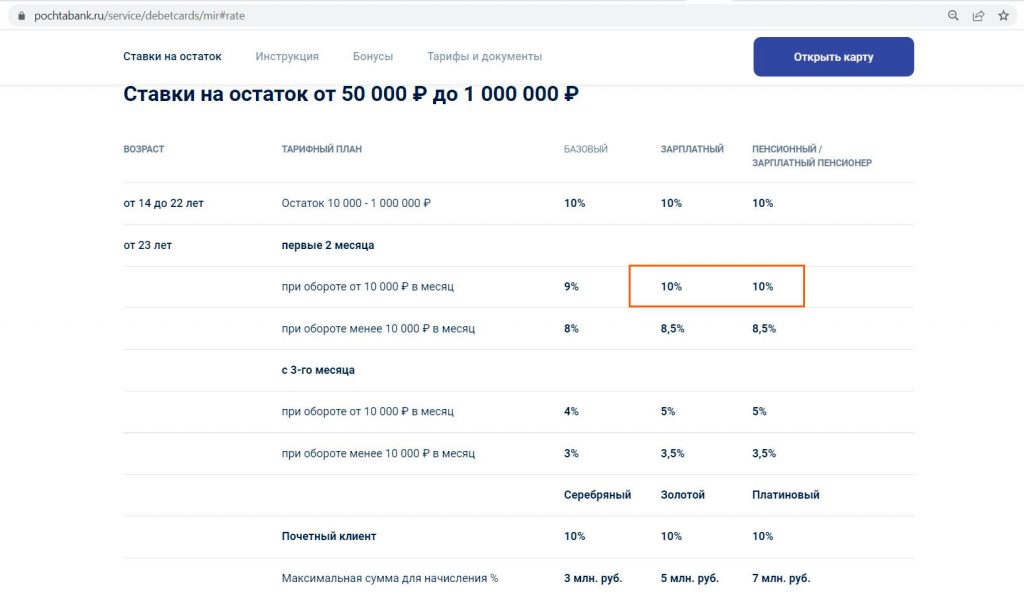

Чтобы подключился пакет «Зарплатный» в «Почта Банке», достаточно пополнять карту в течение 3-х месяцев на сумму от 20 000 руб./мес. (можно со своих счетов в других банках):

В этом случае появится возможность бесплатно снимать до 30 000 руб./мес. в любых банкоматах и увеличится процент на остаток по Сберегательному счету (+1% при покупках от 10 000 руб./мес. и +0,5% при покупках менее 10 000 руб./мес.):

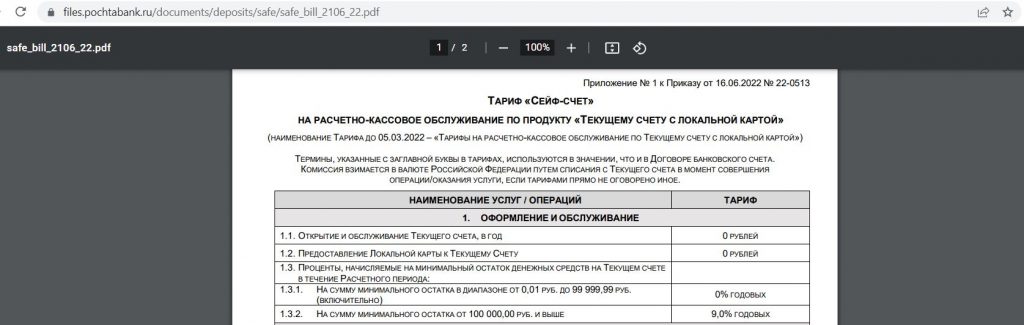

Правда, для лиц от 23 лет толк от этого Сберегательного счета есть только в первые 2 месяца, потом выгоднее держать деньги на накопительном счете «Сейф, где на минимальный остаток от 100 000 руб. сейчас положено 9% годовых).

10 Зарплатная «СберКарта» от «Сбера».

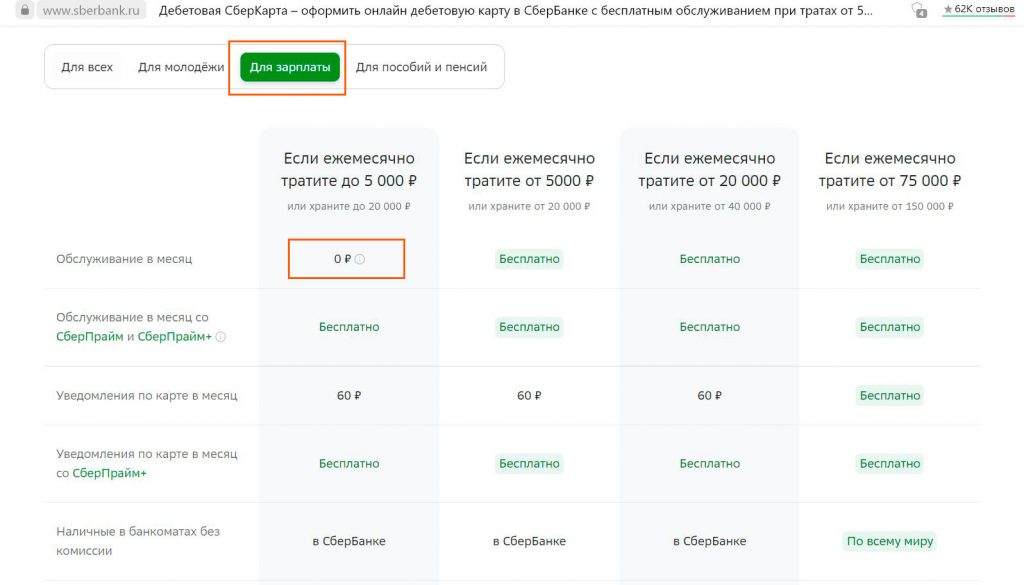

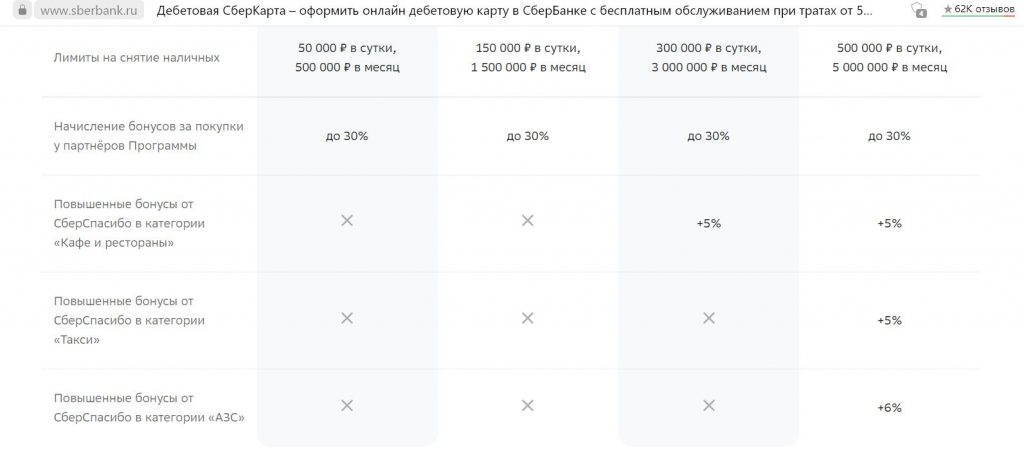

Обычная стоимость обслуживания «СберКарты» — 150 руб./мес. при невыполнении условий бесплатного обслуживания (нужно тратить от 5000 руб./мес., либо держать на карте от 20 000 руб./мес.). При получении зарплаты на «СберКарту» ее обслуживание становится бесплатным без условий. Больше никаких привилегий по сравнению с обычной «СберКартой» нет:

Подробную статью про «СберКарту» можно почитать тут.

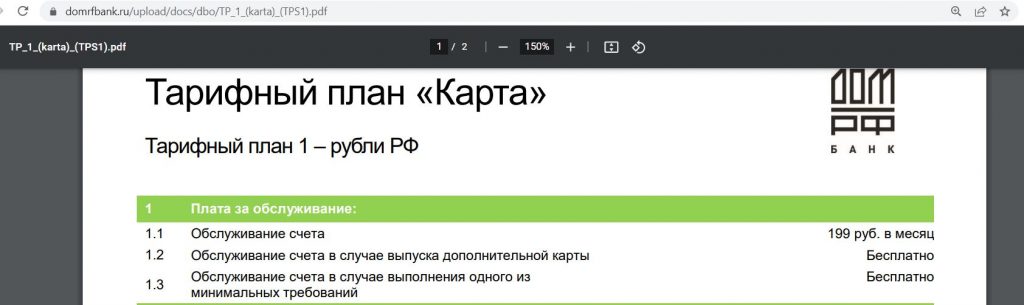

11 Карта банка «Дом.РФ».

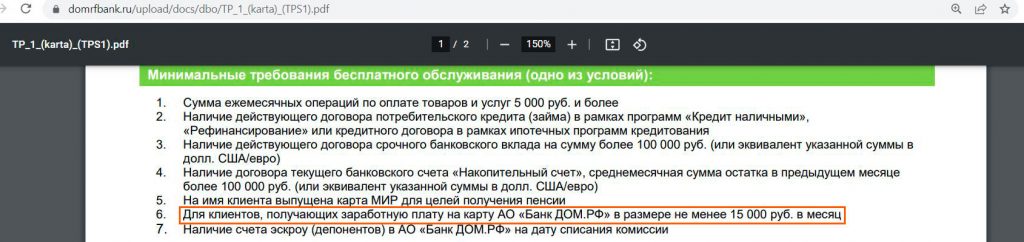

Карта Банка «Дом.РФ» становится бесплатной, если получать на нее зарплату от юрлица или ИП на сумму от 15 000 руб./мес. (вместо 199 руб./мес.):

У карты есть кэшбэк 3% в категориях, которые меняются каждый квартал. Подробную статью о карте «Дом.РФ» можно почитать тут.

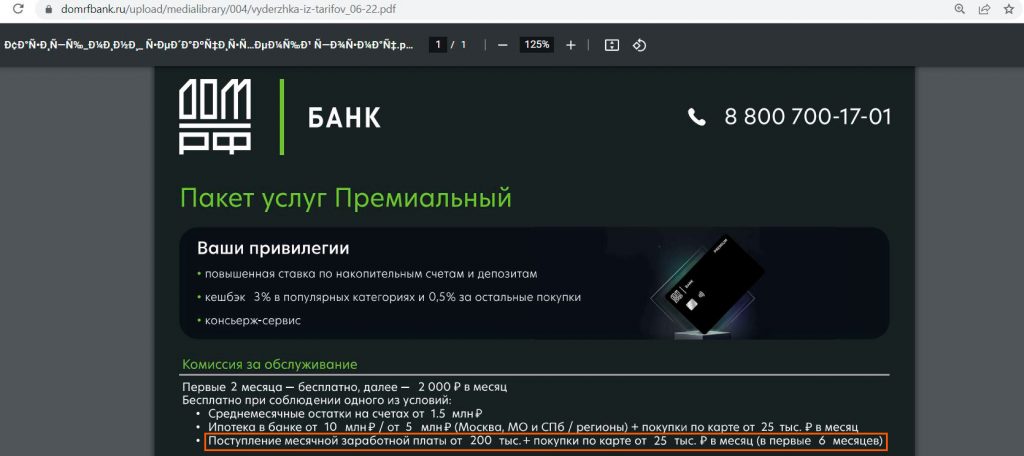

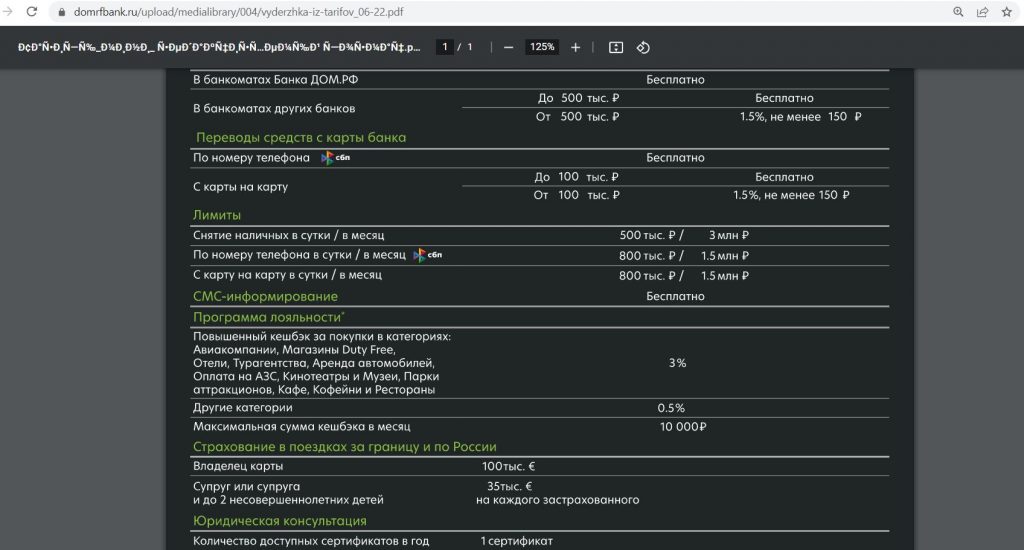

А если получать зарплату в размере от 200 000 руб./мес. и тратить от 25 000 руб./мес., то можно рассчитывать на бесплатность «Премиального пакета».

На «Премиальном пакете» доступно больше категорий для 3% кэшбэка, есть страховка в путешествиях и увеличены лимиты на переводы.

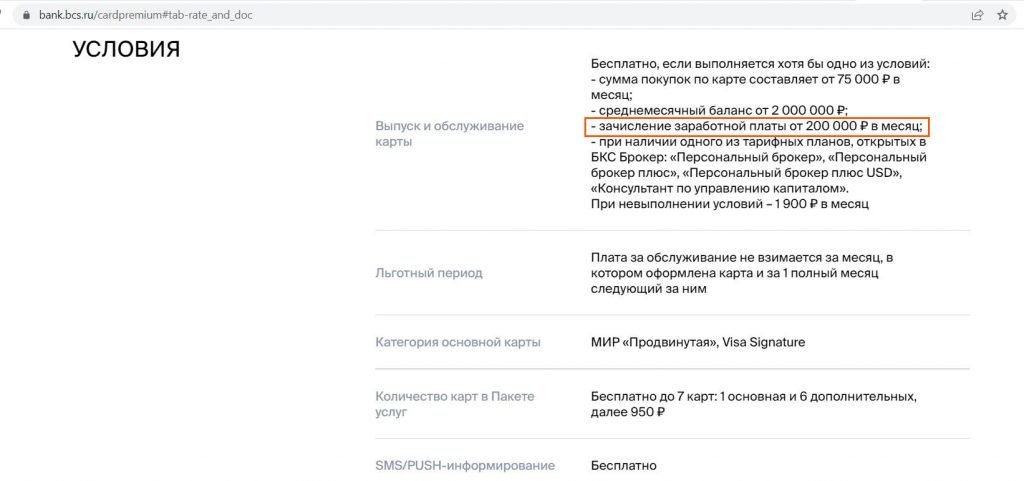

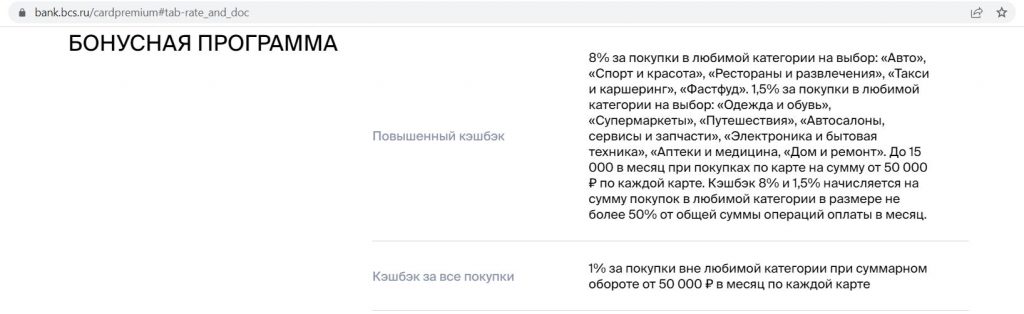

12 «БКС Премиум».

При получении зарплаты от юрлица или ИП в размере от 200 000 руб./мес. положен бесплатный «Премиум» в «БКС Банке»:

Правда, для бесплатных трансферов и проходов в бизнес-залы аэропортов одного перечисления зарплаты недостаточно, зато по премиальной карте тут есть повышенный кэшбэк в 1,5-8% в любимой категории (при тратах от 50 000 руб./мес.). Для повышенного вознаграждения доля трат в любимых категориях должна быть не больше 50% от общего объема покупок. Еще имеется бесплатная страховка в путешествиях с покрытием до 35 000 евро.

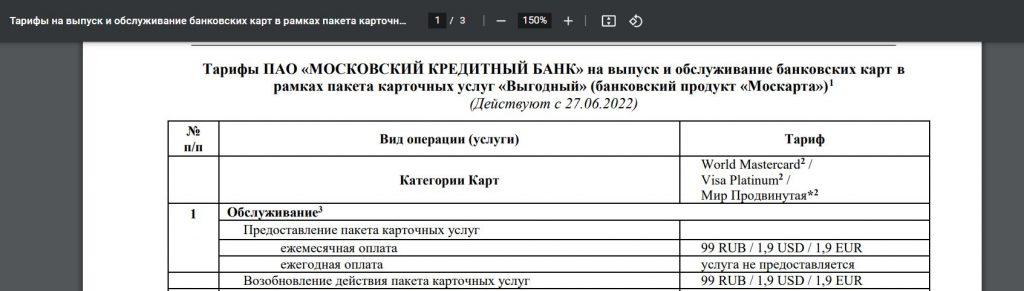

13 Индивидуальное зачисление зарплаты на карту «МКБ».

При получении зарплаты от юрлица или ИП на «Москарту» от «МКБ» ее обслуживание становится бесплатным (вместо 99 руб./мес.). При этом бесплатной становится и кредитная карта «Можно больше» (вместо 499 руб./год):

При заказе карты по этой ссылке положены подарочные 500 баллов (эквивалентны 500 руб.) по акции «Приведи друга».

Помимо этого, положены еще приветственные 300 баллов за подключение к бонусной программе «МКБ Бонус».

Если заказать дебетовую карту «МКБ» по этой ссылке и активировать её до 30.09.25, то в первые 30 дней по ней будет положен дополнительный кэшбэк 10% в Wildberries и Ozon (в том числе и за покупку подарочных сертификатов), максимум 1000 баллов, а обслуживание карты при этом всегда будет бесплатным без условий.

Актуально для клиентов, у которых раньше не было пакетов услуг «Выгодный», «Премиальный», «Эксклюзивный».

UPD: 28.01.2023

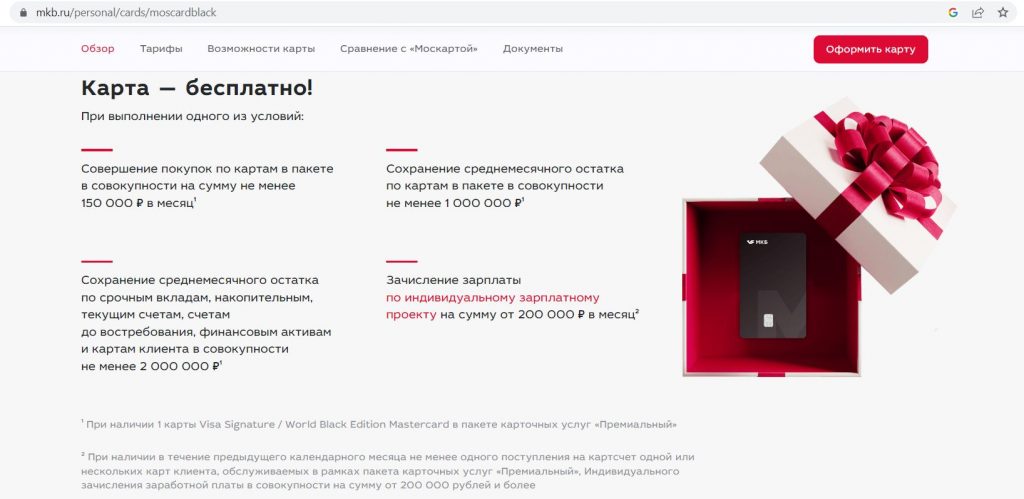

С недавних пор поступлением зарплаты от юрлиц и ИП можно обеспечить бесплатность и премиального пакета «Москарта Black» (нужны поступления от 200 000 руб./мес.).

Владельцам «Москарты Black» категории МИР Supreme положено 2 бесплатных доступа в месяц в бизнес-залы аэропортов по программе Gray Wall, страховка в путешествиях, 7% кэшбэка в 4 категориях на выбор (а не в 5% и в трёх, как на обычной «Москарте»).

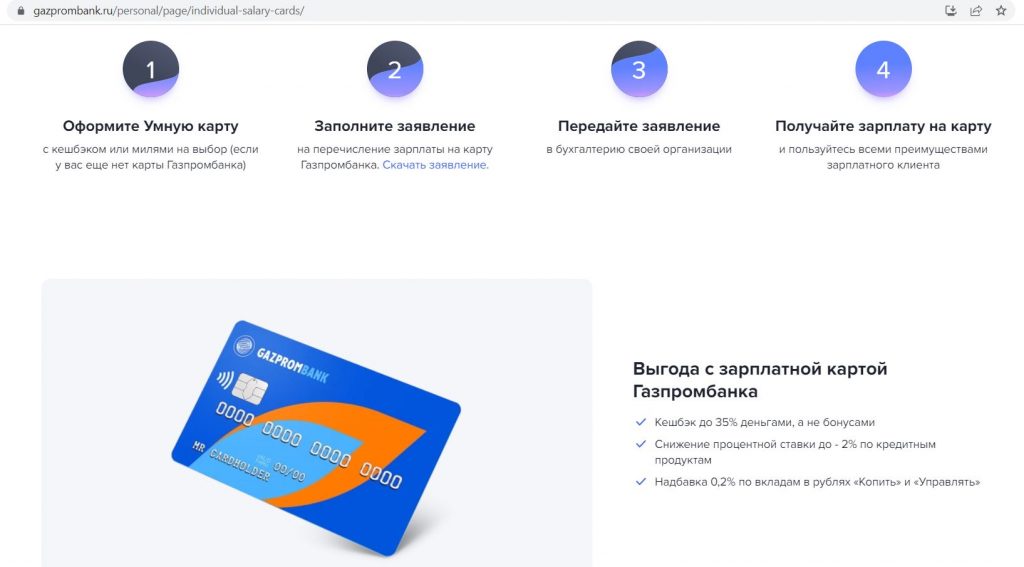

14 Зарплатная карта «Газпромбанка».

Получение зарплаты на карту «Газпромбанка» дает надбавку в 0,2% по вкладам «Копить» и «Управлять», а также позволяет рассчитывать на снижение процентной ставки до -2% по кредитным продуктам:

Выпуск и обслуживание карты «Газпромбанка» (бывшей «Умной») бесплатны, есть кэшбэк в 1,5% на все. Кроме того, карта пригодится для получения года бесплатной связи от «Газпромбанк.Мобайл».

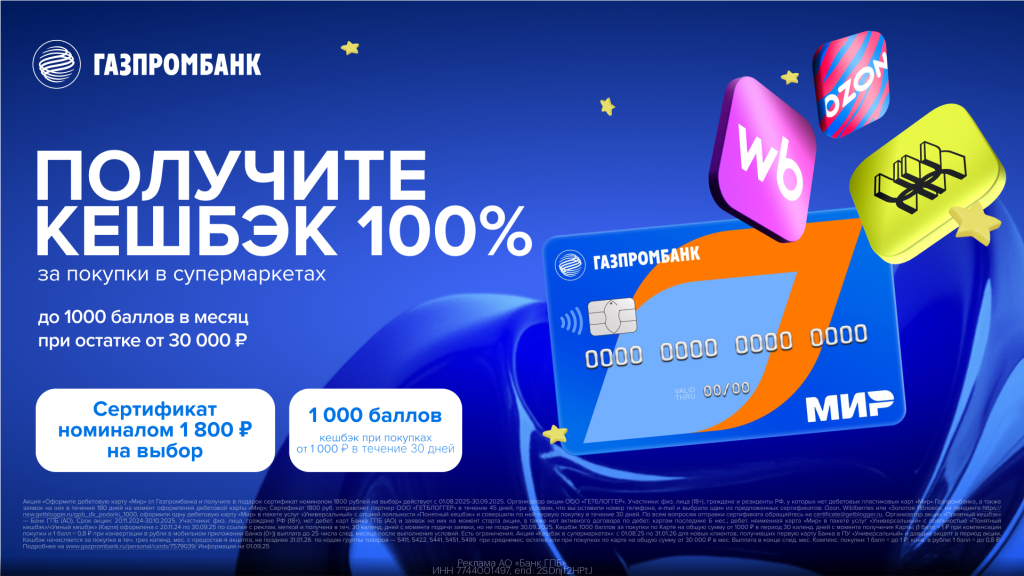

1️⃣ Если заказать бесплатную дебетовую карту «Газпромбанка» по этой ссылке и сделать покупку в первые 30 дней, то можно рассчитывать на подарочный сертификат на 1600 руб. на выбор в OZON/Wildberries/Золотое Яблоко и на дополнительный кэшбэк 100% за покупки в супермаркетах в первый месяц, максимум 1000 баллов (условия тут):

– Супермаркеты: МСС 5411, 5422, 5441, 5451, 5499;

2️⃣ Для подтверждения участия в акции нужно нажать на специальный баннер в мобильном приложении или интернет-банке.

3️⃣ Баллы можно перевести в рубли по курсу 1:1, если на последний день прошлого месяца была активна подписка «ГБ Плюс» и выше.

Две акции будут сочетаться, если у вас не было дебетовых карт «Газпромбанка» на 01.10.25, а также в прошлые 180 дней (и заявок на них тоже не должно быть в это время). Если не было карт только на 01.10.25, то можно рассчитывать на кэшбэк 100% в супермаркетах.

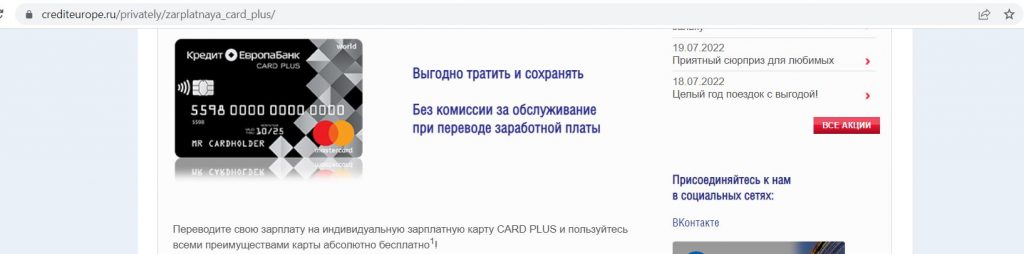

15 Зарплатная Card Plus от «Кредит Европа Банка».

В «Кредит Европа Банке» можно выпустить зарплатную Card Plus (в том числе и в цифровом варианте), которая, в отличие от обычной Card Plus, будет с бесплатным обслуживанием (вместо 499 руб. со второго года). Для сохранения тарифа нужны ежемесячные поступления заработной платы от юрлиц и ИП:

Действующую карту не получится превратить в зарплатную, потребуется оформлять новую карту.

Остальные преимущества у зарплатной карты такие же: кэшбэк 1% на все, 7% годовых на остаток от 10 000 руб., бесплатный межбанк, бесплатные переводы через СБП (с лимитом 150 000 руб./день).

UPD: 08.08.2022

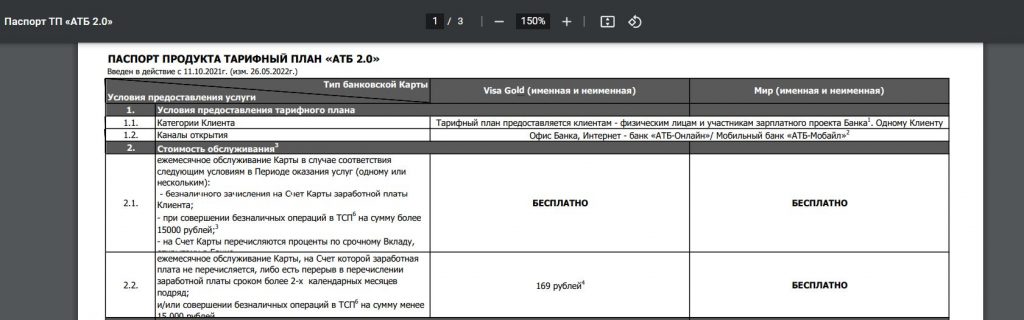

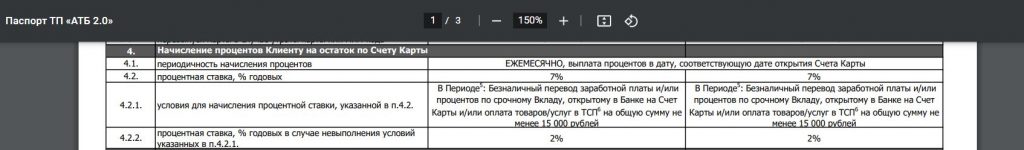

16 Карта «АТБ 2.0» от «АТБ».

Индивидуальной зарплатной картой можно сделать еще дебетовку «АТБ 2.0», при зачислении зарплаты от юрлица на сумму от 15 000 руб./мес. у нее будет 7% годовых на ежедневный остаток, обслуживание бесплатно.

Стягивание с карты бесплатно, есть бесплатная обналичка в сторонних банкоматах с лимитом до 100 000 руб./мес., кэшбэк 7% в любимой категории («Развлечения», «Семья», «Красота и спорт», «Дом и ремонт», «Шоппинг») и 1% на все остальное (баллы, начисленные в любимой категории, не могут превышать четырехкратной суммы баллов, начисленных в стандартных).

Получение зарплаты на карту повысит вероятность одобрения бесплатной кредитной карты «Универсальная» с кэшбэком в 5% на все и с льготным периодом до 120 дней.

UPD: 16.08.2022

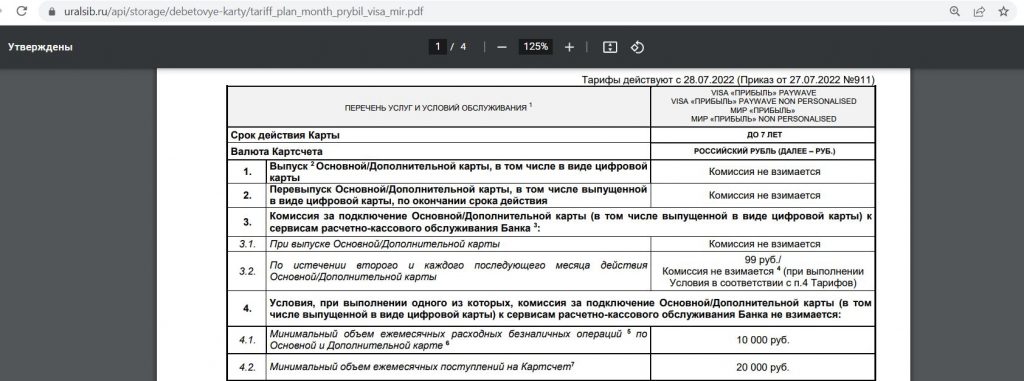

17 Зарплатная «Прибыль» от «Уралсиба».

При зачислениях от 20 000 руб./мес. становится бесплатным обслуживание карты «Прибыль» от «Уралсиба» (обычная цена 99 руб./мес. без оборота трат от 10 000 руб./мес.). В качестве поступлений зачтется не только зарплата, но и обычный входящий межбанк или СБП со своего счета в другом банке:

В первые два месяца новичкам положен повышенный процент на остаток, сейчас это 9,5% годовых на ежедневный остаток до 1 000 000 руб., потом 7% годовых. Есть кэшбэк 1-3% на всё (нужна еще кредитка и премиальный статус).

Для выплаты ПНО нужен будет оборот трат от 10 000 руб./мес. (кроме месяца получения карты).

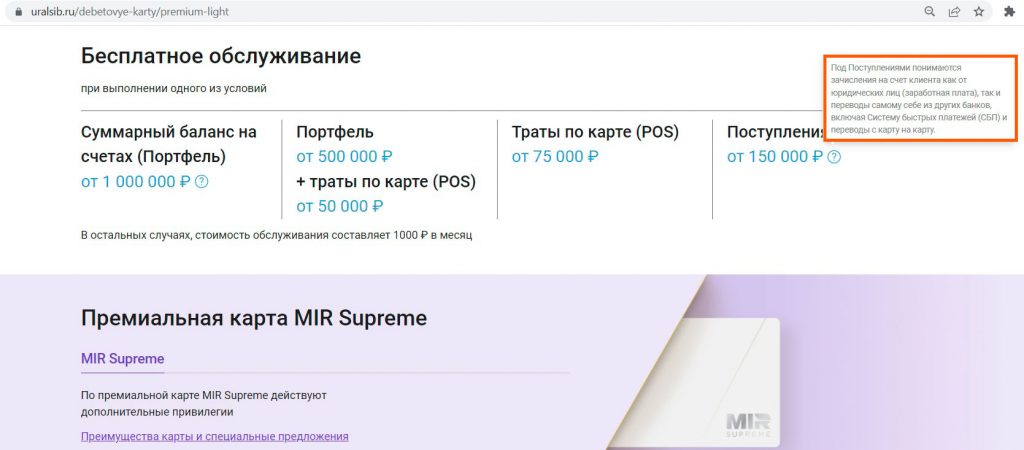

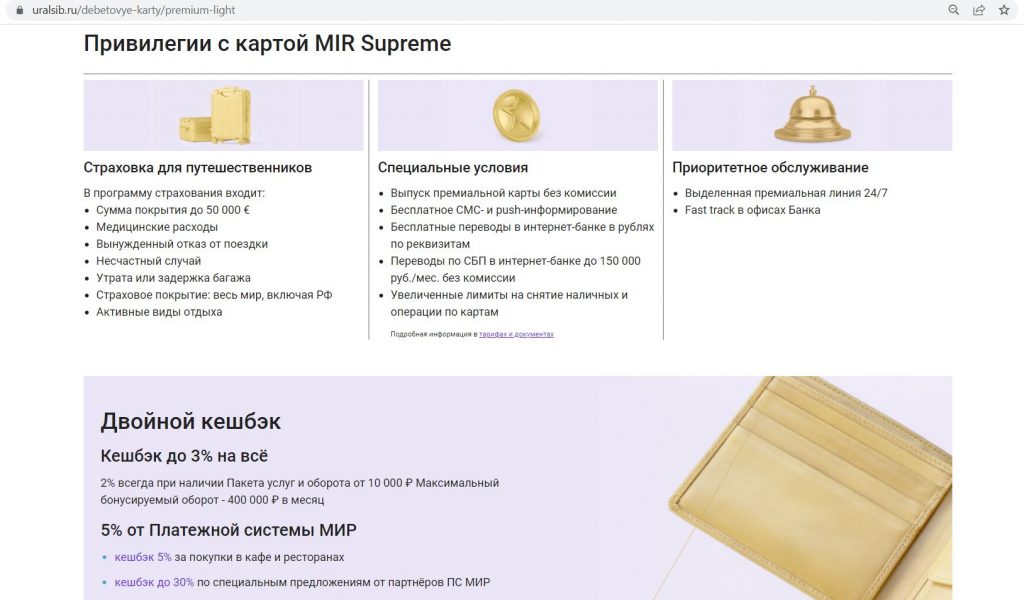

18 Пакет Premium Light от «Уралсиба».

При обычном пополнении своего счета из другого банка на сумму от 150 000 руб./мес. становится бесплатным пакет Light Premium от «Уралсиба», в котором можно выпустить в том числе премиальную карту МИР Supreme:

В пакет Light Premium входит бесплатная страховка в путешествиях со страховым лимитом в 50 000 евро. Есть возможность получать 2% кэшбэка за все покупки (с кредиткой – 3%), еще можно рассчитывать на 5% кэшбэка в кафе и ресторанах от НСПК МИР. Лимит на бесплатные переводы через СБП составляет 150 000 руб./мес., есть бесплатный межбанк, смс-информирование тоже бесплатно.

Подробная статья про премиальные пакеты «Уралсиба» находится тут.

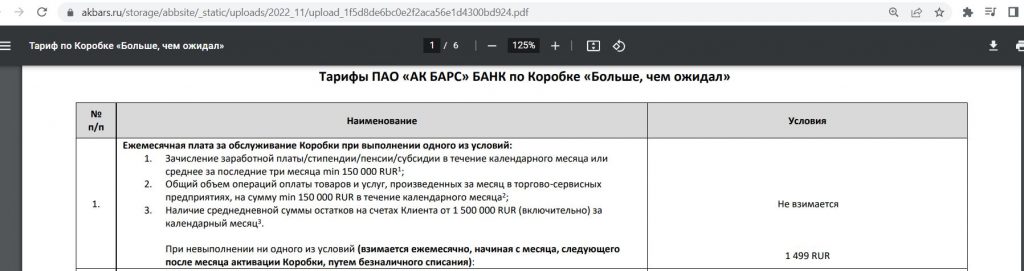

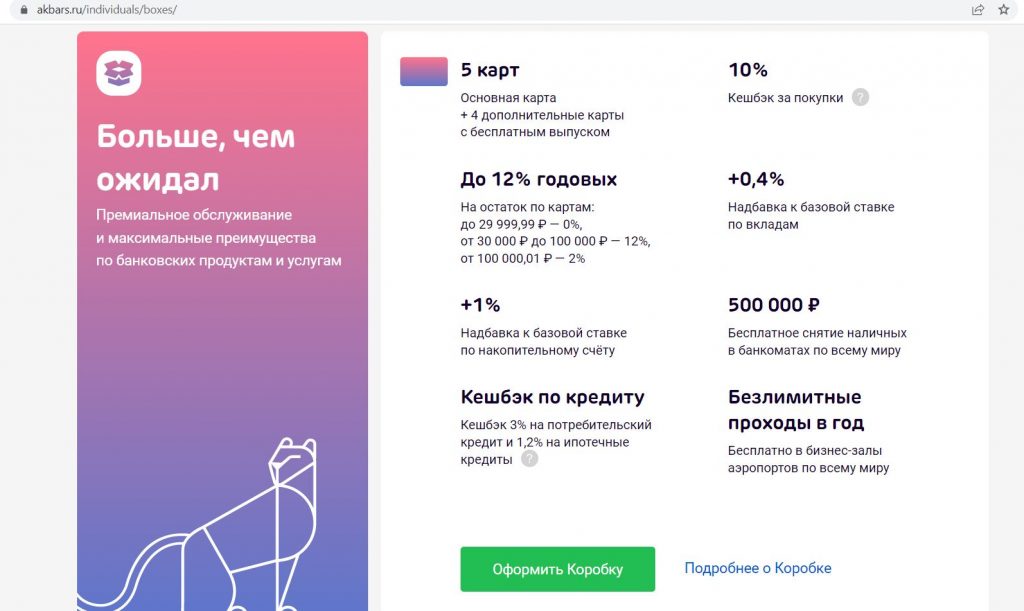

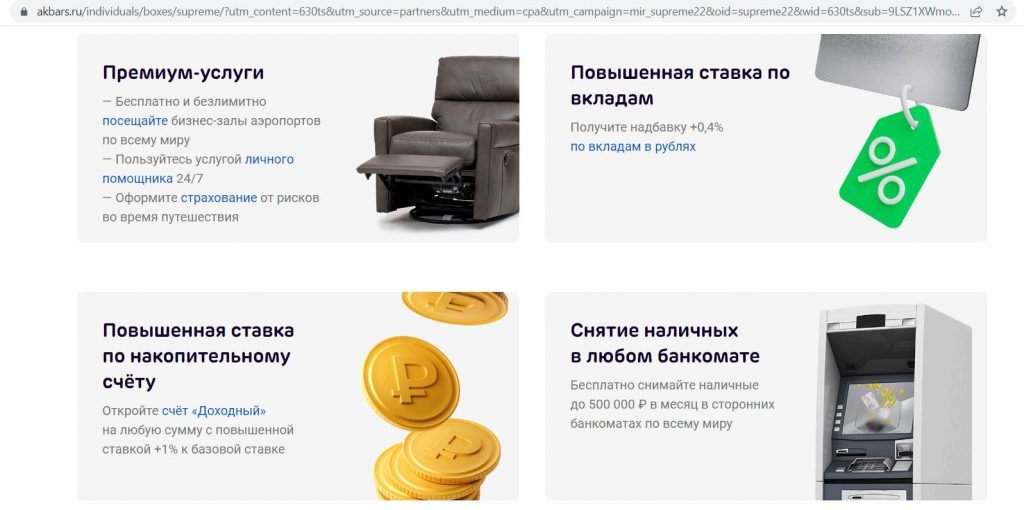

19 Коробка «Больше, чем ожидал» от «Ак Барс Банка».

Зачисление зарплаты на сумму от 150 000 руб./мес. является достаточным критерием бесплатности премиальной коробки «Больше, чем ожидал» от «Ак Барс Банка».

На этом пакете положено 8 бесплатных доступов в бизнес-залы аэропортов, бесплатная страховка в путешествиях, 12% годовых на ежедневный остаток от 30 000 до 100 000 руб., надбавки по вкладом, бонус в 2% за пополнение ИИС и др.

Какую карту оформить вместо карты Сбербанка из-за появления комиссии за стягивание

Какую карту оформить вместо карты Сбербанка из-за появления комиссии за стягивание

Очень многие предъявляют к зарплатной карте лишь одно требование: чтобы с нее было удобно дистанционно вывести деньги в нужное место сразу после прихода зарплаты.

Раньше с этим прекрасно справлялась и дебетовая карта «Сбера», поскольку банк не брал комиссию за стягивание денежных средств со своих карт через сторонние сервисы, т.е. не было комиссии за донорство. И вот с 1 августа 2022 эта комиссия появилась (другие банки, где есть подобная комиссия за донорство, перечислены тут).

В итоге дистанционно без комиссии в другой банк можно будет перевести деньги только по номеру телефона через Систему быстрых платежей с лимитом в 100 000 руб./мес.

Из перечисленных непремиальных карт нет комиссии за донорство у «Мультикарты» от «ВТБ» (дневной лимит — 100 000 руб., месячный — 300 000 руб.).

У «Пользы» от «Хоум Кредит» есть общий бесплатный лимит на стягивание и обналичку в 50 000 руб./мес., у «Тинькофф Банка» — 100 000 руб./мес. на стягивание и обналичку. Но при этом у них есть бесплатный межбанк (переводы по номеру счета) и бесплатные переводы через Систему быстрых платежей с большими лимитами. С «Пользы» через СБП без комиссии можно перевести до 1 млн руб./день, с «Тинькофф Блэк» — 1 млн руб. за раз, 5 млн руб. в месяц.

Довольно разумно получать зарплату на карты, у которых есть дистанционный вывод денежных средств с большими лимитами и сразу отправлять деньги в другие нужные места.

Список банков с бесплатным межбанком можно посмотреть тут. Список банков с большими лимитами на бесплатные переводы через СБП — тут.

Вывод

Вывод

На данный момент существует много интересных карт с кэшбэком и процентом на остаток, притом бесплатных, которые может открыть любой желающий и без перечисления зарплаты.

С помощью бесплатного межбанка, переводов через Систему быстрых платежей и С2С деньги можно быстро перебросить в любое место, поэтому не так уж важно, на какую карту получать зарплату.

Однако если есть возможность получить плюшки от зарплатного банка, а работодатель не возражает против перехода, то почему бы и не воспользоваться дополнительными преимуществами.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

А есть ли инфа- у Сбера лимит бесплатных переводов СБП 100 тр- это на паспорт или на карту ? Если есть зрпл+”социальная” МИР- какой лимит общий будет?

Лимит бесплатных переводов через СБП в 100 000 руб/мес в Сбере действует на паспорт.

В МКБ при получении ЗП на Москарту ПНО по ней становится 8% вместо стандартных 4% (на сумму до 300 тыс.).

У Сбера при получении ЗП на карту Мир золотая можно подключить пакет услуг Зарплатный, где есть бесплатный межбанк (пакет бесплатен первые 3 года)

Спасибо за дополнения!

Почему афффтор ни слова не сказал о зарплатном проекте от Газпромбанка. Кешбэк деньгами а не бонусами… Процент на остаток…нет комиссии на оплату ЖКХ. Бесплатное обслуживание. Можно получить кредитную карту с минимальной суммой 10 000 руб и бесплатным обслуживанием.

В нем ведь нет никаких преимуществ по сравнению с обычной дебетовой картой Газпромбанка.

Платное стягивание. И чем это недоразумение лучше Сбера?

Акция с 1500 для переходящих на зп проект в Росбанк – только для новых клиентов?

А как работодатель может возражать, если по закону он обязан переводить зарплату куда пожелает работник? Или в России законы для простых смертных не работают?

Если работодатель попадает на расходы из-за того, что сотрудник индивидуально переходит в другой зарплатный банк, как считаете, захочет он компенсировать эти расходы? Если захочет, откуда он их будет компенсировать?

У вас есть желание бодаться со своим работодателем? Как не крутите, но в слове работник корень раб))

Не совсем понял логику статьи. Все примеры – обычные зарплатные плюшки. И только почему-то для БКС указан прем.

Так много кто дает прем за большую зарплату. И не только прем. Те же коробки Ак Барса бесплатные при поступлении зарплаты.,

На самом деле очень мало банков, которые дают прем. только за индивидуальное зачисление зарплаты, обычно требуется зарплатный проект или помимо зарплаты еще солидный оборот трат.

Коробки Ак Барса сюда действительно стоит добавить.

А нет, коробки Ак Барса не подходят, там индивидуальное зачисление зарплаты от юрлица или ИП не подходят, нужен зарплатный проект.

Как вы относитесь к зарплатному проекту Райффайзен? Можно стягивать и под санкции не попадает.

Если интересуют только стягивания, то Райф вполне неплохой вариант. Каких-то других плюшек зарплатникам банк сейчас не дает.

Дебетовка АТБ 2.0: Зарплата-один из вариантов получения ПНО 7% + VISA без абонентской платы.

Донор, кроме квазикэша. СБП 100К. Нал в любых тумбах до 100К. Бонусная программа с 7% на одну категорию.

Я на ней остановился для ЗП. Получать, хранить и раскидывать.

Спасибо за дополнение)

Дмитрий, вы как-то проигнорировали Уралсиб, а там есть кое-что:

Согласен! Уралсиб надо добавить.

У ПСБ интересная зарплатная карта Твой Плюс. Кэшбэк до 5% при тратах от 5000 руб. в месяц в 3 категориях (есть много интересных), можно менять раз в месяц, а можно оставить те же на неограниченный срок. Ещё +2% кэшбэка в категории при общих тратах от 50 000 руб. в месяц. Лимит – 5000 баллов, любая сумма баллов моментально конвертируется в рубли.

Зарплатная карта “Твой Плюс” от ПСБ может и хорошая, но на сайте четко написано, что для оформления карты «Твой Плюс» необходимо наличие зарплатного договора между ПСБ и вашей организацией.

А при индивидуальном зачислении зп предлагают только обычный “Твой кэшбэк”.

А остались банки, перевод от которых приходит как от юрлица? Для обеспечения бесплатных пакетов услуг для многих банков тут в статье?

Через Финуслуги приходит как от юрлица https://hranidengi.ru/marketplejs-finuslugi-ot-moskovskoj-birzhi-vysokij-dohod-po-vkladam-onlajn/

А как перевод от юрлица поможет обеспечить бесплатность пакета? Это же не зарплата.

Ссылка на оформление зарплатной карты Росбанка уже неактуальна?

Ссылка в статье на оформление зарплатной карты Росбанка по-прежнему актуальна.

При нажатии на нее не открывается инфо для оформления карты. И в отделении банка сказали, что для получения бонуса 1500 руб нужно, чтобы работодатель оформил именно зарплатный проект с банком.

В условиях акции нет упоминания, что нужен именно зарплатный проект с банком https://api.rosbank.ru/doc/pravila-programmy-loyalnosti-bank-dlya-druzei-1.pdf

Может, другой браузер попробовать. У меня при переходе по ссылке внизу страницы есть поле для ввода номера телефона

Оставила вчера заявку по ссылке на оформление зарплатной карты. Ждите звонка из банка в течение 15 минут. Но из банка никто не перезванивает. Звонишь самостостоятельно – спецы колл-центра не видят заявку. Отправляют в отделение для получения карты. Но это уже другая история получения, не через заявку на сайте. Итог: по ссылке, к сожалению, не получается оформить зарплатную карту.

Спасибо Вам, что попытались оставить заявку по моей ссылке и за отзыв тоже!

Не думал, что Росбанк так криво работает.

Может, суббота у них не очень рабочий день и стоит попробовать в понедельник.

Дмитрий, подскажите карту везде доход от почта банка можно сделать зарплатной и соответственно без оплаты за обслуживание, если это первая карта в банке?

У Почта Банка многие карты и так бесплатны, даже без перечисления зарплаты, а некоторые платные и с перечислением. О какой конкретно карте идет речь?

Хотелось бы везде доход, но согласен на любую карту платёжной системы мир и с программой мультибонус но без платы за обслуживание.

На бесплатность Вездедохода зарплата не влияет, без покупок на сумму от 10 000 руб/мес придется раскошелиться на комиссию.

Первая карта МИР к Сберегательному счету будет бесплатной, правда там кэшбэк всего 0,5% (вместо нее можно выбрать карту Пятерочки, Магнита, Зеленый Мир).

Спасибо за дополнение!

У меня тариф 6.2 у Тинькофф. Получаю зарплату на BLACK. Сегодня очень долго переписывался с поддержкой по поводу снятия наличных без комиссии при сумме операции до 3000 в любых банкоматах. Нельзя и всё тут. Надо почему-то самому договариваться со своим работодателем, чтобы такая опция прявилась. Бред какой-то.?

Чтобы это работало, нужно, чтобы у работодателя был оформлен зарплатный проект в тинькове, и вас он в этот проект включил.

Конечно же у меня такого нет. Я же сам перевёл зарплату из СБЕРа в Тинькофф. Но, Дмитрий на этот очень важный ньюанс в своей статье не указал, к сожалению. ?

Вот только что ответили в чате. Зарплатный проект не нужен, нужно сделать так.

Дмитрий, в Почта банке Сейф уже не 9%, а 6,5%

Верно, спасибо.