Обновлено 08.09.2022.

Подходит к концу 2021 год, а значит, сейчас самое время определиться с самыми лучшими кредитными картами на начало 2022 года.

Как и в прошлой статье, я не буду ставить баллы каждой кредитке, а просто перечислю наиболее выгодные из них на мой субъективный взгляд в каждой категории, указав на основные достоинства и недостатки. Определять лучшую карту будем путем голосования в телеграм-канале @hranidengi.

UPD: 20.11.2022

Данная статья немного устарела. Актуальный обзор кредиток читайте в статье «Лучшие кредитные карты 2022-2023».

Существуют разные виды кредиток для совершенно разных целей, условно их можно разделить на несколько групп:

А. Карты, с которых можно вывести кредитные деньги без комиссии и с сохранением льготного периода.

B. Карты с длинным грейс-периодом более 100 дней. Как правило, кэшбэк тут не самый высокий.

C. Карты с щедрыми бонусными программами, но обычно длинным льготным периодом они похвастаться не могут.

Некоторые карты можно отнести сразу к нескольким категориям.

Процентная ставка по кредитке роли не играет, потому что пользоваться данным продуктом имеет смысл только при соблюдении условий льготного периода, иначе это невыгодно. Если условия грейса не выполнить, то все банки начислят проценты за каждую покупку с момента ее совершения.

Также у всех кредитных карт при невнесении минимального платежа предусмотрена неустойка, при этом образуется просрочка, которая портит кредитную историю.

Все перечисленные ниже кредитные карты я считаю лучшими в своем классе. Если какую-то карту, по вашему мнению, незаслуженно забыли, напишите об этом в комментариях.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

A. Карты, с которых можно вывести кредитные деньги без комиссии и в грейс

A. Карты, с которых можно вывести кредитные деньги без комиссии и в грейс

UPD: 11.05.2022

После февральских событий количество кредитных карт, с которых можно снимать или переводить заемные средства без комиссии и в грейс, заметно сократилось. Итак, актуальные данные на сегодняшний день по этой теме:

• «Универсальная» от «АТБ» — по картам, выдаваемым с 14.07.2022, в первые 15 календарных дней с даты выдачи карты можно снять в любых банкоматах без комиссии до 50 000 руб. заемных средств, потом до 15 000 руб./мес.

• Кредитки «Тинькофф Банка» — с помощью услуги «Перевод баланса» можно обналичить до 150/300 тыс. руб., грейс будет до 120 дней. Карты по-прежнему выдаются. Если заказать кредитную карту «Платинум» от «Т-Банка» по этой ссылке и в первые 30 дней потратить от 7000 руб. (кроме списка исключений), то банк подарит 2000 руб. (обслуживание карты 590 руб./год, либо бесплатно с подпиской Pro и выше). Актуально для клиентов, у которых минимум год не было кредитных карт банка.

Акционные карты с бесплатной обналичкой ТП 7.79 или ТП 7.80 продолжают работать, новые не выдаются.

• С «Карты возможностей» от «ВТБ» с 11.05.2022 в первые 7 дней можно снять до 50 000 руб./мес. без комиссии и в грейс в любых банкоматах.

• У карт My Freedom от «УБРиР», выдаваемых с 22.03.2022, пропали бескомиссионные переводы и снятие наличных (30 000 руб. + 30 000 руб.) в грейс, у ранее выданных условия не менялись.

UPD: 26.06.2022

С 01.07.2022 бескомиссионного снятия налички и переводов в грейс не станет на всех кредитках «УБРиРа».

• У кредиток «Райффайзенбанка» «110 дней без %», выдаваемых с 14.03.22, больше нет бесплатной обналички в грейс, по ранее выданным картам пока есть.

UPD: 26.06.2022

У кредиток «110 дней без %» от «Райффайзенбанка», оформляемых с 01.06.2022, опять появилась возможность снимать в банкоматах по 50 000 руб./мес. (или переводить) без комиссии и в грейс.

• «Альфа-Банк» ввел комиссию за обналичку со всех своих кредитных карт «100 дней без %», за исключением акционных карт, где по условиям получения в течение года можно было обналичивать весь кредитный лимит без последствий, сейчас такие карты не выдаются.

Услуга «Рефинансирование кредиток других банков» продолжает работать.

• У карты «120 дней без %» от «ОТП» есть возможность бесплатно рефинансировать кредитные карты других банков (максимум 200 000 руб. за перевод, услуга доступна 2 раза в год). Новые карты, говорят, пока не выдают.

• «Своя карта» от «РСХБ» — с 06.03.2022 пропала бесплатная обналичка в грейс в течение первых трех месяцев.

• С карты Emotion от «Ак Барса» c 14.03.22 больше нельзя без последствий снимать до 10 000 руб./мес. в любых банкоматах.

• «Просто» от «Ситибанка» — у ранее выданных карт можно вывести межбанком 100% от кредитного лимита без последствий в приветственный период, новые карты больше не выдаются.

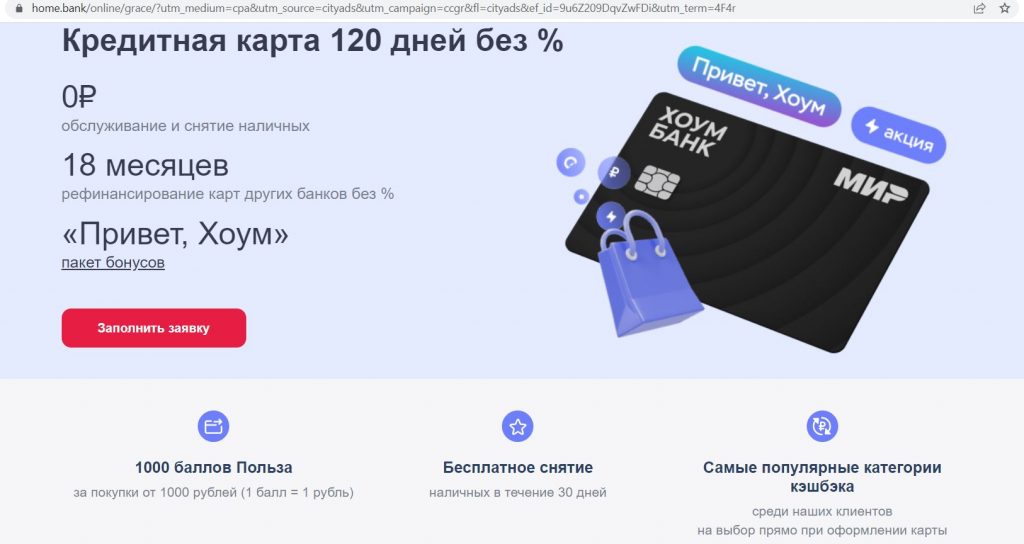

• По карте «120 дней без %» от «Хоум Кредит» пропало бесплатное рефинансирование других кредиток.

UPD: 26.06.2022

С кредитки «120 дней без %» от «Хоум Кредит» опять можно бесплатно гасить задолженность по кредиткам других банков благодаря Смарт-переводу и не платить проценты до 4-х месяцев.

Если заказать бесплатную кредитную карту «120 дней без %» от «Хоум Банка» по этой ссылке и в первые 30 дней потратить от 1000 руб. с помощью Pay-технологий или онлайн, то банк подарит 1000 баллов (эквивалентны 1000 руб.).Подробные условия можно посмотреть тут.

Смарт-перевод делается из специального раздела «Погасить задолженность в другом банке». Минимальная сумма перевода — 5000 руб., максимальная — в рамках кредитного лимита. Допускается не более двух переводов в год.

• С «Правильной» кредитной карты от «Московского Индустриального Банка» можно снимать без комиссии и в грейс до 20 000 руб./мес. в любых банкоматах.

B. Карты с длинным грейс-периодом более 100 дней и кэшбэком

B. Карты с длинным грейс-периодом более 100 дней и кэшбэком

1 «Суперкэшбэк» от «ОТП Банка».

Выпуск и обслуживание карты «Суперкэшбэк» бесплатны, однако за подключение к бонусной программе нужно платить 990 руб./год.

По карте «#Суперкэшбэк» с 01.01.2022 положен кэшбэк в 3% на все.

Невыгодного для клиента округления кэшбэка нет. Лимит бонусов составляет 3000 за календарный месяц (они автоматически превращаются в деньги 10-го числа месяца, следующего за отчетным).

У карты «Суперкэшбэк» от «ОТП Банка» честный льготный период до 120 дней, соблюдая условия которого можно пользоваться деньгами банка бесплатно. Расчетный период длится 30 дней (промежуток времени между двумя расчетными датами), платежный период — 90 дней. На покупки в следующем расчетном периоде будут свои 90 дней для гашения задолженности, и т.д.

Расчетная дата соответствует дате активации карты, правда, происходит небольшой сдвиг в случае активации карты в конце и в начале месяца. Внутри длинного грейса нужно ежемесячно вносить минимальные платежи (7% от суммы задолженности, минимум 500 руб.).

Карту «#Суперкэшбэк» от «ОТП Банка» можно бесплатно пополнять с карт других банков через собственные сервисы (на сайте, в мобильном приложении, в интернет-банке).

UPD: 11.05.2022

Карты «Суперкэшбэк» новым клиентам больше не оформляются, ранее выданные карты продолжают работать на прежних условиях.

2 «ВездеДоход» от «Почта Банка».

Выпуск и обслуживание кредитной карты «ВездеДоход» от «Почта Банка» платежной системы Visa с недавних пор стали бесплатными без условий.

Величина вознаграждения по кредитной карте «ВездеДоход» зависит от оборота трат с начала месяца. До момента, пока оборот трат по карте не перевалит за 30 000 руб. с начала месяца, за покупки в магазинах одежды и обуви, а также в кафе и ресторанах (с фастфудом) начисляется кэшбэк в 3%, на остальные покупки — 0,5%. Затем в повышенных категориях будет 6%, на все остальное сохранится 0,5%.

К кафе и ресторанам у «Почта Банка» относятся МСС 5811, 5812, 5813, 5814. К магазинам одежды и обуви — МСС 5094, 5137, 5139, 5611, 5621, 5631, 5641, 5651, 5661, 5681, 5691, 5697, 5698, 5699, 5931, 5944, 5949, 5950, 7296.

Месячный лимит бонусов — 5000, срок их годности — 18 месяцев. Бонусы зачисляются на бонусный счет 10-го числа месяца, следующего за отчетным. Баллами программы «Мультибонус» можно оплатить товары и услуги в бонусной витрине. Однако смысл этого действия непонятен, т.к. их можно просто обменять на рубли (1 бонус=1 руб.).

У кредитки «ВездеДоход» так называемый «нечестный» льготный период длительностью до 120 дней, т.е. к его окончанию нужно будет полностью погасить задолженность за все покупки. Длинный грейс-период начинается с первой расходной операции и длится до четвертой расчетной даты с момента его начала. Расчетная дата — это дата оформления и активации карты. При этом внутри длинного грейса в каждую расчетную дату нужно будет вносить минимальный платеж (3% от суммы задолженности).

После погашения задолженности новые покупки можно будет совершать со следующего дня, т.е. карте надо дать «переночевать» с полностью погашенной задолженностью.

Карту «ВездеДоход» можно бесплатно пополнять с карт других банков через интернет-банк и мобильное приложение «Почта Банка», сумма операции должна быть от 10 000 руб.

3 «Карта возможностей» от «ВТБ».

Выпуск и обслуживание «Карты возможностей» от «ВТБ», в том числе и платежной системы МИР, бесплатны без условий.

Беспроцентный период начинается с 1 числа месяца, в котором была совершена первая покупка. Длинный расчетный период длится три календарных месяца, потом дается 20 дней платежного периода, в течение которого нужно полностью погасить задолженность за длинный расчетный период, чтобы не были начислены проценты за пользование заемными деньгами банка. При этом внутри расчетного периода нужно вносить минимальные платежи (3% от суммы задолженности).

С кредитных «Карт возможностей» от «ВТБ», оформляемых с 11.05.2022, в первые 7 дней можно снять в любых банкоматах до 50 000 руб. без комиссии и с сохранением льготного периода.

«Карту возможностей» можно бесплатно пополнять с карт других банков через интернет-банк и мобильное приложение, входящий С2С через собственные сервисы гасит задолженность почти мгновенно.

С 01.06.2022 по карте положен кэшбэк в 2% (для зарплатников — 2,5%) в популярных категориях, сейчас это:

– Рестораны, фастфуд и доставка (МСС 5812, 5814, 5462, 5811, 5813);

– Такси, городской и пригородный транспорт (МСС 4121, 4111, 4131, 4789);

– Супермаркеты и доставка продуктов (МСС 5441, 5451, 5499, 5411, 9751, 5422).

Месячный лимит — 2000 мультибонусов, их можно потратить на товары из каталога (в том числе на подарочные электронные сертификаты).

4 Карта «Можно больше» от «МКБ».

Кредитная карта «Можно больше» от «МКБ» стоит 499 руб./год, если в течение года потратить более 120 000 руб., то следующий год будет бесплатным.

У «МКБ» действует акция «Приведи друга»: если оформить карту «Можно больше» по этой ссылке, то банк подарит 1000 баллов (соответствуют 1000 руб.) после активации карточки и подключения к бонусной программе.

У кредитки «МКБ» грейс-период может длиться до 123 дней, льготный период начинается с даты отображения по счету первой расходной операции. Внутри длинного грейса до конца каждого месяца нужно вносить обязательные платежи, к окончанию льготного периода обязательно полностью погасить задолженность.

На снятие наличных и переводы льготный период не распространяется, к тому же предусмотрена еще и комиссия.

Бонусная программа у карты «Можно больше» такая же, как и у дебетовой «Москарты»: за все покупки от 300 руб. предусмотрен кэшбэк в 1% баллами, за 2 любимые категории — 5%. Месячный лимит начисления баллов — 3000. Максимальная разовая сумма покупки в неповышенной категории для начисления кэшбэка ограничена 15 000 руб.

Баллами можно компенсировать ранее совершенные покупки в неповышенных категориях от 1000 руб. Есть еще бонус за первую покупку (300 баллов), а также Welсome-бонус в 2000 баллов, если за первые 4 календарных месяца потратить от 100 000 руб.

Список исключений для начисления вознаграждения у «МКБ» не очень длинный.

Карта умеет бесплатно стягивать с других карт. От навязываемых дополнительных услуг легко отказаться.

5 «МТС Cashback» от «МТС Банка».

По этой карте кэшбэк начисляется баллами, которые можно использовать в качестве скидки на товары в салонах «МТС», либо на связь. Если данные опции не интересны, то смысл в карте теряется.

А вообще условия по ней вполне на уровне. Выпуск карты «МТС Cashback» бесплатен, обслуживание в первые два месяца бесплатно без условий, потом нужно тратить от 5000 руб./мес. (иначе плата составит 149 руб./мес.).

У карты «МТС Cashback» честный грейс-период до 111 дней. Расчетный период — календарный месяц, платежный период — 20 дней. Внутри большого грейса в каждый платежный период нужно будет вносить минимальный платеж (5%, минимум 100 руб.). На снятие наличных и переводы грейс не распространяется.

Предусмотрен кэшбэк в 5% за одежду, детские магазины, а также кафе и рестораны (включая фастфуд) и 1% на все остальные покупки. Месячный лимит кэшбэка — 10 000 баллов.

Карта умеет стягивать с карт других банков. Страховка и платное смс-информирование легко отключаются.

У другой кредитки «МТС Банка», «МТС Деньги Weekend», кэшбэк начисляется рублями (5% за общепит, такси, кинотеатры, книги и 1% на все), но там льготный период короткий, максимум 51 день. Карта стоит 1200 руб. в год.

6 Кредитная СберКарта.

Выпуск и обслуживание новой кредитной «СберКарты» от «Сбера» платежной системы MasterCard бесплатны без дополнительных условий. Плата за уведомления тоже не взимается.

Оставить заявку на карту и моментально узнать решение банка можно онлайн. После одобрения действующие клиенты смогут сразу добавить кредитку в Pay-сервисы и совершать покупки.

Кредитная «СберКарта» участвует в программе лояльности «СберСпасибо», по ней можно выполнять различные задания и повышать свой уровень в бонусной программе. Всего существует четыре уровня: «Спасибо», «Большое Спасибо», «Огромное Спасибо», «Больше, чем Спасибо» с разными вознаграждениями.

Максимум, что предлагается на самом высоком уровне «Больше, чем Спасибо» — это кэшбэк 0,5% на все, плюс возможность выбрать 2 категории с повышенным кэшбэком бесплатно и еще 2 категории — в обмен на баллы.

Причем эти повышенные категории довольно неплохие, например, среди бесплатных категорий есть 20% кэшбэка на транспорт, 10% на кино, такси, магазины косметики, онлайн-обучение.

Лимит повышенных баллов в категориях равен 30 000 баллов «Спасибо» для уровня «Огромное Спасибо» и 45 000 баллов для «Больше, чем Спасибо» (лимит устанавливается на 3 месяца). Общий лимит бонусных операций — 200 000 руб./мес. Баллы можно использовать в качестве скидки у партнеров.

У кредитной «СберКарты» честный грейс-период до 120 дней. Отчетный период длится календарный месяц. Платежный период (когда нужно полностью погасить задолженность за каждый отчетный период) — три календарных месяца. При этом внутри длинного грейса ежемесячно нужно вносить обязательные платежи в 3% от суммы задолженности (минимум 150 руб.; если задолженность меньше, то всю целиком).

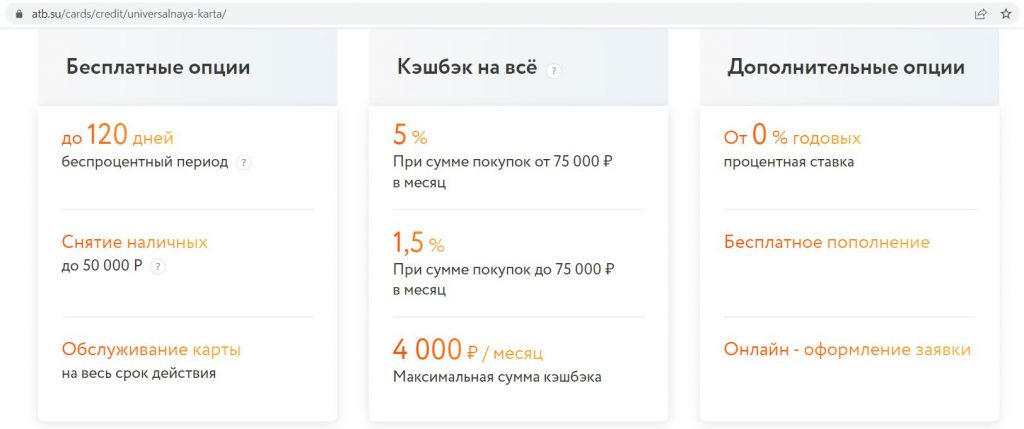

7 «Универсальная карта» от «АТБ».

«Универсальная» кредитная карта от «АТБ» — это уникальная карта, ее можно отнести сразу к трем категориям, здесь есть и бесплатная обналичка в грейс, и длинный льготный период до 120 дней, и кэшбэк до 5% на все. Выпуск и обслуживание карты бесплатны.

С «Универсальной» кредитной карты от «АТБ» в первые 15 дней можно снимать в любом банкомате без комиссии и с сохранением льготного периода до 50 000 руб., потом до 15 000 руб./мес.

По «Универсальным картам» от «АТБ», оформляемым с 14.07.2022, при покупках до 75 000 руб./мес. на все покупки положен кэшбэк 1,5%, при покупках от 75 000 руб./мес. — 5%. Месячный лимит — 4000 руб.

У «Универсальной карты» от «АТБ» льготный период действует до 120 дней. Грейс начинается в месяц совершения расходной операции и длится следующие 3 календарных месяца. К окончанию льготного периода нужно полностью погасить задолженность по карте. Внутри длинного грейса требуется вносить минимальные платежи (3%).

Карта умеет бесплатно стягивать с карт других банков, партнеров для пополнения не предусмотрено.

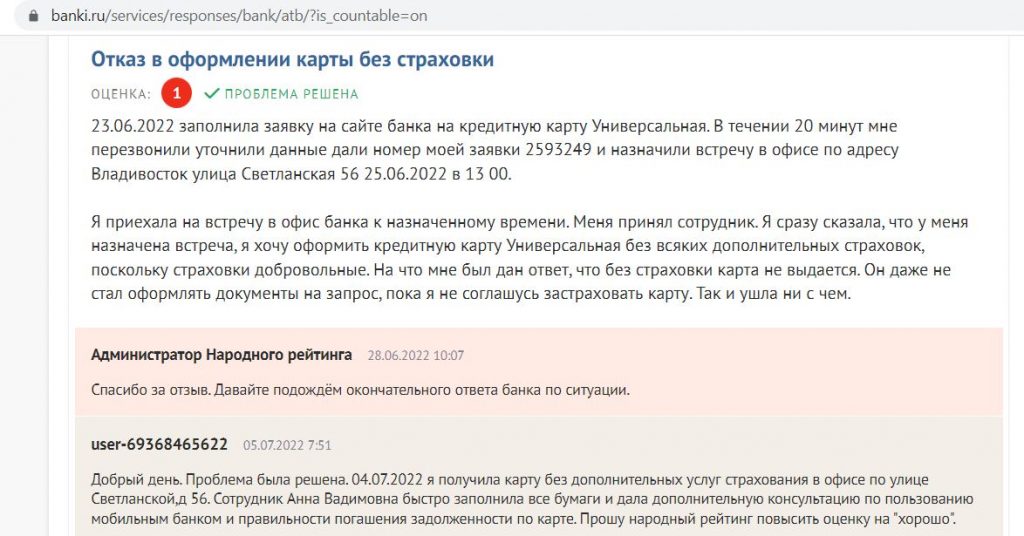

Главные недостатки «Универсальной карты» от «АТБ» — скромная география присутствия банка в европейской части России и навязывание страховок при получении карты.

Получить карту без страховок можно двумя способами:

1. Поскандалить в отделении и написать отзыв на banki.ru, после чего перезванивают и приглашают в офис за картой без страховок.

2. Согласиться на две страховки и получить карту без лишних нервов, а потом отказаться от них.

– Одна из них от СК «Альфа Страхование» с ежемесячным взносом, что-то вроде 1000-2000 руб./мес. От нее можно отказаться в отделении, написав заявление банку на отмену распоряжения о перечислении денежных средств в пользу страховой компании.

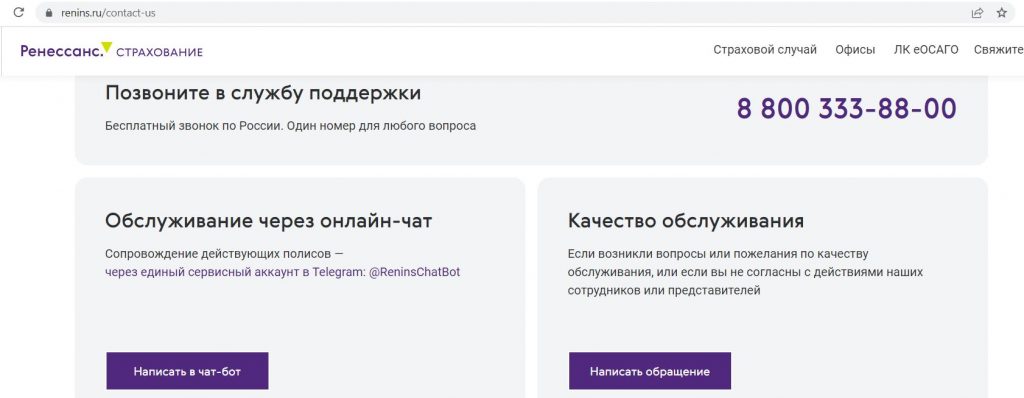

– Вторая от СК «Ренессанс Страхование» с разовым взносом где-то в 7000-12000 руб. (страхуют имущество). Отказаться от этого чуда можно онлайн с помощью их чата в Телеграм @ReninsChatBot (нужно успеть в течение 14 дней, возврат идет по реквизитам на любой указанный счет).

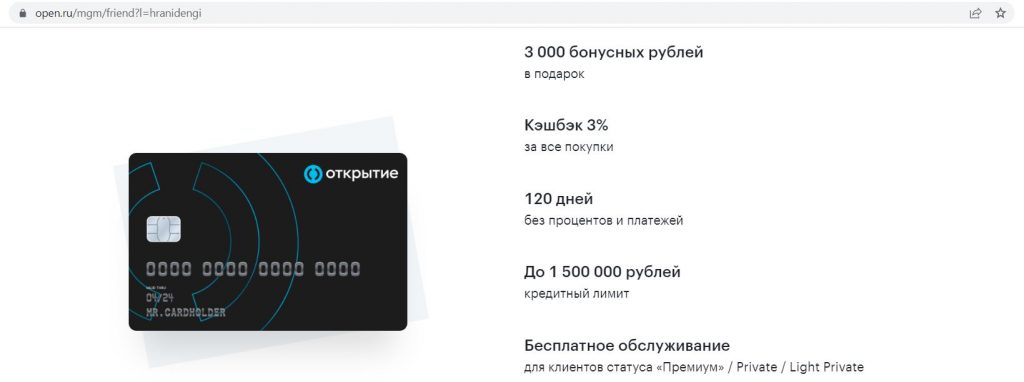

8 «Все что надо» от «Открытия».

Владельцам премиальных пакетов (от уровня Light Premium и выше) банка «Открытия» доступен бесплатный гибрид карты «120 дней без %» и Opencard — карта «Все что надо». Тут есть и грейс до 120 дней, и кэшбэк в 3% на все.

Статут Light Premium доступен клиентам не из Москвы, Московской области и Санкт-Петербурга с активами в банке от 2 млн руб. (включая брокерские счета). Статус Premium бесплатен при остатках от 3 млн руб.

Клиенты без премиальных пакетов тоже могут оформить эту кредитку, но цена довольно высокая — 1490 руб./мес.

9 «Своя карта» от «Россельхозбанка».

Выпуск и обслуживание кредитной «Своей карты» от «Россельхозбанка» бесплатны без условий. Грейс-период длится до 115 дней.

Можно выбрать 2 варианта бонусной программы на выбор:

– С опцией «Кэшбэк на всё» при тратах в прошлом месяце до 30 000 руб. положено вознаграждение в 1% баллами «Урожая» на всё (которые можно обменять на товары из каталога), при тратах от 30 000 до 75 000 руб. — 1,5%, при тратах от 75 000 руб. — 4%. Месячный лимит — 5000 баллов.

– На опции «Выбери свой кешбэк» в выбранных категориях начисляется 5% и 15%, во всех остальных — 0,5%.

C. Карты с щедрыми бонусными программами

C. Карты с щедрыми бонусными программами

1 Карта Emotion от «Ак Барса».

У «Ак Барса» есть выгодная кредитная карта Emotion, где при обороте трат от 60 000,01 руб./мес. за все покупки начисляется кэшбэк в 5% милями. При обороте покупок за месяц от 10 000,01 руб. до 60 000 руб. за каждые 100 руб. начисляется только 2 мили. Месячный лимит начисления миль ограничен 10 000.

Милями можно оплатить полную или часть стоимости билета на самолет/поезд, а также бронирование отеля на партнерском сайте akbars.onetwotrip.com (в качестве партнера выступает ООО «ВАЙТ ТРЕВЕЛ», владелец бренда ONE TWO TRIP). 1 миля соответствует 1 рублю.

Обслуживание карты до конца 2022 бесплатно без условий (потом будет нужен оборот трат от 15 000 руб./мес).

У карты Emotion от «Ак Барса» честный грейс-период до 55 дней. Расчетный период — календарный месяц, платежный период длится 25 дней после окончания расчетного.

Карту «Ак Барс Emotion» можно бесплатно пополнять с карт других банков через собственные сервисы.

Платные услуги, как и везде, навязывают, но от них вполне реально отказаться. Судя по отзывам, карту одобряют довольно редко.

2 Кредитная карта с кэшбэком от «Уралсиба».

Выпуск кредитки платежной системы Visa от «Уралсиба» бесплатен, для бесплатного обслуживания со второго месяца нужно тратить от 10 000 руб./мес. (иначе плата составит 99 руб./мес.).

По кредитной карте «Уралсиба» можно рассчитывать на кэшбэк в 3%, если выполнить три условия:

— При тратах от 10 000 руб./мес. положен 1% кэшбэка;

— Для +1% к кэшбэку нужна задолженность по кредитке в размере от 10 000 руб. хотя бы в один день за месяц;

— Для еще +1% к кэшбэку нужна задолженность по кредитке в размере от 150 000 руб. хотя бы в один день за месяц, либо наличие премиальных пакетов минимум в течение 3 месяцев.

Вознаграждение начисляется баллами программы «Уралсиб Бонус» (10-го числа следующего месяца), которыми можно компенсировать полную стоимость покупки от 1500 руб., совершенной в прошлом месяце, при этом 1 балл равен 1 рублю. Месячный лимит бонусных операций — 200 000 руб.

У «Уралсиба» честный и понятный льготный период до 62 дней. Расчетный период длится календарный месяц, в его последний рабочий день формируется сумма задолженности, которую нужно погасить до последнего рабочего дня следующего месяца, т.е. платежного периода.

Карты банка «Уралсиб», в том числе и кредитные, умеют пополняться с карт сторонних банков через собственные сервисы.

3 Карта «Двойной кэшбэк» от «Промсвязьбанка».

UPD: 22.12.2021

Выпуск и обслуживание кредитных карт «Двойной кэшбэк» от «ПСБ», выдаваемых с 17.12.2021, бесплатны без каких-либо условий.

У карты можно выбрать 1 из 3 пакетов привилегий:

– «Досуг»: 10% кэшбэка на «Такси/каршеринг», 7% на «Кино», 5% на «Кафе и рестораны»;

– «Семья»: 10% кэшбэка на «Транспорт», 7% на «Аптеки», 5% на «Дом и ремонт»;

– «Авто»: 10% кэшбэка на оплату штрафов ГИБДД из ИБ «Промсвязьбанка», 7% на «ТО и автомойки», 5% на «АЗС».

За покупки, которые не входят в повышенные категории и в список исключений, будет 1% кэшбэка.

Вознаграждение положено при обороте трат от 10 000 руб./мес., повышенное вознаграждение дают только при оплате за счет кредитных средств, месячный лимит 2000 баллов. Также начислят дополнительный 1% кэшбэка за пополнение кредитки при обороте трат от 30 000 руб./мес.

У кредитки «Двойной кэшбэк» от «Промсвязьбанка» честный льготный период до 55 дней. Отчетный период — календарный месяц, платежный период начинается после завершения отчетного периода и длится 25 календарных дней. На снятие наличных и переводы льготный период не действует.

Карту можно бесплатно пополнять с карт других банков через собственный сервис в интернет-банке и мобильном приложении.

Платное смс-информирование подключают автоматически, но его легко отключить. Могут навязать страховку.

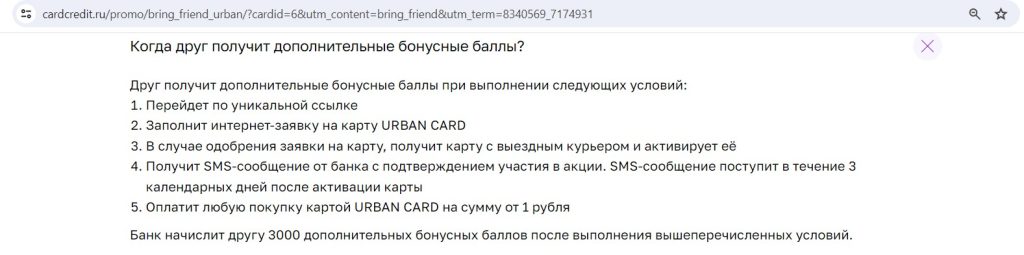

4 Card Credit Plus и Urban от «КЕБа».

У «Кредит Европа Банка» есть две бесплатные кредитные карты — Card Credit Plus и Urban с очень щедрым кэшбэком, вознаграждение тут начисляется баллами, которыми можно оплатить последующие покупки.

У банка появилась акция «Приведи друга», если заказать бесплатную карту URBAN по этой ссылке, получить её с помощью курьера и сделать покупку от 1 руб. в первые два месяца, то банк подарит 3000 баллов (эквивалентны 3000 руб.). Перед покупками нужно дождаться подтверждающее смс. Акция актуальна для клиентов, у которых раньше не было этой кредитки, подробные условия тут.

При переходе по акционной ссылке на лендинге нет никаких упоминаний про 3000 баллов, но ссылка правильная и рабочая.

По карте Urban положено 10% кэшбэка на общественный транспорт, 5% на «Автоуслуги», «АЗС» и «Такси», 3% на аренду авто и 1% на все остальное. В рамках месячного лимита в 5000 баллов есть лимит на покупки на АЗС (МСС 5172, 5541, 5542, 5983) в 1000 баллов/мес.

По карте Card Credit Plus за «Развлечения» дадут 7%, за «Одежду», «Красоту» и оффлайн «Общепит» (кроме фастфуда) — 4% и 1% за все остальное. Месячный лимит составляет 5000 баллов.

У этих кредиток честный и понятный грейс-период до 55 дней. Отчетный период — месяц между двумя выписками (в первый месяц от даты отражения первой операции до первой выписки), платежный период длится 25 дней.

Кредитки «КЕБа» умеют бесплатно стягивать с карт других банков через собственные сервисы. Смс-информирование можно отключить на горячей линии, страховка отключается в отделении банка.

5 Кредитная карта «Да!» от банка «Синара» (бывш «СКБ Банка»).

Выпуск неименной кредитки «Да!» платежной системы MasterCard бесплатен, однако в первый месяц в любом случае нужно будет заплатить 149 руб. за обслуживание, со второго месяца плата не взимается при покупках в прошлом месяце от 5000 руб.

Механизм бонусной программы по кредитной карте «Да!» от «СКБ Банка» такой же, как у дебетовой «Универсальной карты»: банк выпускает свежую версию бонусной программы каждые 2-3 месяца с последующим продлением и небольшими изменениями, и на этот срок предлагается выбрать одну любимую категорию с повышенным кэшбэком (за остальное предусмотрен кэшбэк в 1%).

Любимой категорией можно сделать:

— «Одежду и обувь» с кэшбэком в 5% за одежду и обувь, аксессуары, ремонт и пошив костюмов (МСС 5611, 5621, 5631, 5651, 5661, 5681, 5691, 5697, 5698, 5699, 5931, 7296);

— «Город» с кэшбэком в 15% за городской транспорт (МСС 4111, 4131) и 5% за автосервисы, АЗС, такси, каршеринг, платные дороги, шиномонтаж, парковку (МСС 4121, 4457, 4468, 4784, 4789, 5172, 5511, 5531, 5532, 5533, 5541, 5542, 5983, 7512, 7513, 7519, 7523, 7531, 7534, 7538, 7542, 7549);

— «Развлечения» с кэшбэком в 10% за билеты в кино, театр, музеи (МСС 5971, 7832, 7922, 7929, 7991) и 5% на общепит, аттракционы, боулинг, бильярд, фитнес (МСС 5462, 5811, 5812, 5813, 5814, 7911, 7932, 7933, 7941, 7992, 7996, 7997, 7998, 7999);

— «Мой дом» с 7% кэшбэка за товары для дома и ремонта (МСС 1520, 1711, 1731, 1740, 1750, 1761, 1771, 1799, 2842, 5021, 5039, 5051, 5065, 5072, 5074, 5198, 5211, 5231, 5251, 5261, 5713, 5714, 5718, 5733, 7622, 7623, 7629, 7641, 7692, 7699) и 5% за бытовую технику и электронику (МСС 5200, 5712, 5719, 5722, 5732);

— «Все включено» с кэшбэком в 3% за все МСС, которые в категориях являются повышенными.

Доля трат в неповышенных категориях должна составлять не менее 30%, иначе за все покупки начислят только 1% кэшбэка. Общий месячный лимит баллов — 3000.

Вознаграждение начисляется баллами, которыми можно компенсировать покупку в прошлом месяце от 1000 руб. (или ее часть), при этом 1 балл соответствует 1 рублю, а на бонусном счете должно накопиться не меньше 1000 бонусов.

У кредитки «Да!» так называемый «честный» грейс-период до 56 дней. Расчётный период — календарный месяц, платежный — 25 дней.

Карты банка «СКБ» можно бесплатно пополнять с карт других банков через сервисы «СКБ».

UPD: 09.01.2022

6 Кредитная Opencard.

У кредитной Opencard бесплатное обслуживание, выпуск стоит 500 руб., при совершении покупок на 10 000 руб. на бонусный счет придет 500 баллов, грейс честный до 55 дней.

Бонусная программа здесь такая же, как и у дебетовки Opencard: за все покупки положен кэшбэк в 1,5%. Вознаграждение начисляется баллами, которыми можно компенсировать ранее совершенную покупку от 1500 руб.

Помимо этого, есть повышенный кэшбэк у партнеров, иногда там попадаются интересные предложения (например, кэшбэк 5% на сайте «Аэрофлота», в супермаркетах «Магнит», «Перекресток» и др.).

При наличии статуса Plus (дается при суммарных остатках от 500 000 руб., включая активы на брокерском счете) положено 2% кэшбэка на все (месячный лимит 5000 баллов).

Другие интересные кредитные карты

Другие интересные кредитные карты

1 «Доходная карта Visa Platinum» от «ИПБ».

«Доходная карта Visa Platinum» от «Интерпрогрессбанка» — единственная кредитная карта на рынке, которую можно получить без предоставления каких-либо дополнительных документов, при этом имея испорченную кредитную историю (или нулевую) и даже являясь безработным. Эта кредитка отлично подойдет для исправления или формирования кредитной истории.

Условием для получения этой кредитки является только открытие вклада «Доходный» (по состоянию на 11.05.2022 этот вклад можно открыть на год под 8% годовых с ежемесячным начислением процентов. Кредитный лимит у карты будет составлять 80% от суммы размещенных на вкладе средств.

Выпуск и обслуживание кредитки бесплатны, за все покупки положен кэшбэк в 1%, а на любимую категорию — 5% (в мае 2022, например, любимой категорией могут быть «Кафе и рестораны», «Товары для животных», «Книги» или «Музыка»).

У кредитки честный грейс до 50 дней (расчётный период — календарный месяц, платежный — 20 дней). На снятие наличных и переводы льготный период не распространяется (но снять кредитные деньги в собственных банкоматах при этом можно без комиссии).

2 Кредитки «Тинькофф Банка».

На кредитных картах «Тинькофф Банка» доступна услуга «Перевод баланса», с помощью которой раз в год можно перевести весь кредитный лимит на карту другого банка без комиссии и не платить при этом проценты до 120 дней. Максимальный перевод по реквизитам счета составляет 300 000 руб., по реквизитам карты — 150 000 руб. Все подробности можно почитать тут.

Причем «Перевод баланса» можно осуществлять раз в год с каждой имеющейся кредитки банка, нужно только быть чуть понастойчивее.

Судя по отзывам, можно одновременно иметь как минимум три кредитных карты «Тинькофф Банка» с разными бонусными программами.

У кредиток «Тинькофф Банка» честный льготный период до 55 дней. Карты доставляют во многие города РФ, подтверждать доход не требуется. В документах, которые представитель банка привезет вместе с картой, нужно поставить галочки, что вы НЕ хотите подключать смс и страховку.

Если заказать кредитную карту «Платинум» от «Т-Банка» по этой ссылке и в первые 30 дней потратить от 7000 руб. (кроме списка исключений), то банк подарит 2000 руб. (обслуживание карты 590 руб./год, либо бесплатно с подпиской Pro и выше). Актуально для клиентов, у которых минимум год не было кредитных карт банка.

UPD: 08.09.2022

Помимо услуги «Перевод баланса», с 08.09.2022 с кредиток «Тинькофф Банка» можно переводить до 50 000 руб. кредитных денег за расчетный период без комиссии и в грейс (речь идёт про внутрибанковские переводы, переводы с карты на карту, переводы по номеру телефона).

Льготный лимит распространяется на текущих и будущих клиентов с кредитной картой «Тинькофф Банка».

3 «Удобная кредитная карта» от «Газпромбанка».

У этой кредитной карты «Газпромбанка» самый длинный возобновляемый льготный период среди всех карточек в России. Если в первые два расчетных периода потратить по карте от 90 000 руб., то грейс-период будет длиться 6 расчетных периодов (180 дней); если меньше, то только 3 расчетных периода.

Выпуск «Удобной кредитной карты» (теперь она называется «180 дней без %») бесплатен, обслуживание бесплатно при тратах от 5000 руб./мес. (месяц календарный), иначе 199 руб./мес. При отсутствии задолженности плата за обслуживание не взимается. Во многих городах реализована бесплатная доставка карты.

Из примечательного — у этой карты оплата услуг ЖКХ в интернет-банке «Газпромбанка» будет без комиссии и с сохранением льготного периода.

Карты «Газпромбанка» можно бесплатно пополнять с карт других банков с помощью сервиса в мобильном приложении.

4 «Разумная карта» от «Ренессанс Кредит».

У «Разумной карты» от банка «Ренессанс Кредит» второй по длительности льготный период на рынке — до 145 дней, он уступает только 180-дневному грейсу «Удобной» кредитной карты от «Газпромбанка».

Выпуск и обслуживание кредитной карты «Разумная» от банка «Ренессанс Кредит» платежной системы MasterCard бесплатны без каких-либо дополнительных условий.

Банк не требует от клиентов подтверждать доход для получения этой кредитки.

Отсчет 145 дней льготного периода начинается после совершения первой расходной операции. К 145 дню нужно будет полностью погасить задолженность за все покупки, которые были совершены внутри льготного периода. Помимо этого, ежемесячно нужно вносить минимальные платежи (5% от суммы долга).

«Разумная» умеет стягивать денежные средства с дебетовых карт других банков через сервисы «Ренессанс Кредита».

6 «1 год без %» от «Альфа-Банка».

По карте «1 год без процентов» от «Альфа-Банка» предусмотрен приветственный льготный период до 365 дней на все покупки, совершенные в первые 30 дней с момента активации. Внутри длинного льготного периода нужно не забывать вносить минимальные платежи.

Страховка и смс-информирование (если вдруг их подключат) легко отключается в чате. При лимите до 200 000 руб. для оформления достаточно паспорта, на работу не звонят.

Голосование в телеграм-канале @hranidengi

Голосование в телеграм-канале @hranidengi

Давайте определим лучшую кредитную карту с длинным льготным периодом (больше 100 дней) для обычных покупок. Принять участие в голосовании можно здесь.

UPD: 11.07.2022

Популярные кредитные карты, которые могут быть платежной системы МИР (нужна для кэшбэка от НСПК МИР и для оплаты смартфоном с помощью MIR Pay и Samsung Pay):

• С льготным периодом более 100 дней:

– Кредитная «СберКарта»;

– «Карта возможностей» от «ВТБ»;

– My Freedom от «УБРиР»;

– «120 дней без %» от «ОТП»;

– «Своя карта» от «РСХБ»;

– «ВездеДоход» от «Почта Банка»;

– «Можно больше» от «МКБ»;

– «МТС Cashback» от «МТС Банка»;

– «1 год без %» от «Альфа-Банка»;

– «Разумная» от «Ренессанс Кредит» (по спецпредложению).

• С льготным периодом 50-60 дней:

– Кредитки «Тинькофф Банка»;

– «Двойной кэшбэк» от «ПСБ»;

– Card Credit Plus от «КЕБ».

Карта рассрочки «Халва» от «Совкомбанка» тоже может быть МИРом.

Вывод

Вывод

Как видите, сейчас есть много интересных и выгодных кредитных карт. Нельзя однозначно сказать, какая из них лучше остальных, все зависит от целей и характера трат.

Лучше оформить несколько кредиток и использовать их вместе с выгодными дебетовыми картами.

Нужно быть готовым к тому, что в любом банке могут отказать в выдаче кредитной карты, переживать по этому поводу не стоит. О том, как повысить вероятность одобрения, можно почитать тут.

При покупках через интернет не забывайте пользоваться кэшбэк-сервисами (например, Backit) и получайте от них дополнительный кэшбэк в 3-5-10%, помимо каши от банка.

UPD: 20.11.2022

Данная статья немного устарела. Актуальный обзор кредиток читайте в статье «Лучшие кредитные карты 2022-2023».

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.