Обновлено 21.09.2024.

Начался новый год, а значит, самое время определиться с лучшими кредитными картами на первую половину 2024-го.

Как и в прошлой статье, я не буду ставить баллы каждой кредитке, а просто перечислю наиболее выгодные из них (на мой субъективный взгляд) в каждой категории, указав на основные достоинства и недостатки. Определять лучшую карту будем путём голосования в телеграм-канале @hranidengi.

Существуют разные виды кредиток для совершенно разных целей, условно их можно разделить на несколько групп:

А. Карты, с которых можно вывести кредитные деньги без комиссии и с сохранением льготного периода.

B. Карты с длинным грейс-периодом более 100 дней. Как правило, кэшбэк тут не самый высокий.

C. Карты с щедрыми бонусными программами, но обычно длинным льготным периодом они похвастаться не могут.

Некоторые кредитки можно отнести сразу к нескольким категориям. И именно эти карты самые ценные.

Процентная ставка по кредитке роли не играет, потому что пользоваться данным продуктом имеет смысл только при соблюдении условий льготного периода, иначе это невыгодно. Если условия грейса не выполнить, то все банки начислят проценты за каждую покупку с момента её совершения.

Также у всех кредитных карт при невнесении минимального платежа предусмотрена неустойка, при этом образуется просрочка, которая портит кредитную историю.

По всем картам при оформлении нужно проследить, чтобы не навязали какую-нибудь страховку или платное смс-информирование. Эти услуги всегда добровольные и не обязательны к подключению.

Все перечисленные ниже кредитные карты я считаю лучшими в своем классе. Если какую-то карту, по вашему мнению, незаслуженно забыли, напишите об этом в комментариях.

Архивные карты, которые продолжают работать у «старичков», но новичкам для оформления недоступны, рассматривать сегодня не будем.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

A. Карты, с которых можно вывести кредитные деньги без комиссии и в грейс

A. Карты, с которых можно вывести кредитные деньги без комиссии и в грейс

Кредитные карты с подобным функционалом позволяют получать дополнительный доход от размещения кредитных средств на вкладе или накопительном счёте.

Также стоит обратить внимание, что действия по обналичиванию кредитных средств и аккуратное погашение задолженности с сохранением льготного периода благотворно влияют на кредитную историю. По картам проходят серьёзные обороты, хотя реальные покупки при этом не совершаются. А значит, повысится вероятность одобрения кредитных карт других банков или нужного кредита c пониженной процентной ставкой, например, ипотеки.

1 «60 дней без %» (бывш. «Год без процентов») от «Альфа-Банка».

С 01.10.24 «Альфа-Банк» больше не даёт приветственный льготный период до 365 дней на все покупки в первые 30 дней (по ранее выданным картам он продолжает действовать), есть только грейс до 60 дней на все покупки. Новые карты теперь так и называются — «60 дней без %», остальные параметры карты остались без изменений.

Информация ниже про 1 год льготного периода касается выпущенных до 01.10.24 кредитных карт.

По картам «Год без %» от «Альфа-Банка», выдаваемым с 04.07.23, произошло много изменений в лучшую сторону, карта превратилась в универсальный инструмент на все случаи жизни и подходит под все три наши категории кредиток. Расположим её всё-таки в разделе с обналичкой, поскольку это довольно редкая опция.

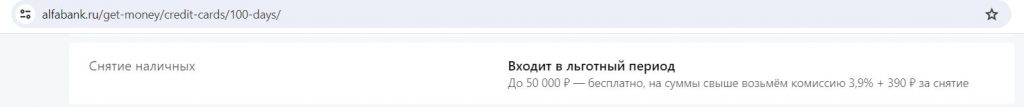

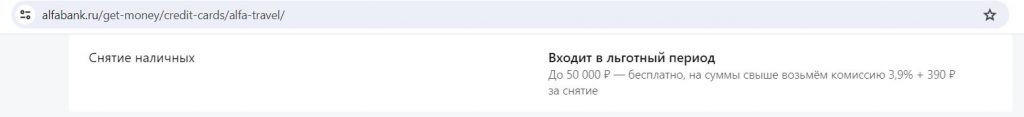

— С карт «Год без %» от «Альфа-Банка», выдаваемых с 04.07.2023, ежемесячно можно снимать до 50 000 руб. заёмных денег в любых банкоматах без комиссии и с сохранением льготного периода. Грейс-период на такие операции составляет до 60 дней:

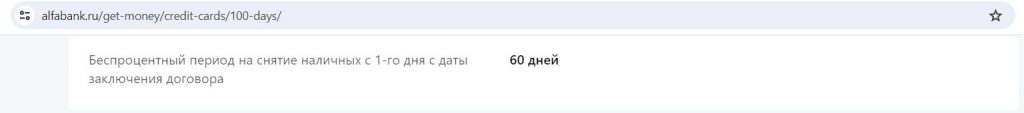

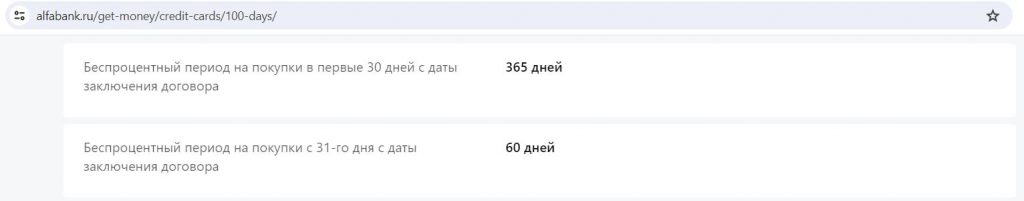

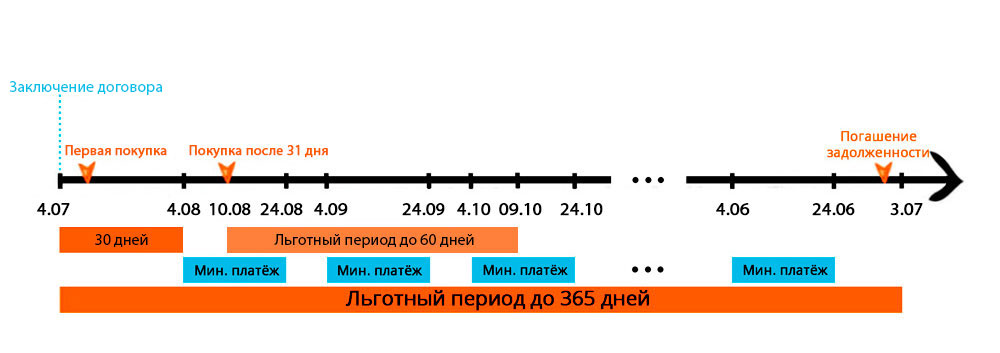

— На покупки в первые 30 дней (траты по СБП и QR-коду тоже подойдут) положен приветственный льготный период до 365 дней. На последующие траты действует грейс до 60 дней (он будет идти параллельно годовому грейсу).

Длинный грейс действует в том числе и на покупку полиса «Смарт Плюс» с 18% годовых на 3 месяца (через это время деньги к вам уже вернутся и можно будет положить их на какой-нибудь накопительный счёт для получения дополнительного дохода, при этом льготный период в «Альфе» будет продолжаться).

В отличие от прошлой версии, новой картой можно продолжать пользоваться с 31 дня, получая в это время льготный период на покупки до 60 дней и не боясь, что слетит длинный 365-дневный льготный период. Это стало возможным потому, что при внесении денег на карту сначала гасится задолженность по самому короткому льготному периоду.

Схема грейса по карте «Год без % от «Альфа-Банка выглядит следующим образом (на покупки с 04.07 по 04.08 будет действовать льготный период до 365 дней, на покупки после 04.08 — льготный период в 60 дней):

— У карты «Год без %» от «Альфа-Банка» есть такой же кэшбэк, как у дебетовой «Альфа-Карты» (можно выбрать 3 категории с 5% кэшбэка и 1% на всё остальное, либо 4 категории с 5% кэшбэка; есть суперкэшбэк до 100% и акционные предложения). Месячный лимит кэшбэка — 5000 баллов (=5000 руб.).

Помимо карты «Год без %», у «Альфа-Банка» есть ещё другая кредитная карта Alfa Travel, с которой также можно ежемесячно снимать в любых банкоматах до 50 000 руб. заёмных денег без последствий.

Льготный период — 60 дней (начинается с первой расходной операции и длится 60 дней, к окончанию грейса нужно полностью погасить образовавшуюся задолженность, при этом ежемесячно нужно не забывать вносить минимальные платежи

По карте положен кэшбэк 2% милями на все покупки (максимум 5000 миль/мес.) и повышенное вознаграждение за покупки на собственном сайте для путешествий (15% за отели, 5% на ж/д билеты, 10% на авиабилеты), однако цены там изначально завышены.

Если заказать кредитную Alfa Travel по этой ссылке, то первый год обслуживания карты будет бесплатным (далее 990 руб./год) при этом с неё можно будет снимать до 50 000 руб./мес. заёмных средств без комиссии и с сохранением льготного периода.

Кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

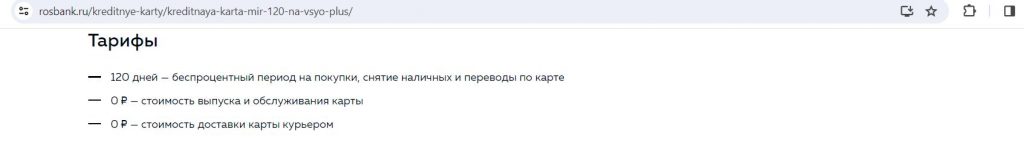

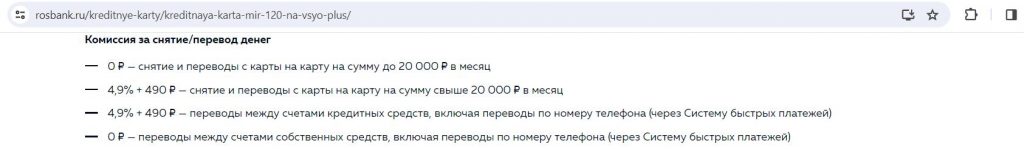

2 Карта «МИР 120наВСЁ Плюс» от «Росбанка».

Карту «МИР 120наВСЁ Плюс» от «Росбанка» также можно отнести сразу к трём группам одновременно. Здесь есть и бесплатная обналичка в грейс, и длинный льготный период до 120 дней, и кэшбэк 1-3% деньгами с неплохим лимитом.

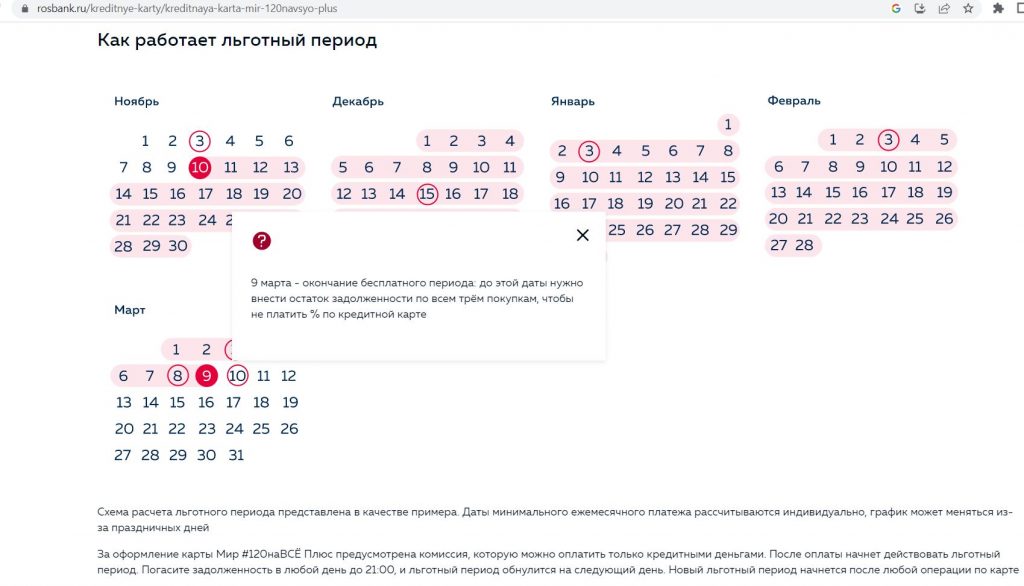

Льготный период по карте «Росбанка» «120 на ВСЁ Плюс», во время которого можно пользоваться деньгами банка бесплатно, распространяется на все операции, включая снятие наличных в любых банкоматах и переводы с карты на карту. К тому же эти операции будут без комиссии в рамках лимита 20 000 руб./мес.:

Схема длинного льготного периода по карте «120наВСЁ Плюс» очень похожа на грейс по карте «Год без %» от «Альфа-Банка». Здесь длинный льготный период начинается на следующий день после первой расходной операции и длится 120 дней. К 120 дню нужно будет полностью погасить задолженность за покупки, совершённые в это время. При этом внутри длинного грейса нужно будет вносить минимальные платежи (2% от суммы задолженности, минимум 100 руб.).

Новый льготный период начнется после совершения первой расходной операции после полного погашения задолженности, т.е. выведения карты в ноль.

Бонусная программа по карте «120 на ВСЁ Плюс» такая же, как и у дебетовой карты «Росбанка» «МожноВСЁ» в пакете «Классический».

За все покупки здесь положен кэшбэк в 1% и 3% в выбранной любимой категории, месячный лимит — 10 000 руб. Любимую категорию с 3% кэшбэка можно выбрать из общего списка в 20 категорий.

Выпуск и обслуживание кредитной карты «120 на ВСЁ Плюс» от «Росбанка» платёжной системы МИР бесплатны без условий.

UPD: 20.08.2024

Выпуск новых кредитных карт «120 на ВСЁ Плюс» от «Росбанка» прекращён, ранее выданные карточки продолжают работать, при этом с 01.08.2024 у них нет кэшбэка за покупки.

3 Кредитки «Тинькофф Банка».

С середины сентября 2022 на всех кредитных картах «Тинькофф Банка» появилась возможность переводить до 50 000 руб. кредитных средств в расчётный период (месяц между двумя выписками) без комиссии и в грейс.

При этом бесплатная обналичка 50 000 руб. за расчётный период положена по каждой кредитке банка, а их можно иметь как минимум две (с разными бонусными программами).

У всех кредиток «Тинькофф Банка» честный льготный период до 55 дней. Расчётный период длится месяц между двумя выписками, платёжный период — 25 дней после окончания расчётного.

Банк периодически предлагает щедрые бонусы за оформление своих карт (акции актуальны для клиентов, у которых минимум год не было кредиток банка).

● Если заказать кредитную карту «Платинум» от «Т-Банка» по этой ссылке и потратить от 7000 руб. в первые 30 дней, то банк подарит 2000 руб. Актуально, если минимум год не было кредиток банка.

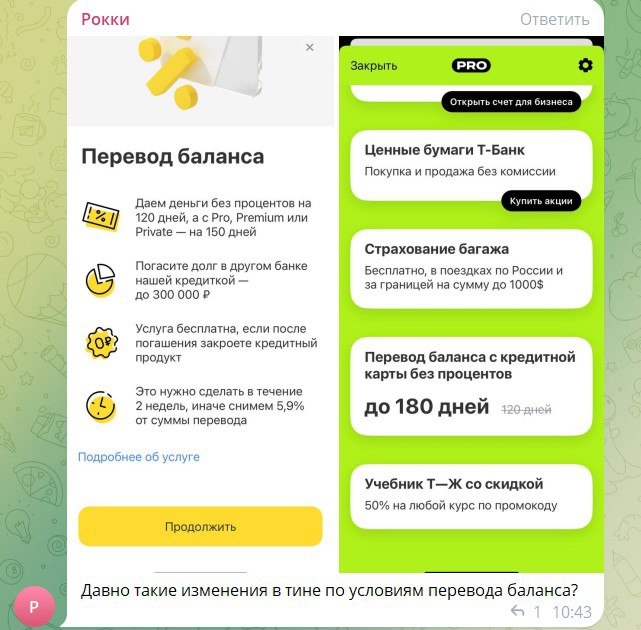

Кроме того, с каждой из этих кредиток можно сделать «Перевод баланса».

Суть этой услуги заключается в том, что с кредитных карт банка с помощью чата поддержки можно бесплатно отправить весь кредитный лимит (или его часть) в другие кредитные организации на свои счета, тем самым погасив там задолженность (или «не совсем задолженность») и переведя её в «Тинькофф Банк», при этом не потребуется платить проценты в течение 120 дней с момента этого перевода (единственное, нужно будет не забывать вносить минимальные платежи).

Эта услуга задумывалась для рефинансирования кредитов и кредиток в других банках, но, судя по отзывам, «Перевод баланса» можно сделать и на обычную дебетовую карту, банк не проверяет.

Воспользоваться услугой можно раз в год с каждой карты, максимальный перевод по реквизитам счёта составляет 300 000 руб., по реквизитам карты — 150 000 руб.

Перед использованием услуги «Перевод баланса» нелишним будет прочитать эту статью, чтобы учесть все тонкости и нюансы.

UPD: 21.00.2024

«Т-Банк» стал требовать закрывать кредитку, на которую делается «Перевод баланса», по крайней мере, так отображается в приложении. Если не сделать это в течение 2-х недель, то обещают влепить комиссию в 5,9% от суммы перевода.

Кредитный лимит закрываемого продукта должен быть не меньше суммы перевода.

Продолжительность льготного период при «Переводе баланса» с подпиской Pro и выше снизилась до 150 дней (было 180). Без подписок так и осталось 120 дней.

Новые условия «Перевода баланса» на сайте банка.

Бонусная программа у кредиток «Тинькофф Банка» тоже имеется: по All Airlines можно рассчитывать на кэшбэк в 2% милями на всё, у Tinkoff Drive есть кэшбэк баллами 10% на АЗС, 5% на «Автоуслуги» и 1% на всё остальное, у карты Tinkoff All Games есть 5% кэшбэка на «Игры», 2% на «Электронику», «Транспорт», «Общепит», «Развлечения» и 1% на всё остальное.

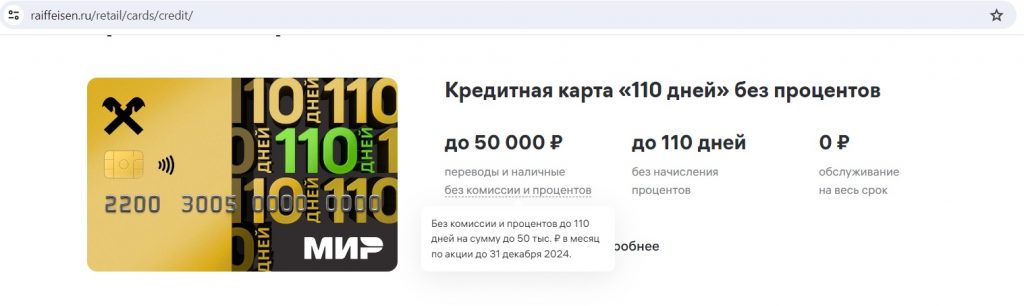

4 «110 дней без %» от «Райффайзенбанка».

С кредитки «Райффайзенбанка» «110 дней без %» можно обналичивать без последствий до 50 000 руб. за календарный месяц (в том числе и переводить с карты на карту).

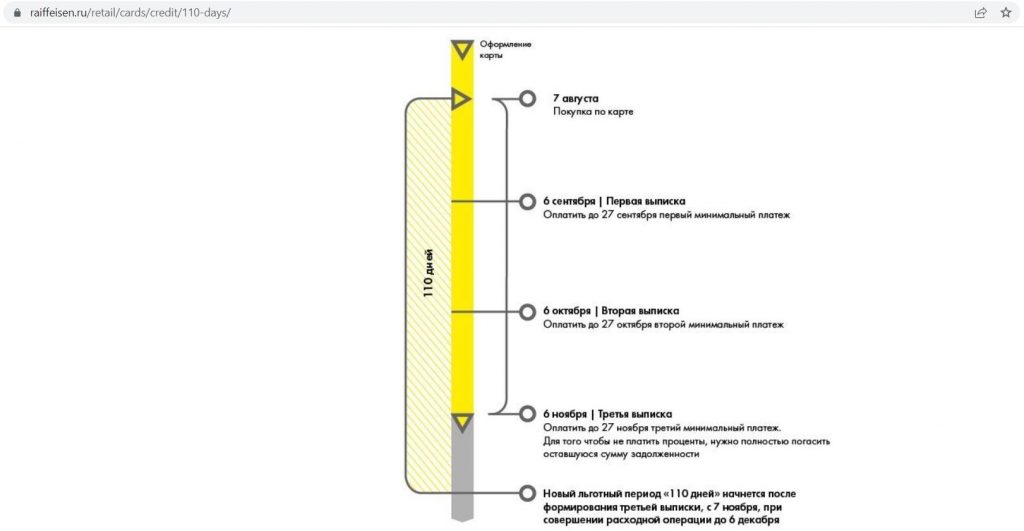

110 дней складываются из 3-х отчётных периодов и 21 дня платёжного периода. В примере ниже отчётная дата — 7 число.

Внутри длинного грейса нужно вносить минимальные платежи в 4-5% от суммы задолженности. В платёжный период после третьей выписки нужно полностью погасить задолженность за три отчётных периода (за покупки с 7 августа по 6 ноября нужно полностью рассчитаться до 27 ноября).

Выпуск и обслуживание карты «110 дней без %» от «Райффайзенбанка» бесплатны без условий.

UPD: 21.08.2024

Выдача кредитных карт «Райффайзенбанка» с 01.07.24 прекращена, ранее выданные карточки продолжают работу.

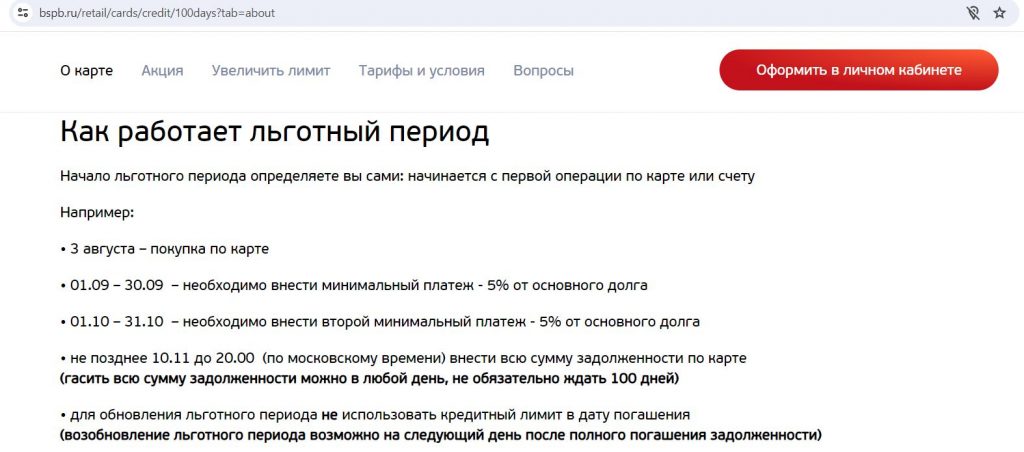

5 Кредитная карта «100 дней» от банка «Санкт-Петербург».

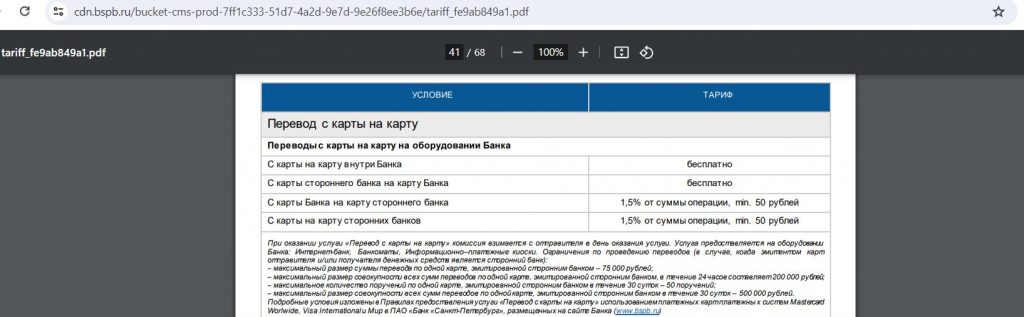

С кредитной карты банка «Санкт-Петербург» «100 дней» можно без комиссии и в грейс переводить заёмные деньги на карты банка «Санкт-Петербург» на постоянной основе в рамках всего кредитного лимита (а вот обналичка в банкоматах платная, стоит 5,9% от суммы, минимум 590 рублей).

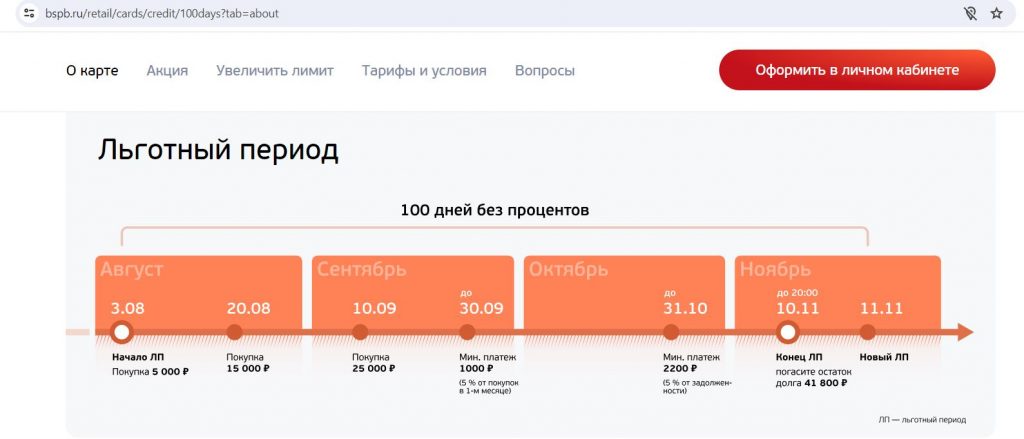

Льготный период начинается с первой покупки и длится 100 дней, к окончанию грейса нужно полностью погасить образовавшуюся за это время задолженность (в дату погашения пользоваться кредитным лимитом нельзя), при этом ежемесячно вносить минимальные платежи:

При запрашиваемом лимите до 49 000 руб. подтверждать доход не требуется, правда, говорят, что банк одобряет эту карту не очень охотно.

Обслуживание карты «100 дней» от банка «Санкт-Петербург» бесплатно в первый год, далее — при покупках от 10 000 руб./мес.

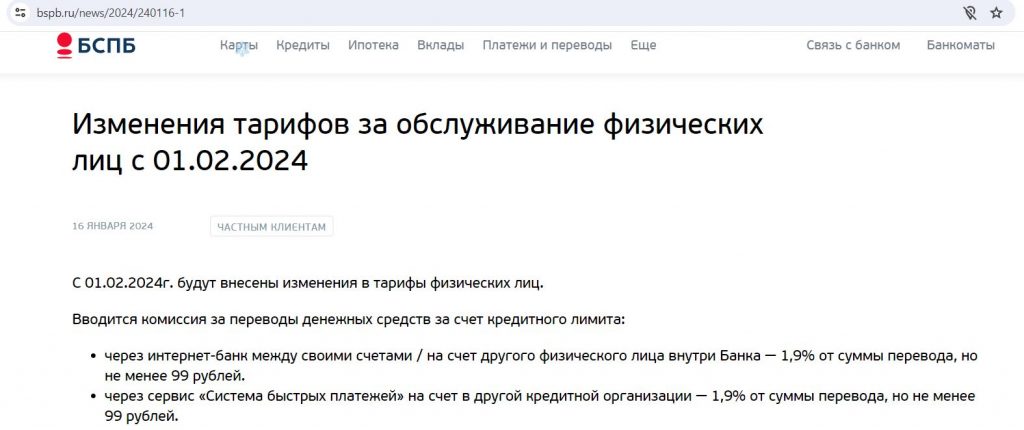

UPD: 21.01.2024

Кредитную карту «100 дней» от банка «Санкт-Петербург» можно вычеркивать из тёплой компании кредиток, с которых можно обналичивать/переводить заёмные деньги без последствий. С 01.02.24 за переводы кредитных средств на свои счета в банке, а также через СБП в другие банки, появится комиссия в 1,9%, минимум 99 руб.

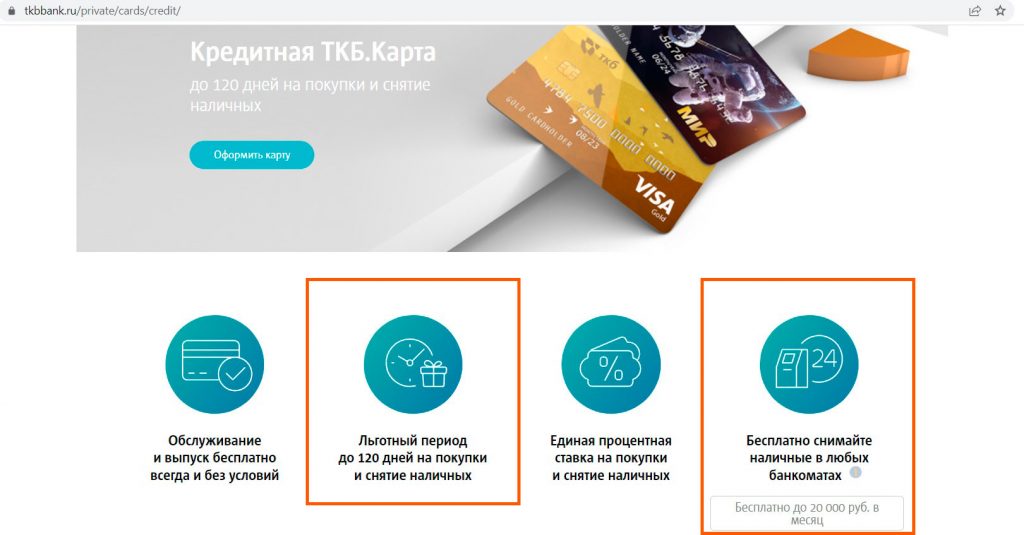

6 Кредитная «ТКБ.Карта».

С кредитной «ТКБ.Карты» можно без последствий снимать до 20 000 руб./мес. заёмных денег в любых банкоматах.

У кредитки «ТКБ» честный и понятный грейс-период до 120 дней. Расчётный период — календарный месяц, потом даётся три месяца, чтобы вернуть задолженность за этот расчётный период.

Т.е. получается, месяц тратим, три месяца отдаём. Естественно, нужно не забывать ежемесячно вносить минимальные платежи.

Выпуск и обслуживание кредитной «ТКБ.Карты» бесплатны без условий. Для оформления карты обязательно потребуется посетить офис.

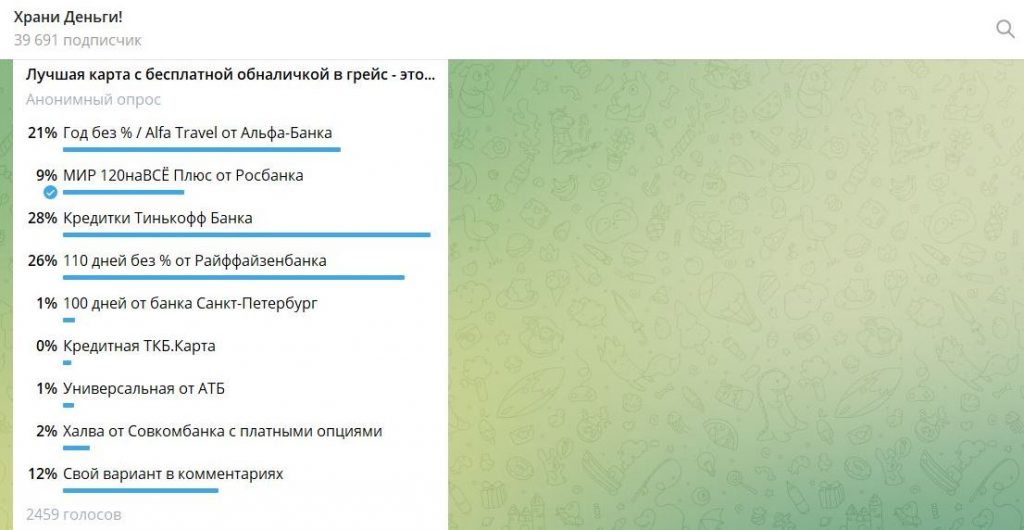

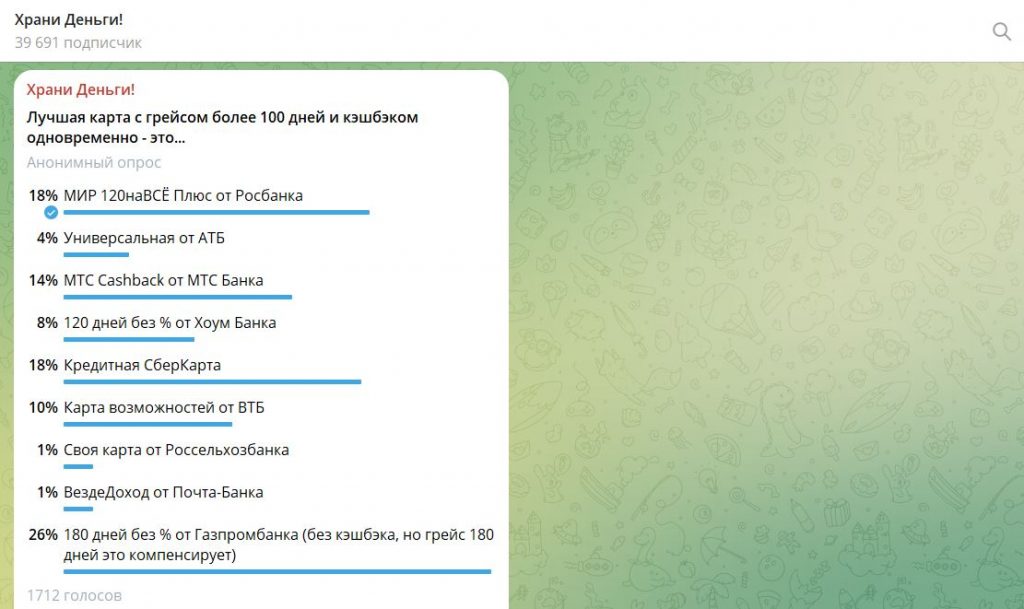

Вот результаты опроса в телеграм-канале @hranidengi. Принять участие в голосовании можно здесь.

B. Карты с длинным грейс-периодом более 100 дней и кэшбэком

B. Карты с длинным грейс-периодом более 100 дней и кэшбэком

Длинный льготный период во время высокой ключевой ставки (как сейчас в 16%) сам по себе является аналогом кэшбэка (если брать в расчёт выгоду от размещения собственных средств на накопительном счёте, в то время как для покупок используются деньги банка), а уж если ещё по таким картам есть бонусная программа, то получается вдвойне выгодно.

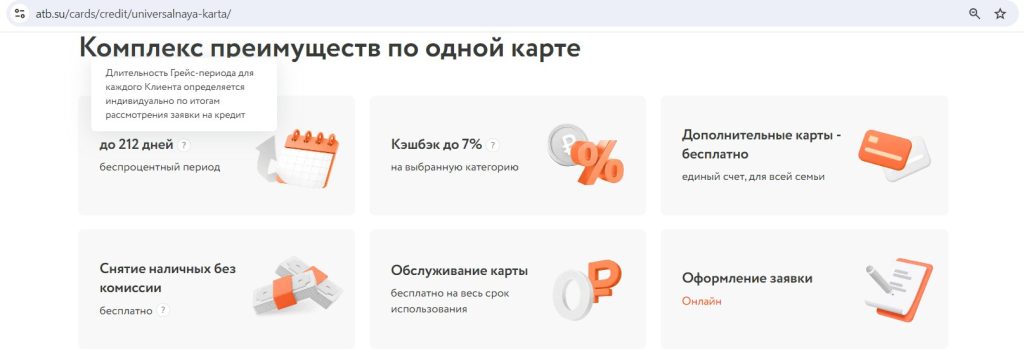

1 «Универсальная» от «АТБ».

«Универсальную» кредитную карту от «АТБ» тоже можно отнести сразу к трём категориям, здесь есть и бесплатная обналичка в грейс (до 30 000 руб./мес.), и длинный льготный период до 120-212 дней (определяется индивидуально), и кэшбэк в 1,5% на всё, либо 1% на всё и 7% в любимой категории («Авто», «Дом и ремонт», «Семья», «Шоппинг», «Здоровье», «Красота и спорт», «Развлечения и отдых»). Выпуск и обслуживание карты бесплатны.

В принципе эту карту можно было бы разместить и в разделе А, но бонусная программа тут тоже довольно сильная.

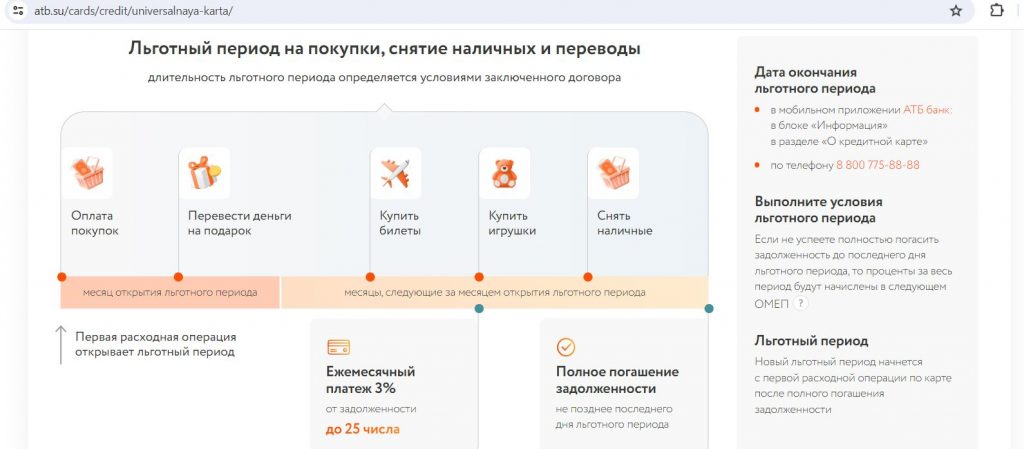

У «Универсальной карты» от «АТБ» льготный период действует до 120 дней, либо до 180 дней (определяется индивидуально). Грейс начинается в месяц совершения расходной операции и длится следующие 3 календарных месяца (либо 5 календарных месяцев). К окончанию льготного периода нужно полностью погасить задолженность по карте. Внутри длинного грейса требуется вносить минимальные платежи (3%).

С «Универсальных» кредитных карт от «Азиатско-Тихоокеанского Банка» (что с грейсом до 120 дней, что с грейсом до 180 дней) ежемесячно можно снимать до 30 000 руб. заёмных средств в любых банкоматах без комиссии и с сохранением льготного периода.

Выпуск и обслуживание «Универсальной карты» от «АТБ» бесплатны.

Главные недостатки «Универсальной карты» — скромная география присутствия банка в европейской части России и навязывание страховок.

Получить карту без страховок можно двумя способами:

— Поскандалить в отделении и написать отзыв на banki.ru, после чего перезванивают и приглашают в офис за картой без страховок.

— Согласиться на две страховки и получить карту без лишних нервов, а потом отказаться от них.

Недавно стали появляться отзывы клиентов, которым всё-таки удалось получить карту сразу без страховки.

2 «120 дней без %» от «Хоум Банка».

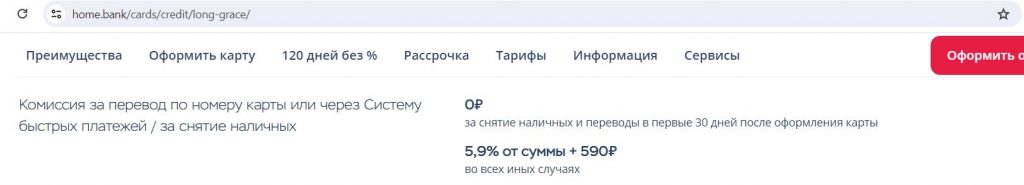

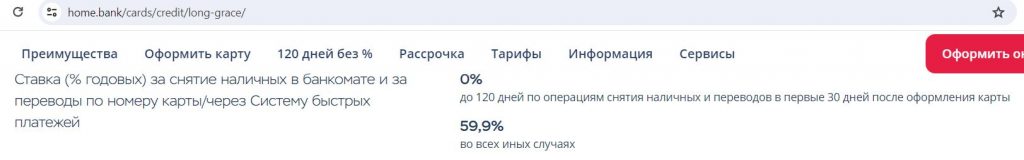

Ещё одна кредитка, которую можно отнести сразу к трём группам, здесь есть бесплатная обналичка (но только в первый месяц), длинный льготный период и кэшбэк (правда, только при подключении дополнительной платной опции).

При оформлении бесплатной кредитной карты «120 дней без %» от «Хоум Банка» до 30.04.24 с неё в первые 30 календарных дней с даты заключения договора можно снимать заёмные деньги в любых банкоматах без комиссии и в грейс, либо переводить с карты на карту или через Систему быстрых платежей. Условия акции тут.

Дневной лимит на обналичку в банкоматах небольшой — только 30 000 руб., так что придётся ходить к банкомату несколько дней. Лимит на переводы с кредитки — 50 000 руб./мес.

UPD: 17.03.2024

Акция с бесплатной обналичкой завершилась досрочно, присоединиться к ней можно было только до 29.02.24 (хотя изначально было заявлено до 30.04.2024).

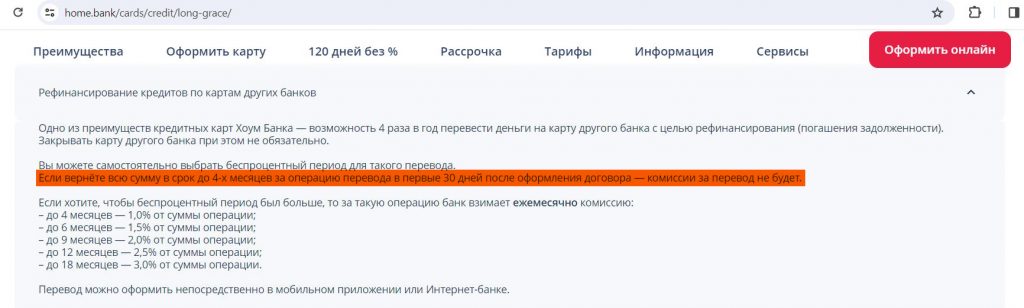

Для бесплатного вывода кредитных денег без последствий в первые 30 дней для первого договора можно воспользоваться услугой «Рефинансирование кредитных карт» сроком на 4 месяца (можно и на дебетовку другого банка отправить, банк по-прежнему не проверяет).

Льготный период длится до 120 дней, при этом для карт, оформляемых с 22.08.2022, к окончанию длинного грейса нужно будет полностью погасить всю образовавшуюся задолженность:

К карте «120 дней без %» можно подключить бонусную программу «Польза» за 149 руб./мес. (первый месяц бесплатен).

Бонусная программа «Польза» у кредитки «120 дней без %» такая же, как и у дебетовой карты «Польза». Раз в месяц можно будет выбирать 4 категории с повышенным начислением кэшбэка (из предложенного списка) или 3 с повышенным и 1 с базовым в 1% на все покупки. Иногда для выбора становится доступна опция «1,5% на всё».

В некоторых доступных для выбора категориях предусмотрен повышенный кэшбэк в 5%, где-то 3%.

Общий месячный лимит баллов — 3000, при этом в повышенных категориях (с 3-5% кэшбэка) — не более 1000 баллов/мес. Если получать зарплату на «Пользу» или подключить платную подписку «Хоум Плюс» за 199 руб./мес. (доступна не всем), то лимит кэшбэка в повышенных категориях увеличится до 2000 баллов в месяц, общий — до 4 000 баллов. У клиентов с остатками в банке от 2 млн руб. лимиты 3000/5000 баллов.

UPD: 21.08.2024

Новым клиентам получить карты «120 дней без %» от «Хоум Банка» крайне проблематично, поскольку все офисы банка уже закрыты, а на конец 2024 года запланировано объединение с «Совкомбанком».

3 «МТС Cashback» от «МТС Банка».

По этой карте кэшбэк начисляется баллами, которые можно использовать при наличии активной подписки Premium (стоит 249 руб./мес., первые 30 дней бесплатно) в качестве скидки на товары в салонах «МТС», на оплату связи и интернета «МТС», МГТС, на покупку билетов на концерты и в театры, обменять на мили «Аэрофлота», получить скидку в сервисе проката самокатов, потратить на отели в сервисе «МТС Travel». Если данные опции не интересны, то смысл в кэшбэке по карте теряется.

А вообще, условия по ней вполне на уровне.

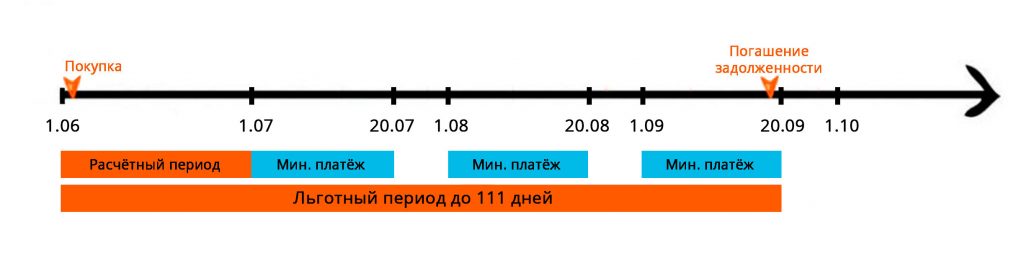

У карты «МТС Cashback» честный грейс-период до 111 дней. Расчётный период — календарный месяц, платёжный период — 20 дней. Длинный льготный период до 111 дней складывается из расчётного периода и трех платежных периодов. Внутри большого грейса в каждый платёжный период нужно будет вносить минимальный платёж (5%, минимум 100 руб.). На снятие наличных и переводы грейс не распространяется.

Допустим, мы сделали первую покупку 3 июня. Первый расчётный период у нас будет с 1 по 30 июня, до 20 июля нужно будет внести минимальный платеж, до 20 августа нужно внести ещё один минимальный платеж, до 20 сентября нужно полностью погасить задолженность за июнь. За покупки в июле нужно будет полностью рассчитаться до 20 октября и т.д.

По карте «МТС Cashback» предусмотрен кэшбэк баллами в 5% за одежду, детские магазины, а также кафе и рестораны, 3% за фастфуд и 1% на все остальные покупки. Месячный лимит кэшбэка — 10 000 баллов. МСС-коды повышенных категорий следующие:

— Магазины одежды (MCC 5137, 5611, 5621,5631, 5641, 5651, 5681, 5691, 5699, 5931);

— Доставка еды, рестораны и кафе (MCC 5812, 5813);

— Фастфуд (МСС 5814);

— Магазины детских товаров (MCC 5945).

Как уже выше отмечалось, для пристройки баллов «МТС Cashback» понадобится подписка «МТС Premium», с которой в рамках постоянно продлевающейся акции положен ещё кэшбэк 5% на супермаркеты баллами «МТС Cashback» (МСС 5411, 5422, 5441, 5451, 5462, 5499, 5921, месячный лимит кэшбэка — 1000 руб.).

4 «Карта возможностей» от «ВТБ».

С 01.05.2024 по кредитной «Карте возможностей» от «ВТБ» можно ежемесячно с 26 числа месяца выбирать любимые категории на следующий месяц.

Обычным клиентам доступны для выбора 3 любимых категории из 8 предложенных (на «Привилегии» — 3 категории из 9 предложенных), зарплатным клиентам — 4 категории из 8 предложенных (зарплатным клиентам на «Привилегии» — 4 категории из 9 предложенных).

Ставка кэшбэка, как и набор категорий, у всех разные и меняются каждый месяц.

Месячный лимит кэшбэка — 3000 руб., на «Привилегии» — 30 000 руб., на пакете «Прайм» — 100 000 руб. Выплата рублями на карту не позднее 10 числа месяца, следующего за отчётным.

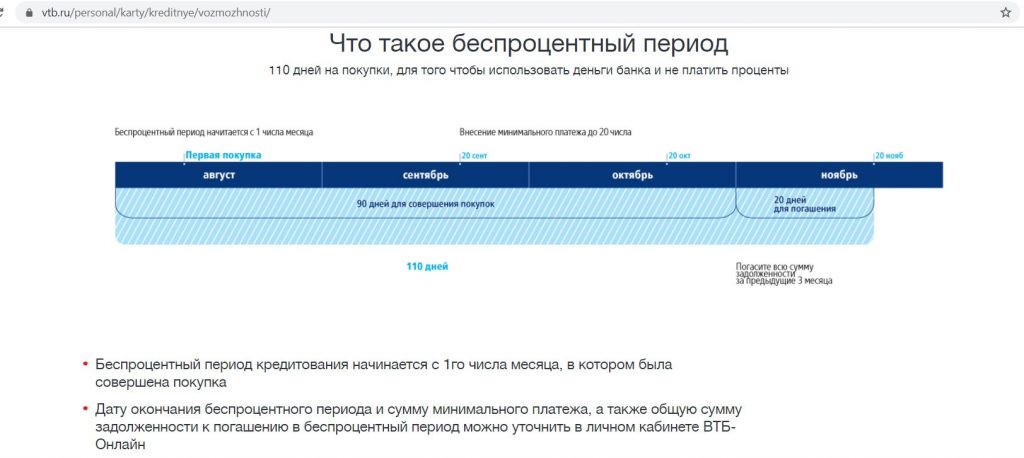

Беспроцентный период начинается с 1 числа месяца, в котором была совершена первая покупка. Длинный расчётный период длится три календарных месяца, потом даётся 20 дней платёжного периода, в течение которого нужно полностью погасить задолженность за длинный расчётный период, чтобы не были начислены проценты за пользование заёмными деньгами банка. При этом внутри расчётного периода нужно вносить минимальные платежи (3% от суммы задолженности).

5 Кредитная «СберКарта».

Летом 2024 года Сбер заметно упростил свою бонусную программу, вместо сложной схемы с уровнями и сезонами каждый месяц можно будет выбирать любимые категории с повышенным кэшбэком.

Количество категорий, доступных для выбора, размер кэшбэка, а также лимит вознаграждения зависят от карты и наличия подписок, при этом разовая сумма покупки должна быть не больше 100 000 руб. (кроме пакетов «СберПервый» и Sber Private Banking):

– Детская «Сберкарта» — 2 категории, лимит 1000 бонусов/мес.;

– Карты STANDART, GOLD, CLASSIC, СБЕРКАРТА — 3 категории, лимит 2000 бонусов/мес.;

– Карты с «Большими Бонусами» — 5 категорий, лимит 5000 бонусов/мес.

– Тарифный план «Сберпрайм Старт» — 4 категории, лимит 5000 бонусов/мес.;

– Подписка «Сберпрайм» — 5 категорий, лимит 10 000 бонусов/мес.;

– Подписка «Сберпрайм+» — 5 категорий, лимит 20 000 бонусов/мес.;

– Пакет «СберПремьер» или «Новый СберПремьер» — 5 категорий, лимит 30 000 бонусов/мес.;

– Пакет «СберПервый» и Sber Private Banking — 6 категорий, без лимита.

У кредитной «СберКарты» честный грейс-период до 120 дней. Отчётный период длится календарный месяц. Платёжный период (когда нужно полностью погасить задолженность за каждый отчётный период) — три календарных месяца. При этом внутри длинного грейса ежемесячно нужно вносить обязательные платежи в 3% от суммы задолженности (минимум 150 руб.; если задолженность меньше, то всю целиком).

Выпуск и обслуживание кредитной «СберКарты» от «Сбера» платёжной системы МИР бесплатны без дополнительных условий. Плата за уведомления тоже не взимается. Для оформления карты достаточно паспорта.

Оставить заявку на карту и моментально узнать решение банка можно онлайн. После одобрения действующие клиенты смогут сразу добавить кредитку в Pay-сервисы и совершать покупки.

6 «ВездеДоход» от «Почта Банка».

Величина вознаграждения по кредитной карте «ВездеДоход» зависит от оборота трат с начала месяца. До момента, пока оборот трат по карте не перевалит за 30 000 руб. с начала месяца, за покупки в магазинах одежды и обуви, а также в кафе и ресторанах (с фастфудом) начисляется кэшбэк в 3%, на остальные покупки — 0,5%. Затем в повышенных категориях будет 6%, на всё остальное сохранится 0,5%.

К кафе и ресторанам у «Почта Банка» относятся МСС 5811, 5812, 5813, 5814. К магазинам одежды и обуви — МСС 5094, 5137, 5139, 5611, 5621, 5631, 5641, 5651, 5661, 5681, 5691, 5697, 5698, 5699, 5931, 5944, 5949, 5950, 7296.

Месячный лимит бонусов — 5000, срок их годности — 18 месяцев. Бонусы зачисляются на бонусный счёт 10-го числа месяца, следующего за отчётным. Баллами программы «Мультибонус» можно оплатить товары и услуги в бонусной витрине. Однако смысл этого действия непонятен, т.к. их можно просто обменять на рубли (1 бонус=1 руб.) с шагом в 100 бонусов.

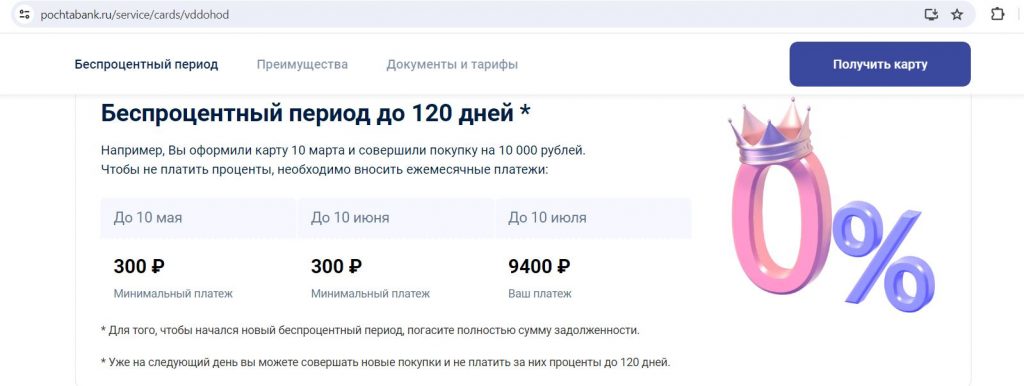

У кредитки «ВездеДоход» так называемый «нечестный» льготный период длительностью до 120 дней, т.е. к его окончанию нужно будет полностью погасить задолженность за все покупки. Длинный грейс-период начинается с первой расходной операции и длится до четвёртой расчётной даты с момента его начала. Расчётная дата — это дата оформления и активации карты. При этом внутри длинного грейса в каждую расчётную дату нужно будет вносить минимальный платёж (3% от суммы задолженности).

На картинке ниже расчётная дата — 10-е число каждого месяца. 10 марта совершена первая расходная операция на 10 000 руб. Четвертая расчётная дата с момента начала грейса будет 10 июля. К 10 июля (но лучше всё-таки иметь запас в несколько дней) нужно будет полностью погасить задолженность за все покупки, совершённые с 10 марта, т.е. вывести карту в ноль.

После погашения задолженности новые покупки можно будет совершать со следующего дня, т.е. карте надо дать «переночевать» с полностью погашенной задолженностью.

Выпуск и обслуживание кредитной карты «ВездеДоход» от «Почта Банка» платёжной системы МИР бесплатны без условий.

7 Карта «Можно больше» от «МКБ».

Бонусная программа у карты «Можно больше» такая же, как и у дебетовой «Москарты»: можно назначить три любимых категории, при этом «Кэшбэк 1% на всё остальное» является такой же категорией. Т.е. можно выбрать либо три категории с кэшбэком 5%, либо 2 категории с 5% кэшбэка и опцию с 1% на всё.

Вознаграждение начисляется за покупки от 300 руб. Максимальная разовая сумма покупки в неповышенной категории для начисления кэшбэка ограничена 15 000 руб. Месячный лимит баллов — 3000. При наличии премиального статуса ставка кэшбэка в повышенных категориях увеличивается до 7%, а лимит кэшбэка на кредитке — до 20 000 баллов. Пенсионерам кэшбэк положен за покупки и менее 300 руб.

Баллами можно компенсировать ранее совершённые покупки. Есть ещё бонус за первую покупку (300 баллов), а также Welсome-бонус в 2000 баллов, если за первые 4 календарных месяца потратить от 100 000 руб.

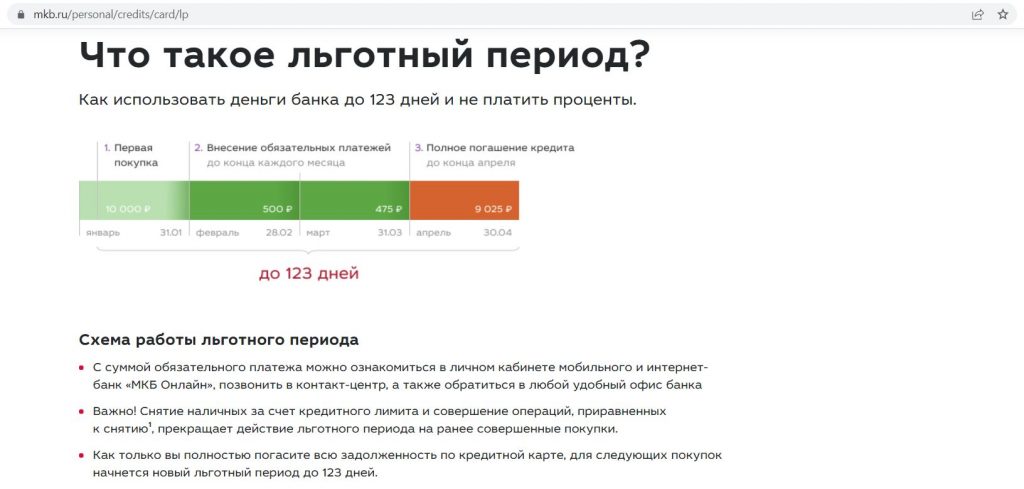

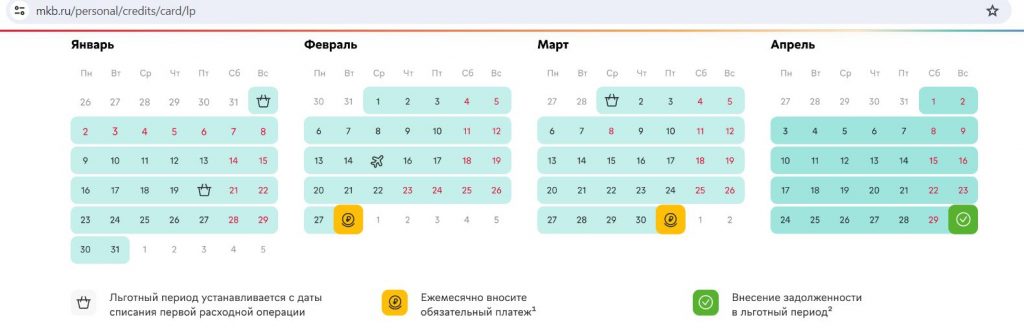

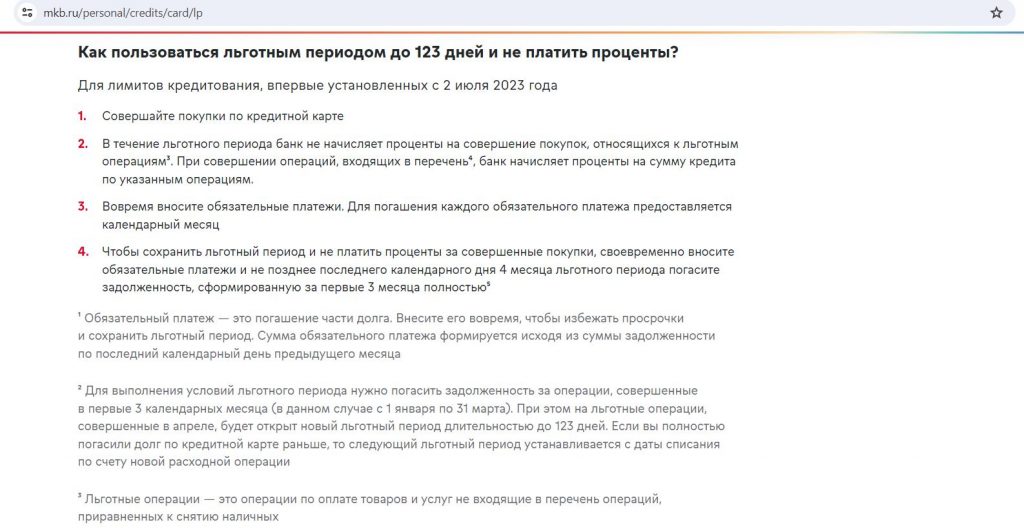

У кредитки «МКБ» грейс-период длится до 123 дней, он начинается с даты отображения по счёту первой расходной операции и длится до конца третьего месяца, следующего за месяцем совершения покупки.

Внутри длинного грейса до конца каждого месяца нужно вносить обязательные платежи, к окончанию льготного периода требуется полностью погасить задолженность. Новый длинный грейс начнется с первой покупки после выведения карты в 0.

По картам «Можно Больше» от «МКБ», выданным с 02.07.23, чуть изменилась схема грейса: теперь к окончанию 4-го месяца нужно погасить задолженность не за 4 месяца, а за три. Покупки в четвёртом месяце пойдут уже в следующий длинный грейс (т.е. схема грейса стала очень похожа не на грейс «Альфы», а на грейс «ВТБ» по «Карте возможностей»):

Кредитная карта «Можно больше» от «МКБ» стоит 499 руб./год. Если в течение года потратить более 120 000 руб., то следующий год будет бесплатным. Выпуск и обслуживание кредитных карт «Можно Больше», выдаваемых с 16.05.2024, стали бесплатными без условий.

У «МКБ» действует акция «Приведи друга»: если оформить карту «Можно больше» по этой ссылке, то банк подарит 1000 баллов (соответствуют 1000 руб.) после активации карточки и подключения к бонусной программе.

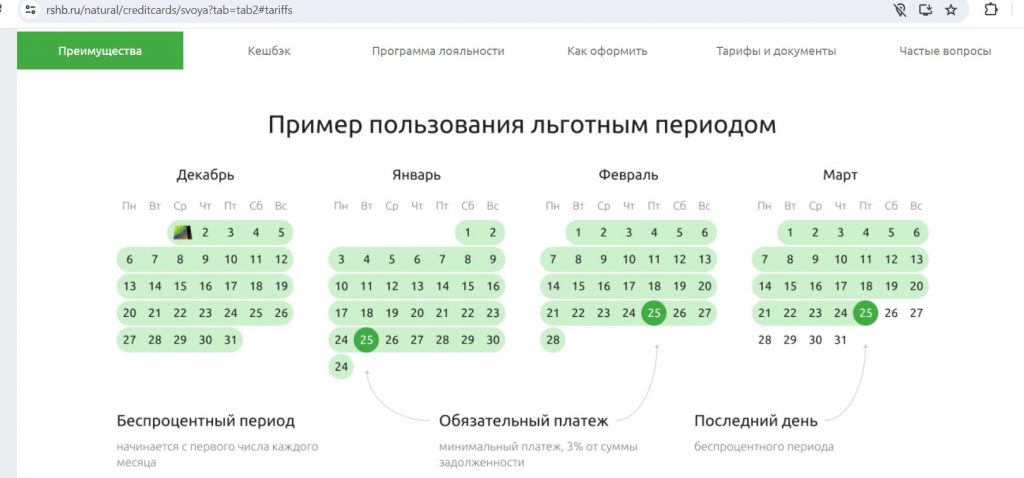

8 «Своя карта» от «Россельхозбанка».

Выпуск и обслуживание кредитной «Своей карты» от «Россельхозбанка» бесплатны без условий. Грейс-период длится до 115 дней.

Есть 2 варианта бонусной программы на выбор:

— С опцией «Кэшбэк на всё» при тратах в прошлом месяце до 30 000 руб. положено вознаграждение в 1% баллами «Урожая» на всё (их можно обменять на товары из каталога), при тратах от 30 000 до 75 000 руб. — 1,5%, при тратах от 75 000 руб. — 4%. Месячный лимит — 5000 баллов.

— На опции «Выбери свой кешбэк» в выбранных категориях начисляется 5% (максимум 1000 баллов/мес.) или 15% (максимум 500 баллов/мес.), во всех остальных — 0,5%. Общий лимит кэшбэка — 5000 баллов.

Баллы «Урожая» можно пристроить на различные товары и услуги из бонусной витрины (в том числе прикупить электронных подарочных сертификатов с небольшой наценкой около 10%), потратить на путешествия на партнёрском сайте (здесь также присутствует наценка в 10-15%).

Льготный период у «Своей кредитки» начинается с даты, следующей за датой возникновения льготной задолженности, и заканчивается 25 числа третьего календарного месяца, следующего за месяцем, в котором возникла льготная задолженность. Внутри длинного грейса до 25-го числа каждого месяца нужно вносить минимальные платежи (3% от суммы задолженности).

Расчётный период — календарный месяц. На схеме за декабрьские покупки нужно будет рассчитаться до 25 марта, за январские — до 25 апреля и т.д.:

При оформлении карты до конца марта 2024 новички по акции могут получить кэшбэк 25% на продукты и фастфуд (MCC 5411, 5422, 5441, 5451, 5462, 5499 и фастфуд 5814) в первые 2 месяца, лимит 1000 баллов/мес.

Вот результаты опроса в телеграм-канале @hranidengi. Принять участие в голосовании можно здесь.

C. Карты с щедрыми бонусными программами

C. Карты с щедрыми бонусными программами

1 Card Credit Plus и Urban от «КЕБа».

У «Кредит Европа Банка» есть две бесплатные кредитные карты — Card Credit Plus и Urban с очень щедрым кэшбэком, вознаграждение тут начисляется баллами, которыми можно оплатить последующие покупки. К тому же теперь доступны карты с платёжной системой МИР.

По карте Urban положено 10% кэшбэка на общественный транспорт, 5% на «Автоуслуги», «АЗС» и «Такси», 3% на аренду авто и 1% на всё остальное. В рамках месячного лимита в 5000 баллов есть лимит на покупки на АЗС (МСС 5172, 5541, 5542, 5983) в 1500 баллов/мес. У карт МИР в рамках месячного лимита баллов есть ещё кэшбэк 3% в экосистемах Яндекса и Сбера (МСС 3990, 3991).

По карте Card Credit Plus за «Развлечения» дадут 7%, за «Одежду», «Красоту» и оффлайн «Общепит» (кроме фастфуда) — 4% и 1% за всё остальное. Месячный лимит составляет 5000 баллов. У карт МИР в рамках месячного лимита баллов есть ещё кэшбэк 2% в экосистемах Яндекса и Сбера (МСС 3990, 3991).

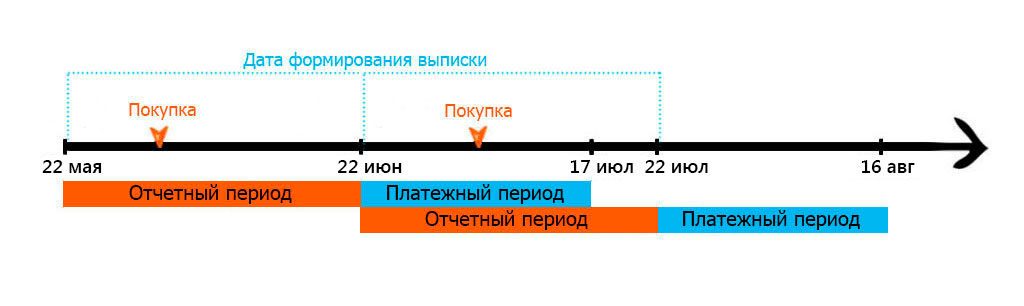

У этих кредиток честный и понятный грейс-период до 55 дней. Отчётный период — месяц между двумя выписками (в первый месяц — от даты отражения первой операции до первой выписки), платёжный период длится 25 дней. На схеме ниже дата выписки – 22 число. Задолженность по покупкам в период с 23 мая по 22 июня нужно будет погасить до 17 июля. За покупки с 23 июня нужно будет расплатиться уже в следующий платёжный период.

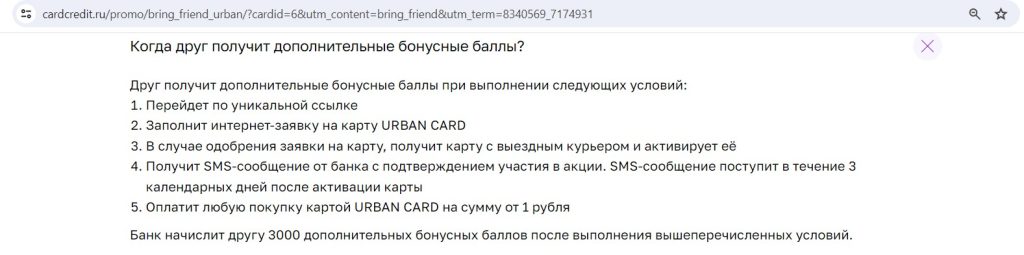

У банка появилась акция «Приведи друга», если заказать бесплатную карту URBAN по этой ссылке, получить её с помощью курьера и сделать покупку от 1 руб. в первые два месяца, то банк подарит 3000 баллов (эквивалентны 3000 руб.). Перед покупками нужно дождаться подтверждающее смс. Акция актуальна для клиентов, у которых раньше не было этой кредитки, подробные условия тут.

При переходе по акционной ссылке на лендинге нет никаких упоминаний про 3000 баллов, но ссылка правильная и рабочая.

2 Карта «Двойной кэшбэк» от «Промсвязьбанка».

Выпуск и обслуживание кредитных карт «Двойной кэшбэк» от «ПСБ», выдаваемых с 17.12.2021, бесплатны без каких-либо условий.

У карты можно выбрать 1 из 3 пакетов привилегий:

— «Досуг»: 10% кэшбэка на «Такси/каршеринг», 5% на «Кино», 2% на «Кафе и рестораны»;

— «Семья»: 10% кэшбэка на «Транспорт», 5% на «Аптеки», 2% на «Дом и ремонт»;

— «Авто»: 10% кэшбэка на оплату штрафов ГИБДД из ИБ «Промсвязьбанка», 5% на «ТО и автомойки», 2% на «АЗС».

За покупки, которые не входят в повышенные категории и в список исключений, будет 1% кэшбэка.

Вознаграждение положено при обороте трат от 10 000 руб./мес., повышенное вознаграждение дают только при оплате за счёт кредитных средств, месячный лимит 3000 баллов. Также начислят дополнительный 1% кэшбэка за пополнение кредитки (с карт других банков или в банкомате) при обороте трат от 30 000 руб./мес.

У кредитки «Двойной кэшбэк» от «Промсвязьбанка» честный льготный период до 55 дней. Отчётный период — календарный месяц, платёжный период начинается после завершения отчётного периода и длится 25 календарных дней. На снятие наличных и переводы льготный период не действует.

Платное смс-информирование подключают автоматически, но его легко отключить. Могут навязать страховку.

UPD: 21.08.2024

Новые карты «Двойной кэшбэк» от «ПСБ» больше не выдаются.

3 Кредитная карта с кэшбэком от «Уралсиба».

По кредитной карте «Уралсиба» можно рассчитывать на кэшбэк в 3%, если выполнить три условия:

— При тратах от 10 000 руб./мес. положен 1% кэшбэка;

— Для +1% к кэшбэку нужна задолженность по кредитке в размере от 30 000 руб. хотя бы в один день за месяц;

— Для ещё +1% к кэшбэку требуется наличие премиальных пакетов от уровня Light Premium и выше.

Вознаграждение начисляется баллами программы «Уралсиб Бонус» (10-го числа следующего месяца), которыми можно компенсировать полную стоимость покупки от 1500 руб., совершённой в прошлом месяце, при этом 1 балл = 1 руб. Месячный лимит бонусных операций — 200 000 руб.

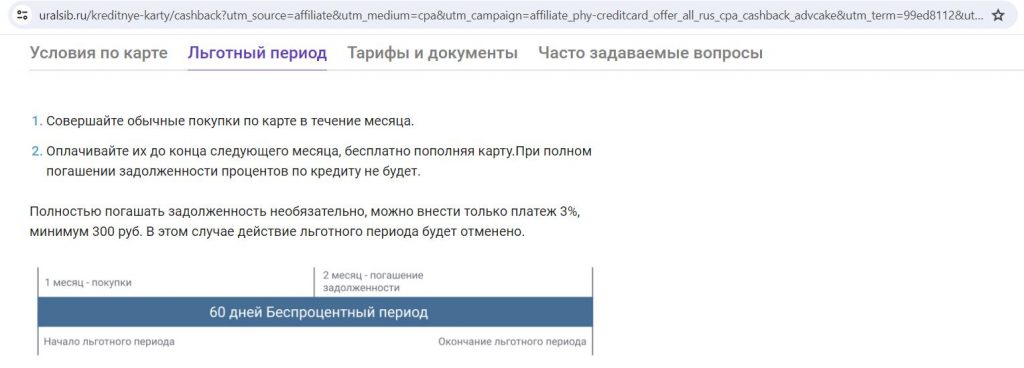

У «Уралсиба» честный и понятный льготный период до 62 дней. Расчётный период длится календарный месяц, в его последний рабочий день формируется сумма задолженности, которую нужно погасить до последнего рабочего дня следующего месяца, т.е. платёжного периода.

Выпуск кредитки «Уралсиба» с кэшбэком платёжной системы МИР бесплатен, для бесплатного обслуживания нужно тратить от 10 000 руб./мес. (иначе плата составит 149 руб./мес.). Чтобы сэкономить время, заявку на карту можно оставить онлайн. Судя по отзывам, банк довольно лоялен в одобрении своих кредиток, на работу не звонят, для оформления достаточно паспорта.

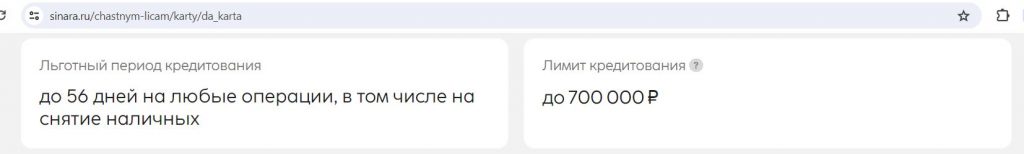

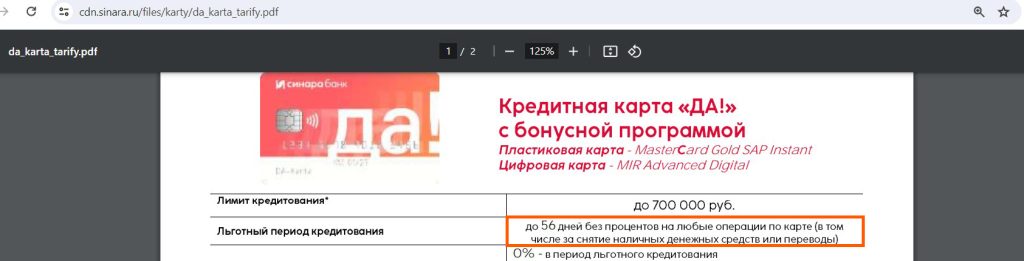

4 Кредитная карта «Да!» от банка «Синара» (бывш «СКБ Банка»).

Механизм бонусной программы по кредитной карте «Да!» такой же, как у дебетовой «Универсальной карты» от банка «Синара»: банк выпускает свежую версию бонусной программы каждые 2-3 месяца с последующим продлением и небольшими изменениями, и на этот срок предлагается выбрать одну любимую категорию с повышенным кэшбэком (за остальное предусмотрен кэшбэк в 1%).

Любимой категорией можно сделать:

— «Одежду и обувь» с кэшбэком в 4% за одежду и обувь, аксессуары, ремонт и пошив костюмов (МСС 5611, 5621, 5631, 5651, 5661, 5681, 5691, 5697, 5698, 5699, 5931, 7296);

— «Город» с кэшбэком в 15% за городской транспорт (МСС 4111, 4131) и 5% за автосервисы, АЗС, такси, каршеринг, платные дороги, шиномонтаж, парковку (МСС 3990, 4121, 4457, 4468, 4784, 4789, 5172, 5511, 5531, 5532, 5533, 5541, 5542, 5983, 7512, 7513, 7519, 7523, 7531, 7534, 7538, 7542, 7549);

— «Развлечения» с кэшбэком в 7% за билеты в кино, театр, музеи (МСС 5971, 7832, 7922, 7929, 7991) и 4% на общепит, аттракционы, боулинг, бильярд, фитнес (МСС 5462, 5811, 5812, 5813, 5814, 7911, 7932, 7933, 7941, 7992, 7996, 7998, 7999);

— «Мой дом» с 5% кэшбэка за товары для дома и ремонта (МСС 1520, 1711, 1731, 1740, 1750, 1761, 1771, 1799, 2842, 5021, 5039, 5051, 5065, 5072, 5074, 5198, 5211, 5231, 5251, 5261, 5713, 5714, 5718, 5733, 7622, 7623, 7629, 7641, 7692, 7699) и 3% за бытовую технику и электронику (МСС 5200, 5712, 5719, 5722, 5732);

— «Праздник» с кэшбэком в 3% за салоны красоты, массажные салоны, косметику, ювелирные украшения, цветы, туристические агентства, отели, duty free (МСС 4722, 5193, 5309, 5944, 5947, 5950, 5977, 5992, 7011, 7230, 7297, 7298);

— «Маркетплейсы» с кэшбэком 3% в «Мегамаркете», «Яндекс Маркете», OZON, Wildberries, KazanExpress.

Доля трат в неповышенных категориях должна составлять не менее 30%, иначе за все покупки начислят только 1% кэшбэка. Общий месячный лимит баллов — 3000. Для разбавления с 01.09.23 не подойдут операции из списка исключений для кэшбэка (например, мобильная связь или коммуналка).

Вознаграждение начисляется баллами, которыми можно компенсировать покупку в прошлом месяце от 1000 руб. (или её часть), при этом 1 балл соответствует 1 рублю, а на бонусном счёте должно накопиться не меньше 1000 бонусов.

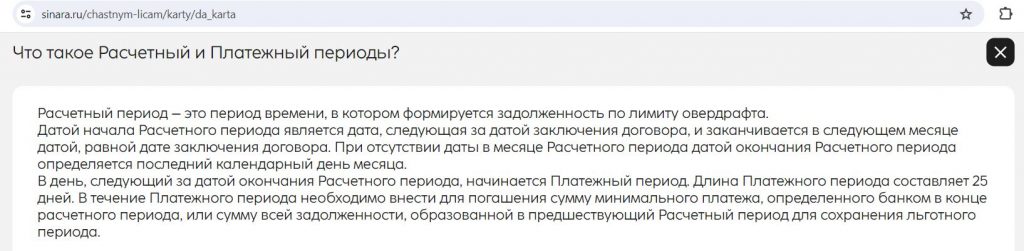

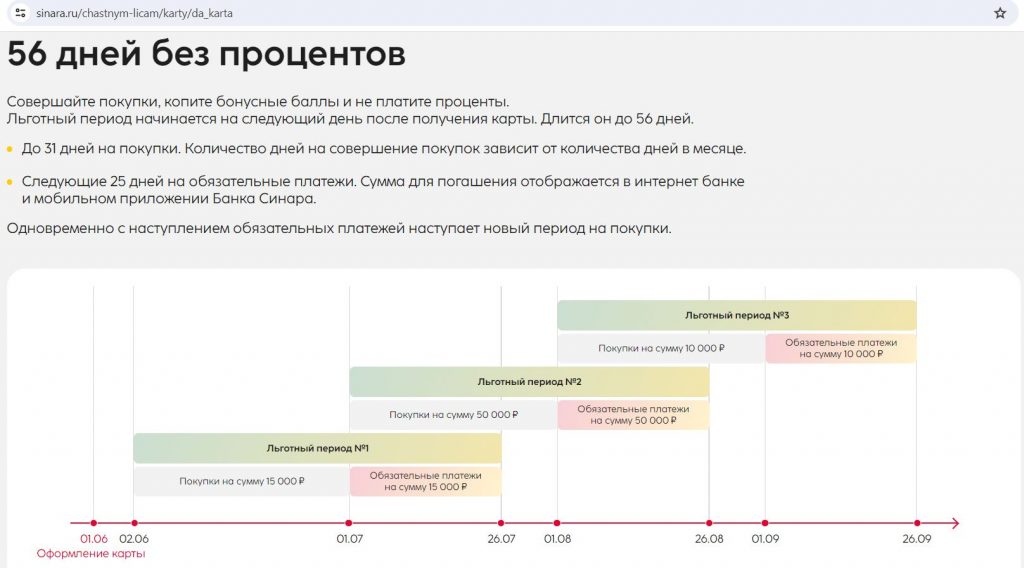

У кредитки «Да!» так называемый «честный» грейс-период до 56 дней. Льготный период начинается со следующего дня после заключения договора. Датой окончания расчётного периода является аналогичная дата следующего месяца минус 1 день. Далее даётся 25 дней платёжного периода, за который нужно погасить задолженность за этот расчётный период. При этом новые покупки попадут уже в новый льготный период:

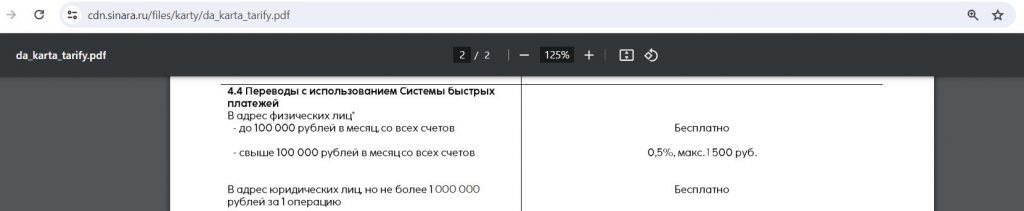

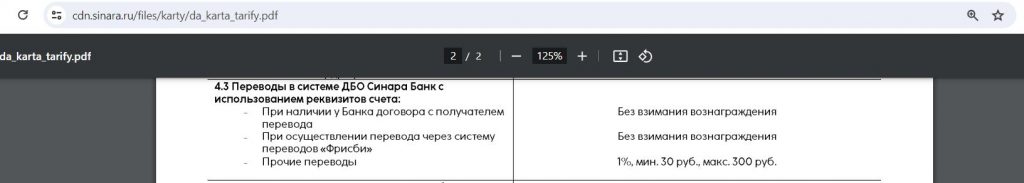

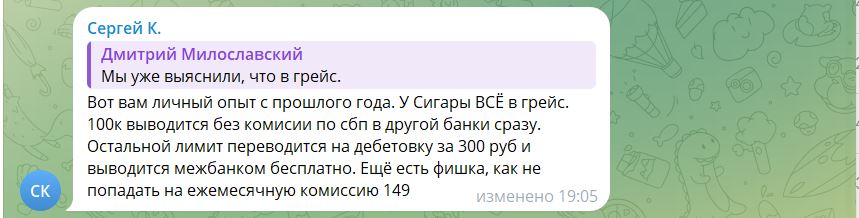

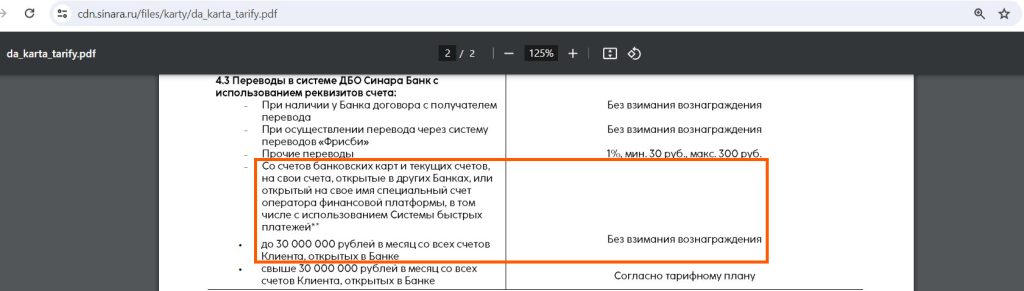

С недавних пор с кредитной карты «Да!» от банка «Синара» через СБП можно переводить до 100 000 руб./мес. заёмных средств без комиссии и с сохранением льготного периода. Остатки лимита при желании можно перевести на дебетовку внутри банка с комиссией 1%, минимум 30 руб., максимум 300 руб.

UPD: 22.05.2024

В обновленных тарифах указано, что со всех счетов в банке «Синара» (в том числе и с кредитки «Да!») межбанком и через СБП можно без комиссии перевести на свои счета в других банках до 30 млн руб./мес. (данная операция будет в рамках льготного периода).

Выпуск неименной кредитки «Да!» платёжной системы МИР бесплатен, однако в первый месяц в любом случае нужно будет заплатить 149 руб. за обслуживание, со второго месяца плата не взимается при покупках в прошлом месяце от 5000 руб.

Если оформить кредитную карту «Да!» в отделении банка «Синара» по акции «Приведи друга» с указанием промокода 4J27Y9, то у кредитки будет бесплатное обслуживание без условий.

Другие интересные кредитные карты

Другие интересные кредитные карты

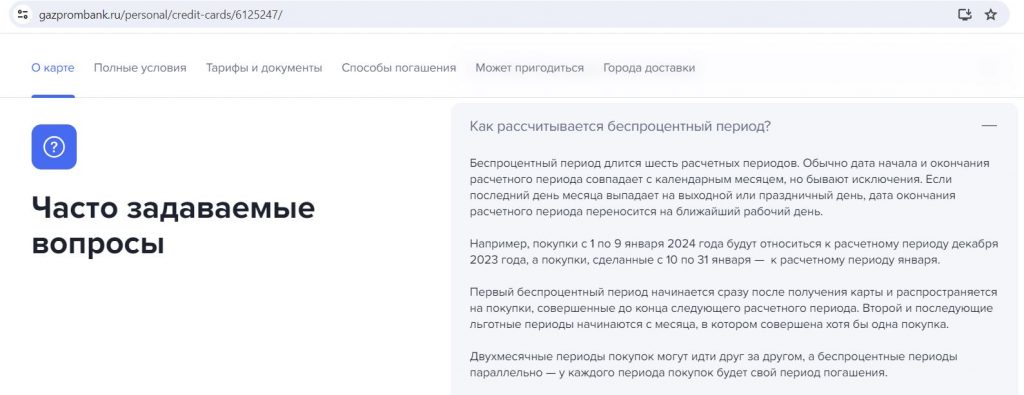

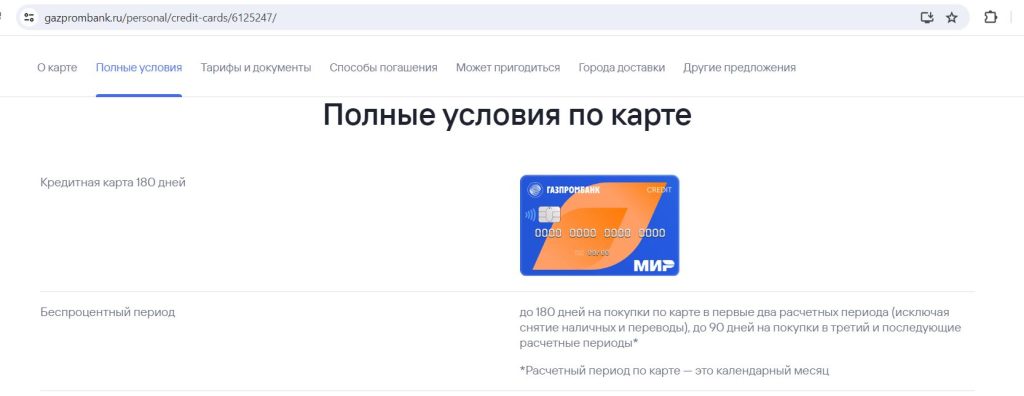

1 «180 дней без %» от «Газпромбанка» (бывшая «Удобная»).

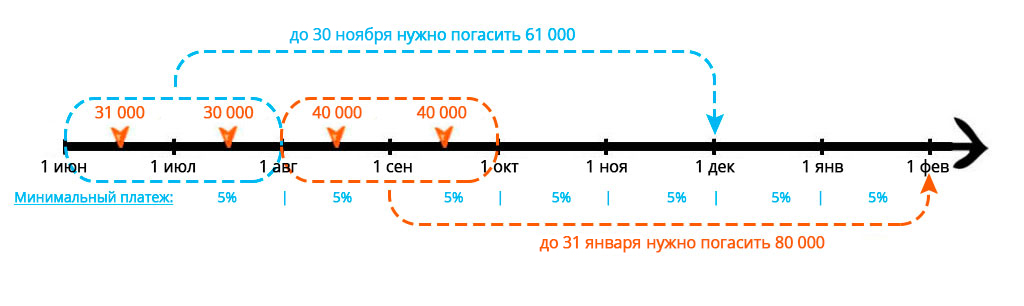

У карты «180 дней без %» от «Газпромбанка» самый длинный честный возобновляемый льготный период среди всех карточек в России. Расчётный период составляет 2 месяца, платёжный период 4 месяца (за это время нужно погасить задолженность за 2 месяца расчётного периода).

Двухмесячные периоды покупок идут друг за другом, а беспроцентные периоды — параллельно, у каждого периода покупок будет свой период погашения.

На картинке за покупки в июне-июле нужно будет рассчитаться до 1 декабря, за покупки в августе-сентябре — до 1 февраля

У карт «180 дней без %» от «Газпромбанка», оформляемых с 19.02.24, льготный период в 180 дней будет действовать только на покупки, совершённые в первые 2 месяца, потом грейс сократится до 90 дней. У «старичков» всё остаётся по-прежнему.

Обслуживание карты «180 дней без %» платёжной системы МИР бесплатно в первый год, далее стоит 990 руб./год.

2 «Халва» от «Совкомбанка».

«Халва» — единственная и неповторимая карта на российском рынке, её можно использовать как дебетовую и получать кэшбэк в 2-6% в магазинах-партнёрах, а можно с её помощью покупать товары и услуги в беспроцентную рассрочку (продолжительность рассрочки зависит от партнёра).

Кэшбэк в 6% у партнёров положен при оплате смартфоном, онлайн или с помощью платёжного стикера при сумме покупки от 10 000 руб. При сумме покупки от 5000 до 9999 руб. вознаграждение составит 4%, до 4999 руб. — 2% (среди партнёров есть довольно интересные магазины, в том числе супермаркеты «Пятёрочка», «Перекрёсток», OZON и др.). За покупки не у партнёров начисляется 1% кэшбэка при сумме покупки от 1000 руб. При этом необходимо совершать минимум 5 покупок на общую сумму от 10 000 руб. за расчётный период (для cоциальной «Халвы» — от 5000 руб.) для выплаты вознаграждения и процента на остаток. Ещё из приятных бонусов — кэшбэк в 1% за оплату коммуналки в мобильном приложении.

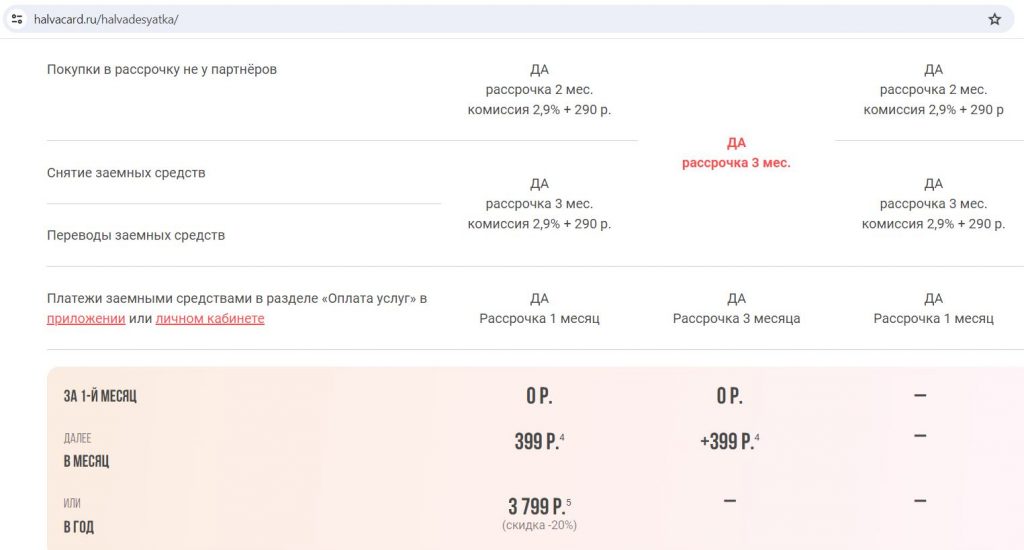

К «Халве» можно подключить опцию «Десятка» за 399 руб./мес.(первый расчётный период бесплатен), либо за 3799 руб./год, тогда во всех магазинах-партнёрах продолжительность беспроцентной рассрочки будет от 10 месяцев. К тому же появится кэшбэк 10% за покупку от 50 000 руб. своими средствами у партнёров при оплате сервисом Рау, платёжным стикером или в Интернете (максимум 5000 баллов).

Если помимо опции «Халва.Десятка» (за 399 руб./мес.) подключить ещё опцию «Всё и Везде» за 399 руб./мес., то можно будет снимать и переводить заёмные средства с «Халвы» без комисcии и с рассрочкой в 3 месяца:

В сети можно встретить много отзывов о блокировках от «Совкомбанка» по различным поводам.

Выпуск и обслуживание «Халвы» бесплатны без условий.

Вывод

Вывод

Как видите, сейчас есть много интересных и выгодных кредитных карт. Нельзя однозначно сказать, какая из них лучше остальных, всё зависит от целей и характера трат.

Лучше оформить несколько кредиток и использовать их вместе с выгодными дебетовыми картами.

Нужно быть готовым к тому, что в любом банке могут отказать в выдаче кредитной карты, переживать по этому поводу не стоит. О том, как повысить вероятность одобрения, можно почитать тут.

При покупках через интернет не забывайте пользоваться кэшбэк-сервисами (например, Backit) и получайте от них дополнительный кэшбэк в 3-5-10%, помимо каши от банка.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.

А есть хоть один живой пользователь новой карты “200 дней” от Реника?

В чём там подвох?

Привет, это я) В моем случае подвох в том, что КЛ всего 29500

Мне неожиданно 75т одобрили.

Виртуалка, выпуск 490р.

А какие вводные данные?

Что указывали и через что получали?

Получал курьером, просил лимит тысяч 100-150

Ренессанс гнида, которая мало кому дает кредитные карты. А так любая кредитная карта очень полезна для ее клиента.

Спасибо за дополнение!

Дмитрий, здравствуйте. В статье у вас написано, что по картам «Год без %» от красного банка длинный грэйс действует в том числе и на покупку полиса. Значит ли это что грэйс действует также и на любимом тут сайте ФУ? Может кто-то пробовал в недавнем прошлом сливать КЛ на ФУ через QR СБП? Не хочу писать им в чат конкретику, в общем диалоге они ответили, что на операции с МСС 9400 будет действовать льготный период. Проблема в том, что МСС почему-то не пишется при оплате через QR (я пробовал оплатить 1₽ с дебетовки, пишет Финансовые операции, без МСС). Не хочу нарваться на вылет из длинного грэйса, КЛ у меня большой.

Хоум Кредит уже переименовался в Хоум)

Это произошло уже приличное количество месяцев назад. При этом банк, как и положено, известил своих клиентов и подробно объяснил, что изменение названия банка никак не навредит пользователям продуктов банка.

Точно, еще не привык. Хоум Кредитом он был гораздо дольше, чем Хоум Банком :)

в каком-то банке (м.б. даже не в одном) была фишка: например, у клиента все КК с разныит КЛ. Он закрывает одну из карт и ПЕРЕНОСИТ КРЕДИТНЫЙ ЛИМИТ с закрываемой карты на оставшуюся. Не напомните, в каких банках сие возможно, спасибо?

Как повезет

Your article helped me a lot, is there any more related content? Thanks!

Добрый день! Подскажите, пожалуйста, а можно ли получить список кредитных карт, которые идеально подходят под оформление полиса Смарт-плюс от Ренессанс жизнь?

Альфа с годом без%, ВТБ с приветственным грейсом в 200 дней, 200 дней без% от Ренессанс Банка будут лучше всех. А так, кредитки с менее длинными льготными периодами тоже подойдут.

Пошли слухи, что оплата полиса по СБП, идёт с mcc 6012

Про кредитки Альфы и ВТБ пока все спокойно.

У меня пока подтверждений нет. Если бы что-то поменялось, то было бы очень много отзывов уже.

Выбираю кредитку, пока мечусь между Райфом и Тиньком. Из записи ничего для себя не вынес нового. Может кто посоветует?

Нужна каша, бесплатное обслуживание, допка.

Thanks for sharing. I read many of your blog posts, cool, your blog is very good.

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article.

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article.

Your point of view caught my eye and was very interesting. Thanks. I have a question for you.

Газпром нужно поправить, уже не 180 дней, а 90

Верно, как раз скоро будет свежий обзор за 2025 год.

Thanks for sharing. I read many of your blog posts, cool, your blog is very good.

Thanks for sharing. I read many of your blog posts, cool, your blog is very good.

Дмитрий, не планируете свежий обзор кредиток на 2025?)

Очень нннадо))

Thanks for sharing. I read many of your blog posts, cool, your blog is very good.

Your article helped me a lot, is there any more related content? Thanks!

I don’t think the title of your article matches the content lol. Just kidding, mainly because I had some doubts after reading the article.

Your point of view caught my eye and was very interesting. Thanks. I have a question for you.

Your point of view caught my eye and was very interesting. Thanks. I have a question for you.