Обновлено 20.12.2021.

Летом 2021 сильно изменились условия по картам многих банков, поэтому требуется свежий сравнительный обзор лучших дебетовых карт с кэшбэком и процентом на остаток.

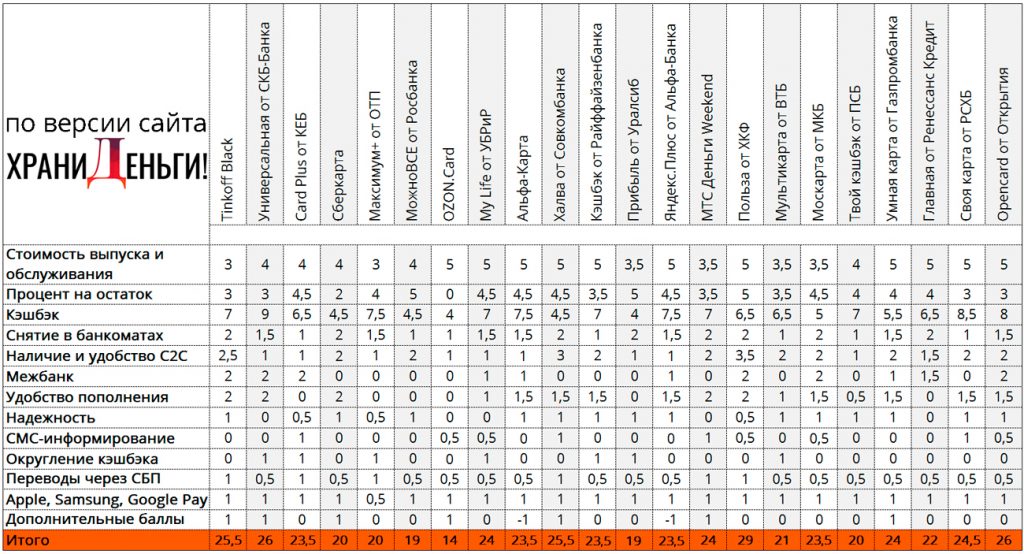

Как и раньше, мы рассмотрим функциональность карт по многим параметрам, для критериев «Стоимость» и «Процент на остаток» установим шкалу от 0 (очень плохо) до 5 (очень хорошо). Для параметра «Кэшбэк» шкала будет немного шире, от 0 (очень плохо) до 10 (очень хорошо), для некоторых параметров шкала будет меньше.

По сравнению с предыдущим обзором, произошли некоторые изменения в составе участников:

– У карты «Мегафон» полностью пропал кэшбэк, поэтому из обзора она выбывает.

– Карта «365» от банка «Ренессанс Кредит» ушла в архив (ранее выданные карты продолжают работать на прежних условиях). Вместо нее банк сегодня будет представлять новая карточка под названием «Главная».

– Банк «Восточный» был куплен «Совкомбанком» и новые карты не выдает. К тому же в октябре ранее выданные карты «Восточного» превратятся в «Халву».

На место выбывших добавим карту «МожноВСЁ» от «Росбанка», которая недавно заметно упростила свою бонусную программу, и «СберКарту» от «Сбера», как продукт от самого крупного банка страны.

UPD: 09.01.2022

Актуальный сравнительный обзор дебетовых карт на первую половину 2022 года можно почитать тут: Карты с кэшбэком и процентом на остаток 2022.

Итак, сегодня мы будем сравнивать следующие дебетовые карты (подробный обзор каждой из них можно найти в блоге):

– Дебетовая карта Tinkoff Black;

– Карта «Яндекс.Плюс» от «Альфа-Банка»;

– «Карта Плюсов» от «Кредит Европа Банка» («КЕБ»);

– Карта «МожноВСЕ» от «Росбанка»;

– «СберКарта» от «Сбера»;

– OZON.Card;

– Карта «Прибыль» от банка «Уралсиб»;

– «Умная карта» от «Газпромбанка»;

– «Своя карта» от «Россельхозбанка»;

– «Универсальная» карта от «СКБ-Банка»;

– Карта «Кэшбэк» от «Райффайзенбанка»;

– «Альфа-Карта»;

– Карта «МТС Деньги Weekend»;

– Карта «Польза» от банка «Хоум Кредит»;

– «Мультикарта» от «ВТБ»;

– Карта «Халва» от «Совкомбанка»;

– Карта «Твой кэшбэк» от «Промсвязьбанка»;

– Opencard от банка «Открытие»;

– «Москарта» от «МКБ»;

– Карта «Главная» от «Ренессанс Кредит»;

– Карта «My Life» от «УБРиР»;

– Карта «Максимум+» от «ОТП Банка».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Карты с кэшбэком и процентом на остаток 2021

Карты с кэшбэком и процентом на остаток 2021

1 Стоимость получения и обслуживания.

У карты «Яндекс.Плюс» и «Альфа-Карты» от «Альфа-Банка», OZON.Card, карт «Кэшбэк» от «Райффайзенбанка», «My life» от «УБРиРа», «Своей карты» от «Россельхозбанка», «Пользы» от «Хоум Кредит», «Умной карты» от «Газпромбанка», «Главной карты» от «Ренессанс Кредит» нет платы за выпуск и обслуживание — 5 баллов.

Выпуск и обслуживание «Халвы» бесплатны, для невзимания платы за смс-информирование нужно минимум 3 раза в месяц заходить в личный кабинет или мобильное приложение — 5 баллов.

Обслуживание Opencard от «Открытия» бесплатно, за выпуск карты придется отдать 500 руб., но банк вернет на бонусный счет 500 баллов, эквивалентных 500 руб., при достижении оборота трат по карте в 10 000 руб. (при заказе карты до 12 декабря 2021 платить за выпуск не понадобится). В общем, «Открытие» тоже получает от меня 5 баллов.

С 08.11.2021 обслуживание карты «Прибыль» будет бесплатным только при одном условии — наличии оборота трат от 10 000 руб./мес. (с третьего месяца), иначе придется раскошелиться на 99 руб./мес. — 3,5 балла. Для бесплатности карты «СКБ» достаточно открыть вклад на 10 000 руб., так что 4 балла.

«КЕБ» получает 4 балла за бесплатный выпуск и первый год обслуживания (потом плата составляет 499 руб./год).

Карта «МожноВСЁ» от «Росбанка» в первый год бесплатна, далее 599 руб./год. Однако нужно еще обеспечивать бесплатность пакета «Классический», для этого достаточно ежемесячно пополнять карту из другого банка на сумму от 20 000,01 руб. (после пополнения деньги сразу можно выводить) — 4 балла.

У карт «Твой кэшбэк» от «ПСБ» (оформляемых с 09.09.2020) для бесплатного обслуживания нужно тратить от 5000 руб./мес. — 4 балла. Бесплатность «СберКарты» от «Сбера» также можно обеспечить ежемесячными тратами от 5000 руб., либо наличием неснижаемого остатка на ней от 20 000 руб. — 4 балла.

«Мультикарта» может быть бесплатной без условий, но тогда кэшбэк будет всего 1%, причем с небольшим лимитом. Будем считать, что опция расширенного кэшбэка подключена, а значит, для бесплатности карты нужно тратить минимум 10 000 руб./мес., иначе придется раскошелиться на 249 руб./мес. — 3,5 балла.

Обслуживание карты «МТС Weekend» бесплатно при покупках от 15 000 руб./мес., либо при поддержании неснижаемого остатка от 30 000 руб. (можно на накопительном счете под 5,75% годовых), иначе нужно платить 99 руб./мес. Выпуск обойдется в 299 руб. — 3,5 балла.

«Москарта» бесплатна либо при наличии покупок от 30 000 руб./мес., либо при среднемесячном остатке на карте от 30 000 руб., либо при наличии общего среднемесячного остатка на картах, вкладах, накопительных счетах от 50 000 руб. — 3,5 балла.

При заказе карты по этой ссылке положены подарочные 500 баллов (эквивалентны 500 руб.) по акции «Приведи друга».

Если заказать дебетовую карту «МКБ» по этой ссылке и активировать её до 30.09.25, то в первые 30 дней по ней будет положен дополнительный кэшбэк 10% в Wildberries и Ozon (в том числе и за покупку подарочных сертификатов), максимум 1000 баллов, а обслуживание карты при этом всегда будет бесплатным без условий.

Актуально для клиентов, у которых раньше не было пакетов услуг «Выгодный», «Премиальный», «Эксклюзивный».

Для бесплатности карты Tinkoff Black требуется держать в банке на всех счетах в сумме от 50 000 руб. или эквивалента в валюте (учитываются остатки в том числе на вкладах, брокерских и накопительных счетах), иначе плата составит 99 руб./мес. — 3 балла.

Если заказать карту Black от «Т-Банка» по этой ссылке и успеть потратить за месяц от 3000 руб., то банк подарит 1000 руб. Акция актуальна для клиентов, у которых минимум год не было дебетовых карт банка.

3 балла отправляются карте «Максимум+» от «ОТП Банка», обслуживание которой бесплатно при выполнении любого критерия из трех на выбор (иначе 299 руб./мес.): либо поддержание неснижаемого остатка на карте от 50 000 руб., либо совершение покупок на сумму от 30 000 руб./мес., либо совершение покупок на сумму от 15 000 руб./мес. и одновременное поддержание минимального остатка по карте от 15 000 руб.

UPD: 20.12.2021

Выпуск и обслуживание дебетовых карт «Максимум+» платежной системы MasterCard от «ОТП Банка», выдаваемых с 13.12.2021, бесплатен без каких-либо дополнительных условий.

26 000 руб. за брокерский счёт «Совкомбанка», сертификат на 2500 руб. за накопительный счёт «Газпромбанка», кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

2 Процент на остаток.

На данный момент ключевая ставка составляет 7,5% годовых, а значит, доходностей по картам и накопительным счетам заметно выше этого значения ждать не приходится. К тому же с этого года появился еще налог в 13% на процентный доход по вкладам и счетам (в 2021 году он будет взиматься с суммы дохода, превышающей 42 500 руб. за год).

Максимальные 5 баллов в данном параметре набирает карта «Прибыль» от «Уралсиба», где с 08.11.21 при тратах от 10 000 руб./мес. на ежедневный остаток до 1 млн руб. начисляется 8% годовых.

У «Пользы» на накопительном счете на остаток до 3 млн руб. при наличии покупок по дебетовым картам на сумму от 10 000 руб./мес. начисляется 8,5% годовых — тоже 5 баллов. На самой «Пользе», правда, проценты намного скромнее (3% на остаток до 300 000 руб. при наличии покупок от 7000 руб./мес. и 5% на этот остаток при покупках от 30 000 руб./мес.). Если заказать «Пользу» по этой ссылке и потратить от 500 руб., то банк подарит 500 баллов (эквивалентны 500 руб.).

У карты «МожноВСЕ» от «Росбанка» процента на остаток нет, обычный накопительный «МожноСЧЕТ» выгодным назвать никак нельзя (средняя доходность колеблется в пределах 3-4%). Однако сейчас новые клиенты могут открыть специальный «Акционный» накопительный счет, где обещаны честные 7,5% годовых на остаток до 10 млн руб. минимум до 31.03.2022. По акции «Расти до десяти» ставку можно увеличить еще на 2,5% (на остаток до 1 млн руб.). Пока действует это предложение, «Росбанку» в этом пункте можно поставить 5 баллов.

У «Халвы» при наличии минимум 5 покупок на общую сумму от 10 000 руб./мес. на остаток до 300 000 руб. положено 5% годовых, на сумму превышения — 4% годовых. Для новых клиентов в первые три расчетных периода при таком обороте будет 10% годовых на остаток до 300 000 руб. Если условия по обороту не выполнены, но была хотя бы одна покупка за месяц, то всем на любой остаток начислят только 4% годовых — 4,5 балла.

У «КЕБа» процент на остаток от 10 000 руб. зависит от базового уровня доходности вкладов и в ноябре 2021 составляет 6,5% годовых. Требований к обороту трат нет, как и верхнего лимита для начисления процентов — 4,5 балла.

У карты «My life» от «УБРиРа» процента на остаток нет, но в банке можно открыть накопительный счет с начислением процентов на ежедневный остаток. На нем при покупках от 10 000 руб. до 29 999,99 руб. положено 6% годовых, при покупках от 30 000 руб. до 59 999,99 руб. — 6,5% годовых (5% на остаток более 1 млн руб.), при покупках от 60 000 руб. — 7% годовых (5% на остаток более 1 млн руб.). Стоимость опции для начисления процентов по накопительному счету составляет 99 руб./мес. Помимо этого, у банка недавно появился специальный накопительный счет «Промо», где в первые три месяца на ежедневный остаток до 500 000 руб. начисляют 7,5% годовых без условий — 4,5 балла.

4,5 балла можно поставить «Москарте» в пакете «Выгодный», где положено 4% годовых на остаток до 300 000 руб. при условии поддержания среднемесячного остатка в 30 000 руб., также в «МКБ» можно открыть накопительный счет с 5,25% годовых на любой остаток и 7,25% на остаток до 750 000 руб. при покупках от 20 000 руб./мес.

У карты «Максимум+» от «ОТП Банка» будет 6% годовых на остаток от 50 001 до 2 000 000 руб. при тратах от 30 000 руб./мес. При получении карты «Максимум+» до 31.10.2021 клиенты, у которых на момент заключения договора не было дебетовых карт, вкладов, накопительных счетов в банке, будут получать 10% годовых на среднемесячный (ежедневный) остаток от 15 000 до 350 000 руб. до 31 декабря 2021 при тратах от 15 000 руб./мес. — 4 балла.

UPD: 20.12.2021

По картам «Максимум+», выдаваемым с 13.12.21, предусмотрено 8% годовых на ежедневный остаток от 10 000,01 до 2 000 000 руб. без требований к обороту трат. Кроме того, при тратах от 5000 руб. за месяц (календарный) согласно бонусной программе положена еще надбавка в 2% годовых на среднемесячный (ежедневный) остаток от 10 000,01 до 350 000 руб., так что всего получается 10% годовых.

У карты «Главная» от банка «Ренессанс Кредит» есть процент на остаток баллами бонусной программы. Так на ежедневный остаток от 10 000 до 300 000 руб. положено 6% годовых бонусами (плюсом этого является отсутствие налога). Еще там можно открыть удобный расходно-пополняемый вклад с неснижаемым остатком в 1000 руб. под 5,75% годовых — 4 балла.

У карты «Твой кэшбэк» можно подключить одну привилегию из трех предложенных, среди них 4% годовых на остаток, но тогда не будет кэшбэка. Будем считать, что мы подключили опцию с кэшбэком (либо 1,5% на все, либо повышенный кэшбэк в 3-х категориях с возможностью раз в два месяца выбирать опцию с 5% годовых на остаток, но с небольшим лимитом начисления). В банке есть накопительный счет «Акцент на процент» с начислением процентов на ежедневный остаток до 1 000 000 руб., ставка по которому зависит от оборота трат по картам «Промсвязьбанка» (при тратах от 5 000 до 30 000 руб./мес. будет 6% годовых, при тратах от 30 000 до 50 000 руб./мес. — 6,5% годовых, при тратах от 50 000 до 85 000 руб./мес. — 6,75% годовых, от 85 000 до 100 000 — 7,25% годовых, от 100 000 руб./мес. — 8% годовых). Еще в банке есть накопительный счет «Про запас» с 8% годовых на минимальный остаток в первые два месяца (для тех, у кого в течение 90 дней не было накопительных счетов в «ПСБ»). Моя оценка — 4 балла.

У «Умной карты» от «Газпромбанка» процента на остаток нет, но есть возможность открыть накопительный счет «Управляй процентом», где в первые два месяца положено 8% годовых на минимальный остаток за месяц, потом можно получать 6,5%, если ежемесячно пополнять его на 150 000 руб. (утром можно перевести деньги со счета на карту, а потом в тот же день вернуть обратно, в итоге условие будет выполнено) — 4 балла.

1️⃣ Если заказать бесплатную дебетовую карту «Газпромбанка» по этой ссылке и сделать покупку в первые 30 дней, то можно рассчитывать на подарочный сертификат на 1600 руб. на выбор в OZON/Wildberries/Золотое Яблоко и на дополнительный кэшбэк 100% за покупки в супермаркетах в первый месяц, максимум 1000 баллов (условия тут):

– Супермаркеты: МСС 5411, 5422, 5441, 5451, 5499;

2️⃣ Для подтверждения участия в акции нужно нажать на специальный баннер в мобильном приложении или интернет-банке.

3️⃣ Баллы можно перевести в рубли по курсу 1:1, если на последний день прошлого месяца была активна подписка «ГБ Плюс» и выше.

Две акции будут сочетаться, если у вас не было дебетовых карт «Газпромбанка» на 01.10.25, а также в прошлые 180 дней (и заявок на них тоже не должно быть в это время). Если не было карт только на 01.10.25, то можно рассчитывать на кэшбэк 100% в супермаркетах.

В месяц получения «Альфа-Карты» и карты «Яндекс.Плюс» и в течение всего следующего месяца на ежедневный остаток до 300 000 руб. положено 8% годовых, далее — 3% годовых. Также у «Альфа-Банка» есть накопительный счет с начислением процентов на минимальный остаток, для первого счета в первые два месяца положено 8% на минимальный остаток до 1,5 млн руб., далее 8% при тратах от 10 000 руб./мес. Думаю, «Альфе» можно поставить 4,5 балла.

5% годовых на остаток более 10 000 руб. начисляются на накопительном счете «Открытия» «Моя копилка». Правда, чтобы процент был на ежедневный остаток, а не на минимальный за месяц, в конце каждого месяца нужно совершать кое-какие нехитрые действия, в итоге доходность составит где-то 4,85% годовых. Opencard получает 3 балла.

У «Мультикарты» процента на остаток нет, на накопительном счете «Копилка» в первые 6 месяцев (для первого такого счета у клиента) положено 7% годовых на ежедневный остаток до 1 млн руб., потом 4% годовых. Если подключить опцию «Сбережения», то доходность для остатка до 1,5 млн руб. при тратах от 10 000 руб. чуть увеличится (будет дополнительный 1% на минимальный остаток за месяц). Но мы будем считать, что у нас к карте все-таки подключена опция для кэшбэка, так что 3,5 балла.

У «Своей карты» от «РСХБ» процент на остаток не предусмотрен, на накопительных счетах можно получать 4,2-5% годовых в зависимости от суммы остатка (максимальная ставка при остатках от 1 млн руб.) — 3 балла.

«Райфу», пожалуй, поставлю 3,5 балла за накопительный счет «Выгода» с 7% годовых на минимальный остаток до 10 млн руб. без требований к обороту трат до 31.12.2021, дальше обещают только 5,5%.

У «Тинькофф Блэк» 4% годовых на остаток до 300 000 руб. при наличии покупок на сумму от 3000 руб./мес. Если есть подписка Pro (стоит 199 руб./мес.), то будет положено 7% годовых. На накопительном счете — 4% годовых без требований к обороту и на любую сумму (с подпиской Pro — 6% годовых). — 3 балла. С подпиской можно было бы поставить больше, но сегодня все-таки будем считать, что никакие платные опции не подключены.

У «СберКарты» от «Сбера» процента на остаток нет, по накопительному счету будет только 3% годовых на минимальный остаток — 2 балла.

По «Универсальной карте» от «СКБ-Банка» предусмотрено 4,5% годовых при сумме остатка на карте от 30 000 до 300 000 руб. и наличии покупок на сумму от 15 000 руб./мес. — 3 балла.

У «МТС Weekend» процента на остаток нет, но там можно открыть накопительный счет с начислением 5,75% годовых на ежедневный остаток от 10 000 до 299 999 руб. — 3,5 балла.

У OZON.Card процент на остаток не предусмотрен — 0 баллов.

3 Кэшбэк.

Высший балл я сегодня не поставлю никому.

По карте от «СКБ Банка» положен кэшбэк 3% в супермаркетах (при выборе соответствующей опции) + еще есть дополнительные категории с кэшбэком 4% и 5%, а также 1% за остальные покупки баллами, которые нетрудно превратить в деньги — 9 баллов.

В данном пункте много баллов набрала бы карта «Прибыль» от «Уралсиба» (можно смело ставить все 9), если использовать ее совместно с кредитной картой банка, поскольку при наличии задолженности по кредитке от 15 000 руб. хотя бы в один день месяца и общем обороте трат от 10 000 руб./мес. был бы кэшбэк в 3% на все (начисляется баллами, которыми можно компенсировать ранее совершенные покупки от 1500 руб.). Без кредитки по карте «Прибыль» доступен только 1% кэшбэка на все, что очень мало, так что поставим только 4 балла.

У «Своей карты» от «РСХБ» можно либо получать кэшбэк на все (от 2 до 4% баллами «Урожая» в зависимости от оборота трат в прошлом месяце, либо 1,5% на все, 5% и 15% на две любимые категории, которые нужно менять каждый месяц, правда, лимит вознаграждения небольшой). Основной недостаток — это начисление вознаграждения баллами «Урожая», которые еще нужно постараться пристроить. Тем не менее, бонусная программа вполне выгодная, думаю, достойна 8,5 баллов.

По Opencard при использовании для покупок Pay-технологий положен кэшбэк в 2% на все, без них будет только 1%. Вознаграждение начисляется баллами, которыми можно компенсировать ранее совершенную покупку от 1500 руб. Помимо этого, есть повышенный кэшбэк у партнеров, иногда там попадаются интересные предложения (например, кэшбэк 5% на сайте «Аэрофлота», в супермаркетах «Магнит», «Перекресток» и др.). При наличии статуса Plus (дается при суммарных остатках от 500 000 руб., включая активы на брокерском счете) и использовании для покупок Pay-технологий положено 2,5% кэшбэка на все — 8 баллов. Если не использовать Pay-технологии, то можно рассчитывать только на 1% кэшбэка, тогда оценка снизится до 4 баллов.

По карте «Максимум+» от «ОТП Банка» положен кэшбэк 1% на все (деньгами) и 10% на выбранные банком категории (осенью ими являются «Аптеки», «Одежда и обувь», «Детские товары»), месячный лимит вознаграждения в повышенных категориях — 2000 руб., общий месячный — 5000 руб.. Сумма покупок в повышенных категориях не должна более чем в 5 раз превышать покупки в обычных категориях — 7,5 баллов.

По «Альфа-Карте» при тратах от 10 000 руб./мес. за все покупки положен кэшбэк 1,5%, при тратах от 100 000 руб./мес. — 2% (коммуналки, налогов, страховок нет в списке исключений), есть еще повышенный кэшбэк у партнеров — 7,5 баллов.

Если заказать бесплатную «Альфа-Карту» по этой ссылке и в первые 30 дней сделать покупку от 1000 руб. (кроме списка исключений), то будет положен сертификат на 1000 руб. на выбор в «Магнит»/«Пятёрочку»/«Золотое Яблоко» и 1000 баллов кэшбэка. Акция актуальна для клиентов, у которых минимум в прошлые 180 дней не было дебетовых карт в «Альфа-Банке», а также заявок на них в прошлые 30 дней. Для акции обязательно получать пластиковую карту, подробные условия тут и тут. При заказе по этой ссылке условия аналогичные, только в подарок будет положен сертификат в «Золотое Яблоко» на 1200 руб. Сертификат придёт в смс в течение 60 дней, для связи: a.certificate@rafinad.io.

По карте «Яндекс.Плюс» за покупки в категориях «Кафе и рестораны» (без фастфуда), «Спорт» и «Развлечения» положены 5% кэшбэка, за все остальное 1%. При обороте трат от 10 000 руб./мес. компенсируют стоимость подписки «Яндекс+» в 199 руб./мес. За покупки в сервисах Яндекса также предусмотрено вознаграждение в 5%, а на один сервис (который периодически меняется) — 10%. Моя оценка — 7,5 баллов.

У карты «My Life» от «УБРиРа» при обороте трат по карте от 5000 руб. за расчетный период (календарный месяц) за все покупки начисляется 1% кэшбэка и 5% за оплату услуг ЖКХ (МСС 4900) — 7 баллов.

Если заказать бесплатную дебетовую карту My Life от «УБРиР» по акции «Приведи друга» и в первые 2 месяца потратить от 1000 руб. (кроме стандартного списка исключений), то в подарок дадут 1000 руб. Актуально для тех, у кого минимум 12 месяцев нет дебетовых карт банка.

У карты «Кэшбэк» от «Райффайзенбанка» за все покупки положен кэшбэк 1,5% реальными деньгами, без всяких лимитов и условий, но список исключений довольно обширный — 7 баллов.

6,5 баллов можно поставить «Главной карте» от «Ренессанс Кредит», где тоже предусмотрен кэшбэк в 1,5% на все, правда, не деньгами, а баллами (месячный лимит — 10 000 бонусов).

По «Мультикарте» от «ВТБ» за все покупки положен кэшбэк в 1,5%, месячный лимит бонусных операций — 75 000 руб. — 6,5 баллов.

У «ВТБ» есть акция «Приведи друга»: если заказать бесплатную дебетовую карту банка по этой ссылке и в первые 30 дней потратить от 5000 руб. (не из списка исключений), то банк подарит 1000 руб. Актуально для клиентов, у которых минимум год не было мастер-счёта в «ВТБ».

По ссылке из этого поста в нашем телеграм-канале можно заказать «Мультикарту» в ограниченном дизайне со светодиодами («Киберкарту») и получить сертификат на 1000 руб. за покупку от 500 руб. в первые 30 дней. Выпуск и обслуживание бесплатны, а функционал у неё такой же, как и у обычной дебетовой карты «ВТБ». Актуально, если у вас сейчас нет карты «ВТБ».

По карте «МТС Weekend» еженедельно начисляется 5% кэшбэка в категориях (общепит, такси, кинотеатры, книги) и 1% на все + периодически проводятся акции с дополнительным кэшбэком — 7 баллов.

У карты «Твой кэшбэк» можно выбрать опцию «Кэшбэк в 1,5% на все», либо ежемесячно выбирать 3 любимых категории из 20 предложенных с кэшбэком в 2-5%, в качестве любимой опции также можно поставить «5% годовых на остаток» (в следующем месяце категории не должны повторяться). Лимит кэшбэка в любимых категориях — 1500 руб./мес., общий лимит — 3000 руб./мес. Думаю, за возможность самостоятельного выбора можно поставить 7 баллов.

По карточке «Тинькофф Блэк» предусмотрен кэшбэк 5% рублями в трех категориях (недавно еще появились отдельные магазины с кэшбэком до 15%), которые предложит банк (кому-то везет с предлагаемыми категориями, кому-то нет), помимо этого, есть дополнительный кэшбэк до 30% у партнеров по программе «Тинькофф Таргет» и повышенная каша за покупки на сайте «Тинькофф Путешествия» (7% за бронирование отелей, а цены там как на букинге, и 3% за авиабилеты) — 7 баллов.

6,5 баллов получает от меня «Польза» от «Хоум Кредит» за 5% кэшбэка баллами в трех любимых категориях (ежемесячно банк дает выбрать 3 из 6 предложенных) и 1% на все остальное, еще есть повышенный кэшбэк у партнеров. Неудобно, что пока на бонусном счете не наберется минимум 500 баллов, превратить их в деньги не получится.

6,5 баллов получает Card Plus от «КЕБа» за кэшбэк в 1,5% на все покупки, месячный лимит 4000 руб. (по картам, полученным до 08.10.21, положено 5% кэшбэка деньгами и без округлений в категориях «Кафе и рестораны» и «АЗС»).

У OZON.Card положен 1% кэшбэка на все покупки и 4% на покупки в интернет-магазине ОЗОН, отмеченные значком Premium, где как раз можно использовать накопленные баллы в качестве скидки (по курсу 1 балл = 1 руб.). Иногда проводятся различные акции с дополнительным кэшбэком — 4 балла.

У «Умной карты» от «Газпромбанка» можно выбрать либо кэшбэк милями в 3% на все при тратах ровно в 75 000 руб. и 2% милями на все при тратах от 15 000 до 75 000 руб., либо кэшбэк деньгами в 1% на все и 10% в любимой категории (доля таких покупок не должна превышать 20%) — 5,5 баллов.

«Москарта» от «МКБ» дает кэшбэк 5% бонусами в двух категориях на выбор (из предложенных банком) и 1% на все остальное. Бонусами можно компенсировать покупку от 1000 руб., совершенную в прошлом месяце в неповышенной категории. Однако с учетом того, что баллы начисляются только при покупках от 300 руб., карту не очень удобно использовать для повседневных трат — 5 баллов.

По «Халве» кэшбэк в 6% у партнеров при оплате телефоном положен только при сумме покупки от 10 000 руб. При сумме покупки от 5000 до 9999 руб. вознаграждение составит 4%, до 4999 руб. — 2%. За покупки не у партнеров начисляется 1% кэшбэка только при сумме покупки от 1000 руб. При этом необходимо совершать минимум 5 покупок на общую сумму от 10 000 руб. за расчетный период для выплаты вознаграждения и процента на остаток. В итоге «Халве» я могу дать только 4,5 балла.

У карты «МожноВСЁ» от «Росбанка» есть 1% кэшбэка на все и 3% в любимой категории на выбор (которую можно менять раз в месяц). Без акций – только 4,5 балла.

Новым клиентам (ими считаются те, у кого по состоянию на 24.02.2022 не было в банке активных счетов), а также «спящим» действующим клиентам (у которых отсутствовали операции по счетам с 01.12.2019 и среднемесячный остаток был менее 10 000 руб.) по карте «МожноВСЁ» платежной системы MasterCard с 01.03.2022 до 30.04.2022, помимо основной бонусной программы, положено еще повышенное вознаграждение у партнеров: 20% кэшбэка за оффлайн-покупки в «Магните» (кроме «Магнит Косметик» и «Магнит Аптеки»), в интернет-магазине «Яндекс.Маркет», в супермаркетах «Самбери» и «Броско Маркет» (представлены на Дальнем Востоке).

Месячный лимит бонусных операций по каждому партнеру – 15 000 руб. (т.е. можно получить по 3000 руб./мес. кэшбэка у каждого).

При тратах по «СберКарте» от 20 000 руб./мес. или при неснижаемом остатке в прошлом месяце от 40 000 руб. за покупки в категории «Кафе и рестораны» положен кэшбэк 5%. При покупках от 75 000 руб. или при остатках от 150 000 руб. добавляется еще 10% кэшбэка на АЗС. За остальные покупки дадут 0,5% кэшбэка. Вознаграждение начисляется бонусами «Спасибо», которые нужно еще отоварить — 4,5 балла.

При определённом характере трат и при выполнении дополнительных условий для уровня «Больше, чем Спасибо» на «СберКарте» можно получать вполне достойный кэшбэк (например, 20% на общественный транспорт, 10% на обучение, 10% на такси, 10% на развлечения, 10% на детские товары, 10% на магазины косметики и др.). Если вы готовы заморочиться, то «СберКарте в данном пункте можно будет дать и 7-8 баллов.

4 Доступность банкоматов для снятия наличности.

В данном пункте, в отличие от прошлых обзоров, ограничимся более короткой шкалой, все-таки если у карты нет бесплатной обналички в сторонних банкоматах, то можно просто не пользоваться этой услугой.

«Тинькофф Блэк», «Польза», «МТС Деньги Weekend», «Главная» от «Ренессанс Кредит», «Халва», «Прибыль», получают по 2 балла за возможность бесплатного снятия наличности в чужих банкоматах. Правда, у Tinkoff Black и «Прибыли» есть минимальная сумма бескомиссионного снятия (3000 руб.).

С «Москарты» можно бесплатно снимать наличные в любых банкоматах при сумме одной операции от 3000 руб. или эквивалента в валюте, месячный лимит 30 000 руб. (в банкоматах «Альфа-Банка», «Райффайзенбанка» и «ЮниКредит Банка» нет этого ограничения, там бесплатный лимит 3 000 000 руб. в месяц) — тоже 2 балла.

Партнерских банкоматов у «СберКарты» от «Сбера» не наблюдается, однако количество собственных устройств очень велико, так что за доступность тоже можно поставить 2 балла.

С карты «Яндекс.Плюс» и «Альфа-Карты» от «Альфа-Банка» можно снять наличные без комиссии в любых устройствах при тратах по карте от 10 000 руб./мес. или при наличии от 30 000 руб. в сумме на всех счетах в банке (месячный лимит 50 000 руб.). Помимо этого, независимо от выполнения условий, с них можно бесплатно снять деньги в устройствах «Газпромбанка», «МКБ», «Промсвязьбанка», «Росбанка», «Россельхозбанка», «УБРиРа», а также в банкоматах банка «Открытие» — 1,5 балла.

В первые два месяца c карты «Максимум+» от «ОТП Банка» в сторонних банкоматах можно без комиссии снимать до 50 000 руб./мес. без условий, далее нужен либо неснижаемый остаток на карте от 50 000 руб., либо оборот трат в прошлом календарном месяце от 30 000 руб. — 1,5 балла.

У банка «Открытие» очень много партнеров для бесплатной обналички («Альфа-Банк», «Газпромбанк», «Зенит», «Уралсиб», «Райффайзенбанк», «СКБ Банк», «ЮниКредит Банк», «Русский Стандарт», «Веста», «Промсвязьбанк», «Совкомбанк», «БКС Банк», «Модульбанк», «ВТБ») — 1,5 балла.

С карты «My Life» от «УБРиРа» при тратах в прошлом месяце от 5000 руб. в текущем можно будет снять без комиссии до 50 000 руб./мес. в любых банкоматах. Помимо этого, есть еще партнеры для бесплатной обналички — устройства «Альфа-Банка», «Промсвязьбанка», «Райффайзенбанка», «Ак Барса» и «ВТБ» — 1,5 балла.

С «Умной карты» от «Газпромбанка» можно три раза в месяц бесплатно снимать наличные в любых сторонних банкоматах в рамках лимита в 100 000 руб./мес. Еще у «Газпромбанка» много партнеров на бесплатную обналичку («Альфа-Банк», «Открытие», «ВТБ», «Росбанк», «Уралсиб», «Промсвязьбанк», «Зенит» и др.) — 1,5 балла.

1,5 балла можно дать «Универсальной карте» от «СКБ-Банка», с нее можно бесплатно снимать деньги в банкоматах «Открытия» и «Альфа-Банка» и 2 раза в месяц — в любых других банкоматах (еще можно подключить пакет на 10 бесплатных снятий за 30 руб./мес.).

У карты «Кэшбэк» от «Райффайзенбанка» много партнёров для бесплатной обналички («Росбанк», «Уралсиб», «МКБ», «ЮниКредит Банк», «Россельхозбанк», «Открытие», «Энерготрансбанк», «Газпромбанк») — 1 балл.

Помимо собственных банкоматов, с карт «Росбанка» можно без комиссии снимать деньги в банкоматах банков-партнеров: «Альфа-Банка», «Райффайзенбанка», «ВТБ», «Россельхозбанка», «Уралсиба», «Газпромбанка», «Ак Барса» — 1 балл.

У «Своей карты» от «РСХБ» есть бесплатная обналичка в банкоматах «Альфа-Банка», «Промсвязьбанка», «Райффайзенбанка», «Росбанка» — 1 балл.

«Мультикарте» дадим 1 балл за большое количество банкоматов группы «ВТБ».

С карты «Твой кэшбэк» от «ПСБ», помимо собственных устройств, можно без комиссии снимать деньги в банкоматах «Альфа-Банка» и «Россельхозбанка» — 1 балл.

Card Plus от «КЕБа» получает 1 балл за возможность бесплатного снятия в любых банкоматах 5000 рублей в месяц, собственных устройств у кредитной организации не так много.

С OZON.Card можно снять в любых банкоматах 5000 руб./день, не больше 20 000 руб./мес. — 1 балл.

5 Наличие бесплатных переводов с карты/на карту (С2С).

«Польза», «МТС Weekend», Opencard, карта «Кэшбэк» от «Райффайзенбанка», «Своя карта», «МожноВСЕ» от «Росбанка» и «Мультикарта» от «ВТБ», «СберКарта» от «Сбера» умеют бесплатно пополняться, а также позволяют бесплатно стягивать с себя деньги для пополнения других карт с помощью переводов Card to Card (С2С) — 2 балла (по баллу за стягивание и донорство).

«Тинькофф Блэк» умеет бесплатно стягивать и не берет комиссию за донорство, однако такие операции расходуют общий с бесплатной обналичкой лимит в 100 000 руб. за расчетный период — 1,5 балла.

Карты «Халва» и «Главная» также умеют стягивать и не берут комиссию за донорство, однако на стягивание с этих карт установлены небольшие лимиты, которые делают использование этих карт не таким удобным — 1,5 балла.

Card Plus, «Прибыль», «Умная карта», «Твой кэшбэк», «Москарта», «My Life» от «УБРиР», «Максимум+» от «ОТП» и «Универсальная» от «СКБ» могут бесплатно стягивать, за донорство есть комиссия — 1 балл.

«Альфа-Банк» планирует до конца года для всех клиентов постепенно ввести комиссию за донорство по своим картам — 1 балл.

«OZON.Card» получает 1 балл, поскольку умеет стягивать без комиссии только от 3000 руб., за донорство плату не берет, но месячный лимит на такие операции всего 10 000 руб.

Также в этом пункте хотелось бы дать некоторым картам дополнительные баллы за бесплатные исходящие переводы по номеру карты (толкание) через собственные сервисы. +1,5 балла получает «Польза» от «Хоум Кредит» (общий месячный лимит с бесплатной обналичкой в сторонних банкоматах составляет 100 000 руб.), +1 балл — «Москарта» (месячный лимит 25 000 руб.), «Тинькофф Блэк» (20 000 руб./мес.), «Умная карта» от «Газпромбанка» (месячный лимит 10 000 руб.).

У «Халвы» от «Совкомбанка» с середины октября 2020 бесплатное толкание через интернет-банк и мобильное приложение есть в рамках платной подписки, однако на странице переводов на сайте «Совкомбанка» толкание по-прежнему бесплатно, +1,5 балла.

6 Наличие бесплатных или дешёвых банковских переводов.

Для данного пункта пятибалльная шкала тоже избыточна. Если есть бесплатный или недорогой межбанк, то это хорошо, если нет, то, в принципе, неважно, сколько он стоит, тогда им просто никто не пользуется.

У «Тинькофф Банка», «КЕБа», «Хоум Кредит», «Открытия», «МКБ» и «СКБ» межбанк бесплатный — 2 балла.

У «Умной карты» от «Газпромбанка» есть бесплатный межбанк в рамках небольшого лимита в 30 000,99 руб./мес. — 1 балл.

У банка «Ренессанс Кредит» можно отправлять бесплатный межбанк только на свои счета в других банках — 1,5 балла.

Стоимость межбанка у «УБРиР» — 25 руб., у «Альфа-Банка» — 9 руб. Оба банка получают по 1 баллу.

У всех остальных кредитных организаций межбанк платный, 0 баллов.

7 Удобство пополнения карты.

Этот пункт немного пересекается с пунктом 5, но всё-таки рассмотрим его отдельно, удобство пополнения карты — это не только наличие С2С.

Все карточки можно пополнить банковским переводом (лучше это делать из банков с бесплатным межбанком).

«Тинькофф Блэк», «МТС Weekend», «Универсальную» от «СКБ», «Пользу» от «Хоум Кредит» удобно пополнять благодаря наличию партнеров (салоны «МТС», «Связной», «Мегафон», терминалы «МКБ» и др.) — 2 балла. «СберКарту» тоже можно пополнить на каждом углу благодаря большому количеству собственных отделений и банкоматов — 2 балла.

Карту «Яндекс.Плюс» и «Альфа-Карту», помимо собственных банкоматов «Альфа-Банка», можно пополнить без комиссии ещё и в банкоматах банков-партнеров («МКБ», «Газпромбанка», «Промсвязьбанка», «УБРиРа», «Открытия»). У «Газпромбанка» тоже много партнеров на пополнение — по 1,5 балла.

«Халва» от «Совкомбанка», Opencard от «Открытия», «Москарта» от «МКБ» тоже получают по 1,5 балла за большое количество отделений и терминалов. Карты «МКБ» можно еще пополнять в устройствах «Альфа-Банка», карты «Открытия» — в устройствах «Альфа-Банка» и «Промсвязьбанка», «Халву» — в устройствах «МКБ», «Альфа-Банка», «ВТБ».

Карту «Кэшбэк» от «Райффайзенбанка» можно пополнить в устройствах «Открытия», «Росбанка», «МКБ», «Газпромбанка» — 1,5 балла.

«Свою карту» можно пополнить в банкоматах «Альфа-Банка», «Райфа», «Промсвязьбанка», «Росбанка» — 1,5 балла.

Карту «My life» от «УБРиР» тоже можно пополнить в устройствах «Альфа-Банка», своих отделений и банкоматов не так много, по крайней мере, в европейской части России — 1 балл.

«Мультикарту» можно пополнить в многочисленных банкоматах группы «ВТБ» — 1 балл.

Card Plus, «Главная» от «Ренессанс Кредит», «Прибыль», «Максимум+» от «ОТП», «МожноВСЕ» от «Росбанка», помимо C2C и межбанка, пополняются без комиссии только в своих банкоматах и отделениях, которых не так много — 0 баллов.

У карты «Твой кэшбэк» от «Промсвязьбанка» также нет партнеров для бесплатного пополнения, тем не менее, собственных отделений и банкоматов достаточно много — 0,5 балла.

OZON.Card партнерами на пополнение наличными похвастаться не может — 0 баллов.

8 Надёжность банка.

Очень субъективный параметр, поскольку четких критериев надёжности той или иной кредитной организации просто не существует. Можете не обращать внимания на оценки в этом пункте.

Также, в отличие от прошлых обзоров, снизим важность этого пункта, уменьшив шкалу, все-таки средства на картах и счетах в любом случае застрахованы АСВ (кроме OZON.Card).

1 балл получают от меня банки, входящие в список системно значимых кредитных организаций, утвержденный Банком России: «Альфа-Банк», «Сбер», «Россельхозбанк», «МКБ», «Райффайзенбанк», «Промсвязьбанк», «Открытие», «ВТБ», «Совкомбанк», «Газпромбанк», «Росбанк», «Тинькофф Банк».

Банки, находящиеся на санации, тоже видятся мне крайне устойчивыми, все самое неприятное с ними уже произошло, так что 1 балл идет и «Уралсибу».

Российские «дочки» крупных иностранных банков («Хоум Кредит», «ОТП» и «Кредит Европа Банк») получают дополнительные 0,5 балла.

Остальные кредитные организации тоже кажутся мне надежными, просто шкала в этом пункте у нас сегодня совсем небольшая :) В любом случае, никогда не размещайте в одном банке больше 1,4 млн рублей.

9 Наличие бесплатного смс-информирования.

Здесь тоже нет смысла в шкале от 0 до 5. 1 балл получают карты, где смс-информирование бесплатное, 0 баллов — где оно платное. 1 балл получают, Card Plus и «МТС Деньги Weekend». У «Халвы» смс-информирование бесплатно при совершении очень простых действий (3 раза в месяц зайти в личный кабинет или мобильное приложение совсем не трудно) — 1 балл.

У «РСХБ» даже при отключенном платном смс-инфо все равно приходят сообщения о каждой расходной операции — 1 балл.

У OZON.CARD, «Пользы», «Москарты» от «МКБ», карты My life от «УБРиР», Opencard можно настроить бесплатные пуши — 0,5 балла.

Все остальные в данном пункте баллов не получают.

10 Отсутствие округлений кэшбэка.

За отсутствие различного рода округлений при начислении кэшбэка 1 балл получают «Универсальная карта» от «СКБ», «Прибыль» от «Уралсиба», карта «Максимум+» от «ОТП», карта «Кэшбэк» от «Райффайзенбанка», Card Plus от «КЕБа», «Мультикарта», My life от «УБРиРа».

11 Участие в Системе быстрых платежей.

В феврале 2019 ЦБ РФ запустил Систему быстрых платежей, с помощью которой можно отправлять переводы по номеру телефона между банками-участниками. Переводы через СБП работают 24 часа в сутки, в выходные и праздники.

Для осуществления такого перевода нужно, чтобы и банк-адресат, и банк-отправитель подключились к Системе. С весны 2020 Банк России обязал кредитные организации обеспечить бескомиссионную отправку таких переводов с лимитом минимум в 100 000 руб./мес.

На данный момент из нашего списка к СБП подключились все банки — всем 0,5 балла.

Дополнительные 0,5 балла получают банки, у которых лимит на бесплатные исходящие переводы СБП больше 100 000 руб./мес. — «Тинькофф Банк», «Кредит Европа Банк», «МТС Банк», «Хоум Кредит», «ОТП Банк», «Совкомбанк».

12 Технологии Apple Pay, Samsung Pay, Google Pay.

Новые технологии оплаты смартфоном становятся всё более популярными, к тому же благодаря им фактически можно создавать бесплатные дополнительные карты (одну и ту же карту можно добавить на несколько устройств).

Прогресс дошел до всех перечисленных банков. У «ОТП Банка» нет Samsung Pay — 0,5 балла, остальным по 1 баллу.

13 Дополнительные баллы за дополнительные плюшки.

«Тинькофф Блэк» получает 1 дополнительный балл за возможность перейти на тариф 6.2, где карта бесплатна без каких-либо условий (правда, там процент на остаток положен только при размещении от 100 000 руб.), а также за выпуск 5 бесплатных допок к каждому счету (в рублях, долларах, евро, фунтах), в том числе и платежной системы МИР для участия в выгодных акциях. Раньше в этом пункте у карты «Тинькофф Блэк» был еще дополнительный балл за выгодный курс конвертации, но теперь этого преимущества нет.

OZON.Card получает 1 балл за покупки в валюте по курсу ЦБ РФ.

«СКБ» добавим 1 балл за стабильность условий.

«Халва» получает дополнительный балл за возможность покупки товаров в рассрочку в магазинах-партнерах (при наличии кредитного лимита), за различные акции с дополнительным кэшбэком и за дополнительный процент по вкладам.

Если оформить бесплатную карту рассрочки «Халва» по этой ссылке по акции «Приведи друга» и в первые 10 дней потратить в магазинах-партнёрах от 1000 руб. за счёт заемных средств, то банк подарит 1000 баллов (если использовать собственные средства, то 500 баллов). Актуально для клиентов, у которых минимум 6 месяцев не было «Халвы».

Карте «МТС Деньги Weekend» дадим 1 балл за возможность вывода на нее денежных средств с баланса мобильного телефона «МТС» через кошелек «МТС Деньги» с комиссией 0,9%.

«Умная карта» от «Газпромбанка» получает дополнительный балл за возможность выпустить карту платежной системы Union Pay и JCB (одна допка бесплатна, дальше по 200 руб.), по которым частенько бывают выгодные акции (50% кэшбэка в «Бургер Кинге», 25% кэшбэка в «Перекрестке», кэшбэк 5-15% на все и т.д.).

Карты «Альфа-Банка», наоборот, лишаются 1 балла за нетипичную для дебетовых карт комиссию за операции квази-кэш в размере 1,99%, минимум 199 руб. при сумме операции более 500 руб. Под такими операциями обычно понимаются покупки в казино, букмекерских конторах, пополнение электронных кошельков, приобретение лотерейных билетов, покупка криптовалюты. Иногда при стягивание с карт «Альфы» через сервисы сторонних банков (например, «Открытия») выдается МСС 4829, который банк тоже расценивает как квази-кэш и берет комиссию.

«СберКарта» получает балл за широкое распространение карт Сбербанка среди населения, а значит, возможность отправить деньги по номеру телефона практически любому человеку. Причем для таких внтуренних переводов между клиентами «Сбера» не нужно ничего дополнительно настраивать (в отличие от настройки переводов через СБП).

14 Возможность неиспользования.

Данный пункт я решил исключить из рейтинга, т.к., по сути, он дублирует первый. Карты, у которых нет платы за обслуживание, можно бесплатно положить на полку. Единственное, можно здесь добавить, что у карт «Тинькофф Блэк» и «МТС Weekend» при неиспользовании комиссия не накапливается, а спишется за один месяц при первом пополнении карточки.

Подведем итоги

Подведем итоги

После суммирования баллов лучшей универсальной дебетовой картой с кэшбэком стала «Польза» от «Хоум Кредит», следом идут Opencard от «Открытия», «Универсальная» от «СКБ», «Тинькофф Блэк» и «Халва» от «Совкомбанка».

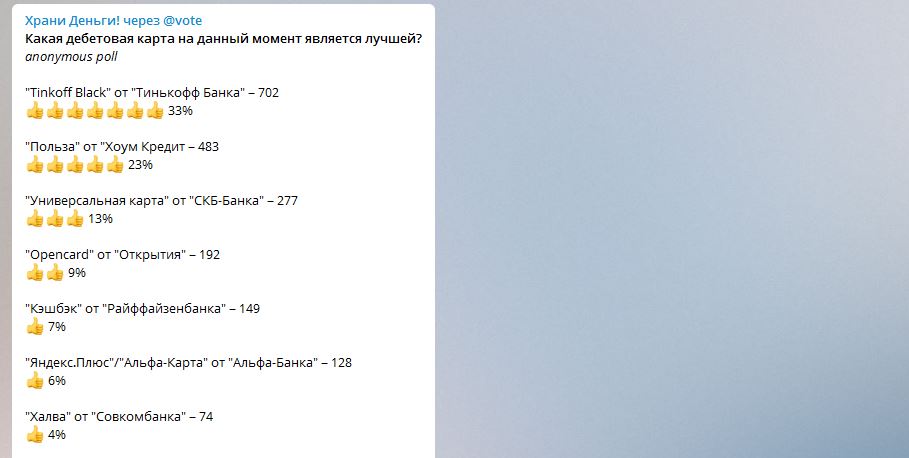

Голосование в телеграм-канале @hranidengi

Голосование в телеграм-канале @hranidengi

По состоянию на 05.11.2021 в рейтинге лучших дебетовых карт с кэшбэком лидирует карта Tinkoff Black, второе место у «Пользы» от «Хоум Кредит», третье — у «Универсальной» от «СКБ». Принять участие в голосовании можно здесь.

ИНТЕРЕСНЫЕ ДЕБЕТОВЫЕ КАРТЫ, КОТОРЫЕ НЕ ВОШЛИ В ОБЗОР

ИНТЕРЕСНЫЕ ДЕБЕТОВЫЕ КАРТЫ, КОТОРЫЕ НЕ ВОШЛИ В ОБЗОР

В сегодняшний обзор не вошли несколько интересных карт, поскольку они не совсем универсальные, или их может оформить только определённая категория клиентов.

Если вы часто путешествуете, стоит обратить внимание на карту «Польза Travel» с 5% кэшбэка за авиабилеты и отели, а также 3% за покупки в валюте. Обслуживание карты бесплатно при поддержании минимального остатка на карточном счете в 30 000 руб., также бесплатность можно обеспечить подключением ИЗП (нужно ежемесячно пополнять карту межбанком на сумму от 60 000 руб. с назначением платежа «Перевод собственных средств, ранее полученных в качестве заработной платы»).

Помимо этого, владельцам карты положена бесплатная страховка в путешествиях, а также 2 бесплатных доступа в бизнес-залы аэропортов.

У «Ак Барса» есть накопительная карта Evolution c 5% годовых на остаток от 30 000 до 100 000 руб., бесплатность которой легко обеспечить обычным пополнением карточки на сумму от 10 000 руб./мес.

В банке «Солидарность» до конца ноября 2021 года по акции можно получать 5% кэшбэка на все покупки по картам платежной системы Union Pay и 5% годовых на остаток от 10 000 до 300 000 руб.

По карте «ВездеДоход» от «Почта Банка» платежной системы Union Pay до конца февраля 2022 положен кэшбэк 5% на все покупки при тратах от 5000 руб./мес. от платежной системы + 1% на все и 3% на одежду и общепит от банка.

У «Альфа-Банка» и «Билайна» есть кобренд с кэшбэком в 5% в супермаркетах «Пятерочка» и «Перекресток», но, судя, по отзывам, банк одобряет данную карту крайне неохотно.

Также представляют интерес карты с кэшбэком, баланс которых равен балансу номера телефона — это «Тинькофф Mobile» и «МТС Cashback Mobile» (у карты «Мегафон» кэшбэк недавно пропал). Эти карты можно предварительно пополнить с кэшбэком, либо использовать для этих целей карточки с длинным льготным периодом, вроде «100 дней без %» от «Альфа-Банка» или «110 дней без %» от «Райффайзенбанка», получая дополнительный доход от пользования деньгами банка (эти операции будут в грейс и без комиссии).

Вывод

Вывод

Сегодняшний сравнительный обзор, как и всегда, получился субъективным, у каждого будет своя шкала, к тому же ценность баллов в разных пунктах просто не может быть равнозначной.

Основной целью рейтинга было не выявление конкретного победителя, а просто знакомство с интересными картами. Для некоторых клиентов самым важным пунктом является кэшбэк, и они согласны мириться с любыми неудобствами, лишь бы получить большую выгоду. Для кого-то самое ценное в карте — это процент на остаток, а для кого-то наиболее весомыми параметрами являются удобство пополнения и возможность снятия наличных в любых банкоматах и т.д.

В идеале, конечно же, завести несколько карт и использовать только их достоинства, компенсируя недостатки, тем более, что в смартфоне они много места не займут :)

Ещё выгоднее добавить к своему арсеналу и кредитные карты, среди них тоже есть достойные предложения, например, кредитки «100 дней без %» от «Альфа-Банка» и «110 дней без %» от «Райффайзенбанка», с которых можно снимать заемные средства без комиссии и в грейс в банкоматах, и на время длинного льготного периода размещать на дебетовых картах и накопительных счетах с высоким процентом на остаток.

По бесплатной «Универсальной карте» от «АТБ», помимо длинного льготного периода до 120 дней и бесплатной обналички в грейс до 30 000 руб./мес., можно еще получать кэшбэк в 10% в интересных категориях.

Выгодные карты с кэшбэком на все можно найти тут, с кэшбэком в супермаркетах и продуктовых магазинах — тут, с кэшбэком в кафе и ресторанах — тут, с кэшбэком на АЗС и в категории Авто — тут.

При покупках через интернет не забывайте пользоваться кэшбэк-сервисами (например, Backit) и получайте от них дополнительный кэшбэк в 3-5-10%, помимо каши от банка.

UPD: 09.01.2022

Актуальный сравнительный обзор дебетовых карт на первую половину 2022 года можно почитать тут: Карты с кэшбэком и процентом на остаток 2022.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.