Обновлено 07.07.2023.

Пришло время выбрать лучшие дебетовые карты с кэшбэком и процентом на остаток на первую половину 2023 года.

UPD: 24.12.2023

Актуальный сравнительный обзор дебетовых карт на начало 2024 года можно почитать тут: «Лучшие карты с кэшбэком и процентом на остаток 2024».

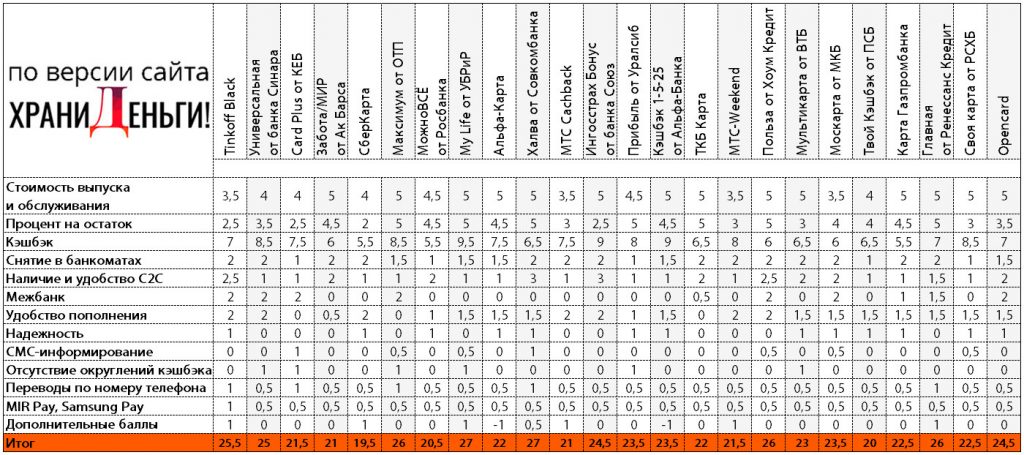

Как и раньше, мы рассмотрим функциональность карт по многим параметрам, для критериев «Стоимость» и «Процент на остаток» установим шкалу от 0 (очень плохо) до 5 (очень хорошо). Для параметра «Кэшбэк» шкала будет немного шире, от 0 (очень плохо) до 10 (очень хорошо), для некоторых параметров шкала будет меньше.

По сравнению с предыдущим обзором, произошли небольшие изменения в составе участников:

— Я решил выкинуть из обзора карту «Кэшбэк» от «Райффайзенбанка»: с кэшбэком всего в 1% на всё и с 2% годовых по накопительному счёту как-то странно находиться в подборке лучших карт с кэшбэком и процентом на остаток, пусть даже по ней иногда и бывают выгодные акции;

UPD: «Райффайзенбанк» одумался и с 01.01.23 вернул кэшбэк в 1,5% на все покупки. Но в этом обзоре его место уже занято.

– Вместо довольно специфичной карты Aurum с кэшбэком и процентом на остаток золотом «Ак Барс Банк» сегодня будет представлять более универсальная и доступная карта МИР («Забота»).

– В обзор попадает карта «Ингосстрах Бонус Standard/Digital» от банка «Союз», всё-таки лучший ко-бренд года, по одной из версий.

Итак, сегодня мы будем сравнивать следующие дебетовые карты (подробный обзор каждой из них можно найти в блоге):

– Дебетовая карта Tinkoff Black;

– Карта «Кэшбэк 1-5-25» от «Альфа-Банка»;

– «Карта Плюсов» от «Кредит Европа Банка» («КЕБ»);

– Карта «МожноВСЕ» от «Росбанка»;

– «СберКарта» от «Сбера»;

– Карта «Прибыль» от банка «Уралсиб»;

– «Карта Газпромбанка» (бывш. «Умная карта»);

– «Своя карта» от «Россельхозбанка»;

– «Универсальная» карта от банка «Синара» (бывш. «СКБ-Банк»);

– Карта «Ингосстрах Бонус» от банка «Союз»;;

– «Альфа-Карта»;

– Карта «МТС Деньги Weekend»;

– Карта «Польза» от банка «Хоум Кредит»;

– «Мультикарта» от «ВТБ»;

– Карта «Халва» от «Совкомбанка»;

– Карта «Твой кэшбэк» от «Промсвязьбанка»;

– Opencard от банка «Открытие»;

– «Москарта» от «МКБ»;

– Карта «Главная» от «Ренессанс Кредит»;

– Карта My Life от «УБРиР»;

– Карта «Максимум» от «ОТП Банка»;

– Карта МИР/«Забота» от «Ак Барс Банка»;

– «МТС Cashback» от «МТС Банка»;

– «ТКБ.Карта» от «Транскапиталбанка».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

Карты с кэшбэком и процентом на остаток 2023

Карты с кэшбэком и процентом на остаток 2023

1 Стоимость получения и обслуживания.

У «Альфа-Карты» и карты «Кэшбэк 1-5-25» от «Альфа-Банка», карты «Ингосстрах Бонус Digital/Standard» от банка «Союз», My Life от «УБРиРа», «Своей карты» от «Россельхозбанка», «Пользы» от «Хоум Кредит», карты «Газпромбанка», «Главной карты» от «Ренессанс Кредит», «ТКБ. Карты» от «Транскапиталбанка», карты «Максимум» от «ОТП Банка», «Мультикарты» от «ВТБ», карты МИР («Забота») от «Ак Барс Банка» нет платы за выпуск и обслуживание — 5 баллов.

Если заказать бесплатную «Альфа-Карту» по этой ссылке и в первые 30 дней сделать покупку от 1000 руб. (кроме списка исключений), то будет положен сертификат на 1000 руб. на выбор в «Магнит»/«Пятёрочку»/«Золотое Яблоко» и 1000 баллов кэшбэка. Акция актуальна для клиентов, у которых минимум в прошлые 180 дней не было дебетовых карт в «Альфа-Банке», а также заявок на них в прошлые 30 дней. Для акции обязательно получать пластиковую карту, подробные условия тут и тут. При заказе по этой ссылке условия аналогичные, только в подарок будет положен сертификат в «Золотое Яблоко» на 1200 руб. Сертификат придёт в смс в течение 60 дней, для связи: a.certificate@rafinad.io.

Обслуживание Opencard бесплатно, а выпуск обычно стоит 500 руб. (вернутся в виде баллов после совершения покупок на сумму от 10 000 руб.). 5 баллов.

Выпуск и обслуживание «Халвы» бесплатны, для невзимания платы за смс-информирование нужно минимум 3 раза в месяц заходить в личный кабинет или мобильное приложение — 5 баллов.

Обслуживание карты «Прибыль» от «Уралсиба» бесплатно при наличии оборота трат от 10 000 руб./мес. (с третьего месяца), либо при обычном пополнении карты из другого банка на сумму от 20 000 руб./мес., иначе 99 руб./мес. — 4,5 балла.

У карты «МожноВСЁ» от «Росбанка» одним из критериев бесплатности является обычное пополнение счёта из другого банка на сумму от 20 000, 01 руб./мес. – 4,5 балла.

«КЕБ» получает 4 балла за бесплатный выпуск и первый год обслуживания (потом плата составит 499 руб./год).

У карт «Твой кэшбэк» от «ПСБ» (оформляемых с 09.09.2020) для бесплатного обслуживания нужно тратить от 5 000 руб./мес. — 4 балла.

Бесплатность «СберКарты» от «Сбера» также можно обеспечить ежемесячными тратами от 5000 руб., либо наличием неснижаемого остатка на ней от 20 000 руб., либо платной подпиской «СберПрайм» — 4 балла.

Одним из критериев бесплатности «Универсальной карты» от банка «Синара» является наличие любого вклада, думаю, тоже можно поставить 4 балла.

Обслуживание карт «МТС Weekend» и «МТС Cashback» бесплатно при покупках от 10 000 руб./мес., либо при поддержании неснижаемого остатка на карте от 30 000 руб. (без процента на остаток), иначе нужно платить 99 руб./мес. Выпуск обойдется в 299 руб. — 3,5 балла.

«Москарта» бесплатна либо при наличии покупок от 30 000 руб./мес., либо при среднемесячном остатке на карте от 30 000 руб., либо при наличии общего среднемесячного остатка на картах, вкладах, накопительных счетах от 50 000 руб. — 3,5 балла.

При заказе карты по этой ссылке положены подарочные 500 баллов (эквивалентны 500 руб.) по акции «Приведи друга».

Если заказать дебетовую карту «МКБ» по этой ссылке и активировать её до 30.09.25, то в первые 30 дней по ней будет положен дополнительный кэшбэк 10% в Wildberries и Ozon (в том числе и за покупку подарочных сертификатов), максимум 1000 баллов, а обслуживание карты при этом всегда будет бесплатным без условий.

Актуально для клиентов, у которых раньше не было пакетов услуг «Выгодный», «Премиальный», «Эксклюзивный».

Для бесплатности карты Tinkoff Black требуется держать в банке на всех счетах в сумме от 50 000 руб. или эквивалента в валюте (учитываются в том числе остатки на вкладах, брокерских и накопительных счетах), иначе плата составит 99 руб./мес. — 3 балла.

Если заказать карту Black от «Т-Банка» по этой ссылке и успеть потратить за месяц от 3000 руб., то банк подарит 1000 руб. Акция актуальна для клиентов, у которых минимум год не было дебетовых карт банка.

Кредитка «Альфа-Банка» с бесплатной обналичкой и бонусами, 10 000 руб. за бесплатный брокерский счёт в «Альфа-Банке», до 5000 руб. за бесплатный брокерский счёт в «Т-Банке», 2000 руб. за кредитную «Платинум» от «Т-Банка» с бесплатной обналичкой заёмных средств, сертификат на 1000 руб. за бесплатную карту «МТС Деньги», 1000 руб. за бесплатную «Халву» от «Совкомбанка», 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, сертификат на 1500 руб. + 1000 баллов за бесплатную «Твой Кэшбэк» от «ПСБ», сертификат на 1200 руб. за бесплатную «Альфа-Карту», сертификат на 1600 руб. за карту «Газпромбанка» с кэшбэком 100% в супермаркетах, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. за карту Black от «Т-Банка»

Храни Деньги! рекомендует:

2 Процент на остаток.

Данный пункт является самым непостоянным, банки то поднимают ставки на непродолжительный срок для привлечения клиентов, то опять опускают.

Ключевая ставка на данный момент составляет 7,5% годовых. Однако сейчас есть предложения с заметно большей доходностью.

Как и раньше, здесь будем оценивать процент на остаток не только на самой карте, но и на накопительном счёте банка-эмитента карты.

По карте «Прибыль» от «Уралсиба» максимальная ставка для новых пользователей составляет 11% годовых на ежедневный остаток до 500 000 руб. (с первого месяца без условий, во втором — при покупках от 10 000 руб./мес., с третьего месяца будет стандартная ставка). Максимальная ставка для действующих держателей карты — 7,5% годовых (при покупках от 10 000 руб./мес.) на остаток до 500 000 руб.— 5 баллов.

У «Халвы» при наличии минимум 5 покупок на общую сумму от 10 000 руб./мес. и подключении платной подписки «Халва.Десятка» (за 299 руб./мес.) в первые три расчётных периода действует ставка 12% годовых на остаток до 400 000 руб., потом (а для действующих клиентов сразу) — 8,5% годовых (с 01.07.23 – 7,5% годовых) на остаток до 400 000 руб. (без подписки — 6% годовых). На накопительном счёте «Онлайн-Копилка» положено 7% годовых на ежедневный остаток до 1,4 млн руб. (при этом нужно не забыть настроить хотя бы одно автоматическое пополнение за месяц с «Халвы» на «Копилку») — 5 баллов.

По накопительному счёту «Ренкопилка» при открытии первого счёта в первые три месяца положена повышенная ставка, сейчас это 8,75% годовых на ежедневный остаток, потом 6,75% годовых. При покупках от 15 000 руб. за прошлый отчетный период можно рассчитывать на +1% годовых к ставке в текущем — 5 баллов.

С 30.03.23 на накопительном счёте «ТКБ. Свободные средства» (и на аналогичном счёте в санируемом «ТКБ» «Инвестторгбанке») на ежедневный остаток до 100 000 руб. положено 9% годовых, на остаток от 100 000,01 до 10 000 000 руб. — 7% годовых, 5 баллов.

У «УБРиРа» по обычному накопительному счёту с опцией «Больше плюсов» за 99 руб./мес. при тратах по картам банка в прошлом месяце от 10 000 руб. положено 6,5% годовых на минимальный остаток (при тратах от 30 000 руб. положено 7,5% годовых, при тратах от 60 000 руб./мес. — 8,5% годовых) на остаток до 1 млн руб. (можно открыть до 5 таких счетов), за получение зарплаты на карту положена надбавка в +0,5%, 4 балла.

По карте МИР/«Забота» от «Ак Барс Банка» положено 10% годовых на ежедневный остаток от 30 000 до 100 000 руб. (при этом остаток не должен опускаться ниже 30 000 руб. ни на один день). Верхний лимит для начисления процентов маловат, так что 4,5 балла.

По накопительному «Альфа-Счёту» тем, у кого минимум в течение 90 дней не было остатков на рублёвых накопительных счетах, в первые два месяца обещают 9% годовых на минимальный остаток до 1,5 млн руб., потом 7,5% годовых при тратах от 10 000 руб./мес. — 4 балла.

На накопительном счёте «Хоум Кредит» при покупках от 50 000 руб. на ежедневный остаток до 1,5 млн руб. положено 8% годовых, при тратах от 10 000 до 49 999,99 руб. — 5% годовых, 5 баллов (т.к. оборот трат тут легко выполнить без реальных покупок, для этого достаточно с карты просто пополнить по QR-коду свой кошелек на маркетплейсе Финуслуги).

Если заказать бесплатную «Пользу» по этой ссылке и потратить от 500 руб., то банк подарит 500 баллов (эквивалентны 500 руб.).

На карте «Максимум» от «ОТП» процента на остаток нет, однако на накопительном счёте на ежедневный остаток до 2 000 000 руб. при тратах до 25 000 руб./мес. положено 5% годовых, при тратах от 25 000 до 50 000 руб. — 7,5% годовых, при тратах от 50 000 руб./мес. — 10% годовых, 5 баллов.

В «Газпромбанке» на накопительном счёте новичкам (тем, у кого в прошлые 90 дней не было накопительных счетов и вкладов с остатками от 100 руб.) в первые два месяца положено 10% годовых на минимальный остаток за месяц до 1,5 млн руб., потом можно получать 6% годовых. На накопительном счёте с начислением процентов на ежедневный остаток положено только 5,5% годовых. Думаю, можно поставить 4,5 балла.

«Росбанк» предлагает новичкам по накопительному счёту «Акционный» 8,5% годовых на остаток до 10 млн руб. (премиальным клиентам — 9,5% годовых) минимум до 31.07.2023. Действующие клиенты могут получать на остаток до 1,5 млн руб. 8% годовых при покупках от 10 000 руб. за расчётный период. (премиальные клиенты — 9% годовых на остаток до 3 млн руб. при покупках от 50 000 руб. за расчётный период), подключив бесплатную опцию «Для своих», 4,5 балла.

На накопительном счёте «МКБ» с 21.02.23 при покупках по картам от 20 000 руб./мес. на ежедневный остаток до 1,5 млн руб. положено 7,25% годовых, при тратах от 100 000 руб./мес. — 9,5% годовых. При зачислении пенсии или зарплаты на карту «МКБ» положены +0,25% к ставке, при наличии премиальной «Москарты Black» — ещё +0,25% к ставке. При большем остатке или при тратах менее 20 000 руб./мес. будет только 4,5% годовых. На самой карте есть скромные 3% годовых на минимальный остаток до 300 000 руб. — 4 балла.

У карты «Твой кэшбэк» от «ПСБ» процента на остаток нет. На накопительном счёте «Безлимитный» положено 7% годовых на минимальный остаток от 5000 руб. Новички могут открыть счёт «Про запас» с 8,5% годовых на минимальный остаток в первые два расчётных периода (новички — это клиенты, у которых не было накопительных счетов в «ПСБ» последние 90 дней).

На накопительном счёте «Акцент на процент» ставка зависит от величины покупок по картам. Базовая — 4% годовых на ежедневный остаток, при покупках от 30 000 до 50 000 руб. можно рассчитывать на 7% годовых на ежедневный остаток до 1 млн руб., при покупках от 100 000 руб. — на 9% годовых на ежедневный остаток до 1 млн руб. — 4 балла.

На накопительном счёте «Копилка» от «Открытия» положено 6% годовых на любой ежедневный остаток. Новичкам (а также «старичкам», у которых прошлые 90 дней на счетах в банке было менее 50 000 руб.) в первые три месяца положена надбавка в +1,5% годовых на остаток до 3 млн руб. — 3,5 балла.

У «ВТБ» на накопительном счёте «Сейф» (для первого такого счёта) с 13.03.23 в первые три месяца положено 10% годовых на минимальный остаток до 1 000 000 руб. (на больший остаток 5% годовых), для всех остальных — 5% годовых на любой минимальный остаток за месяц, 3,5 балла.

По «Универсальной карте» от банка «Синара» процент на остаток по карте не предусмотрен. На накопительном счёте «Курс на мечту» положено 8% годовых на минимальный остаток за месяц от 5 000 руб. до 1 500 000 руб. На накопительном счёте «Активный доход» при покупках по картам банка (в том числе и по кредитной карте «ДА!») от 10 000 руб./мес. положено 6% годовых на ежедневный остаток до 1 500 000 руб., при тратах от 30 000 руб./мес. — 8% годовых на ежедневный остаток до 1 499 999 руб., 4 балла.

В «МТС Банке» есть накопительный «МТС Счёт» где новичкам в первые два месяца и зарплатникам положено 7% годовых на ежедневный остаток до 1 000 000 руб., потом (а для остальных клиентов сразу) для получения 7% годовых нужно тратить по дебетовой карте банка от 10 000 руб./мес. — 3 балла.

У «Своей карты» от «РСХБ» процент на остаток не предусмотрен, на накопительном счёте «Моя копилка» можно получать 5% годовых на ежедневный остаток от 100 руб. (если хотя бы в один день остаток опустится ниже 100 руб., то проценты не начислят), 3 балла.

По Card Plus на ежедневный остаток от 10 000 руб. положено 3% годовых. Требований к обороту трат нет, как и верхнего лимита для начисления процентов, 2,5 балла.

По карте «Ингосстрах Бонус» процент на остаток не предусмотрен, накопительного счёта в банке «Союз» не наблюдается. Как вариант, можно рассмотреть расходно-пополняемый вклад «Комфортный» с неснижаемым остатком 5000 руб., ставка на год сейчас составляет 5,36% годовых — 2,5 балла.

У «Тинькофф Блэк» с 17.01.23 процент на остаток на карте не начисляется. Если есть подписка Pro (стоит 199 руб./мес.), то с 28.03 будет 5% годовых на ежедневный остаток от 300 000 руб при наличии покупок от 3000 руб. за расчётный период. На накопительном счёте с подпиской Pro положено 5% годовых (с подпиской Premium и выше — 6% годовых) без требований к обороту и на любую сумму, без подписки — 3% годовых, 2,5 балла.

На накопительном счёте «Сбера» новичкам в первые три месяца положена повышенная ставка, сейчас это 6,8% годовых на минимальный остаток от 3000 до 1 000 000 руб., потом (а для всех остальных сразу) — 4,8% годовых, 2 балла.

3 Кэшбэк.

9,5 баллов получает дебетовая карта My Life от «УБРиР», где при обороте трат от 5000 руб./мес. положен кэшбэк в 1% за все покупки (0,5% на некоторые социально значимые категории из списка ЦБ РФ) и 5% за оплату услуг ЖКХ (максимум 500 руб./мес.).

При желании за 99 руб./мес. можно подключить опцию «Больше плюсов», чтобы появился ещё кэшбэк 5% за все онлайн-покупки (максимум 500 руб./мес.).

Если заказать бесплатную дебетовую карту My Life от «УБРиР» по акции «Приведи друга» и в первые 2 месяца потратить от 1000 руб. (кроме стандартного списка исключений), то в подарок дадут 1000 руб. Актуально для тех, у кого минимум 12 месяцев нет дебетовых карт банка.

Если заказать бесплатную дебетовую карту My Life от «УБРиР» по этой ссылке и ввести промокод ВЕСНА26, то по ней до 31.03.26 будет положен дополнительный кэшбэк 10% за:

• Магазины косметики: MCC 5977;

• Дом и ремонт: MCC 0780, 1520, 1711, 1731, 1740, 1750, 1761, 1771, 1799, 5039, 5051, 5072, 5074, 5198, 5200, 5211, 5231, 5251, 5261, 5712, 5713, 5714, 5718, 5719, 5996, 7641, 7692, 8911;

• Маркетплейсы: MCC 3990, 3991, 5262, 5300, 5962-5965, 5968, 5969.

Лимит 1000 руб./мес., максимум 2000 руб. за акцию. Актуально для тех, у кого не было действующей дебетовой карты в 2026г. Правила тут.

9 баллов получает от меня карта «Ингосстрах бонус Digital» от банка «Союз», вот уже больше года банк постоянно продлевает акцию с дополнительным кэшбэком в 5% в супермаркетах (МСС 5797, 5298, 5411, 5412, 5422, 5441, 5451, 5462, 5499, 5715, 5921), в итоге с базовым 1% получается 6%.

Кроме того, по карте «Ингосстрах Бонус» на постоянной основе положен кэшбэк 5% в категории «Автолюбитель» (АЗС, оплата услуг автомойки и шиномонтажа, МСС 5172, 5541, 5542, 5983, 7542, 7534), а также 5% кэшбэка в категории повышенного начисления (меняется каждый месяц). Вознаграждение начисляется баллами, которые можно обменять на подарочные сертификаты (например, «Озона», «Детского Мира», «Спортмастера»), купить за них билеты или использовать в качестве скидки при оплате страховых полисов «Ингосстраха».

По «Универсальной» карте от банка «Синара» положен кэшбэк 2,5% в супермаркетах (при выборе соответствующей опции), ещё есть дополнительные категории с кэшбэком 4% и 7%, а также 1% за остальные покупки баллами, которые нетрудно превратить в деньги. При желании, за 399 руб./мес. можно подключить опцию «Всё в одной», в которой предусмотрен кэшбэк в 4% во многих категориях (в том числе за ЖКХ с MCC 4900, «Автоуслуги», «Образование» и др.). Недавно появилось обязательное требование, чтобы доля покупок в повышенных категориях не превышала 70% от общего оборота. Разбавлять траты довольно просто (например, с помощью пополнения кошелька «МТС Деньги» и бесплатного вывода на карту «МТС Банка», оплата мобильной связи тоже подойдет для разбавления). Ставлю «Универсальной» 8,5 баллов.

По карте «Прибыль» без выполнения дополнительных условий предусмотрен довольно скромный кэшбэк в 1% баллами (ими можно компенсировать ранее совершённые покупки от 1500 руб.).

Если при этом у клиента минимум три месяца есть премиальный пакет статуса не ниже Light Premium, то будет положен +1% к ставке кэшбэка. Стоит отметить, что этот пакет доступен практически каждому, т.к. для его бесплатности достаточно пополнять премиальную карту банка на сумму от 150 000 руб. со своего счёта в другом банке (можно межбанком, можно через СБП).

Если при этом по кредитке хот бы один день в месяц есть задолженность от 30 000 руб. и выше, или же у клиента есть потребительский/автокредит на сумму от 200 000 руб., то будет ещё +1% к кэшбэку.

В общем, учитывая, что кэшбэк в 2% на всё не очень сложно обеспечить бесплатным премиальным пакетом, я ставлю карте «Прибыль» 8 баллов. Если не заморачиваться с премиальным пакетом, то карта наберёт не больше 4 баллов.

По карте «Кэшбэк 1-5-25» от «Альфа-Банка» с недавних пор доступен выбор 4 любимых категорий с кэшбэком в 5%, как и на «Альфа-Карте», единственное, одной из категорий для выбора является кэшбэк 25% на оплату услуг связи «Билайн» через мобильное приложение или интернет-банк «Альфа-Банка», а также приложение «Мой Билайн» (максимум 500 руб./мес.), 8 баллов.

У «Своей карты» от «РСХБ» можно либо получать кэшбэк на всё (от 1 до 4% баллами «Урожая», в зависимости от оборота трат в прошлом месяце, либо 0,5% на всё, 5% и 15% на две любимые категории, которые нужно менять каждый месяц, правда, лимит вознаграждения небольшой). Основной недостаток — это начисление вознаграждения баллами «Урожая», которые ещё нужно постараться пристроить (недавно это стало проще, т.к. появилась возможность обменивать их на электронные подарочные сертификаты). В общем, бонусная программа вполне выгодная, думаю, достойна 8,5 баллов.

По карте «Максимум» от «ОТП» предусмотрен кэшбэк в 3% бонусами в хороших категориях (за все остальные операции вознаграждения нет): «Кафе и рестораны» (МСС 5811, 5812, 5813); «Фастфуд» (МСС 5814); «Аптеки и здоровье» (МСС 5122, 5912); «Супермаркеты» (МСС 5411, 5499, 5921, 5441, 5462, 5422, 5451). Для начисления вознаграждения общий оборот трат должен быть от 7000 руб. Месячный лимит бонусов — 3000. По этой карте банк не требует совершать покупки в категориях без кэшбэка — 8,5 баллов.

С 01.02.2023 по «Альфа-Карте» ежемесячно можно выбрать либо 4 категории с повышенным кэшбэком в 5%, либо 3 категории с повышенным кэшбэком в 5% и 1% на всё остальное. Кроме того, будет доступен «барабан суперкэшбэка», который даст дополнительный кэшбэк до 100% на выпавшую категорию — 7,5 баллов.

У карты «Газпромбанка» (бывшей «Умной») на данный момент положен кэшбэк в 1,5% на довольно ограниченный перечень МСС-кодов (хотя совсем недавно был ещё кэшбэк в 1,5% на все покупки), поэтому больше 5,5 баллов дать не могу.

На мильной опции за эти же МСС можно получать кэшбэк в 3% милями при тратах ровно в 75 000 руб./мес. и 2% при тратах от 15 000 до 75 000 руб.

1️⃣ Если заказать бесплатную дебетовую карту «Газпромбанка» по этой ссылке и сделать покупку в первые 30 дней, то можно рассчитывать на подарочный сертификат на 1600 руб. на выбор в OZON/Wildberries/Золотое Яблоко и на дополнительный кэшбэк 100% за покупки в супермаркетах в первый месяц, максимум 1000 баллов (условия тут):

– Супермаркеты: МСС 5411, 5422, 5441, 5451, 5499;

2️⃣ Для подтверждения участия в акции нужно нажать на специальный баннер в мобильном приложении или интернет-банке.

3️⃣ Баллы можно перевести в рубли по курсу 1:1, если на последний день прошлого месяца была активна подписка «ГБ Плюс» и выше.

Две акции будут сочетаться, если у вас не было дебетовых карт «Газпромбанка» на 01.10.25, а также в прошлые 180 дней (и заявок на них тоже не должно быть в это время). Если не было карт только на 01.10.25, то можно рассчитывать на кэшбэк 100% в супермаркетах.

По Opencard с марта 2023 можно самостоятельно выбрать наиболее подходящую опцию кэшбэка: 2% на всё при оплате смартфоном, 1,5% на всё при оплате любым способом, безлимитный 1% за покупки через СБП по QR-коду, а также 1% на всё и 5% за оплату услуг ЖКХ, правда, с небольшим лимитом. Вознаграждение начисляется баллами, которыми можно компенсировать ранее совершённую покупку от 1500 руб. Помимо этого, есть повышенный кэшбэк у партнёров, иногда там попадаются интересные предложения (например, кэшбэк 5% на сайте «Аэрофлота», в супермаркетах «Магнит», «Перекрёсток» и др.). При наличии статуса Plus (даётся при суммарных остатках от 500 000 руб., включая активы на брокерском счёте) положено 2% кэшбэка на всё — 7,5 баллов.

У Card Plus от «КЕБа» с 01.09.2022 возвращаются 1,5% на всё деньгами, причём коммуналки и налогов нет в списке исключений, месячный лимит 4000 руб. — 7,5 баллов (по картам, полученным до 08.10.21, положено 5% кэшбэка деньгами без округлений за оффлайн-покупки в категориях «Кафе и рестораны» и «АЗС»).

У «Главной» от «Ренессанс Кредит» есть 1,5% кэшбэка баллами на все покупки, месячный лимит довольно большой — 10 000 бонусов (бонусами можно компенсировать ранее совершённые покупки по курсу 1:1, либо просто превратить их в деньги в новом мобильном приложении) — 7 баллов.

У карты «Твой кэшбэк» от «ПСБ» можно выбрать опцию «Кэшбэк в 1,5% на всё», либо ежемесячно выбирать 3 любимых категории из 20 предложенных с кэшбэком в 2-5% (в следующем месяце категории не должны повторяться). Минимальный оборот для начисления вознаграждения — 10 000 руб. Лимит кэшбэка в любимых категориях — 1500 руб./мес., общий лимит — 3000 руб./мес.

С января 2023 на опции «1,5% на всё» кэшбэк в супермаркетах и универмагах снизился до 0,5% при тратах менее 50 000 руб. На опции с любимыми категориями 1% на остальные покупки будет положен тоже только при общем обороте трат от 50 000 руб./мес. (если меньше, то 0,5%). Раньше здесь была оценка 7,5 баллов, после ухудшений — 6,5.

По карте «МТС Weekend» еженедельно начисляется 5% кэшбэка деньгами в категориях (общепит, такси, кинотеатры, книги) и 1% на всё, месячный лимит — 3000 руб. При подключении подписки Premium в рамках постоянно продлевающейся акции (текущая действует до 30.06.23) можно получать 5% кэшбэка в супермаркетах баллами «МТС Cashback», 8 баллов.

Если заказать дебетовую карту «МТС Деньги Weekend» по этой ссылке и в течение первых 30 дней потратить от 500 руб., то банк подарит 500 руб.

По карте «МТС Cashback» положен 1% кэшбэка на все покупки и 5% в популярных категориях (одежда, детские магазины, а также кафе и рестораны, включая фастфуд), вознаграждение начисляется баллами «МТС Cashback», месячный лимит — 10 000 бонусов. Здесь также с подпиской Premium можно рассчитывать на 5% кэшбэка в супермаркетах, 7,5 баллов.

Если заказать карту «МТС Cashback» по этой ссылке и в течение первых 30 дней потратить от 500 руб., то банк подарит 500 руб.

По «Тинькофф Блэк» предусмотрен кэшбэк 3-5% рублями (недавно ещё появились отдельные магазины с кэшбэком до 15%) в четырёх категориях, которые предложит банк (кому-то везёт с предлагаемыми категориями, кому-то нет), помимо этого, есть дополнительный кэшбэк до 30% у партнёров по программе «Тинькофф Таргет», повышенная каша за покупки на сайте «Тинькофф Путешествия» (7% за бронирование отелей и 3% за авиабилеты), у кого-то доступен кэшбэк дня — 7 баллов.

У «ТКБ.Карты» можно самостоятельно каждый квартал выбирать категорию с кэшбэком в 3-5% баллами (среди которых «Авто» (в том числе АЗС), «Путешествия», «Дом и ремонт», «Красота» и «Развлечения») и 0,5-1% на всё остальное, месячный лимит 3000 баллов (баллами можно компенсировать ранее совершённые покупки от 1000 руб.) — 6,5 баллов.

По «Халве» кэшбэк в 6% у партнёров положен только при сумме покупки от 10 000 руб. При сумме покупки от 5000 до 9999 руб. вознаграждение составит 4%, до 4999 руб. — 2% (среди партнёров есть довольно интересные магазины, в том числе супермаркеты «Пятёрочка», «Перекрёсток», «Лента», «MВидео» и др.). За покупки не у партнёров начисляется 1% кэшбэка только при сумме покупки от 1000 руб. При этом необходимо совершать минимум 5 покупок на общую сумму от 10 000 руб. за расчётный период для выплаты вознаграждения и процента на остаток. Из приятных бонусов — кэшбэк в 1% за оплату услуг (например, коммуналки и налогов) в мобильном приложении. В итоге «Халве» я могу дать 6,5 баллов.

По «Мультикарте» от «ВТБ» положено 2% кэшбэка бонусами в категориях: «Рестораны, фастфуд и доставка» (МСС 5812, 5814, 5462, 5811, 5813); «Такси, городской и пригородный транспорт» (МСС 4121, 4111, 4131, 4789); «Супермаркеты и доставка продуктов» (МСС 5441, 5451, 5499, 5411, 9751, 5422). При получении зарплаты или пенсии на «Мультикарту» добавляется ещё одна категория — «Аптеки» (МСС 5122, 5912). За операции в других категориях кэшбэк вообще не положен. Месячный лимит 2000 баллов. На баллы можно купить товары из каталога, в том числе электронные подарочные сертификаты, 6,5 баллов.

У «ВТБ» есть акция «Приведи друга»: если заказать бесплатную дебетовую карту банка по этой ссылке и в первые 30 дней потратить от 5000 руб. (не из списка исключений), то банк подарит 1000 руб. Актуально для клиентов, у которых минимум год не было мастер-счёта в «ВТБ».

По ссылке из этого поста в нашем телеграм-канале можно заказать «Мультикарту» в ограниченном дизайне со светодиодами («Киберкарту») и получить сертификат на 1000 руб. за покупку от 500 руб. в первые 30 дней. Выпуск и обслуживание бесплатны, а функционал у неё такой же, как и у обычной дебетовой карты «ВТБ». Актуально, если у вас сейчас нет карты «ВТБ».

6 баллов получает от меня «Польза» от «Хоум Кредит» за 3-5% кэшбэка баллами в четырёх любимых категориях (ежемесячно банк дает выбрать 4 из 6 предложенных, месячный лимит вознаграждения у обычных клиентов — 1000 баллов), ещё есть повышенный кэшбэк у партнёров. Неудобно, что пока на бонусном счёте не наберётся минимум 500 баллов, превратить их в деньги не получится.

«Москарта» от «МКБ» дает кэшбэк 5% бонусами в трёх категориях на выбор (из предложенных банком, среди них есть 1% на все покупки, в январе 2023 даже 2%). Бонусами можно компенсировать покупку от 1000 руб., совершённую в прошлом месяце в неповышенной категории. С учётом того, что баллы начисляются только при покупках от 300 руб., а максимальная сумма операции для кэшбэка в неповышенной категории ограничена 15 000 руб., карту не очень удобно использовать для повседневных трат. Однако частенько проводятся акции с дополнительным вознаграждением для действующих клиентов — 6 баллов

У карты «МожноВСЁ» от «Росбанка» есть 1% кэшбэка на всё и 3% деньгами в любимой категории на выбор (которую можно менять раз в месяц, причём новая начинает действовать сразу же), месячный лимит — 10 000 руб. Раньше у банка были выгодные акции с дополнительным вознаграждением, но пока тихо, так что только 5,5 баллов.

При тратах по «СберКарте» от 20 000 руб./мес. или при неснижаемом остатке в прошлом месяце от 40 000 руб. за покупки в категории «Кафе и рестораны» положен кэшбэк 5%. При покупках от 75 000 руб./мес. или при остатках от 150 000 руб. добавляется еще 10% кэшбэка на АЗС. За остальные покупки дадут 0,5% кэшбэка. Вознаграждение начисляется бонусами «Спасибо», которые нужно ещё отоварить — 5,5 баллов.

При определённом характере трат и при выполнении дополнительных условий для уровня «Больше, чем Спасибо» на «СберКарте» можно получать вполне достойный кэшбэк (например, 20% на общественный транспорт, 10% на обучение, 10% на такси, 10% на развлечения, 10% на детские товары, 10% на магазины косметики и др.). Если вы готовы заморочиться, то «СберКарте» в данном пункте можно будет дать и 7-8,5 баллов.

UPD: 08.06.2023

По карте «Забота» от «Ак Барса» банк всегда предлагал выгодные акции с кэшбэком в 5-10% в интересных категориях, однако с июня 2023 остались унылые 1,25% кэшбэка при тратах от 20 000 руб./мес. и 1% при меньшем обороте, так что сейчас только 4 балла.

4 Доступность банкоматов для снятия наличности.

В данном пункте ограничимся более короткой шкалой, всё-таки если у карты нет бесплатной обналички в сторонних банкоматах, то можно просто не пользоваться этой услугой.

«Тинькофф Блэк», «Польза», «МТС Деньги Weekend», «МТС Cashback», «Ингосстрах Бонус» от банка «Союз», «Главная» от «Ренессанс Кредит», «Халва», «ТКБ.Карта», «МИР» от «Ак Барс Банка» получают по 2 балла за возможность бесплатного снятия наличных в чужих банкоматах. Правда, у Tinkoff Black и «Халвы» есть минимальная сумма бескомиссионного снятия (3000 руб.).

С «Москарты» можно бесплатно снимать наличные в любых банкоматах при сумме одной операции от 3000 руб. или эквивалента в валюте, месячный лимит 30 000 руб. (в банкоматах «Альфа-Банка», «Райффайзенбанка» и «ЮниКредит Банка» нет этого ограничения, там бесплатный лимит 3 000 000 руб. в месяц) — тоже 2 балла.

Партнёрских банкоматов у «СберКарты» от «Сбера» не наблюдается, однако собственных устройств очень много, так что за доступность тоже можно поставить 2 балла. Карта банка «ВТБ» также получает 2 балла за большое количество банкоматов.

С карты «Газпромбанка» можно три раза в месяц бесплатно снимать наличные в любых сторонних банкоматах в рамках лимита в 100 000 руб./мес. Ещё у «Газпромбанка» много партнёров на бесплатную обналичку («Альфа-Банк», «Открытие», «ВТБ», «Росбанк», «Уралсиб», «Промсвязьбанк», «Зенит» и др.) — 2 балла.

2 балла дадим и «Универсальной карте» от банка «Синара», с неё можно бесплатно снимать деньги в банкоматах «Открытия», «Альфа-Банка», «ВТБ» и 2 раза в месяц — в любых других банкоматах (ещё можно подключить пакет на 10 бесплатных снятий за 30 руб./мес.).

С карты «Кэшбэк 1-5-25» и «Альфа-Карты» от «Альфа-Банка» можно снять наличные без комиссии в любых устройствах при тратах по карте от 10 000 руб./мес. или при наличии от 30 000 руб. в сумме на всех счетах в банке (месячный лимит 50 000 руб.). Помимо этого, независимо от выполнения условий, с них можно бесплатно снимать деньги в устройствах «Газпромбанка», «МКБ», «Промсвязьбанка», «Росбанка», «Россельхозбанка», «УБРиРа», а также в банкоматах банка «Открытие» — 1,5 балла.

С карты «Максимум» от «ОТП Банка» в сторонних банкоматах можно без комиссии снимать до 50 000 руб./мес. при наличии в прошлом месяце оборота трат от 7000 руб. (в первые два месяца обналичка бесплатна и без оборота) — 1,5 балла.

У банка «Открытие» очень много партнёров для бесплатной обналички («Альфа-Банк», «Газпромбанк», «Зенит», «Уралсиб», «Райффайзенбанк», «СКБ-Банк», «ЮниКредит Банк», «Русский Стандарт», «Веста», «Промсвязьбанк», «Совкомбанк», «БКС Банк», «Модульбанк», «ВТБ») — 1,5 балла.

С карты My Life от «УБРиРа» при тратах в прошлом месяце от 5000 руб. в текущем можно будет снять без комиссии до 50 000 руб. в любых банкоматах. Помимо этого, есть ещё партнёры для бесплатной обналички — устройства «Альфа-Банка», «Промсвязьбанка», «Райффайзенбанка», «Ак Барса» и «ВТБ» — 1,5 балла.

Помимо собственных банкоматов, с карт «Росбанка» можно без комиссии снимать деньги в банкоматах банков-партнёров: «Альфа-Банка», «Райффайзенбанка», «ВТБ», «Россельхозбанка», «Уралсиба», «Газпромбанка», «Ак Барса» — 1 балл.

У «Своей карты» от «РСХБ» есть бесплатная обналичка в банкоматах «Альфа-Банка», «Промсвязьбанка», «Райффайзенбанка», «Росбанка» — 1 балл.

С карты «Твой кэшбэк» от «ПСБ», помимо собственных устройств, можно без комиссии снимать деньги в банкоматах «Альфа-Банка», «Россельхозбанка», «УБРиРа» и «Московского Индустриального Банка» — 1 балл.

С карты «Прибыль» от «Уралсиба» тоже можно снимать наличные в банкоматах банков-партнёров («ВТБ», «Райффайзенбанк», «Росбанк», «Открытие», «ВБРР»). Разовый лимит на обналичку — 150 000 руб., дневной — 300 000 руб., месячный — 1 500 000 руб., 1 балл.

Card Plus от «КЕБа» получает 1 балл за возможность бесплатного снятия в любых банкоматах 5000 руб./мес., собственных устройств у кредитной организации не так много.

5 Наличие бесплатных переводов с карты/на карту (С2С).

Opencard, МИР от «Ак Барс Банка», «ТКБ.Карта» от «Транскапиталбанка», «МожноВСЁ» от «Росбанка», «Мультикарта» от «ВТБ», «Ингосстрах Бонус» от банка «Союз»умеют бесплатно пополняться, а также позволяют бесплатно стягивать с себя деньги для пополнения других карт с помощью переводов Card to Card (С2С) — 2 балла (по баллу за стягивание и донорство).

«Тинькофф Блэк» умеет бесплатно стягивать и не берёт комиссию за донорство, однако такие операции расходуют общий с бесплатной обналичкой лимит в 100 000 руб. за расчётный период — 1,5 балла.

Карты «Халва» и «Главная» также умеют стягивать и не берут комиссию за донорство, однако на стягивание установлены небольшие лимиты, которые делают использование этих карт не таким удобным — 1,5 балла.

С 28 марта операции стягивания с дебетовых карт банка «Хоум Кредит» входят в общий лимит в 50 000 руб./мес. на бесплатную обналичку в сторонних банкоматах и толкание. При превышении лимита будут взимать комиссию в 1%, минимум 100 руб. Месячный лимит стягивания на саму «Пользу» тоже был уменьшен до 50 000 руб. — 1 балл.

Card Plus, «Своя карта» от «Россельхозбанка», «Прибыль», «Карта Газпромбанка», «Твой кэшбэк», «Москарта», My Life от «УБРиР», «Максимум» от «ОТП», «МТС Weekend», «СберКарта» от «Сбера», «МТС Cashback» и «Универсальная» от «Синары», карты «Альфа-Банка» могут бесплатно стягивать, а за донорство есть комиссия — 1 балл.

Также в этом пункте хотелось бы дать некоторым картам дополнительные баллы за бесплатные исходящие переводы по номеру карты («толкание») через собственные сервисы. +1,5 балла получает «Польза» от «Хоум Кредит» (общий месячный лимит с бесплатной обналичкой в сторонних банкоматах составляет 50 000 руб.), +1 балл — «Москарта» (месячный лимит 25 000 руб.), «Тинькофф Блэк» (20 000 руб./мес.), «Ингосстрах Бонус» (месячный лимит 20 000 руб.).

У «Халвы» от «Совкомбанка» с середины октября 2020 бесплатное толкание через интернет-банк и мобильное приложение есть в рамках платной подписки, однако на странице переводов на сайте «Совкомбанка» толкание по-прежнему бесплатно, +1,5 балла.

6 Наличие бесплатных или дешёвых банковских переводов.

Для данного пункта пятибалльная шкала тоже избыточна. Если есть бесплатный или недорогой межбанк, то это хорошо. Если нет, то уже неважно, сколько он стоит, тогда им просто никто не пользуется.

У «Тинькофф Банка», «КЕБа», «Хоум Кредит», «Открытия», «МКБ», «ОТП Банка» и банка «Синара» межбанк бесплатный — 2 балла. Причём у «Тинькофф Банка» межбанк бесплатен вообще без какого-то лимита.

У «Газпромбанка» есть бесплатный межбанк в рамках небольшого лимита в 30 000,99 руб./мес. — 1 балл.

У банка «Ренессанс Кредит» можно отправлять бесплатный межбанк только на свои счета в других банках — 1,5 балла.

Межбанк с «ТКБ.Карты» стоит 30 руб., думаю, 0,5 балла вполне можно поставить.

У всех остальных кредитных организаций межбанк платный, 0 баллов.

7 Удобство пополнения карты.

Раньше в данном пункте оценивалось количество способов пополнения карт наличными. Однако сейчас данный параметр не очень актуален, поскольку карты платёжной системы МИР пока можно без комиссии пополнять в любых банкоматах (даже в устройствах Сбербанка, которые есть на каждом шагу). Правда, тут стоит учитывать, что в некоторых банках такие пополнения сразу увеличивают только баланс карты, а по счёту они проходят спустя несколько дней, так что есть риск нарваться на теховер (например, в «Ак Барсе»).

Все новые карты из статьи могут быть картами МИР, однако у многих имеются ранее выпущенные карты других платёжных систем. Так что всё-таки расставим баллы за наличие партнёров на пополнение.

«Тинькофф Блэк», «МТС Weekend», «МТС Cashback», «Универсальную» от «Синары», «Пользу» от «Хоум Кредит», «Ингосстрах Бонус» от банка «Союз» удобно пополнять благодаря наличию партнёров (салоны «МТС», «Связной», «Мегафон», терминалы «МКБ» и др.) — 2 балла. «СберКарту» тоже можно пополнить на каждом углу благодаря большому количеству собственных отделений и банкоматов — 2 балла.

Количество устройств «ВТБ» тоже довольно велико, но всё-таки меньше, чем у «Сбера» — 1,5 балла.

Карты банка «Ренессанс Кредит» с недавних пор стало возможно пополнять в устройствах «ВТБ» — 1,5 балла.

Карту «Кэшбэк 1-5-25» и «Альфа-Карту», помимо собственных банкоматов «Альфа-Банка», можно пополнить без комиссии ещё и в банкоматах банков-партнёров («МКБ», «Газпромбанка», «Промсвязьбанка», «УБРиРа», «Открытия»). У «Газпромбанка» тоже много партнёров на пополнение — по 1,5 балла.

«Халва» от «Совкомбанка», Opencard от «Открытия», «Москарта» от «МКБ» также получают по 1,5 балла за большое количество отделений и терминалов. Карты «МКБ» можно ещё пополнять в устройствах «Альфа-Банка», карты «Открытия» — в устройствах «Альфа-Банка» и «Промсвязьбанка», «Халву» — в устройствах «МКБ», «Альфа-Банка», «ВТБ».

Карту «Твой кэшбэк» от «Промсвязьбанка», помимо собственных банкоматов и терминалов, можно бесплатно пополнить в устройствах «Альфа-Банка», «УБРиРа», «Московского Индустриального Банка» — 1,5 балла.

«Свою карту» можно пополнить в банкоматах «Альфа-Банка», «Райфа», «Промсвязьбанка», «Росбанка» — 1,5 балла.

Карту My Life от «УБРиР» тоже можно пополнить в устройствах «Альфа-Банка», «Промсвязьбанка», «Райффайзенбанка», своих отделений и банкоматов не так много, по крайней мере, в европейской части России — 1,5 балла.

«Прибыль» от «Уралсиба» и «МожноВСЁ» от «Росбанка» не имеют партнёров на бескомиссионное пополнение, однако количество собственных устройств и отделений довольно велико — 1 балл.

У «Ак Барс Банка» также нет партнёров на пополнение наличными, а распространённость отделений и собственных банкоматов зависит от регионов присутствия. К примеру, в Казани их очень много, а вот в Москве нет, но думаю, 0,5 балла вполне можно поставить.

Card Plus, «Максимум» от «ОТП», «ТКБ.Карта» от «Транскапиталбанка», помимо входящих переводов, пополняются без комиссии только в своих банкоматах и отделениях, которых не так много — 0 баллов.

Все карточки можно пополнить банковским переводом (лучше это делать из банков с бесплатным межбанком), а также через Систему быстрых платежей.

8 Надёжность банка.

Очень субъективный параметр, поскольку четких критериев надёжности той или иной кредитной организации просто не существует. Можете не обращать внимания на оценки в этом пункте, средства на картах и счетах в любом случае застрахованы АСВ в пределах лимита в 1,4 млн руб.

1 балл получают от меня банки, входящие в список системно значимых кредитных организаций, утверждённый Банком России: «Альфа-Банк», «Сбер», «Россельхозбанк», «МКБ», «Райффайзенбанк», «Промсвязьбанк», «Открытие», «ВТБ», «Совкомбанк», «Газпромбанк», «Росбанк», «Тинькофф Банк».

Банки, находящиеся на санации, тоже видятся мне крайне устойчивыми, всё самое неприятное с ними уже произошло, так что 1 балл идет и «Уралсибу».

Остальные кредитные организации кажутся мне вполне надёжными, просто шкала в этом пункте у нас совсем небольшая :) В любом случае, никогда не размещайте в одном банке больше 1,4 млн рублей.

9 Наличие бесплатного смс-информирования.

Здесь тоже нет смысла в шкале от 0 до 5. 1 балл получают карты, где смс-информирование бесплатное, 0 баллов — где оно платное. 1 балл отправляется Card Plus. У «Халвы» смс-информирование бесплатно при совершении очень простых действий (3 раза в месяц зайти в личный кабинет или мобильное приложение совсем не трудно) — 1 балл.

У «РСХБ» даже при отключенном платном смс-информировании всё равно приходят сообщения о каждой расходной операции — 1 балл.

У «Пользы», «Москарты» от «МКБ», карты My Life от «УБРиР», карты «Максимум» от «ОТП» можно настроить бесплатные пуши — 0,5 балла.

Все остальные карты в данном пункте баллов не получают.

10 Отсутствие округлений кэшбэка.

За отсутствие различного рода округлений при начислении кэшбэка 1 балл получают «Универсальная карта» от «Синары», «Прибыль» от «Уралсиба», карта «Максимум» от «ОТП», Card Plus от «КЕБа», «Мультикарта» от «ВТБ».

11 Участие в Системе быстрых платежей.

В феврале 2019 ЦБ РФ запустил Систему быстрых платежей, с помощью которой можно отправлять переводы по номеру телефона между банками-участниками. Переводы через СБП работают 24 часа в сутки, в выходные и праздники.

Для осуществления так

Реклама. Информация о рекламодателе по ссылкам в статье.