Самыми ценными и удобными картами всегда были те, где предусмотрен кэшбэк на всё, а не на какую-то повышенную категорию.

Многим просто неудобно носить в кошельке несколько карт (хотя при возможности оплатить смартфоном эта проблема отходит на второй план), да и отслеживание тарифов и условий по нескольким продуктам требует времени.

Частенько МСС-код торговой точки не соответствует характеру этой торговой точки, а значит, можно остаться без кэшбэка. К примеру, по вашей карте положено вознаграждение в 5% в категории «Рестораны» с МСС 5812, а ресторан, где вы пообедали, почему-то имеет МСС 5814 («Фастфуд»), и карта оказалась бесполезной. У карт с кэшбэком на все покупки такой проблемы нет, именно их мы сегодня и рассмотрим в статье.

Разумеется, у каждой карты есть свой список исключений, за которые вознаграждение не положено, например, за мобильную связь, налоги, штрафы и т.д. Подробные обзоры по ссылкам в заголовках.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов.

А ещё финансовый форум Храни Деньги! уже работает:)

А ещё финансовый форум Храни Деньги! уже работает:)

Храни Деньги! рекомендует:

УНИВЕРСАЛЬНАЯ КАРТА С КЭШБЭКОМ НА ВСЁ: АКТУАЛЬНЫЙ СПИСОК ЛУЧШИХ

УНИВЕРСАЛЬНАЯ КАРТА С КЭШБЭКОМ НА ВСЁ: АКТУАЛЬНЫЙ СПИСОК ЛУЧШИХ

1 Карты EXTRA и PRIME от “ЮниКредит Банка” — кэшбэк 5% на всё.

У карты Extra можно выбрать опцию «Кэшбэк на всё», где при тратах от 100 000,01 руб./мес. (учитываются проведённые по счёту операции не из списка исключений для кэшбэка) положен кэшбэк 5% баллами на все покупки (баллы переводятся в рубли по курсу 1 балл = 1 руб.). Намного больше 100 000,01 руб. тратить не нужно, так как месячный лимит кэшбэка как раз только 5000 баллов. При тратах от 50 000,01 до 100 000 руб. будет положено вознаграждение только в 2%.

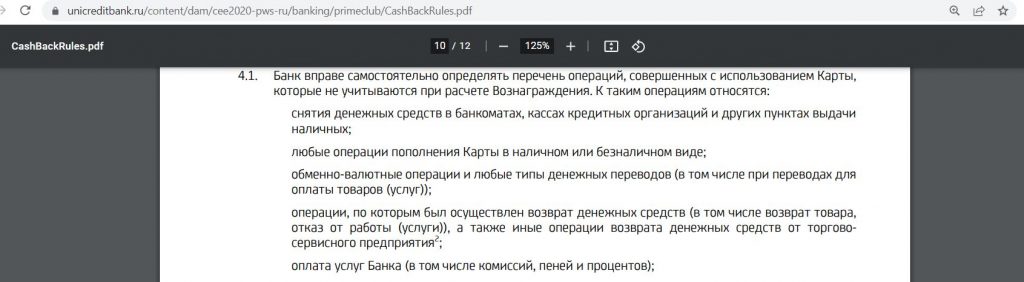

Список исключений для вознаграждения вполне стандартный (за связь, страховки, налоги, коммуналку кэшбэка не будет).

Одним из критериев бесплатности премиального пакета EXTRA является обычное пополнение счетов в банке в предыдущем месяце переводами из других кредитных организаций на сумму от 150 000 руб./мес. (в зачёт идёт и входящий межбанк, и СБП, а также переводы с карты на карту). После зачисления средств ими можно пользоваться по своему усмотрению. Также учитываются поступления от юридических лиц и ИП внутри «ЮниКредит Банка».

Другие два критерия — это остатки в банке на последний рабочий день предыдущего месяца от 1 500 000 руб. (включая НСЖ и ИСЖ, купленные в «ЮниКредит Банке», а также средства на счетах инвестиционных фондов под управлением «ТКБ Инвестмент Партнерс» (АО), которые были приобретены в банке), либо остатки от 500 000 руб. и покупки от 50 000 руб./мес. (учитываются операции, за которые есть кэшбэк по бонусной программе). Если ни один критерий не выполнен, то стандартная плата за пакет составляет 1500 руб./мес.

У карты PRIME на опции «Кэшбэк на всё» также положен кэшбэк 5% при тратах от 100 000 руб./мес. и лимит такой же — 5000 баллов, единственное, при тратах за месяц от 50 000 до 100 000 руб. кэшбэк за все покупки здесь будет 3% (а у EXTRA — 2%).

UPD: Судя по отзывам, «ЮниКредит Банк» открывает карту EXTRA только действующим клиентам банка.

2 «Своя карта» от «РСХБ» — 1-4% баллами на всё.

На опции «CashBack на ВСЁ» величина вознаграждения по «Своей карте» в текущем месяце определяется в зависимости от оборота трат в прошлом месяце. Так при обороте в прошлом месяце до 30 000 руб. (невключительно) за каждые 100 руб. покупки будут начислять 1 балл, при тратах от 30 000 до 75 000 руб. (невключительно) — 1,5 балла, при тратах более 75 000 руб. — 4 балла. Месячный лимит баллов составляет 5000 единиц.

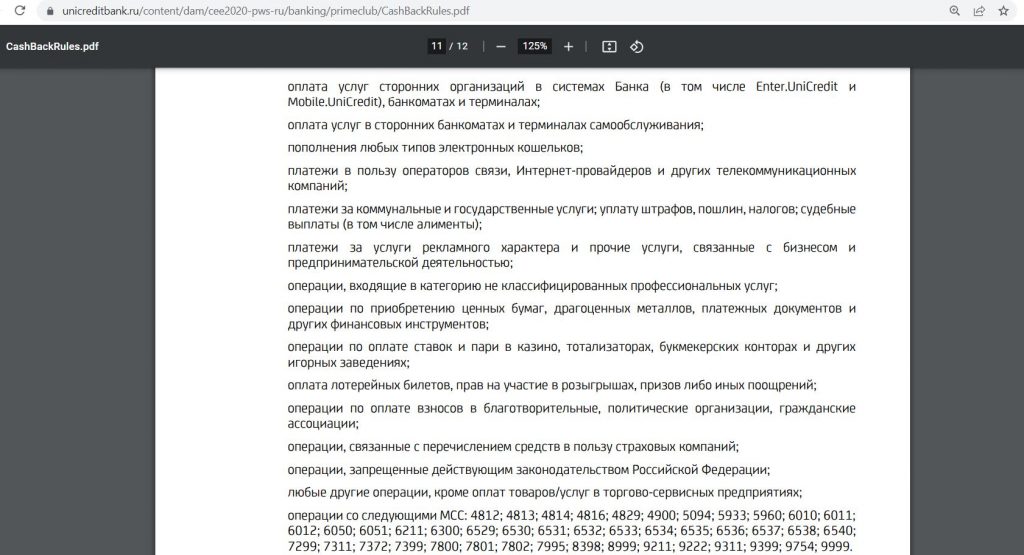

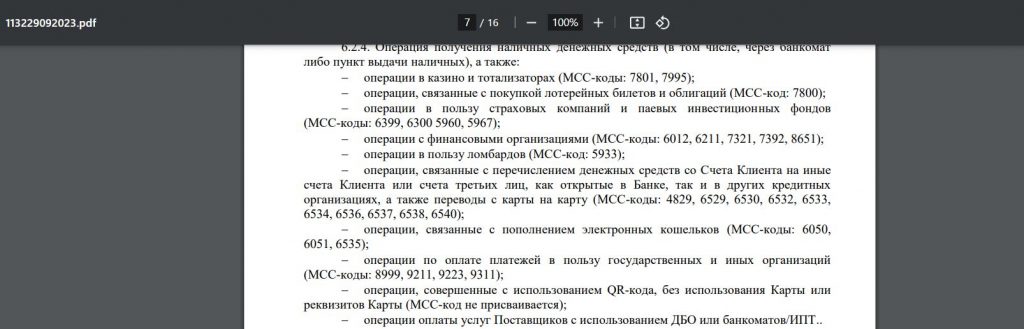

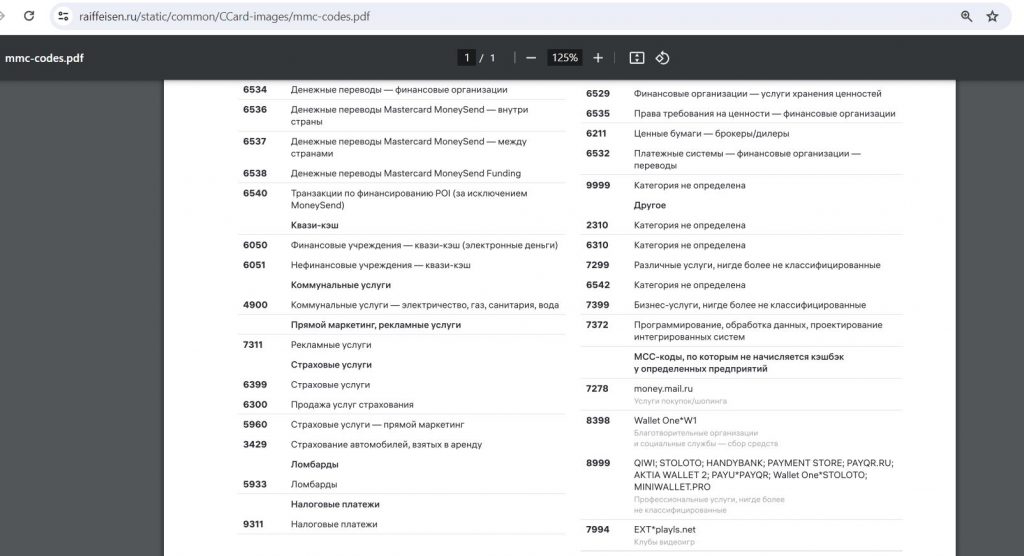

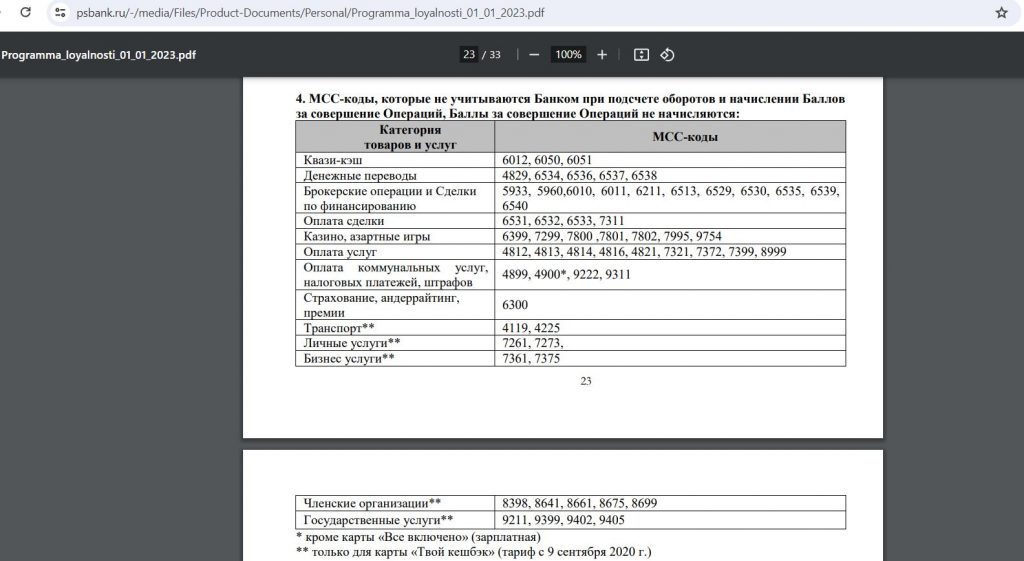

Список исключений для кэшбэка у «РСХБ» довольно короткий (МСС 4829, 5933, 5960, 5967, 6012, 6050, 6051, 6211, 6300, 6399, 6529-6540, 7321, 7392, 7800, 7801, 7995, 8651, 8999, 9211, 9223, 9311):

Помимо этого, есть ещё ограничение на телекомы (МСС 4812, 4813, 4814, 4815, 4821), на эти услуги с кэшбэком можно потратить не более 3000 руб./мес.

Баллы «Урожая» можно пристроить на различные товары и услуги из бонусной витрины. Наценка везде разная, поэтому довольно трудно определить реальную стоимость баллов программы «Урожай» в пересчёте на деньги, чтобы понять, каков же всё-таки реальный кэшбэк. В целом, говорят, получается вполне выгодно.

Недавно в личном кабинете программы появились электронные подарочные сертификаты популярных брендов («Л’Этуаль», «Яндекс Еда», «Леонардо», holodilnik.ru, belkacar, «ЛитРес» и др.), правда, с наценкой в 10%.

Выпуск и обслуживание дебетовой «Своей карты» от «Россельхозбанка» бесплатен без условий.

3000 руб. за брокерский счёт в «Альфа-Банке», 2500+1500 руб. за бесплатную кредитную «МТС Cashback», 2000 руб. за вечно бесплатную Tinkoff Platinum, бесплатная «Карта возможностей» от «ВТБ» с кэшбэком рублями до 25%, 500 руб. за бесплатную «ОТП Карту» с кэшбэком 5% на ЖКХ, 2000 баллов за «120 дней на максимум» от «Уралсиба», 1000 руб. за бесплатную карту «ВТБ», 1000 руб. за бесплатную «Альфа-Карту», 1000+1000 руб. на OZON за карту «Газпромбанка» с кэшбэком 25%, 500 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1000 руб. и 2 месяца подписки Pro за Tinkoff Black, «Год без %» от «Альфа-Банка» с бесплатным первым годом

Храни Деньги! рекомендует:

3 «Кэшбэк-карта» от «Райффазенбанка» — 1,5% (иногда 3-5%) на всё.

По бесплатной дебетовой «Кэшбэк-карте» от «Райффайзенбанка» положен кэшбэк 1,5% деньгами на все покупки без верхнего лимита начисления за месяц, а также без округлений.

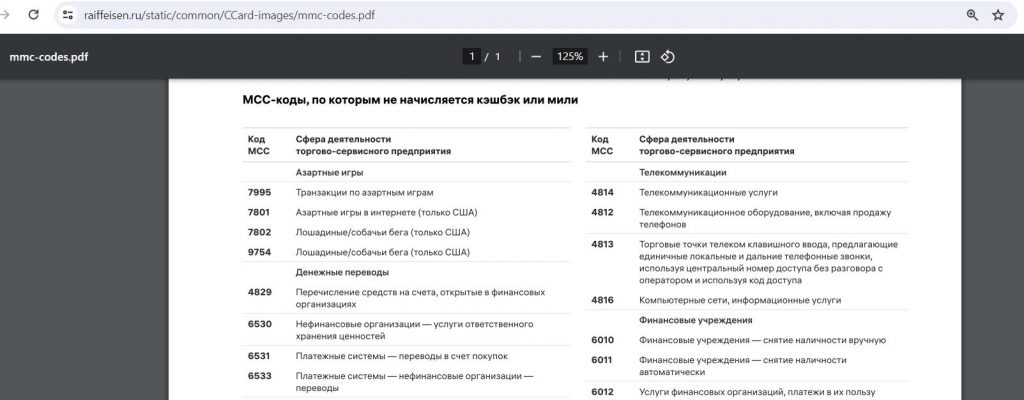

Список исключений такой:

Примерно раз в 3 месяца банк проводит дополнительные акции, по которым за покупки по «Кэшбэк-карте» начисляется не 1,5%, а 3 или даже 5% кэшбэка.

4 Premium и Light Premium от «Открытия» — 2-4% на всё.

У «Открытия» бонусная программа по обычной Opencard и при наличии премиального статуса сильно отличаются (раньше были схожи, потом для обычной Opencard банк придумал категории с повышенным кэшбэком).

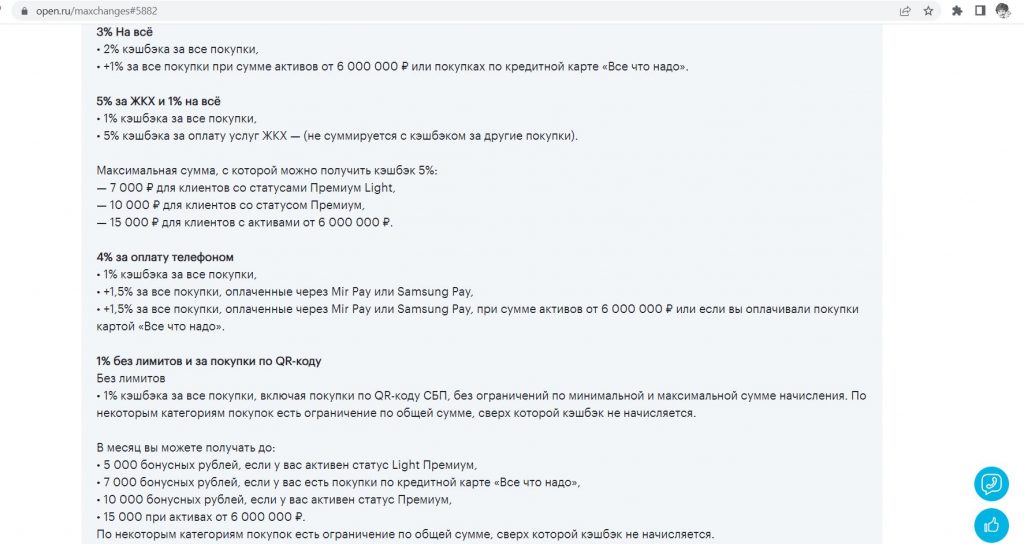

Для премиалов доступны следующие опции:

• 3% на всё:

2% кэшбэка за все покупки +1% за все покупки при сумме активов от 6 000 000 руб. или покупках по кредитной карте «Всё что надо».

• 4% за оплату телефоном:

1% кэшбэка за все покупки,

+1,5% за все покупки, оплаченные через Mir Pay или Samsung Pay,

+1,5% за все покупки, оплаченные через Mir Pay или Samsung Pay, при сумме активов от 6 000 000 руб. или если вы оплачивали покупки картой «Всё что надо».

Месячный лимит кэшбэка зависит от статуса:

— 5 000 бонусных рублей, если активен статус «Light Премиум»;

— 7 000 бонусных рублей, если есть покупки по кредитной карте «Всё что надо»;

— 10 000 бонусных рублей, если активен статус «Премиум»;

— 15 000 при активах от 6 000 000 руб.

Вознаграждение начисляется баллами, которыми можно компенсировать полную стоимость совершённых не позднее 30 дней назад покупок от 1500 руб.

Для присвоения статуса «Премиум» потребуются остатки на счетах от 3 млн руб. или эквивалента в валюте независимо от региона. С остатками от 2 млн руб. не в Москве, Московской области и Санкт-Петербурге можно получить статус «Премиум Light». На всех премиумах положено бесплатное обслуживание премиальной кредитки «Всё что надо» с кэшбком 3% на всё и грейсом до 120 дней.

UPD: Банк «Открытие» больше не открывает новичкам пакеты Premium, Light Premium, а также кредитку «Всё, что надо».

5 Карта «Кэшбэк по-сибирски» от банка «Левобережный» — 2-3% на всё.

При тратах по карте банка «Левобережный» от 10 001 руб./мес. (учитываются покупки не из списка исключений) положен кэшбэк:

— 10% в категории «Транспорт» (МСС 4111, 4131);

— 5% за оплату услуг ЖКХ (МСС 4900);

— 2% за АЗС (МСС 5541, 5542, 5172, 5983);

— 1% за «Аптеки» (МСС 5122, 5292, 5295, 5912);

— 1% за траты на Wildberries, OZON, AliExpress.

При тратах по карте от 50 001 руб./мес. предлагается более существенное вознаграждение:

— 10% за «Транспорт» (МСС 4111, 4131);

— 5% за оплату услуг ЖКХ (МСС 4900);

— 5% за «Супермаркеты» (МСС 5411);

— 5% за «Аптеки» (МСС 5122, 5292, 5295, 5912);

— 5% за АЗС (МСС 5541, 5542, 5172, 5983);

— 5% за «Одежду и обувь» (МСС 5137, 5139, 5611, 5621, 5631, 5641, 5651, 5661, 5681, 5691, 5699, 5655);

— 5% за покупки в Wildberries, OZON, AliExpress;

— 1% на всё остальное.

Кроме того, за оплату покупок с помощью технологий MIR Pay /Samsung Pay положен дополнительный 1% кэшбэка. Если поддерживать на карте неснижаемый остаток от 40 000 руб., начислят ещё +1% кэшбэка. Т.е. за все покупки можно получать 3% кэшбэка.

Список исключений для оборота и 1% кэшбэка неприлично короток (в нём даже нет мобильной связи, налогов, страховок и др.).

Месячный лимит кэшбэка — 5000 руб., из них лимит для повышенных категорий — 2000 руб./мес. Минимальная сумма кэшбэка за месяц — 50 руб. (если насобирается меньше, то он просто сгорит).

Перед покупками нужно не забыть подать заявление на участие в бонусной программе и подключить платное смс-информирование за 79 руб./мес. (без него кэшбэка не будет).

Выпуск карты «Кэшбэк по-сибирски» в пакете услуг «Основа» бесплатен. Обслуживание бесплатно либо при покупках от 10 000 руб./мес., либо при наличии на вкладах и картах от 20 000 руб., либо при получении зарплаты, пенсии, стипендии, пособий на карту (иначе плата составит 99 руб./мес.).

6 “Универсальная карта” от “АТБ” — 1,5% на всё + грейс 120/180 дней.

По «Универсальной» кредитной карте от «АТБ» за все покупки положен кэшбэк 1,5% на всё. Начисляется баллами, месячный лимит — 25 000 баллов. Конвертировать в рубли можно до 5000 баллов/мес. (1 балл = 1 руб.), остальные — в следующем месяце. Срок жизни баллов — 6 месяцев. Для карт, оформленных с 14.07.22 по 12.10.23, лимита кэшбэка пока нет.

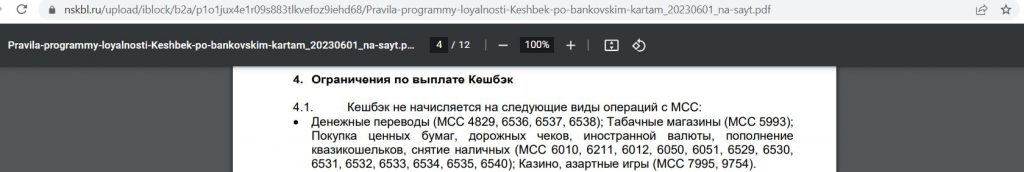

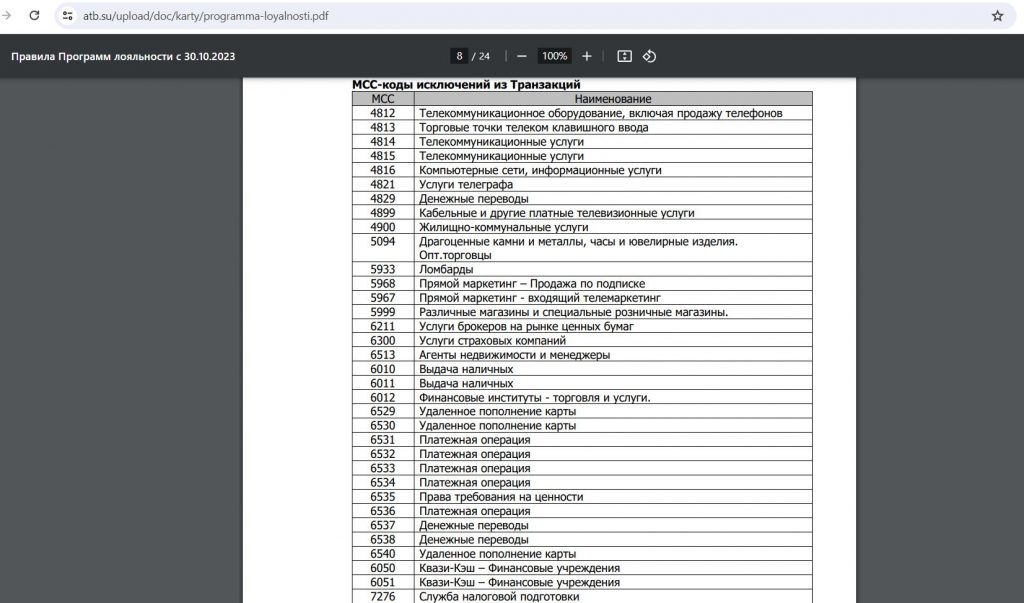

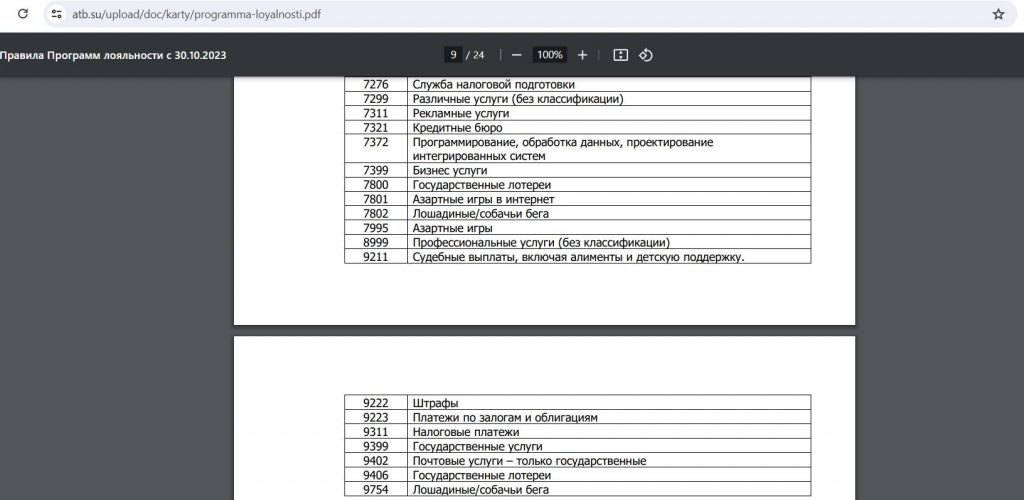

Список исключений, за которые кэшбэк не положен, у «АТБ» выглядит следующим образом:

По карте предусмотрен льготный период 120/180 дней, что заметно увеличивает выгоду от использования карты (пока свои деньги лежат на каком-нибудь накопительном счёте и приносят дополнительный доход, для покупок используются деньги банка).

Выпуск и обслуживание кредитной «Универсальной карты» бесплатны без условий. Для отказа от страховок нужно быть понастойчивее.

7 My Life от «УБРиР» — 5% на онлайн-покупки.

По карте My Life от «УБРиР» при подключении опции «Больше плюсов» за 199 руб./мес. при тратах от 5000 руб./мес. появляется кэшбэк 5% на все онлайн-покупки (месячный лимит 500 руб.). Также тут можно выбрать 3 повышенных категории, среди которых есть 5% кэшбэка за оплату услуг ЖКХ (максимум 300 руб./мес.). Ещё повышенными категориями могут быть 3% кэшбэка на «АЗС», 3% на «Аптеки», 5% на «Спорт» и 5% на «Здоровье и отдых».

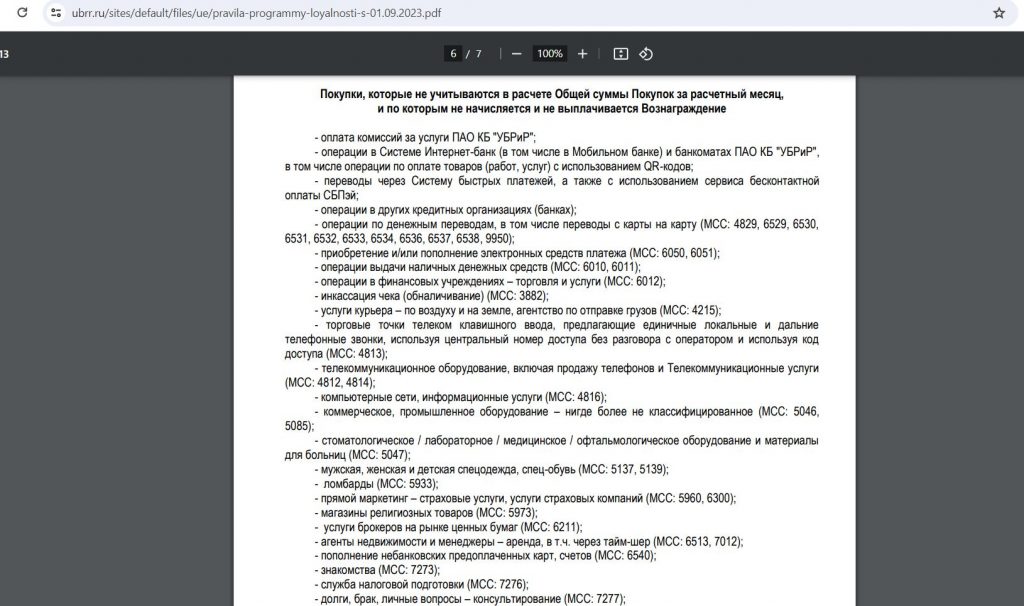

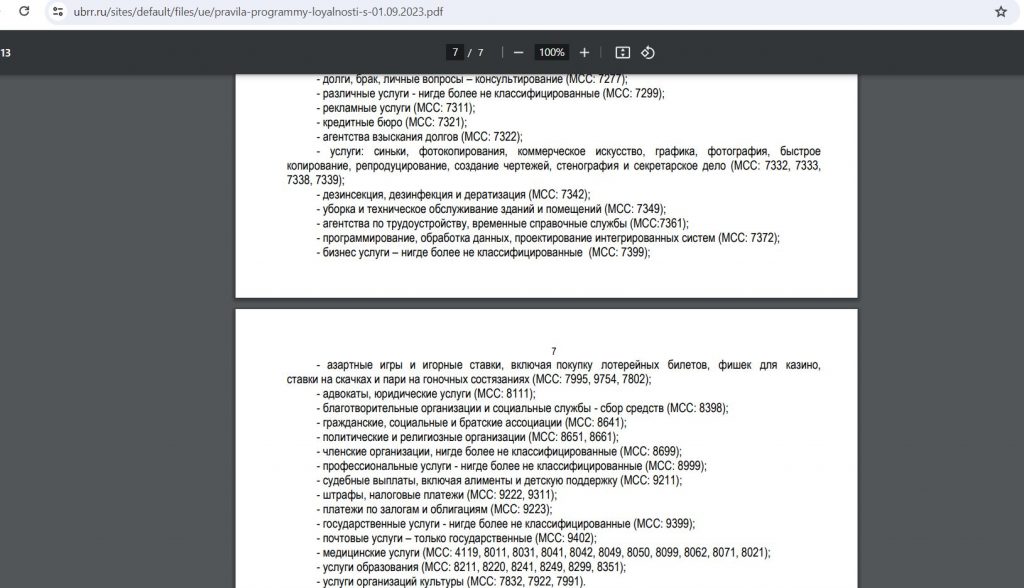

Список исключений у «УБРиРа» весьма объёмный:

Выпуск и обслуживание дебетовой карты My Life от «УБРиР» бесплатны без условий. Если заказать её по этой ссылке по акции «Приведи друга» и потратить от 1000 руб. (кроме списка исключений) в первые 2 календарных месяца, то банк подарит 500 руб. Акция актуальна для клиентов, у которых минимум год не было дебетовых карт банка, подробные условия тут.

8 «Ингосстрах Бонус МИР Supreme» от «Ингосстрах Банка» (бывш. название «Союз») — 3% на всё.

По карте «Ингосстрах Бонус МИР Supreme» кэшбэк на все покупки составляет 3% (месячный лимит 17 000 баллов, также есть ограничение в 3000 баллов на разовую покупку). Кроме того, тут есть +5% за супермаркеты (максимум 3000 баллов/мес.).

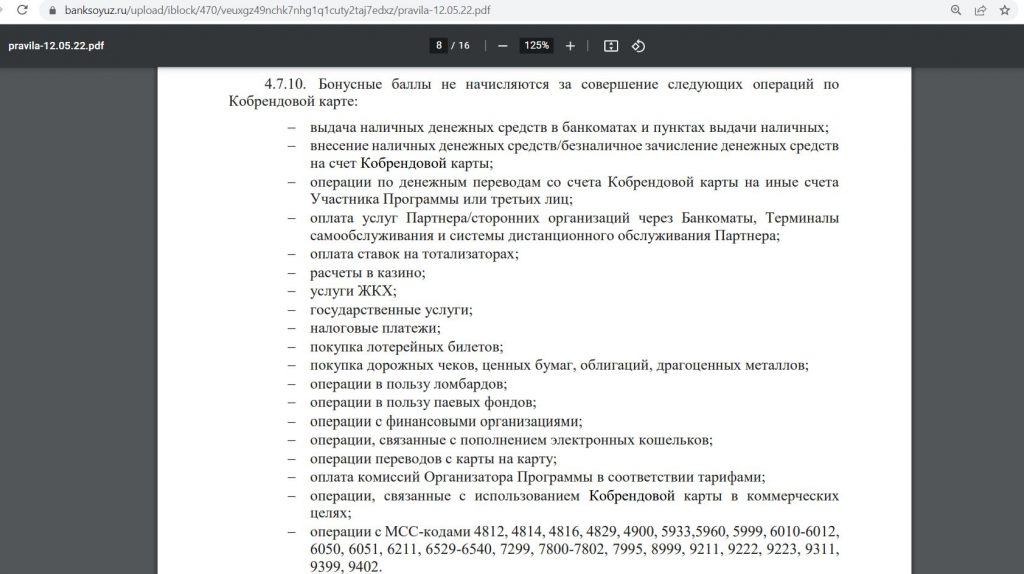

Список исключений для кэшбэка у «Ингосстрах Банка» вполне стандартный:

Баллами можно оплатить до 50% стоимости полиса добровольного страхования в «Ингосстрахе» (КАСКО, жизни, имущества и др.), оплатить ими билет на самолёт, поезд или гостиницу на партнёрском сайте (цены там, в среднем, на 10-15% выше), либо обменять на электронные подарочные сертификаты, например «Озона», «Спортмастера», «Детского Мира» (по курсу 1 балл = 1 руб.).

Карта «Ингосстрах Бонус МИР Supreme» бесплатна при выполнении хотя бы одного критерия на выбор (или придётся раскошелиться на 1499 руб./мес.):

— Наличие остатков в банке от 2 млн руб.;

— Наличие остатков в банке от 1 млн руб. + совершение покупок по карте на сумму от 75 000 руб./мес.

— Любые зачисления на карту в размере от 200 000 руб./мес. + совершение покупок по карте на сумму от 75 000 руб./мес.

9 «Скидка везде» от «МТС Банка» — 3% на все онлайн-покупки.

По дебетовой карте «Скидка везде» от «МТС Банка» в первые два месяца действует кэшбэк в 3% деньгами на все онлайн-покупки (оформлен в виде моментальной скидки) и 1% на всё остальное. С 3-го месяца для такого вознаграждения нужно делать от 25 покупок за предыдущий месяц или получать зарплату на карту. Причём лимит кэшбэка очень большой — 10 000 руб./мес. Карта бесплатна при наличии любых 5 покупок за месяц, либо при наличии вклада/кредита в банке.

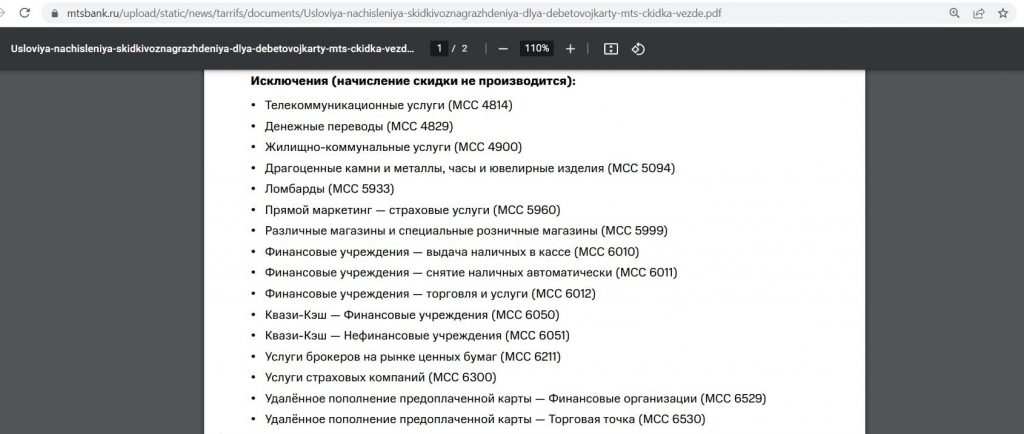

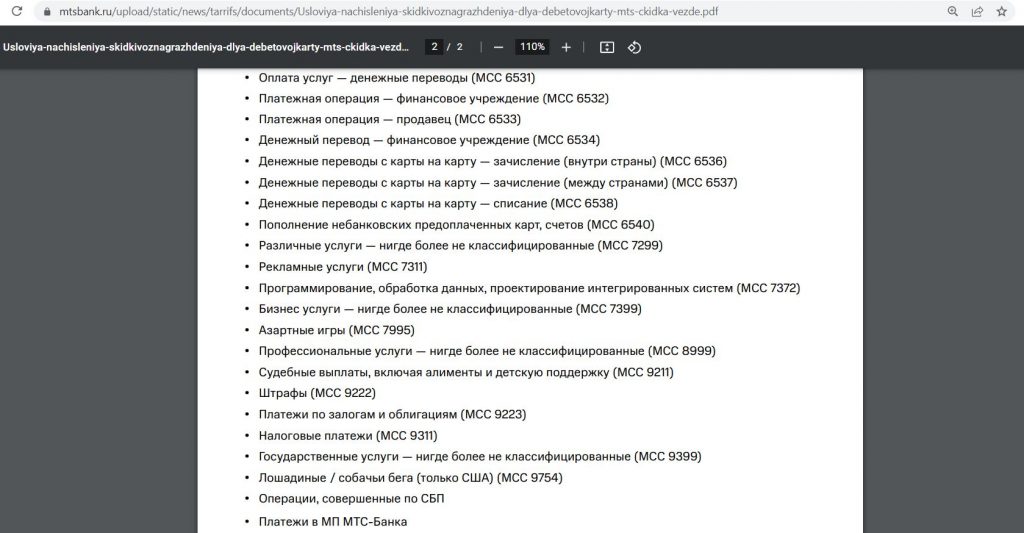

Список исключений для кэшбэка по карте «Скидка везде» выглядит следующим образом (за оплату через СБП, а также через приложения «МТС Банка» вознаграждение не предусмотрено):

10 «Карта Пэй» от «Яндекс Банка» — 2-3% на NFC и СБП-оплаты.

«Яндекс Банк» в последнее время серьёзно улучшил бонусную программу по своей дебетовой «Карте Пэй» (раньше называлась «Карта Плюса»). Если сначала можно было рассчитывать только на кэшбэк в 1,5% на все покупки баллами Плюса, то теперь появились любимые категории с кэшбэком до 10%, кроме того при оплате телефоном (через Яндекс Пэй, не путать с MIR Pay) на все покупки дают кэшбэк 2% (как и через QR СПБ). До апреля 2024 на подобные операции предлагался кэшбэк 3%, а в декабре в рамках акции даёт 10%.

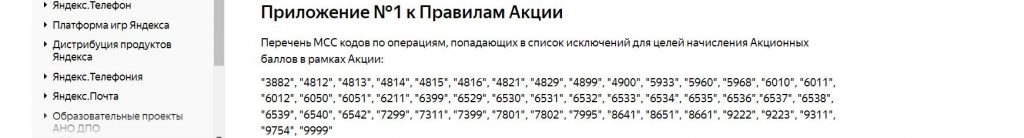

Список исключений у «Яндекс.Банка» довольно стандартный, из интересного не вижу в нём частых гостей — МСС 6300 («Услуги страхования») и МСС 8999 («Профессиональные услуги, нигде больше не классифицируемые»).

Общий лимит кэшбэка — 10 000 баллов в месяц, потратить их можно при наличии подписки «Яндекс Плюс» в сервисах Яндекса. Тем, у кого нет активной подписки, при оформлении карты даётся 60 дней подписки в подарок (обычная стоимость 299 руб./мес.). К основному аккаунту по подписке «Яндекс Плюс Мульти» можно подключить дополнительно до 3 человек и использовать до 10 устройств.

При отключении подписки все накопленные баллы Плюса сгорят через 30 дней. С активной подпиской они не имеют срока годности.

Бесплатная виртуальная «Карта Пэй» от Яндекса платёжной системы МИР выпускается в пару кликов мышкой, достаточно только подтвердить номер телефона и ввести паспортные данные, а также ИНН.

11 «Прибыль» и «Премиум» от банка «Уралсиб» — до 3% на всё.

По карте «Прибыль» от «Уралсиба» за все покупки начислят 1% кэшбэка баллами при тратах от 10 000 руб./мес. +1% к ставке кэшбэка положен при наличии премиальных пакетов от уровня Light Premium и выше. Ещё +1% дадут, если в отчётном месяце хотя бы в один день была задолженность по кредитной карте (например, «120 дней на максимум») от 30 000 руб. Т.е. при выполнении трёх критериев можно иметь кэшбэк 3% на всё.

При заказе кредитной карты «120 дней на максимум» от «Уралсиба» по этой ссылке её обслуживание будет бесплатным без дополнительных условий навсегда.

Либо можно тратить непосредственно с «Кредитки с кэшбэком» от «Уралсиба» (её обслуживание бесплатно при покупках на сумму от 10 000 руб./мес.).

Список исключений «Уралсиба» с расшифровками можно посмотреть тут.

Лимит бонусных операций для начисления кэшбэка составляет 200 000 руб. При наличии премиум-пакетов — 400 000 руб. Баллами можно компенсировать ранее совершённые покупки от 1500 руб.

Плата за выпуск карты «Прибыль» не взимается, обслуживание в первые два месяца бесплатно без дополнительных требований, дальше нужно выполнять одно из условий: либо совершать покупки от 10 000 руб./мес., либо зачислять зарплату на карту в размере от 20 000 руб./мес. (обычный входящий межбанк со своего счёта в другом банке или перевод через СБП вполне подойдёт). При невыполнении условий плата составляет 99 руб./мес. Выпуск и обслуживание карты «Прибыль» от «Уралсиба», выдаваемых с 03.06.24 стали бесплатными без условий.

Если заказать бесплатную дебетовую карту «Прибыль» от «Уралсиба» по этой ссылке и в первые 30 дней потратить от 2000 руб. (кроме списка исключений), то в подарок будет положена полугодовая подписка «Яндекс Плюс» (промокод придёт на электронную почту, указанную при оформлении карты). Акция актуальна для новых клиентов, у которых ранее не было счетов в банке, подробные условия тут.

Пакет Light Premium от «Уралсиба» бесплатен либо при остатках на счетах в банке (в том числе учитываются активы на брокерском счёте) от 1 млн руб., либо при остатках от 500 000 руб. и покупках по картам от 50 000 руб./мес., либо при покупках от 75 000 руб./мес.

12 Alfa Travel и Alfa Travel Premium — 2-5% милями на всё.

По обычной бесплатной Alfa Travel при тратах от 10 000 до 100 000 руб./мес. положен кэшбэк 2% милями за всё, при тратах от 100 000 руб./мес. — 3% милями на всё. Месячный лимит — 5000 миль.

Сумма одной покупки не может превышать 100 000 руб. (если превышает, то мили начислят только на 50 000 руб.).

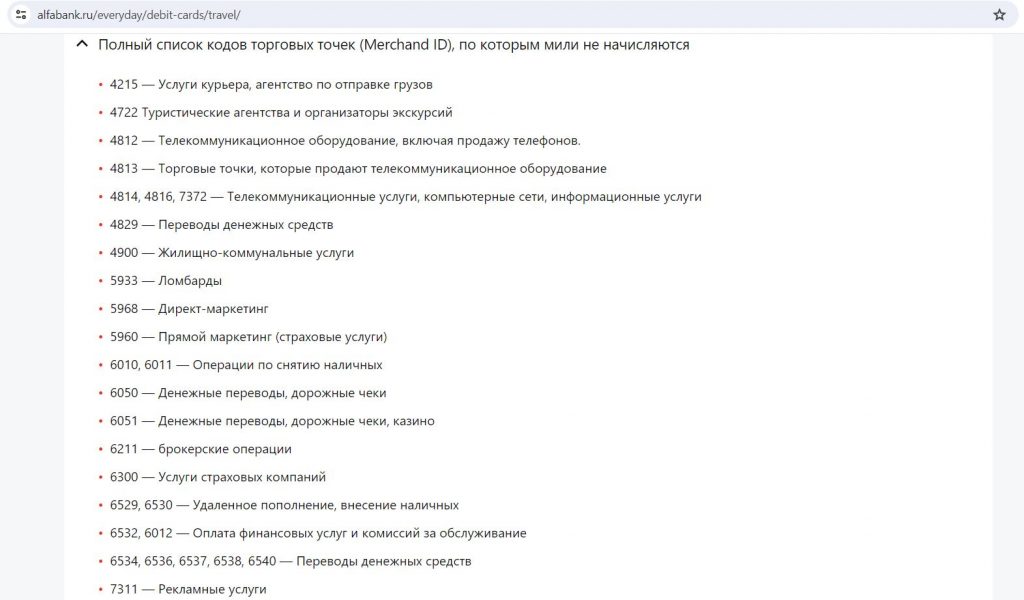

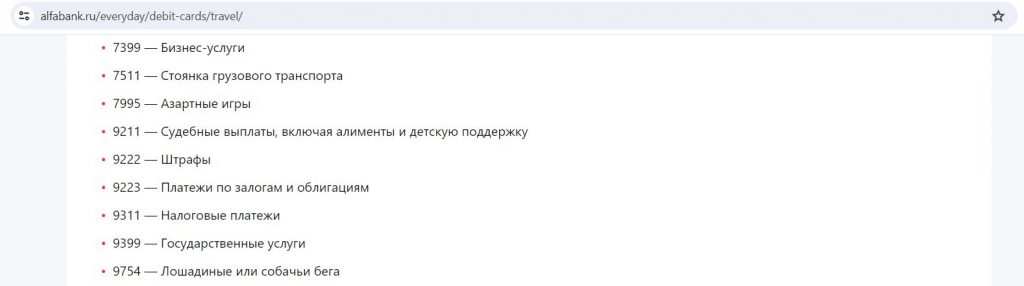

Список исключений по карте Alfa Travel следующий:

Милями можно оплатить авиа/жд билеты, забронировать номер в отеле на сайте Alfa Travel (от 1000 миль), цены там, как и в других подобных программах, обычно завышены на 10-15%. Также с 15.09.23 милями можно компенсировать оплату бронирования напрямую у отеля (официальный сайт/стойка регистрации) с МСС 3501-3831, 7011, 7012, сумма покупки должна быть от 2000 руб., 1 миля также равна 1 рублю.

По Alfa Travel Premium (новое название Alfa Travel Only) при сумме трат от 10 000 до 150 000 руб. на все покупки положен кэшбэк 3% милями, при тратах от 150 000 руб. — 5% милями. Месячный лимит кэшбэка — 50 000 миль. Сумма одной покупки должна быть до 500 000 руб.

С четвёртого месяца стоимость обслуживания Alfa Travel Premium составляет 2990 руб./мес., плата не взимается при соблюдении одного из следующих условий:

— поступление заработной платы от 400 000 руб./мес.;

— остатки на счетах от 1,5 млн + покупки по карте от 100 000 руб./мес.;

— среднемесячные остатки на счетах (включая активы на брокерском счёте) от 3 млн руб.

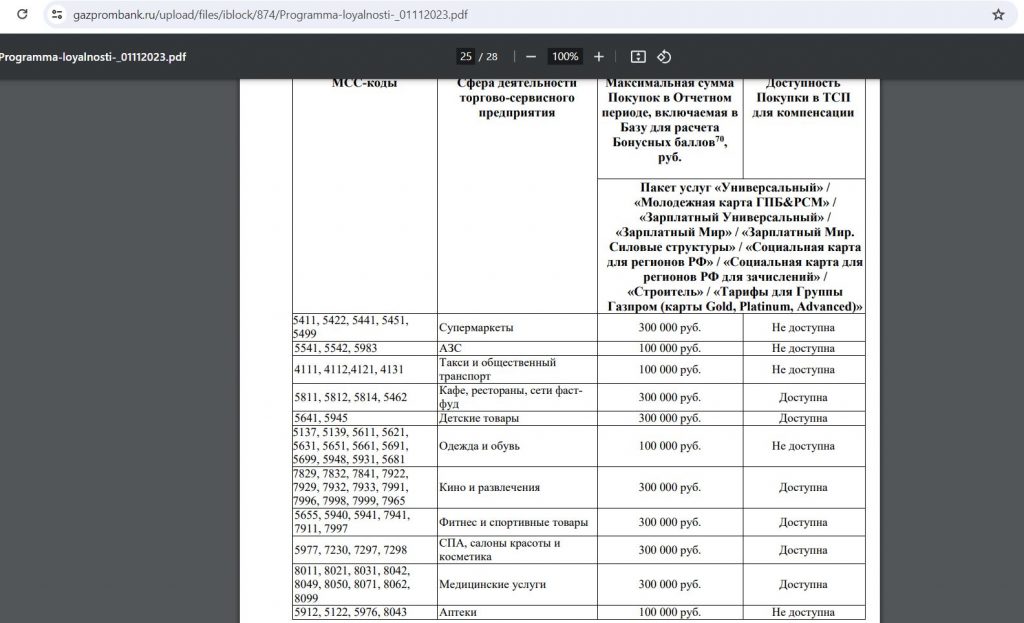

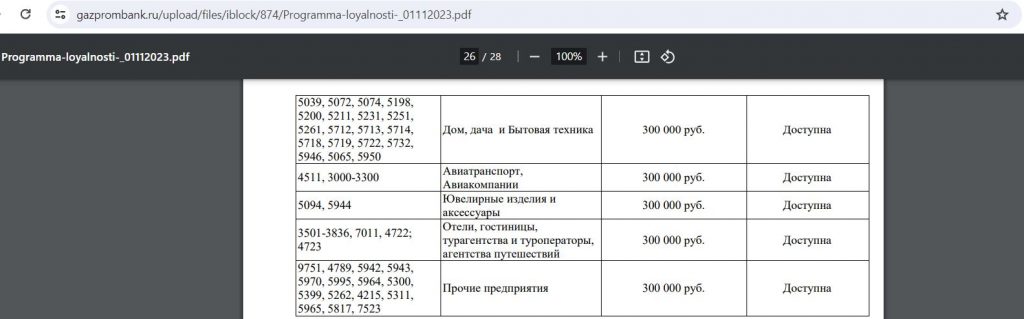

13 Карта “Газпромбанка” (бывш. “Умная”) — 1,5-2% баллами либо 4-5% милями на всё.

Дебетовую карту «Газпромбанка» можно отнести к универсальным картам с кэшбэком на всё с некоторой натяжкой. Т.к. тут, в отличие от многих подобных предложений, есть не список исключений, а список операций, за которые как раз кэшбэк положен:

На опции «Понятный кэшбэк» при тратах от 5000 руб./мес. предусмотрен кэшбэк 1,5% баллами, месячный лимит — 3000 баллов. При подключении опции «ГПБ Плюс»/ «Газпромбанк Привилегии» (стоит 199 руб./мес.) — 2%, месячный лимит — 5000 баллов.

Баллами можно компенсировать покупку от 1000 руб. не из списка исключений для кэшбэка и некоторых категорий, с момента совершения которой прошло не больше 30 дней, 1 балл равен 1 рублю.

Выпуск и обслуживание дебетовой карты «Газпромбанка» бесплатны без условий. Если заказать бесплатную дебетовую карту «Газпромбанка» платёжной системы МИР с опцией «Понятный» или «Умный кэшбэк» по этой ссылке, то можно рассчитывать на 1000 баллов при покупках от 1000 руб. в первые 30 дней (подробные условия тут), сертификат на 1000 руб. в OZON (подробные условия тут), а также на дополнительный кэшбэк 25% за покупки в топовых категориях до 31.07.24 (максимум 5000 баллов/мес., подробные условия тут) при обороте трат от 5000 руб./мес.:

– Супермаркеты: МСС 5411, 5422, 5441, 5451 и 5499;

– Одежда и обувь: МСС 5137, 5139, 5611, 5621, 5631, 5651, 5661, 5691, 5699, 5948, 5931 и 5681;

– АЗС: МСС 5541, 5542 и 5983;

– Такси и общественный транспорт: МСС 4111, 4112, 4121 и 4131;

– Аптеки: МСС 5912, 5122, 5976 и 8043.

Баллами можно компенсировать покупку от 1000 руб. не из списка исключений для кэшбэка и некоторых категорий, с момента совершения которой прошло не больше 30 дней, 1 балл равен 1 рублю. Для подтверждения участия в акции с 25% кэшбэка нужно нажать на специальный баннер в мобильном приложении или интернет-банке. Это же касается и действующих обладателей карт «Газпромбанка».

Все три акции будут сочетаться, если у вас с 01.11.23 не было дебетовых карт «Газпромбанка», а также заявок на них. Если карт и заявок не было только прошлые 30 дней, то сработают 2 акции — с кэшбэком 25% и сертификатом на 1000 руб. в OZON. В остальных случаях можно рассчитывать только на кэшбэк 25% в топовых категориях.

Вместо опции «Понятный кэшбэк» на дебетовой карте «Газпромбанка» можно выбрать мильную опцию кэшбэка, где за траты ровно в 75 000 руб./мес. за каждые 100 руб. покупки положено 4 мили (при меньших тратах будет 2 мили за каждые 100 руб.). Месячный лимит 3000 миль. Милями можно оплатить не менее 50% стоимости билетов или отеля на сайте gpbtravel.ru (понятное дело, что цены там завышены минимум процентов на 10-15), 1 миля равна 1 рублю.

На премиальной карте «Газпромбанка» можно также выбрать мильную опцию для вознаграждения и получать 5% кэшбэка милями на все покупки при общих тратах от 150 000 руб./мес. При покупках от 75 000 до 149 999 руб./мес. будет 4% милями, при тратах от 15 000 до 74 999 руб./мес. — 3% милями.

Максимальная сумма покупок в какой-либо одной категории для начисления миль ограничена 600 000 руб./мес., месячный лимит миль — 30 000.

Обслуживание премиального пакета «Газпромбанка» бесплатно без условий. Однако для выплаты вознаграждения (а также для получения большинства плюшек пакета) в каждом месяце нужно выполнять хотя бы одно условие на выбор:

— Суммарный баланс от 1 000 000 руб. + общая сумма покупок, совершённых с использованием банковских карт, выпущенных в рамках пакета услуг, от 50 000 руб.;

— Суммарный баланс от 2 000 000 руб. + минимум 1 покупка, совершённая с использованием банковской карты, выпущенной в рамках пакета услуг;

— Суммарный баланс от 4 000 000 руб.;

— Зачисление на любой из счетов карт клиента заработной платы от 250 000 руб. + общая сумма покупок от 50 000 руб.

14 «Двойной кэшбэк» от «ПСБ» («Промсвязьбанка») — 2% на всё.

У кредитной карты «Двойной кэшбэк» есть повышенное вознаграждение в трёх категориях на выбор («Досуг», «Семья», «Авто») при тратах по карте за счёт кредитного лимита от 10 000 руб./мес. За остальные покупки при тратах от 10 000 до 49 999 руб./мес. положено 0,5% кэшбэка, при тратах от 50 000 руб./мес. — 1%.

Ещё по этой карте дают 1% за погашение задолженности, если были траты от 30 000 руб./мес., т.е. общий кэшбэк получается 1,5-2%. Месячный лимит кэшбэка — 3000 баллов (превращается в деньги в пару кликов мышкой).

Список исключений «Промсвязьбанка» следующий:

Выпуск и обслуживание карты «Двойной кэшбэк» от «ПСБ» сейчас бесплатны без условий (для карт, выданных с 17.12.21).

15 Tinkoff All Airlines — 2% милями на всё.

По карте Tinkoff All Airlines предусмотрено 2% кэшбэка милями на все покупки, месячный лимит — 6000 миль.

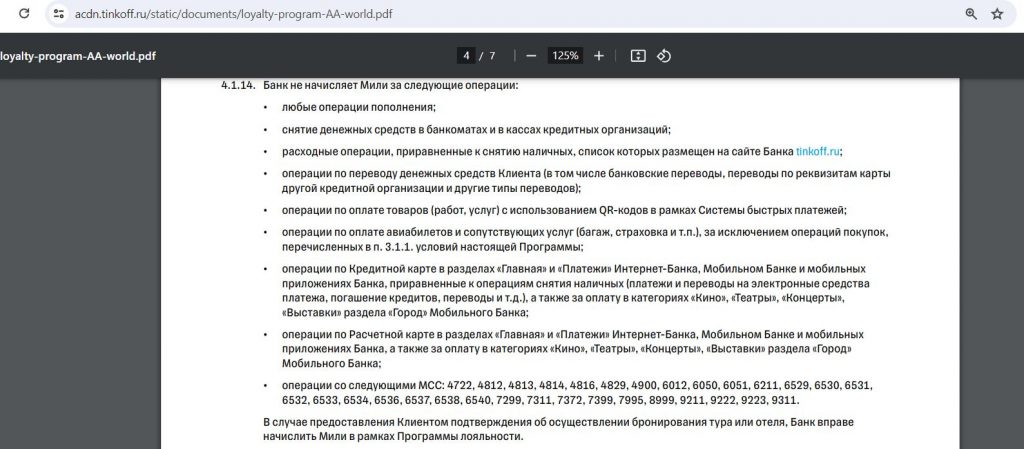

Список исключений «Тинькофф Банка» выглядит следующим образом:

Дополнительно можно рассчитывать на кэшбэк в 1% милями за оплату услуг из личного кабинета или мобильного приложения «Тинькофф Банка», а значит, получать вознаграждение за оплату налогов, коммуналки и др.

Милями можно компенсировать покупку в категории «Авиабилеты», совершённую не ранее 90 дней назад (подойдёт, например, подарочный сертификат «Аэрофлота»). Шаг для компенсации — 3000 миль, но минимум 6000 миль спишется при обмене (к примеру, для покупки до 6000 руб. нужно 6000 миль). Кроме того, милями можно оплатить связь «Тинькофф Мобайл» по курсу 1 к 1 (шаг 300 миль, месячный лимит компенсации — 3000 миль).

Если заказать кредитную Tinkoff All Airlines по этой ссылке, то первый год её обслуживания будет бесплатным (вместо 1890 руб.), акция актуальна для клиентов, у которых минимум год не было кредиток банка.

С подпиской Premium (стоит 1999 руб./мес., бесплатна при остатках в банке от 3 млн руб., включая активы на брокерском счёте) лимит кэшбэка — 30 000 миль/мес.

16 Card Plus от «Кредит Европа Банка» — 1,5% на всё.

По дебетовой Card Plus от «КЕБа» положен кэшбэк в 1,5% на все покупки, месячный лимит — 4000 руб.

Ещё при общих тратах по карте от 5000 руб./мес. будет кэшбэк 5% в категории, которая меняется каждый месяц. В ноябре 2023 это “Кафе и рестораны” без фастфуда (МСС 5812, 5813).

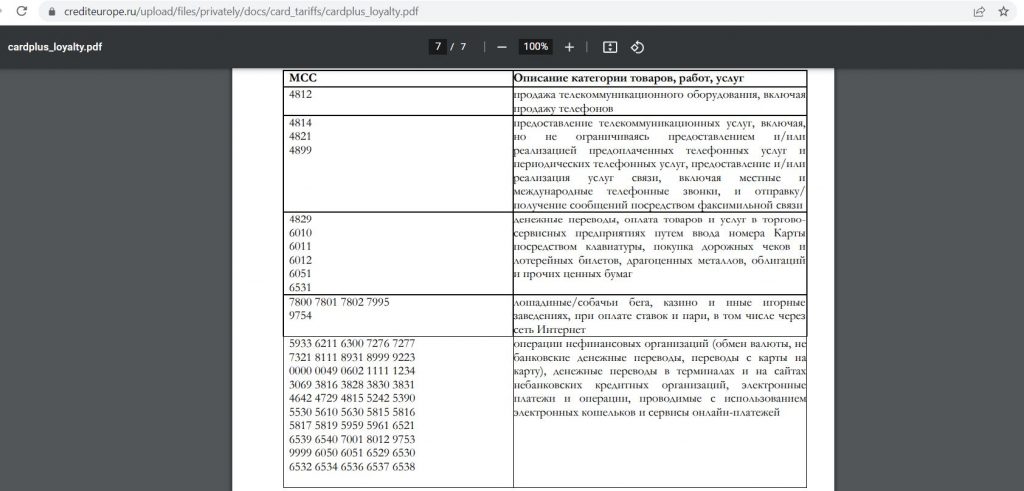

Список исключений для кэшбэка довольно короткий (коммуналки и налогов там нет):

С недавних пор выпуск и обслуживание Card Plus от «Кредит Европа Банка» стали бесплатными без условий.

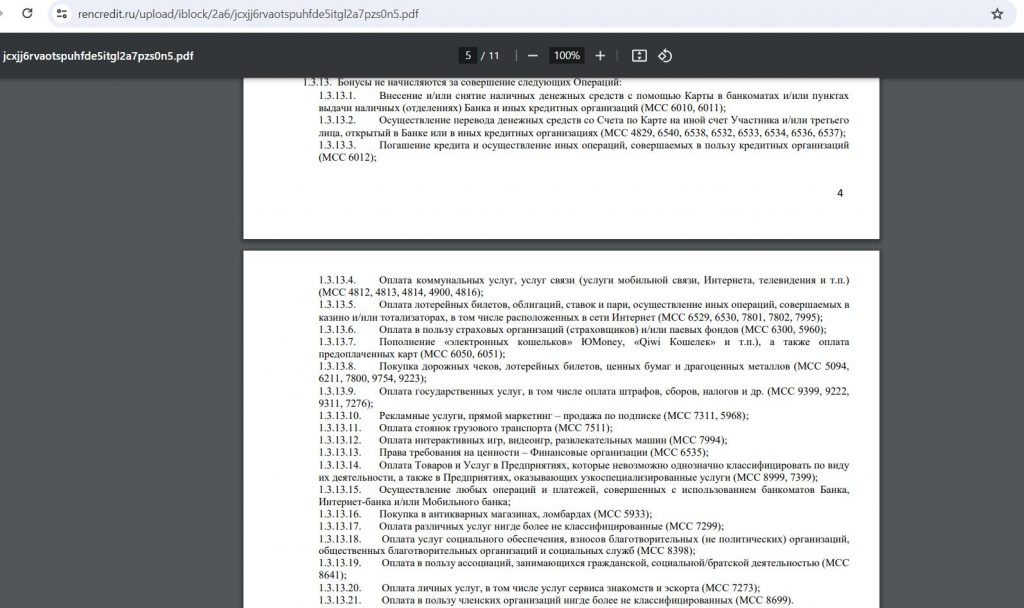

17 «Главная» от «Ренессанс Банка» — 1,5% на всё.

У «Главной карты» от «Ренессанс Банка» есть кэшбэк 1,5% на все покупки, месячный лимит — 3000 бонусов (превращаются в рубли в пару кликов в мобильном приложении).

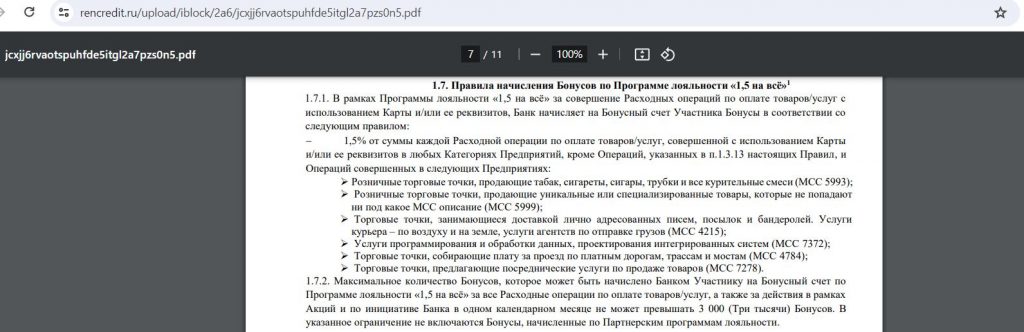

Список исключений довольно обширный:

Выпуск и обслуживание «Главной карты» бесплатны без условий.

18 Кредитные карты с длинным льготным периодом.

Карты с длинным льготным периодом могут стать альтернативой кэшбэку на всё. Используя для покупок заёмные средства, собственные на это время можно положить на какой-нибудь вклад или накопительный счёт и получать дополнительный доход. К тому же у каждого человека есть траты, за которые кэшбэк обычно не предусмотрен (налоги, страховки, мобильная связь), и для подобных покупок кредитки будут намного предпочтительнее.

Особенно ценны карты с длинным льготным периодом и при этом с бесплатным обслуживанием, ну и с щедрыми бонусами за оформление, среди них:

• «Год без %» от «Альфа-Банка»

Если заказать кредитную карту «Год без процентов» от «Альфа-Банка» по этой ссылке, то её обслуживание в первый год будет бесплатным (далее 990 руб./год). На покупки в первые 30 дней здесь положен длинный льготный период до 365 дней, ещё с карты можно ежемесячно без последствий снимать в банкоматах до 50 000 руб. заёмных денег. Вдобавок тут имеется кэшбэк 5% в любимых категориях и 1% на всё остальное.

• «МТС Cashback» от «МТС Банка»

Если заказать кредитную карту «МТС Cashback» по этой ссылке, то её выпуск и обслуживание будут бесплатными без условий. При этом на первую покупку в салонах «МТС» в течение 30 дней можно рассчитывать на увеличенный льготный период до 13 месяцев (вместо стандартных 111 дней).

• «Карта возможностей» от «ВТБ»

Если заказать бесплатную «Карту возможностей» от «ВТБ» по этой ссылке, то положены сразу три плюшки:

– В первые 30 дней с даты заключения договора с карты можно будет снять в любых банкоматах или перевести на карты других банков до 100 000 руб. заёмных денег без комиссии и с сохранением льготного периода;

– Первый льготный период будет длиться не 110, а 200 дней (6 месяцев + 20 дней на погашение задолженности);

– Кэшбэк рублями до 25% в любимых категориях (максимум 3000 руб./мес.);

• «Своя Кредитка» от «Своего Банка».

У кредитки «Своего Банка» льготный период до 120 дней. Если заказать бесплатную «Свою Кредитку» по этой ссылке и в первые три календарных месяца тратить по ней от 10 000 руб./мес. (кроме списка исключений), то банк подарит 5000 руб. Акция актуальна для клиентов, у которых раньше не было кредитных карт банка. Подробные условия тут.

19 Tinkoff Mobile — 1% на всё.

Баланс виртуальной карты «Тинькофф Мобайл» равен балансу мобильного телефона. За все покупки положен 1% кэшбэка, месячный лимит — 3000 руб. Правда, карта имеет платёжную систему MasterCard и в Pay-сервисы её не добавишь, но в интернете расплатиться ею вполне возможно.

Карту (а именно баланс мобильного номера «Тинькофф Мобайл») можно пополнять в приложении «Тинькофф Банка» с кредиток других банков с длинным грейсом (МСС-код операции 4814 будет в грейс и без комиссии). В итоге имеем длинный грейс от сторонних банков и 1% кэшбэка от «Тинькофф Банка» за покупки.

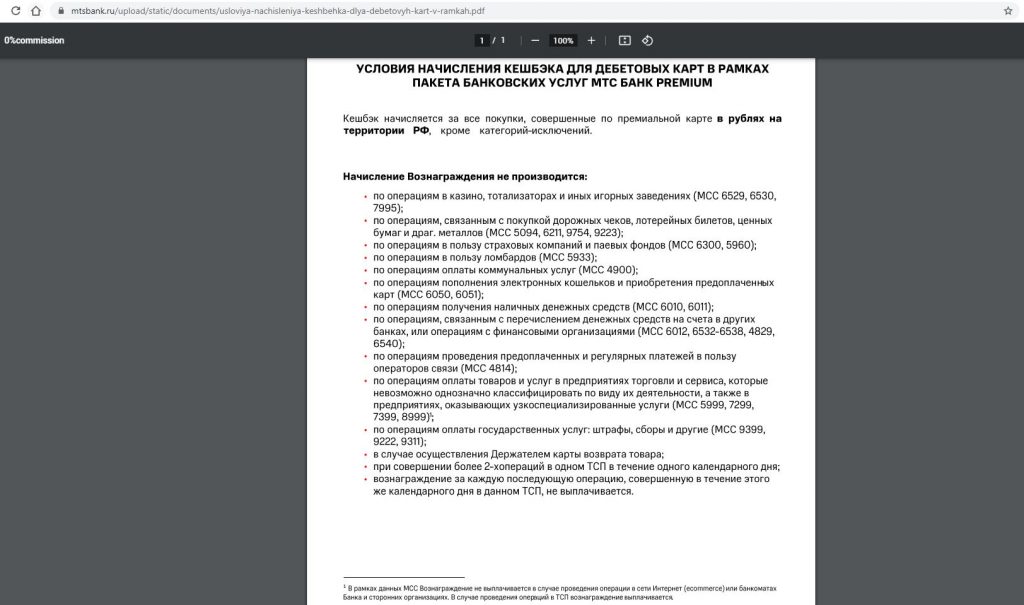

20 «МТС МИР Supreme» – 2-3% на все.

По премиальной карте МИР Supreme от «МТС Банка» при остатках в банке от 1,4 до 5 млн руб. (включая активы на брокерском счёте) за все покупки в рублях на территории РФ положен кэшбэк 2%, при остатках от 5 млн руб. — 3%. Месячный лимит — 10 000 баллов (просто превращаются в рубли, 1 балл равен 1 руб.).

Список исключений выглядит следующим образом:

Премиальный пакет в «МТС Банке» бесплатен при остатках от 1,4 млн руб. (иначе 2500 руб./мес.).

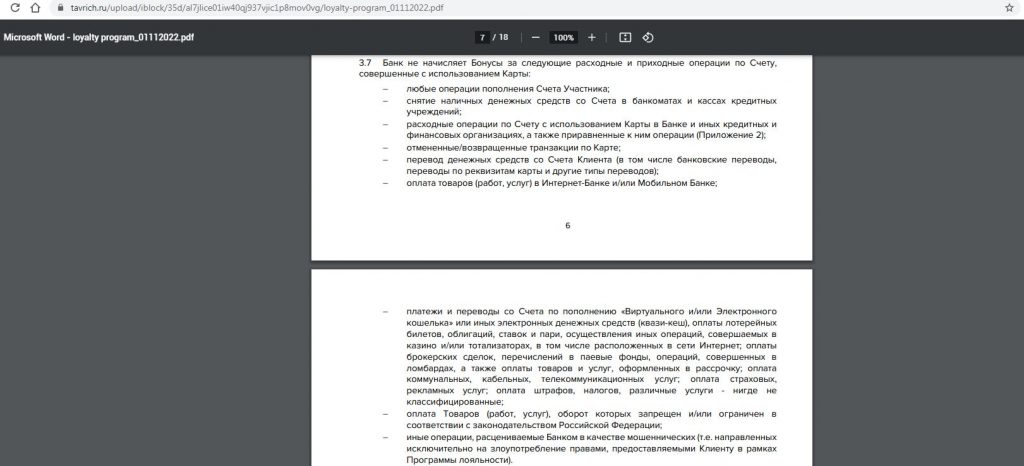

21 «АРТ карта» от банка «Таврический» – 5% баллами на всё.

По «АРТ Карте» от банка «Таврический» предусмотрен кэшбэк 5% на всё при поддержании остатка на карте от 5000 руб. (сумма покупки должна быть от 500 руб., максимум 2000 бонусов/мес.). Вознаграждение начисляется баллами, которыми можно компенсировать полную стоимость билетов в театр, на концерты, выставки, музеи, книг, музыки (МСС 7991, 7997, 7996, 5992, 7922, 7832, 784, 7929, 5733, 5735, 2741, 5111, 5192, 5942, 5994, 5815).

За 6 месяцев может быть списано не более 15 000 бонусов. Срок годности бонусов — 12 месяцев, при этом если не было зачислений на бонусный счёт от 3 месяцев и 3 дней, то они сгорят досрочно.

Список операций, за которые предусмотрено вознаграждение можно посмотреть тут в приложении 1.

Обслуживание карты бесплатно при поддержании остатка на карте от 50 000 руб (при остатке от 5000 руб на него начисляется 5% баллами), иначе 199 руб/мес.

22 Карты «Альфа Банка» по акции при оплате с Alfa Pay – 10% на всё.

Карты «Альфа-Банка» с выпавшей категории Alfa Pay.

По картам «Альфа-Банка» в качестве любимой категории может попасться опция «Кэшбэк на всё с Alfa Pay» (в апреле ставка 3% на всё).

Здесь речь идёт за покупки с помощью собственного сервиса «Альфы».

О том, что такое Alfa Pay и как его подключить, можно почитать тут.

Вывод

Вывод

Как видите, выбор карт с кэшбэком на всё сейчас довольно большой. В идеале всё-таки к универсальной карте оформить несколько карточек с повышенным вознаграждением в тех категориях, в которых вы тратите больше всего. Самые выгодные предложения можно найти в статьях «Карты с кэшбэком в супермаркетах и продуктовых: актуальный обзор», «Карты с кэшбэком и процентом на остаток 2024» и «Лучшие кредитные карты 2024».

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Реклама. Информация о рекламодателе по ссылкам в статье.